Comptabilité nationale et comptabilité privée

La comptabilité des entreprises représente, à côté des enquêtes auprès des entreprises, une source d’information essentielle concernant l’activité des entreprises aux fins de la comptabilité nationale. La comptabilité nationale partage avec la comptabilité d’entreprise un certain nombre de caractéristiques dont les plus visibles sont:

a) l’enregistrement des opérations dans des comptes, c’est-à-dire des tableaux à deux colonnes;

b) la valorisation monétaire;

c) l’utilisation de soldes comptables;

d) l’enregistrement des opérations au moment où elles ont lieu;

e) la cohérence interne du système de comptes.

Elle en diffère cependant sur de nombreux points parce que son objectif est différent: la comptabilité nationale vise à décrire dans un cadre cohérent l’ensemble des activités d’un pays et pas seulement celle d’une entreprise ou d’un groupe d’entreprises. Cet objectif de cohérence entre toutes les entités d’une économie et leurs liens avec le reste du monde introduisent des contraintes supplémentaires qui ne concernent pas la comptabilité d’entreprise.

La comptabilité nationale repose sur des normes internationales communes à tous les pays du monde. La comptabilité d’entreprise connaît quant à elle des différences entre les pays pour ce qui est du développement et de la mise en application. Elle tend cependant de plus en plus à appliquer des normes internationales communes. L’harmonisation au niveau mondial a débuté en 1973 afin de développer des normes comptables de base – appelées IAS (International Accounting Standards, ou normes comptables internationales) puis IFRS (International Financial Reporting Standards, ou normes internationales d’information financière) – pouvant être appliquées dans le monde entier.

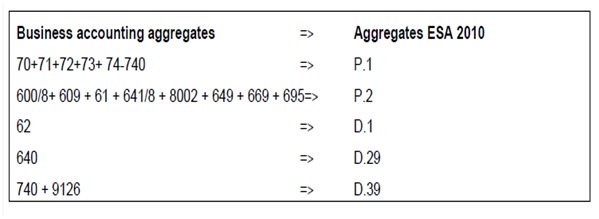

La principale question est d’estimer la production et la consommation intermédiaire (CI) de la Comptabilité Nationale (CN) à partir du compte de résultat de la comptabilité d’entreprise (CE). C’est l’objet du « Passage aux comptes » (PAC) entre comptabilité nationale et comptabilité d’entreprise. Ces corrections concernent pour l’essentiel les agrégats du compte de production, et donc d’abord la production, et du compte d’exploitation. Il s’agit d’estimer les agrégats des sociétés non financières et entreprises individuelles (SNFEI) de la comptabilité nationale à partir des données source de la comptabilité d’entreprise. Celles ci sont issues d’enquêtes et de déclarations fiscales ou de déclarations TVA dans la plupart des pays.

Business accounts represent, alongside businesssurveys, a major source of information for corporate activity in national accounts. National accounting shares with business accounting a number of characteristics, the most noticeable of

which are:

(a) the recording of transactions in accounts, i.e. in two-column tables;

(b) monetary valuation;

(c) use of balancing items;

(d) recording of transactions as they take place;

(e) internal coherence of the system of accounts.

However, national accounting differs on a number of points, because it has a different object ive: national accounting aims to describe within a coherent framework all the activities of a country and not just those of an enterprise or group of enterprises. This objective of a consistent picture across all entities in an economy and their relationship with the rest of the world brings constraints which do not affect business accounting.

National accounting has international standards shared across every country in the world. The development and application of business accounting differ amongst countries. However, business accounting is moving to applying shared international

standards. Harmonisation at world level began in 1973 in order to develop basic accounting standardsreferred to as IAS (International Accounting Standards) and then later as IFRS (International Financial Reporting Standards), that could be

applied across the world.

The main issue here is to estimate the output and intermediate consumption (IC) of the National Accounts (NA) from the profit and loss account of the Business Accounting (BA). This is the purpose of the « transition to Accounts » (Passge aux Comptes in Frenh) between national accounts and company accounts. These corrections mainly concern the aggregates of the production account, and therefore primarily output, and the generation of income account. The aim is to estimate the national accounts aggregates of non-financial corporate ans quasi-corporated enterprises and unincorporated entreprises (SNFEI in French) from business accounting source data. These are derived from surveys and tax returns or VAT declarations in most countries.

» L’application à l’étude des régimes économiques nationaux de la technique comptable nous met en présence de deux comptabilités : comptabilité privée et comptabilité nationale, toutes deux indispensables – à des niveaux différents -à la compréhension des phénomènes économiques « . André Camp

« La France a constitué de ce point de vue une exception remarquable. Un processus officiel de normalisation des comptabilités d’entreprises a émergé très vite à la fin de la seconde guerre mondiale, conçu de manière large et ambitieuse (un Plan comptable général a été élaboré), et visant explicitement une convergence avec la comptabilité nationale encore balbutiante. L’accent a été mis sur une orientation institutionnelle forte dans la comptabilité nationale élaborée par le SEEF au début des années cinquante. Il s’agissait de formaliser un cadre conceptuel réorganisant les principales grandeurs de la comptabilité d’entreprises en vue de les rendre, au niveau individuel même, plus proches des notions de la macroéconomie (le concept de valeur ajoutée en particulier), tout en laissant à une phase ultime d’ajustements globaux ou semi-globaux le calcul final des grandeurs des comptes nationaux. » André Vanoli,

Sommaire

I – LIENS ENTRE COMPTABILITÉ D’ENTREPRISE ET COMPTABILITÉ NATIONALE (SEC 2010)

II – DU PLAN COMPTABLE GÉNÉRAL À ESANE

III – LE PASSAGE AUX COMPTES (PAC)

IV – LA MATRICE PSB DE LA PRODUCTION

V – RÉSULTATS ET PROCESS-TABLES

«Il y a trois sortes d’êtres au langage mystérieux : Les plus aisés à comprendre sont les fous Puis viennent les polytechniciens Et enfin les comptables» Auguste Detoeuf.

Introduction

° Il s’agit d’estimer les agrégats des sociétés non financières et entreprises individuelles (SNFEI) de la comptabilité nationale à partir des données source de la comptabilité d’entreprise. Celles ci sont issues d’enquêtes et de déclarations fiscales ou de déclarations TVA dans la plupart des pays.

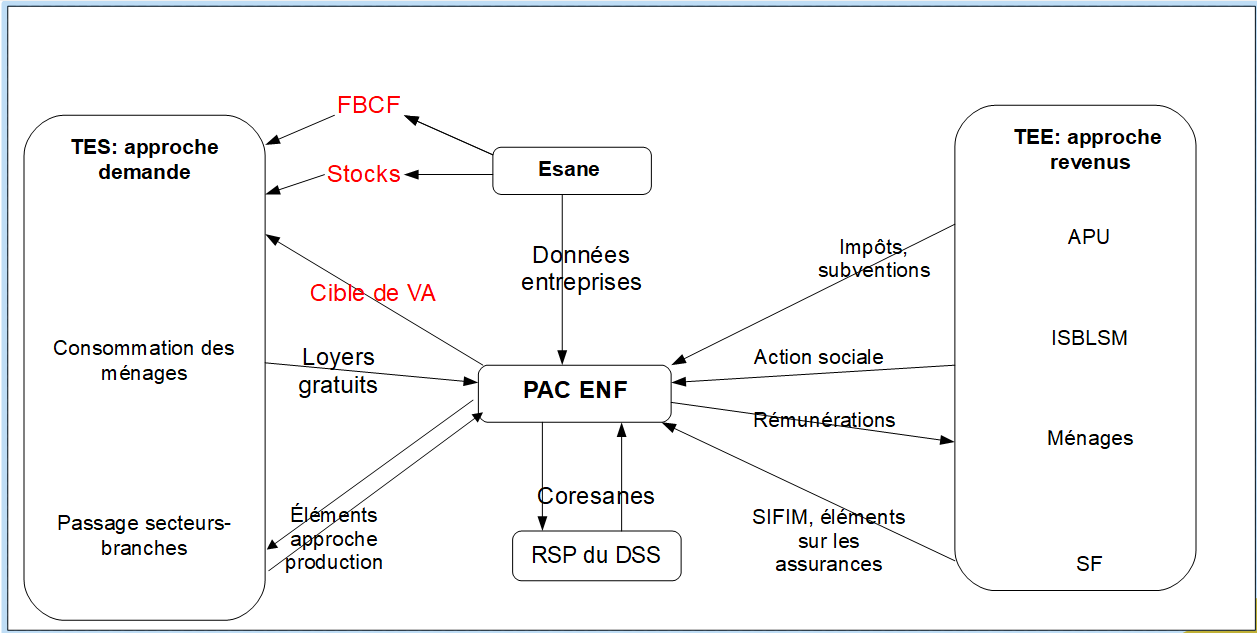

° En France, la principale source d’information du compte des SNFEI, à savoir Esane (Élaboration des Statistiques Annuelles d’Entreprise) associe [1] (les nombres entre crochet renvoient à la bibliographie en bas de page) :

- des données administratives :

- les déclarations fiscales des entreprises fournissent une information comptable détaillée (compte de résultat, bilan, détails sur immobilisations …) ;

- les déclarations de TVA complètent à la marge les liasses fiscales pour qualifier l’activité de certaines entreprises ;

- les déclarations annuelles de données sociales (DADS) permettent de qualifier le niveau d’activité (lorsque des imputations sont nécessaires) et préciser les données d’emploi et de salaires.

- une enquête statistique : EAP (enquête annuelle de production) pour les secteurs industriels et ESA (enquête sectorielle annuelle) pour la construction, le commerce et les services. Elle questionne notamment sur la ventilation du chiffre d’affaires par branches (productions homogènes au regard de la nomenclature). En deçà de seuils de chiffres d’affaires l’enquête est menée sur échantillon, ce qui donne lieu à un travail statistique d’inférence : les réponses des unités sondées sont extrapolées au champ qu’elles représentent.

Esane livre des agrégats par secteurs d’activité9 sur de nombreuses variables comptables (compte de résultat et bilan) ainsi que sur la décomposition du chiffre d’affaires par branches.

Ces informations sont reçues et travaillées par Esane au niveau entreprise. Ces données individuelles sont mises à disposition des comptes nationaux, fournissant un potentiel d’explication extrêmement détaillée de la formation des agrégats de comptes et leurs évolutions.

° Ici on s’intéresse au passage de ces variables aux agrégats de la comptabilité nationale [2], [3].

° La production est la première variable de la comptabilité nationale (CN). Il est donc normal qu’on l’analyse de plus près. On étudiera le cas de corrections apportées à la production en comptabilité d’entreprise (CE). Elles peuvent différer d’un pays à l’autre en fonction de ses spécificités et du plan comptable adopté par ses entreprises. Il est toutefois possible d’en dégager certaines qui doivent se retrouver le plus souvent. La lecture des Inventaires RNB disponibles sur le site d’Eurostat (chapitre 3) montre qu’elles ont une composante essentielle des comptes nationaux.

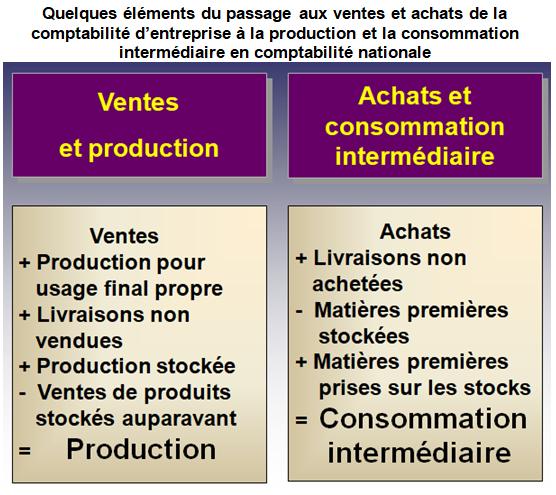

° Pour ce qui concerne la production, la comptabilité d’entreprises part de la vente du bien qu’elle a effectivement produit alors que la comptabilité nationale part, non pas de la vente du bien effectivement produit, mais de la vente de produits similaires. Lorsqu’ils vont utiliser la comptabilité d’entreprises pour leurs évaluations les comptables nationaux devront tenir compte de cette différence et porter une attention particulière à ce qui fait le lien entre la production et la vente, c’est-à-dire l’évaluation des stocks.

° En France, la production au prix de base des SNFEI d’une part et de la branche d’autre part, est calculée selon un long processus. Ce passage de la comptabilité d’entreprise (CE) à la comptabilité nationale (CN) est fait en parallèle par 2 personnes.

- L’une élabore le PAC des SNF-EI pour tous les secteurs d’activités. Il déborde toutefois largement le compte d’exploitation, allant jusqu’au compte de capital. Ce travail alimente les comptes de secteurs d’activité des SNFEI du TEE

- L’autre élabore la matrice passage secteur-branche (PSB) qui alimente le « haut » de l’ERE. Celui-ci commence aux ventes de branches pour se terminer à la production aux prix de base de la branche (P1). Nous présentons ici pour l’essentiel le PSB en nous appuyant sur la note de l’Insee en base 2005.

I – LIENS ENTRE COMPTABILITÉ PRIVÉE ET COMPTABILITÉ NATIONALE (SEC 2010)

Le chapitre 21 du SEC 2010 est consacré à ce sujet et à la mesure de l’activité des entreprises.

1/ Généralités

a) Quelques règles et méthodes propres à la comptabilité d’entreprise

Pour pouvoir extraire des informations des comptes d’entreprises, les comptables nationaux doivent comprendre les normes comptables internationales applicables aux sociétés privées et aux administrations publiques.

Dans la comptabilité d’entreprise, les opérations sont enregistrées au moment où elles ont lieu, donnant naissance à des droits et des obligations, indépendamment du paiement. L’enregistrement se fait selon le principe des droits constatés, par opposition à la «comptabilité de caisse». Les comptes nationaux sont également élaborés sur la base des droits constatés.

Dans la comptabilité d’entreprise, chaque opération d’une entreprise est enregistrée au minimum dans deux comptes différents, une fois au débit et une fois au crédit, pour le même montant. Ce système de double entrée permet de vérifier la cohérence des comptes. Dans les comptes nationaux, un système en partie quadruple peut également être utilisé pour la majorité des opérations. Une opération est prise en compte deux fois par chacune des unités institutionnelles concernées, par exemple une fois en tant qu’opération non financière dans les comptes de production, de revenu et de capital et une fois en tant qu’opération financière liée à un changement dans la valeur des actifs et passifs financiers.

En comptabilité d’entreprise comme en comptabilité nationale, les opérations sont comptabilisées au prix convenu entre les parties.

Les actifs et les passifs sont habituellement évalués à leur valeur d’origine ou à leur coût historique dans les états financiers des entreprises, éventuellement en combinaison avec d’autres prix, par exemple les prix du marché pour les stocks. Les instruments financiers devraient être évalués à leur juste valeur, laquelle reflète les prix observés sur les marchés; si nécessaire, ces prix sont établis au moyen de techniques d’évaluation spécifiques.

En comptabilité nationale, les actifs et les passifs sont enregistrés aux valeurs courantes en vigueur à la date à laquelle se rapporte le compte de patrimoine, et non à leur valeur d’origine.

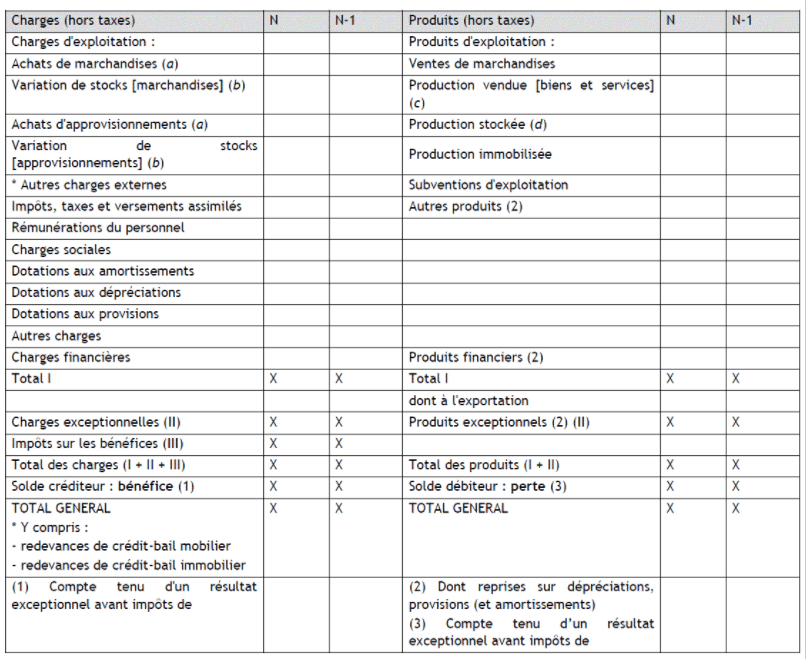

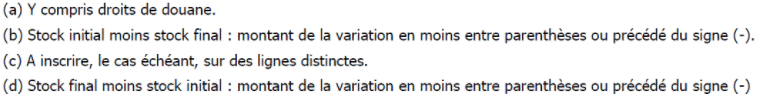

b) Compte de résultat et bilan

Pour les comptes d’entreprise, deux documents de synthèse sont établis: le compte de résultat et le bilan.

Le compte de résultat regroupe les opérations correspondant aux produits et aux charges, et le bilan, les stocks d’actifs et de passifs. Ces documents indiquent les soldes des comptes ainsi que les opérations au niveau agrégé et se présentent sous la forme de comptes. Ils sont étroitement liés l’un à l’autre. Le solde du compte de résultat correspond à un profit ou à une perte de l’entreprise. Ce profit ou cette perte est également inclus dans le bilan.

Les comptes d’opérations dont le solde est repris au compte de résultat sont des comptes de flux. Leur finalité est de présenter le total des produits et des charges pendant l’exercice.

Les bilans sont des comptes de stocks. Ils présentent la valeur des actifs et des passifs à la fin de l’exercice

2/ Comptabilité nationale et comptabilité d’entreprise: aspects pratiques

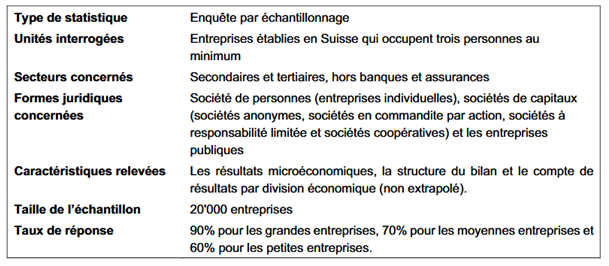

Pour que les comptables nationaux puissent utiliser les comptes des entreprises sur une grande échelle, et non pas seulement dans quelques cas isolés, plusieurs conditions doivent être remplies.

La première est l’accès aux comptes des entreprises. Habituellement, la publication des comptes est obligatoire pour les grandes entreprises. Les bases de données de ces comptes sont constituées par des organismes privés ou publics et il est important que les comptables nationaux puissent y accéder. Pour les grandes entreprises, il est généralement possible de collecter les comptes directement auprès d’elles.

La seconde condition est une standardisation minimale des documents comptables publiés par les entreprises puisque c’est la condition nécessaire à une exploitation informatisée. Une standardisation poussée est souvent liée à l’existence d’un organisme collectant les comptes des entreprises sous cette forme standardisée. La collecte peut être organisée sur une base volontaire, comme c’est le cas lorsque l’organisme gère une centrale des bilans qui effectue des analyses pour le compte de ses adhérents, ou elle peut être rendue obligatoire par la loi, comme c’est le cas lorsque l’organisme collecteur est l’administration fiscale. Dans les deux cas, les comptables nationaux doivent demander l’accès aux bases de données et respecter les règles de confidentialité applicables.

La comptabilité des entreprises peut être utilisée lorsque les comptes ne sont pas établis sur une base standardisée. Dans de nombreux pays, certains secteurs d’activité sont dominés par un petit nombre de grandes entreprises, et les comptes de ces grandes entreprises peuvent être utilisés pour les besoins des comptes nationaux. Des informations utiles figurent également dans les annexes de ces comptes: on y trouve, par exemple, des précisions ou des recommandations sur la façon d’interpréter les données des comptes.

Les enquêtes auprès des entreprises constituent l’autre grande source de données sur les activités des entreprises pour les comptes nationaux. Ces enquêtes donnent des résultats satisfaisants dès lors que les questions posées sont compatibles avec les entrées et les concepts des comptes d’entreprises. Une entreprise ne fournira aucune information fiable qui ne repose pas sur son propre système d’information interne. Les enquêtes auprès des entreprises sont généralement nécessaires, même dans le cas le plus favorable où les comptables nationaux peuvent accéder aux bases de données comptables, car les informations contenues dans ces bases sont rarement assez détaillées pour satisfaire l’ensemble des besoins des comptables nationaux.

Une autre condition pratique est que la période d’exercice doit correspondre à la période de référence des comptes nationaux. Pour les comptes annuels, celle-ci est généralement l’année civile; il est donc souhaitable, pour pouvoir utiliser au mieux la comptabilité des entreprises, que la majorité d’entre elles commence son exercice le 1er janvier. Les entreprises peuvent choisir d’autres dates d’ouverture d’exercice. Pour les opérations correspondant à des flux dans les comptes nationaux, il est souvent acceptable de reconstituer des comptes sur la base de l’année civile en combinant des parties de deux exercices successifs, mais pour les bilans, cette méthode donne des résultats moins satisfaisants, surtout pour les postes susceptibles de fluctuer rapidement au cours de l’année. Des comptes trimestriels sont souvent élaborés par les grandes entreprises, mais il est rare qu’ils soient collectés sur une base systématique.

3/ La mondialisation complique l’utilisation des comptes d’entreprises aux fins de l’élaboration des comptes nationaux.

Les comptes des entreprises doivent être réalisés sur une base nationale pour être utiles et ce n’est pas le cas lorsque les entreprises disposent de filiales à l’étranger. Lorsque l’activité de l’entreprise s’étend en dehors du territoire national, des corrections sont nécessaires pour rendre compte de la situation nationale à partir des comptes d’entreprises. Il faut donc que les entreprises fournissent à la base de données rassemblant les comptes d’entreprises soit des comptes élaborés sur une base nationale, soit les ajustements nécessaires pour présenter les comptes sur une base nationale. Lorsque les comptes des entreprises sont collectés par l’administration fiscale, celle-ci impose généralement que les données soient fournies sur une base nationale pour pouvoir calculer l’impôt sur le résultat, c’est la situation la plus favorable pour une utilisation pour les besoins de la comptabilité nationale.

La mondialisation rend plus difficile l’exploitation de la comptabilité des entreprises lorsque celles-ci possèdent des établissements à l’étranger. Les activités réalisées hors du territoire national doivent être exclues des comptes d’entreprises afin que ces derniers puissent être utilisés dans la comptabilité nationale. Cette exclusion n’est pas toujours facile en dehors du cas le plus favorable où la réglementation fiscale impose aux entreprises de publier des comptes correspondant à leur seule activité sur le territoire national. L’existence de groupes multinationaux pose des problèmes d’évaluation car les échanges entre filiales peuvent se faire sur la base de prix qui ne sont pas observés sur le marché libre mais déterminés dans l’optique de minimiser la charge fiscale. Les comptables nationaux effectuent des corrections pour ramener les prix des transactions intra-groupes aux prix du marché. En pratique, cela est extrêmement difficile, compte tenu du manque d’information et de l’absence de marché libre comparable pour certains produits très spécifiques. Des corrections ne peuvent être apportées que de manière exceptionnelle, lorsqu’elles reposent sur une analyse acceptée par les experts du domaine considéré.

La mondialisation a contribué au retour à l’enregistrement des importations et des exportations sur la base du changement de propriété des biens, plutôt que sur la base du changement de lieu physique. Les comptes d’entreprises sont ainsi plus adaptés aux besoins des comptes nationaux puisqu’ils se fondent également sur le changement de propriété des biens plutôt que sur le changement de lieu physique. Lorsqu’une entreprise confie du travail à façon à une autre entreprise installée en dehors du territoire économique national, les comptes d’entreprises sont sur une base appropriée pour servir de sources de données aux fins des comptes nationaux. Même si cela est utile, il subsiste encore de nombreux problèmes de mesure dans l’estimation des entreprises multinationales dans les comptes nationaux (page PIB irlandais)

4/ L’exemple des entreprises non financières

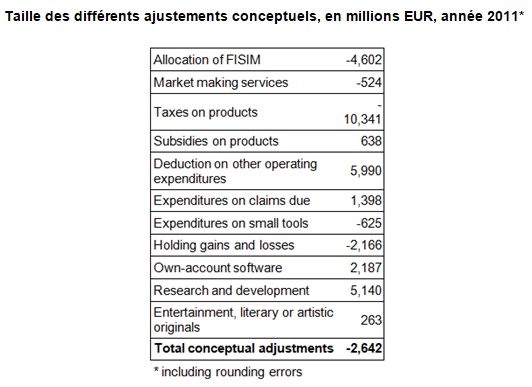

L’utilisation des données de la comptabilité des entreprises non financières pour élaborer les comptes nationaux nécessite plusieurs corrections, qui peuvent être classées en trois catégories: les corrections conceptuelles, les corrections pour mise en cohérence avec les comptes des autres secteurs et les corrections pour exhaustivité.

a) Corrections conceptuelles

Les corrections conceptuelles s’imposent parce que la comptabilité d’entreprise ne se fonde pas exactement sur les mêmes concepts que la comptabilité nationale et parce que, lorsque ces concepts sont proches, les modes d’évaluation peuvent être différents. Quelques exemples de corrections conceptuelles pour le calcul de la production figurent ci-après:

- correction pour passage aux prix de base. Le chiffre d’affaires des entreprises est généralement net de la TVA mais inclut souvent des impôts sur les produits. Inversement, les subventions sur les produits sont rarement incluses dans le chiffre d’affaires. Il convient donc de corriger les données issues de la comptabilité d’entreprise en déduisant ces impôts sur les produits et en ajoutant ces subventions sur les produits pour parvenir à une estimation de la production aux prix de base;

- primes d’assurance. Les primes d’assurance payées par les entreprises font partie de leurs charges, mais la comptabilité nationale impose de les décomposer en trois éléments: les primes nettes, le service d’assurance et les suppléments de primes. Seule la partie correspondant au service correspond à une consommation intermédiaire, et une correction est apportée en déduisant les primes nettes et les suppléments de primes des paiements bruts.

b) Les corrections pour mise en cohérence avec les comptes des autres secteurs

La comptabilité nationale impose une cohérence des comptes des entreprises avec ceux des autres entreprises et unités d’autres secteurs institutionnels. Ainsi, les impôts et les subventions évalués à partir des comptes d’entreprises doivent être cohérents avec ceux reçus ou payés par les administrations publiques. Ce n’est pas le cas dans la pratique et il faut donc une règle pour parvenir à cette cohérence. Normalement, les informations émanant des administrations publiques sont plus fiables que celles provenant des entreprises et les données des comptes d’entreprises sont corrigées.

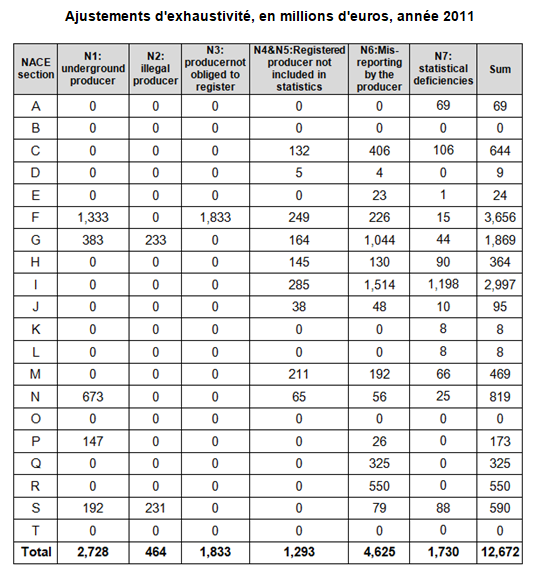

c) Les orrections pour exhaustivité

En ce qui concerne les données des comptes d’entreprises, les corrections pour exhaustivité sont liées, par exemple, à l’absence de fichiers statistiques, à l’exonération d’impôt et de déclarations sociales et à la fraude.

Voici quelques exemples de corrections spécifiques:

- fraude sur la production vendue et les ventes de marchandises destinées à la revente. Les entreprises peuvent sous-estimer la valeur de leurs ventes dans une optique de fraude fiscale, et une correction de cette sous-déclaration est réalisée sur la base des informations fournies par les services fiscaux;

- les revenus en nature sont une rétribution des salariés sous la forme de biens et de services fournis gratuitement. Lorsque cette production et ces revenus ne sont pas enregistrés dans la comptabilité des entreprises, les valeurs enregistrées sont ajustées pour les besoins des comptes nationaux. Lorsque les salariés sont logés gratuitement, une estimation des services locatifs correspondants est incluse dans la production et le revenu des salariés s’ils ne sont pas déjà pris en compte dans la comptabilité de l’entreprise;

- pourboires. Lorsque les salariés reçoivent des pourboires des clients de l’entreprise, ces pourboires doivent être considérés comme une partie du chiffre d’affaires et donc de la production. Les pourboires non enregistrés en tant que production et revenu des salariés dans la comptabilité d’entreprise sont estimés, et la production et les revenus sont ajustés dans les comptes nationaux

II – DU PLAN COMPTABLE GÉNÉRAL (PCG) À ESANE

Le schéma suivant ne reprend que les principales opérations entre la CE et la CN, en sachant qu’il n’est pas tout à fait d’actualité avec le profilage d’entreprise qui ne permet plus vraiment d’estimer les livraisons non vendues. L’ajout de celles-ci se base sur la notion « d’unité d’activité économique locale » assimilable aux établissements d’une entreprise. Pour retracer les productions de tous les établissements, il faut ajouter à la donnée d’entreprise les échanges de produits entre établissements, qui n’apparaissent pas puisqu’ils ne font pas l’objet de ventes. Cette correction (qui n’est pas faite dans tous les pays) n’a pas d’autre effet que de relever la production de certains produits, branches et secteurs d’activité, sans aucun effet sur les valeurs ajoutées en branche.

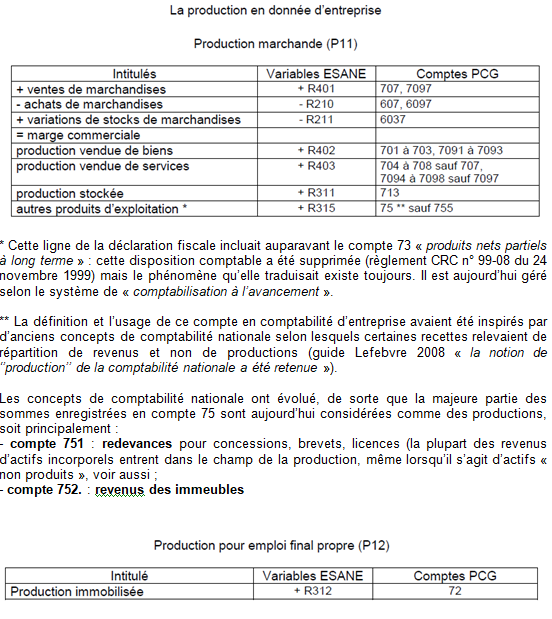

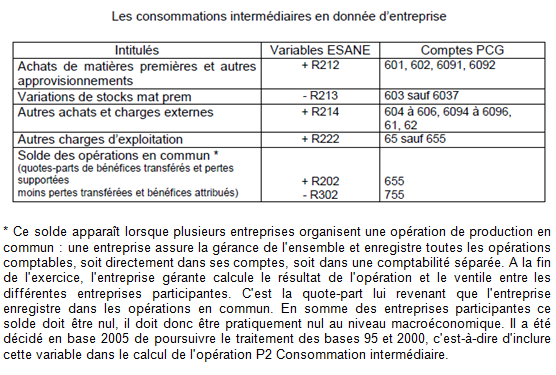

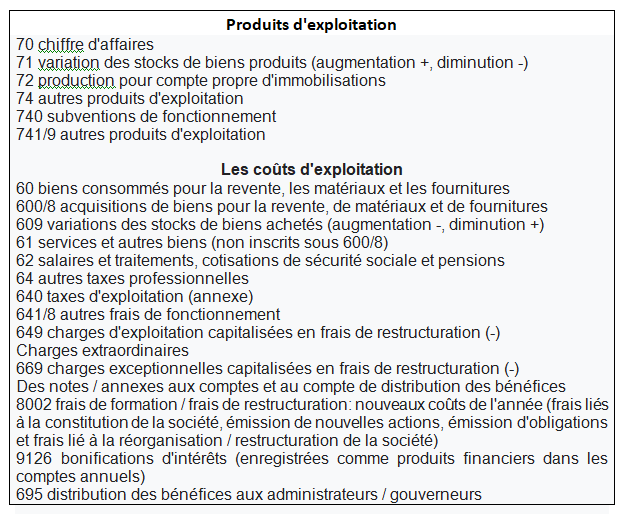

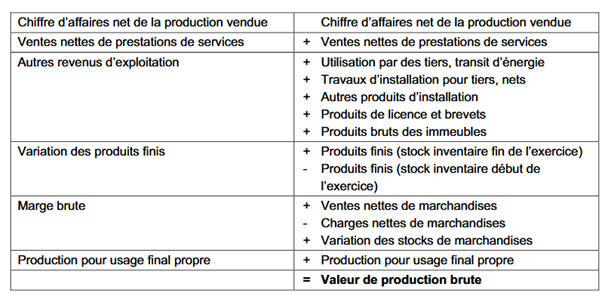

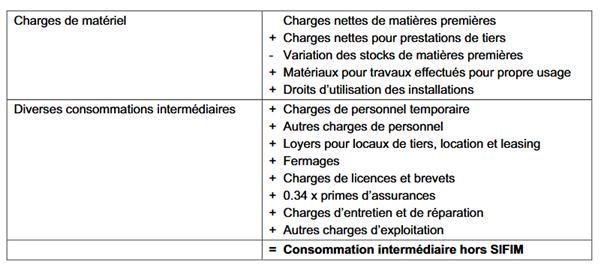

1/ la production et les consommations intermédiaires

La première étape est d’établir une table de passage entre les données du Plan Comptable Général (PCG) et les variables d’Esane, aussi bien pour le calcul de la production que pour celui des CI (tableaux suivants). Cette table apparaît ainsi plus détaillée que dans le schéma précédent.

2/ les opérations du compte d’exploitation

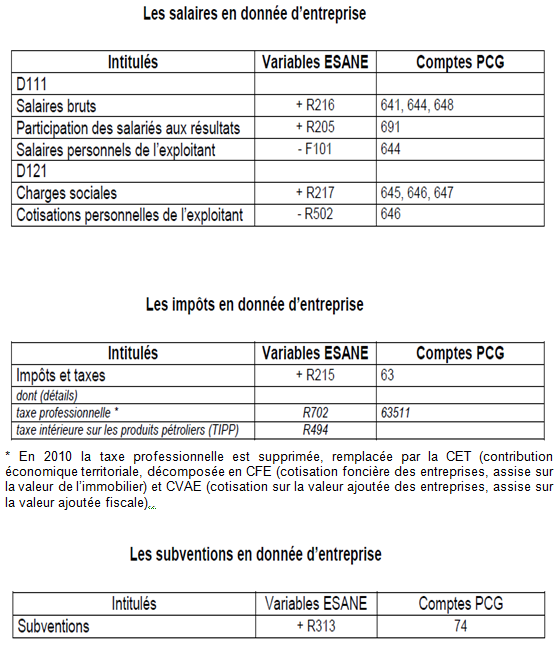

Comme pour la production et les CI, il existe une table de passage entre les données Esane et le PCG pour les salaires, les impôts de production et les subvention.

3/ le partage des ventes entre production vendue et marge commerciale

La production de l’entreprise peut être déterminée essentiellement à partir du compte de résultat. Une première estimation peut être obtenue par la combinaison des éléments suivants qui doivent être disponibles dans ce compte :

- + Production vendue

- + Production stockée

- + Production immobilisée

- + Ventes de marchandises

- – Achats de marchandises

- – (-Variation stocks marchandises)

- + Autres produits d’exploitation.

On note que la ventilation entre production vendue et ventes de marchandises n’est pas nécessaire pour déterminer la production totale mais elle permet d’isoler la production calculée par la marge commerciale. La ventilation des stocks est, par contre, absolument nécessaire car la formule n’est pas la même.

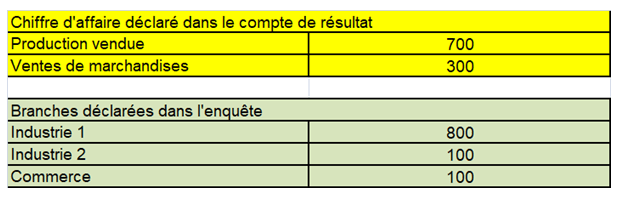

Une difficulté supplémentaire vient du fait de l’existence de deux sources pour estimer la marge commerciale d’une entreprise B. Le premier tableau ci-dessous indique le chiffre d’affaires déclaré dans son compte de résultat et le second la répartition de son chiffre d’affaires en branches selon l’enquête ESA auprès des entreprises du commerce.

L’entreprise B déclare une production vendue inférieure aux seules branches de biens et services. Il est possible qu’elle ait commis une erreur dans la répartition de son chiffre d’affaires entre ventes de marchandises et production vendue. Dans ce cas il suffit de rétablir le compte de résultat en se calant sur les ventes de marchandises et la production vendue. S’il n’y a pas d’erreur, il est nécessaire de recaler la structure de l’enquête sur le compte de résultat de la manière suivante :

Ventes de la branche Industrie 1 = 800/900 * 700

Ventes de la branche Industrie 2 = 100/900 * 700

Ventes de la branche commerce = 300

4/ Un exemple fictif du FMI sur le passage de la comptabilité privée à la comptabilité nationale

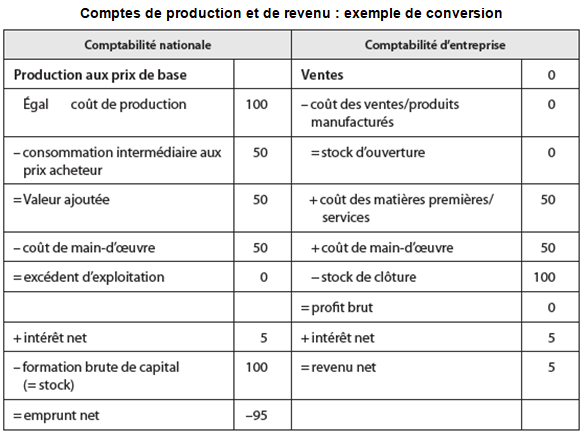

L’exemple suivant reprend cette question en intégrant aussi le traitement du passage des achats à la CI [4].

- Objectifs : Les comptes d’entreprise renseignent sur la situation financière des sociétés. Les comptables nationaux doivent être aux faits des similitudes et différences conceptuelles entrées deux types de comptes pour pouvoir exploiter ces informations correctement.

- Similitudes entre comptes d’entreprise et comptes de la nation : Les comptes d’entreprise et les comptes de la nation enregistrent les opérations sur la base de l’exercice (et non passure la base de la gestion). Les paiements supposes effectues sont comptabilises comme a payer : la partie du paiement qui n’est pas encore payée est aussi enregistrée comme passif (c’est-a-dire comptes a payer) dans les comptes financiers et les comptes de patrimoine. Les montants à recevoir sont enregistrés comme éléments à recevoir; la partie non encore reçue est aussi enregistrée en tant qu’actif dans les comptes financiers et les comptes de patrimoine. Dans les deux systèmes, les séquences des comptes sont plus ou moins les mêmes. Mais les noms différent, comme on peut le voir ci-après.

Modèle de compte de résultat d’une entreprise

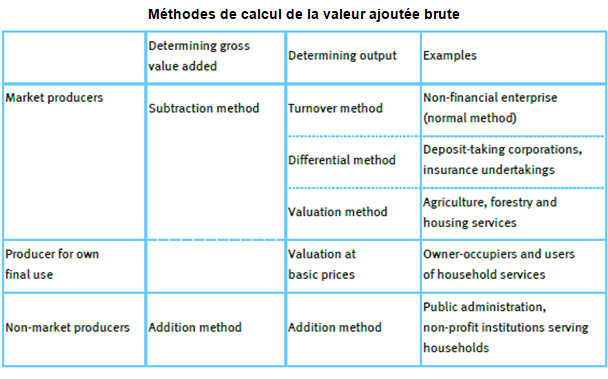

Pour évaluer la production en comptabilité nationale, on multiplie la quantité de produit par le prix unitaire au prix de base (a l’exclusion de tous les impôts sur la production, des couts commerciaux et des couts de transport des marchandises depuis les producteurs jusqu’aux acheteurs). Cette méthode est appliquée à bon nombre de produits de l’agriculture ou de l’élevage.

Normalement toutefois, il n’est pas possible d’obtenir directement la quantité produite en interrogeant les producteurs, particulièrement dans les industries manufacturières et les industries de service, car ils connaissent seulement les ventes et les couts de vente, qui sont consignes danseur comptabilité d’entreprise .

En théorie, la production aux prix de base se calcule

Comme suit :

a) Production = ventes − impôts sur les ventes + subventions à la vente + variations de stocks de produits finis et semi-finis;

b) Variation de stocks = stocks de clôture – stocks d’ouverture;

c) Les accroissements des stocks doivent être évalues aux prix du marché au moment ou les produits sont ajoutés aux stocks;

d) Les diminutions des stocks doivent être évaluées aux prix du marché au moment ou les produits sont retranchés des stocks.

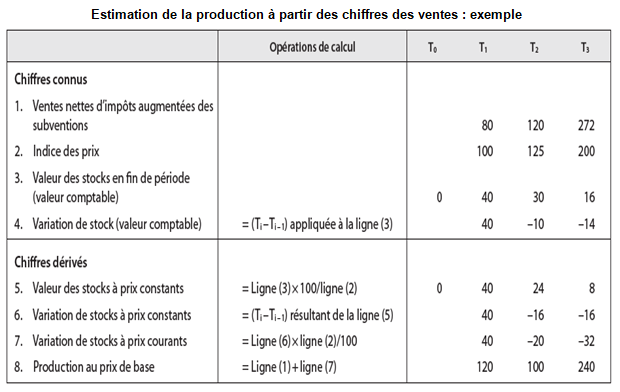

Afin de calculer la production, on peut suivre la méthode approximative suivante pour évaluer les variations de stocks aux prix courants (voir exemple au tableau suivant) :

- Ajuster le stock de clôture en lui appliquant l’indice des prix qui convient;

- Calculer la variation de stock aux prix de l’année de base;

- Calculer la variation de stock au prix courant en ajustant le stock de la même année de base au moyen du même indice de prix.

Dans cet exemple, la méthode d’estimation permet d’obtenir une valeur exacte de la production parce que le stock physique est supposé être mesuré à la fin de chaque période et réévalué simultanément (ligne 3). En général, la comptabilité d’entreprise évalue les stocks de différente façon, selon la méthode Fifo (first in first out = Premier entré, Premier sorti), ou la méthode LIFO (last in first out = Dernier Entré, Premier Sorti) et la méthode du coût moyen utilisée ici. Donc, cette méthode ne donne qu’une approximation.

Le tableau suivant enregistre une valeur de la production de 100 comme ayant été fabriquée mais non encore vendue au cours de la période comptable. La production peut être calculée comme la somme des coûts de production ou comme les ventes moins la variation des stocks. Donc :

Coût de production = coût des matières premières et des services + main-d’œuvre + consommation de Capital fixe = 100

Ventes + variations de stock = 0 + 100

Néanmoins, ce n’est qu’une approximation. Si la quantité de produit est connue, il faut calculer la production en multipliant la quantité par le prix de base unitaire (ou son équivalent du marché). La consommation de capital fixe (ou l’amortissement) sont supposés ici nuls; Dans le cas contraire, l’amortissement doit être pris en compte dans le coût des ventes en comptabilité d’entreprise et la consommation de capital fixe doit être calculée et incluse en tant que partie du coût de production pour le calcul de la production en comptabilité nationale. La consommation de capital fixe (comptabilité nationale) diffère de l’amortissement linéaire ou dégressif (comptabilité d’entreprise).

III – LE PASSAGE AUX COMPTES (PAC)

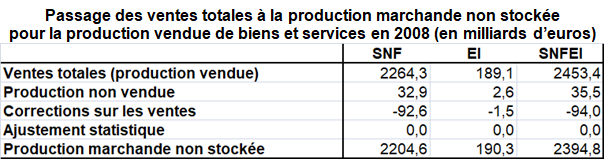

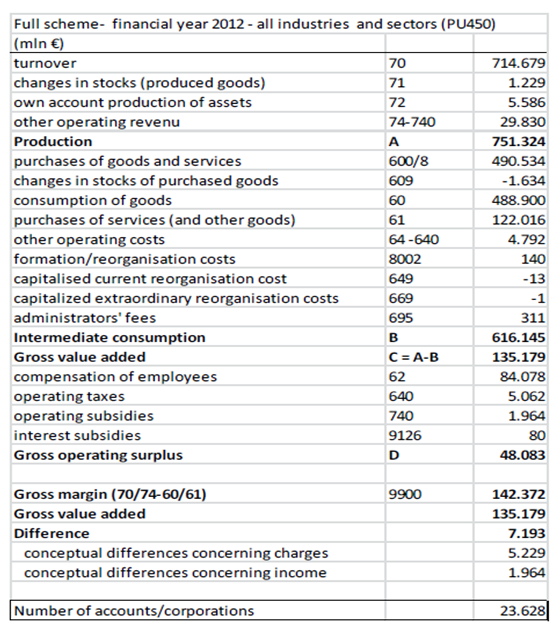

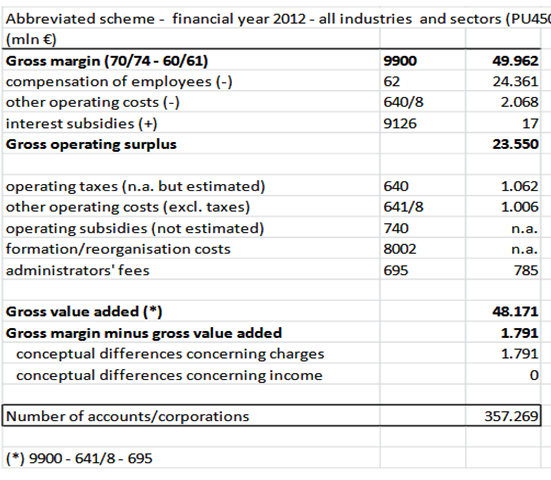

À partir des données Esane, on fait des corrections pour passer des données source à la donnée finale de la comptabilité nationale (par exemple passage des ventes à la production au prix de base). On présente ici le PAC pour l’estimation de la production (P1) des sociétés non financières et entreprises individuelles (SNFEI). Dans la page la FBCF, on présente le calcul de la FBCF (P51) Dans la page Variations de Stocks, on présente le calcul des variations de stock (P52).

Pour l’évaluation des comptes de production et d’exploitation (de la production à l’excédent brut d’exploitation en passant par la valeur ajoutée), la donnée d’entreprise est globalement privilégiée. Il faut toutefois apporter à cette donnée un certain nombre de corrections :

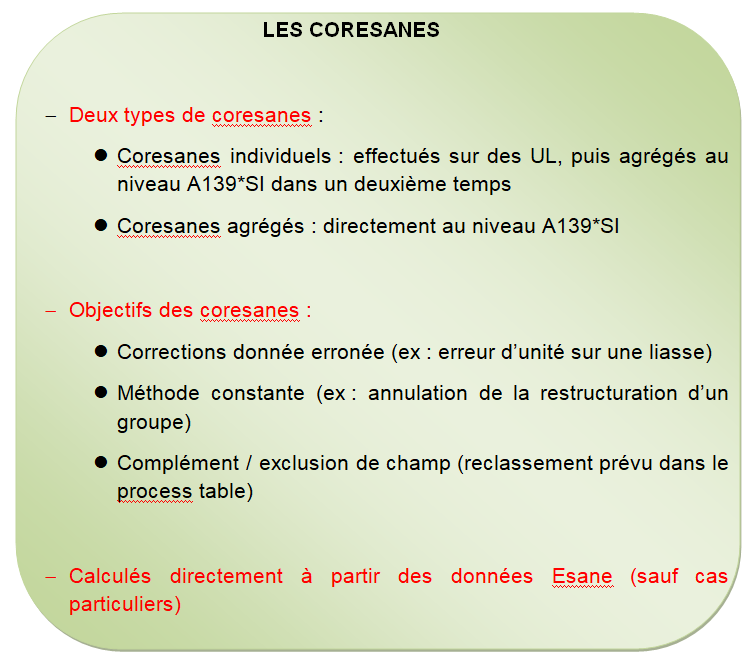

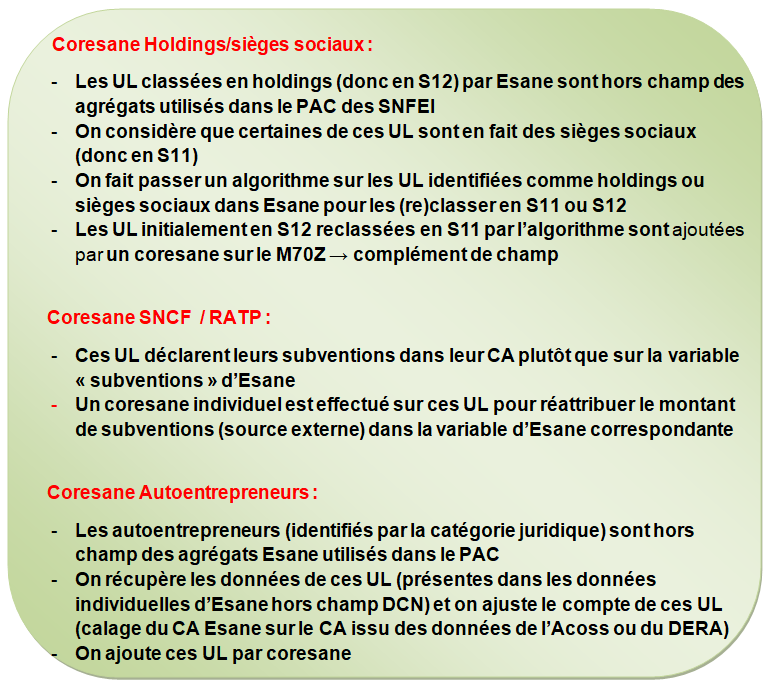

- des corrections liées à des erreurs dans la donnée d’entreprise (appelées « Coresane » en France) ;

- Le passage au compte retrace différents traitements nécessaires pour obtenir des données conformes au cadre de la comptabilité nationale : compléments de champ (compléments de nature sectorielle, l’adéquation du champ de la statistique d’entreprise à celui du secteur institutionnel des SNFEI étant imparfaite ; compléments liés à l’absence de certaines transactions dans la comptabilité d’entreprise : cas de certains avantages en nature par exemple) et traitements de nature conceptuelle principalement.

Quelques agrégats échappent à la méthode commune de calcul de la P11 ou de la P12, telle la production des branches agricoles, estimée en multipliant des quantités par des prix moyens. Le compte de l’agriculture est de longue date déterminé à partir d’informations spécifiques (recensement RGA, comptabilités RICA …). Le TEE déterminé par les responsables du compte de l’agriculture n’est pas tout à fait complet (les frais de personnel restent évalués à l’aide de la source fiscale), mais il est robuste au niveau du compte de production. De même, d’autres secteurs d’activité sont animés par des entreprises qui sont peu soumises à déclaration fiscale (structures « à but non lucratif »). Ils sont dès lors mal appréhendés par la donnée d’entreprise. Cependant les comptes nationaux les classent en producteurs marchands, soit parce qu’ils pratiquent des tarifs de marché concurrentiel (« prix économiquement significatifs »), soit parce qu’ils œuvrent au service des entreprises : action sociale marchande, activités associatives au service des entreprises (organismes professionnels, syndicats patronaux), organisateurs de courses hippiques (en lien avec les données du PMU, financeur de ces organismes), comités d’entreprise.

De nombreuses corrections sont ainsi apportées aux variables du PAC. Elles sont reprises dans le schéma suivant. Ce sont des données complémentaires. On distingue les interactions à sens unique et les interactions en relais :

- interactions à sens unique

- Complément de champ non couvert par Esane (par exemple Mayotte, le CROUS, agriculture, etc.)

- Calcul de corrections conceptuelles par rapport à la comptabilité d’entreprise (exemple la R&D, crédit-bail, etc.)

- Mise en cohérence avec d’autres sources de données (par exemple la comparaison des impôts déclarés par les entreprises et des impôts reçus par les APU) (voir une xemple ci dessous)

- les SIFIM (services d’intermédiation financière indirectement mesurée) : Les comptes des institutions financières fournit les corrections sur les intérêts versés et reçus, qui permettent d’estimer les CI en SIFIM et les corrections sur les intérêts (D41CS)

- interactions en relais

- Les loyers gratuits : le montant est donné par le compte satellite du logement et il s’ajoute à la production marchande (ventilation dans les secteurs d’activité en fonction des salaires d’Esane), Les loyers gratuits sont ensuite transmis au PSB, qui les ajoute à la production marchande de la branche des loyers réels (L68R),

- La PEFP en logiciels et en R&D n’est pas déterminée à partir de la production immobilisée. La PEFP du PAC est égale à la production immobilisée Esane (variable R312 + Coresane) + PEFP base donnée (fournie par le RSP) + PEFP logiciel (fournie par le RSP) + PEFP R&D (fournie par le RSP) – correction pour double compte en bases de données et logiciels (estimation de la partie de la production immobilisée d’Esane qui est de la production pour compte propre en bases de données et logiciels=. En pratique, le PAC les ventile en secteur d’activité et en secteur institutionnel, puis intègre ces données dans le calcul de la PEFP (P12). Le PAC transmet les données au PSB. Le PSB met toute la PEFP dans la branche J63Z et celle en logiciels en J62Z.

- Les pourboires : des taux sectoriels sont appliqués aux salaires d’Esane. Les pourboires corrigent à la hausse les salaires bruts et la production (d’un même montant).

- Les avantages en nature : des taux sectoriels sont appliqués aux salaires d’Esane Les avantages en nature corrigent à la hausse les salaires bruts sans changer la production mais en faisant baisser les CI.

Les interactions du Passage aux compte (PAC)

Dans le PAC et le PSB, la production calculée doit subir plusieurs corrections pour obtenir la production telle que la mesure la comptabilité nationale. Ces corrections peuvent être classées en trois catégories :

- corrections pour mise en cohérence de source,

- corrections pour exhaustivité (correction de champ).

- corrections conceptuelles.

1/ Les corrections pour mise en cohérence de source (corrections de sources)

La comptabilité nationale impose une cohérence des comptes des entreprises avec ceux des autres secteurs institutionnels. Ainsi, les impôts et les subventions évalués à partir des comptabilités d’entreprises doivent être cohérents avec ceux reçus ou payés par les administrations publiques. En pratique, cela n’est jamais réalisé spontanément pour de multiples raisons et il faut donc une règle pour parvenir à cette cohérence. Celle-ci repose sur le fait que, normalement, les informations concernant les administrations publiques sont plus fiables que celles tirées des statistiques d’entreprises, ce sont donc les données tirées des comptabilités des entreprises qui doivent être corrigées.

Dans le cas des subventions sur la production, la question se pose de savoir quel doit être l’impact de la correction. Dans les comptes de l’entreprise, la production vendue et les subventions sur la production apparaissent au crédit du compte de résultat, si l’on considère que la frontière entre production vendue et subventions n’est pas très précisément respectée par les entreprises, il faut également considérer que le total de la production vendue et des subventions est plus fiable que chacun de ses éléments considérés séparément. Dans ces conditions, la correction sur les subventions doit également être déduite de la production vendue.

Les « Coresane » font aussi partie des corrections de source. La caractéristique principale apportée par «Coresane » tient à la prise en compte des corrections simultanément en secteurs d’activité et en branches. Ceci vise à conserver la stricte cohérence des approches « secteurs » et « biens et services » sur la production, le volume de corrections étant relativement important comme dans les autres pays. Ici on présente les Coresane du PAC par secteur d’activités. On verra plus loin les Coresane par branches dans le PSB.

Le système d’information Coresane est délicat à gérer comme dans les autres pays (voir ci-dessous). Il contient surtout des corrections sur les données individuelles (parfois sur les données agrégées) de la statistique d’entreprise qu’Esane n’a pas encore intégrées ou n’est pas en mesure d’intégrer.

a) Erreurs

L’analyse détaillée de la donnée d’entreprise peut amener à détecter, soit des erreurs, soit la présence d’enregistrements qui ne doivent pas être repris au titre de l’activité productive de l’année.

En pratique, elles sont relevées en examinant les plus fortes contributions individuelles à l’évolution totale, ainsi que les unités les plus importantes, pour la valeur ajoutée et les frais de personnel.

b) Cohérence temporelle (le travail à erreur constante)

- Erreur constante des comptes nationaux : Lorsque la gestion Esane avise qu’il faut modifier la ventilation par branches du chiffre d’affaire d’une entreprise importante, il en résulte un effet indésirable pour la mesure des évolutions économiques. Ainsi, bien que la nouvelle information soit probablement plus pertinente en niveau, on doit corriger son impact en évolution : on introduit en coresane une « cale » de cohérence temporelle. Ces cales ont vocation à être reconduites chaque campagne jusqu’en fin de base.

- Erreurs constantes d’ESANE : En cas de désaccord avec la donnée Esane (selon les informations dont disposent les Responsables Secteurs-Produits qui élaborent les ERE), une correction est introduite (catégorie « erreurs » ci-dessus). Le cas est signalé à la gestion Esane.

- si elle est prise en compte par Esane l’année suivante, la correction n’a plus lieu d’être ;

- si elle n’est pas prise en compte, on prolonge la correction (jusqu’à ce qu’elle soit prise en compte).

Les schémas suivants en donnent le principe et quelques exemples.

2/ Les corrections pour exhaustivité (corrections de champ)

Les corrections pour exhaustivité proviennent de deux causes principales, une couverture incomplète du champ des entreprises, des déclarations d’entreprises incomplètes ou inexistantes. Parmi ces dernières, un certain nombre se présentent dans la plupart des pays :

- Fraude sur la production vendue et les ventes de marchandises

Les entreprises ont naturellement intérêt à sous-estimer leurs ventes dans une optique de fraude fiscale, une estimation de cette sous-déclaration est donc nécessaire, elle devra si possible être basée sur les informations fournies par les services fiscaux.

- Fraude sur les achats de marchandises

Les entreprises peuvent frauder non seulement sur leurs ventes mais aussi sur leurs achats, ce qui fausse l’estimation de la production de services de commerce. D’un point de vue fiscal elles ont intérêt à surévaluer leurs achats pour réduire leur bénéfice, mais elles savent également que les services fiscaux comparent habituellement les achats aux ventes. Le meilleur moyen de ne pas déclarer une vente de marchandise est donc de ne pas déclarer non plus l’achat correspondant, si bien que les achats de marchandises sont donc le plus souvent sous-évalués et doivent être corrigés.

- Avantages professionnels

Les avantages professionnels correspondent à la partie de leur production que les entreprises fournissent gratuitement à leurs salariés. Lorsque ces avantages ne sont pas enregistrés dans la comptabilité des entreprises, une correction doit être apportée à la fois à la production et à la rémunération des salariés. Lorsque les salariés sont logés gratuitement, il convient également d’estimer une production de services locatifs si elle n’est pas déjà prise en compte dans la comptabilité de l’entreprise.

- Pourboires

Lorsque les salariés reçoivent des pourboires des clients de l’entreprise ceux-ci doivent être considérés comme une partie du chiffre d’affaires et donc de la production. Aussi, la partie des pourboires non enregistrée dans la comptabilité de l’entreprise doit faire l’objet d’une correction.

3/ Les corrections conceptuelles

Les corrections conceptuelles s’imposent parce que la comptabilité privée n’utilise pas les mêmes concepts que la comptabilité nationale et parce que, lorsque ces concepts sont proches, les modes de valorisation sont souvent différents. Parmi ces corrections conceptuelles pour le calcul de la production, on trouve notamment :

- Correction pour passage aux prix de base

Le chiffre d’affaires des entreprises est généralement net de la TVA mais inclut souvent des impôts sur les produits. Inversement les subventions sur les produits sont rarement incluses dans le chiffre d’affaires. Il convient donc de corriger les données issues de la comptabilité nationale en déduisant les impôts sur les produits et en ajoutant les subventions sur les produits pour passer au prix de base.

- Correction pour livraisons entre établissements d’une même entreprise

Ces livraisons ne font habituellement pas l’objet d’une vente si bien qu’elles n’apparaissent pas dans la comptabilité de l’entreprise, elles doivent cependant être enregistrées en comptabilité nationale lorsqu’elles correspondent à une production d’un établissement livrée à un autre établissement.

- Corrections pour production calculée par une marge

Outre le commerce, certaines activités comme les agences de voyage ou les promoteurs immobiliers ont, en comptabilité nationale, leur production calculée par une marge. Dans ce cas, il convient de déduire du chiffre d’affaires les coûts associés aux ventes.

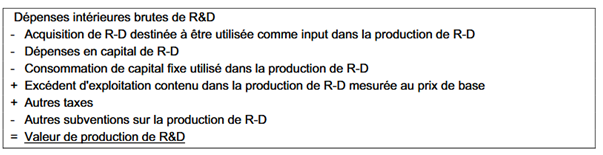

- Corrections pour production pour compte propre de logiciels et autres produits intellectuels (R&D)

La production pour compte propre de logiciels, de bases de données, d’œuvres de divertissement, littéraires et artistiques, de recherche géologique et minière, n’est pas toujours comptabilisée en production dans la comptabilité des entreprises. Dans ce cas, des évaluations doivent être réalisées et ajoutées à la production évaluée par la comptabilité privée. De même, il est souhaitable de faire apparaître la production pour compte propre de recherche-développement dans les comptes nationaux. Aussi, lorsque celle-ci n’est pas évaluée dans la comptabilité des entreprises, une correction doit être effectuée.

- Correction pour évaluation des stocks

La variation des stocks est mesurée, en comptabilité privée par la différence entre la valeur du stock de clôture et celle du stock d’ouverture. En comptabilité nationale, la variation des stocks correspond à la différence entre les entrées en stocks et les sorties, celles-ci étant évaluées au moment où elles ont lieu. On montre que l’on a l’équation suivante :

Entrées − sorties = Stock de clôture − stock d’ouverture

Si l’on fait l’hypothèse que les entrées et les sorties se font régulièrement au cours de l’exercice, le prix moyen sur la période des entrées et des sorties est le même, si bien que l’on se trouve dans le cas favorable qui vient d’être exposé. Dans le cas de la production stockée, par exemple, le prix moyen des entrées et des sorties est également le prix moyen de production.

Si l’on évalue les stocks de clôture et d’ouverture tirés des bilans des entreprises au prix moyen de la production, on peut alors en déduire la variation de stocks par la différence entre ces deux valeurs. Pour cela il faut connaître trois prix, les prix des stocks de clôture et d’ouverture retenus par les comptables d’entreprise et le prix de base moyen de la production.. La principale correction correspond au fait que les prix ont fluctué au cours de l’année, si bien que le prix moyen de la période est différent des prix à l’ouverture et à la clôture. Il faudra alors déflater les stocks par des indices de prix de manière à les ramener aux prix moyens.

La principale difficulté d’application de la méthode provient de l’absence de ventilation des stocks par branches (produits). On ne dispose que de la ventilation des stocks par secteur d’activité. Celle-ci doit donc être estimée au mieux à partir de l’information disponible. On peut quand même estimer l’appréciation sur stock par secteur d’activité qui est la différence entre la variation des stocks en CE et celle en CN (voir page Variations de Stocks). Moyennant la matrice de production secteur d’activité – branche (produit), on peut estimer ensuite les variations de stock par branche hors appréciation sur stock.

- Correction pour production immobilisée

La production immobilisée est évaluée en comptabilité privée sur la base des coûts de production. Pour passer à la comptabilité nationale il convient donc d’ajouter un élément correspondant au profit. Mais, inversement, il faut tenir compte du fait que, dans certains cas, le coût de production peut comporter des intérêts, ce qui n’est pas accepté par la comptabilité nationale.

IV – LA MATRICE PSB DE LA PRODUCTION

Les ventes des ENF (SNF-EI) par branche sont une donnée « exogène » pour les RSP qu’ils ne peuvent tout au plus influencer qu’en faisant des corrections sur les données Esane (CORESANE). Nous avons vu que ces ventes font ensuite l’objet d’un passage aux comptes (PAC) très détaillé où divers éléments comme la PEFP, la fraude, le travail au noir, les variations de stocks, les produits d’exploitation, etc,… sont introduits pour passer des ventes à la production au prix de base.

1/ Méthode d’évaluation de la production « branche » (matrice PSB) des entreprises non financières (ENF)

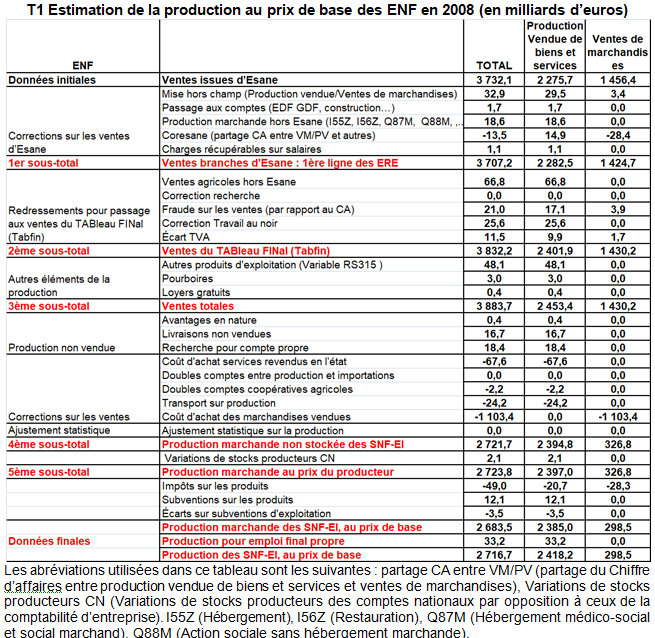

Sur-le-champ des ENF, le PSB désigne l’articulation entre les secteurs d’activités et les branches pour un certain nombre d’opérations allant des ventes à la production au prix de base (P1) [5]. A chaque étape du passage des ventes à la production au prix de base correspond une matrice. Ces différentes matrices sont articulées simultanément sur les équilibres ressources‑emplois (ERE) pour la dimension branches d’activités, et sur le compte de secteur des ENF pour la dimension secteurs d’activités. Les différentes opérations traitées dans le PSB peuvent être résumées dans le tableau T1 ci-dessous. Certains traitements ont changé depuis la base 2005, telle la recherche pour compte propre qui fait désormais partie de la PEFP (P12).

Dans ce tableau, les mises hors champ comptabilisées positivement viennent en déduction des ventes et sont donc à retrancher du total précédent, contrairement à tous les autres éléments. Les corrections sur les ventes sont des données qui doivent être retranchées. On leur affecte un signe négatif et on les additionne contrairement aux ERE qui leur affectent un signe positif et les retranchent. De même l’ajustement statistique est retranché dans les ERE alors qu’il est additionné dans le PSB pour lequel son signe est opposé à celui des ERE. Globalement cet ajustement peut dans le PSB avoir un signe positif ou négatif selon le sens dans lequel s’effectue l’ajustement.

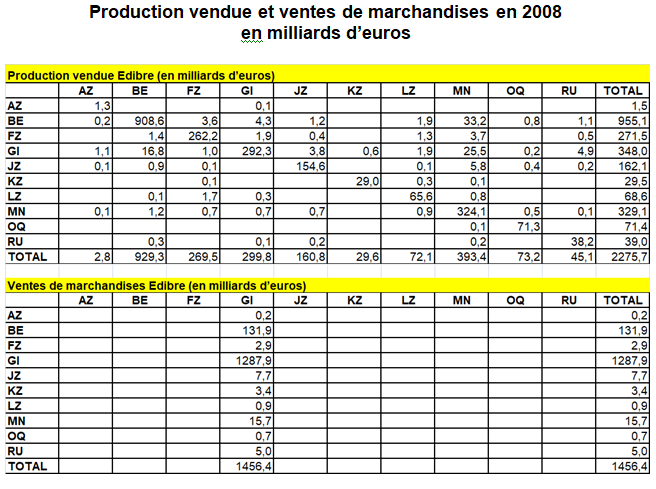

a) Les ventes branches issues d’Esane

La matrice « Edibre » est le point de départ du passage secteurs-branches. L’Edibre (EDItion des BRanches d’Entreprises) permet de chiffrer les ventes, c’est à dire les chiffres d’affaires qui servent à alimenter les ERE. Une distinction est réalisée entre :

- la production vendue de biens et services, qui recouvre la production vendue de biens (vente des biens produits ou transformés par l’entreprise) et la production de services (ventes de travaux, études et prestations de services exécutées).

- les ventes de marchandises qui correspondent à des ventes de biens qui ont été achetés pour être revendus en l’état, sans transformation.

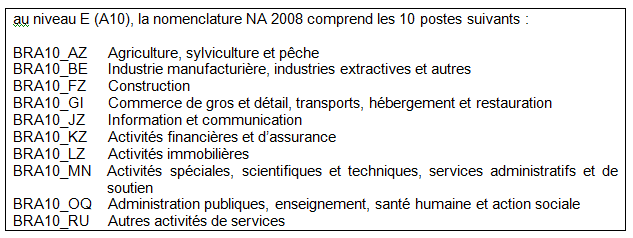

Le système d’Information Esane qui repose sur les secteurs d’activités, constitue la source de cet Edibre. Il livre les deux premiers tableaux du PSB, en proposant deux matrices fournissant un éclatement des ventes entre production vendue de biens et services et vente de marchandises. Dans les deux cas, une distinction entre SNF d’une part et EI d’autre part est également mise à disposition.

Au niveau E (10 postes) de la nomenclature NA 2008 et pour l’ensemble des ENF, ces tableaux agrégés sont les suivant. Les secteurs d’activité sont en ligne; les branches sont en colonnes.Le secteur d’activité de l’industrie-énergie (BE) a une production de 955,1 Mds dont 908,6 Mds en branche industrie-énergie et par exemple 3,6 Mds en construction (FZ).

Les ventes branches des EDIBRE sont enrichies de quelques corrections (mises hors champ, passage au compte, introduction de production marchande hors Esane, intégration du Coresane, prise en compte des charges récupérables sur salaires) pour alimenter la 1ère ligne des ERE .

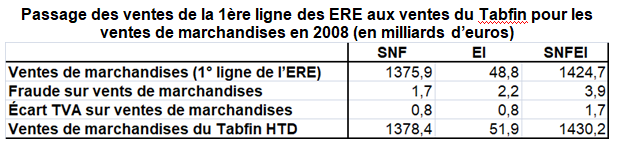

D’autres redressements sont effectués afin d’évaluer les niveaux de ventes du tableau final (Tabfin). Ils consistent à ajouter les ventes agricoles ne figurant pas dans Esane, la correction recherche, la fraude sur les ventes, le travail au noir, et l’écart TVA .

Trois autres éléments sont alors introduits pour aboutir à l’évaluation des ventes totales : les autres produits d’exploitation (redevances pour concessions de brevets, licences, etc.), les pourboires et les loyers gratuits .

Pour passer ensuite à l’estimation de la production marchande non stockée des ENF, sont intégrés :

- la production non vendue, qui comprend les avantages en nature, les livraisons non vendues ;

- des corrections sur les ventes au titre du coût d’achat des services revendus en l’état, des doubles comptes des coopératives agricoles, du transport sur production et du coût d’achat des marchandises vendues ;

- l’ajustement statistique.

La prise en compte des variations de stocks producteurs permet ensuite d’obtenir la production marchande des ENF au prix du producteur.

L’intégration des impôts et des subventions sur les produits, ainsi que de l’écart sur subventions d’exploitation, permet d’évaluer la production marchande au prix de base.

Enfin, l’ajout de la production pour emploi final propre à la production marchande au prix de base obtenue précédemment, permet d’aboutir à la production des ENF au prix de base.

Les différentes étapes du passage des ventes à la production au prix de base sont les suivantes Ces étapes sont brièvement décrites dans la suite.

Pour chacune de ces étapes il y a toujours une partition entre la production vendue de biens et services d’une part et les ventes de marchandises d’autre part.

L’importante spécificité des ventes de marchandises, outre le fait qu’elles ne concernent que les 3 branches de commerce, provient des étapes menant du chiffre d’affaires à la production au prix de base. La production vendue de biens et services concerne toutes les branches. Le passage du chiffre d’affaires à la production au prix de base est plus complexe pour elle que celui des ventes de marchandises car la plupart des éléments qu’il faut lui ajouter ou retrancher sont sans objet car ils ne correspondent pas à une activité commerciale.

Ainsi, pour les ventes de marchandises, les autres éléments de la production, à savoir la production non vendue, l’ajustement statistique, les variations de stocks producteurs et le passage à la production totale sont nuls, car sans objet. Il ne reste que les corrections sur les ventes d’Esane (CORESANE), les redressements pour passage aux ventes du Tabfin, le passage au prix de base et les corrections sur les ventes.

Tous les éléments additionnels conduisant à des sous-totaux intermédiaires sont présentés en séparant, lorsque cela est nécessaire, la production vendue de biens et services des ventes de marchandises

b) Les corrections sur les ventes d’Esane

Esane est un système d’information quasi-exhaustif sur-le-champ des ENF. Néanmoins, des corrections doivent y être apportées pour mesurer l’ensemble des ventes des ENF :

- Des mises hors champ sont réalisées de façon à exclure les ventes des secteurs et/ou des branches qui ne concernent pas les ENF.

- Un passage aux comptes (PAC) est effectué pour réintroduire dans le compte de secteur des ENF certaines ventes non incluses dans Esane (EDF, GDF, correction construction).

- Une production marchande hors Esane est ajoutée à l’Edibre de certains croisements secteurs/branches : cela concerne l’hôtellerie et la restauration (intégration des dépenses des comités d’entreprises en cantines, restaurants d’entreprises et hébergement en centres de vacances) et les organisateurs de courses hippiques. Il y a également l’action sociale et des activités associatives marchandes pour lesquelles il y a substitution des données des secteurs d’activités.

- Le Coresane comprend des corrections sur les données individuelles de la statistique d’entreprises. C’est un outil permettant notamment de centraliser les corrections (pérennes ou non) du partage du chiffre d’affaires entre les ventes de marchandises et la production vendue de biens et services. Il y a prise en compte des corrections simultanément en secteurs d’activité et en branches. Ceci vise à conserver la stricte cohérence des approches « secteurs » et « biens et services » sur la production.

- Les charges récupérables sur salaires sont ajoutées à l’Edibre, de façon à prendre en compte les salaires des gardiens d’immeubles dans le compte des ENF.

Les Coresane apportées aux branches peuvent être neutres sur les secteurs d’activités. Ces corrections sont soit ponctuelles (ne concernent qu’une année), soit pérennes.

Les Coresane des RSP concernent surtout les changements d’APE de l’entreprise, la ventilation branche (pour obtenir une évolution plus régulière d’une année à l’autre), les effectifs ou la valeur ajoutée (pour être assez cohérent avec l’évolution des ventes). Les Coresane concernent plusieurs centaines d’UL sur une année.

Il faut noter que le Coresane ne concerne pas seulement les corrections sur la production vendue de biens et services et ventes de marchandises. Il peut toucher d’autres opérations du compte des ENF.

Le Coresane sur les ventes de marchandises comprend des ventes de marchandises qu’il faut ajouter ou retrancher aux données de l’Edibre d’Esane. Dans la plupart des cas il s’agit de corriger la ventilation en branches du chiffre d’affaires d’une entreprise et de substituer à une production vendue de biens et services (dans une branche non commerciale en général) une vente de marchandises d’une branche commerciale.

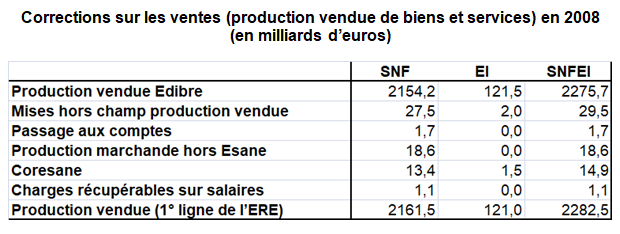

Une fois ces corrections réalisées, on obtient un premier sous-total correspondant aux ventes branches de la première ligne des ERE (voir tableau T1). Le tableau suivant fournit le chiffrage des corrections sur les ventes.

2/ Les redressements effectués sur les ventes branches pour obtenir les ventes du tableau final

Les ventes par branche de la première ligne des ERE subissent encore des corrections :

- Les ventes agricoles hors Esane fournies par le Responsable secteurs-produits (RSP) de l’agriculture sont ajoutées à celles, minoritaires, figurant dans l’Edibre.

- La correction recherche permet de neutraliser l’effet de la modification du montant des ventes de la branche recherche sur les secteurs d’activités. Plus précisément, les ventes de la branche « recherche» figurant dans l’Edibre sont remplacées par celles déclarées dans l’enquête « Recherche et Développement » (R&D) par le RSP concerné, pour chacun des secteurs d’activités. Afin que cette modification reste neutre sur les productions des différents des secteurs d’activités, tous les écarts constatés entre les deux sources (Esane d’une part et l’enquête R&D de l’autre) sont affectés aux cases diagonales. La correction recherche est ainsi nulle et sans objet pour tous les secteurs d’activités et nulle globalement pour l’ensemble des branches.

- La fraude sur les ventes est obtenue en secteurs d’activités par application de taux de fraude (fixes pour la base 2005) aux ventes et passée en branches selon la structure de l’Edibre. Elle se décompose en une fraude sur les ventes de marchandises et une fraude sur la production vendue de biens et services. Il faut noter que la fraude des secteurs commerciaux est fournie par le RSP du commerce et passée diagonalement en branches.

- La correction pour travail au noir est calculée en secteurs d’activités également par application de taux (fixes sur la base 2005). Les montants obtenus sont ensuite passés diagonalement en branches.

- Enfin, l’écart TVA est rajouté à la production vendue. Cet écart correspond à la différence entre la TVA théorique, calculée en appliquant des taux de TVA non déductible aux produits hors TVA provenant des ERE, et la TVA effectivement perçue par les administrations publiques..

Ces 3 dernières corrections concernent la fraude.

L’ensemble de ces éléments sont rajoutés à la production vendue de la première ligne des ERE pour obtenir un deuxième sous-total : la production vendue du « Tabfin » (la production vendue du « tableau final », i.e. avant le passage à la production au sens de la comptabilité nationale à proprement parler, voir tableau T1).

Le tableau suivant donne le chiffrage des différents éléments permettant de passer de la part « production vendue » des ventes de la 1ère ligne des ERE à la « production vendue » des ventes du Tabfin en 2008.

3/ Le passage aux ventes totales : Les autres éléments de la production

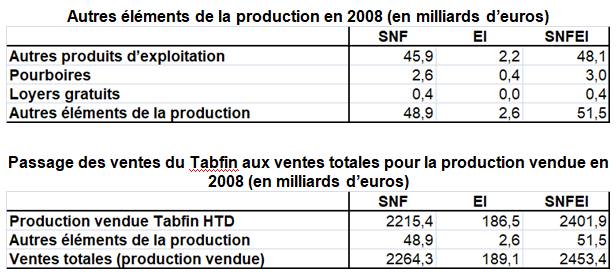

Trois autres éléments doivent être rajoutés aux ventes du Tabfin obtenues précédemment pour passer aux ventes totales :

- Les autres produits d’exploitation, qui correspondent à une classe du plan comptable général. Ils comprennent notamment les redevances pour cessions de brevets, licences, etc. Ils sont déclarés dans les comptes de résultat des entreprises et figurent donc dans Esane en secteurs d’activités. Ils sont répartis de manière égale entre deux branches : la location immobilière (L68R) et les activités de location et location-bail (N77Z).

- Les pourboires et les loyers gratuits, que les entreprises ne sont pas contraintes d’intégrer au chiffre d’affaires sans qu’il s’agisse pour autant d’une fraude. Le redressement pour non-déclaration est obtenu en secteurs d’activités par application d’un taux sur les chiffres d’affaires. Les pourboires sont ensuite passés diagonalement en branches tandis que les loyers gratuits vont intégralement dans la branche de la location immobilière (L68R).

L’ajout de ces trois éléments permet d’obtenir un troisième sous‑total : les ventes totales (voir tableau T1).

4/ Le passage des ventes totales à la production marchande non stockée

Afin de passer des ventes totales à la production non stockée des ENF, il faut encore ajouter trois types de corrections : la production non vendue, les corrections sur les ventes et l’ajustement statistique.

a) La production non vendue

La production non vendue comprend :

- Les avantages en nature: ils correspondent à des compléments de production directement mis à la disposition des salariés.

- Les livraisons non vendues: elles concernent les livraisons entre établissements au sein d’une même entreprise. Mais le profilage des entreprises complique en partie les calcul car des livraisons bon vendues entre deux unités légales (UL) d’une même entreprise profilée (EP), voire même des ventes, ne sont plus comptabilisée dans la production de l’EP. Pour le moment, la production continue ainsi d’être calculée à partir des comptes non consolidés des UL.

- La recherche pour compte propre: elle est déterminée par secteurs d’activités à partir de l’enquête « Recherche et développement ». Son montant est affecté en intégralité à la branche R&D. On note que ce traitement a changé en base 2010. Cet agrégat est traité en PEFP des SNFEI.

b) Les corrections sur les ventes

Les corrections sur les ventes correspondent d’une part aux doubles comptes et traitements conceptuels et d’autre part au coût d’achat des marchandises vendues. Elles sont retranchées aux ventes totales estimées précédemment.

Les doubles comptes et traitements conceptuels sont des ventes qui ont été comptabilisées deux fois (i.e. dans les comptes de résultat de deux entreprises). Il s’agit des coûts d’achat des services revendus en l’état, des doubles comptes entre production et importation, des doubles comptes d’union de coopératives agricoles et du transport sur production. Les montants sont tous fixés en branches par les RSP dans leurs ERE et passés diagonalement en secteurs d’activités. Deux cas méritent attention :

- En comptabilité nationale, on ne fait pas apparaître de marges commerciales sur les activités de services. Pourtant, certaines activités de services peuvent s’analyser comme des activités de revente de services en l’état. Par exemple, lorsqu’une agence de voyages vend un billet d’avion qu’elle a préalablement acheté à une compagnie aérienne, elle se comporte comme un commerçant qui ferait du commerce de services de transport. La comptabilité nationale française va donc considérer que la production de ces activités doit être mesurée par une marge (ou une commission) correspondant à la différence entre les ventes de services et leur coût d’achat. Dans leur comptabilité, les entreprises concernées n’enregistrent pas leurs achats de services en achats de marchandises mais en autres achats et charges externes, variable qui est considérée dans Esane comme une partie de la consommation intermédiaire. Le coût d’achat des services revendus en l’état concerne principalement les agences de voyage (revente de billets), les transporteurs de fret (sous-traitance), les promoteurs immobiliers (revente d’immeubles) et la publicité (revente d’espaces publicitaires).

- Un certain nombre d’entreprises facturent à leurs clients des frais de transport sur leurs livraisons. Ces frais apparaissent dans Esane à la fois en consommation intermédiaire en tant qu’élément du poste RC214 Autres achats et charges externes et en production puisque inclus dans les ventes. Comme ils apparaissent également en production du compte du transporteur au titre d’une branche de transport il y a un double compte. Il faut donc conserver cette production de la branche de services de transport mais la supprimer de la branche de l’entreprise qui a fait appel au transporteur. Cette correction au titre du transport sur production concerne la plupart des branches agricoles et industrielles (A01Z à D35B et J58Z, J59Z) est effectuée diagonalement.

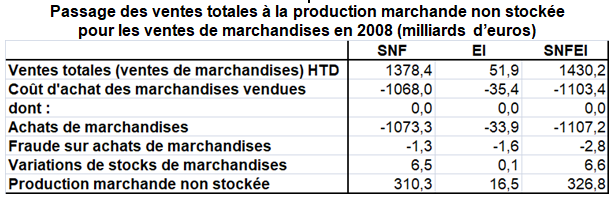

Le coût d’achat des marchandises vendues est composé des achats de marchandises, de la fraude sur achats de marchandises et des variations de stocks de marchandises :

- Les achats de marchandises des secteurs d’activités sont fournis par Esane et passés en branches à partir de la structure des ventes de marchandises et des taux de marge des secteurs commerciaux.

- La fraude sur achats de marchandises: celle des secteurs commerciaux est passée diagonalement en branches ; celle des secteurs non commerciaux est fixée comme égale à la fraude sur vente de marchandises, de sorte que la fraude sur marges commerciales des secteurs non commerciaux est conventionnellement nulle.

- Les variations de stocks de marchandises sont obtenues en soustrayant le stock final de l’année courante au stock final de l’année précédente (source Esane). Ces variations sont également corrigées de l’appréciation sur stock à l’aide des indices de prix de vente et de consommation.

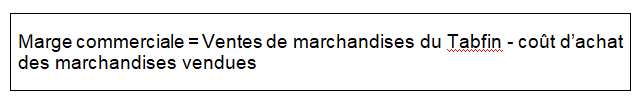

Cette correction sur les ventes de marchandises (1378,4 Mds pour les SNF en 2008) a pour objet de réduire la production issue de l’activité commerciale à une « marge commerciale » (MC) que l’on définit de la façon suivante : (voir page Marges de commerce).

Cette marge commerciale est une marge commerciale au prix du producteur. Il faudra encore retrancher les impôts sur les produits pour obtenir la marge commerciale au prix de base.

La marge commerciale ainsi calculée répond à la définition du SEC 2010 qui la décrit comme la différence entre le prix de revente effectif ou imputé d’un bien acheté pour être revendu et le prix qui devrait être payé par le distributeur pour le remplacer au moment où il est vendu ou utilisé d’une autre façon » (3.60).

Le coût d’achat des marchandises vendues pour les SNF (1068,1) se décompose en :

- + achats de marchandises (1073 Mds en 2008)

- + fraude sur achats de marchandises (1,3)

- – variations de stocks de marchandises (- 6,5)

Soit MC = 1378,4 – (1073+1,3-(6,5)) = 310,3

Autrement dit, une augmentation des stocks de marchandises se traduit par une hausse de la marge commerciale de cette variation.

c) L’ajustement statistique

L’ajustement statistique sur la production est introduit par les RSP afin de réconcilier les emplois et les ressources lorsqu’ils ne disposent plus d’autre marge de manœuvre dans leurs ERE.

En ajoutant aux ventes totales la production non vendue, les corrections sur les ventes et l’ajustement statistique sur la production un quatrième sous-total est obtenu : la production marchande non stockée des ENF (voir tableau T1).

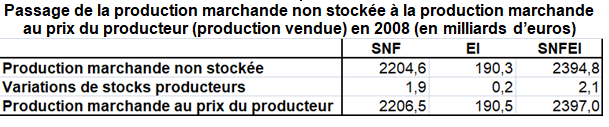

5/ Le passage de la production marchande non stockée à celle au prix du producteur

Pour passer à la production marchande au prix du producteur, il faut tenir compte des variations de stocks « producteur ». Celles-ci sont d’abord calculées en secteurs d’activités à partir d’Esane : le stock producteur final de l’année considérée est soustrait au stock producteur final de l’année précédente. Les variations de stocks ainsi obtenues sont corrigées de l’appréciation sur stocks à l’aide d’indices de prix de vente ou de consommation. Le passage en branches se fait ensuite à partir de la structure de la matrice de production vendue de la première ligne des ERE. Les variations de stocks concernent principalement des branches de biens, mais il est possible d’en avoir aussi dans certaines branches de services comme le transport spatial ou l’éducation marchande.

A ce stade, un cinquième sous-total est obtenu : la production marchande au prix du producteur des ENF (voir tableau T1).

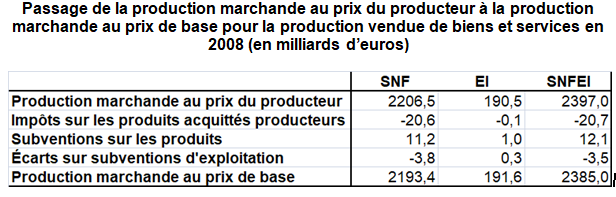

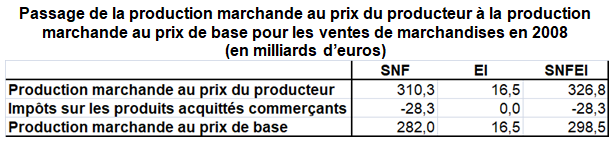

6/ Le passage de la production marchande au prix du producteur à la production marchande au prix de base

Le passage aux prix de base nécessite d’enlever les impôts sur les produits hors TVA (principalement taxes sur pétrole, tabac et alcools), de rajouter les subventions sur les produits (subventions sur les tickets de métro par exemple) ainsi que l’écart sur subventions d’exploitation (écart pour chaque secteur d’activités entre les subventions d’exploitation issues d’Esane et celles provenant de la source comptabilité publique). Par exemple, une entreprise déclare 1000 de ventes et 400 de subventions. La comptabilité publique déclare avoir versé 500 de subventions. La correction à passer sur les ventes est de 400-500=-100, ce qui donne 900 de ventes finales. Les écarts subventions sont passés diagonalement en branches.

Les montants des deux premières opérations sont fournis en branches par les comptes des administrations publiques et, sauf exceptions, passés diagonalement en secteurs d’activités. L’écart sur subventions d’exploitation est fourni par le compte des ENF pour chaque secteur d’activités.

En tenant compte de ces éléments, il est possible d’évaluer la recette que le producteur peut réellement tirer de sa production : il s’agit de la production marchande au prix de base des ENF (voir sixième sous-total du tableau T1).

7/ Le passage de la production marchande à la production totale au prix de base

Les différentes étapes qui viennent d’être effectuées ont permis de calculer la production marchande des ENF au prix de base, c’est à dire l’opération P11 des comptes nationaux.

Sur-le-champ des ENF, le passage à la production au prix de base (opération P1) nécessite d’ajouter à cette opération P11 (production marchande au prix de base), l’opération P12 (production pour emploi final propre).

La production pour emploi final propre (PEFP) mesure l’ensemble des biens ou services produits pour un usage propre et qui ne sont donc pas destinés à être vendus sur le marché, mais à être conservés comme formation brute de capital fixe. Ces éléments ne figurent donc pas dans le chiffre d’affaires mais constituent néanmoins une production devant être comptabilisée dans les comptes nationaux. Elle ne concerne que la production vendue de biens et services et il n’y a pas d’éclatement avec les ventes de marchandises.

La production pour emploi final propre (PEFP) comprend la production immobilisée, les logiciels et la recherche pour compte propre :

- La production immobilisée d’Esane en secteurs d’activités est passée en branche selon une structure de clés fixes sur l’ensemble de la base. Le passage secteur branche de la production immobilisée est réalisé à partir d’une matrice comprenant des clés de répartition actualisée en base 2005 et qui concerne un nombre restreint de branches. Pour une entreprise donnée, la production immobilisée peut concerner des métaux (C25A), des bâtiments (F41Z ou F43Z) ou du génie civil (F42Z). EDF a également de la production immobilisée en chaudières (C25B) et en moteurs électriques (C27B). La SNCF et la RATP ont une production immobilisée de matériel ferroviaire (C30B). On trouve aussi, dans une moindre mesure, de la production immobilisée dans les branches « architecture et ingénierie » (M71Z), « activités récréatives » (R93M) et « activités audiovisuelles » (J59Z). La branche J62Z est alimentée par les données d’investissements en logiciels. Les données concernant les secteurs A01Z et A02Z sont estimées à partir du compte de l’agriculture.

- Les logiciels pour compte propre, qui concernent tous les secteurs, vont intégralement en branche J62Z (programmation, conseil et autres activités informatiques) (voir page Comptes des services).

- la recherche pour compte propre en branche M72M (voir page R&D Investissement).

V – RÉSULTATS ET PROCESS TABLES

1/ Quelques résultats de la matrice PSB

Avec cette dernière phase le déroulement complet du PSB s’achève pour ce qui concerne la production vendue de biens et services. Il était déjà terminé lors de la phase antérieure (passage de la production marchande au prix du producteur à la production marchande au prix de base) pour les ventes de marchandises.

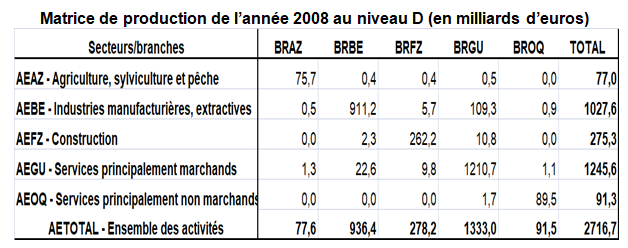

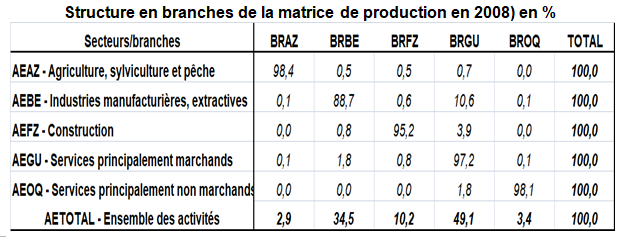

le tableau suivant répartit la production finale au prix de base entre secteurs d’activité et branches à un niveau très agrégé (5 postes). La différence principale entre la marge « secteurs » et la marge « branches » du tableau se situe au niveau de l’industrie et des services principalement marchands. Ces derniers gagnent 87 milliards € au détriment de l’Industrie. En effet, beaucoup d’entreprises industrielles ont des activités de commerce ou de service à titre secondaire. Les biens d’équipement ont ainsi une activité secondaire non négligeable de services aux entreprises et notamment de services informatiques.

Le tableau suivant présente la part de chaque branche dans chaque secteur. La diagonale est prépondérante (entre 89 et 98 %). Mais les parts hors diagonales ne sont pas négligeables. A titre d’exemple, la branche « services principalement marchands » représente 10,6 % du secteur industriel et 3,9 % du secteur de la construction.

2/ L’approche process-table

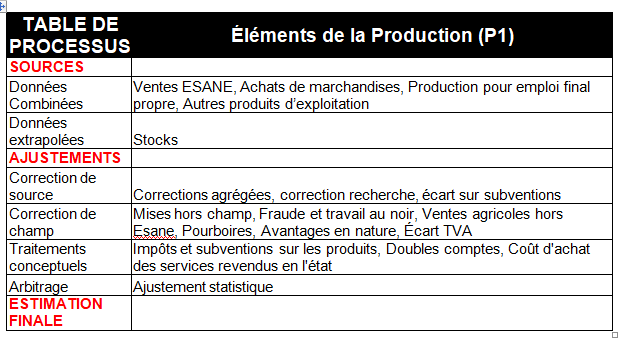

Selon le Système Européen de Comptes : « la production englobe tous les produits fabriqués au cours de la période comptable ». Les éléments permettant de calculer la production branche sont similaires à ceux du passage aux comptes réalisé sur le compte du secteur institutionnel des SNFEI.

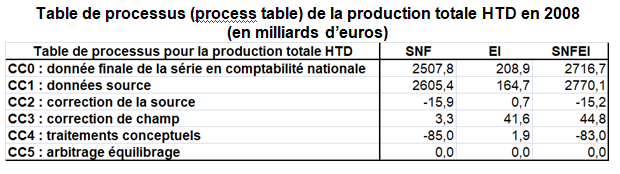

Le souci de transparence” dans le processus d’élaboration des statistiques a été exprimé par l’ONU et la Cour des Comptes Européenne. Ce souci a conduit les Comptes Nationaux à suivre une méthodologie définie par Eurostat via une task-force « Process Tables ». Il s’agit principalement, pour chaque grand agrégat, de classer les sources utilisées, les ajustements effectués selon leur catégorie et les « arbitrages » décidés, de façon à suivre son processus d’élaboration et à en mesurer la qualité. L’Insee suit donc une approche par processus suivant la table suivante :

L’estimation finale de la production est donc calculée à partir de données sources (enquêtes, administratives et extrapolées) qui subissent des ajustements (corrections de source, de champ, traitements conceptuels) et un arbitrage pour réconcilier le passage secteurs-branches et les ERE. La table de processus de la production totale au prix de base HTD (car elle inclut l’écart TVA dont la définition est précisée ci dessous) de l’année 2008 figure au niveau agrégé dans le tableau ci-dessous. Les opérations des SNFEI sont calculées à partir de codes CC, qui constituent le process table par opération.

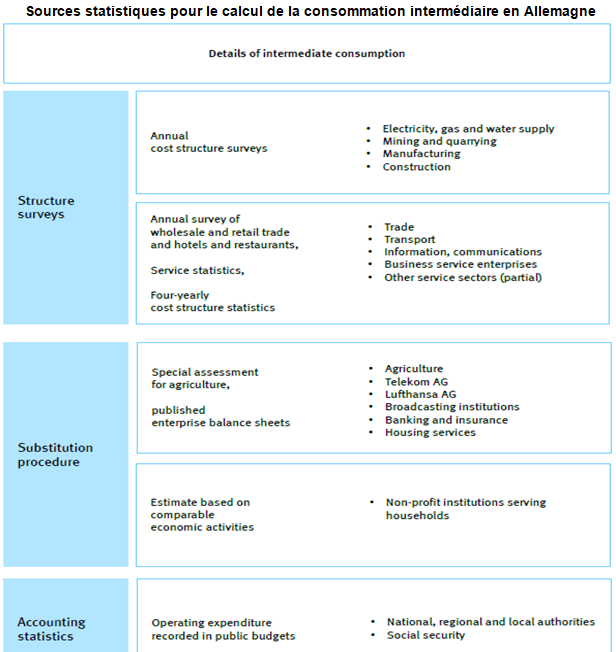

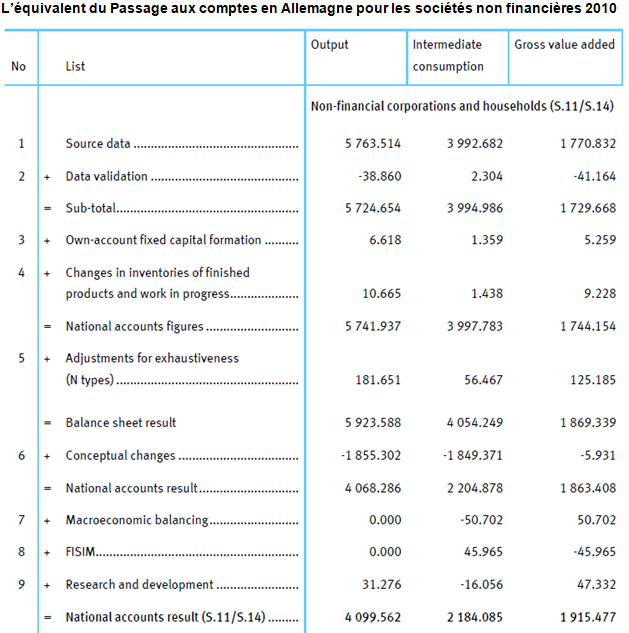

VI – LE PAC EN ALLEMAGNE

Toutes les statistiques commerciales disponibles (officielles et non officielles) sont utilisées dans les comptes nationaux [6]. Les enquêtes couvrent pratiquement touts les secteurs d’activités, incluent toutes les unités au-dessus et au-delà d’un seuil généralement bas, sont menées régulièrement (très occasionnellement avec l’ajout d’enquêtes ad hoc sur des sujets d’actualité très spécifiques) et sont basées sur des données administratives.

L’inventaire RNB allemand rappelle d’abord qu’il existe de nombreuses différences entre la comptabilité d’entreprise et la comptabilité nationale, telles que celles relatives à la valorisation des produits, à l’enregistrement de certaines opérations ou à leur date d’enregistrement. Dans certains cas limites, ces différences ont conduit à des examens critiques et à des modifications du processus d’enregistrement des comptes nationaux.

Comme en France, ces cas limites concernent la PEFP (P12) : constructions pour compte propre de bâtiments, originaux littéraires et artistiques traités comme FBCF, logiciels traités comme FBCF (estimée sur la base d’un modèle, en tenant dûment compte de la main-d’œuvre et d’autres facteurs, y compris un « mark up »), R&D traitée comme FBCF.

Les loyers « imputés » que se versent les propriétaires à eux-mêmes sont enregistrés comme production et consommation. Ces indicateurs sont calculés dans un modèle de stratification complexe de la même manière que les services de logement pour des tiers.

Comme l’unité d’analyse dans les comptes nationaux allemands est l’entreprise, pour des raisons de disponibilité des données, les transactions et / ou les livraisons entre les établissements d’une entreprise ou avec des unités auxiliaires ne sont pas estimées. La production et la CI sont présentées en net, c’est-à-dire sans compter les flux de services internes de l’entreprise. Les biens produits et consommés au cours de la même période au sein de la même entreprise ne sont pas non plus enregistrés pour la production et la CI.

Les contributions aux associations d’entreprises sont considérées comme une CI pour entreprises membres. Les associations d’entreprises font partie de la NAF 94 et sont incluses dans les calculs en utilisant les mêmes méthodes que pour les producteurs non marchands, étant donné le manque de chiffre d’affaires au sens strict; Cependant, ils font également partie des secteurs institutionnels S.11 et S.12..