LA DETTE PUBLIQUE EN EUROPE

La différence entre les recettes et les dépenses publiques montre soit un excédent, soit un déficit. L’UE enregistre un déficit public annuel depuis 2000. Après avoir atteint — 6,0 % du PIB en 2009 et 2010, le ratio déficit/PIB a diminué régulièrement pour atteindre — 0,4 % en 2018 et — 0,6 % en 2019. Ensuite, le ratio a fortement augmenté en 2020 pour atteindre — 6,8 %, principalement en raison des effets de la pandémie de COVID-19, avant de retomber à –4,7 % en 2021. Après avoir été relativement stable à environ 65 % du PIB de 2000 à 2008, le ratio de la dette publique a considérablement augmenté pour atteindre 76 % en 2009, à la suite de la crise financière. Le ratio d’endettement a continué d’augmenter jusqu’en 2014, date à laquelle il s’élevait à 87 %. Depuis lors, le taux a diminué continuellement pour atteindre 78 % en 2019, mais a ensuite augmenté pour atteindre 90 % en 2020. En 2021, le taux est à nouveau tombé à 88 %.

La dette publique correspond à une part des engagements financiers pris au nom des générations futures, engagements qui peuvent peser sur la capacité des administrations publiques à répondre à leurs besoins. Les critères de convergence de Maastricht limitent le poids de la dette publique à 60 % du PIB pour assurer une certaine stabilité à long terme, mais autorisent des dépassements exceptionnels et temporaires comme depuis la crise du Covid (114,6% en France et 98% dans la zone Euro en 2020). Certains États ne semblaient pas trop se soucier de ce dépassement important d’autant que les taux d’intérêt sont très faibles pour ne pas dire négatifs en 2020. Mais des taux d’intérêt ont remonté avec l’inflation depuis 2022.

La loi du 3 janvier 1973 sur la Banque de France rappelle que le Trésor Public ne peut s’endetter de manière illimitée auprès de la Banque de France « Les conditions dans lesquelles l’État peut obtenir de la Banque des avances et des prêts sont fixées par des conventions passées entre le ministre de l’économie et des finances et le gouverneur de la Banque ». Cette loi n’est plus en vigueur depuis 1993, date à laquelle une nouvelle loi consacre l’indépendance de la Banque de France et met un terme à toute possibilité de financement de l’État par la banque centrale.

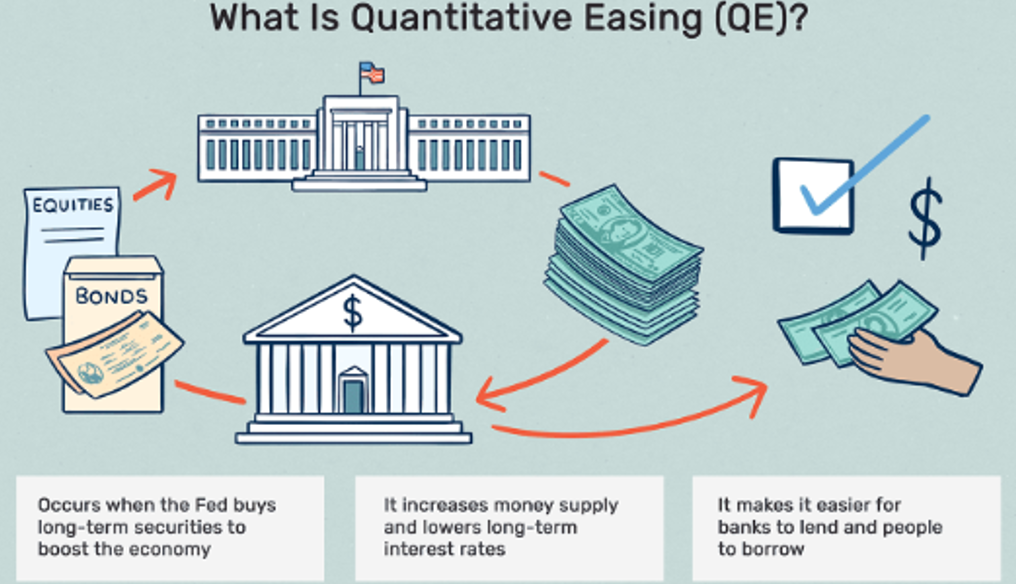

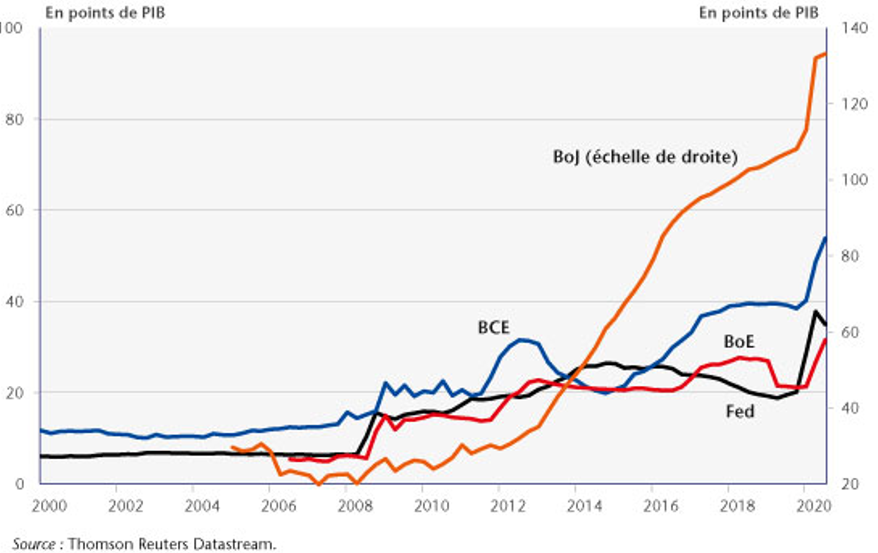

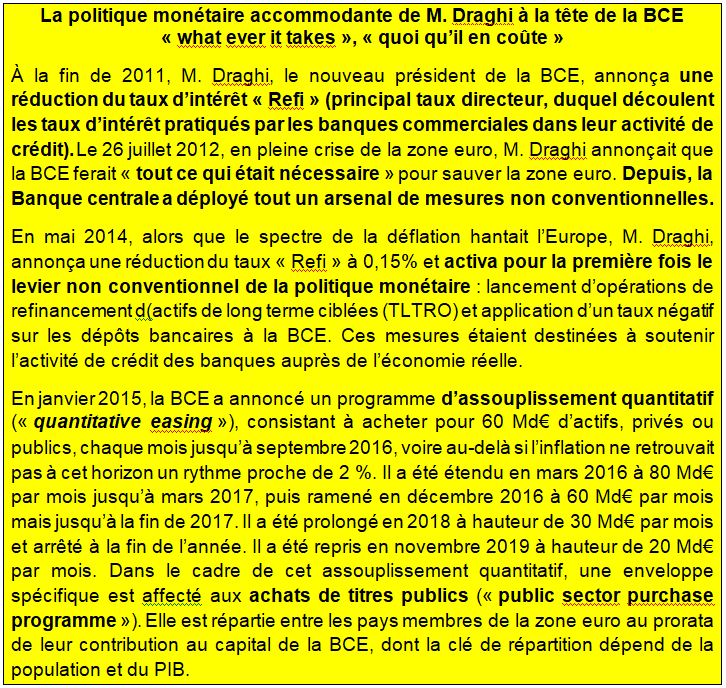

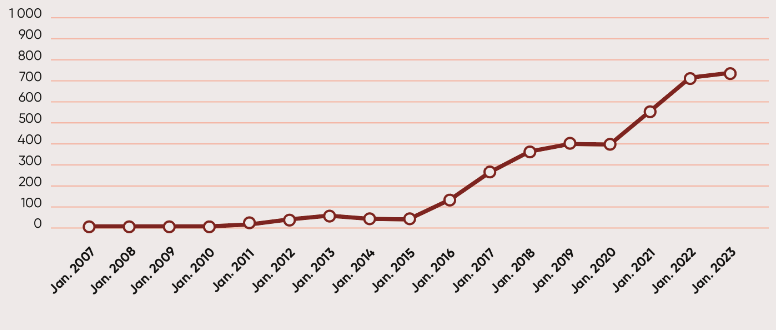

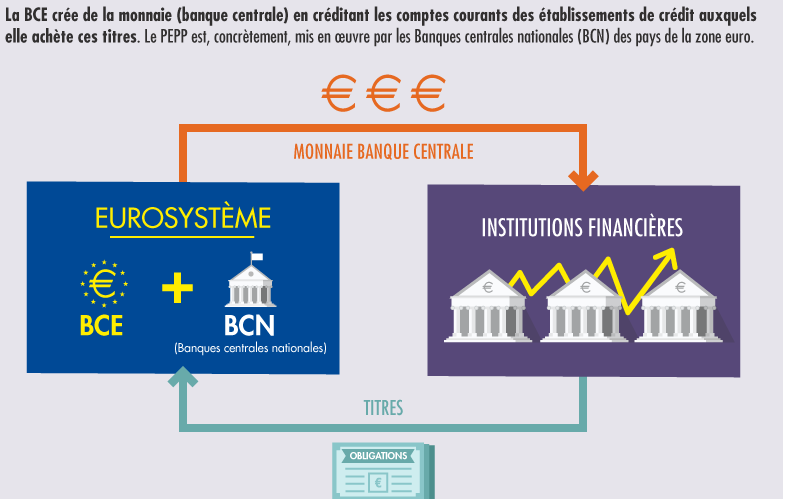

Aujourd’hui « l’assouplissement monétaire » a complètement changé la donne même si on respecte plus ou moins les formes. Pendant longtemps la création monétaire se faisait uniquement par le biais d’octroi de prêts des banques commerciales aux agents selon un taux d’intérêt fixé par la Banque centrale. Avec la politique monétaire non conventionnelle, les banques centrales achètent des actifs financiers, généralement des obligations d’État, pour augmenter la masse monétaire et abaisser les taux d’intérêt à long terme jusqu’à ce qu’ils soient négatifs. Ces politiques visent à encourager l’emprunt, les dépenses d’investissement, stimuler l’activité économique et gérer l’inflation dans des situations où les outils conventionnels sont limités. On retrouve cette pratique dans les pays européens à partir de 2015.

The difference between government revenue and expenditure shows either a surplus or a deficit. The EU has recorded an annual government deficit since 2000. After reaching –6.0 % of GDP in 2009 and 2010, the deficit-to-GDP ratio decreased steadily to –0.4 % in 2018 and –0.6 % in 2019. Then, the ratio increased sharply in 2020 to –6.8 %, mainly due to the effects of the COVID-19 pandemic, before falling again to –4.7 % in 2021. After being relatively stable at around 65 % of GDP from 2000 to 2008, the government debt ratio drastically increased to 76 % in 2009, following the financial crisis. The debt ratio continued to rise until 2014 when it stood at 87 %. Since then, the rate decreased continuously to reach 78 % in 2019, but then increased to 90 % in 2020. In 2021, the rate fell again to 88 %.

Government debt ratio corresponds to a share of the financial commitments made on behalf of future generations, commitments which can weigh on the capacity of public administrations to meet their needs. The Maastricht convergence criteria limit the weight of this debt to 60% of GDP to ensure a certain long-term stability, but allow for exceptional and temporary overruns, as has been the case since the Covid crisis (114,6% in France and 97,5% in Eurozone in 2020). Some States did not seem to be too concerned about this significant overshoot, especially as interest rates are very low and were sometimes negative in 2020. But interest rates have going back up since 2022 with inflation .

The law of January 3, 1973 on the Bank of France recalls that the Public Treasury cannot borrow unlimited amounts from the Bank of France « The conditions under which the State can obtain advances and loans from the Bank are fixed by agreements concluded between the Minister of Economy and Finance and the Governor of central Bank ». This law has no longer been in force since 1993, when a new law established the independence of the Bank of France and put an end to any possibility of state financing by the central bank.

Today, « quantitaive easing » has completely changed the situation, even if we respect more or less the forms. For a long time, monetary creation was only carried out through the granting of loans from commercial banks to agents at an interest rate set by the Central Bank. With unconventional monetary policy, central banks buy financial assets, typically government bonds, to increase money supply and lower long-term interest rates until they are negative. These policies aim to encourage borrowing, investment spending, stimulate economic activity and manage inflation in situations where conventional tools are limited. This practice is found in european countries from 2015.

« Ce n’est donc pas le paiement des intérêts de la dette nationale, qui accable une nation, et ce n’est pas en supprimant ce paiement qu’elle peut être soulagée. Ce n’est que par des économies sur le revenu, et en réduisant les dépenses, que le capital national peut s’accroître ; et l’anéantissement de la dette nationale ne contribuerait en rien à augmenter le revenu ni à diminuer les dépenses. C’est la profusion des dépenses du gouvernement et des particuliers, ce sont les emprunts qui appauvrissent un pays ; par conséquent, toute mesure qui pourra tendre à encourager l’économie du gouvernement et des particuliers soulagera une nation du poids d’un fardeau qui l’accable, en l’ôtant de dessus une classe de la société qui doit supporter, pour le faire peser sur une autre qui, suivant tous les principes d’équité, ne doit supporter que sa part. », David Ricardo, Des principes de l’économie politique et de l’impôt

« Les dirigeants doivent de méfier des cycles d’endettement ainsi que des poussées du crédit et de la dette, la dette privée se transformant en dette publique. L’on sort rarement d un excès d’endettement public, privé ou les deux à la fois sans un effort de restructuration. D’autant qu’en moyenne la croissance économique est en récession dans les pays dont la dette représente plus de 90% du PIB ». Carmen Reinhart et Kennetht Roggof, growth in a time of debt

Sommaire

I – LES RATIOS DES FINANCES PUBLIQUES

II – LE DÉFICIT PUBLIC EN FRANCE ET EN EUROPE

III – LA DETTE PUBLIQUE EN FRANCE

IV – LES COMPARAISONS INTERNATIONALES DE LA DETTE PUBLIQUE

V – PRÉSENTATION INTÉGRÉE DES STATISTIQUES DES FINANCES PUBLIQUES

VI – LA RÉPARTITION DE LA DETTE PUBLIQUE PAR CRÉANCIER

VII – L’ASSOUPLISSEMENT MONÉTAIRE (« QUANTITATIVE EASING »)

VIII – LE QUOI QU’IL EN COUTE EN 2020

IX – LA CHARGE D’INTÉRÊT DE LA DETTE PUBLIQUE EN FRANCE ET DANS L’UE

X – LA SOUTENABILITÉ DE LA DETTE

Introduction

° La question de la dette publique est cruciale [1], [2] (les nombres entre crochet renvoient à la bibliographie en bas de page).. Dans le cadre du traité sur l’Union européenne (traité de Maastricht), la dette publique et le déficit des administrations publiques (APU) font l’objet d’un suivi particulier. Il faut souligner l’importance de ces deux indicateurs (étroitement liés) pour le suivi de la politique des finances publiques en Europe, car ils sont le fondement de la supervision des pays de la zone euro. En effet, s’il y a une monnaie unique, c’est parce qu’il y a des garanties de bonnes finances publiques.

° Il ne faut pas confondre le déficit public et la dette publique. On les étudie ici tous les deux. Le premier est un flux et traduit un solde budgétaire négatif (les dépenses sont supérieures aux recettes). La dette publique est, en revanche, un stock qui résulte de l’accumulation de déficits passés.Il est important de limiter le déficit car on ne peut pas vivre au-dessus de ses moyens, éviter que la dette publique devienne trop importante car les marchés financiers, qui sont les créanciers de l’État, prennent peur, comme en Grèce. Plus les engagements d’un État sont élevés, plus les marchés perçoivent une possibilité de défaillance sur les emprunts et plus la prime de risque qu’ils exigent s’élève, ce qui alourdit la charge de la dette. Ces deux indicateurs dits « de Maastricht » sont calculés dans chaque pays de l’UE.

° La dette correspond à un encours de passifs évalué à la fin d’une période donnée, tandis que le déficit correspond à un besoin de financement observé sur la même période. Ils sont calculés à partir des résultats de la comptabilité nationale et donnent lieu à des notifications trimestrielles (pour la dette) et annuelles (dette et déficit) à la Commission européenne.

° La mesure de la dette publique des États n’est pas une question facile. Comme pour la dépense publique, on s’attache ici à résumer différents points de vue dont celui de F. Ecalle [3]. Les questions principales concerneraient :

- la mesure de la dette publique,

- l’annulation d’une partie de la dette publique,

- la hausse des taux d’intérêt de la dette publique,

- le montant optimal de la dette publique,

- la mutualisation des dettes au niveau européen,

1 – Définition

° La dette publique est constituée par l’ensemble des engagements financiers de l’État et des APU pris sous forme d’emprunts. La France utilise actuellement une définition de la dette publique élaborée dans le Traité de Maastricht. Celui-ci contient notamment des critères dits « de convergence » que les pays candidats à l’entrée dans la zone euro devaient respecter. Selon un de ces critères, la dette publique ne devait pas dépasser 60 % du PIB. Une définition commune de la dette publique était donc nécessaire à l’échelle européenne afin de pouvoir s’assurer du respect de ce critère. Elle permet également d’établir des comparaisons européennes. Mais elle ne permet pas vraiment de faire des comparaisons mondiales. Pour ce faire, il faut s’appuyer sur les données de l’OCDE qui prennent en partie en compte les flux entre APU (voir ci-dessous).

° Le traité sur le fonctionnement de l’Union européenne définit la dette publique comme le ratio de la dette publique en cours à la fin de l’année et le PIB aux prix courants du marché [4]. Pour ce calcul, la dette publique est définie comme le total de la dette brute consolidée en valeur nominale dans les catégories suivantes de passifs des administrations publiques (définies dans le SEC 2010): numéraire et dépôts (AF.2), titres de créance (AF.3) et crédits (AF.4). Le secteur des APU comprend les sous-secteurs de l’administration centrale, les administrations d’États fédérés, les administrations locales et les administrations de sécurité sociale (voir page Administrations Publiques).

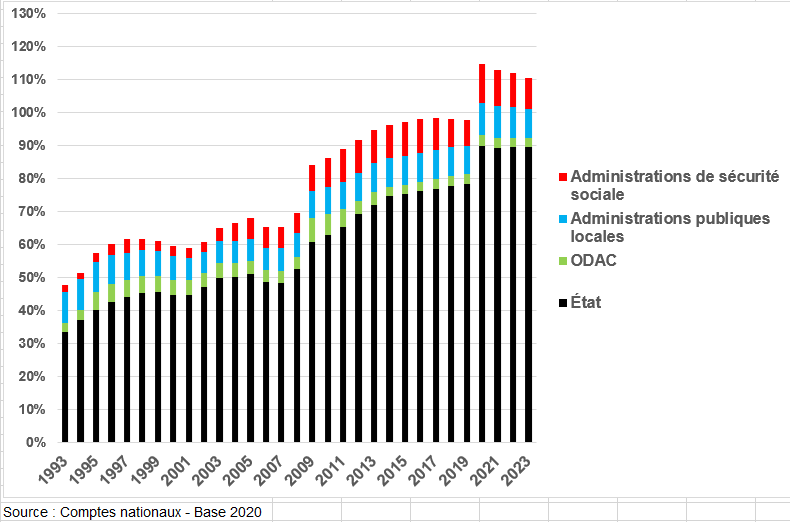

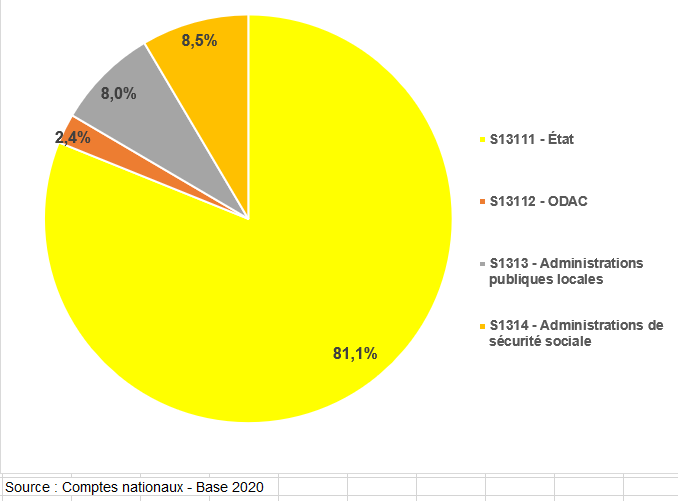

En France, la dette de l’État représente l’essentiel de la dette publique (81,2 %). La dette des administrations de sécurité sociale, comme l’Agence centrale des organismes de sécurité sociale (Acoss), la Caisse d’amortissement de la dette sociale (Cades) ou encore l’Unédic, représentent 10,1 % de la dette publique totale. Enfin, les collectivités territoriales pèsent pour 8,7 % dans la dette publique.

2 – L’évolution de la dette publique depuis la pandémie

° La pandémie de Covid-19 a provoqué un fort accroissement de la dette publique, en France comme ailleurs. Elle a ainsi atteint 116 % du PIB en France fin 2020. Au cours de la seule année 2020, la dette publique française s’est accrue de près de 300 milliards d’euros et de plus de 16 points de PIB.

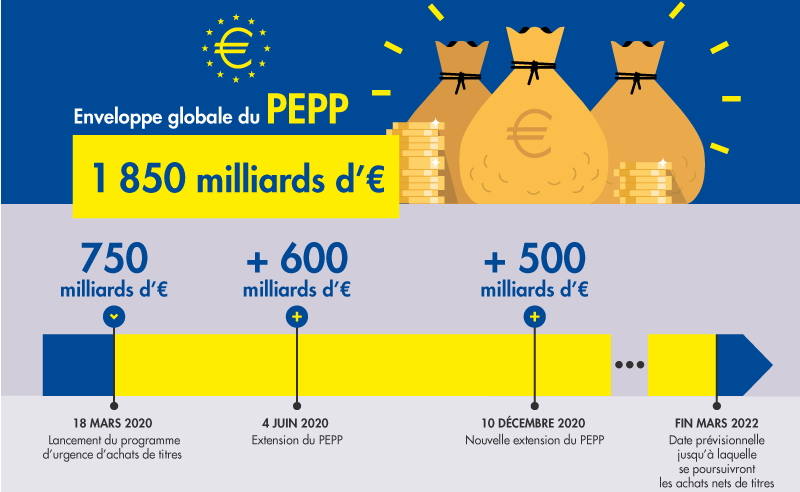

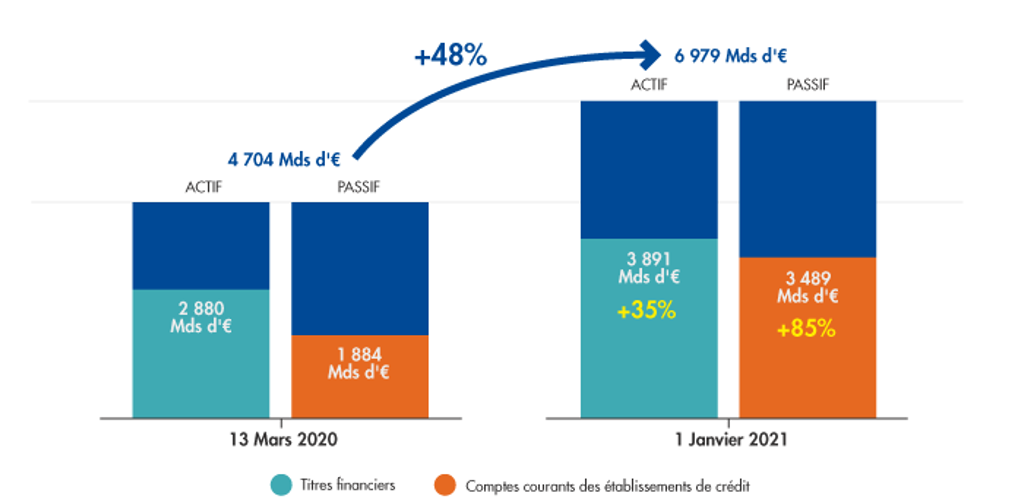

° Ce phénomène interroge et provoque des débats passionnés. Pour atténuer les conséquences de la crise économique liée à la pandémie de Covid-19, la Banque centrale européenne (BCE) a déployé des mesures déjà expérimentées après la crise financière de 2007-2008, mais à une échelle sans précédent : en quelques mois, elle a créé plus de monnaie centrale qu’en plusieurs années de gestion de crise financière. L’institution chargée de la politique monétaire de la zone euro a ainsi décidé, le 10 décembre 2020, d’augmenter de 500 milliards d’euros son programme d’achats d’urgence face à la pandémie (Pandemic emergency purchase programme – PEPP) pour porter le montant total à 1850 Mds d’euros.

° En 2021, le déficit public s’établit à 160,7 milliards d’euros, après 205,5 milliards d’euros en 2020, soit 6,5 % du PIB après 8,9 % [3]. Les dépenses liées à la crise sanitaire se maintiennent, tandis que celles qui avaient ralenti du fait des arrêts d’activité en 2020 rebondissent. De plus, les dépenses des administrations publiques sont stimulées par la montée en charge du plan « France relance ». En contrepartie, les recettes publiques augmentent fortement du fait du rebond de l’activité et du financement d’une partie du plan de relance par l’Union européenne. Comme en 2020, le défi cit des APU est porté par les administrations centrales et les administrations de sécurité sociale. La dette publique s’élève à 112,5 % du PIB fi n 2021, après 114,6 % fin 2020.

° La France avait connu jusqu’en 2019 une hausse de son déficit primaire contrairement à d’autres pays comme l’Italie. Celui-ci correspond à un solde négatif du budget des administrations publiques non compris les intérêts versés sur la dette publique et les revenus d’actifs financiers reçus. Dans le cas inverse on parle d’excédent budgétaire primaire. Le solde primaire constitue un indicateur important de la situation budgétaire d’un pays et des risques d’évolution non contrôlée de la dette publique. Le solde primaire dépend de l’évolution des recettes (impôts et prélèvements) et des dépenses décidées par les pouvoirs publics. Le montant des intérêts dépend, pour sa part, des taux d’intérêt sur la dette publique passée et du montant de celle-ci.

° Dans son rapport annuel sur la soutenabilité de la dette, la Commission européenne présente de nouvelles projections de déficit et de dette publics pour les pays de l’Union européenne, et identifie les risques à court, moyen et long terme. La trajectoire des finances publiques européennes porte forcément l’empreinte de la crise sanitaire. À moyen terme, huit pays sont exposés à un risque élevé de tensions budgétaires (Belgique, Espagne, France, Italie, Portugal, Roumanie, Slovénie et Slovaquie), en raison d’un taux d’endettement élevé, qui ne devrait diminuer que progressivement, voire tardivement (124,8% du PIB en France en 2026, près de 120% en 2031).

° La soutenabilité de la dette publique exprime la capacité des entités publiques (État, collectivités et organismes publics) à rembourser leurs emprunts. Elle correspond au concept de solvabilité pour les entités privés. Elle dépend des recettes prévisibles qui permettront de rembourser les emprunts arrivés à échéance, et de stabiliser l’encours de la dette publique. La soutenabilité de la dette publique peut être évaluée mathématiquement.

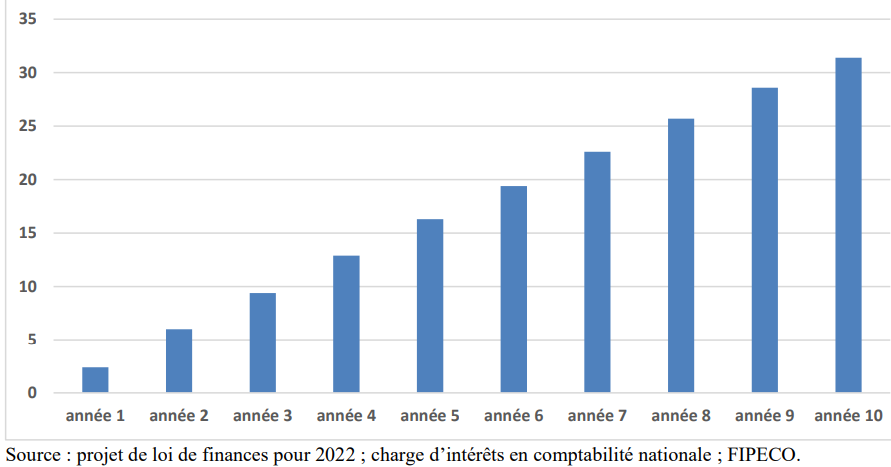

° Pour certains économistes, le problème du déficit et de la dette publique qui ne cessent d’augmenter comme en 2023 du fait notamment des charges d’intérêts, ne peut se résoudre qu’en augmentant le taux d’emploi (proportion des actifs rapporté aux personnes entre 20 et 64 ans) plus bas que dans des pays du Nord (Allemagne, Pays-Bas,..). Les gens travailleraient plus ce qui permettrait au PIB, le dénominateur, d’augmenter alors que le PIB ne croît que de +1% en 2023. Les cotisations sociales augmenteraient aussi même si elles restent en proportion plus élevées en France que dans les autres pays de l’UE.

° D’autres ne voient pas comment réduire le déficit sans réduire les dépenses publiques (objectif du gouvernement de – 10 milliards en 2024 et peut-être 20 milliards en 2024). Mais quelles dépenses faut-il réduire, celles de fonctionnement ou d’investissement? Sans compter les effets possibles de chute de l’activité comme après la crise financière de 2009. Enfin faut-il augmenter les impôts donc les prélèvements obligatoires, déjà les plus élevés en Europe ? Ces questions ne sont pas nouvelles.

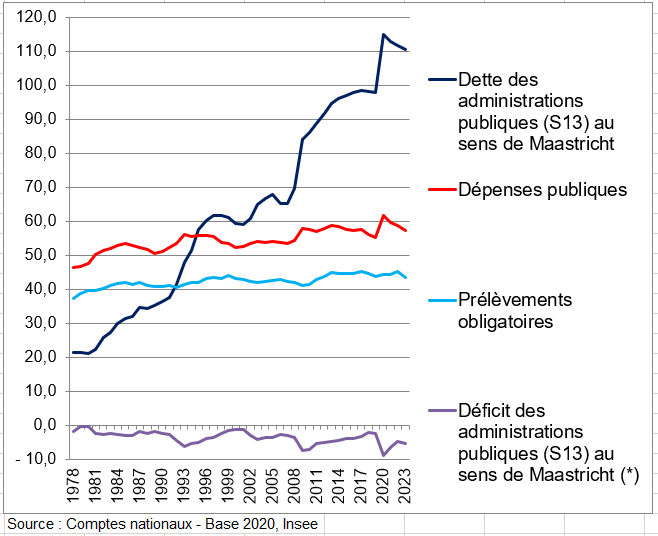

° Les tableaux présentés le sont aussi dans la page Administrations Publiques, sous une autre forme. On publie ici des séries longues. L’analyse se limite au déficit aux prélèvements obligatoires et surtout à la dette. La dépense publique est étudiée dans la page Dépenses publiques en Europe.

I – LES RATIOS DES FINANCES PUBLIQUES

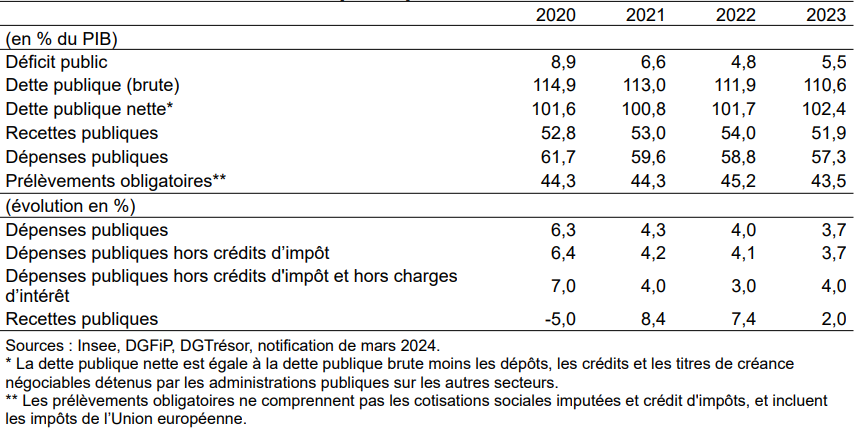

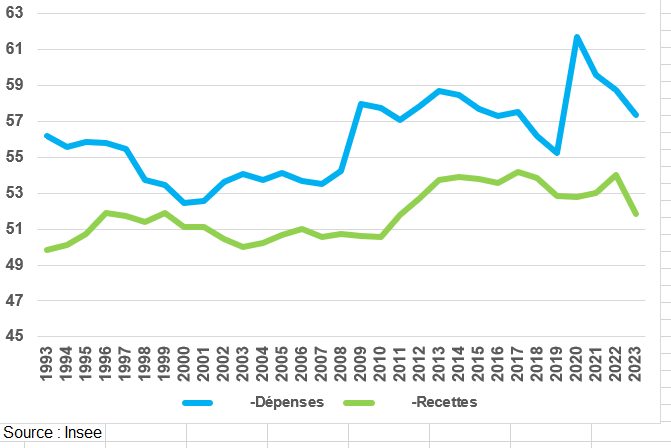

Les graphiques et tableaux suivants montrent les ratios clés de l’économie française et dans l’UE en 2020 et 2021 (voir page Administrations Publiques) [5] : La croissance des recettes est inférieure à celle du PIB en valeur (+6,2 %) et leur niveau exprimé en pourcentage du PIB recule de 2,1 points de PIB (tableau suivant). Ce ralentissement étant largement le fait des prélèvements obligatoires, ces derniers exprimés en points de PIB diminuent également (-1,8 point de PIB). Le taux de prélèvements obligatoires diminue et s’établit à 43,5 % du PIB après 45,2 % en 2022, à un niveau proche de l’avant Covid (43,9 % en 2019). Les dépenses ralentissent légèrement en valeur à +3,7 %. Cette augmentation reste inférieure à l’accélération générale des prix (du PIB), et donc les dépenses se replient de 1,7 % en volume. Les dépenses publiques s’établissent à 57,3 % du PIB après 58,8 % du PIB en 2022, soit une diminution de 1,4 point (voir page Dépenses publiques en Europe).. La dette des administrations publiques au sens de Maastricht atteint 110,6 % du PIB fin 2023 après 111,9 % fin 2022 ; elle était de 97,9 % du PIB en 2019

Principaux ratios des finances publiques en France en % du PIB

Principaux ratios des finances publiques en France en % du PIB

Eurostat fournit les données relatives au déficit et à la dette des APU, sur la base des chiffres déclarés par les États membres de l’UE dans le cadre de la première notification de 2022 pour les années 2018 à 2021, en application de la procédure concernant les déficits excessifs (PDE). Cette notification est fondée sur le système des comptes nationaux SEC 2010. On trouve aussi des données sur les dépenses et recettes des administrations publiques.

Dans la zone euro, le ratio du déficit public par rapport au PIB a baissé de 3,7% en 2022 à 3,6% en 2023, et a augmenté de 3,4% à 3,5% dans l’UE. Le ratio de la dette publique par rapport au PIB diminue dans la zone euro, passant de 90,8% à la fin de l’année 2022 à 88,6% à la fin de l’année 2023, ainsi que dans l’UE, de 83,4% à 81,7%.

II – LE DÉFICIT PUBLIC EN FRANCE ET EN EUROPE

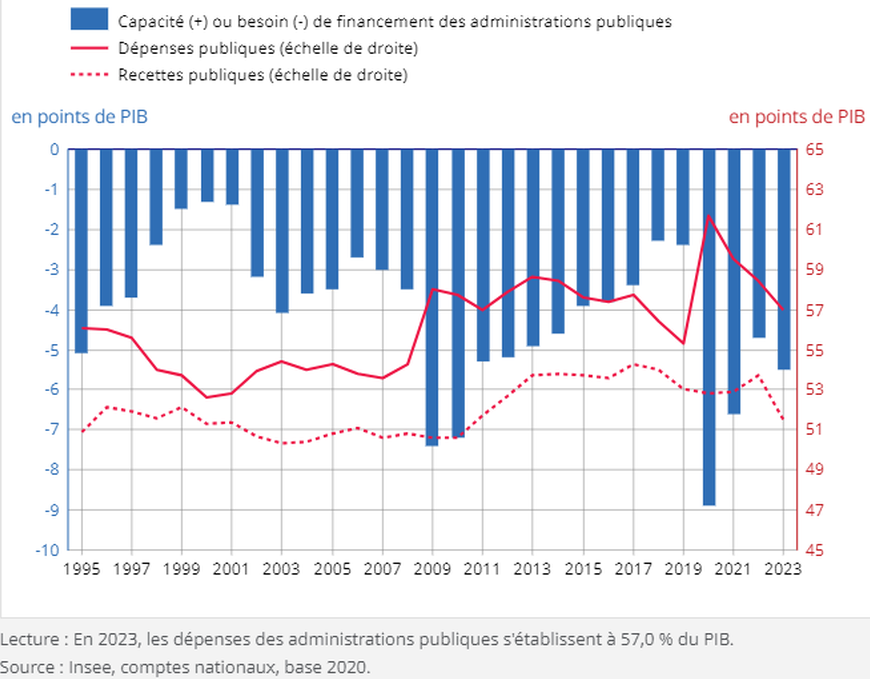

Le compte des administrations publiques est soldé par une « capacité de financement » ou un « besoin de financement ». L’expression « déficit public » désigne le besoin de financement des APU.

La capacité de financement des APU est la différence entre les « recettes publiques » et les « dépenses publiques » sur la période considérée (année ou trimestre). Les premières sont principalement constituées de prélèvements obligatoires (impôts et cotisations sociales), mais il existe d’autres recettes publiques comme les redevances pour services rendus ou les produits financiers (dividendes et intérêts reçus).

Les dépenses publiques regroupent principalement les « consommations intermédiaires » (achats courants de biens et services), les rémunérations des agents (cotisations sociales comprises), les prestations sociales, les subventions et autres « transferts » aux ménages et entreprises, les charges d’intérêts et la « formation brute de capital fixe » (investissements).

Il est à noter que les investissements des APU, de même que les subventions d’équipement qu’elles versent, sont comptabilisés dans les dépenses publiques et accroissent donc le déficit public. Symétriquement, les cessions d’actifs physiques (immeubles par exemple), réduisent le déficit public. En revanche, les acquisitions d’actifs financiers (nationalisations d’entreprises par exemple) ne sont pas des dépenses publiques et n’ont pas d’impact sur le déficit, de même que leur cession (privatisation d’entreprises par exemple).

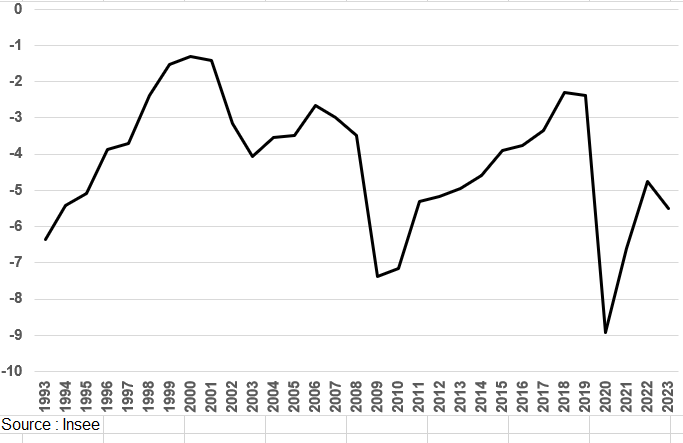

1/ Le déficit en France

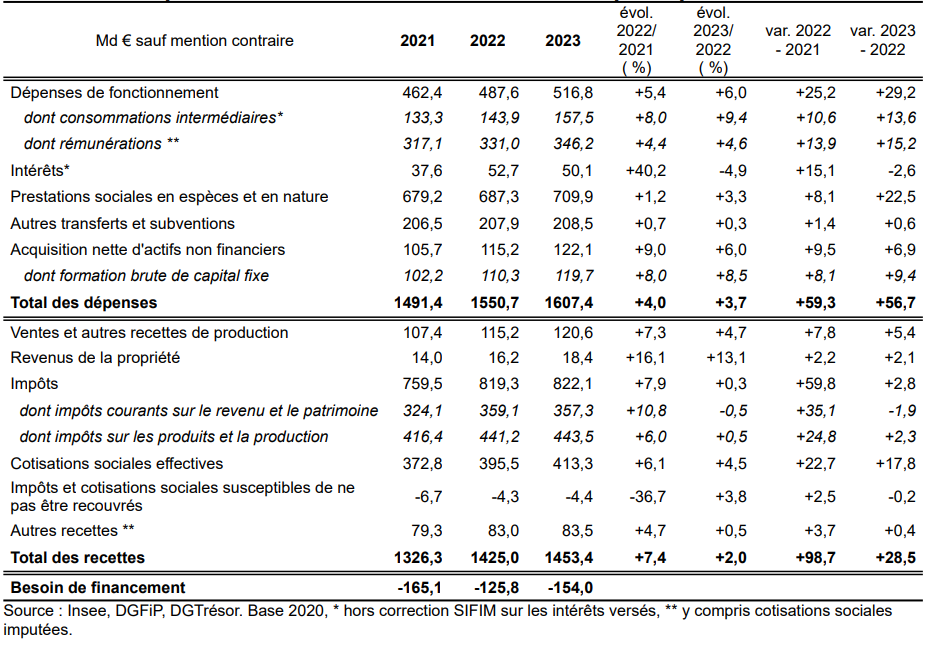

En 2023, le déficit public au sens de Maastricht atteint 154 milliards d’euros (Md€), soit 5,5 % du PIB après 4,7 % en 2022, soit une augmentation de 28,2 Md€. Cette dégradation s’explique essentiellement par une évolution spontanée des prélèvements obligatoires nettement plus faible que la croissance en valeur du PIB. Cet impact a été pour partie compensé par l’extinction progressive des mesures d’urgence et de soutien, mises en place pendant la crise sanitaire, ainsi que par la baisse du coût des mesures pour lutter contre la hausse du prix de l’énergie

Dépenses et recettes publiques entre 1995 et 2023

a) dépenses publiques

Les dépenses ralentissent un peu : elles augmentent de 3,7 % en 2023 après +4,0 % en 2022. En proportion du PIB, les dépenses continuent de reculer et s’établissent à 57,3 % du PIB après 58,8 % en 2022 et 59,6 % en 2021, cependant, elles demeurent sensiblement supérieures à l’avant Covid (55,2 % du PIB en 2019). Comme en 2022, les dépenses de l’année 2023 sont affectées par la hausse des prix (les prix à la consommation ont augmenté de +4,9 % en moyenne annuelle après +5,2 % en 2022).

Les dépenses de fonctionnement, qui comprennent les consommations intermédiaires et les rémunérations des agents de la fonction publique accélèrent de nouveau, avec une hausse de 6,0 % soit +29,2 Md€ après +5,4 % en 2022. Elles contribuent pour 1,8 point à la croissance des dépenses des APU.

Les intérêts versés reculent : -2,6 Md€ soit -4,9 % après avoir vigoureusement accéléré en 2022 (+40,2 %). Ce repli est intégralement expliqué par la diminution de la charge des obligations de l’État indexées sur l’inflation (-15 Md€). En effet, la désinflation de 2023 en glissement annuel entraîne une diminution de la charge d’indexation des obligations indexées sur l’inflation. En revanche, la charge d’intérêts hors obligations indexées augmente nettement avec la hausse des taux.

Les prestations sociales accélèrent en 2023 : +22,5 Md€ soit +3,3 % après +1,2 % en 2022. Elles contribuent pour 1,5 point à la croissance des dépenses des APU. En 2022, le faible dynamisme des prestations sociales résultait d’un nouveau recul des prestations de chômage et d’activité partielle en sortie de crise sanitaire qui modérait les premiers effets des revalorisations des prestations, notamment des retraites.

Les acquisitions d’actifs non financiers, principalement constitués d’investissement, ralentissent mais restent dynamiques : +6,9 Md€ soit +6,0 % après +9,0 % en 2022, et contribuent pour 0,4 point à la croissance des dépenses. L’investissement des collectivités locales, principaux contributeurs à la formation brute de capital fixe accélère (+11,9 % après +8,2 %) plus tôt qu’on l’observe à l’accoutumée dans le cycle des mandatures municipales, ainsi que celui des hôpitaux, avec le pilier investissement du Ségur de la santé. Les acquisitions d’actifs non financiers des ODAC se replient, par contrecoup du stockage élevé de Santé Publique France en 2022.

b) Recettes publiques

En 2023, les recettes ralentissent nettement et augmentent de 2,0 % (+28,5 Md€) après +7,4 % en 2022. Ainsi, en pourcentage du PIB, elles se replient, à 51,9 % après 54,0 % en 2022. Ce ralentissement est le fait des prélèvements obligatoires (+2,0 % après +7,7 %), avec le ralentissement économique et des mesures nouvelles de réduction d’impôt. Les impôts marquent le pas à +0,3 % soit +2,8 Md€ après +7,9 % en 2022.

Les recettes de TVA ralentissent fortement, à +2,8 % après +7,6 % en 2022, avec le ralentissement de son assiette, moins dynamique que le PIB en valeur. Ce ralentissement est plus marqué que celui des emplois taxables. Les autres impôts sur les produits diminuent de nouveau (-5,8 % après -2,9 % en 2022). Le net recul du nombre de transactions immobilières en 2023 consécutif au resserrement des conditions de crédit entraîne une forte baisse (-4,8 Md€, soit – 22 %) des recettes de droits de mutation à titre onéreux, affectés aux collectivités locales, après plusieurs années très dynamiques. Par ailleurs, les recettes d’accise sur les énergies diminuent de nouveau. La fraction perçue sur l’électricité (anciennement TICFE) diminue encore en 2023 (- 2,7 Md€ après -6,2 Md€ en 2022) avec l’effet en année pleine de la mise au plancher de son taux dans le cadre du bouclier tarifaire sur l’électricité et la mise au plancher de la taxe communale sur l’électricité, intégrée à l’accise sur les énergies au budget de l’État. La fraction perçue sur les produits énergétiques, autres que les gaz naturels et les charbons (anciennement TICPE) se replie (-0,7 Md€ soit -2,2 %) avec la baisse de la consommation des ménages.

Les impôts sur la production ralentissent à +2,8 % après +13,2 %. Dans cette catégorie, on distingue les impôts sur la main d’œuvre (taxe sur les salaires, versement transport, forfait social, contribution unique pour la formation des apprentis), qui ralentissent (+5,2 % après +9,9 %) avec la masse salariale (masse salariale du privé selon l’URSSAFCcaisse nationale : +5,6 % en 2023 après +8,7 % en 2022).

Les cotisations sociales effectives ralentissent avec la masse salariale : +17,8 Md€ soit +4,5 % après +6,1 % en 2022. Cette augmentation est le principal facteur de croissance des recettes en 2023 et y contribue à hauteur de 1,4 point. Comme en 2022, les cotisations sociales sont moins dynamiques que la masse salariale en raison de l’alourdissement des réductions générales de

cotisations sociales (sous 1,6 et 2,5 Smic, dans un contexte de hausse du Smic), et d’une mesure nouvelle de réduction des cotisations des travailleurs indépendants intervenue en juillet 2022 et qui produit ses effets pleins en 2023.

Dépenses et recettes publiques entre 1993 et 2023 en France en % du PIB

Principales dépenses et recettes des administrations publiques en France en milliards d’euros

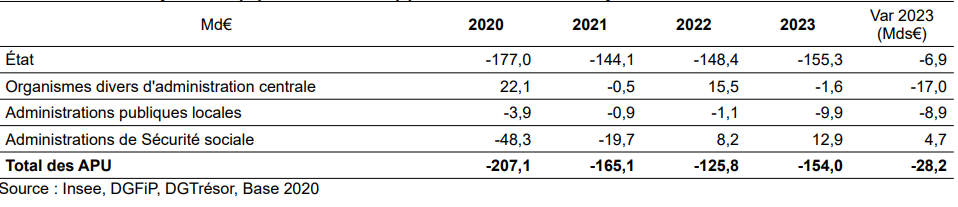

c) Le déficit public par sous-secteurs

Le déficit de l’État s’accroît de 6,9 Md€. Hors effet de la reprise de dette de SNCF Réseau de 10 Md€ en 2022, il s’accroît de 16,9 Md€. Ses recettes sont pénalisées par les mesures nouvelles sur les prélèvements obligatoires et le recul de l’impôt sur les sociétés. Côté dépenses, la fin des mesures Covid et le reflux de la charge d’intérêts ne suffisent pas à compenser le fort ralentissement des recettes.

Les organismes divers d’administration centrale (ODAC) deviennent déficitaires en 2023, et leur déficit s’établit à 1,6 Md€, soit une dégradation de 7,0 Md€ (hors effet de la reprise de dette de SNCF Réseau en 2022 qui améliorait ponctuellement la capacité de financement des ODAC mais dégradait à même hauteur le besoin de financement de l’État). Cette dégradation fait suite à une hausse des dépenses d’aide à l’investissement dans le cadre du Programme d’investissements d’avenir (PIA), d’une nouvelle hausse des dépenses d’apprentissage, et d’une diminution des transferts reçus par Santé Publique France.

Le déficit des administrations publiques locales (APUL) s’accroît de 8,9 Md€, traduisant le net repli des droits de mutation à titre onéreux affectés aux communes et départements après plusieurs années de grand dynamisme, et l’accélération des dépenses de fonctionnement et d’investissement.

Déficit public notifié en France entre 1993 et 2023 en % du PIB

Capacité (+) ou besoin (-) de financement par sous-secteur en milliards d’euros

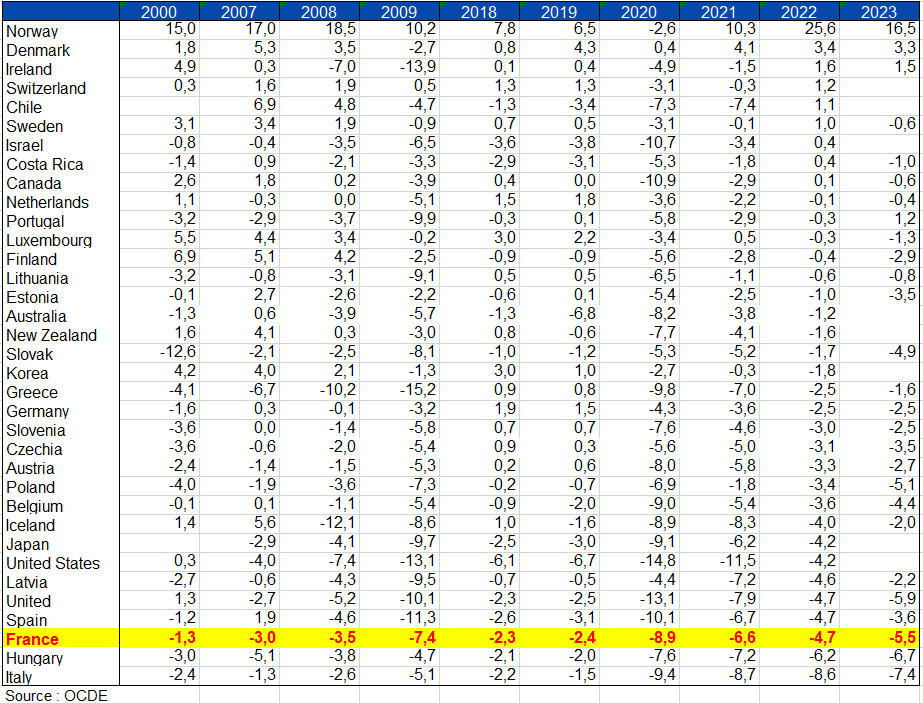

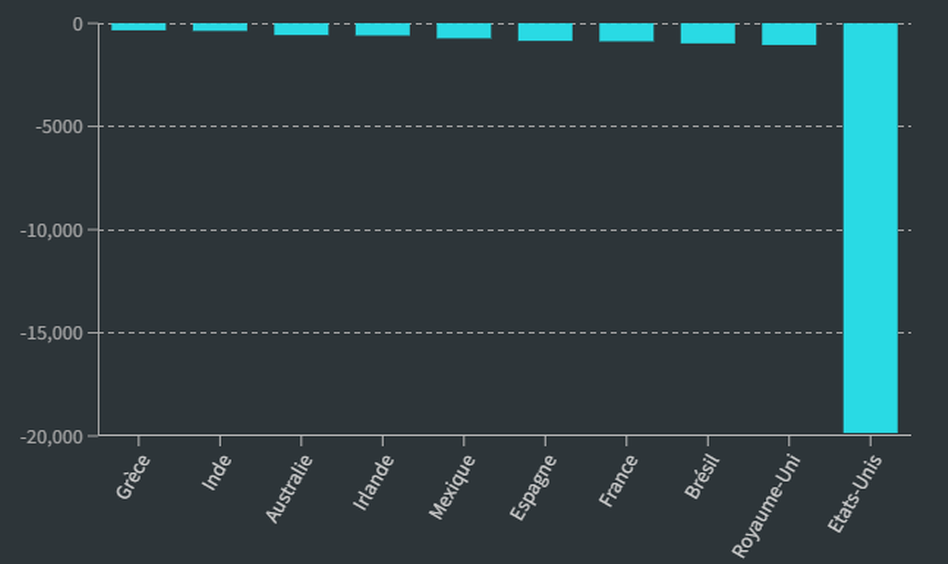

2/ Les comparaisons internationales

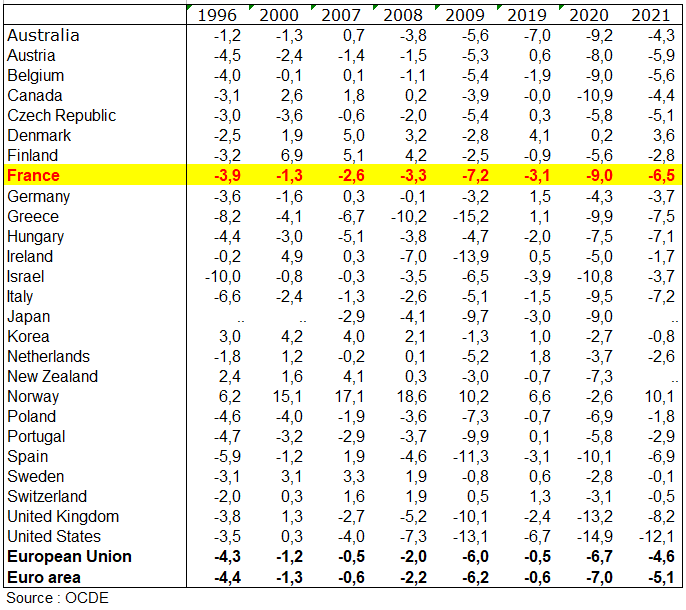

On pouvait établir ce tableau à partir de la base OCDE. Il montre la capacité de financement (ou le besoin de financement) en % du PIB. Le déficit des administrations publiques est défini comme le solde des recettes et des dépenses du gouvernement, y compris les revenus du capital et les dépenses en capital. La capacité de financement signifie que les administrations publiques ont un excédent et fournissent des ressources financières à d’autres secteurs, tandis que le besoin de financement signifie que le gouvernement a un déficit et qu’il a besoin de ressources financières provenant d’autres secteurs. Cet indicateur est mesuré en pourcentage du PIB.

Le déficit public moyen des pays de l’OCDE s’élevait à 11,7 % du PIB en 2020 (14,9 % du PIB pour les États-Unis, 9% pour le Japon, 3,2 % pour le Royaume-Uni et 10,9 % pour le Canada). Il était de 7% dans la zone Euro mais presque de 10% dans les pays du sud de l’UE. En 2021, le ratio baisse sensiblement partout, moins aux États-Unis.

Tableau-30-capacité de financement des APU-OCDE (1)

Capacité/besoin de financement des pays occidentaux des administrations publiques en % du PIB

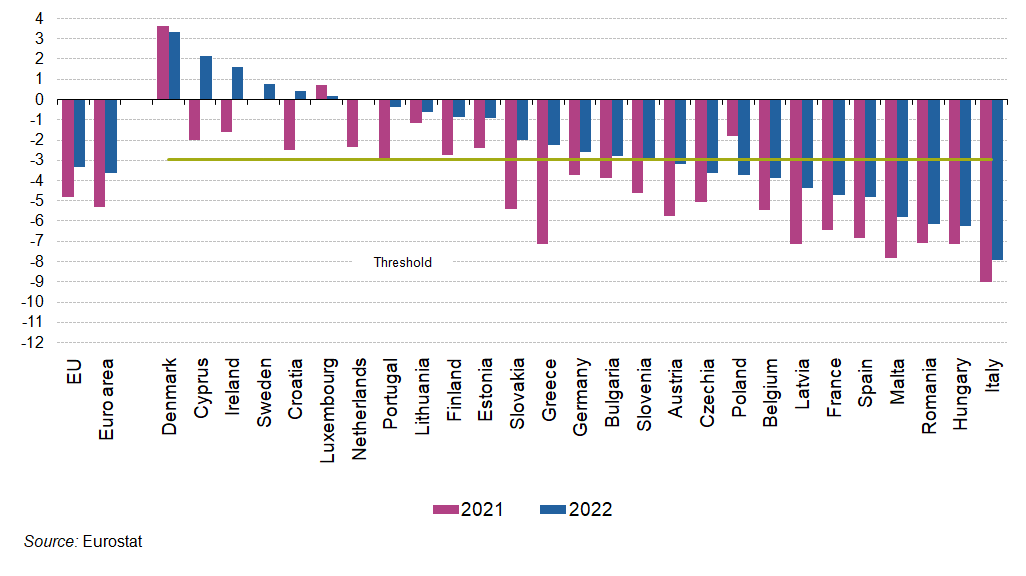

Le ratio déficit public/PIB de l’UE est passé de -4,8 % en 2021 à -3,4 % en 2022, tandis que ce ratio a diminué dans la zone euro de -5,3 % à -3,6 %. En 2021, les déficits avaient déjà diminué après que les valeurs les plus élevées de la série temporelle (-7,1 % pour la zone euro et -6,7 % pour l’UE) avaient été enregistrées en 2020. Le ralentissement économique causé par la pandémie de COVID-19 , comme en témoigne une baisse du PIB nominal entre 2019 et 2020, ainsi que les mesures de dépenses visant à contenir l’impact économique et social de la pandémie de COVID-19 ont eu un fort impact sur les ratios de déficit et d’endettement en 2020 .

En 2022, 20 États membres ont signalé un déficit. Les déficits les plus élevés ont été enregistrés en Italie (-8,0%), en Hongrie et en Roumanie (-6,2% chacun). Douze États membres avaient des déficits supérieurs à -3 % du PIB. Six États membres ont enregistré un excédent, les plus importants étant enregistrés au Danemark (+3,3%), à Chypre (+2,1%) et en Irlande (+1,6%). Aux Pays-Bas, le secteur des administrations publiques était en équilibre.

Déficit/excédent des administrations publiques (%, par rapport au PIB, 2021-2022)

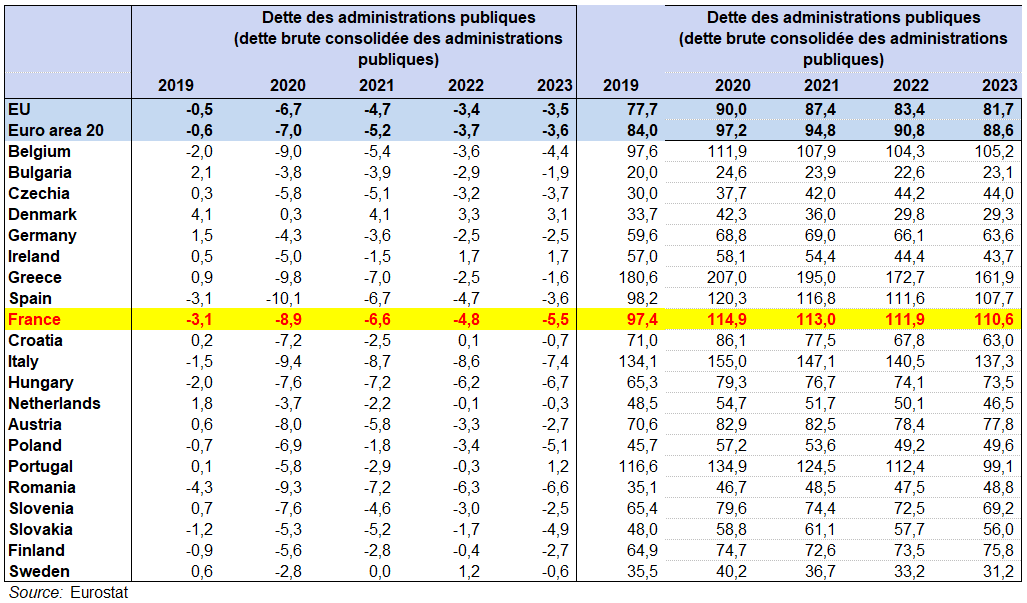

Le tableau suivant présente le ratio de « Capacité de financement (+) / Besoin de financement (-) » en % du PIB dans les principaux pays de l’UE (voir aussi page Administrations Publiques). Le déficit public de la France s’est établi à 5,5% du PIB en 2023 alors que le déficit moyen de la zone représentait 3,6% du PIB. Le déficit de la France était le second de la zone euro, derrière celui de l’Italie (8 %). Le contraste est frappant avec l’Espagne (- 4,7 % du PIB en 2022 mais -3,6% en 2023 alors que le déficit se creuse en France dans l’autre sens) loin devant ceux de l’Allemagne (2,5 % du PIB) et des Pays-Bas (-0,3 %). Huit pays de la zone euro avaient un déficit inférieur à 3,0 % du PIB.

Le déficit public français a augmenté de 3,4 points de PIB entre 2019 et 2021, mais de 4,3 points si on neutralise l’impact de la transformation du CICE en allègements de cotisations sociales en 2019. Il a progressé de 4,4 points en moyenne dans la zone euro (de 5,2 points en Allemagne).

Certains économistes s’appuient sur ces évolutions pour dire que le déficit de -5,5% n’est pas si grave : il a progressé entre 2019 et 2023, (si on on neutralise l’impact de la transformation du CICE) à peu près comme celui de l’UE voire moins que celui de l’Allemagne (1,5% en 2019, -2,5% en 2023).ou surtout celui de l’Italie Il reste qu’un déficit à -5,5% est bien supérieur à la moyenne de la zone Euro ou à celui de l’Allemagne voire de l’Espagne.

Solde public et dette des administrations publiques, 2020-2023 (% du PIB)

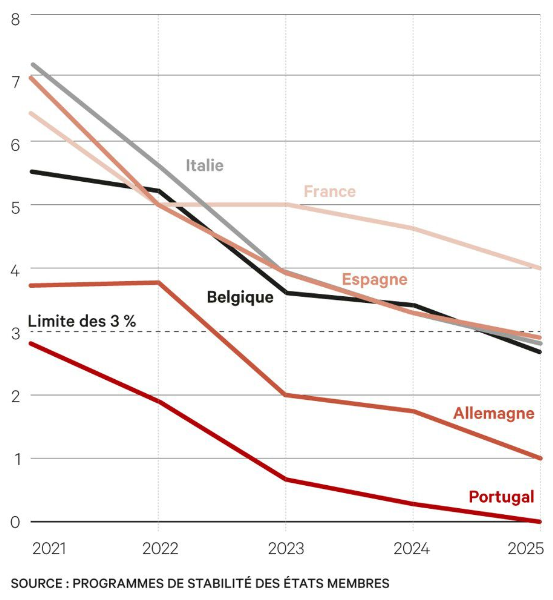

La France devait transmettre à la Commission européenne son programme de stabilité. « La trajectoire de réduction du déficit public prévue serait moins ambitieuse que dans dans d’autres pays au regard des engagements européens de la France ». « Si de nombreux États membres, comme la France, ont un déficit qui excède aujourd’hui le seuil de 3 points de PIB, les pays comparables à la France envisagent de revenir sous cette limite dès 2025 ». Le déficit public resterait « important » en 2023, à 5 % du PIB. Sur 2024-2027, il se réduirait en moyenne d’un peu plus de 0,5 % de PIB par an pour atteindre 2,9 % en 2027, ce qui représente un effort structurel de 0,3 % par an. Actuellement, la France peut s’abriter derrière la clause « dérogatoire générale » adoptée par l’UE pendant la crise du Covid. Elle permet aux États membres de s’écarter de la trajectoire d’ajustement prévue par les règles budgétaires européennes. Mais, cette clause doit expirer à la fin 2023. Le retour aux règles du Pacte de stabilité risque donc d’être brutal.

D’autant que les hypothèses économiques retenues seraient jugées fragiles. « Une croissance moins élevée remettrait en cause la réalisation de ces objectifs ». Les scénarios de hausse du taux de prélèvements obligatoires (à 44 % de PIB) et de maîtrise de la dépense publique resteraient assez aléatoires. Pour engranger plus de recettes – tout en baissant les impôts-, le gouvernement compterait sur la suppression des niches fiscales.

L’engagement de contenir la hausse de la dépense publique en volume à 0,6 % jusqu’en 2027 est d’une ampleur inédite. « Les efforts de maîtrise de la dépense reposeraient principalement sur la réforme des retraites et sur des revues de dépenses assez difficiles à connaître. On estime aussi que le fait que le rythme de 0,6 % tienne compte de « l’arrêt supposé des mesures de soutien au revenu des ménages prises en réponse à la crise énergétique ».

Déficit public prévu dans quelques pays en % du PIB

III – LA DETTE PUBLIQUE EN FRANCE

1/ La dette publique

a) Les différentes définitions de la dette

Il existe plusieurs définitions de la dette publique : La dette brute des comptes nationaux, la dette brute retenue par l’OCDE, et la dette brute au sens du traité de Maastricht. Ici on ne présente que la dernière qui permet des comparaisons des pays de l’UE. mais pour des comparaisons hors UE, il est intéressant de publier les données de l’OCDE

- La dette publique brute au sens des comptes nationaux est égale au total des éléments inscrits au passif du compte de patrimoine des APU à la date de référence du compte. Il s’agit d’une « dette non consolidée » : les dettes d’une administration publique envers une autre administration publique ne sont pas soustraites à la fois des passifs de la première et des actifs de la deuxième. Ces passifs sont enregistrés à leur « valeur de marché » comme les actifs, du moins en principe car, en pratique, les actifs physiques sont souvent comptabilisés au coût de revient net de leur amortissement, voire à un coût conventionnellement nul (monuments historiques). La valeur de marché de la dette peut varier assez fortement en fonction de l’évolution des taux d’intérêt. Ils incluent des dettes inscrites au bilan d’organismes classés hors du champ des administrations publiques dans la mesure où les risques associés à leur remboursement sont supportés par des administrations publiques. C’est notamment le cas des « partenaires privés » dans le cadre de certains « partenariats public privé ». La dette brute des administrations publiques françaises était estimée à 3 854 Md€ à la fin de 2021, soit 154 % du PIB dans les comptes nationaux.

- L’OCDE retient, dans ses publications, la dette publique brute des comptes nationaux mais consolide les créances et dettes entre administrations publiques, ce qui ramène celle de la France à 3 449 Md€ soit 138 % du PIB fin 2021.

- La dette des APU retenue dans le protocole n° 12 annexé au traité de Maastricht, qui précise les critères de déficit et de dette utilisés à l’article 126 (interdiction des « déficits excessifs »), est une dette exprimée en « valeur faciale » et non en valeur de marché. Il s’agit d’une « dette consolidée » : les dettes d’une administration publique envers une autre administration publique sont soustraites à la fois des passifs de la première et des actifs de la deuxième.

La dette publique nette est obtenue en soustrayant certains actifs de la dette brute telle que définie précédemment, c’est-à-dire au sens des comptes nationaux ou du traité de Maastricht. Les actifs ainsi soustraits sont différents selon les organismes qui publient une dette nette des APU.

b) La dette au sens de Maastricht s’établit à 110,6 % du PIB fin 2023

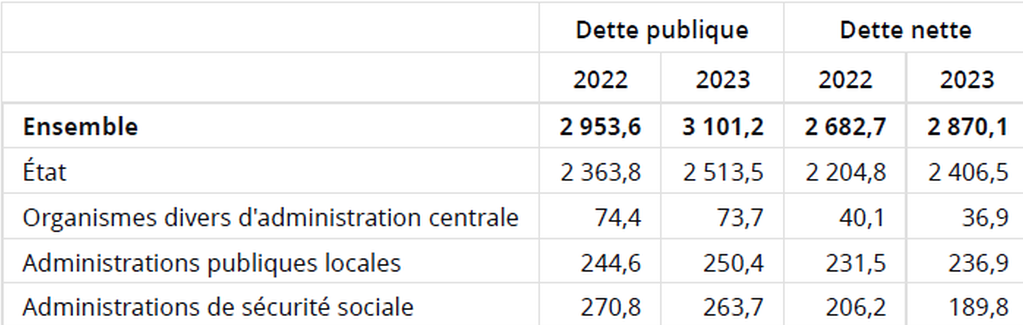

La dette des administrations publiques au sens de Maastricht, soit la dette brute consolidée en valeur nominale, augmente de 147,6 Md€ en 2023 pour s’établir à 3 101,2 Md€. Exprimée en pourcentage du PIB, la dette publique diminue, à 110,6 % après 111,9 % fin 2022 et 113,0 % fin 2021. Le besoin de financement des APU est principalement financé par une hausse de son endettement, mais aussi par une diminution de sa trésorerie (-44,4 Md€). Ainsi, la dette publique nette s’accroît plus que la dette brute, de 187,4 Md€, et s’établit à 102,4 % du PIB.

L’augmentation de la dette publique en 2023 résulte essentiellement de la hausse de la contribution de l’État (+149,5 Md€), qui s’endette via des titres de court et de long terme (+152,1 Md€). En parallèle, l’État rembourse des crédits de long terme (-1,6 Md€) et les dépôts diminuent (-1,0 Md€).

La contribution des APUL à la dette publique augmente également (+5,8 Md€), principalement sous la forme de titres de long terme (+5,1 Md€). C’est particulièrement le cas pour Île-de-France Mobilités et la Société des grands projets (anciennement Société du Grand Paris, +3,5 Md€).

En revanche, la contribution des ASSO diminue (-7,0 Md€). La Cades s’endette en titres de court terme (+9,0 Md€), notamment en reprenant la dette de l’Urssaf Caisse nationale (ex-ACOSS), dont l’encours de titres diminue de 13,0 Md€. Au total, l’encours de dette en titres de créances négociables diminue de 5,5 Md€ et celui des crédits de 1,6 Md€.

La dette des ODAC baisse également (-0,7 Md€). SNCF Réseau réduit sa dette en titres (-2,6 Md€) tandis qu’Action Logement Services émet des obligations pour 2,2 Md€. Au total les titres de long terme diminuent de 0,4 Md€ et les crédits de court terme 0,3 Md€.

Dette publique et dette publique nette en milliards d’euros

Dette des administrations publiques au sens de Maastricht par sous-secteur en % du PIB

La dette publique au sens du traité de Maastricht est principalement portée par l’Etat dont l’endettement s’élevait à 2 229 Md€, soit 89,4 % du PIB, à la fin de 2021, après 2 034 Md€ et 88,1 % du PIB fin 2020. Ce montant est différent de celui qui figure dans la comptabilité générale de l’État dont les méthodes ne sont pas toujours les mêmes (2 047 Md€ pour les seules dettes financières, 281 Md€ pour les dettes non financières et 2 705 Md€ pour le total du passif avec notamment les provisions à fin 2020).

La dette des ASSO, portée principalement par la CADES et l’ACOSS, était de 275 Md€, soit 11,0 % du PIB et celle des APUL de 245 Md€, soit 9,8 % du PIB à la fin de 2021. La dette des ODAC (64 Md€ ou 2,6 % du PIB) comprend surtout une partie de celle de SNCF Réseau, la plupart des autres ODAC n’ayant pas le droit de s’endetter.

La répartition de la dette publique en France 2021 (% du total)

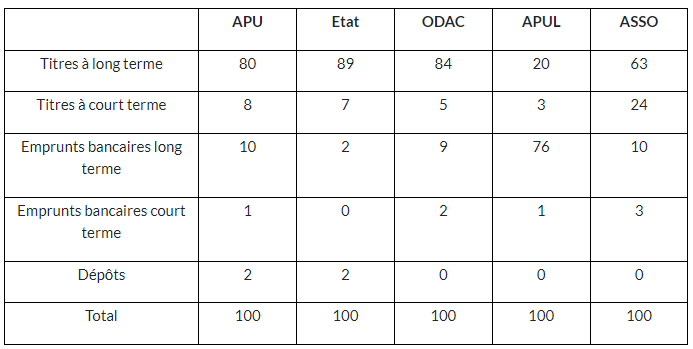

2/ La répartition par instrument

La dette des administrations publiques au sens du traité de Maastricht est constituée pour 80 % par des titres à long terme (les « obligations assimilables du trésor » ou OAT s’agissant de l’État). Les titres à court terme (les « bons du trésor » s’agissant de l’Etat) en constituent 8 % et les emprunts bancaires à long terme 10 %. Les dépôts auprès du trésor public, c’est-à-dire de l’État, et les emprunts bancaires à court terme ont un rôle résiduel.

La répartition de la dette par instrument présente quelques différences notables selon les catégories d’administrations publiques.

L’État recourt plus à l’émission de titres obligataires à long terme et nettement moins aux emprunts bancaires. Les APUL, à l’inverse, émettent très peu de titres et recourent surtout au crédit bancaire. La part des titres à long terme dans leur endettement a toutefois fortement augmenté depuis 2009. La part des titres à long terme dans le financement des ASSO est inférieure à la moyenne et ils se financent pour une plus grande part à court terme.

La répartition de la dette par instrument en % de la dette de chaque secteur fin 2021

Source : Insee ; Fipeco ; dette au sens du traité de Maastricht.

3/ À législation inchangée, le déficit public baisserait à l’horizon 2025, mais resterait supérieur à 4 % du PIB, et le ratio de dette publique ne diminuerait pas contrairement à la zone Euro

Selon la Banque de France et confirmant le le dernier graphique du chapitre 3, le déficit public risque de repasser au-dessus de 5 % du PIB en 2023 (après 4,7 % en 2022). Cette hausse en 2023, malgré la réduction des mesures d’urgence et de relance, et la stabilisation du coût net du bouclier tarifaire, proviendrait essentiellement d’une normalisation des recettes exceptionnelles de 2022 et, dans une moindre mesure, de l’impact retardé sur les dépenses publiques de la forte inflation passée. Le ratio des recettes publiques baisserait d’un point de PIB, en 2023, partiellement compensé par une baisse de 0,5 point de PIB du ratio de dépenses publiques. Du côté des recettes, la normalisation progressive des impôts sur les sociétés et la suppression en deux ans de la cotisation sur la valeur ajoutée des entreprises (CVAE) contribueraient à une diminution de 0,5 point de PIB du taux de prélèvements obligatoires. Par ailleurs, les autres recettes (en particulier du fait du reflux du soutien du fonds européen au plan de relance) diminueraient dans les mêmes proportions.

Dans le même temps, le ratio de dépenses publiques baisserait de 0,5 point de PIB, en raison de l’extinction des mesures liées à la crise sanitaire et de la fin du plan de relance, même si elles sont en partie relayées par de nouveaux dispositifs tels que France 2030, le fonds vert et le soutien à l’apprentissage. L’impact retardé de la forte hausse de l’inflation en 2022 viendrait un peu augmenter les dépenses publiques hors mesures discrétionnaires de consolidation budgétaire. En particulier, la charge d’intérêt resterait assez stable en pourcentage du PIB par rapport à 2022, l’effet de la hausse des taux d’intérêt étant cette année compensé par le repli des indices d’inflation servant de référence pour la dette indexée.

En 2024-2025, à législation constante, le déficit public devrait diminuer pour atteindre environ 4,5 % du PIB à la fin de la période de prévision. Cette baisse progressive serait portée par celle du taux de dépenses publiques, tandis que les recettes en pourcentage du PIB demeureraient stables. Le poids des dépenses publiques diminuerait d’1 point de PIB environ, tiré à la baisse par la disparition du bouclier tarifaire, ainsi que par les réformes des retraites et de l’assurance chômage. Le ratio des dépenses publiques serait encore supérieur d’environ 2 points à celui de 2019. Cette augmentation serait due pour un tiers à la hausse de la charge de la dette, et pour les deux autres tiers à celle des dépenses primaires. Cet alourdissement durable des dépenses primaires s’expliquerait à la fois par des mesures en cours (France 2030, soutien à l’apprentissage, réforme du lycée professionnel) et par le fait qu’à dépenses inchangées en volume, leur ratio est majoré par un effet dénominateur dû à la perte durable de PIB potentiel. Ces éléments ne seraient que partiellement compensés par la réforme des retraites et celle de l’assurance chômage, qui continueraient de monter en charge après 2025.

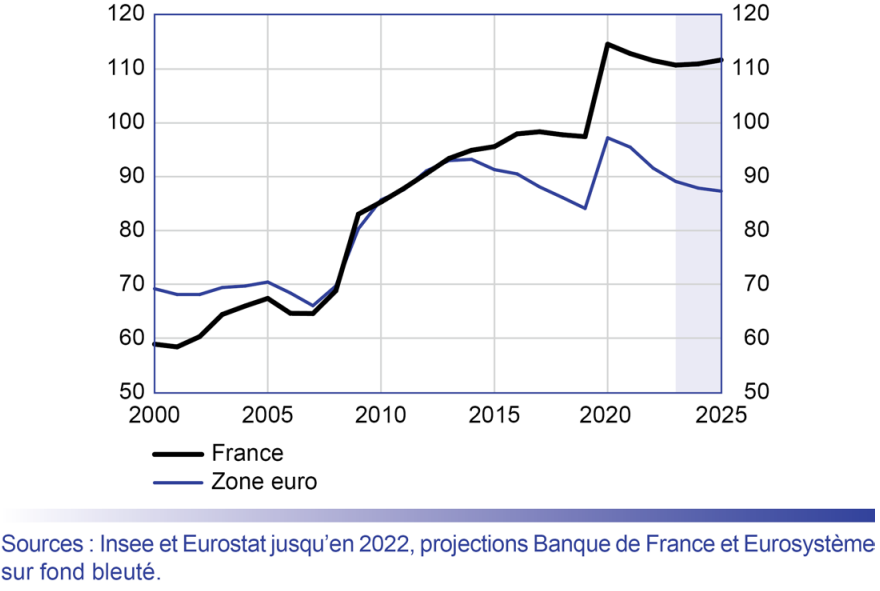

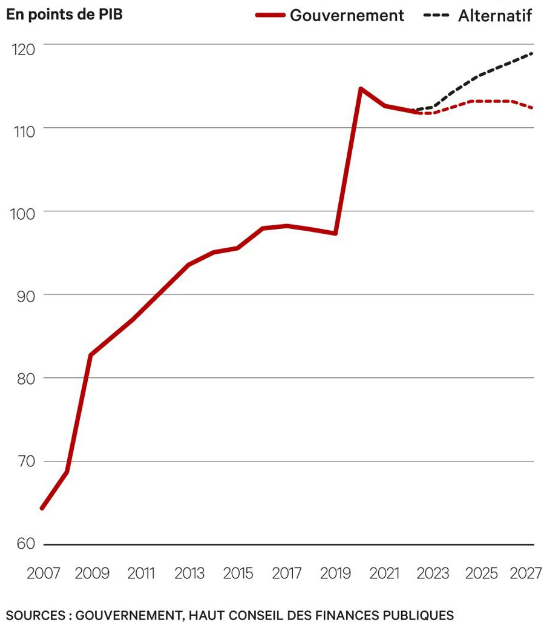

Le ratio de la dette publique ne diminuerait pas et resterait proche de 111 % du PIB sur tout l’horizon de prévision (graphique suivant). Après avoir davantage augmenté lors de la crise Covid (+ 15 points de PIB en France entre 2019 et 2021, contre + 11 points dans la zone euro dans son ensemble), le taux d’endettement public français ne se replierait que de – 1 point entre le pic de 2020-2021 et 2025, à comparer à une baisse de – 8 points pour l’ensemble de la zone euro (à 87 % du PIB en 2025 selon les projections de l’Euro-système) qui effacerait ainsi la quasi-totalité de la hausse antérieure. D’où un creusement durable de l’écart entre la France et la zone euro.

Dette publique en France et en zone euro (en % du PIB)

IV – LES COMPARAISONS INTERNATIONALES DE LA DETTE PUBLIQUE

À côté des données des comptes nationaux de chaque pays, l’enquête lancée par Eurostat sur la structure de la dette publique contient un ensemble de cinq tableaux avec des données sur la dette brute des administrations publiques et de ses sous-secteurs (État, ODAC administrations locales, sécurité sociale) pour 2021 et les trois années précédentes, détaillant la dette brute par instrument financier, secteur de détenteur de la dette et échéance initiale, et un tableau avec des classifications supplémentaires de la dette publique (par échéance résiduelle, monnaie d’émission, coût apparent de la dette, valeur de marché de la dette brute et garanties).

1/ La dette publique dans l’UE

a) La dette publique en % du PIB

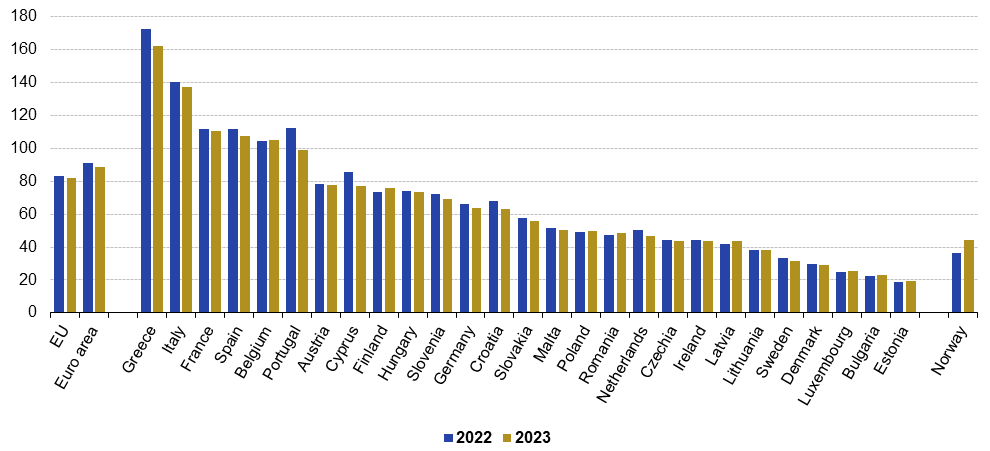

La dette de Maastricht a suivi une tendance à la hausse après la crise financière de 2008. Depuis un point haut fin 2014 (87,2 % du PIB), au niveau de l’UE, le ratio dette/PIB a diminué de manière continue pour atteindre 77,8 % du PIB fin 2019. Puis, le ratio a fortement augmenté en 2020 pour atteindre 90,0 %. du PIB, principalement en raison des effets de la pandémie de COVID-19. L’augmentation de 2020 représente l’augmentation la plus forte observée dans la série chronologique depuis 1995, et le niveau le plus élevé de dette brute des administrations publiques en pourcentage du PIB enregistré.

Entre fin 2020 et fin 2023, la dette brute des administrations publiques de l’UE a diminué de -8,3 points de pourcentage (pp) pour atteindre 81,7 % du PIB. Par rapport à fin 2022, le ratio en 2023 a diminué de -1,7 pp du PIB. Dans la zone euro, la dette brute des administrations publiques a diminué, passant de 90,8 % du PIB fin 2022 à 88,6 % fin 2023 (soit de -2,3 points de pourcentage).

Entre fin 2022 et fin 2023, 18 pays de l’UE ont enregistré une diminution de leur ratio dette/PIB, et 9 pays de l’UE et la Norvège ont enregistré une augmentation. Les baisses les plus importantes ont été enregistrées au Portugal (-13,3 pp), en Grèce (-10,8 pp), à Chypre (-8,3 pp), en Croatie (-4,8 pp) et en Espagne (-4,0 pp), tandis que des augmentations ont été enregistrées en Finlande (+2,3 pp). pp), Lettonie (+1,8 pp), Roumanie (+1,3 pp), Estonie (+1,1 pp), Luxembourg et Belgique (tous deux +0,9 pp), Bulgarie (+0,5 pp), Pologne (+0,4 pp) et Lituanie ( +0,2 pp), ainsi que la Norvège (+7,8 pp).

Fin 2023, 13 des 27 pays de l’UE ont déclaré un ratio dette/PIB supérieur à 60,0 %, tandis que cinq pays de l’UE ont enregistré un ratio dette/PIB supérieur à 100,0 % : la Grèce a enregistré le ratio dette/PIB le plus élevé, avec 161,9 %, suivi par l’Italie (137,3 %), la France (110,6 %), l’Espagne (107,7 %) et la Belgique (105,2 %).

Fin 2023, le ratio dette/PIB le plus faible a été enregistré par l’Estonie, à 19,6 % du PIB, suivie par la Bulgarie (23,1 %), le Luxembourg (25,7 %), le Danemark (29,3 %), la Suède (31,2 %), la Lituanie ( 38,3 %) et la Norvège (44,3 %).

Dette des administrations publiques, 2022 et 2023 (dette brute consolidée des APU, % du PIB)

Source : Eurostat

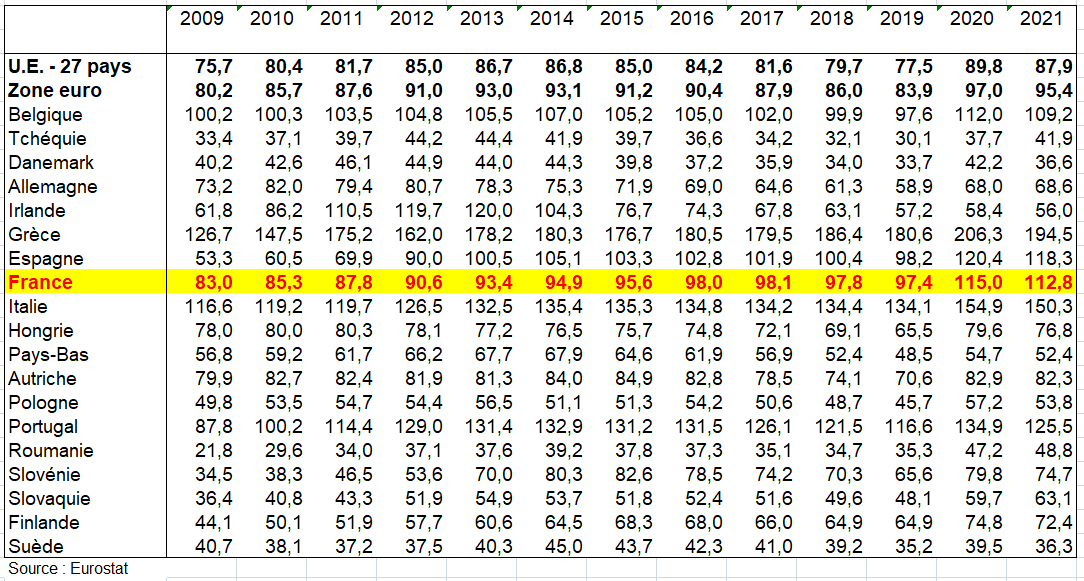

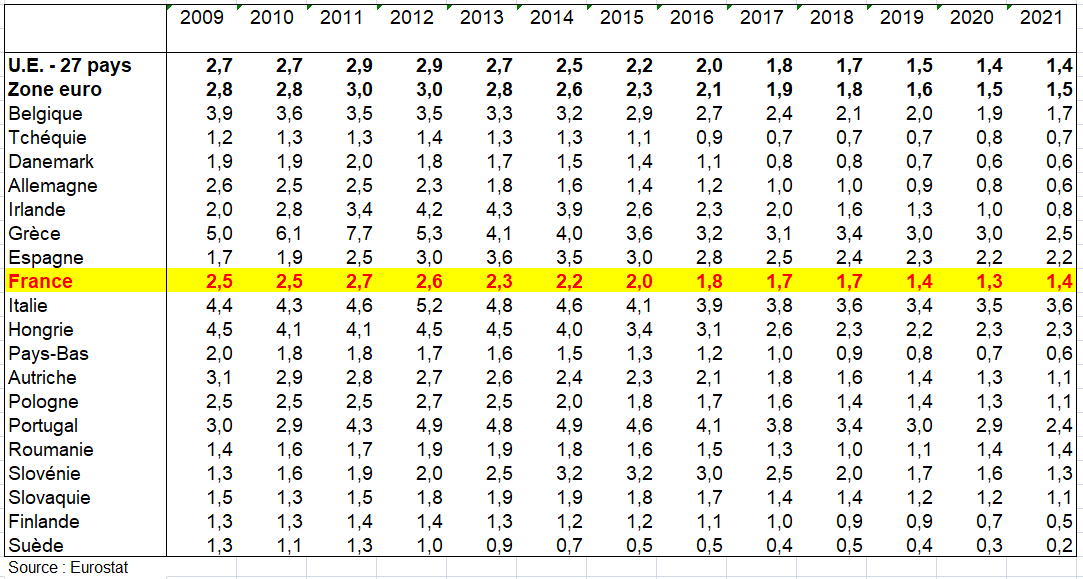

Tableau-30-dettes-et-deficits-publics-Eurostat

Dette brute consolidée des administrations publiques en % du PIB de 2009 à 2021

Intérêts, à payer des administrations publiques en % du PIB de 2009 à 2021

b) Ventilation par sous-secteur des administrations publiques

Le secteur des APU (S.13) est divisé en quatre sous-secteurs.

- État,

- Organismes divers d’administration centrale (ODAC),

- Administrations publiques locales

- Sécurité sociale

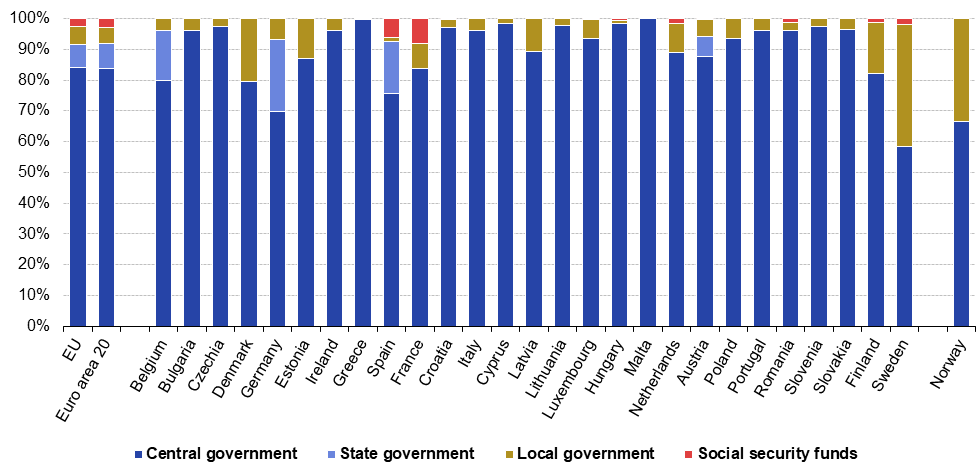

Le graphique suivant donne une vue d’ensemble de la ventilation des sous-secteurs, en pourcentage de la dette totale pour tous les sous-secteurs, c’est-à-dire non consolidé entre les différents niveaux des APU.

Pour 25 des 27 pays de l’UE, l’administration centrale représentait plus de 75 % de la dette publique (non consolidée entre sous-secteurs) à la fin 2023, tandis que d’autres sous-secteurs de l’administration publique détenaient une part relativement importante en Suède (41 %). et en Allemagne (30 %), ainsi qu’en Norvège (33 %).

La dette des collectivités locales a joué un rôle important en Suède (40 %), au Danemark (21 %), en Finlande (17 %), en Estonie (13 %) et en Lettonie (11 %). La part de la dette des collectivités locales (non consolidée entre sous-secteurs) était également importante en Norvège (33 %).

En Allemagne (23 %), en Espagne (17 %) et en Belgique (16 %), les gouvernements des États représentaient une part importante de la dette brute totale (non consolidée entre sous-secteurs). L’administration publique en tant que sous-secteur des administrations publiques n’existe que dans quatre pays de l’UE, à savoir la Belgique, l’Allemagne, l’Espagne et l’Autriche. La part de la dette du gouvernement de l’État était de 7 % en Autriche.

L’impact des fonds de Sécurité Sociale sur la dette publique reste relativement faible: des cotisations inférieures à 5 % ont été enregistrées dans 23 pays (sur les 25 pays déclarants comportant un sous-secteur de fonds de sécurité sociale). Seuls deux pays présentaient des taux d’endettement légèrement plus élevés pour les caisses de sécurité sociale : la France (8,2 %) et l’Espagne (6,1 %).

Dette publique brute par sous-secteur, pourcentage de la dette brute totale, non consolidée entre sous-secteurs, 2023

Source : Eurostat

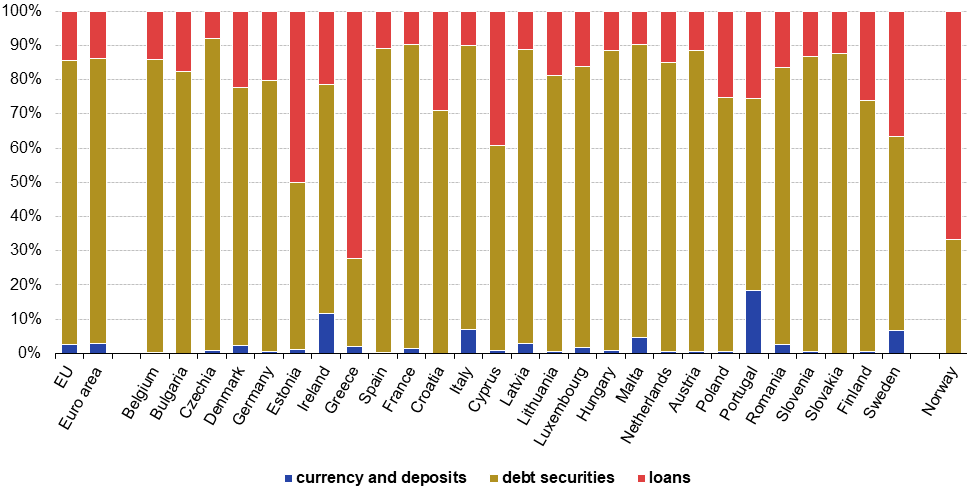

c) Répartition par instrument financier

La dette de Maastricht est composée du stock de passif des instruments financiers suivants selon la classification SEC 2010 :

- monnaie et dépôts (AF.2);

- titres de créance (AF.3); et

- prêts (AF.4).

Les données pour 2023 montrent que pour l’UE, les titres de créance représentaient 82,9 % de la dette brute des administrations publiques, les prêts 14,4 % et les devises et dépôts 2,7 % (graphique suivant). Pour la zone euro, les titres de créance représentaient 83,4 % de la dette brute des administrations publiques, les prêts 13,8 % et les numéraires et dépôts 2,8 %.

Pour 25 des 27 pays de l’UE, l’instrument de dette le plus utilisé était les titres de créance à la fin de 2023. La part des titres de créance dans la dette brute des administrations publiques variait entre 25,8 % en Grèce et 48,9 % en Estonie, à 91,2 % en Tchéquie.

La Grèce (72,2 %), l’Estonie (49,9 %) ainsi que la Norvège (66,6 %) ont enregistré des parts élevées de prêts. Des ratios prêts/dette totale importants ont également été enregistrés à Chypre (39,2 %), en Suède (36,7 %) et en Croatie (29,1 %). Les pays déclarant une part de prêts plus élevée étaient généralement ceux qui avaient un niveau relativement faible de dette publique brute (par exemple l’Estonie), une part relativement élevée de la dette des secteurs sous-centraux de l’État (par exemple la Suède) ou qui avaient bénéficié ces dernières années d’une prêts du FESF, du MES, du FMI et d’autres financements institutionnels internationaux (par exemple la Grèce et Chypre).

Fin 2023, les devises et les dépôts représentaient moins de 5 % de la dette totale de 23 pays. En revanche, les numéraires et les dépôts représentaient 18,4 % de la dette brute totale des administrations publiques au Portugal (en raison des bons de caisse), 11,7 % en Irlande (en raison des structures de défaisance), 7,0 % en Italie et 6,7 % en Suède (en raison des bons de caisse). ).

Dette brute des administrations publiques par instrument financier, 2023

Source : Eurostat

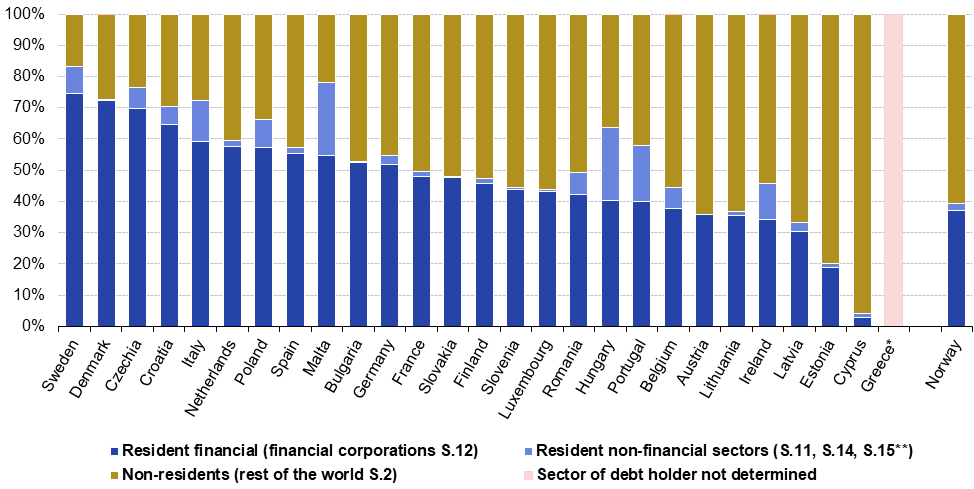

d) Ventilation par secteur du détenteur de la dette

Le graphique suivant présente la dette publique brute par secteur institutionnel du titulaire de la dette: résidents non financiers (sociétés non financières, ménages et institutions sans but lucratif au service des ménages), résidents financiers (sociétés financières) et non-résidents (reste du monde).

Fin 2023, parmi 26 pays de l’UE, la dette publique était principalement détenue par le secteur des sociétés financières résidentes dans 12 pays de l’UE. Sa part était la plus élevée en Suède (74,6 %), suivie par le Danemark (72,3 %), la Tchéquie (69,9 %) et la Croatie (64,6 %). À l’autre extrémité de l’échelle, la plus faible proportion de dette détenue par des sociétés financières résidentes a été enregistrée à Chypre (2,8 %), devant l’Estonie (18,9 %), la Lettonie (30,2 %), l’Irlande (34,1 %), la Lituanie (35,4 %). %), l’Autriche (35,7 %) et la Belgique (37,7 %) ainsi que la Norvège (37,1 %). La France se situe dans le mileiu de ces deux groupes.

La part de la dette détenue par les non-résidents (secteur du reste du monde) était importante dans 14 pays de l’UE et en Norvège, avec des parts de 42,0 % et plus. Parmi les pays ayant la part la plus élevée de secteur non-résident comme détenteur de dette figurent : Chypre (95,7 %), l’Estonie (79,8 %), la Lettonie (66,6 %), l’Autriche (64,1 %) et la Lituanie (63,2 %), ainsi que Norvège (60,6 %). En revanche, cette proportion n’était que de 16,9 % en Suède, 21,8 % à Malte, 23,7 % en Tchéquie, 27,2 % au Danemark, 27,6 % en Italie et 29,5 % en Croatie.

Les secteurs non financiers résidents (sociétés non financières, ménages et institutions sans but lucratif au service des ménages) ont joué un rôle majeur en tant que détenteurs de dette à Malte (23,6 %), en Hongrie (23,4 %), au Portugal (18,0 %), en Italie (13,4 %). %) et l’Irlande (11,7 %).

Dette brute des administrations publiques par secteur de détenteur de dette, 2023

Source : Eurostat

e) Répartition par maturité originale/initiale

L’enquête sur la dette vise à fournir des informations détaillées sur la structure temporelle de la dette publique en fonction de son échéance initiale . La maturité est subdivisée en plusieurs tranches de maturité : moins d’un an, un à cinq ans, cinq à sept ans, sept à dix ans, dix à quinze ans, quinze à trente ans et plus de trente ans, ainsi que le récapitulatif catégorie de plus d’un an. Pour certains pays, qui n’ont pas fourni la ventilation complète, seules deux catégories sont présentées : moins d’un an (court terme) et plus d’un an (long terme). Pour les 19 autres pays, une ventilation détaillée des échéances de la dette est disponible.

La classification de la dette brute des administrations publiques par échéance révèle une tendance commune : entre 69,5 % (en Suède) et près de 100 % (en Lituanie) de l’encours de la dette a été contracté sur une base à long terme. Des niveaux d’endettement à court terme inférieurs ou égaux à 1 % ont été enregistrés en Lituanie (0,0 %), en Bulgarie (0,3 %), en Slovaquie (0,6 %) et à Chypre (0,8 %).

Le taux d’endettement à court terme était important en Suède (30,5 %), suivi du Portugal (19,5 %), de la Finlande (13,0 %) et de l’Italie (12,5 %), ainsi qu’en Norvège (28,6 %).

f) Ventilation par échéance restante

Alors que l’échéance initiale ou initiale de la dette mesure le temps écoulé entre la date d’émission et la date de remboursement, la maturité restante de la dette mesure le temps restant jusqu’à la date de remboursement.

Le graphique suivant montre la part de la dette brute de l’État dont l’échéance résiduelle est inférieure à un an, fin 2022 et fin 2023, soit la part de la dette de l’État qui devait être remboursée en 2023 et qui doit l’être au cours de l’année 2023. 2024.

Fin 2023, les parts les plus élevées d’échéances résiduelles à court terme dans la dette totale de l’administration centrale étaient enregistrées par la Suède (37,9 %), devant l’Estonie (28,4 %), le Portugal (26,4 %), l’Allemagne et l’Italie (23,3 % chacun). , estimé pour l’Allemagne) et la Lettonie (22,1 %), tandis que les parts les plus faibles ont été observées en Bulgarie (8,5 %) et en Slovénie (9,8 %).

Les réductions les plus importantes de la part de l’échéance résiduelle à court terme de la dette entre fin 2022 et fin 2023 ont été observées en Suède (-10,0 pp), en Roumanie (-3,6 pp) et à Malte (-3,4 pp), alors que Les plus fortes augmentations des parts ont été enregistrées en Irlande et en Lituanie (chacune +3,4 pp) ainsi qu’en Slovénie (+3,0 pp).

Part de la dette brute de l’administration centrale dont l’échéance résiduelle est inférieure à un an, 2022-2023

Source : Eurostat

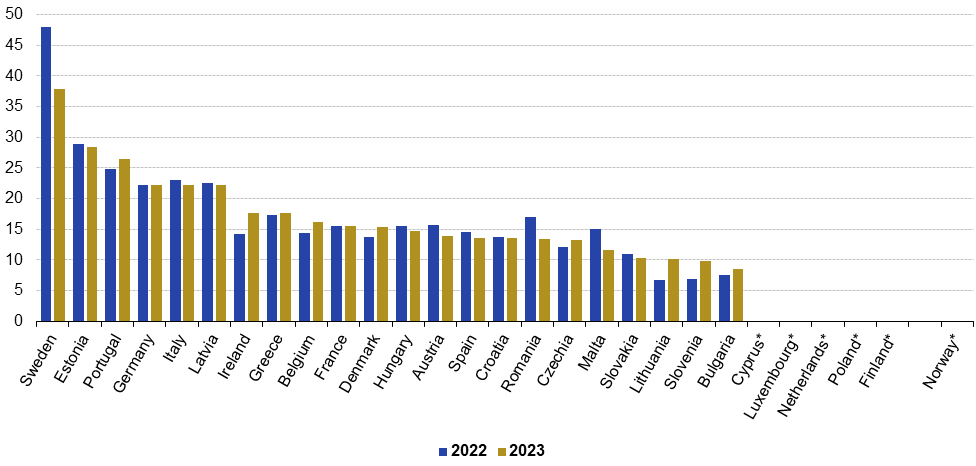

e) Coût moyen apparent de la dette publique

Le coût apparent de la dette publique (c’est-à-dire le ratio des dépenses d’intérêts courus en pourcentage de la dette moyenne sur l’année) montre les conditions passées et présentes auxquelles les pays sont confrontés lorsqu’ils accèdent aux marchés financiers. En général, tant que la dette émise n’est pas indexée sur des mesures d’inflation, cette mesure du coût de la dette dépend des taux d’intérêt en vigueur au moment de l’émission dans le passé, et elle est normalement peu sensible aux tendances les plus récentes du marché. à condition que la composition de la dette soit principalement à long terme. L’analyse du coût moyen apparent de la dette de l’administration centrale est présentée au graphique suivant.

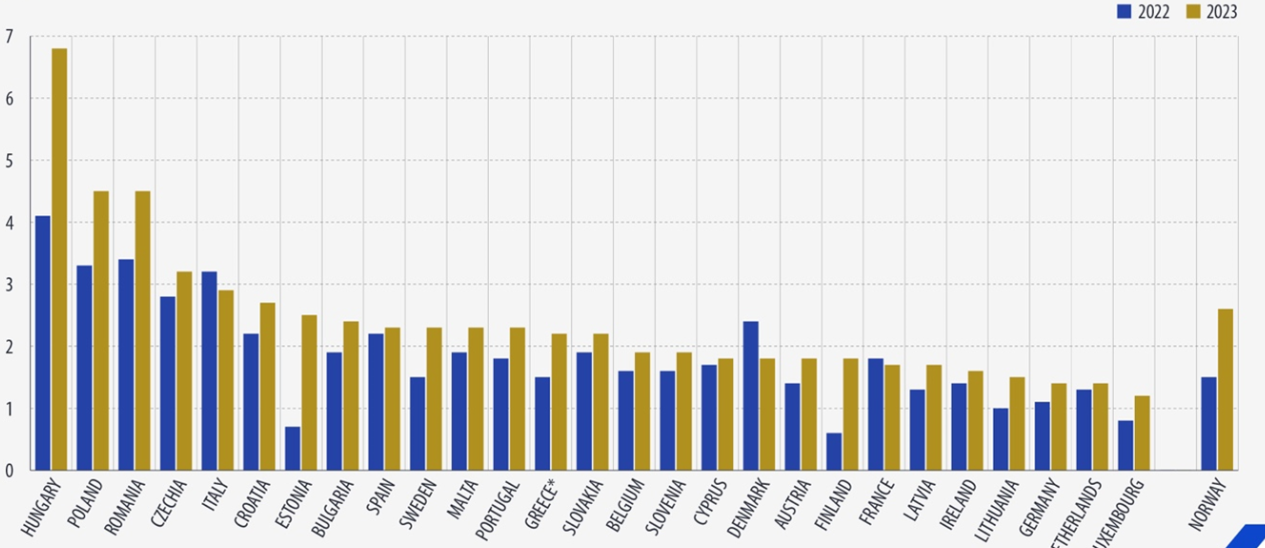

En 2023, le coût apparent de la dette brute des administrations publiques le plus élevé a été signalé par la Hongrie (6,8 %), suivie de la Pologne et de la Roumanie (4,5 % chacune). Le coût apparent de la dette brute des administrations publiques le plus faible a été observé au Luxembourg (1,2%), suivi des Pays-Bas et de l’Allemagne (tous deux 1,4%).

Dans tous les pays de l’UE, à l’exception de l’Italie, du Danemark et de la France, le coût apparent de la dette publique a augmenté entre 2022 et 2023, principalement en raison des nouvelles émissions portant des intérêts plus élevés que la dette remboursée. Le ralentissement des mesures d’inflation dans certains pays en 2023 a eu un effet inverse.

Les augmentations les plus importantes ont été observées en Hongrie (+2,7 pp.), suivie par l’Estonie (+1,8 pp.), la Pologne (+1,2 pp.) ainsi que la Roumanie et la Finlande (chacune +1,1 pp.). Au Danemark (-0,6 pp.), en Italie (-0,3 pp.) et en France (-0,2 pp.), une diminution du coût apparent est observée.

Coût moyen apparent de la dette brute de l’administration centrale, 2022-2023

Source : Eurostat

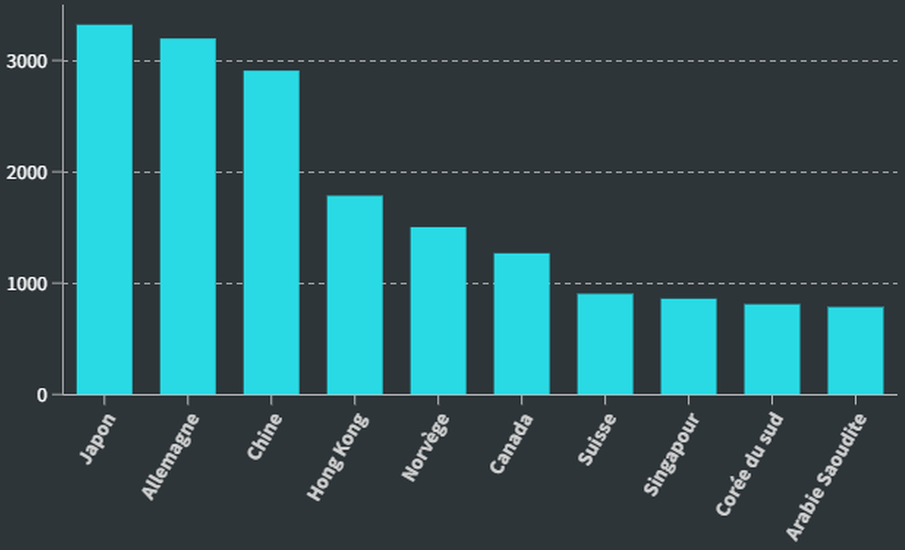

2/ La dette publique dans le monde

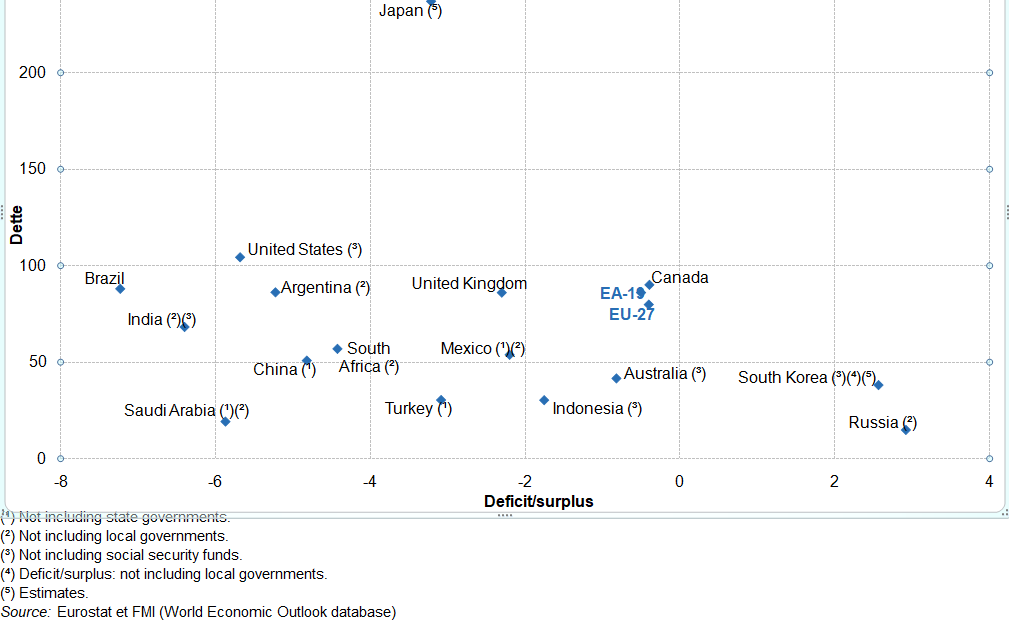

Au niveau mondial, la plupart des membres du G20 avaient un déficit public en 2018 ; seules la Corée du Sud et la Russie ont enregistré des excédents, comme le montre le graphique suivant. Des déficits inférieurs à 3,0 % du PIB ont été observés au Canada, dans l’UE-27 (et la zone euro), en Australie, en Indonésie, au Mexique et au Royaume-Uni. Les déficits les plus importants ont été enregistrés en Inde (6,4 % du PIB) et au Brésil (7,2 % du PIB).

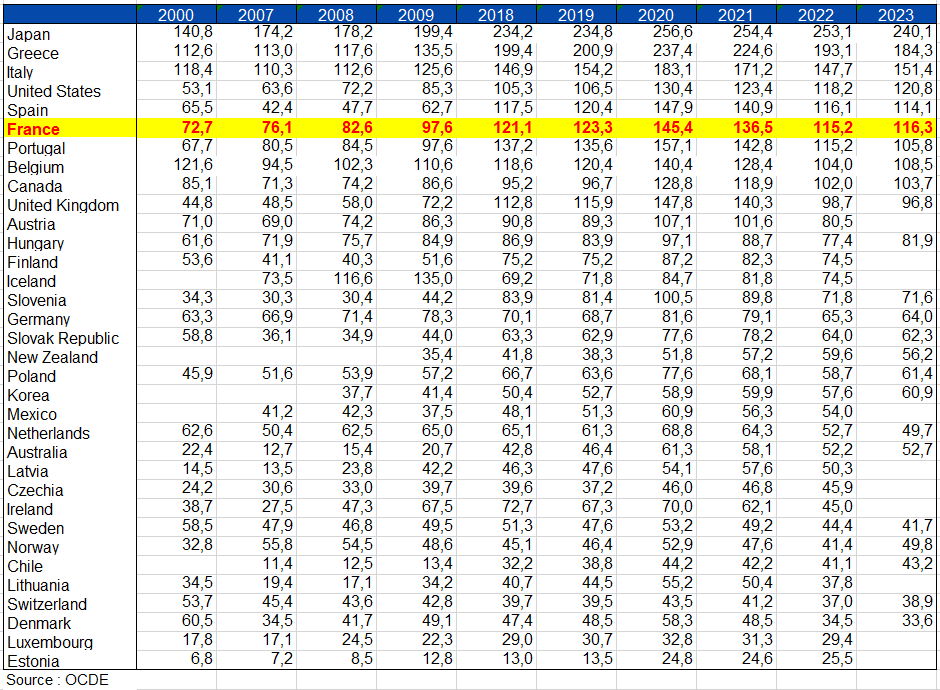

On se réfère aux données de l’OCDE où la dette publique n’a pas le même sens qu’au niveau de l’UE (non consolidée).

En outre, le traitement des engagements des APU résultant des systèmes de retraite de leurs agents diffèrent selon les pays, ce qui rend difficile la comparaison internationale. Ainsi, selon le SCN 1993, seule la composante capitalisée des systèmes de retraite du personnel des administrations publiques devait apparaître dans leurs passifs. Toutefois, le nouveau SCN 2008 reconnaît l’importance des engagements des employeurs au titre des régimes de retraite, qu’ils soient capitalisés ou non. S’agissant des retraites offertes par les administrations publiques à leurs personnels, les pays disposent d’une certaine flexibilité pour comptabiliser les engagements non capitalisés dans l’ensemble des tableaux principaux.

Quelques pays de l’OCDE, comme l’Australie, le Canada, l’Islande, la Suède et les États-Unis, inscrivent les engagements au titre des retraites capitalisées, dans la dette des administrations publiques qui pourraient avoir une influence de taille sur le ratio dette brute/PIB. Pour rendre la comparaison des pays plus transparente, l’OCDE publie à la fois la dette des administrations publiques incluant et excluant les engagements au titre des retraites non capitalisées. On compare ici le second ratio (dette ajustée)

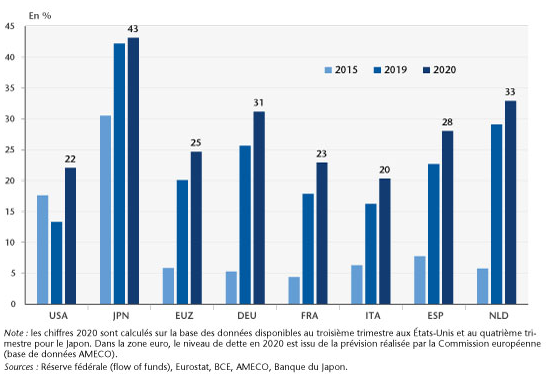

le Japon avait de loin la dette publique la plus élevée par rapport au PIB en 2018, 234,2 % (graphique suivant). Les États-Unis sont loin derrière avec un niveau de dette publique supérieur au PIB, son ratio étant de 105,7 % (120,8% en 2023). On n’oublie pas que certains pays de la zone Euro (Italie, Grèce, France, Espagne,..) affichaient souvent des pourcentages supérieurs ou proches (tableau suivant). Le Canada avait un niveau de dette publique par rapport au PIB de 95 % en 2018, suivi du Brésil, de l’Argentine, et de l’UE-27, tous avec des ratios supérieurs à 75%. Les ratios dette publique/PIB les plus faibles ont été enregistrés au Danemark, Suisse, en Arabie saoudite et en Russie,ces deux derniers étant inférieurs à 36,0 % du PIB.

Les ratios du déficit public (besoin de financement) sont mauvais en France (-5,5% du PIB en 2023) même si le ratio italien est pire (-7,4%). En fin de période, il apparaît un déficit constant et important en France.

Excédent ou déficit et dette des administrations publiques au niveau mondial, 2018 (% du PIB)

Dette publique « ajustée » des comptes nationaux en % du PIB (définition OCDE)

Capacité (+) / besoin (-) de financement des administrations publiques en % du PIB

V – PRÉSENTATION INTÉGRÉE DES STATISTIQUES DES FINANCES PUBLIQUES

La « présentation intégrée des statistiques de finances publiques (SFP) » est un modèle de présentation dédié aux comptes publics de l’UE qui montre les activités économiques des APU d’une manière adaptée à l’analyse budgétaire. Elle regroupe l’ensemble des statistiques publiques collectées par Eurostat spécifiquement pour le secteur institutionnel des APU (c’est-à-dire hors entreprises publiques) dans le cadre des comptes nationaux , complétées par des informations statistiques collectées à des fins administratives.

La présentation SFP montre de manière intégrée :

- les recettes publiques,

- les dépenses publiques,

- le déficit public,

- les transactions sur actifs, les transactions sur passifs, les autres flux économiques (d’actifs et de passifs) et les comptes de patrimoine des APU.

Cette présentation est similaire à celle de la comptabilité d’entreprise où le compte de résultat et le bilan sont présentés ensemble, de manière liée. Ce type de présentation SFP convient également à l’analyse budgétaire des différents niveaux des APU (central, régional, local, caisses de sécurité sociale

La présentation intégrée des SFP rassemble une analyse du déficit et et de la dette de leurs principales composantes. Plus généralement, les liens entre les variables de stock et de flux ainsi que le lien entre les comptes financiers et non financiers sont rendus transparents. Cela permet d’avoir un aperçu complet et concis des positions financières et non financières des gouvernements. En raison de l’importance du suivi budgétaire, la présentation intégrée des SFP est un outil statistique important qui a été développé afin d’améliorer l’évaluation des positions budgétaires.

La présentation SFP permet ainsi une analyse détaillée des performances budgétaires des APU grâce à une meilleure compréhension des opérations financières et non financières entreprises par les APU. Elle permet des comparaisons inter-pays, de suivre l’évolution des principales composantes dans le temps, et de mieux comprendre les liens entre les différentes variables. Elle montre comment un gouvernement finance un éventuel déficit, et quels sont les principaux instruments utilisés. Pour une analyse plus approfondie des composantes spécifiques, les tableaux détaillés également publiés sur le site d’Eurostat fournissent des ventilations supplémentaires : classification fonctionnelle des dépenses publiques suivant la nomenclature COFOG (protection sociale, éducation, santé, défense, etc.), ventilation des impôts et cotisations sociales, et ventilation supplémentaire pour les instruments financiers.

Les tableaux annuels du modèle SFP présentent des données pour tous les États membres de l’UE, pour l’Union européenne et la zone Euro des 19 ou 20 pays. Des tableaux annuels sont actuellement disponibles pour l’UE et la ZE-20 à partir de 1995 respectivement, tandis que les données annuelles pour la plupart des pays individuels commencent en 1995.

On ne revient pas ici sur les notions de dépenses et recettes publiques et lsur les opérations qui les composent (voir page Administrations Publiques).

1/ les principaux comptes et soldes

a) le Déficit public

Le solde comptable des administrations publiques dans les comptes non financiers est la capacité de financement (signe positif) ou le besoin de financement (signe négatif), c’est-à-dire l’excédent ou le déficit des APU dans la présentation intégrée des SFP, c’est-à-dire le total des recettes des administrations publiques moins le total des dépenses des administrations publiques. Le besoin/besoin net calculé selon les données transmises dans le cadre du programme de transmission du SEC 2010 est conceptuellement identique au déficit dit de Maastricht utilisé pour la procédure de surendettement, qui fait l’objet d’une vérification approfondie par Eurostat, ainsi que d’éventuels ajustements introduits par Eurostat sur les chiffres communiqués.

b) Financement des APU

À l’instar d’autres unités institutionnelles et sociétés privées, le compte financier des administrations publiques enregistre les opérations sur actifs et passifs financiers et est inclus dans la présentation intégrée des SFP.

Le poste « transactions financières nettes » décrit le financement net (c’est-à-dire l’acquisition nette d’actifs financiers moins l’accroissement net des passifs) des APU et est conceptuellement égal à la définition du SEC 2010 de la capacité de financement ou de l’emprunt net de l’État calculée dans les comptes non financiers, puisqu’un excédent doit être investi ou un déficit doit être financé.

L’écart entre les deux soldes comptables des comptes financier et non financier est un écart statistique dû à l’utilisation de sources de données différentes pour l’établissement des comptes financier et non financier (voir page Comptes financiers et non financiers). Cet écart statistique constitue une position dans la présentation GFS intégrée et est un moyen de rendre transparente la cohérence des données. C’est aussi un indicateur de qualité important. Il ne s’agit cependant pas d’une indication définitive, car certains pays masquent cet écart par des ajustements de certains instruments financiers (traditionnellement dans les catégories « autres comptes »). Bien que cet écart statistique montre une volatilité relativement élevée au fil des ans, il est resté inférieur à 0,1 % du PIB de l’UE toutes les années, un indicateur de la bonne qualité des données et de la cohérence des sources de données. Mais il est plus ou moins important quand on le rapporte au besoin de financement des APU (voir ci-dessous).

Sous la rubrique « financement public » – les transactions des comptes financiers – les détails de « l’acquisition nette d’actifs financiers » et de « l’accroissement net des passifs financiers » sont également présentés.

La catégorie « acquisition nette d’actifs financiers » est ventilée en sous-catégories, ou instruments financiers, numéraire et dépôts, titres de créance, prêts, actions et autres actions et autres actifs financiers, tandis que la catégorie « accroissement net des passifs financiers » comprend le numéraire et les dépôts, les titres de créance, les prêts et autres passifs.

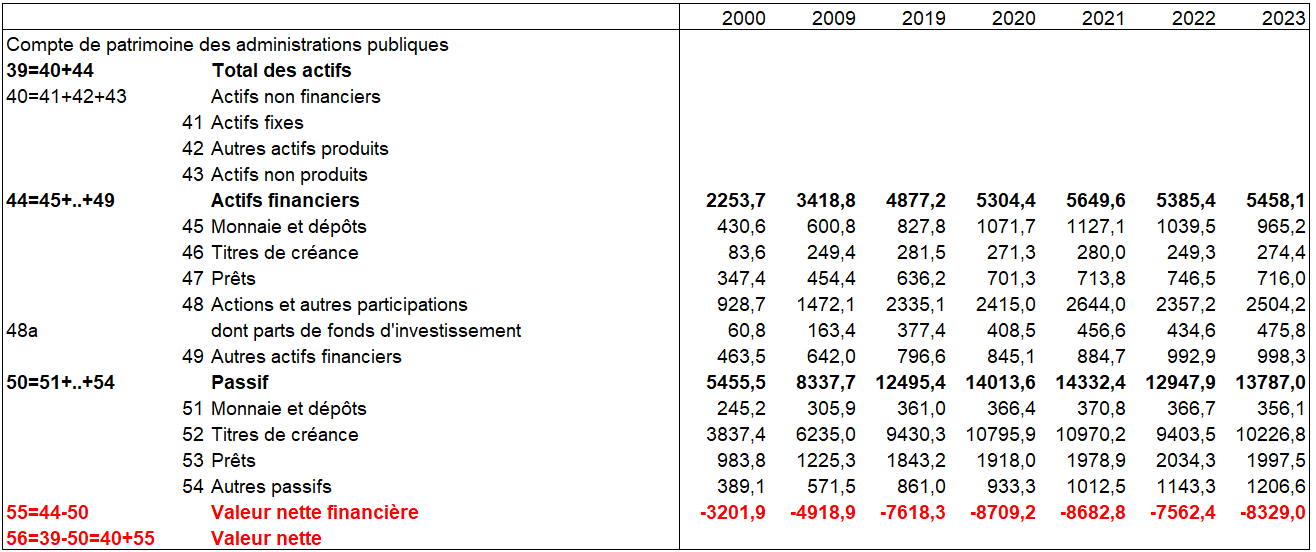

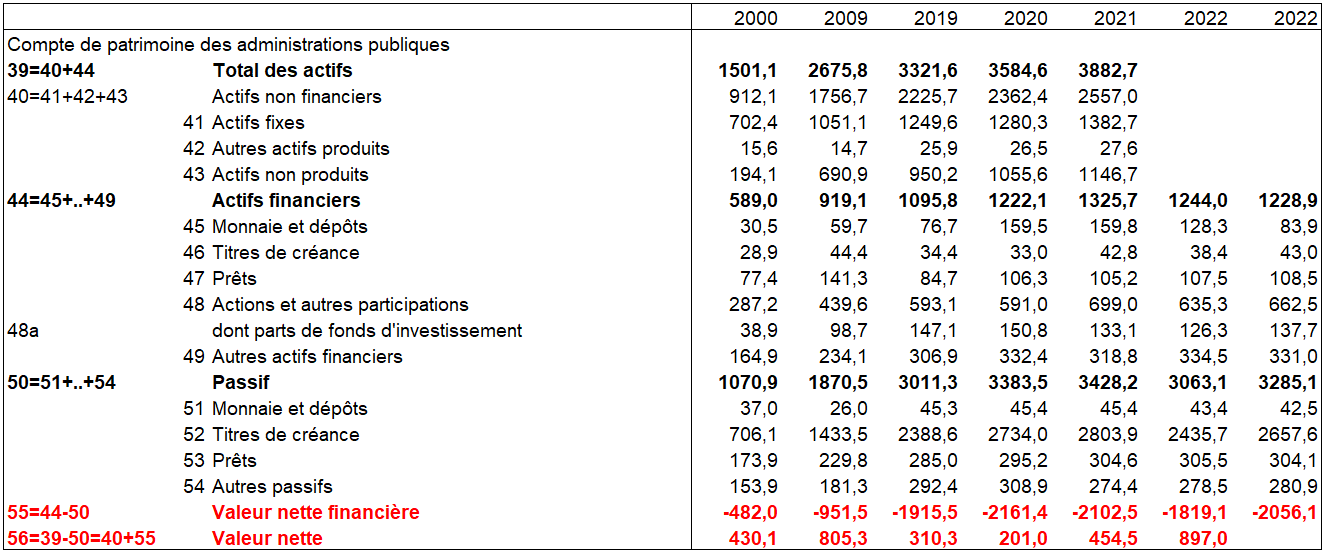

c) Compte de patrimoine des APU

Le compte de patrimoine des APU est l’équivalent en stock de la présentation du financement public décrite ci-dessus, contenant des sous-catégories cohérentes avec l’analyse des flux. Pour le moment, seuls les actifs et passifs financiers sont collectés, même si des efforts sont actuellement en cours pour collecter des données sur les actifs non financiers. La présentation des actifs non financiers des APU (principalement des immobilisations amorties et des actifs non produits principalement constitués de terrains) permet de calculer la valeur nette des APU. Les actifs et passifs sont évalués à leur valeur de marché, notamment pour les titres de créance, les instruments financiers dérivés et les actions et autres participations. Les gains/pertes de détention sur ceux-ci (réalisés ou non) n’entrent pas dans les recettes (ou les dépenses) de l’État, mais sont déclarés dans les « autres flux économiques ».

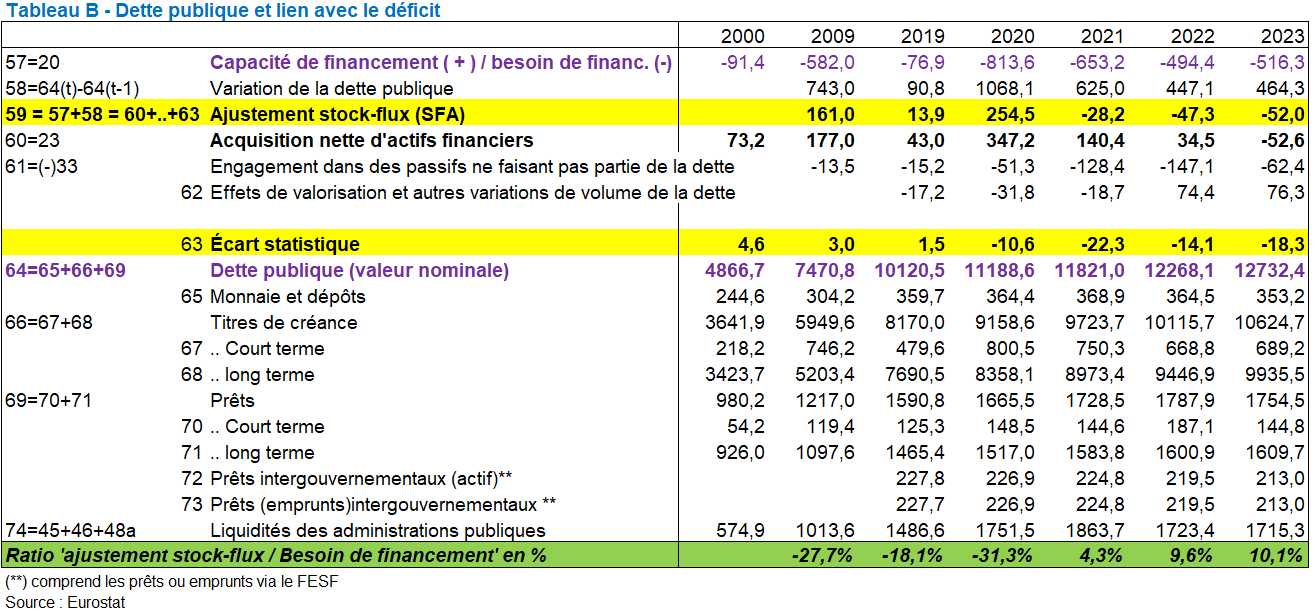

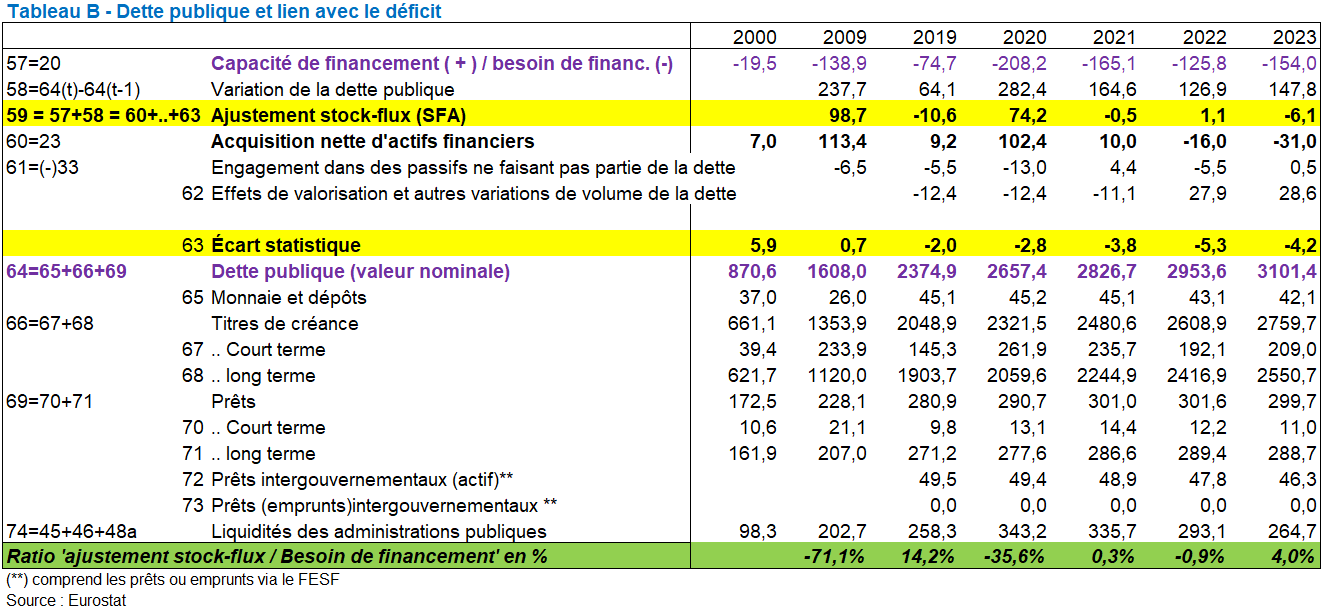

d Dette publique et lien avec le déficit

Le tableau B de la présentation intégrée (voit tableaux ci dessous) comprend l' »ajustement stock-flux » (SFA) et la dette publique brute à la valeur nominale (selon la définition de Maastricht). Le SFA est la différence entre la variation de l’encours de la dette publique et le flux du déficit/excédent annuel. Il est bien connu que les déficits contribuent à augmenter les niveaux d’endettement, tandis que les excédents les réduisent.

Cependant, la variation de la dette publique reflète également d’autres éléments que l’excédent/le déficit. Les déficits peuvent également être financés par la vente d’actifs financiers, ou alternativement, la dette peut être utilisée pour financer l’acquisition d’actifs financiers. Par conséquent, en plus de l’excédent/du déficit, il existe un fort co-mouvement d’acquisition nette d’actifs financiers avec la variation de la dette. La survenance d’engagements non couverts par la définition de la dette de Maastricht telle que stipulée dans la procédure concernant les déficits excessifs (principalement « autres comptes à payer »), ainsi que les différences et les écarts d’évaluation, jouent un rôle moins important dans l’explication de l’évolution de la dette. Un SFA positif signifie que la dette publique augmente plus que le déficit annuel (ou diminue moins que ce qu’implique l’excédent). L’importance du SFA a été soulignée à maintes reprises, car un suivi statistique efficace de la performance budgétaire nécessite de comprendre les cohérences entre les deux indicateurs budgétaires clés : déficit et dette publics.

2/ La présentation SFP en France et dans la zone Euro

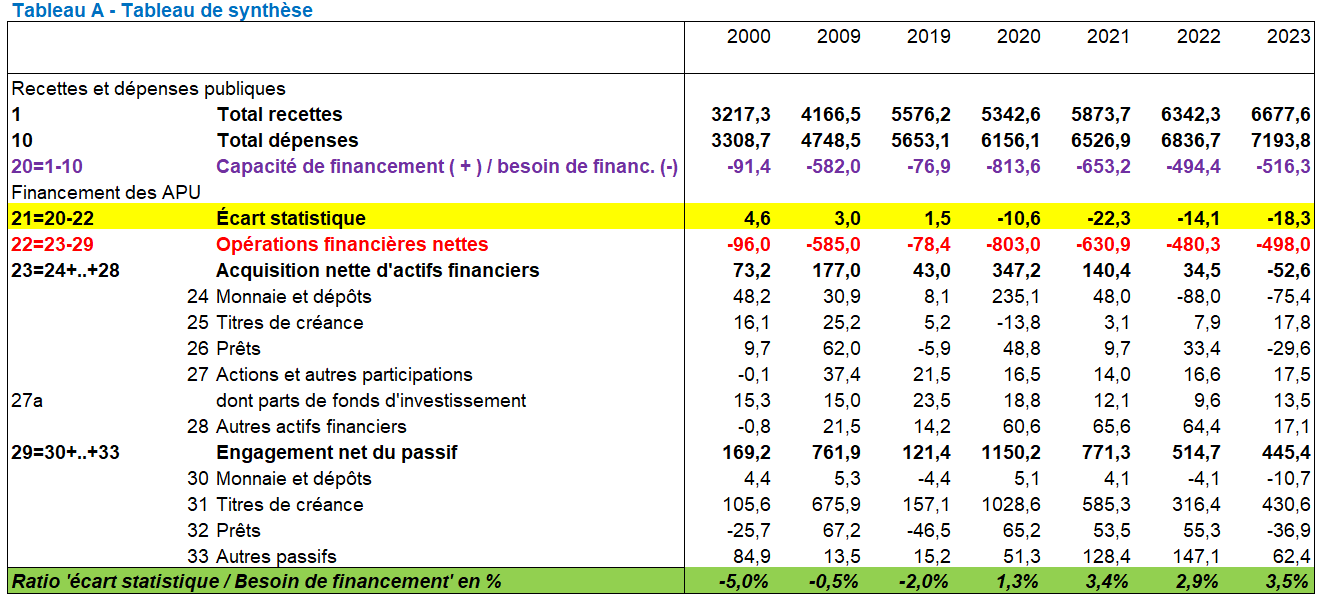

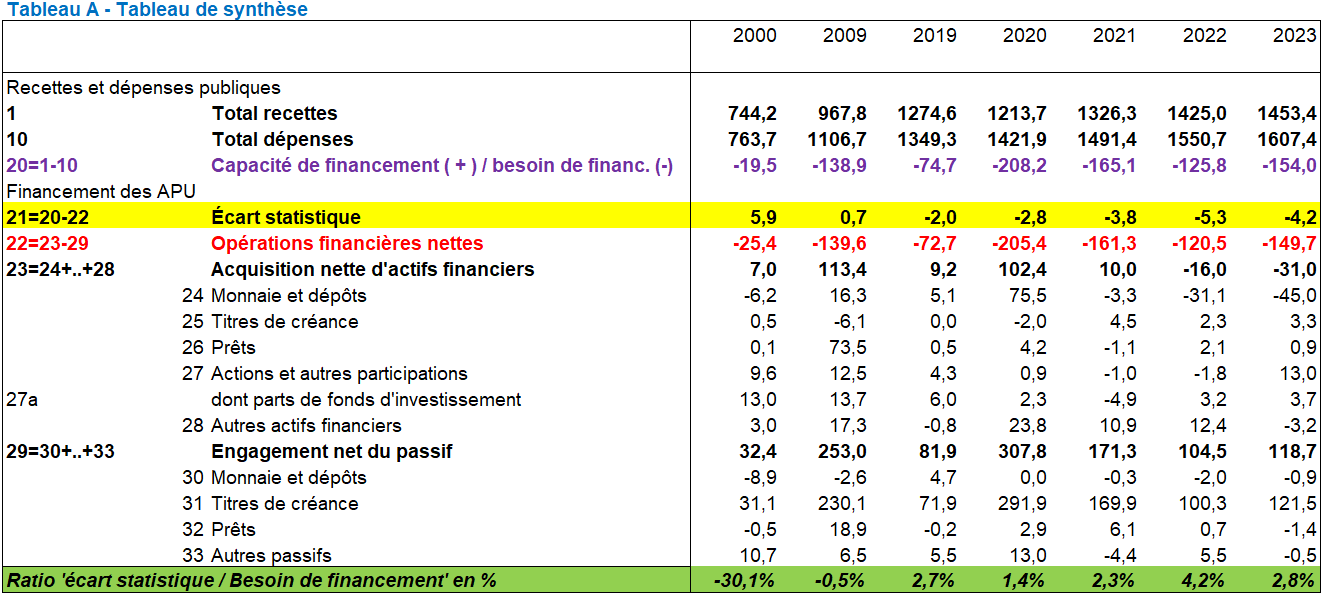

Voici les comptes des APU en France et dans la zone Euro à 20 pays. En France, le ratio « ajustement statistique / besoin de financement » était relativement élevé en 2000 : 30% contre 5% dans l’UE. Mais c’est le contraire en 2023 : 2;8% contre 3,5 % dans la zone Euro. Ceci peut traduire un effort de cohérence des comptes français à moins que les comptables français masquent cet écart par des ajustements de certains instruments financiers (voir ci-dessus).

S’agissant de « l’ajustement stock-flux (SFA), / besoin de financement », il est lui aussi plus faible en France que dans la zone Euro en 2023 : 4% contre 10% en 2022. La dette publique brute au sens du traité de Maastricht a augmenté de 166 Md€ entre les 31 décembre 2020 et 2021, soit plus que le déficit public (162 Md€) et l’écart entre ces deux agrégats a été plus important notamment jusqu’en 2020. On a vu que nombreux facteurs peuvent expliquer cette différence, dans un sens ou dans l’autre, entre la variation de la dette publique et le déficit public sur une même période. Signalons aussi que les recettes et dépenses qui sont à l’origine du déficit public sont comptabilisées en « droits constatés » et non en « encaissements et décaissements ». Or par exemple, si une dépense de fonctionnement est constatée sans être décaissée, le déficit public est accru en contrepartie de la constatation d’une dette commerciale. Celle-ci est enregistrée dans la dette brute au sens des comptes nationaux mais pas dans la dette brute au sens du traité de Maastricht qui n’augmente donc pas.

Présentation SFP dans la zone Euro en milliards d’euros entre 2000 et 2023

Présentation SFP en France en milliards d’euros entre 2000 et 2023

VI – LA RÉPARTITION DE LA DETTE PUBLIQUE PAR CRÉANCIER

Pour financer la dette publique, l’État émet des titres de créances négociables sur les marchés financiers sur une durée plus ou moins longue. Plus précisément, deux types de titres sont émis par l’État : les Bons du Trésor à taux fixe et à intérêt précompté (BTF) et les Obligations Assimilables du Trésor (OAT). Les OAT constituent la forme privilégiée du financement à long terme de l’État (échéances pouvant dépasser dix ans). Créés en 1985, les Bons du Trésor à intérêts annuels (BTAN) ne sont plus proposés et ne circulent plus sur le marché depuis 2017 [6].

La répartition de la dette des APU par créanciers est toutefois mal connue, notamment parce que les détenteurs des obligations émises par l’État, qui en forment presque les trois quarts, sont eux-mêmes mal connus. Si l’agence France Trésor (AFT), qui en assure la gestion, connait les acheteurs de ces titres à l’émission, c’est-à-dire sur le « marché primaire », elle ne sait pas toujours à qui ceux-ci les revendent sur le « marché secondaire ». L’article L. 228-2 du code de commerce dispose que seuls les émetteurs d’actions, de bons de souscription d’actions ou d’instruments de taux donnant immédiatement ou à terme accès au capital ont accès à ces informations. Dès lors, même (l’AFT ne peut pas identifier précisément les détenteurs des obligations assimilables du Trésor (OAT), des bons du Trésor à intérêts annuels (BTAN) et des bons du trésor à taux fixe (BTF).

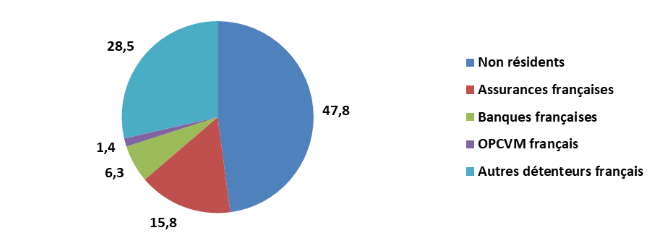

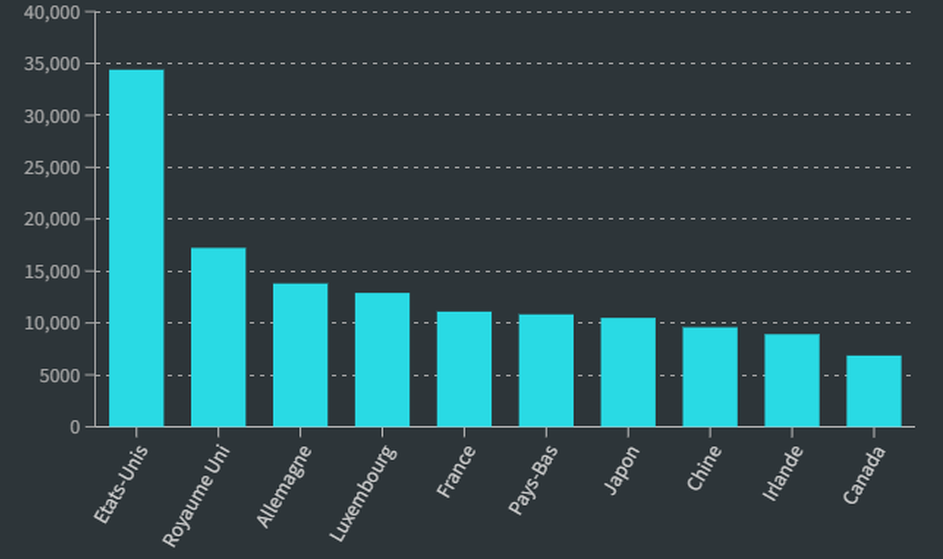

1/ Qui sont les créanciers de la France ?

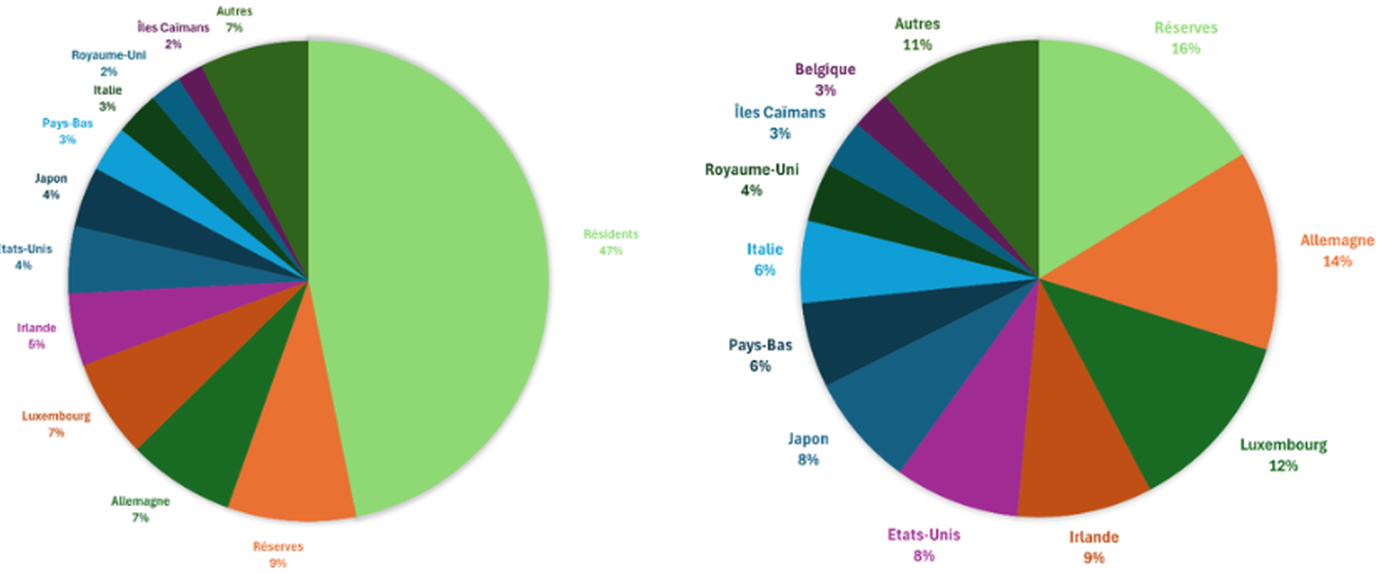

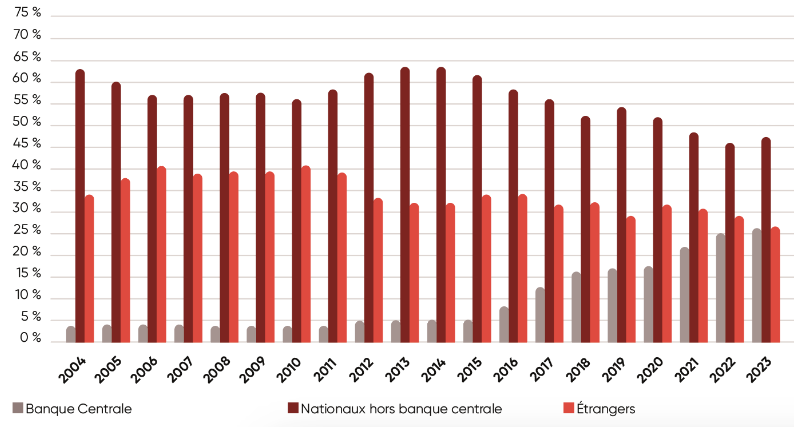

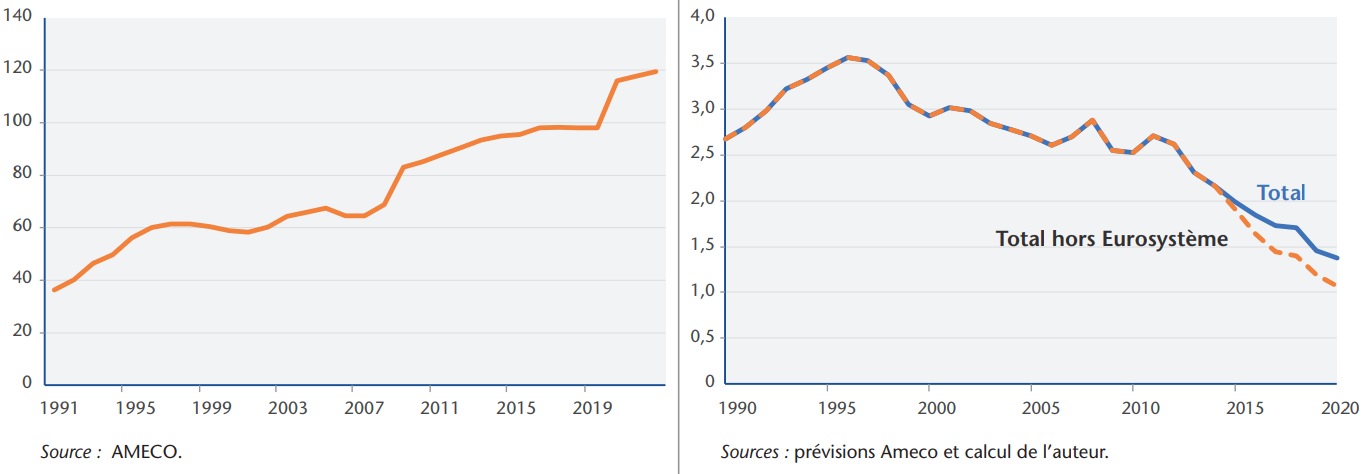

En recoupant plusieurs sources d’information, l’AFT établit la répartition figurant sur le graphique suivant qui concerne la dette négociable de l’État en valeur de marché. Selon les chiffres publiés par l’AFT, parmi les détenteurs de la dette publique, on trouve 48 % de non-résidents à la fin 2022 (même pourcentage que dans le chapitre précédent), tous titres de créances négociables confondus émis par l’État. Une proportion en hausse sensible depuis la fin du XXe siècle, mais en baisse par rapport à 2010 (graphique suivant) : 70% était alors détenu par des non-résidents dont plus de la moitié hors de la zone euro. Ce taux de détention par les non-résidents avait beaucoup augmenté entre 2000 et 2010 : il était passé de 35% à près du double en 2010. Ce reflux tient pour une grande part aux achats d’obligations du trésor par la Banque de France pour le compte de la BCE.

Pour l’essentiel il s’agit d’investisseurs institutionnels (fonds de pensions et fonds d’assurance notamment), mais aussi de fonds d’investissements souverains, de banques, voire de fonds spéculatifs.

Le rapport annuel d’activité de la Banque de France montre qu’elle détenait environ 740 Md€ de titres publics français à la fin de 2021 dans le cadre des « public sector purchase programme » et « pandemic emergency purchase programme », soit près de 26 % de la dette au sens du traité de Maastricht, mais ces titres ne sont pas comptabilisés comme la dette maastrichtienne et peuvent être émis par des organisations internationales. Leur part de la dette publique française au sens du traité de Maastricht est plus faible.

Sur ces 48 % des détenteurs non-résidents (50% en 2023), il est difficile de savoir plus précisément qui détient la dette de l’État car, si les souscripteurs à l’émission sont connus, les acheteurs sur le marché secondaire ne sont pas facilement identifiables. En outre, les publications des principaux détenteurs de dettes publiques et les statistiques nationales des autres pays ne distinguent généralement pas le montant de la dette publique française qu’ils détiennent. Des informations parcellaires laissent néanmoins penser que les non-résidents créanciers des administrations publiques françaises sont pour moitié européens et pour moitié non européens.

Pourtant la nationalité des détenteurs de la dette publique est importante. Certains pays, comme par exemple le Japon, détiennent l’essentiel de leur dette publique : environ 90 % des obligations émises ont été achetées par des personnes ou des organismes japonais. Cela signifie que, malgré un endettement s’élevant à 264 % de son PIB, le Japon dispose en la matière d’une visibilité largement supérieure à celle que la France peut mesurer avec une dette publique qui atteint environ plus de 111 % de son PIB.

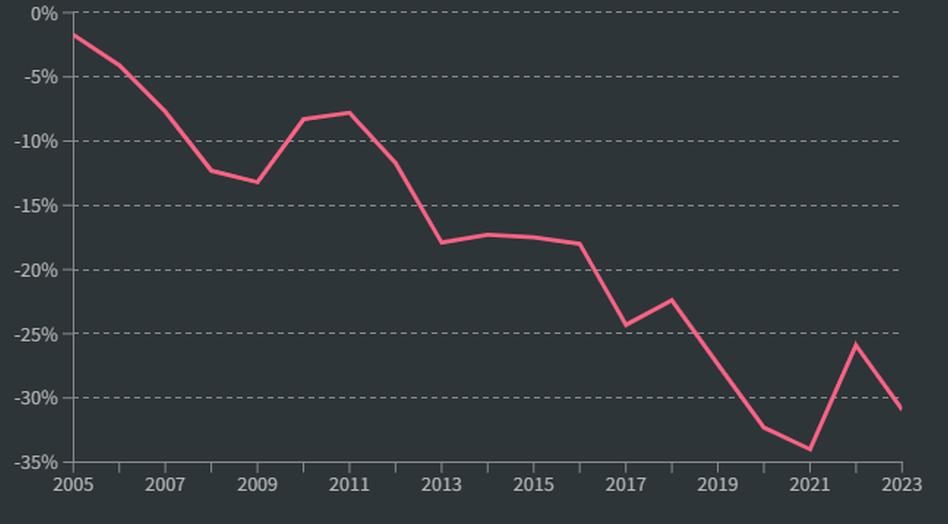

Il reste que les États se financent depuis la crise de 2008 de moins en moins avec l’apport d’épargne étrangère. Par exemple, la part des détenteurs non résidents de la dette publique est passée en France d’un plus haut de 71 % en 2010 à 48 % à la fin 2021 (graphique suivant). Et pour le plus grand marché de dette publique au monde, celui des États-Unis, 23% de la dette négociable des Etats-Unis était détenue par des investisseurs non-résidents selon le FMI. Et cette part diminue continuellement depuis 2010, où elle se situait à 33%.

Détention par les non-résidents de la Dette Négociable de l’État français en %

Source :Banque de France

L’État français emprunte environ un tiers de sa dette auprès des banques et des sociétés financières nationales Les compagnies d’assurance, principalement d’assurance-vie, en détiennent environ 16 % et les établissements de crédit 6 %. La Banque de France est le plus important des « autres détenteurs français ». Les particuliers sont donc indirectement détenteurs d’une partie significative de la dette publique française.

La détention des titre de la dette négociables de l’État en % du total à la fin de 2021

Source : Agence France trésor; FIPECO

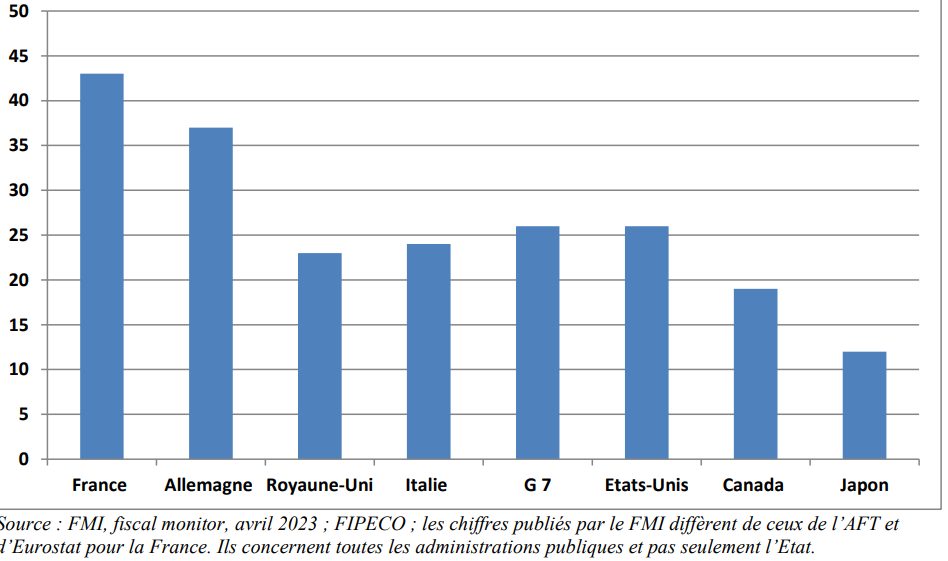

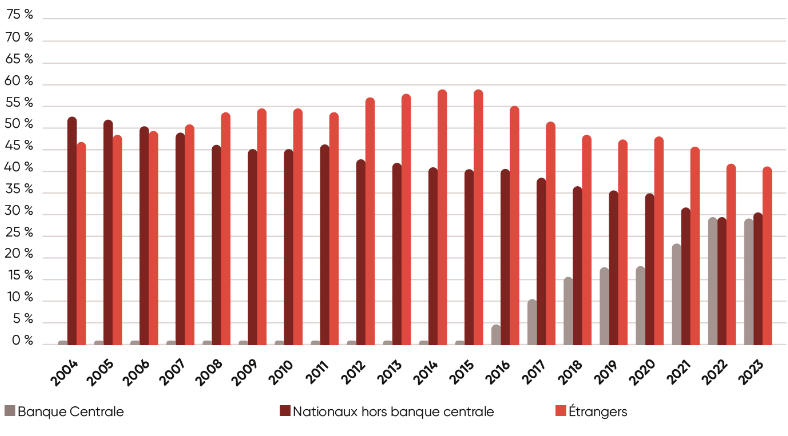

2/ La composition de la dette publique dans les différents pays

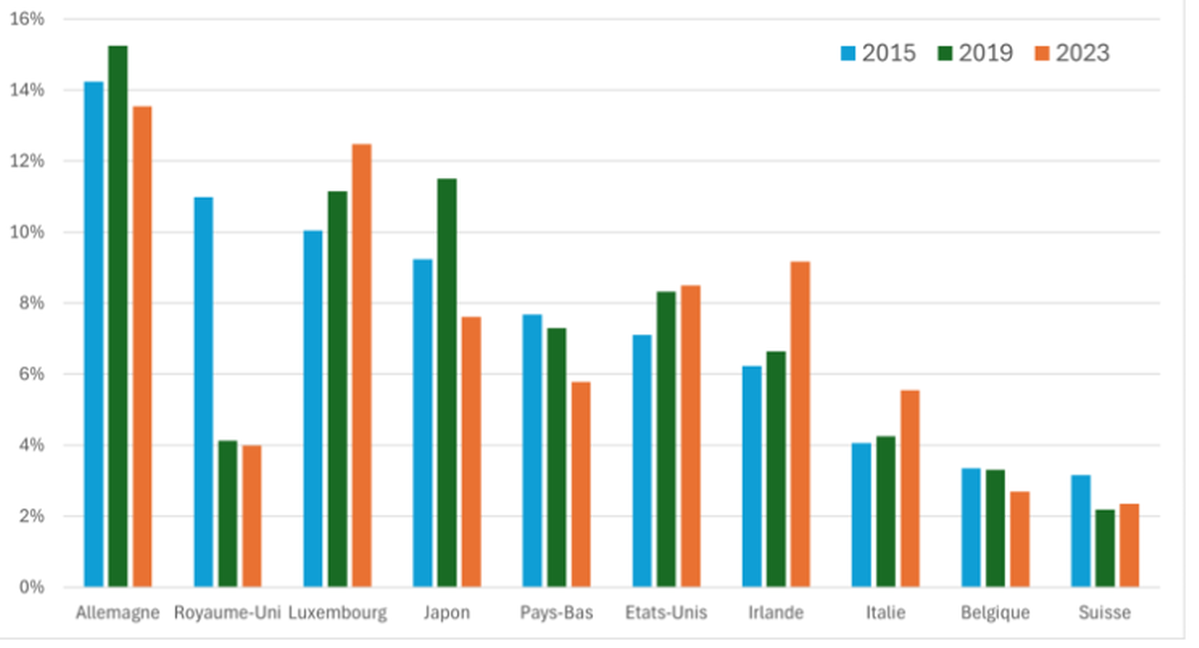

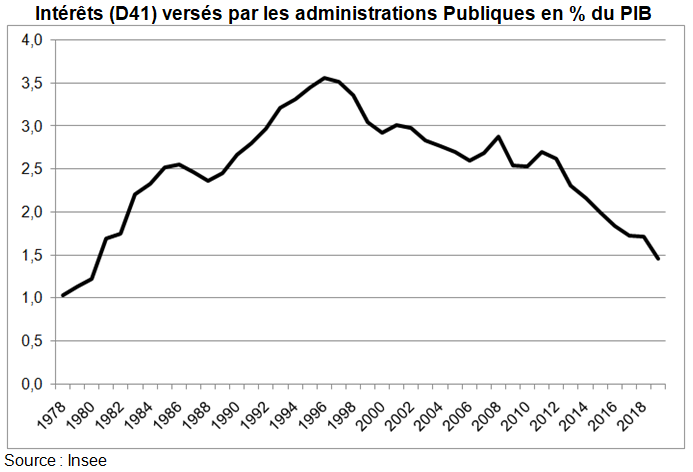

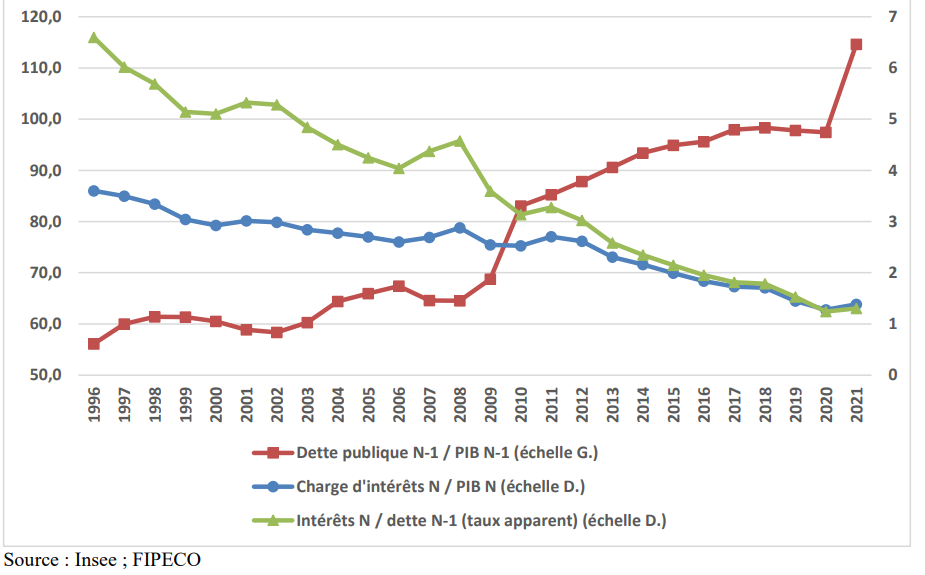

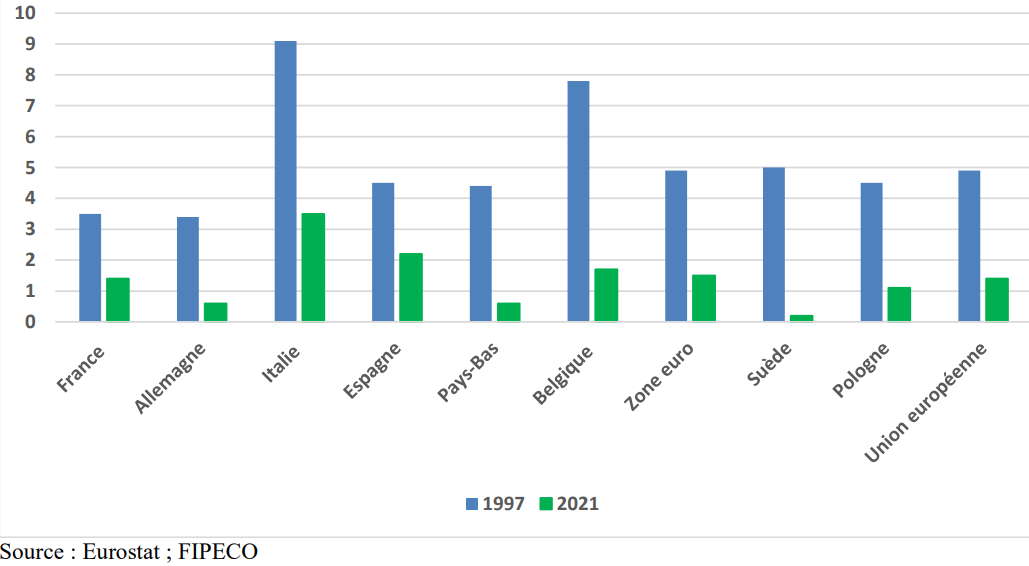

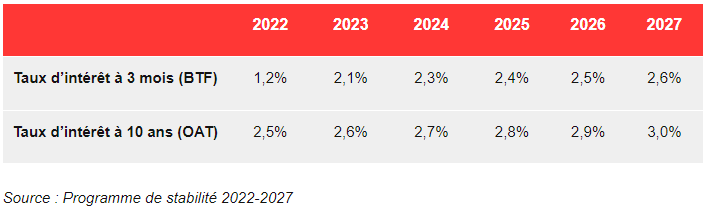

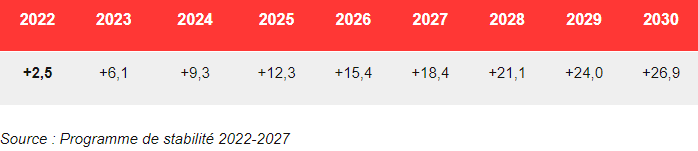

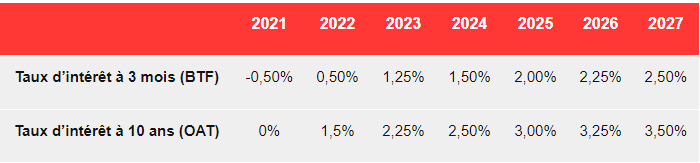

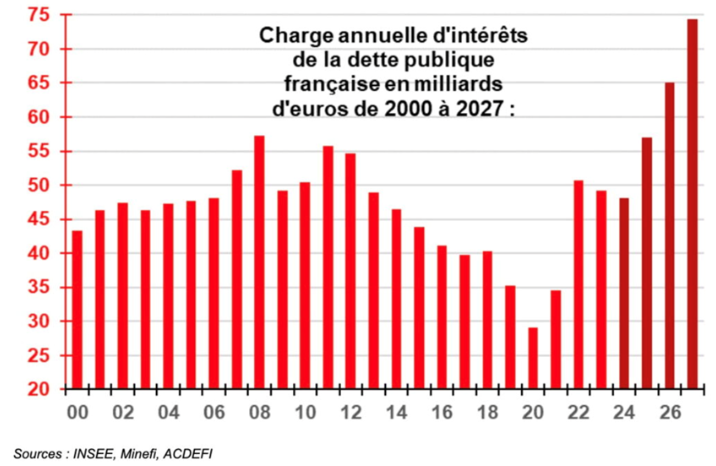

Selon le FMI, si la part des non-résidents dans la dette publique Française (toutes administrations publiques confondues) était de 43 % en France fin 2022 (47% selon la source Eurostat), elle était seulement de 26 % dans les pays du G7 ou du G20. Pour l’ensemble des principaux pays de la zone euro, le pourcentage de la dette publique détenue par des étrangers a atteint 39 % fin 2022. On peut ajouter que 25 % de la dette américaine est détenue par des étrangers, 24 % de la dette du Royaume-Uni et 13 % de celle du Japon. Elle n’était plus élevée que dans des pays plus petits, l’Allemagne ayant le ratio le plus proche de celui de la France (41% selon Eurostat). Mais ce ratio a nettement diminué en Allemagne depuis plusieurs années.