I – LES COMPTES DE L’ÉNERGIE À L’INSEE EN BASE 1995 ET 2010

Trois idées essentielles président à l’élaboration des équilibres ressources-emplois (ERE) de l’énergie dans le cadre de la base 1995 des comptes nationaux avant la libéralisation des marchés de l’énergie. À l’époque la méthode des ERE était bien différente de celle actuelle.

– suivre au mieux les statistiques issues des milieux professionnels de l’énergie (entreprises, organismes professionnels, Observatoire de l’énergie, directions techniques du Ministère de l’industrie).

– attacher une importance toute particulière à la détermination de la consommation d’énergie par les 118 branches d’activité, l’hypothèse de coefficients techniques (quantité d’énergie consommée pour une production donnée) fixes pouvant difficilement être adoptée dans un domaine aux changements rapides.

– cette priorité aux emplois conduit à privilégier la détermination de la production par différence entre les emplois et les importations, par rapport à l’étude du passage des ventes à la production (contrairement à l’industrie). L’importance des échanges entre les entreprises du secteur de l’énergie explique aussi en partie ce choix. En théorie, ces deux démarches ne sont bien entendu absolument pas contradictoires.

La construction des ERE (Quantités, valeurs, volumes) se faisait selon le même schéma :

– établissement d’un bilan détaillé en quantités (démarche similaire à celle adoptée par la profession) ;

– valorisation de ce bilan, avec la priorité accordée aux emplois ; la production est calculée par solde.

La méthode était donc identique en valeur et volume.

1 / les données physiques dans le domaine de l’énergie

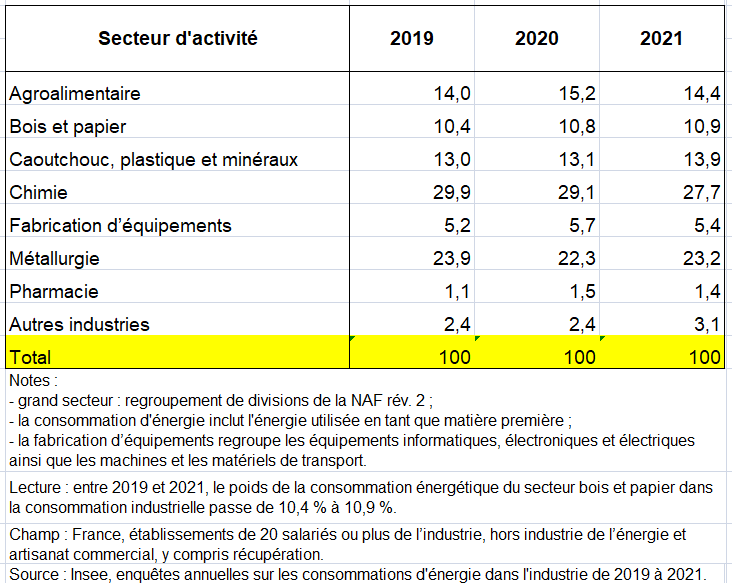

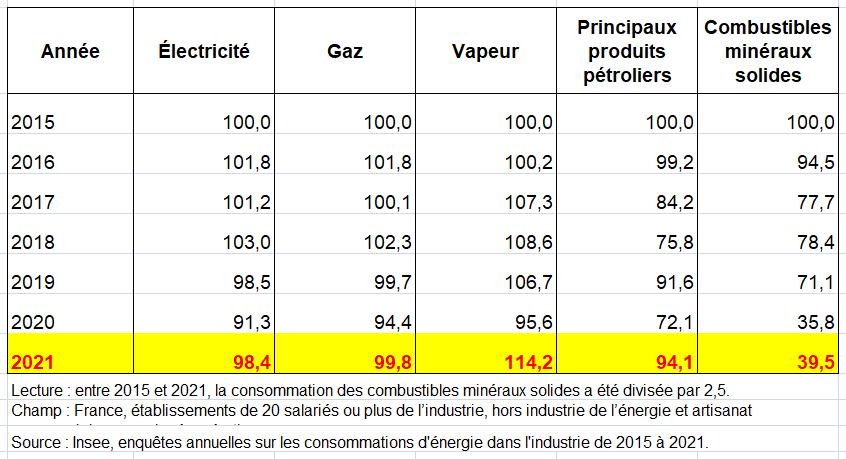

Pour élaborer les comptes nationaux exprimés en valeur, on utilisait souvent les sources de données physiques, tel le bilan de l’Observatoire de l’énergie réalisé en quantités (tonnes d’équivalent-pétrole) ou les enquêtes annuelles sur les consommations d’énergie dans l’industrie (EACEI), menées par le SESSI, qui apportent des informations en quantités et en valeur. Les deux optiques – bilans physiques et comptes – sont complémentaires, d’autant que les prix diffèrent fortement selon les produits (notamment du fait de la fiscalité), selon les usagers (ménages ou entreprises), ou selon la distribution (électricité haute tension ou basse tension).

Les données en quantités étaient aussi estimées par le CEREN (Centre d’études et de recherches économiques sur l’énergie), (par exemple les consommations dans le secteur tertiaire). Pour élaborer des bilans énergétiques, on pouvait confronter deux types d’informations : les sources « producteurs », qui regroupent les données des Grandes Entreprises Nationales ou de Comités professionnels, tel le Comité Professionnel du Pétrole et les sources « utilisateurs » tel l’EACEI.

Un autre groupe de données provient des services statistiques des ministères, qu’ils s’agissent d’enquêtes (RICA pour l’agriculture, enquêtes de transport routier de marchandises pour les transports,…), ou qu’ils s’agissent de comptes présentés en commission des comptes, notamment les comptes satellites des transports, du logement, de l’environnement,… .

a) les enquêtes sur les données physiques

Les enquête sur les consommations d’énergie étaient réalisés par le SESSI qui demande annuellement aux entreprises de plus de 20 salariés de l’industrie leurs consommations d’énergie (enquête annuelle sur les consommations d’énergie – EACEI) sauf sur les carburants. Les taux de couverture de chacune des énergies, mesurées par la part des établissements enquêtés dans le total extrapolé, sont supérieurs à 96% pour toutes les énergies sauf pour le fioul domestique.

Le CEREN réalisait d’autre part des enquêtes auprès des ménages et dans le secteur tertiaire ce qui a permis notamment d’estimer les consommations d’énergie dans les 43 branches tertiaires de la NAP en niveau 118. Il exploitait par ailleurs des enquêtes de l’INSEE, telle l’enquête logement qui permet ‘estimer les modes de chauffage. Enfin, on peut mentionner l’enquête du Comité National du Chauffage Urbain (CNCU) sur la consommation de chaleur en France.

b) Le bilan de l’Observatoire de l’énergie (OE)

Les bilans énergétiques ont évolué dans leur présentation entre 1995 et 2021.

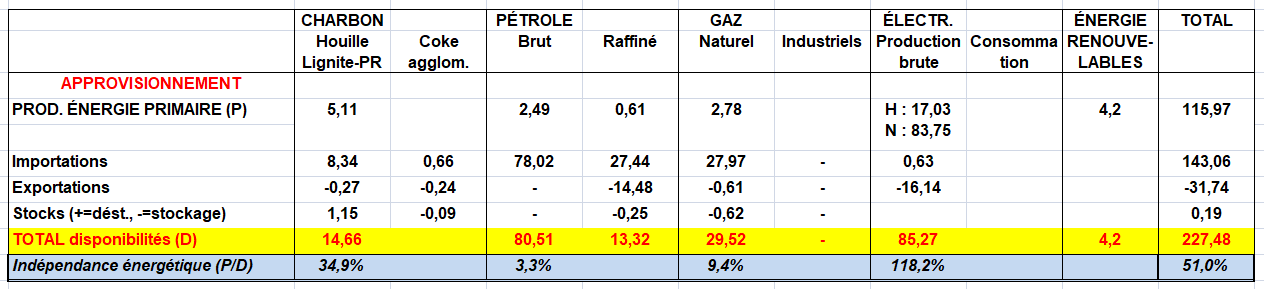

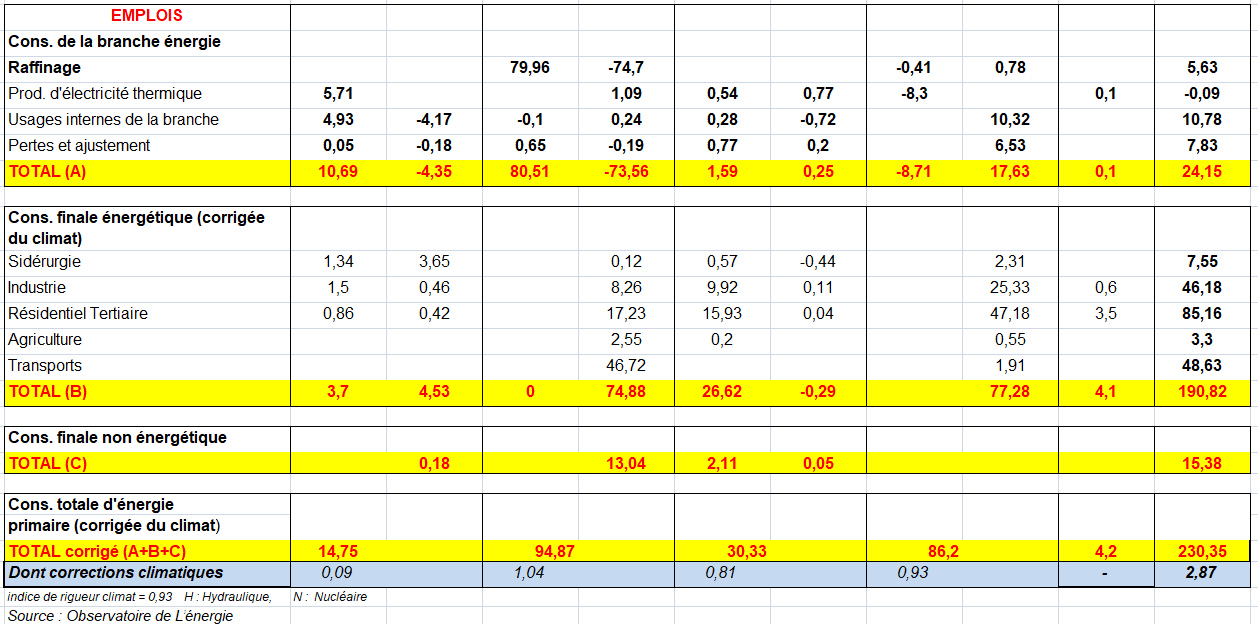

Deux égalités comptables sont utiles pour comprendre le bilan énergétique :

1 – Consommation totale d’énergie primaire =

- + consommations internes à la branche énergie

- + consommation finale énergétique

- + consommation finale non énergétique (pétrochimie).

Ces deux dernières représentent les quantités d’énergie disponibles pour l’utilisateur final.

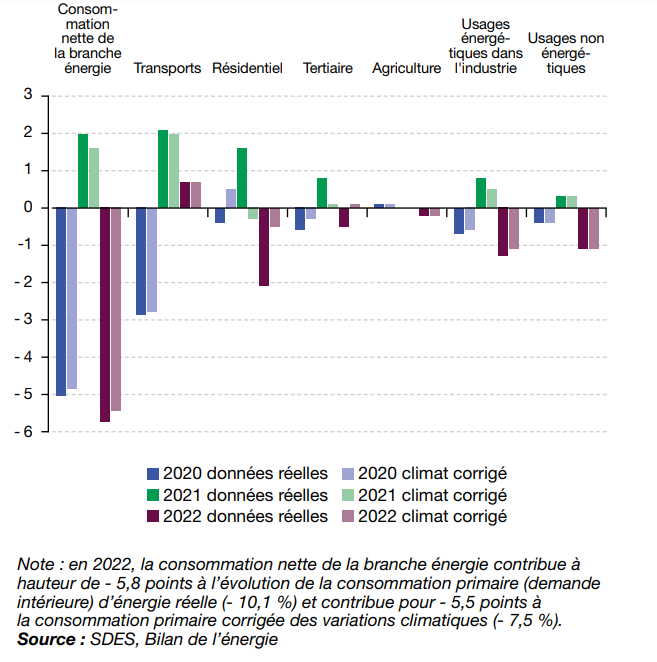

2 – Disponibilité réelle = consommation totale d’énergie primaire – corrections climatiques.

La consommation finale énergétique était publiée selon une nomenclature en cinq ensembles : agriculture, industrie, sidérurgie, résidentiel-tertiaire, transports. Dans les bilans plus récents publiés, la sidérurgie n’est plus isolée. Les corrections climatiques portent sur le résidentiel-tertiaire pour les combustibles-minéraux-solides (CMS), le gaz et l’électricité, se répartissent pour 3/4 sur le résidentiel-tertiaire et ¼ sur l’industrie pour le pétrole.

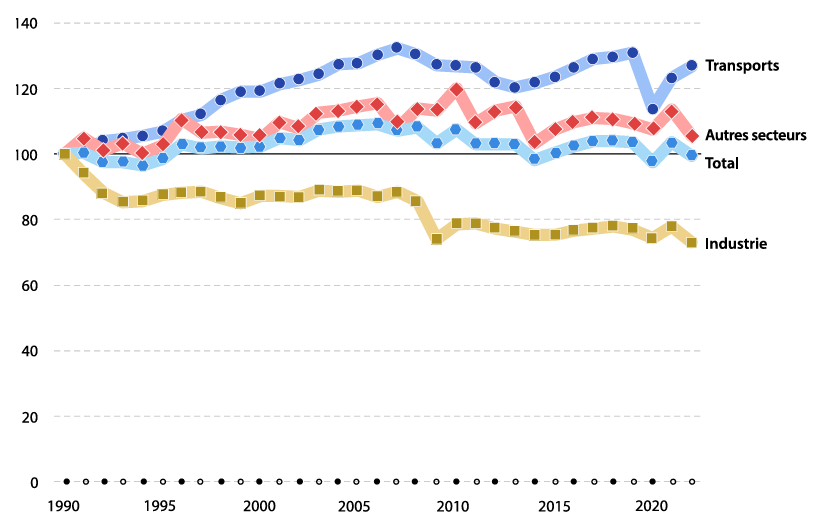

L’intérêt des bilans énergétiques est de suivre les consommations d’énergie primaire dans le temps afin de mesurer deux ratios significatifs.

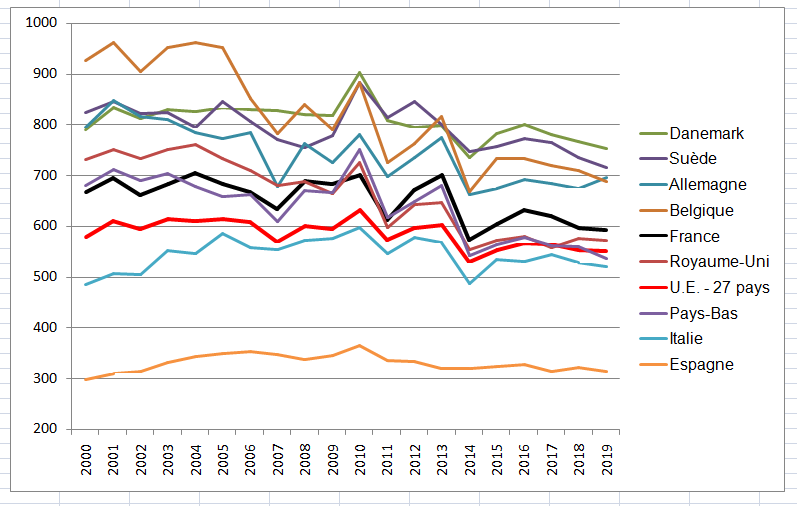

- D’une part l’intensité énergétique, rapport entre la consommation d’énergie primaire et le Produit Intérieur Brut, qui permet d’étudier les économies d’énergie comme le fait l’ADEME (l ’Agence pour le Développement de l’Environnement et la Maîtrise de l’énergie). –

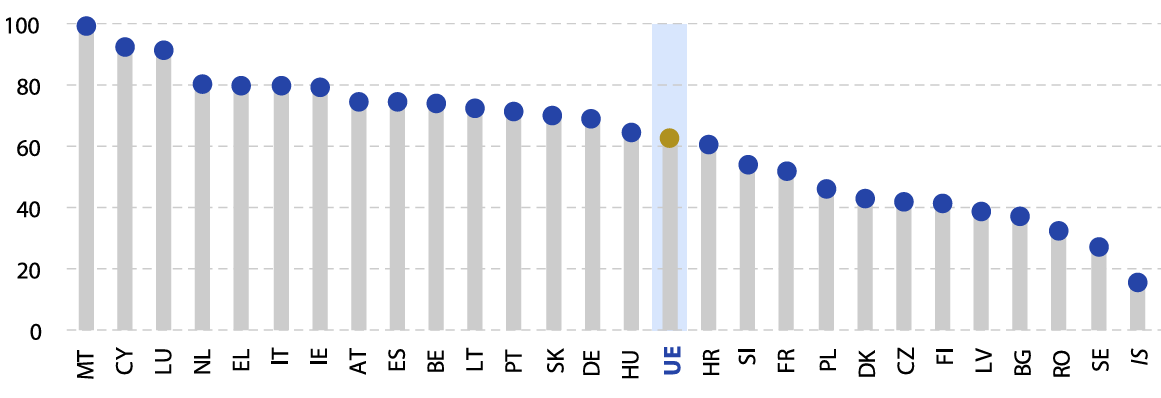

- D’autre part le taux d’indépendance énergétique, rapport entre la production d‘énergie primaire et le total des disponibilités réelles. Par exemple, dans l’électricité, ce rapport était de 118,2% en 1995.

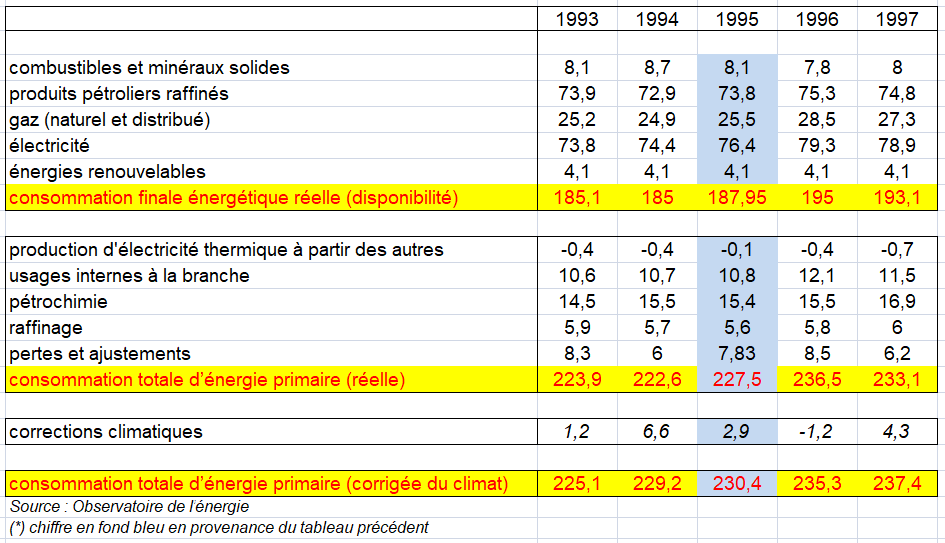

Voici d’abord le bilan de 1995. On retrouve toutes les égalités comptables précédentes. Le fichier excel permet de vérifier ces égalités.

Tableau 60 bilan énergétique OE 1995

Bilan énergétique de l’électricité de l’année 1995 unité : Mtep

Dans le bilan de l’OE de 1995, certaines cases comprenaient deux chiffres (qu’on n’a d’ailleurs pas repris ici, faisant la somme des deux). Par exemple, les consommations internes incluaient celles des centrales électriques (auxiliaires et transformateurs primaires) ainsi que l’électricité utilisée pour le relevage d’eau (consommation de pompage) (5,78 Mtep en 1995). Mais elles incluaient aussi la consommation de l’entreprise EURODIF (4,54 Mtep en 1995) (5,78+4,54=10,32).

Ainsi les consommations de la branche énergie étaient difficilement comparables avec les données de la comptabilité nationale.

La sous-traitance industrielle qu’on retrouve dans le raffinage de pétrole ou dans la production de chaleur en était exclue ainsi que les échanges internes de gaz entre les différentes compagnies (GDF, SNGSO, CFM). De même, les achats d’électricité par EURODIF ne n’étaient pas traités comme une consommation interne à la branche électricité en comptabilité nationale mais comme une consommation intermédiaire d’une autre branche.

Par ailleurs les pertes, exclues de la comptabilité nationale, étaient (sont) inclues dans les bilans de l’OE.

Ainsi, la consommation d’énergie primaire est une consommation nette dans le bilan de l’OE. Celui-ci traite toute production d’énergie à partir d’une autre énergie (la production d’électricité thermique à partir du charbon par exemple) comme une consommation négative.

Les deux sources – bilan de l’OE et comptabilité nationale – ne se recouvrent pas toujours (champ des produits et des unités territoriales, échanges à l’intérieur de l’énergie, concepts) : le bilan de l’OE exclut de son champ la production de chaleur et la cogénération, procédé qui consiste à produire simultanément de la chaleur et de l’électricité à partir d’une source d’énergie primaire.

Les bilans de l’OE publiés jusqu’en 1995 minoraient les consommations réelles des énergies renouvelables. En particulier, ils n’intégraient pas la production de chaleur, repris dans les nomenclatures de la comptabilité nationale.

De même, les variations de stock sont affectées d’un signe (-) en cas de stockage et d’un signe (+) en cas de déstockage dans le bilan de l’OE. Inversement, dans les ERE, le marché intérieur inclut les variations de stock qui sont positives quand il y a stockage et négatives quand il y a déstockage. .

Évolution des consommations totales d’énergie primaire entre 1993 et 1997 unité : Mtep

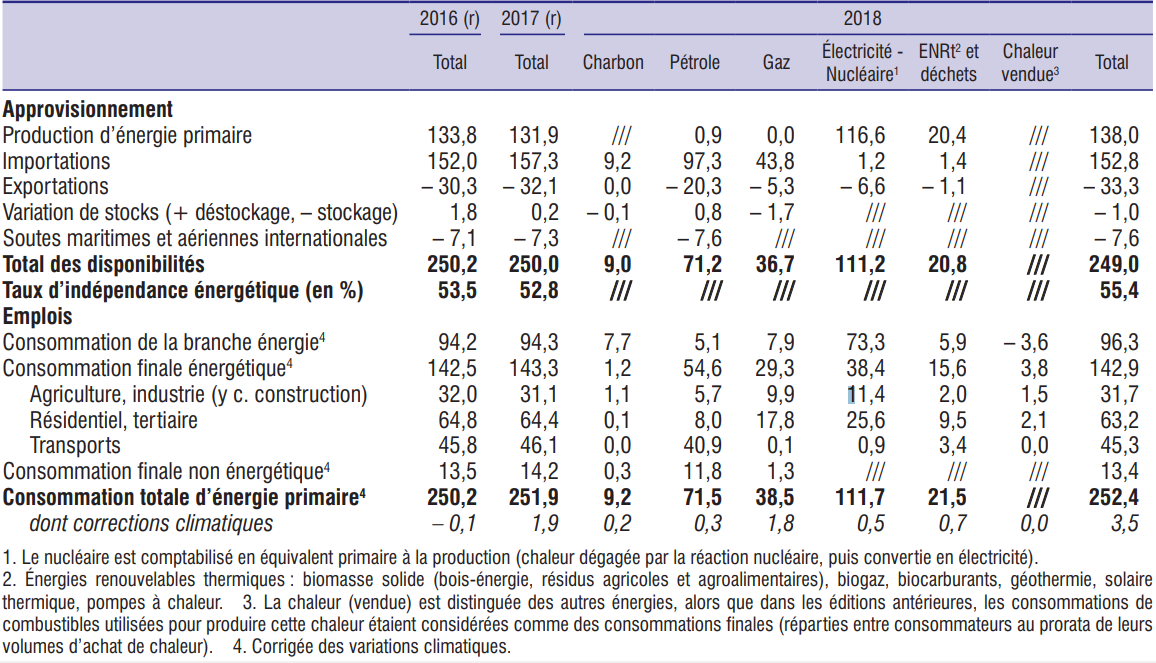

On reprend ensuite le bilan de l’énergie du SDES où la production d’énergie primaire était de 138 millions de Tep et celle de l’électricité nucléaire était de 116,6 millions de Tep en 2018 (tableau suivant). On passe :

- à la disponibilité réelle (249 millionsde Tep dont 111,2 millions pour le nucléaire) en ajoutant à la production d’énergie primaire les importations et en retirant les exportations ce qui permet de calculer le taux d’indépendance énergétique (55,4% = 138 / 249),

- à la consommation d’énergie primaire corrigée des variations climatiques, de 252,4 Mtep. Elle peut être décomposée comme la somme de 3 composantes :

- de la consommation finale (à usage énergétique ou non) et des pertes de transformation, de transport et de distribution d’énergie (à l’écart statistique près). Ces dernières appelées aussi consommation de la branche énergie, corrigées des variations climatiques, présentent 96,3 Mtep en 2018,, soit notamment une consommation très importante de chaleur pour produire de l’électricité,

- de la consommation finale à usage énergétique de 142,9 Mtep, à climat constant,

- de la consommation finale à usage non énergétique, à 13,4 Mtep.

Bilan énergétique de la France en 2018 en millions de Tep

Source : SDES

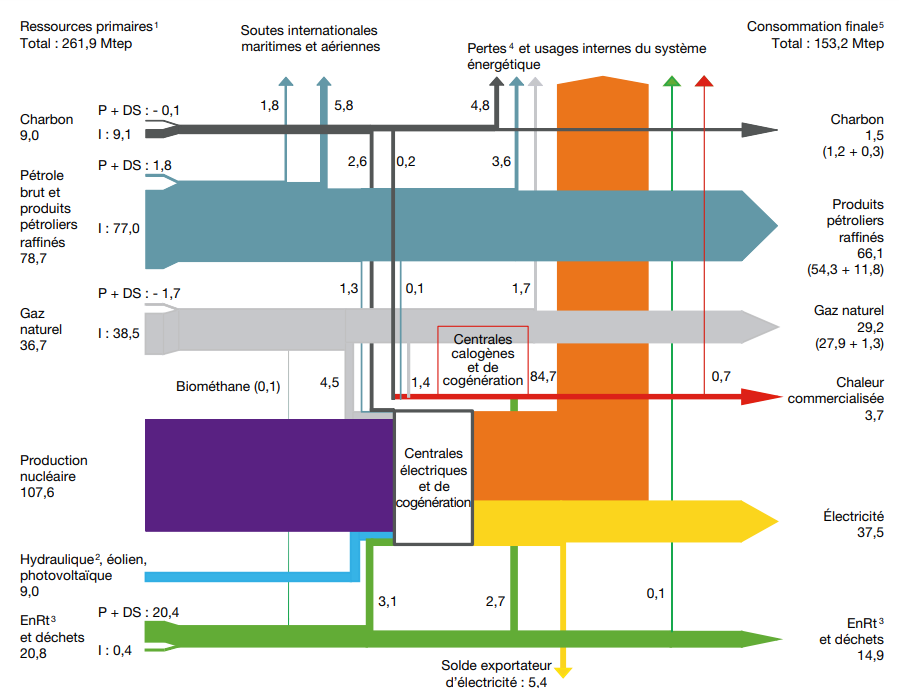

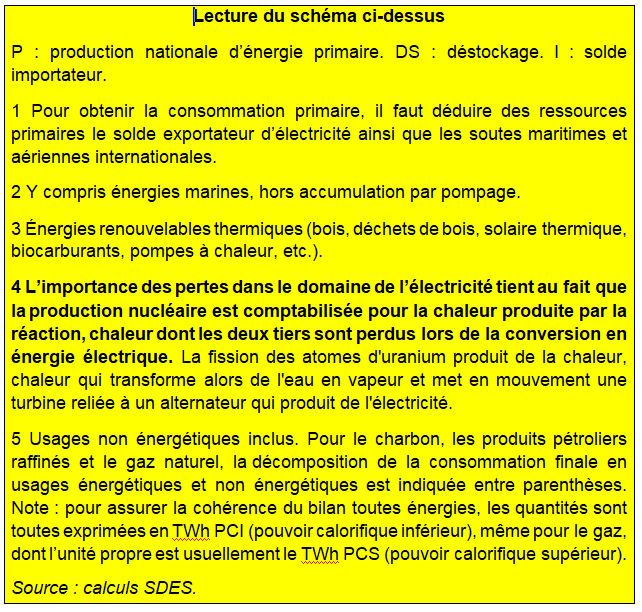

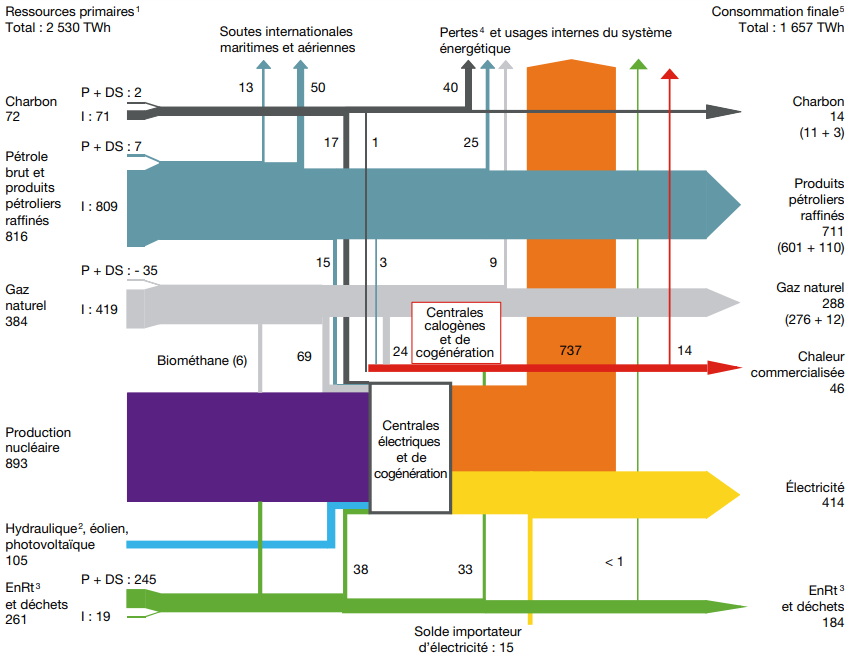

Le bilan énergétique du SDES se présente aussi sous forme de diagramme pour bien montrer les flux et notamment les échanges internes (voir ci-dessous bilan 2021). Le diagramme de Sankey, représenté ci-après, illustre qu’en 2018 la France a mobilisé une ressource primaire de 261,9 Mtep pour satisfaire une consommation finale (non corrigée des variations climatiques) de 153,2 Mtep. La différence est constituée des pertes et usages internes du système énergétique (95,7 Mtep au total), des exportations nettes d’électricité (5,4 Mtep), des soutes aériennes et maritimes internationales exclues par convention de la consommation finale (7,6 Mtep). Le diagramme illustre aussi les flux des différentes formes d’énergie transformés en électricité (par exemple, 4,5 Mtep de gaz ont été utilisées à des fins de production d’électricité).

Ensemble des énergies – Bilan énergétique de la France en 2018 (Mtep)

2/ L’utilisation des données physiques dans les comptes en base 1995

Les données physiques sont utilisées dans les comptes de le l’énergie de multiples manières. Celles de l’OE sont surtout utiles pour un compte provisoire ou pour les évolutions globales, tel le commerce extérieur (importations de gaz naturel et de pétrole brut). Elles servent aussi de cadrage pour les évolutions des grands secteurs (industrie, résidentiel-tertiaire,..).ou pour des évolutions particulières (échanges internes à l’énergie comme dans l’électricité).

Pour des données fines, par exemple les consommations intermédiaires d’un produit par les 118 branches de l’économie, ces données sont trop agrégées. On a donc recours à d’autres sources : enquêtes du SESSI ou du CEREN, voire les statistiques d’EDF et de GDF, et les données du CPDP.

Les données de l’OE comportent aussi des différences conceptuelles avec les comptes nationaux.

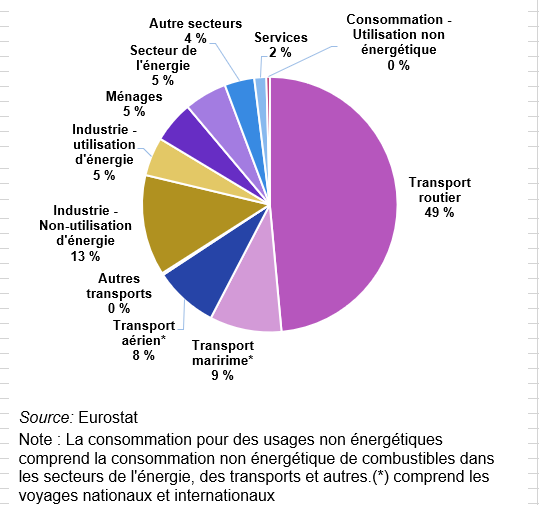

Par exemple, dans les bilans de l’OE, les transports incluent le transport individuel des ménages, traité en consommation des ménages en comptabilité nationale, et le transport pour compte propre de marchandises.

En comptabilité nationale, celui-ci est considéré comme une activité auxiliaire de l’unité qui l’effectue. Comme telle, cette activité n’est pas enregistrée séparément dans les comptes. Donc, sa valeur ne fait pas l’objet d’une production et par conséquent de marge de transport.

Parmi les emplois, les consommations intermédiaires étaient détaillées en 118 postes selon la nomenclature du Tableau-Entrées-Sorties (TES) pour constituer les « cases fixées » de l’énergie. Ceci répondait à la nécessité d’intégrer dans les comptes, les fortes évolutions des consommations d’énergie intervenues depuis les chocs pétroliers ; Ce suivi était rendu possible par une grande disponibilité de l’information sur ces produits (charbon pétrole, électricité, gaz et chaleur).

On disposait parfois de plusieurs sources (cas de l’électricité ou du gaz). On privilégiait souvent l’EACEI pour évaluer ces « cases fixées » compte tenu du champ des produits énergétiques enquêtés (tous les produits sauf les carburants), de la disponibilité d’une information en quantités et en valeur, et de la correspondance exacte entre ses nomenclatures et celles des comptes nationaux.

Fixer ces cases présentait ainsi de multiples intérêts en répondant aux questions suivantes :

- Quelle place tiennent les achats d’énergie (et leur répartition) dans les coûts de production des diverses branches d’activité (coefficient technique) ?

- Comment évoluent les économies d’énergie par branche ?

- Quels sont les émissions de polluants par branche d’activité ?

3/ le choix des sources en base 1995

Pour élaborer les comptes de l’énergie, on devait choisir entre plusieurs sources.

Un principe est de privilégier une source qui couvre l’ensemble du champ des secteurs utilisateurs quitte à la compléter par d’autres, plutôt que de se référer à des sources qui pourraient être parfois même plus fiables mais trop éparses. Ainsi, pour l’électricité, les statistiques de ventilations par branches d’EDF couvrent l’ensemble du champ alors que l’EACEI couvre le champ de l’industrie même si cette source paraît plus fiable sur ce seul champ.

Cette enquête présente toutefois un avantage important : elle couvre un champ large des produits énergétiques (électricité, gaz, charbon, chaleur, fioul et autres produits pétroliers), permettant de suivre les substitutions ou diversifications des énergies utilisées d’autant qu’on observe un appauvrissement des sources. En revanche, l’EACEI ne repère pas aisément les énergies produites qui ne font pas l’objet d’une facturation (l’autoproduction de vapeur auto-consommée que la plupart des établissements ne savent pas mesurer).

Un autre principe était de privilégier une source qui présentait à la fois des données physiques et des données monétaires, ce qui devrait assurer une cohérence sur les prix.

Enfin, la correction d’une source est fonction des arbitrages « internes » en regardant notamment quels sont les conséquences des données retenues sur l’adéquation entre les emplois et les ressources des produits énergétiques puis sur les évolutions de la valeur ajoutée des branches consommatrices des produits énergétiques même si il peut y avoir de fortes variations qui correspondent à la réalité économique de ces valeurs ajoutées du fait mêmes des consommations énergétiques (cas des transports aériens et de la chimie organique en 1996).

Cette correction peut résulter aussi d’arbitrages soit au moment de la détermination des niveaux de consommation, soit parce que l’ensemble des données « exogènes » conduit à modifier certaines données des comptes de l’énergie, l’arbitrage portant d’abord sur la plus grosse case, qui est souvent la consommation du produit par la branche («échanges « internes »). Au total, la multiplicité des sources permet d’élaborer des comptes de meilleur qualité.

Ainsi, le premier poste de l’ERE est constitué par les ventes. L’estimation de celles-ci est donc essentielle en se demandant aussi ce qu’elles incluent : transport sur production, impôts acquittés producteur, et surtout marges des producteurs. Par exemple pour le raffinage de produits pétroliers, les ventes de la branche incluent les marges commerciales des raffineurs (ventes directes de produits pétroliers). Les marges des raffineurs ne sont pas reprises dans les marges commerciales.

De plus, L’ERE des produits pétroliers raffinés était réalisé à la fois par le bas (emplois) et par le haut (ressources). Cette démarche repose sur une information disponible avec beaucoup de détail sur les emplois disponibles dans les documents d’entreprises ou d’enquêtes (calcul des cases fixées au niveau 118 de la NAF pour chacun des produits dont 20 produits pétroliers raffinées).

Il convient d’estimer le mieux possible les lignes de l’ERE mais il subsiste toujours un écart entre les ressources et les emplois. Il se répercute sur la sous-traitance industrielle pour le raffinage de pétrole.

Cette méthode était aussi appliquée à la production et distribution de chaleur. Pour l‘électricité et le gaz, l’écart – restant toutefois assez faible – se répercute sur les échanges internes.

4/ Les produits pétroliers raffinés en base 1995

a) présentation de la branche

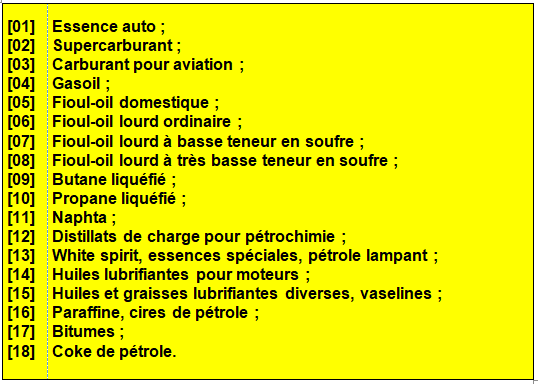

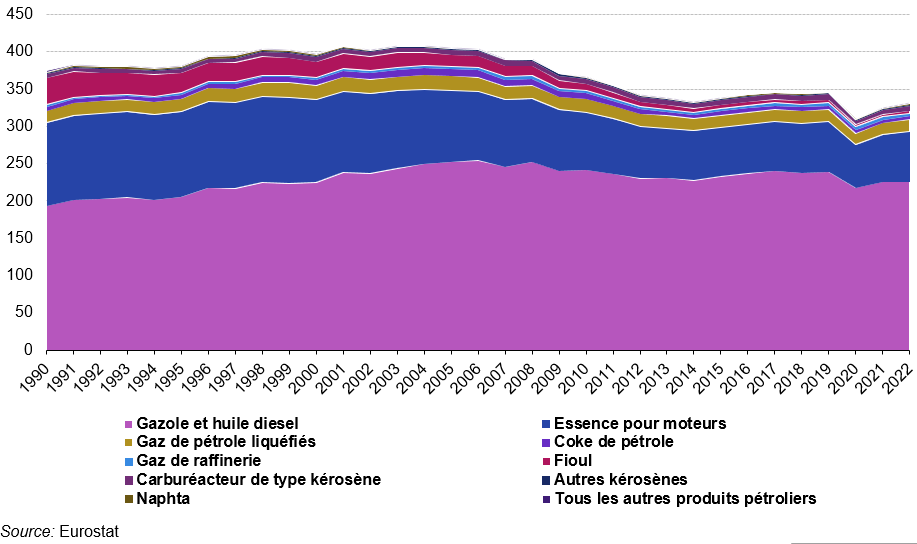

La branche « Produits pétroliers raffinés » (GG15) ne comporte qu’un produit au niveau 700 de la NAF. – 232Z : Produits pétroliers raffinés. La classification des produits en 2400 positions distingue 18 produits :

Le pétrole brut est constitué d’un mélange d’hydrocarbures pratiquement inutilisable sous sa forme originelle. L’ensemble des traitements que subira le pétrole brut constitue le raffinage. La principale opération de raffinage est la distillation primaire qui permet de fractionner le pétrole en un certain nombre de produits semi-finis, dont une partie sera ensuite transformée dans des unités de conversion secondaire pour fournir des produits finis conformes aux normes d’utilisation.

La distillation primaire consiste à séparer les divers constituants du pétrole en les chauffant progressivement. Le pétrole passe d’abord dans un four à 380°. Les vapeurs qui s’en dégagent sont envoyées dans une tour de distillation atmosphérique.

Dans cette tour de distillation qui peut atteindre 60 mètres de hauteur, les vapeurs perdent de leur chaleur à mesure qu’elles se condensent. Chaque niveau de température correspond à une étape du fractionnement et donne un produit spécifique que différentes conduites permettent de recueillir.

De haut en bas de la colonne, on obtient :

– des gaz incondensables (120°),

– de l’essence légère (120°),

– de l’essence lourde (175°),

– du kérosène (200°), – du gazole (255°),

– enfin au fond de la colonne un produit lourd le résidu atmosphérique.

Le résidu lourd est le plus souvent dirigé vers une seconde colonne de distillation, sous vide. Ici la pression réduite permet d’atteindre une température plus élevée (480°) et d’obtenir la séparation de produits plus lourds dont les deux principaux sont :

– Le distillat sous vide, destiné à être transformé par craquage catalytique ou hydrocraquage,

– Le résidu sous vide qui servira notamment de base à la fabrication du bitume ou sera transformé par viscoréduction.

Les procédés de conversion secondaire, et plus particulièrement ceux de réformage et de craquage sont d’autant plus utilisés que les bruts sont lourds, que la demande de fioul lourd diminue et qu’augmentent les besoins en essence.

b) la pétrochimie

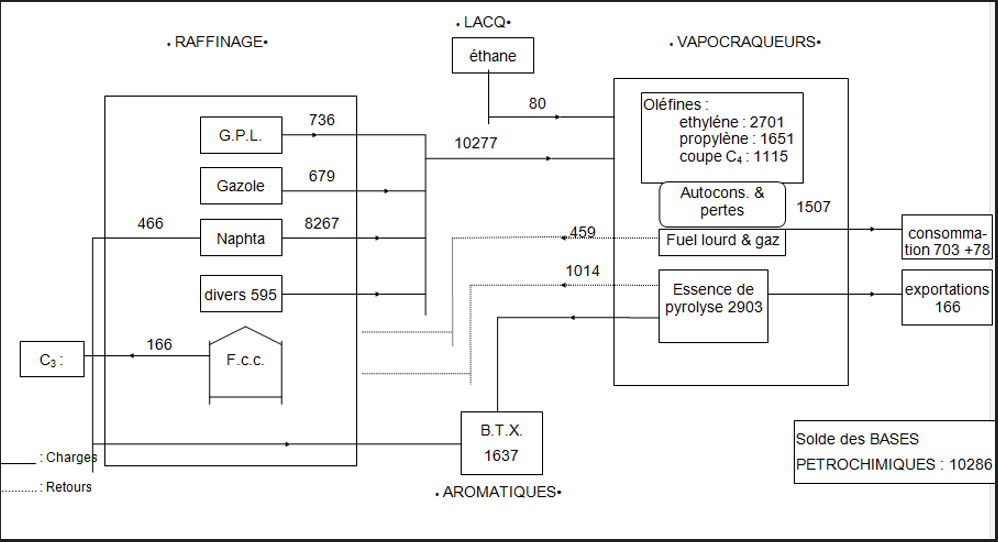

La pétrochimie a connu un développement extrêmement rapide au cours des années 60 grâce à la mise au point des procédés de vapocraquage, qui consistent à transformer, par le craquage à la vapeur, de l’essence lourde, ou naphta, du gaz naturel ou encore, du gazole ou du gaz de pétrole liquéfié, en un certain nombre de produits désignés sous le terme de grands intermédiaires de la chimie.

Les grands intermédiaires chimiques obtenus par les procédés de vapocraquage se divisent en deux grandes catégories :

– les oléfines : éthylène, propylène, butadiène ;

– les aromatiques : benzène, toluène, xylène.

Les retours de vapocraqueurs (fioul lourd et essences) sont à nouveau utilisés par les raffineries.

Bilan de la pétrochimie en 1995

c) Les données de base

Le Comité Français du pétrole (CPDP) et L’Union Française de L’industrie du Pétrole (UFIP) fournissaient la plupart des informations en quantités, voire en prix. Le CPDP rassemblent l’information issue des entreprises de raffinage.

Pour chaque produit est établi un bilan global en quantités. Dans une seconde étape, est précisée la nature des emplois selon les définitions de la Comptabilité Nationale : consommation des ménages et consommations intermédiaires par branche d’activité.

Tous les différents emplois étaient ensuite valorisés, selon des prix spécifiques par produit et par usage. Le commerce extérieur étant connu en valeur par ailleurs, la production est calculée par solde.

Les estimations des ressources (Ventes – transport sur production + livraisons non vendues + variation des stocks producteurs – impôts acquittés producteur + transferts nets + marges de transport et marges commerciales + impôts sur les produits + importations) sont confrontées aux résultats de la première méthode à partir des emplois. C’est généralement cette dernière qui est privilégiée compte tenu des grandes difficultés à estimer correctement les doubles comptes.

d) Les bilans en quantités.

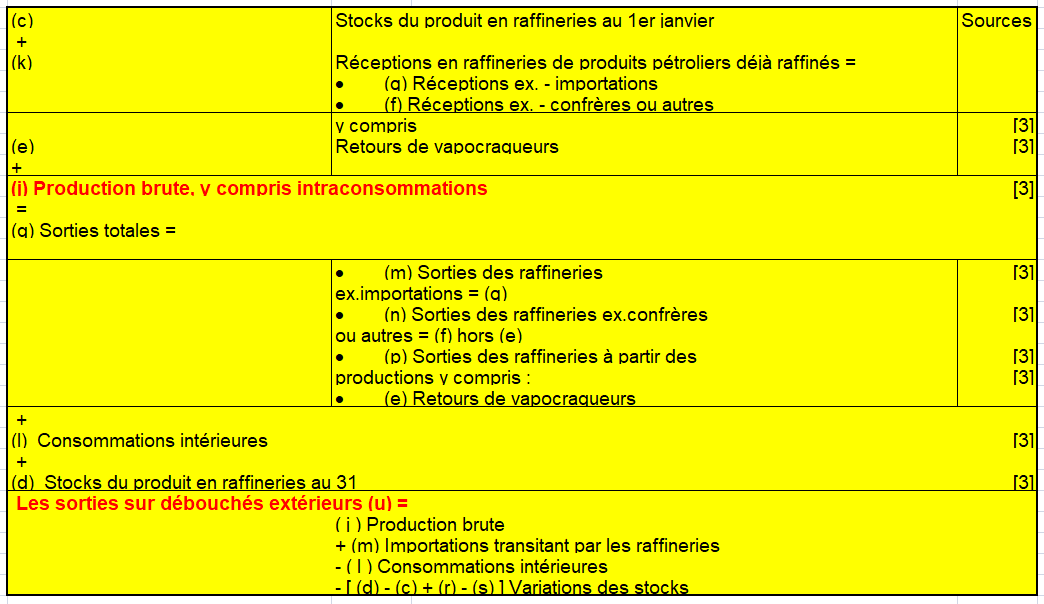

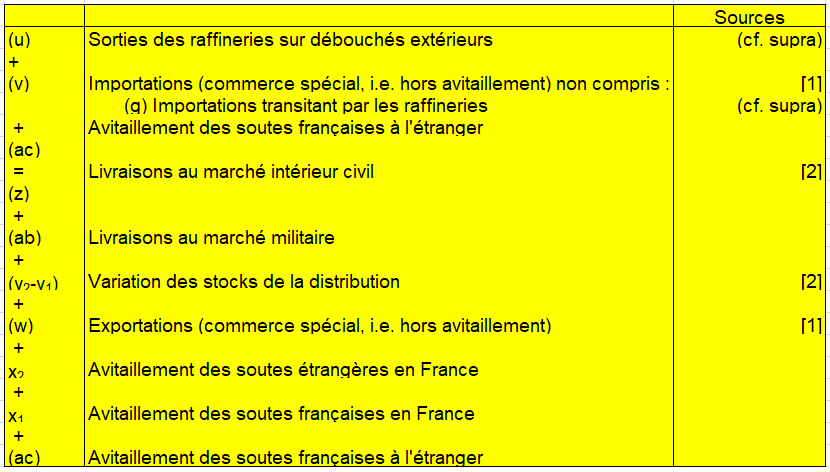

Les statistiques établies par L’Union Française de L’industrie du Pétrole (UFIP) permettaient, dans une première étape, d’établir des bilans-matières pour chacun des 18 produits en tonnes.

Dans une seconde étape, ce bilan issu des raffineurs est complété par un certain nombre d’informations, concernant essentiellement le commerce extérieur.

Enfin est établie une table de passage entre ces bilans-matières.

- Les bilans-matières des raffineurs

Le bilan présenté est le bilan standard en l’absence de particularités. () : sources statistiques.

- Les bilans-matières des produits

Un bilan matière complet par produit nécessite la prise en compte de nouvelles informations, concernant essentiellement le commerce extérieur (ne transitant pas par les raffineries) et les stocks (chez les distributeurs). Les stocks chez les utilisateurs ne concernent que certains produits.

Le bilan s’établit comme suit :

Source :

- (1) annuaire de la Direction générale des Douanes,

- (2) Rapport du Comité Professionel du CPDP,

- (3) Activités totales : rapport UFIP (union française des Industries Pétrolières)

5/ L’électricité en base 1995

On produit de l’électricité d’origine hydraulique et nucléaire (électricité primaire). On peut aussi produire de l’électricité à partir du charbon dans les centrales thermiques (électricité secondaire). En France, le nucléaire représentait plus de 78% de la production d’électricité en quantités en 1995, part nettement supérieure à celle des autres pays européens, l’électricité hydraulique, 14% et l’électricité thermique, 8%.

La production brute d’électricité dans les bilans de l’OE est définie comme la production mesurée aux bornes des groupes des centrales, comprenant par conséquent la consommation des services auxiliaires et les pertes dans les transformateurs des centrales. La production nette d’électricité est la production mesurée à la sortie des centrales, c’est à dire déduction faite de la consommation des services auxiliaires et des pertes dans les transformateurs des centrales.

En comptabilité nationale, la définition de la production d’électricité retenue était la somme :

– de l’énergie électrique produite par les entreprises qu’elle soit le fait des entreprises qui vendent de l’électricité ou qui la consomment directement (autoconsommation d’électricité). En effet, certaines entreprises de l’industrie produisent de l’électricité (autoproduction) à partir d’autres énergies. Elles en consomment une partie et vendent le este aux réseaux qui la revendent ensuite.

– des consommations internes des centrales (consommation des services auxiliaires dès lors qu’elles proviennent de l’extérieur, soit de l’ordre de 15% de la consommation des auxiliaires ) et consommation pour le pompage.

– des échanges internes (échanges entre les entreprises d’électricité, y compris les régies). En revanche, les pertes dans les transformateurs en étaient exclus.

a) Les sources statistiques en base 1995

Les sources d’informations étaient nombreuses. D’autre part, les variations de stock sont inexistantes, de même les transferts de produit fatal ou les marges de transport, considérant que EDF assure lui même le transport de l’électricité. La difficulté d’élaboration du compte venait en fait du choix des sources et de l’évaluation des échanges d’électricité à l’intérieur de la branche, en partant de la définition des consommations intermédiaires en base 95 : échanges entre deux établissements.

La grande disponibilité de l’information concernant le produit électricité permettait d’établir simultanément les emplois en quantités physiques (GWh), en valeurs et en volumes. Si la répartition des ressources et des emplois est bien connue en quantités physiques, leurs valorisations entraînent cependant des difficultés particulières.

L’information nécessaire à la comptabilité de cette branche était disponible principalement auprès de l’entreprise Electricité de France (EDF) et du Ministère de l’industrie qui centralisaient les données nationales de production et de consommation. En effet, l’entreprise nationale livre plus de 90% de l’électricité consommée sur le territoire, le reste relevant des distributeurs non nationalisés et des centrales d’alimentation directe (hors réseau).

Les statistiques concernant les échanges extérieurs, la production des administrations publiques et celle des entreprises nationales étaient traitées par des services de la Comptabilité Nationale chargés respectivement des comptes du « Reste du Monde » ou des comptes de secteurs, et apparaissent dans l’ERE comme des données exogènes. Certaines données complémentaires étaient apportées par l’entreprise Charbonnages de France et les entreprises de la sidérurgie.

Toutefois à partir de 1992, EDF avait réduit l’information disponible sur les comptes analytiques et son Bilan. Cette information avait été en partie remplacée par un document, appelé compte annuel d’exploitation (CAE). De plus, les grandes entreprises nationales n’existant plus en base 95, cette section n’élabore plus de comptes de ces entreprises et n’a donc plus aucune relation avec elles, le responsable de branche de l’énergie gérant donc désormais toute la correspondance avec EDF.

En outre, le passage à la nomenclature NAF en 1994 avait perturbé fortement les déclarations d’EDF qui transmettait ses facturations en Nomenclature de Consommation d’Énergie (NCE : nomenclature de l’Observatoire de l’Énergie) ce qui impliquait un passage NCE—>NAF—>NAP délicat et partiel.

Depuis, 1995, EDF transmettait les consommations d’électricité de » l’année (n-1) en haute et moyenne tension, dans une nomenclature NAF en 118 branches;

Au total, le responsable de branche de l’énergie à l’Insee se procurait en base 95 :

– auprès du Service de la production et du transport d’EDF : les consommations d’électricité de » l’année (n-1) en haute et moyenne tension, en volume et facturations correspondantes (part de la DPT et par des directions départementales) et l ’annuaire statistique d’EDF (dit B-101) ;

– auprès du Service combustibles de la DPT : l’Annexe du rapport d’activité sur l ’approvisionnement des centrales thermiques

-auprès d’EDF-GDF Services : la consommation d’électricité de l’année (n-1) en basse tension (volume et facturations)

– auprès de la Direction des Services financiers et juridiques, la comptabilité analytique de l’année (n-1) d’EDF.

– il utilisait également, mais plus tardivement, la brochure ”Production – distribution de l ’électricité” du STEEGB du ministère chargé de l’Industrie.

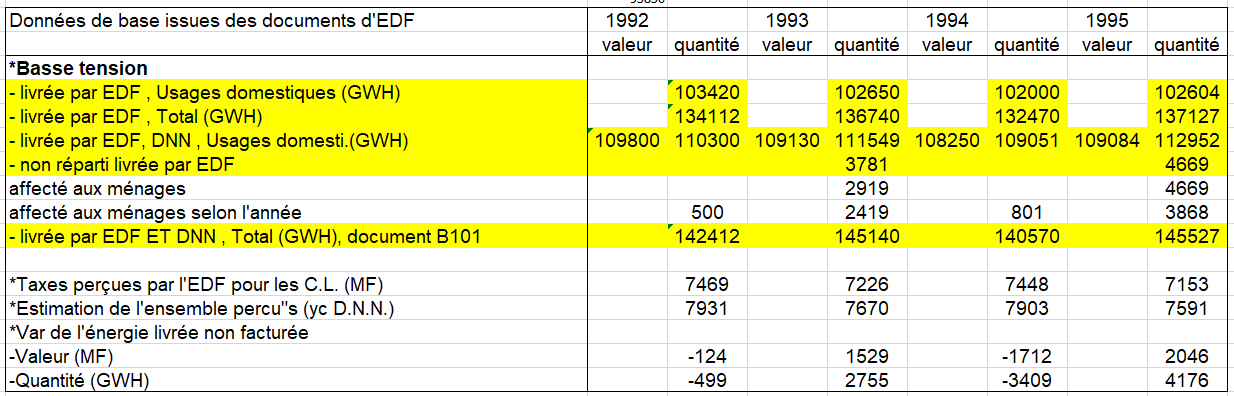

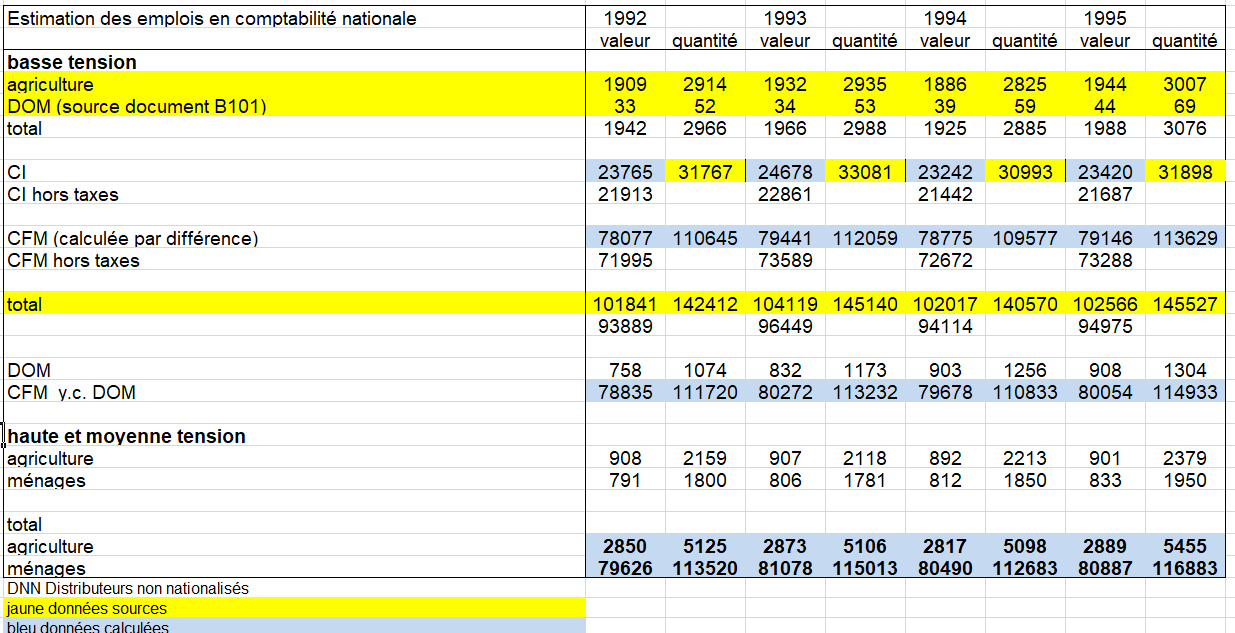

b) Les consommations d’électricité par les branches de l’économie et par les ménages

Dans le cas de l’électricité, la détermination des « cases fixées » passe ainsi par la confrontation de plusieurs sources, d’une part les informations d’EDF, d’autre part les enquêtes tel l‘EACEI pour l’industrie et celles du CEREN pour le tertiaire. Cette confrontation se fait en deux étapes.

Dans une première étape, on utilise les données d’EDF. Mais il s’avère que celles-ci posent parfois problème d’où la nécessité de se référer dans une seconde étape aux données du CEREN et de ‘l’EACEI, voire de l’Observatoire de l’énergie pour un cadrage global.

Avec la libéralisation du marché, des pertes d’information auprès d’EDF étaient à prévoir.

L’entreprise EDF communiquait les informations concernant les quantités physiques livrées par elle au cours de l’année de constat et leurs facturations, en distinguant consommation des ménages et consommations intermédiaires. Les données étaient ensuite calées, en quantités physiques avec la structure des ventes d’EDF, sur le champ exhaustif, en incluant l’énergie livrée non facturée et les taxes locales. La méthode générale reposait sur l’hypothèse que la structure de la consommation nationale est proche de celle des clients d’EDF.

1 – Pour la basse tension, consommé surtout par les particuliers et les petites entreprises du secteur tertiaire, les informations étaient aussi très fines mais selon une nomenclature qui n’était pas celle des comptes nationaux. Dans certains cas, la ventilation de cette information selon la nomenclature (NAF) était facile : par exemple les hôtels-cafés-restaurants, voire même pour la consommation des ménages.

Les emplois de l’agriculture faisait l’objet d’une répartition particulière. En effet, il fallait distinguer dans les ventes d’EDF à l’agriculture ce qui relève d’une part des usages domestiques d’autre part des usages professionnels. Un ratio avait été calculé à partir de données EDF et par le Service Statistique de l’Agriculture qui retenait 58,5% des ventes en consommations intermédiaires.

Dans la base 95, on s’était appuyé sur une enquête du CEREN évaluant les consommations d’électricité pour 27 branches du tertiaire, c’est à dire qu’une fois agrégés les données en basse tension à celles en haute tension pour laquelle EDF fournit la répartition en 118 branches, on a ré-estimé les clefs de passage de la basse tension afin de se caler sur les données du CEREN en sachant que celles-ci excluent l’éclairage public, les centres de recherche, les établissements militaires et la consommation d’électricité pour le transport ferroviaire

Ceci avait permis en particulier d’évaluer les consommations par les branches non marchandes ou celles assez détaillées des services rendus aux entreprises, sachant que le champ couvert par cette enquête excluait l’éclairage public, les centres de recherche, les établissements militaires et la consommation d’électricité pour le transport ferroviaire, pour lequel on disposait d’informations.

De même, on s’était calé le plus possible sur les niveaux de consommations de l’EACEI.

Les statistiques d’EDF pour la consommation des ménages étaient devenues quelque peu fragiles depuis 1992 avec la réforme de leur mode d’élaboration. Elles concernaient les consommations au tarif « Bleu » et étaient établies à partir des facturations de la DEGS (Direction d’EDF-GDF-service). Elles étaient publiées en février pour l’année N-1, puis révisées en août au moment de la publication du bilan de la consommation dans le document B101 d’EDF.

Au total, pour passer des données d’EDF au estimations des données en basse tension d’EDF aux données estimées pour le cadre central de la comptabilité nationale, il convenait dans une première étape de réintroduire la variation de l’énergie livrée non facturée en valeur et en quantité, connus dans les documents de comptabilité analytique transmis par EDF .

Dans une seconde étape, on devait ré-estimer la ventilation de l’énergie livrée, y compris la valeur des taxes perçues par EDF ainsi que par les distributeurs non nationalisées pour le compte des collectivités locales afin de se caler sur le total « tarif bleu » en quantité (document B101, 145527 GWh en 1995).

La détermination de la consommation des ménages se fait en grande partie à partir des données sur la basse tension :

- 0n intégrait d’abord l’énergie livrée non facturée à partir des données transmises par EDF en basse tension en retenant la somme des postes : – 85 services généraux d’immeubles,- 90 tous abonnés domestiques

- On estimait l’ensemble de l’énergie livrée y compris celle des distributeurs non nationalisés (DNN) en affectant le poste « non réparti » aux années et aux utilisateurs (ménages et entreprises). Il n’y avait pas de méthode bien définie pour ces affectations, elles ont été fonctions d’arbitrage avec d’autres sources.

Pour les ménages, leur consommation en quantité était calculée par différence entre les consommations intermédiaires (31767 GWH en 1992) et le total des consommations (142412 GWH) dont on vérifiait qu’il était le même que celui du document B101. La méthode d’estimation des consommations intermédiaires était la même pour toutes les branches avec une spécificité pour l’agriculture. Leur total donnait en 1992, 31767 GWH contre 110645 GWH en consommation des ménages.

De même, en millions de francs, on avait recalculé les montants correspondants, d’une part pour les entreprises, d’autre part pour les ménages, soit 78077 millions de franc en 1992 en intégrant la valeur de taxes (en basse tension) au prorata des consommations. On aboutissait ainsi à un total des consommations en basse tension de 101841 millions de francs.

Estimation des emplois de la comptabilité nationale en électricité basse et moyenne tension en base 95 (valeur en millions d francs, quantité en GWh)

2- Pour la haute tension, EDF transmettait des informations détaillées en quantités et en valeur pour l’électricité en haute et moyenne tension pour les 118 branches de l’économie depuis l’année 1995 mais on pouvait observer une certaine imprécision du fait des passages de nomenclature entre la NAP et la NAF. Comme on disposait pour l’industrie, de ces mêmes informations, il convenait déjà de faire une première confrontation entre les deux sources, notamment pour les branches qui consomment beaucoup d’électricité, tels les biens intermédiaires. Les consommations intermédiaires de la branche électricité, de la filière nucléaire et de la SNCF étaient exempte de ce calage puisque connues par des sources spécifiques. De plus, l’autoconsommation d’électricité, c’est à dire l’électricité produite par les industries pour être consommée, n’était disponible que dans l’EACEI selon la nomenclature en 118 branches. La valorisation se faisait à partir des prix unitaires de la tarification EDF et d’informations complémentaires pour les autres producteurs.

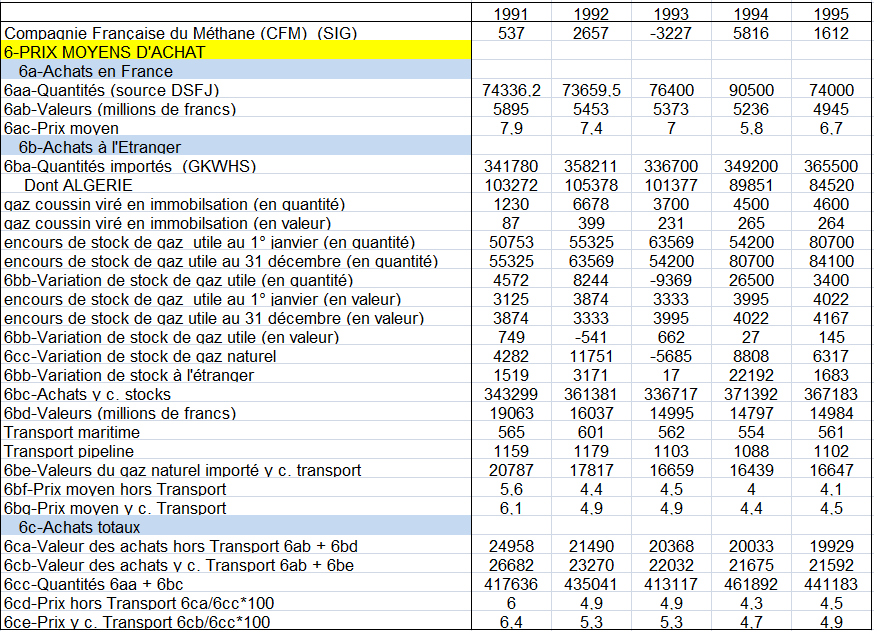

6/ le gaz en base 1995

L’information nécessaire à la comptabilité de la branche ”production et distribution de combustible gazeux” était disponible principalement auprès de GDF et du ministère de l’industrie qui centralisaient les données de production et de consommation dans un document intitulé « Statistiques de l’industrie Gazière » (SIG).

L’entreprise GDF publiait les informations concernant les quantités physiques livrées par elle au cours de l’année de constat, en distinguant les secteurs (résidentiels, tertiaire, industrie). Ces brochures incluent l’énergie livrée non facturée.

Le responsable de branche se procurait les statistiques de l’année (n-1) parus en mars de l’année (n) pour un compte provisoire et les statistiques de l’année (n-1) parus en octobre de l’année (n) pour les autres comptes.

Toutefois, plus que pour l’électricité, l’information devait être confrontée aux enquêtes (EACEI, CEREN) sachant que les compte de GDF étaient de plus en plus difficiles à se procurer. Ces documents permettaient de faire quelques cadrage les évolutions en quantités et en prix.

Jusqu’en 1992, on disposait d’un document intitulé Détail des Comptes » (n-1) de la Direction des Services Financiers et Juridiques (DSFJ) de GDF. Entre 1992 et 1996, GDF avait restreint ce type d’informations à un document intitulé ”prévisions budgétaires” transmis d’abord à l’INSEE puis à partir de 1997 jugé confidentiel, donc transmis aux membres du conseil d’administration de GDF. La brochure (SIG) permettait d’établir un bilan » emplois-ressources » du gaz.

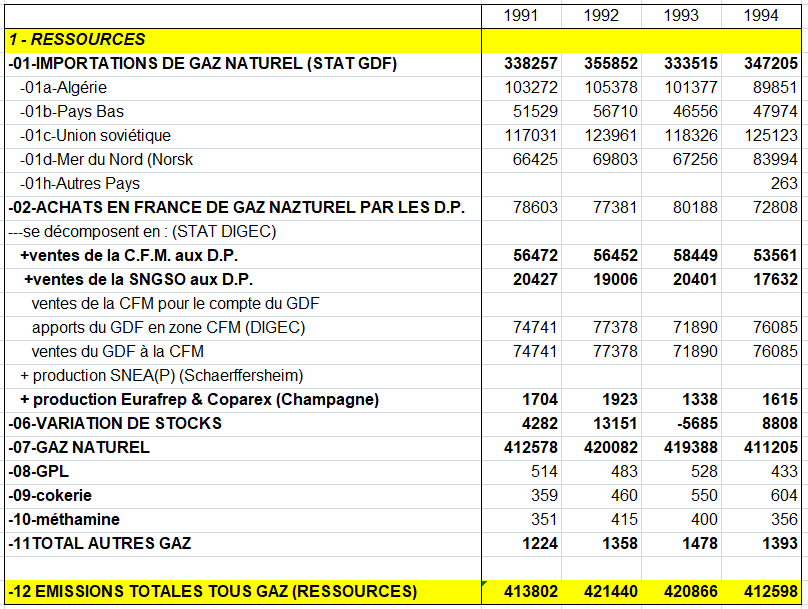

a) Les ressources

on comptabilise :

* les importations (333515 GWh en 1993) avec une décomposition par pays.

* On ajoute aussi les ventes de la CFM aux D.P. (58449) et de la SNGSO aux D.P. (20401) ainsi que la production de gaz naturel par GDF (1338). Tous ces chiffres sont issus d’un tableau du SIG.

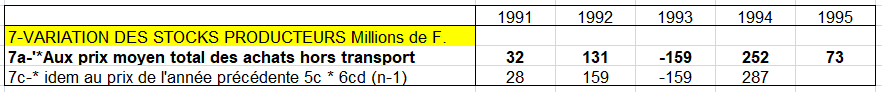

* Enfin, on tient comte des variations de stock de gaz naturel (- 5685 en 1993), très difficiles à estimer comme dans d’autres produits de l’énergie (voir page Appréciation Stock). Les variations de stock producteur ne comprennaient plus les variations de stock de l’EAP car celles-ci étaient dans la branche « extraction d’hydrocarbure 111z ». Seuls étaient retenus les variations de stock de la CFM qu’on multipliait par un prix d’achats hors transport. Ce prix était calculé en divisant les achats à l ’étranger, y compris les variations de stock à l’étranger, et les achats en France, hors transport maritime et gazoduc par les quantités (source DFSJ). On parvenait à -159 millions de francs en 1993 après un long calcul.

Estimation des variations de stock producteur du gaz en base 1995

L’ensemble de ces ressources (des distributeurs publics) est de 420 868 GWh en 1993.

b) Les emplois

on comptabilisait :

* Les pertes : celles-ci sont estimées à partir de SIG en retirant aux usages internes et au gaz non comptabilisé (7539+466) (source SIG) une estimation des variations d’énergie en compteur, appelées aussi variations de l’énergie livrée non facturée, terme qui apparaît aussi dans les bilans de la DFSJ sous le nom de variation des factures à établir. (5094), soit 2911. Il est à noter que les variations d’énergie en compteur sont estimés à partir du renvoi (3) du tableau 1 de SIG où le chiffre indiqué est de 5108.

* Par ailleurs, on comptabilise les variations d’énergie en compteur (5094).

Elles correspondent au gaz enregistré aux compteurs, donc consommé, mais non facturé parce que le relevé n’a pas encore eu lieu. Le total (tous produits, tous usages) est connu par la source DIGEC.

Ce total est réparti au prorata des facturations des DP déterminées précédemment entre :

– le gaz naturel

– le GPL en canalisations

– le gaz manufacturé

Puis, les variations relatives à chaque produit ainsi calculées sont ventilées par usage au prorata de la structure déterminée pour GdF. La variation du gaz livré non encore facturé du seul GdF se calcule par différence entre les ventes par usage et les facturations correspondantes. La source DIGEC rassemble toutes ces données : – usage individuel, – usage collectif, – usage commercial, – usage industriel.

* Ensuite, on comptabilise les ventes facturées par les DP (334514), soit :

- 104583 aux usages domestiques individuelles;

- 98131 aux usages domestiques collectifs (39429), tertiaires (58702);

- 131640 aux usages industriels.

* On comptabilise les exportations (6457).

* Enfin, on comptabilise les ventes de GDF à la CFM (71890).

L’ensemble de ces emplois (des distributeurs publics : DP) est de 420868 GWh en 1993.

Bilan des ressources et des emplois du gaz naturel en France en base 1995 en GWh

Pour estimer les consommations intermédiaires par les 118 branches, on utilisait ainsi l’ensemble les différents documents mentionnés ci-dessus. Ils aboutissaient parfois à des niveaux et évolutions divergentes (comme pour l’électricité), les documents de GDF exagérant par exemple la croissance des consommations de gaz par les usagers entre 1995 et 1996. Compte tenu d’un certain appauvrissement de l’information en provenance des producteurs, on avait privilégié les données de l’EACEI et du CEREN après avoir fixé les niveaux en 1992-1993.

Le principe général était de multiplier les quantités par les prix moyens. La valorisation se faisait à partir des prix unitaires de la tarification GDF. Les prix retenus étaient les prix moyens (recettes/quantités) pour les 43 branches tertiaires, l’agriculture, le BTP et l’énergie, fixées en 1992 et 1993 en fonction des informations en base 80.

Les évolutions des prix moyens du gaz consommés par ces branches étaient calculés à partir des évolutions des tarifs industriels (agriculture, BTP, énergie) ou tertiaires. pour l’agriculture,

7/ Les comptes de l’énergie en base 2010

L’énergie est éclatée entre trois ensembles dans la NACE REV 2 ; on trouve les sections B (Industries extractives), D (fourniture d’électricité, de gaz naturel, de vapeur et d’eau chaude via une infrastructure permanente (réseau) de lignes, canalisations et conduites, notamment pour les sites industriels et l’habitat résidentiel) .et E (Production et distribution d’eau ; assainissement, gestion des déchets et dépollution). Mais il faut encore ajouter le raffinage de produits pétroliers (C19Z) qui se trouve désormais dans l’industrie manufacturière.

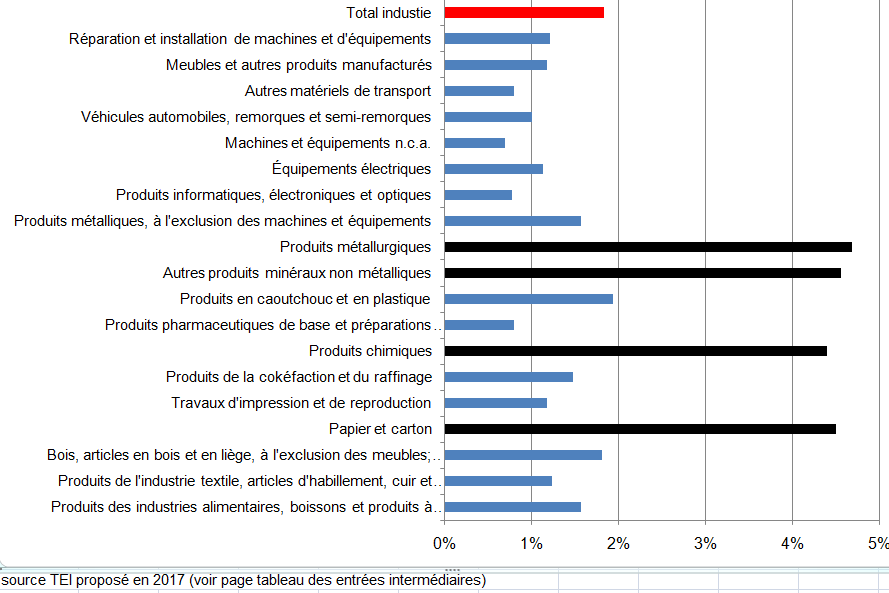

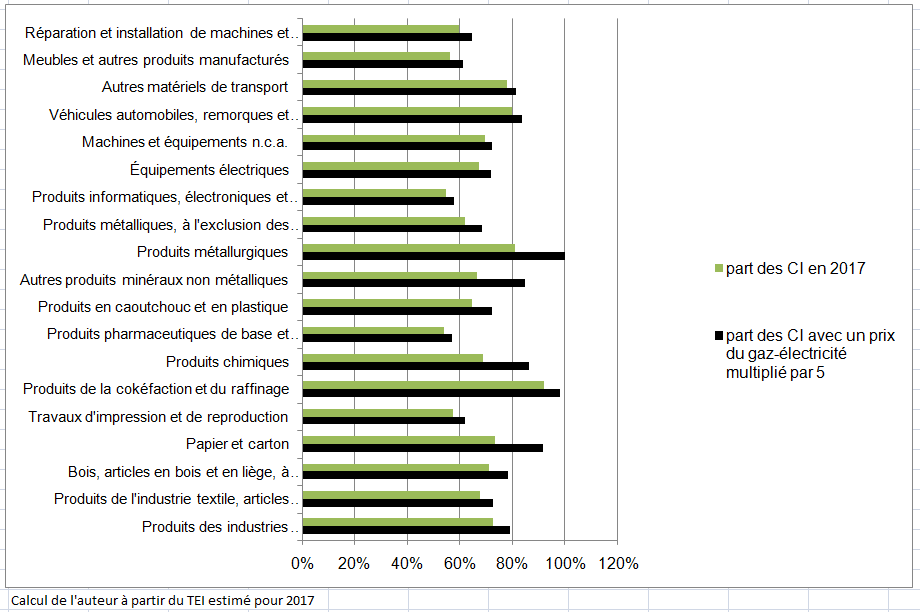

La base 2010 renoue avec la fixation de quelques cases pour l’énergie. Pour les années de base un travail spécifique a été conduit et a débouché sur une proposition de modification du TEI. Compte tenu des contraintes du TEI ces modifications ont été partiellement introduites. Ces cases avaient été abandonnées en base 2000 et 2005. Mais ces estimations restent ponctuelles. L’enquête « achat » de 2017 devrait être utile en espérant que l’arbitrage ne les concernera pas. On a estimé ces cases au mieux (voir page Tableau entrées intermédiaires)

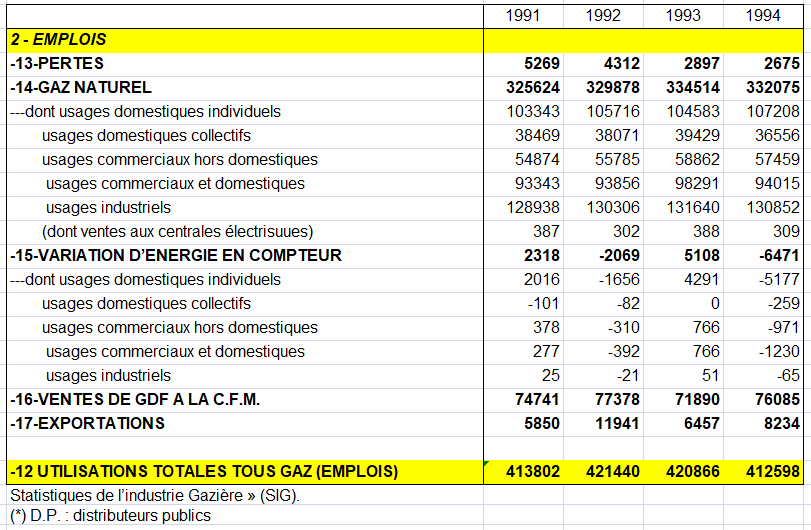

a) Les industrie extractives

Au sein de la NAF rév. 2, la section B recouvre l’ensemble des industrie extractives (extraction de houille et de lignite, d’hydrocarbures, de minerais métalliques, autres). Ces activités font partie de l’énergie dans une nomenclature plsu agrégée. On présente néanmoins les méthodes dans cette page. La branche GB09Z a pour particularité de retracer des activités de services quand les branches GB05Z à GB08Z s’intéressent à des biens intermédiaires. Lors de la réalisation de la version provisoire des comptes, les concertations portent sur le niveau BZ regroupant ces cinq branches aux caractéristiques proches.

Le développement de l’industrie extractive n’étant plus que très limité sur le territoire français, les branches GB05Z à GB09Z ne font ressortir que de petits montants dont l’impact sur la VA de l’ensemble de l’économie est par conséquent faible (de l’ordre de 0,2 %). Ces résultats sont cependant diffusables auprès du grand public et doivent donc faire l’objet de toutes les attentions.

1 – GB05Z – Extraction de houille et de lignite

Le niveau de la production étant très faible, les ressources proviennent à 70 % des importations et à 30 % des marges de commerce. La CI constitue le principal emploi de l’ERE. Il n’y a pas de consommation des ménages puisqu’on ne considère pas la fabrication de briquettes. Par sa construction, l’ERE apparaît comme contraint. Pour résoudre les effets ligne (voir page TES méthode française), on dispose de peu de marges de manœuvre et on doit le plus souvent modifier des exogènes ; en général, seules les variations de stocks sont susceptibles d’être modifiées.

L’équilibre-ressources-emplois du GB05Z en 2010 en millions d’euros (base 2010)

2 – GB06Z – Extraction d’hydrocarbures

La division 06 au sein de la NAF rév. 2 s’intéresse d’une part à l’extraction d’huiles brutes de pétrole, de schistes et de sables bitumineux et à la production d’huiles brutes (06.10Z), et d’autre part à la production de gaz naturel, l’extraction de condensats, la décantation et la séparation de fractions d’hydrocarbures liquides, la désulfuration des gaz ainsi que l’extraction d’hydrocarbures liquides par les procédés de liquéfaction et de pyrolyse (06.20Z). Le champ d’étude s’étend du forage à l’expédition en passant par la préparation du pétrole et du gaz.

Depuis la base 2005, on distingue deux niveaux H pour différencier l’extraction de pétrole brut de celle de gaz naturel et permettre ainsi une analyse distincte des usages faits de ces deux produits.

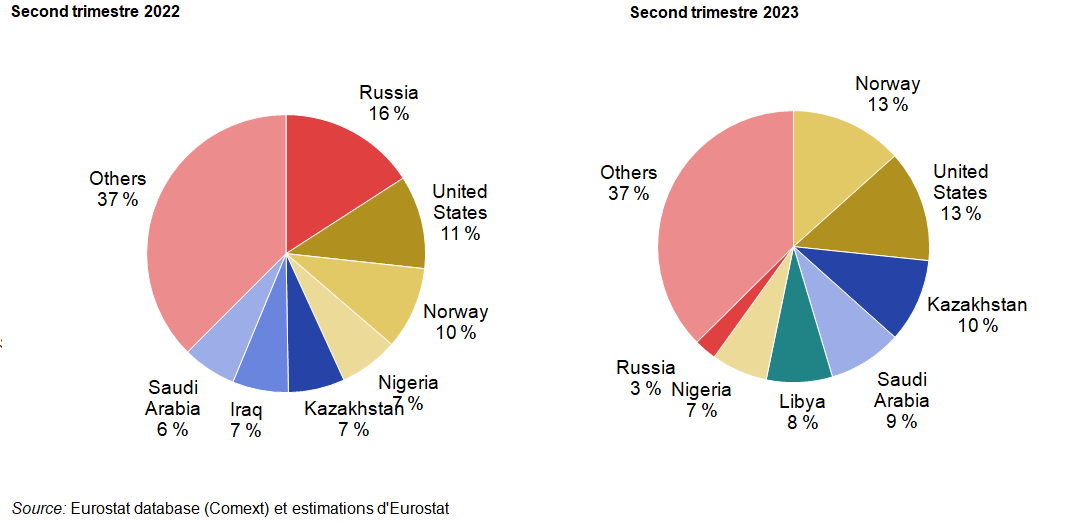

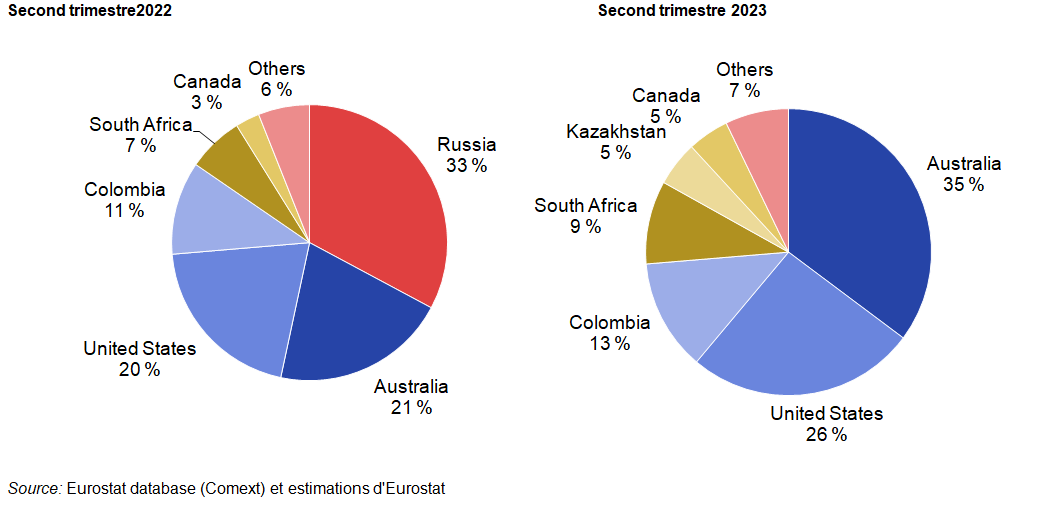

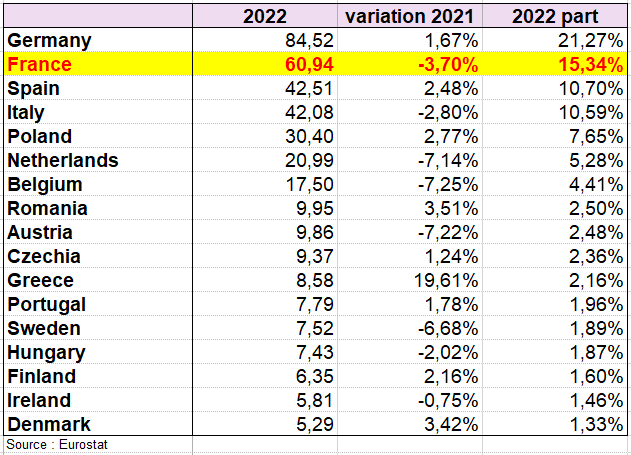

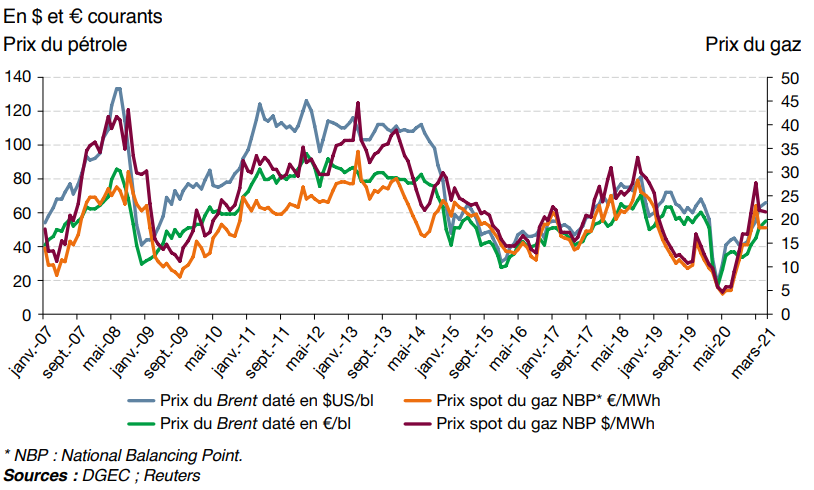

• pétrole brut : le secteur est fortement dépendant des importations, la production nationale (Aquitaine, Bassin parisien et Alsace dans une moindre mesure) ne représentant que 1 % de la consommation française. En 2012, la France importe principalement du pétrole brut provenant des pays de l’ex-URSS (un tiers), de l’Afrique (un tiers), du Moyen Orient (17 %) et de la Mer du Nord (11 %). La Russie est le premier fournisseur de la France devant l’Arabie Saoudite, le Kazakhstan et la Libye. La rentabilité des gisements français et des équipements mis en service par les grands groupes pétroliers est fonction du cours du pétrole et de la parité euro/dollar. Source : Bilan énergétique de la France pour 2012 du SOeS.

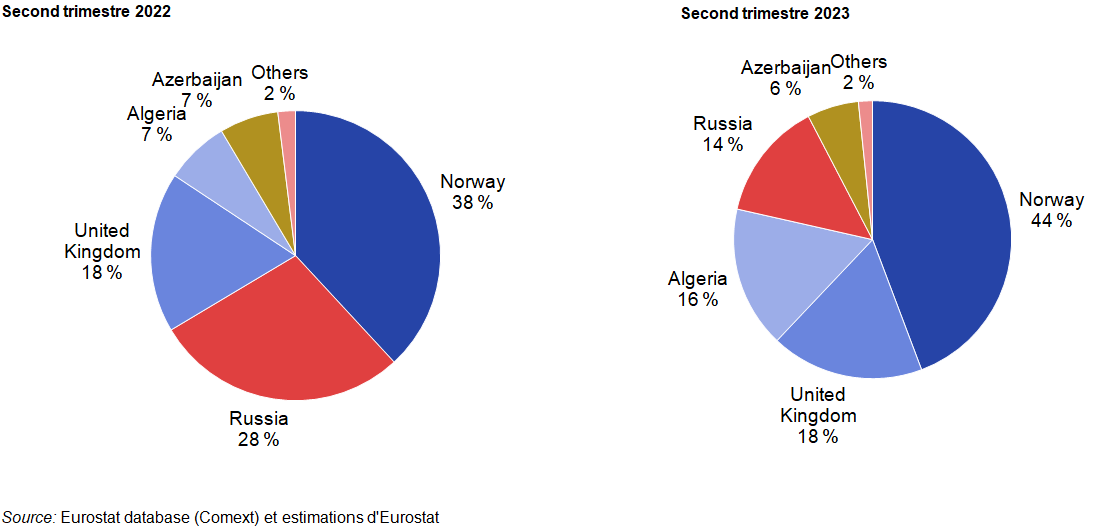

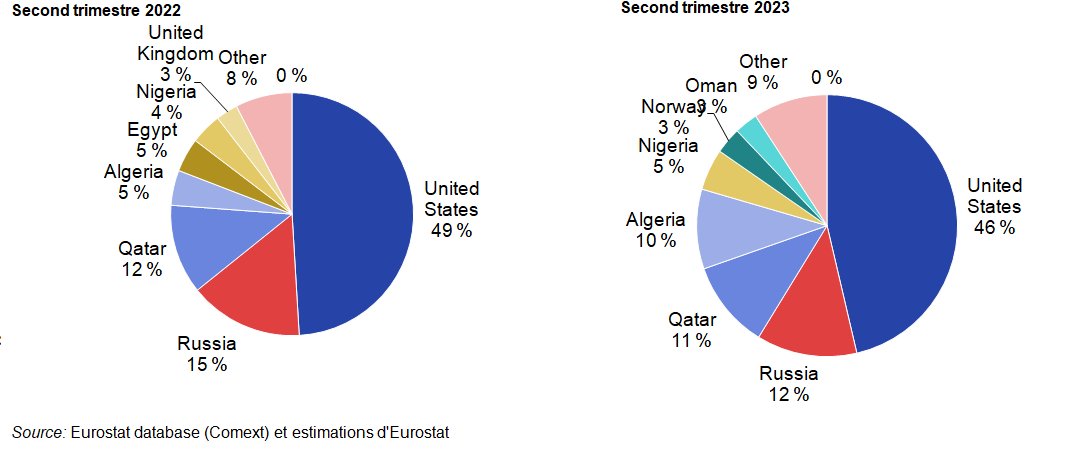

• gaz naturel : là-encore, les importations sont dominantes par rapport à une production nationale qui ne cesse de diminuer au fil des années (- 10,0 % entre 2011 et 2012) et qui ne couvre que 1,2 % des besoins nationaux en 2012. La France importe principalement sur contrats de long terme avec la Norvège, les Pays-Bas et la Russie. Une partie des entrées/sorties de gaz sur le sol français sont en fait des flux en transit à destination d’autres pays.

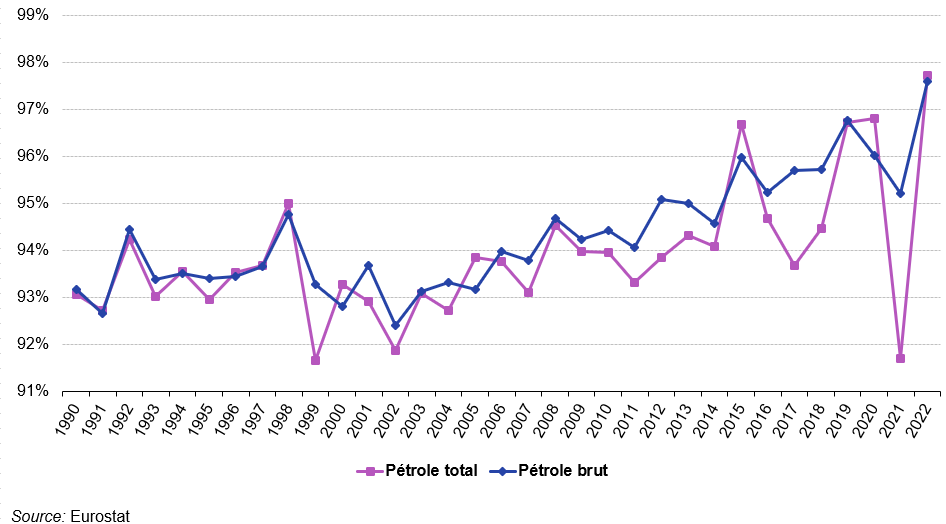

Les ressources de l’ERE GB06Z proviennent à 97 % des importations. Pour le gaz naturel, il s’agit d’une notion difficile à appréhender : les importations peuvent aussi bien être des entrées sur le territoire de la France pour son propre compte que retracer de simples transits sur son sol pour d’autres pays.

De son côté, la CI constitue le principal emploi de l’ERE. Au final, la structure de l’ERE apparaît comme contraignante et il est parfois nécessaire de modifier les exogènes de commerce extérieur ou de marges de commerce. Par construction, le niveau GB06Z est la somme des deux niveaux HB06Z1 et HB06Z2. Le RSP fixe les croisements PRG_GB06Z * BRG_C19Z, PRG_GB06Z * BRG_C20A et PRG_GB06Z * BRG_D35B en valeur et en volume du TEI.

- Estimation des marges

Les marges de commerce au niveau G doivent ensuite être réparties entre les deux niveaux H. L’apparition du négoce international résultant d’un Coresane sur GDF (voir page Comptabilité nationale et comptabilité privée), les marges de commerce sur exports du GB06Z sont attribuées en intégralité au niveau HB06Z2 traitant du gaz naturel. Le reste des marges de commerce du GB06Z (donc marges sur CI) sont rattachées au niveau HB06Z1.

- Les variations de stocks

En base 2010, les variations de stocks des ERE HB06Z1 et HB06Z2 (et donc de l’ERE GB06Z par somme) font l’objet d’une estimation spécifique mobilisant les informations disponibles sur les quantités. Il s’agit de variations de stocks utilisateurs, on considère que les variations de stocks producteurs et de commerce sont nulles.

• pétrole brut : on détermine les variations de stocks de pétrole brut en milliers de tonnes d’après les quantités de stocks globaux en fin d’année disponibles via la publication annuelle Pétrole du CPDP. On valorise ensuite ces variations de stocks suivant différents prix considérés eux-aussi en fin d’année : prix du pétrole brut (panier OPEP, dollars par baril), cours du brent (euros par baril) et coût moyen du pétrole brut importé (dollars par baril). Une fois la conversion en euros par tonne réalisée, on obtient alors une estimation des variations de stocks de pétrole brut dans l’ERE HB06Z1.

• gaz naturel : les résultats de l’enquête annuelle sur le marché du gaz naturel ou de la conjoncture énergétique de décembre (publications Chiffres et statistiques du SOeS) permettent de déterminer les variations de stocks de gaz naturel en TWh en fin d’année. On les valorise ensuite par le cours moyen spot du gaz NBP (dollars par Mbtu) également de fin d’année, disponible via la base de données Pégase. Une fois la conversion d’unité réalisée, on obtient une estimation des variations de stocks dans l’ERE HB06Z2.

- Le commerce extérieur

le RSP compare les données livrées en valeur et en volume en exogènes d’importations et d’exportations (source Douanes) aux données de commerce extérieur fournies par le SOeS via son Bilan énergétique annuel. Cette comparaison s’effectue pour chacun des produits pétrole brut et gaz naturel et peut révéler d’importants écarts entre les deux sources, s’expliquant en partie par des différences conceptuelles. En théorie, les ERE HB06Z1 et HB06Z2 sont calés aux exogènes de commerce extérieur. Les écarts constatés avec les données du SOeS sont toutefois analysés ; on décide alors de trancher en faveur de l’une ou l’autre des deux sources.

- Cases fixées du TEI (page Tableau entrées intermédiaires).

L’équilibre-ressources-emplois du GB06Z en 2010 en millions d’euros (base 2010)

3 – GB07Z – Extraction de minerais métalliques

La branche GB07Z retrace les opérations :

- d’extraction souterraine, à ciel ouvert ou des fonds marins de minerais métalliques ;

- de traitement et d’enrichissement du minerai telles que le concassage, le broyage, le lavage, le séchage, l’agglomération, la calcination, la lixiviation (extraction d’un composé soluble à partir d’un produit pulvérisé, par des opérations de lavage et de percolation), ou la séparation par gravité ou flottaison.

La NAF rév. 2 distingue l’extraction de minerais de fer (07.1) de celle des minerais de métaux non ferreux (07.2). Plus particulièrement, le groupe 07.21 concernant l’uranium et le thorium se limite aux premiers traitements après extraction et exclut l’enrichissement et le raffinage. Par ailleurs, le groupe 07.29 s’intéresse à l’extraction de minerais de métaux non ferreux tels que le cuivre, le nickel, l’aluminium, les métaux précieux (dont l’or, l’argent et le platine), le plomb, le zinc, l’étain, et d’autres minerais métalliques comme le manganèse, le cobalt, le chrome ou le titane.

Les ressources de l’ERE GB07Z proviennent à 75 % des importations et à 20 % des marges de commerce (la production pèse moins de 5 % du total des ressources) ; la CI constitue le principal emploi de l’ERE (les exportations pèsent moins de 5 % du total des emplois). La structure de l’ERE est donc fortement contraignante et, en général, seules les variations de stocks sont susceptibles d’être révisées lors des réunions de concertation. Pour résoudre l’effet lignes de l’ERE, souvent assez important, la CI des niveaux GC24A et GC24B (principaux utilisateurs de produit B07Z) peut aussi être modifiée.

L’équilibre-ressources-emplois du GB07Z en 2010 en millions d’euros (base 2010)

4 – GB08Z – Autres industries extractives

La branche GB08Z recense les entreprises œuvrant dans l’extraction, le broyage, le concassage, la taille grossière, le nettoyage, le séchage et le triage de :

- pierres ornementales ou de construction, graviers et sables, argiles et kaolin ;

- minéraux chimiques et engrais minéraux tels que les phosphates et les sels potassiques naturels ;

- tourbe ;

- sel et chlorure de sodium pur ;

- pierres précieuses, semi-précieuses et abrasives.

Il n’y a pas ici de niveau H. La NAF rév. 2 distingue deux groupes dédiés respectivement à l’extraction de pierres, de sables et d’argiles (08.1) et à l’extraction de minéraux chimiques et de tourbe (08.9) :

La production est la principale ressource de l’ERE GB08Z (de l’ordre de 70 %), loin devant les marges de commerce et de transport (20 %) et les importations (10 %). La CI constitue l’emploi majeur de l’ERE, la CF, les variations de stocks et les exports n’en représentant qu’une part minime (environ 5 %). Les variations de stocks peuvent servir de variable d’ajustement pour résoudre l’effet lignes, en général assez réduit.

L’équilibre-ressources-emplois du GB08Z en 2010 en millions d’euros (base 2010)

5 – GB09Z – Services de soutien aux industries extractives

La branche GB09Z regroupe les services spécialisés de soutien à l’extraction réalisés pour le compte de tiers. De manière générale, il s’agit de prélèvements d’échantillons, d’observations géologiques, de forages pour le pétrole, le gaz et les minerais. On inclut également les opérations de construction, tubage, drainage, nettoyage, pompage, assainissement, déblaiement, ainsi que les opérations nécessaires à la commercialisation des matières brutes et la lutte contre les incendies sur les champs de pétrole et de gaz.

Il n’y a pas ici de niveau H. La NAF rév. 2 distingue deux groupes répertoriant respectivement les activités de soutien à l’extraction d’hydrocarbures (09.1) et aux autres industries extractives (09.9) :

L’ERE du GB09Z est très simple à construire puisqu’il ne dispose pas de commerce extérieur, ni d’impôts, de variations de stocks, de CF ou de FBCF. Les marges de commerce et de transport sont également nulles, il n’y a donc pas d’onglet consacré à leur ventilation dans le modèle. L’ERE se résume ainsi à quelques lignes : la production est sa seule ressource et la CI son seul emploi.

L’équilibre-ressources-emplois du GB09Z en 2010 en millions d’euros (base 2010)

b) Production et distribution d’électricité (D35A)

Ce niveau G regroupe donc des activités de production et de transport/distribution/ commerce. Ce choix se justifie car « Les activités de distribution des produits en question, très capitalistiques, restent des activités industrielles, et non pas commerciales » Il a été décidé ainsi de ne pas faire apparaître de marges commerciales : le produit non exporté des ressources en électricité est une consommation intermédiaire des activités de distribution. Ce sont ces activités qui sont en relation avec les utilisations ultimes : consommation intermédiaire des producteurs, finale des ménages ou exportations.

L’entreprise la plus importante restait EDF en 2010 soit près de 57% des ventes. Mais l’explosion du nombre d’entreprises en 2009 , suite au changement réglementaire (directives européennes du 2009/72/CE et 2009/73/CE du 13 juillet 2009, posant le principe, pour les consommateurs du libre choix du fournisseur et pour les producteurs de la liberté d’établissement), modifie considérablement les paysage de la production d’électricité : à partir de cette date apparaissent un nombre important de petits producteurs (d’électricité photovoltaïque ou éolienne) sans salarié.

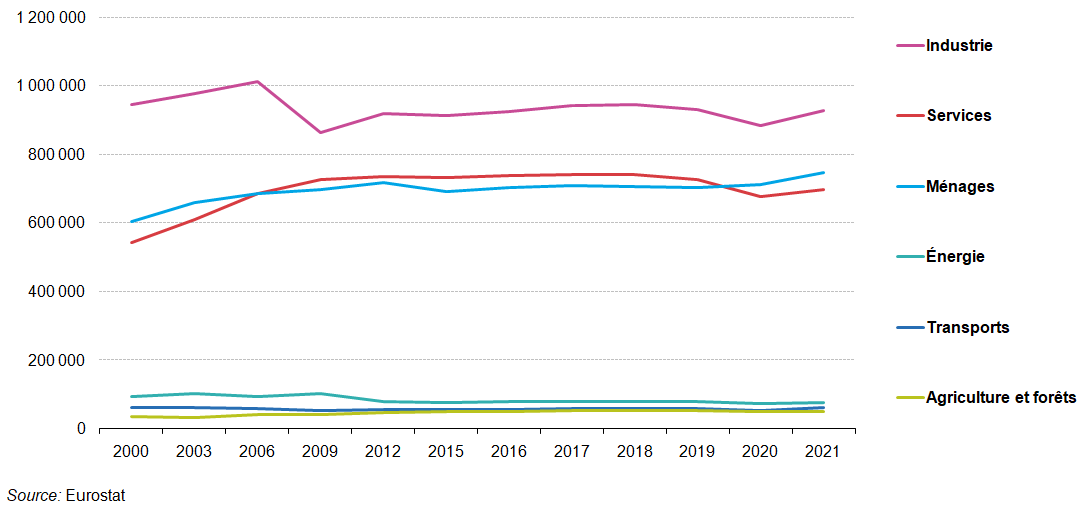

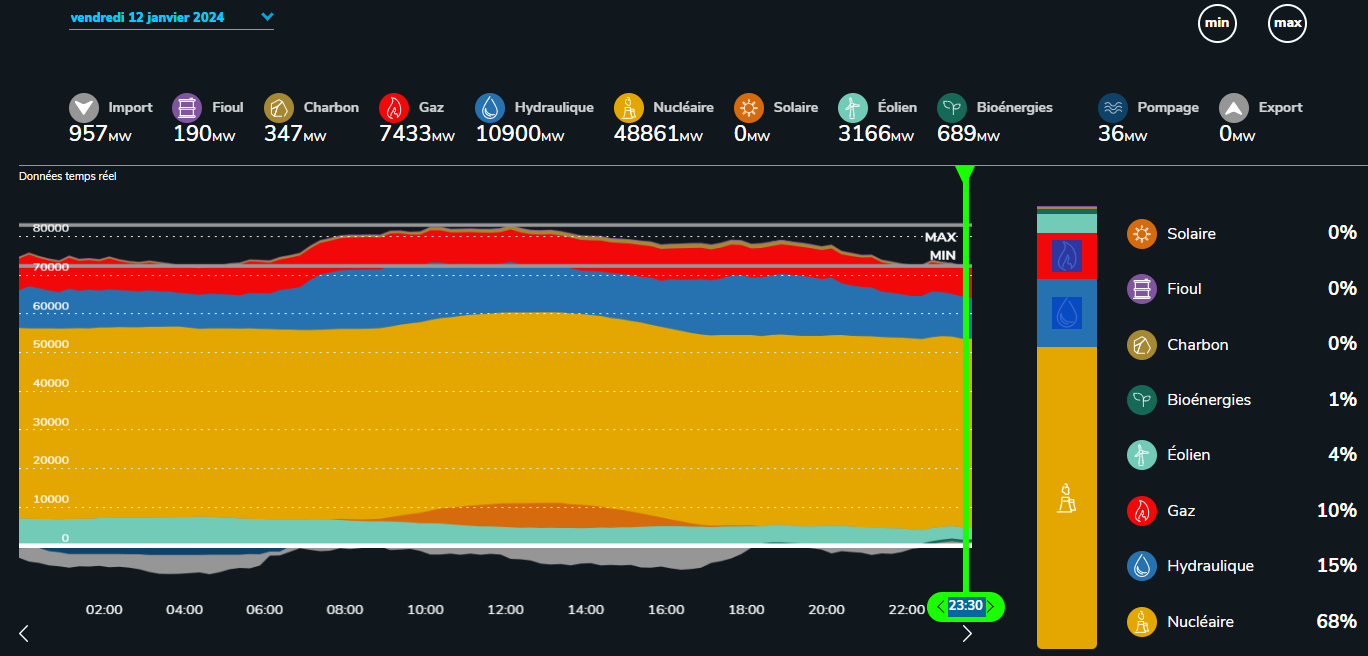

Tous les ans le bilan annuel de l’énergie (publié en juin n+1) présente pour l’ensemble des énergie (Charbon, pétrole, gaz naturel, électricité et énergies renouvelables) l’évolution de leurs res sourcess et de leurs emplois.

Les ventes représentent plus de 90% des ressources de l’ERE. Côté emplois, les exportations restent limitées (2,3 %), le reste se répartissant entre CI et CF dans la proportion 3/4-1/4.

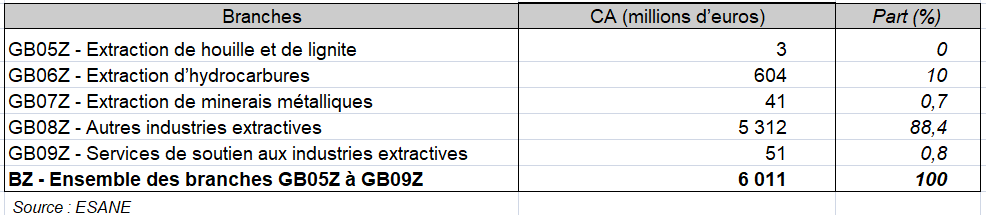

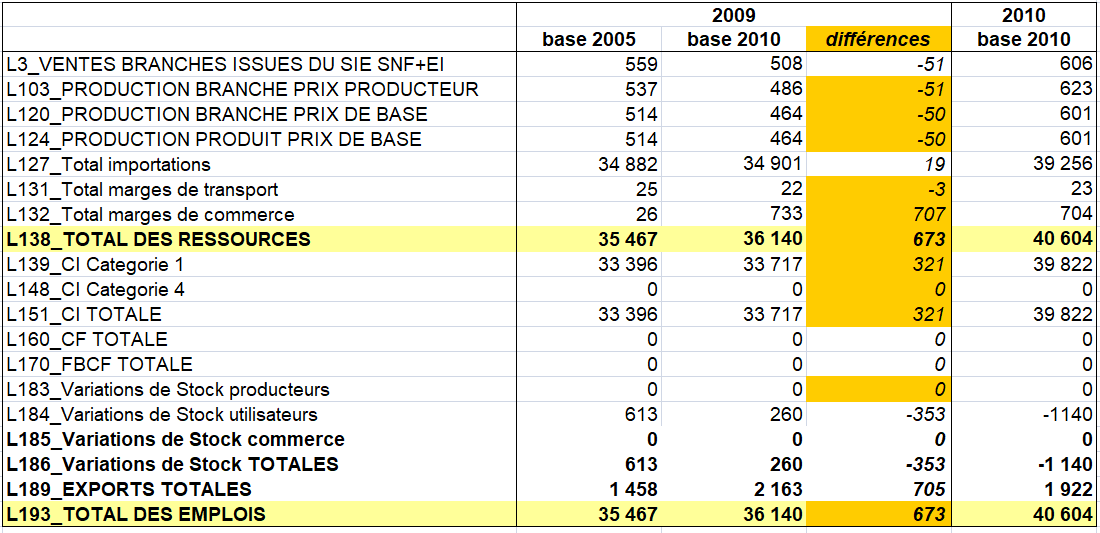

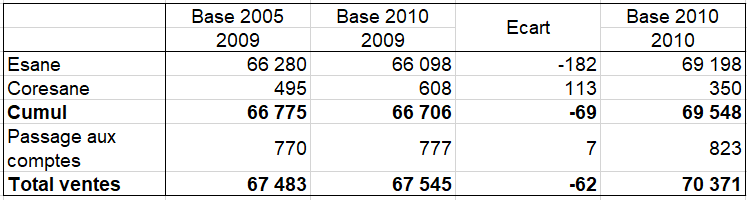

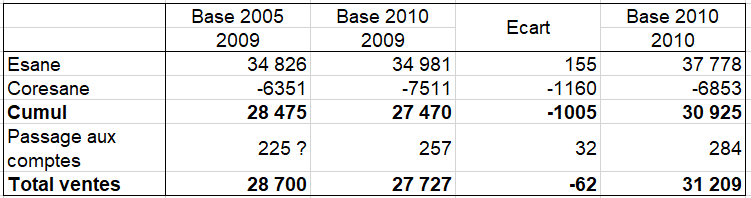

Différences de niveau avec la base 2005 en millions d’euros

1 – La Contribution Tarifaire d’Acheminement (CTA)

La réforme de 2004 a modifié le circuit de financement des retraites des industries énergétiques et gazières (IEG). Une conséquence a été la création de la contribution tarifaire d’acheminement (CTA), payée par les entreprises du secteur proportionnellement à leur activité. La CTA n’est pas considérée comme impôt. comme elle sert à financer les caisses de sécurité sociale pour le personnel des entreprises électriques et gazières, elle est enregistrée en P11 au profit des industries électriques et gazières puis reversée en partie sous diverses formes au secteur des APU.

2 – Contribution au Service Public de l’électricité

La Contribution au Service Public de l’Électricité est une taxe, payée par les consommateurs d’électricité, destinée à dédommager les opérateurs des surcoûts engendrés par les obligations qui leur sont imposées par la loi sur le service public de l’électricité. La CSPE permet de rétribuer les distributeurs d’électricité (EDF et les entreprises locales de distribution) pour les surcoûts liés à la mission de service public qui leur incombe. Il s’agit en particulier de :

- l’obligation d’achat de l’électricité produite par la cogénération gaz et les énergies renouvelables : le surcoût est calculé à partir de la différence entre le tarif d’achat pour la filière considérée et les prix de marché de gros de l’électricité ;

- la péréquation tarifaire, c’est-à-dire le surcoût de la production électrique dans certaines zones îliennes non connectées au réseau (départements d’Outre-Mer et Corse) par rapport à la part production du tarif de vente, tarif qui a été aligné sur celui de la métropole à la fin des années 1970 ; ces zones sont habituellement désignées par le sigle ZNI (Zones Non Interconnectées) ;

- les aspects sociaux de la fourniture d’électricité, en particulier depuis son classement en « produit de première nécessité » par la loi du 10 février 2000 (cf. Tarif de première nécessité) ;

- une partie des charges liées au tarif réglementé et transitoire d’ajustement au marché (TaRTAM), de la fin 2006 au 1er juillet 2011.

La CSPE augmente fortement à partir de 2011 à cause essentiellement de l’explosion des contrats de rachat des énergies renouvelables.

Au niveau de l’ERE cette contribution est intégrée dans les « Subventions sur les produits versées aux producteurs », ce poste a augmenté de 35 % en 2011 et en 2012. Cette augmentation se traduit par une hausse des prix pour les consommateurs. En fait, ce prélèvement porte entièrement sur la CF et en partie sur la CI (il y a en effet des plafonnement à la CSPE sur la consommation des entreprises).

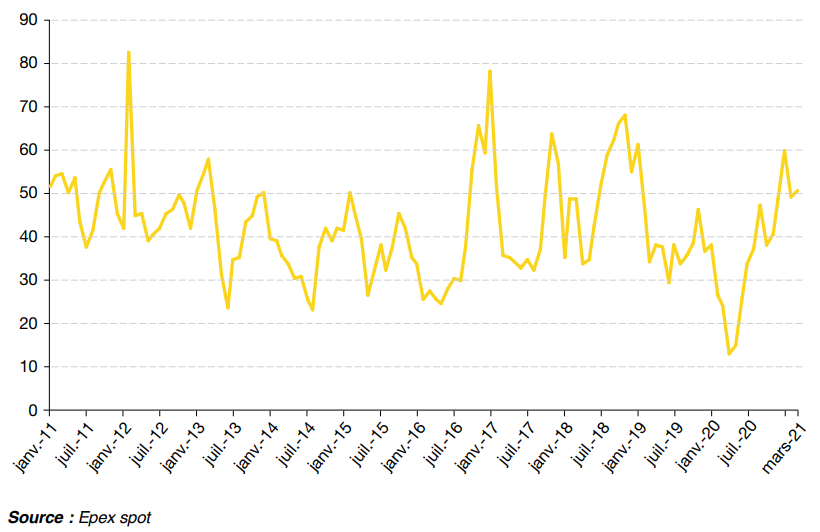

3 – Le partage volume-prix

L’électricité s’échange désormais sur les marchés spot : son prix connaît de fortes fluctuations. Comme pour tous les produits spéculatifs, il est difficile d’estimer un prix annuel moyen ; celui -ci dépendant du niveau des prix, mais aussi des quantités concernées. Considérant que les quantités sont bien observées, il est justifié de se rapprocher de l’IPI

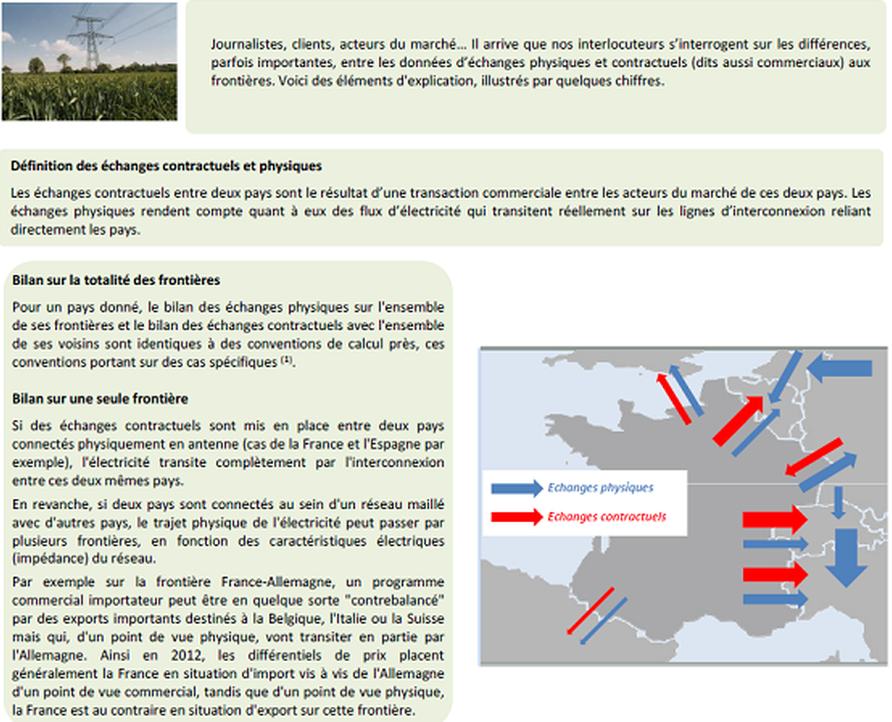

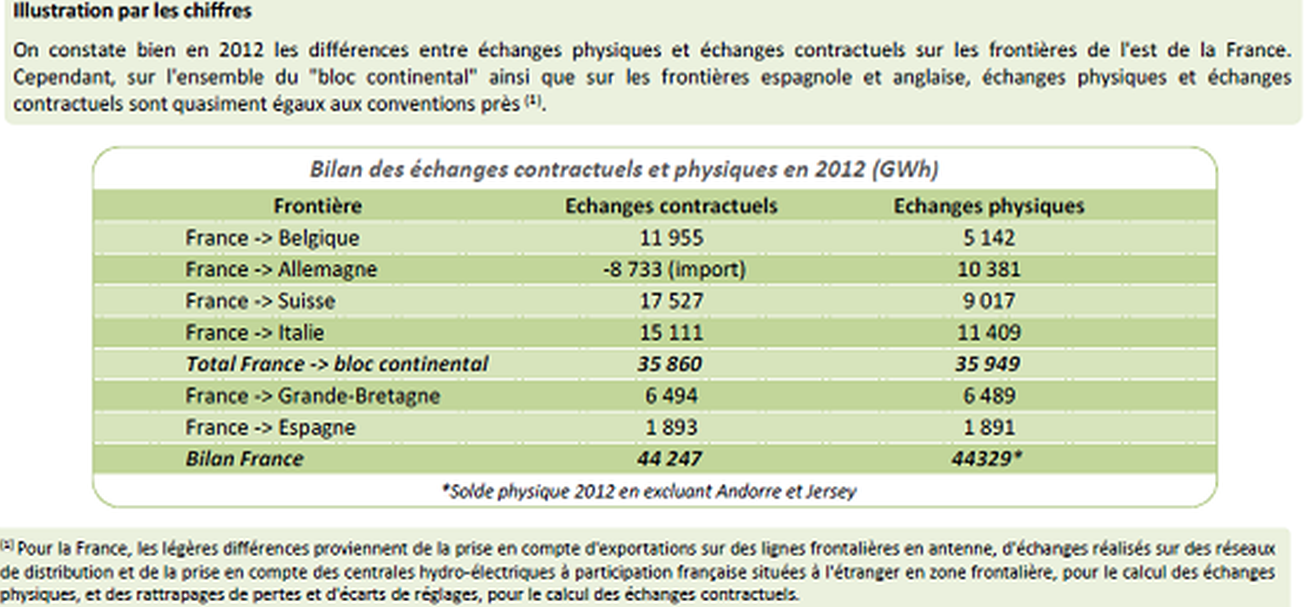

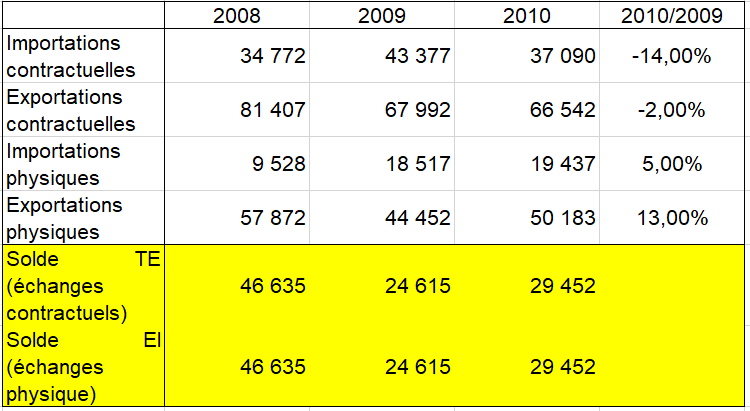

La mesure des échanges extérieurs est importante. On distingue les échanges physiques/échanges contractuels. Ce distinguo pourrait expliquer que les exogènes du commerce extérieur (basés sur les flux physiques) et ceux utilisés pour la facture énergétiques (basés sur les flux contractuels) soient très différents :

* les niveaux d’échanges sont différents, mais ils présentent le même solde ;

* cette différence des niveaux conduit à des évolutions annuelles très différentes.

La difficulté vient du fait que, pour les comptes on a besoin d’un montant d’importations et d’exportations, alors que les autres utilisateurs : énergéticiens et facture énergétique s’intéressent au solde ? Comme les flux sont permanents et dans les 2 sens, l’intervalle de temps choisi pour l’observation (10 mn pour les flux physiques, 24 heures pour les échanges contractuels) impacte directement le niveau des importations et des exportations alors que le solde est invariant.

Échanges physiques/échanges contractuels

Comparaison échanges contractuels/échanges physiques en GWh

Une autre difficulté vient du passage en valeur fait par les douane (le SOeS n’en fait pas) : pour le faire, les douanes se servent d’un indicateur de prix spot de l’électricité, qui présente deux défauts majeurs : il est très fluctuant, et ne concerne en fait qu’une frange très partielle des flux d’électricité, l’essentiel des imp/exp relevant de contrats à long terme dont les prix ont été fixés à la signature des contrats et non rien à voir avec prix spot prévalant lorsque l’échange physique a effectivement lieu

5 – Le TEI

En année courante certaines cases sont fixées dans le TEI (page Tableau entrées intermédiaires).

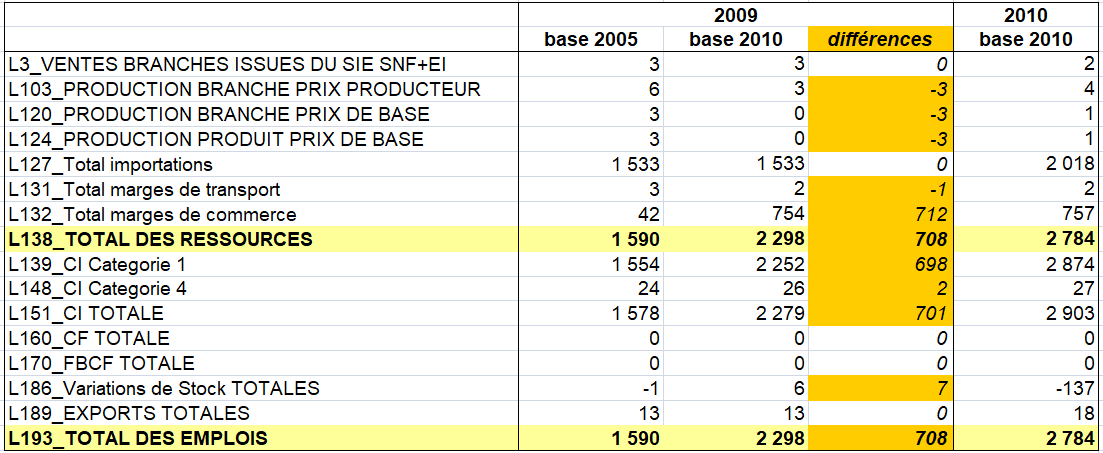

c) Production et distribution de combustibles gazeux, de vapeur et d’air conditionné (GD35B )

Comme en NAF Rev1, l’exploitation de gazoducs, transportant du gaz, généralement sur de longues distances et reliant les producteurs et les distributeurs du gaz (ou les différents centres urbains) est classée avec les activités de transport (49.50C).

D’autre part, malgré les modifications et restructurations qui l’affectent, cette activité est encore largement dominée par le poids de GDF Suez.

Le secteur est pur à 70 % (part du CA du secteur réalisé dans la branche), l’autre branche importante est le 35A (6 %)

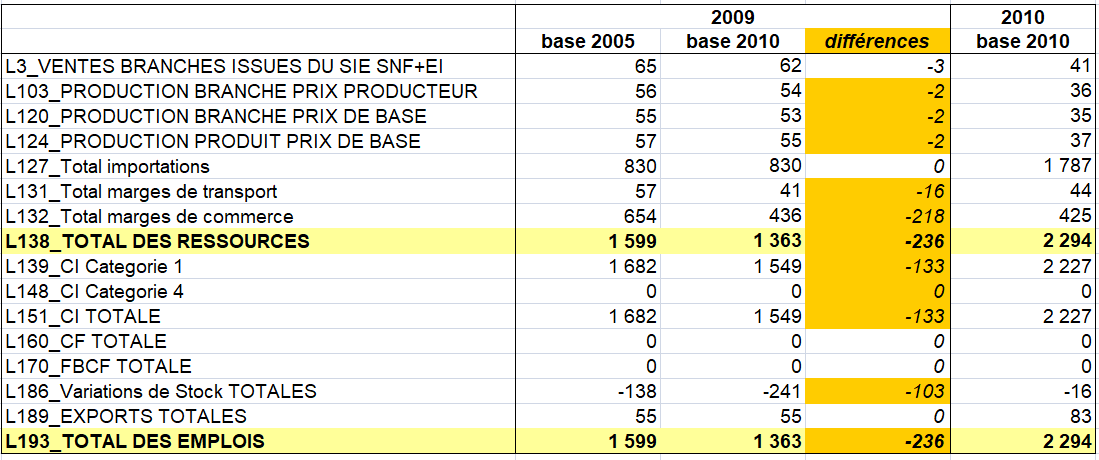

Différences de niveau avec la base 2005 en millions d’euros

Les importations de gaz sont régies par des contrats de long terme et les prix sont indexés sur les prix du pétrole (évolutions décalées de 5 à 6 mois). Les exportations correspondent à un désajustement entre importations et besoins nationaux elles se négocient à des prix spot.

Cette branche est complètement liée au B06Z (et plus précisément au niveau H 06.20Z -extraction de gaz naturel) : le seul emploi du gaz naturel est son utilisation comme consommation intermédiaire de la branche D35B (puisque pour être utilisé le gaz doit être distribué). Les conséquences sont d’une part que ce croisement du TEI fait l’objet d’une case fixée ; d’autre part que la détermination du partage volume -prix tant pour le B06Z que pour le D35B doit se faire parallèlement à l’examen du compte de la branche D35B.

Il n’y a pas de marge de commerce et les marges de transport ne concernent que la CI. Les ventes représentent la quasi-totalité des ressources. Les emplois se partagent entre CI (65 %) et CF (35 %).

Beaucoup de données sur les quantités viennent du SOeS. Elles renseignent aussi bien sur les emplois que sur les ressources. L’EACEI, elle, fournit aussi bien en quantités qu’en valeur les consommations de gaz dans l’industrie.

1 – Le partage volume prix

Indices de prix : il n’y a pas d’indice de prix à la production pour l’ensemble des marchés, juste un indice pour le marché français. Il concerne juste le gaz manufacturé. Un indice de prix à la consommation permet aussi de faire le partage volume prix.

Indice de volume : L’IPI suit la production et distribution de combustibles gazeux par l’intermédiaire de 2 séries-témoins : Distribution de combustibles gazeux (12,5 %) et Commerce de combustibles gazeux (87,5 %) . Ces séries sont alimentées par des données en provenance du SOeS.

S’agissant d’un bien intermédiaire, les quantités sont proches des volumes .Les prix, quant à eux, peuvent être très volatiles, c’est pourquoi on se calait plutôt sur l’indice de volume, l’indice de prix se déduisant des valeurs et des volumes.

2 – Le négoce international

Le traitement du négoce international été revu dans le cadre des travaux de la base 2010. En base 2005, on gardait la marge commerciale en D35B. En base 2010, on a conservé le principe de ne pas faire apparaître de marge commerciale sur les produits du D35B. A fin de résoudre l’incohérence de comptabiliser une activité considérée comme étant du négoce international, sans retracer de marges commerciales ni d’exportations à ce titre, et compte tenu de la confirmation donnée par la Balance des Paiements que de tels flux devraient apparaître dans la balance, il a été proposé de revoir le traitement appliqué sur GDF Suez. Il, est supposé que l’activité commerciale considérée porte sur du gaz naturel (poste HB06Z2, en B06Z) plutôt que sur du gaz distribué (D35B)

Dans l’ERE du B06Z, on ajoute les montants calculés de marge pour négoce international :

– en ressources aux marges commerciales

– en emplois aux exportations.

3 – Le TEI

En année courante certaines cases sont fixées (page Tableau entrées intermédiaires).

d) GG19Z- Cokéfaction et raffinage

La méthode est présentée sommairement dans la page Comptes de l’industrie. Le secteur est pur à près de 90 % (part du CA du secteur réalisé dans la branche), les autres branches importantes sont le C20A-Fabrication de produits chimiques de base, de produits azotés et d’engrais, de matières plastiques de base et de caoutchouc synthétique est le commerce (2,6 %) et le G46Z (Commerce de gros), à l’exception des automobiles et des motocycles (4,1 %).

- La TIPP- TICPE

En 2011, la TIPP (taxe intérieure de consommation sur les produits pétroliers) devient la Taxe intérieure de consommation sur les produits énergétiques (TICPE), rendant ainsi plus clair le fait qu’elle s’applique aussi à des sources d’énergie qui ne sont pas d’origine pétrolière. Le changement de nom a été motivé par l’arrivée des biocarburants (E.85) et de véhicules électriques qui échappent à l’ancienne TIPP.

La TICPE s’applique à tout produit qui est destiné à être utilisé, qui est mis en vente ou qui est utilisé comme carburant pour moteur, comme additif ou en vue d’accroître le volume final des carburants pour moteur (à ce titre, elle s’applique à tous les biocarburants, mais avec un barème différent). Les produits utilisés pour le transport fluvial de marchandises ne sont pas concernés par cette taxe.

La TICPE s’applique aussi à tout hydrocarbure qui est destiné à être utilisé, qui est utilisé ou qui est mis en vente pour le chauffage, à l’exception du gaz naturel auquel est associé une taxe spécifique (la TICGN ) et des combustibles solides tels que le charbon, la tourbe ou le lignite.

Cette taxe est perçue sur les volumes vendus et non sur le prix de vente du produit.

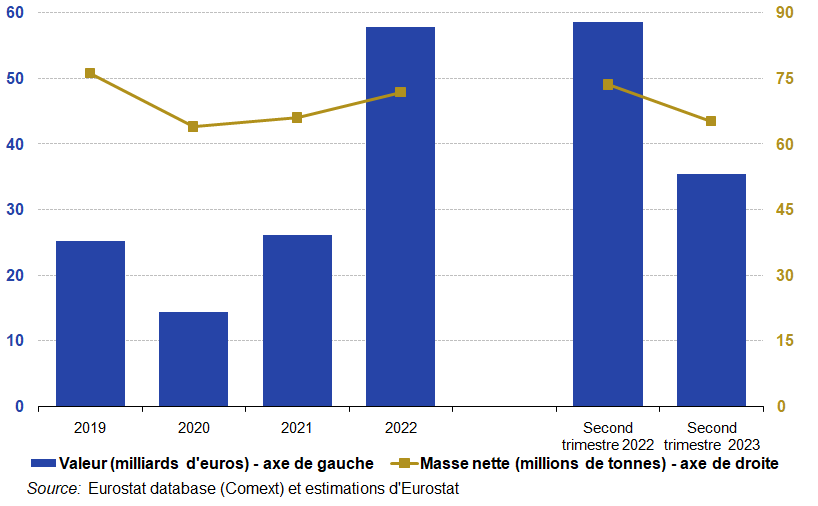

- Commerce extérieur

Les données du commerce extérieur prennent en compte l’avitaillement (cf. annexe), ce qui peut conduire à des évolutions assez différentes de celles des Douanes (qui ne prennent pas en compte celui-ci). Intégration explicite en base 2010 du négoce international (voir plus loin : changements de la base 2010).

- Estimation des marges

Les marges de commerce sont estimées en procédant au calcul habituel (évolutions identiques à celle de l’emploi auxquelles elle se rapporte, puis recalage sur le total des marges si celui-ci est disponible) hors négoce international, puis on ajoute le montant de celui-ci. En volume, on prend l’indice de prix de l’ERE.

Ces marges ont été révisées à la baisse de 2,2 milliards : au moment du passage à la base 2005, les résultats d’Esane n’avaient pas pu être exploités. L’estimation pour la base 2010 résulte de l’exploitation des données Esane. Cette prise en compte a un fort impact sur les taux de marge par emploi. On note d’ailleurs que contrairement aux autres produits, le taux de marge des CI (6,8%) est supérieur au taux de marge de la consommation finale des ménages (5,4%).

- Cases fixées du TEI (page Tableau entrées intermédiaires).

II – LE COMPTE SATELLITE DE L’ÉNERGIE

La démarche du compte satellite de l’énergie a consisté a associer à chaque bilan physique par forme d’énergie un bilan monétaire de manière à aboutir à un équilibre « emploi-ressources », publiés pour la première fois dans le bilan annuel de l’énergie 2017 [5]. Un travail important a été effectué.

Les principaux objectifs de ce compte sont :

- Associer une comptabilité monétaire à la comptabilité physique : établir un équilibre ressources-emplois (voir page Tableau ressources emplois) cohérent en flux physiques et monétaires, avec une production en valeur, un commerce extérieur, des emplois finaux et intemédiaires, etc,…

- Donner un prix et une valeur à chacun des flux énergétiques physiques au niveau de :

- l’approvisionnement,

- la consommation.

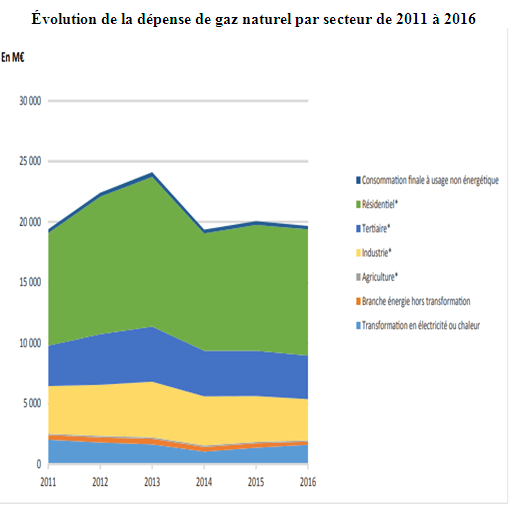

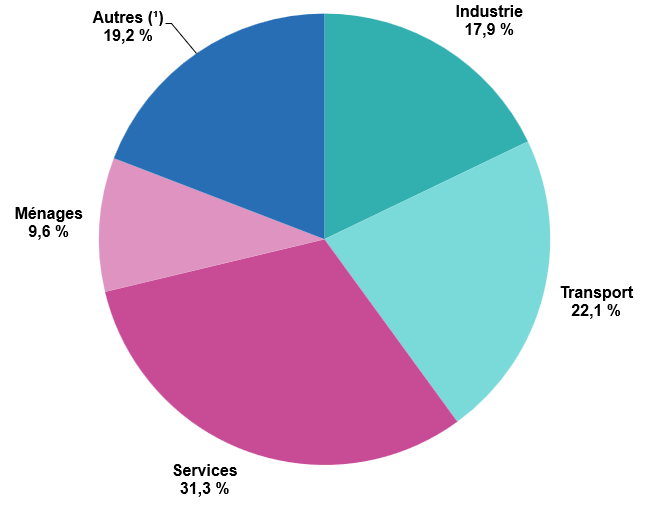

- Évaluer la dépense nationale en énergie (et par forme d’énergie) et répondre aux questions suivantes :

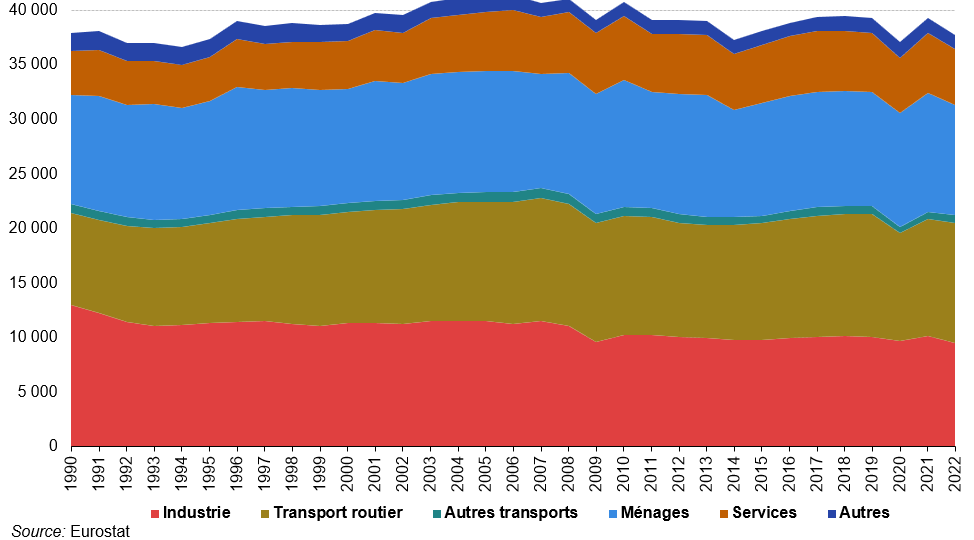

- Côté emplois : comment la dépense se répartit-elle entre secteurs : ménages (ésidentiel) et entreprises?

- Côté ressources : où va la dépense (importations, production nationale, gestion des réseaux, marges de commerce, taxes…) ?

- Ventilation plus fine par poste de dépense (transformation d’énergie, transport, distribution, commercialisation)

- Ventilation plus fine par filière (pour l’électricité notamment) : fournir des informations plus détaillées selon le type d’énergie :

- A partir de ces bilans, donner des indicateurs utiles pour le suivi des politiques publiques sur les prix moyens selon les secteurs, les marges et taxes selon les produits ou les secteurs, les indicateurs dérivés comme le coût de la tonne de CO2 évitée pour les biocarburants.

1/ Les premiers bilans monétaires énergétiques associés aux bilans physiques

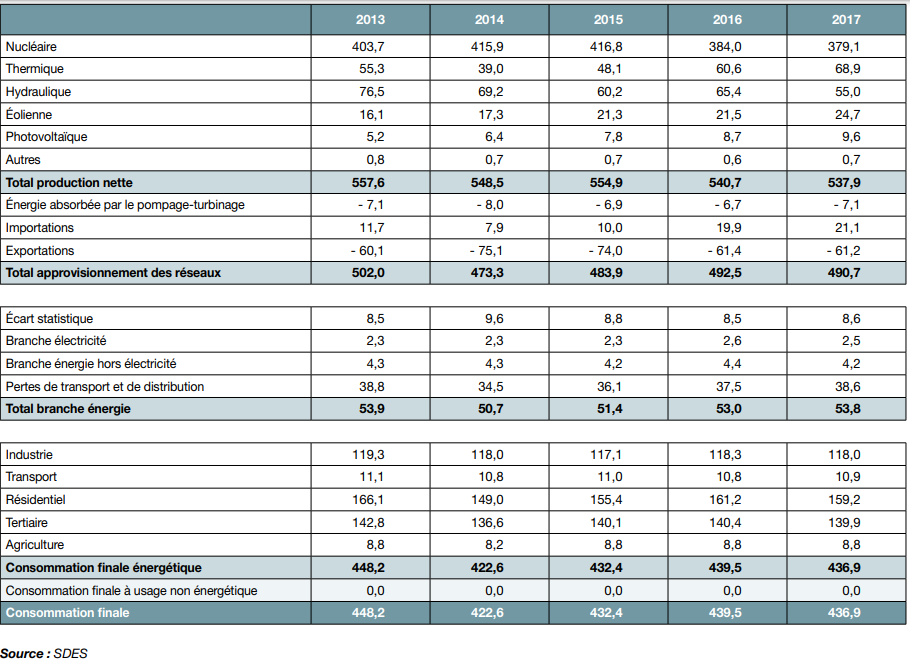

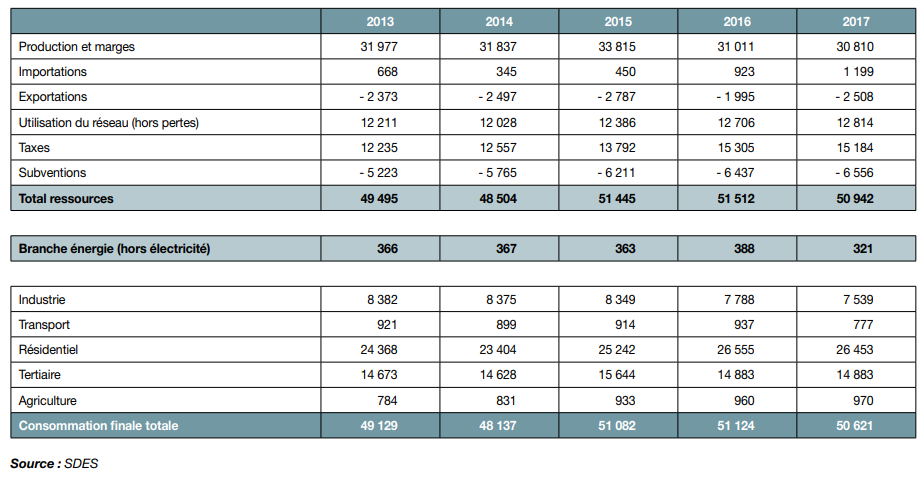

Il reste à associer les données physiques (bilan énergétique) et les données monétaires, pour toutes les énergies en France, ce qui est l’intérêt même d’un compte satellite (voir les tableaux ci-dessous pour l’électricité jusqu’en 2017). La publication du SDES le fait sous forme d’équilibres « ressources-emplois » (page Comptes satellites).

du Bilan physique de l’électricité, de 2013 à 2017 Données réelles en TWh …

… au Bilan monétaire de l’électricité, de 2013 à 2017 données réelles en millions €

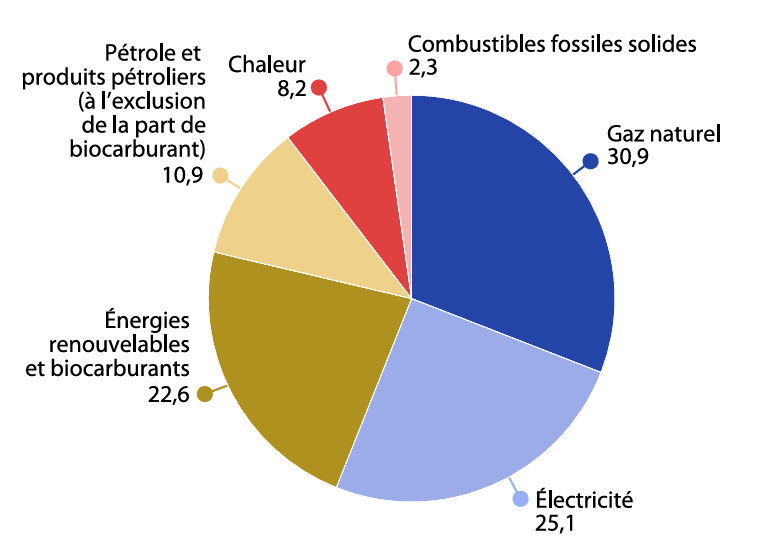

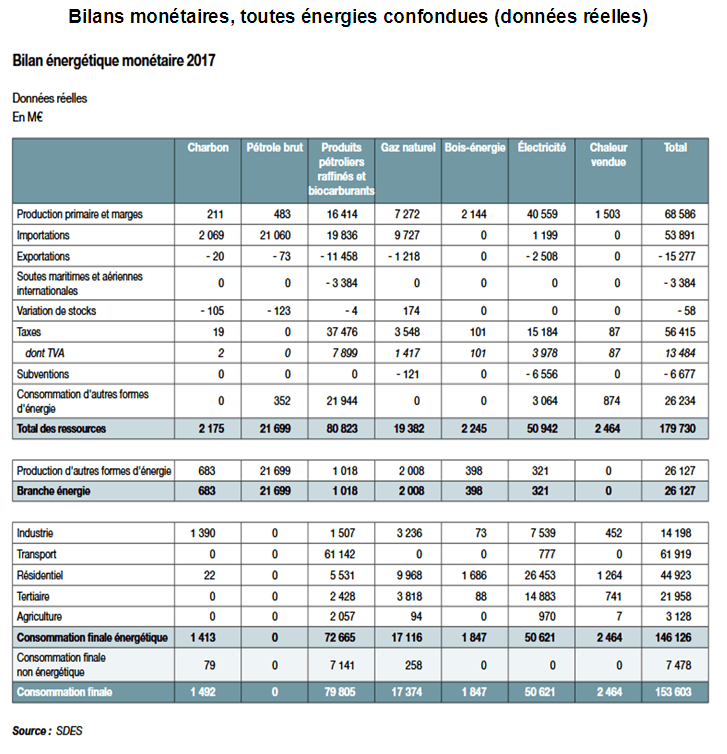

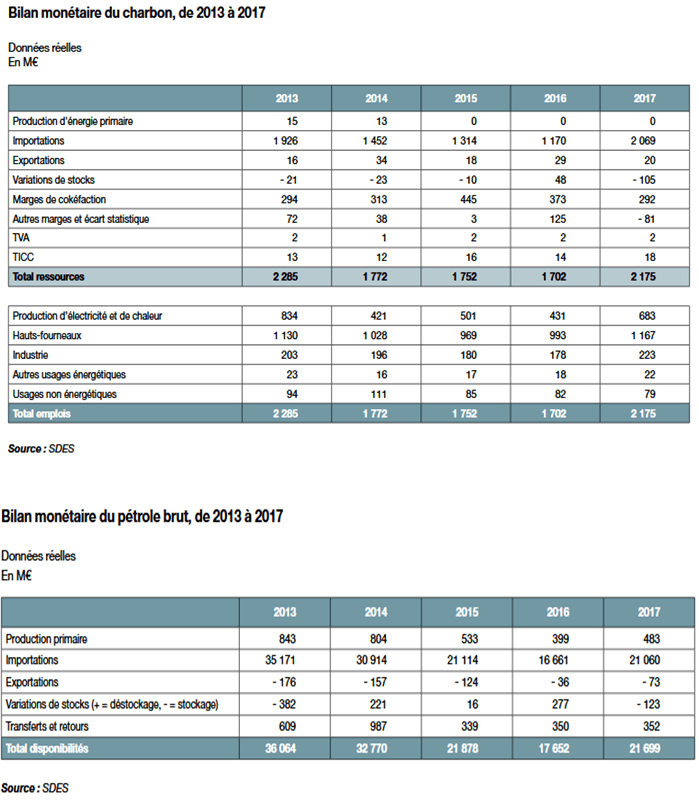

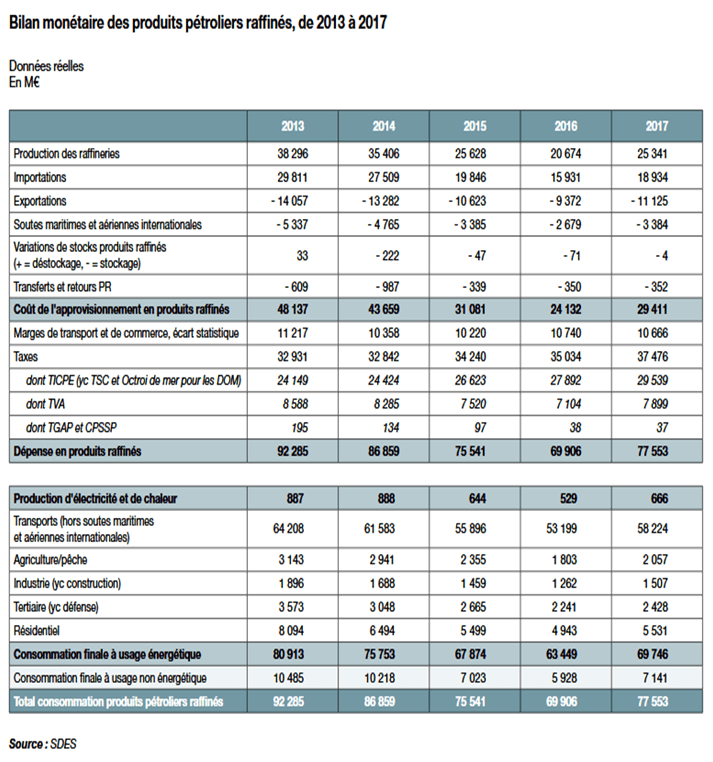

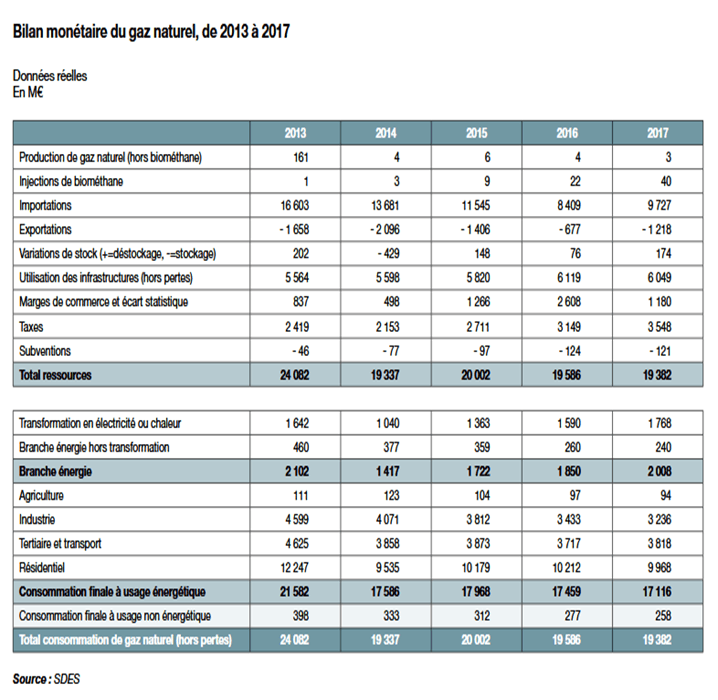

La publication du SDES couvre l’ensemble des énergies. Voici les bilans monétaires des autres formes d’énergie.

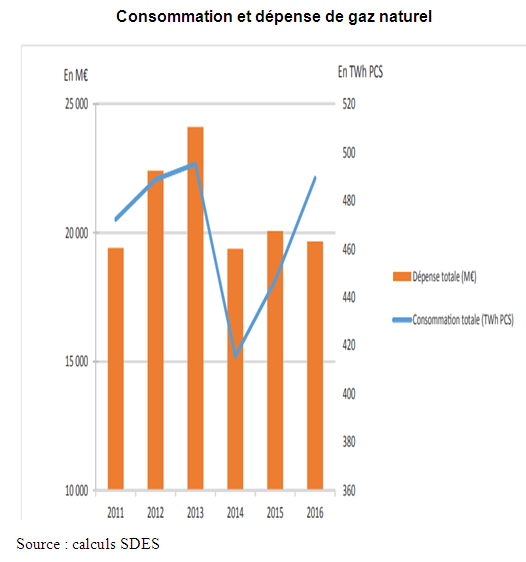

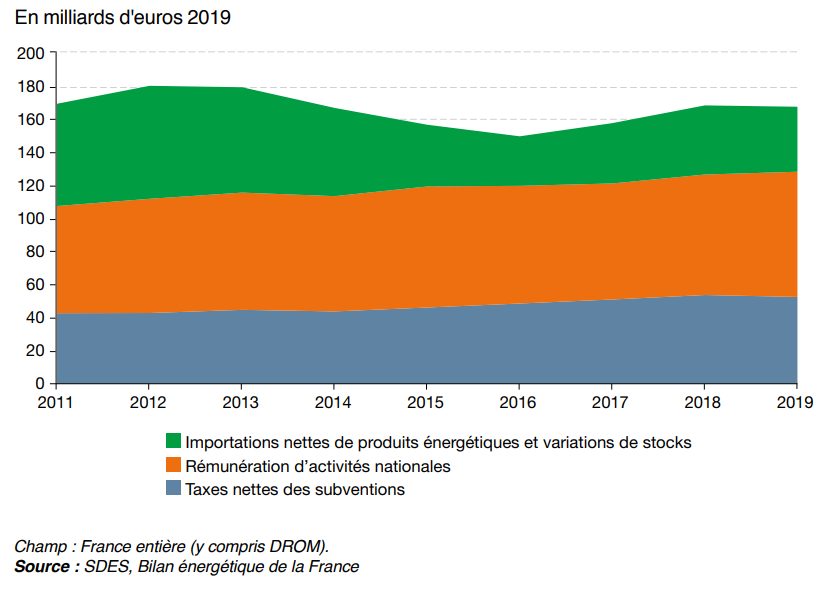

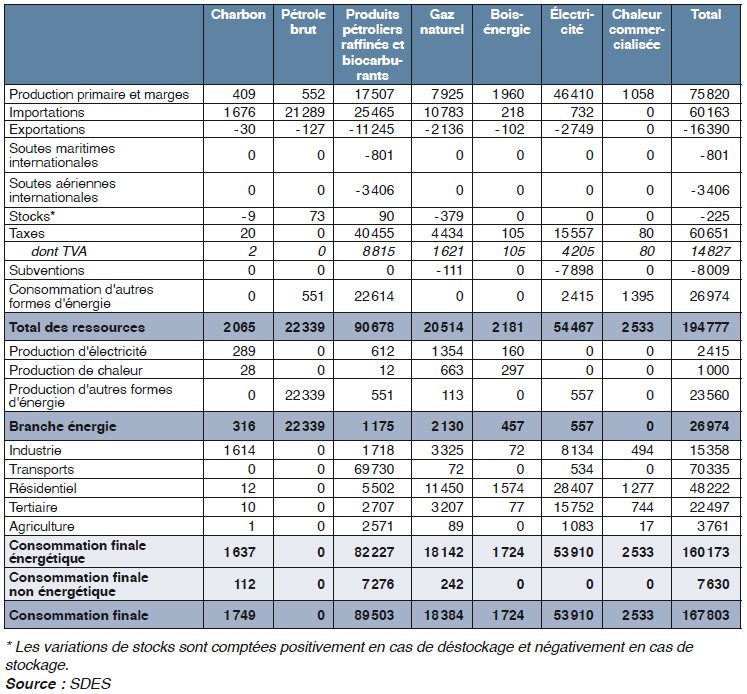

a) La dépense totale

Les ménages, entreprises et administrations ont, au total, dépensé 167,8 Md€ en 2019 pour satisfaire leurs besoins en énergie. Au sein de cette dépense, le coût des importations nettes de produits énergétiques représente 39,4 Md€, les taxes énergétiques (nettes des subventions aux énergies renouvelables) 37,8 Md€ et la TVA non déductible 14,8 Md€. Le solde, soit 75,8 Md€, correspond à la rémunération d’activités réalisées sur le territoire national, principalement la production d’électricité et d’énergies renouvelables, la gestion des réseaux de gaz et d’électricité, la distribution des carburants et le raffinage de pétrole. La dépense nationale, qui a atteint un pic en 2012 à 180,5 Md€ 2019, est quasiment stable entre 2018 et 2019, dans un contexte de baisse modérée des prix internationaux de l’énergie.

Dépense nationale en énergie en milliards d’euros 2019

3/ Calcul de ratios comme le prix moyen

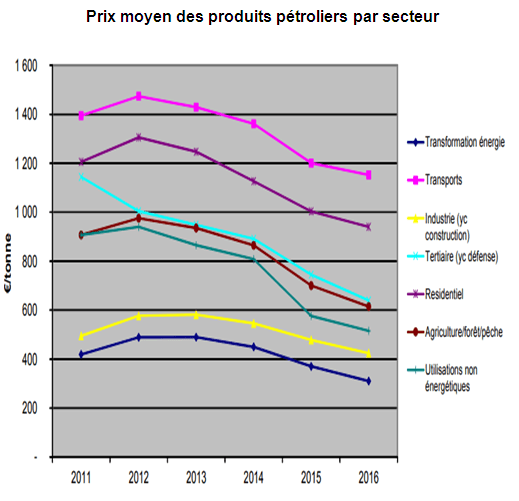

On peut comparer le compte de dépense des produits pétroliers raffinés par les secteurs économiques, exprimé en millions de tonne ou tonne équivalent pétrole (TEP) au compte satellite des dépenses en carburants-fioul afin de mettre en évidence le prix moyen des produits pétroliers par secteur.

4/ Valeur ajoutée et emploi

L’industrie de l’énergie en France représente :

- 1,8 % de la valeur ajoutée en 2019 ;

- 135 900 emplois (en équivalent temps plein), soit 0,5 % de l’emploi intérieur total (chiffres 2018).

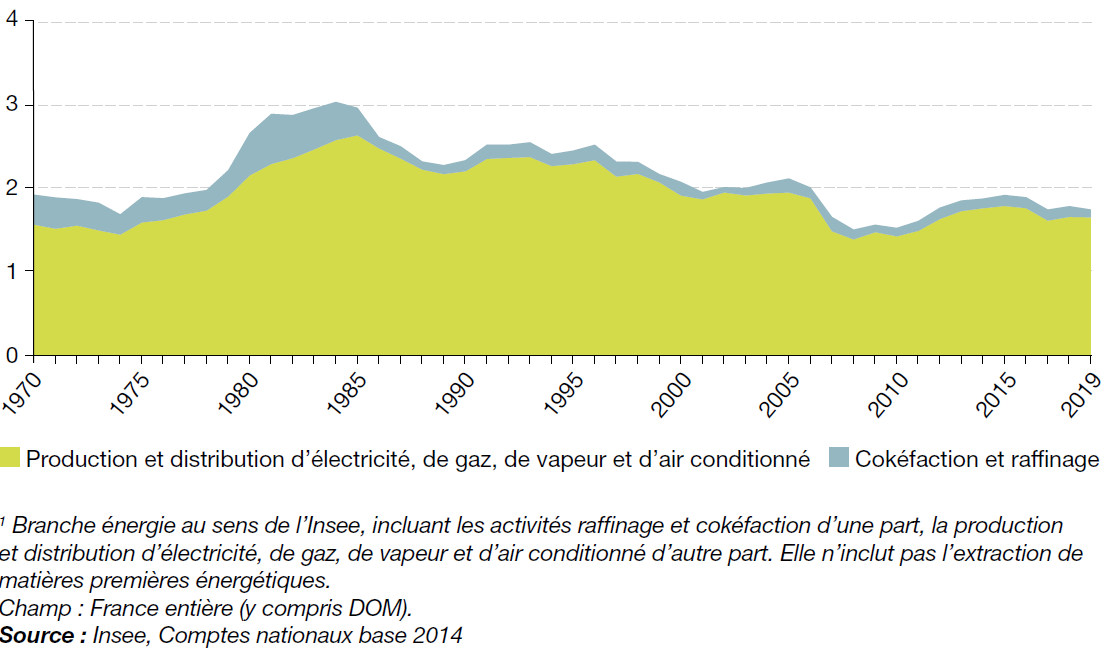

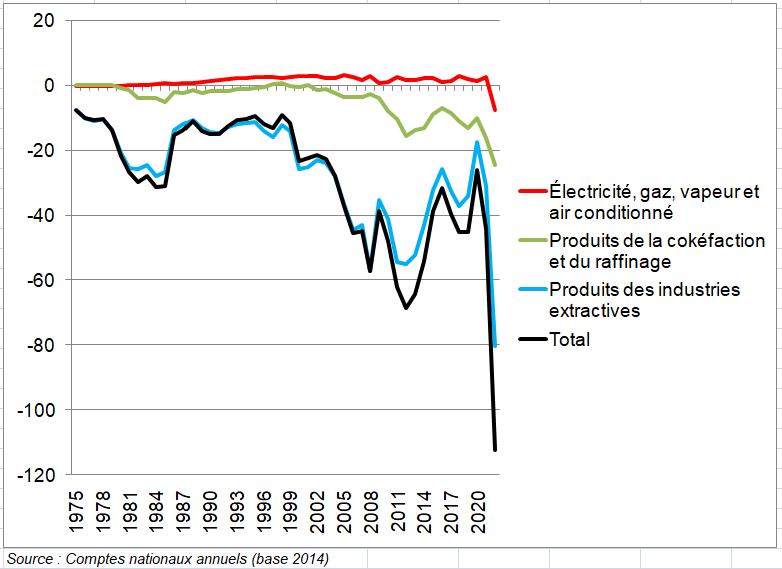

En hausse entre la fin des années 2000 et 2015, avec le développement des énergies renouvelables, la part de l’énergie dans la valeur ajoutée a baissé en 2016 et surtout 2017, avant de se stabiliser autour de 1,8 %. Le repli de ces dernières années est notamment lié à la diminution de la production des centrales nucléaires ainsi qu’à la contraction de la production des raffineries depuis 2017. La part de l’énergie dans la valeur ajoutée retrouve, en 2019, un niveau proche de celui observé au début des années 1970. Elle avait alors connu une forte croissance jusqu’au milieu des années 1980 avec la mise en place du programme électronucléaire, culminant à 3 % en 1984, avant de décliner pendant les deux décennies suivantes.

Contribution des industries de l’énergie au PIB en % de la valeur ajoutée brute à prix courants

5/ La dépense des ménages en énergies

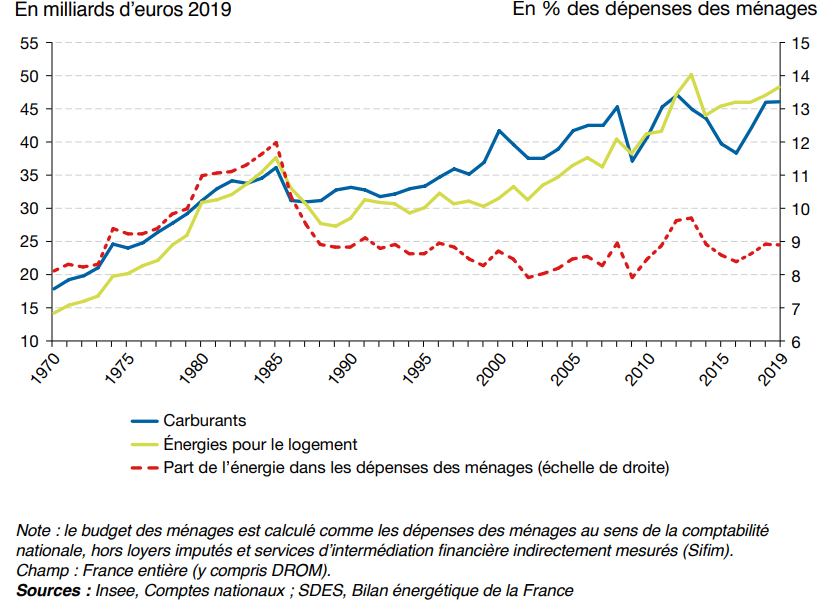

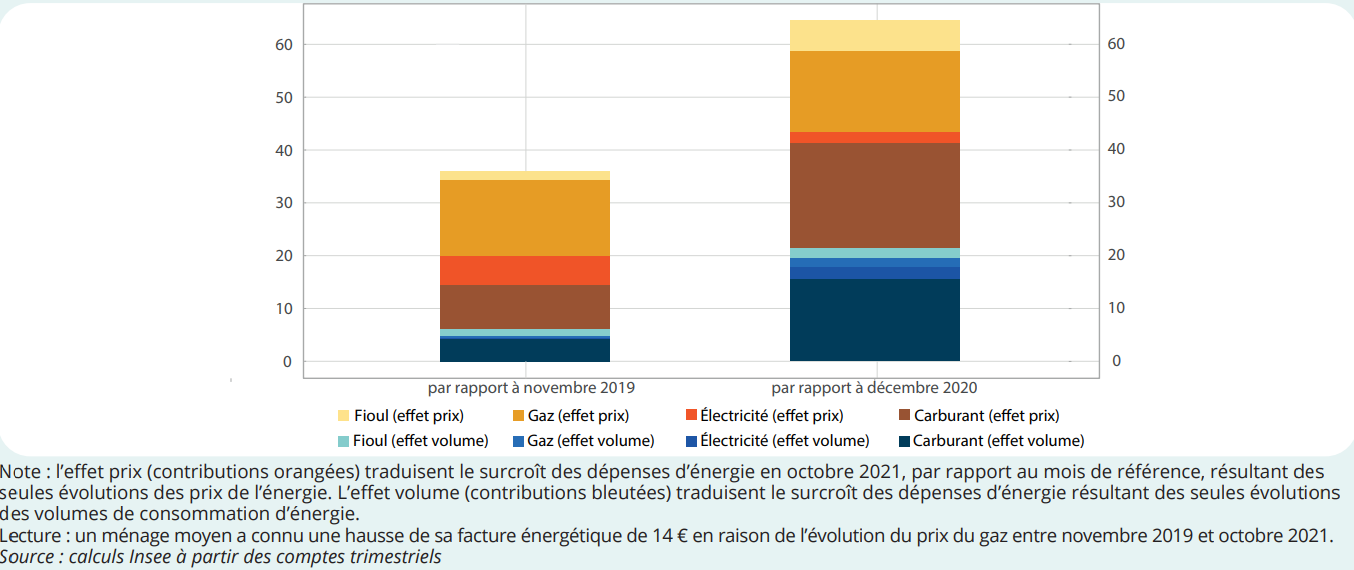

La part des dépenses relatives à l’énergie dans le budget des ménages est de 8,9 % en 2019. Elle est stable après une hausse de 0,4 point entre 2017 et 2018. Elle demeure sensiblement éloignée de son pic atteint en 1985, à 11,9 %. Au total, en 2019, les ménages ont dépensé 46,4 milliards d’euros en carburants et 48,2 milliards d’euros en énergie pour le logement (électricité, chaleur distribuée par réseau, gaz et autres combustibles). Ces dernières dépenses, mesurées en euros constants, augmentent en 2019 (+ 1,7 %) pour la deuxième année consécutive (+ 2,4 % en 2018). Les dépenses de carburants sont quasiment stables (- 0,1 %), après deux fortes augmentations (+ 11,1 % en 2018 et + 9,7 % en 2017).

Dépenses d’énergie des ménages et part dans leur budget

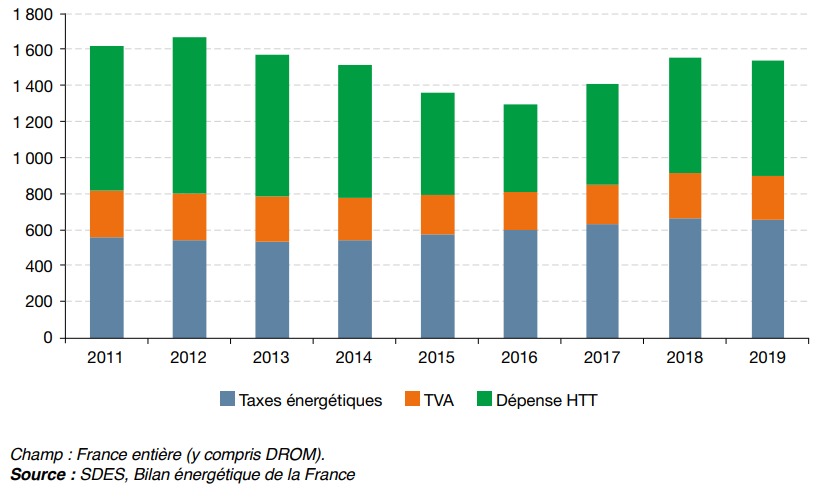

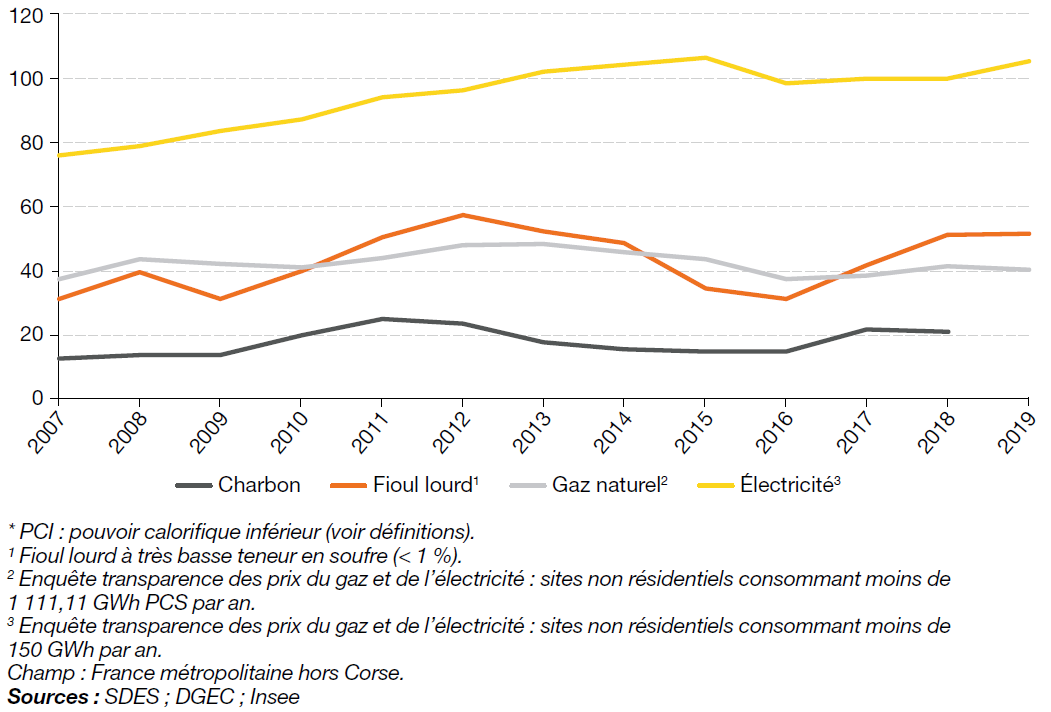

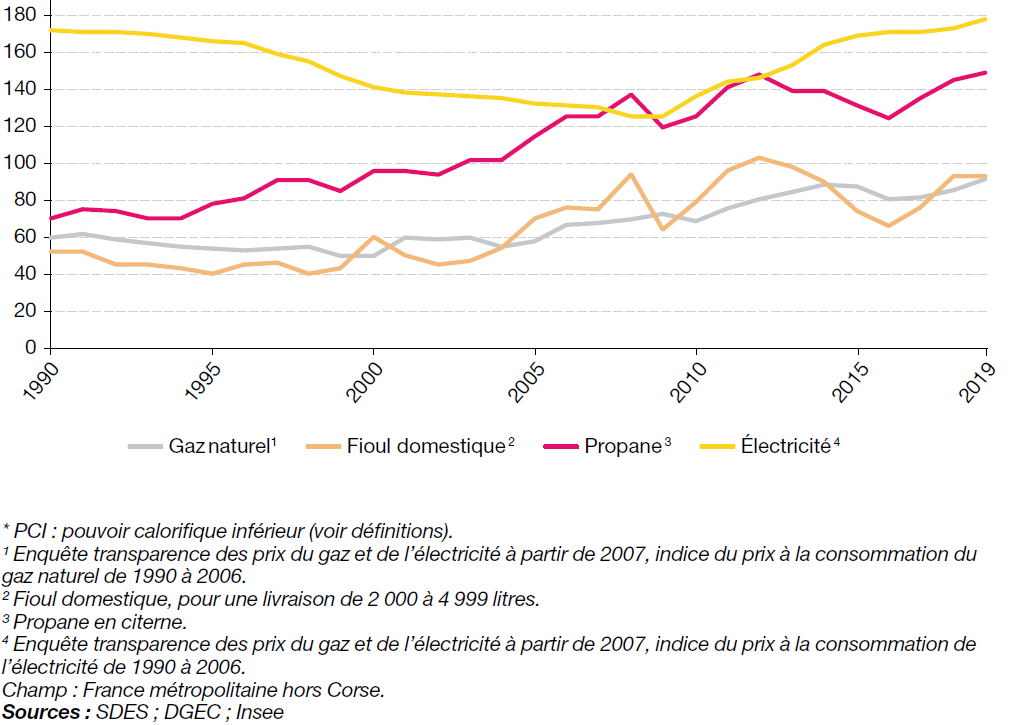

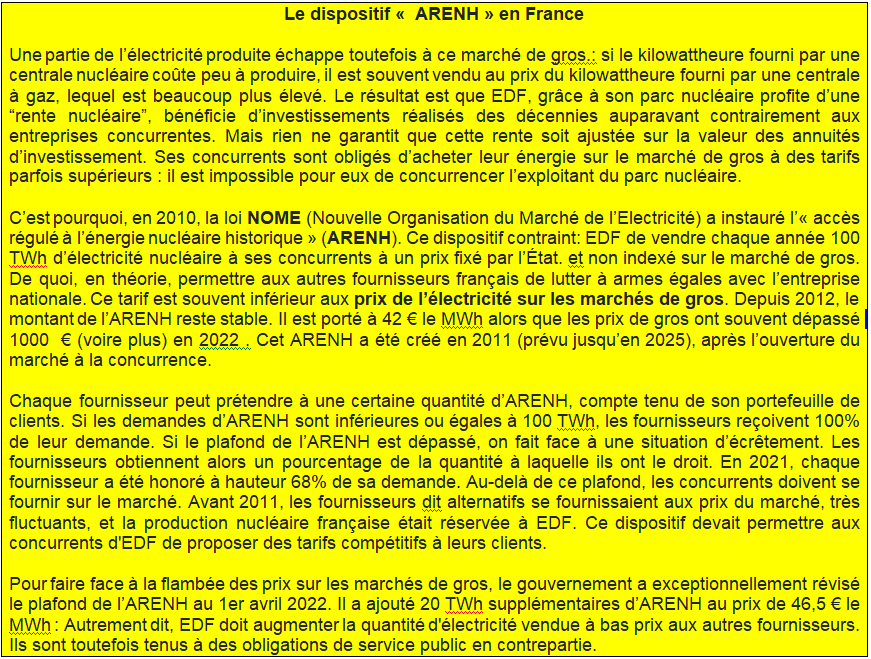

En 2019, les ménages ont dépensé en moyenne 1 602 € en énergie pour leur logement, dont 944 € en électricité, 380 € en gaz naturel, 183 € en produits pétroliers, 52 € en bois et 42 € en chaleur distribuée par réseau. La fiscalité, constituée de la TVA et de taxes énergétiques, représente un peu moins d’un tiers de cette dépense. Les taxes énergétiques s’élèvent en particulier à 268 € en moyenne par ménage, dont 193 € pour celles sur l’électricité. Au global, celles-ci ont doublé en euros constants depuis 2011. À court terme, la dépense totale dépend beaucoup de la rigueur de l’hiver et des besoins de chauffage qui en découlent.

Décomposition de la dépense moyenne des ménages en énergie pour le logement, en euros constants 2019

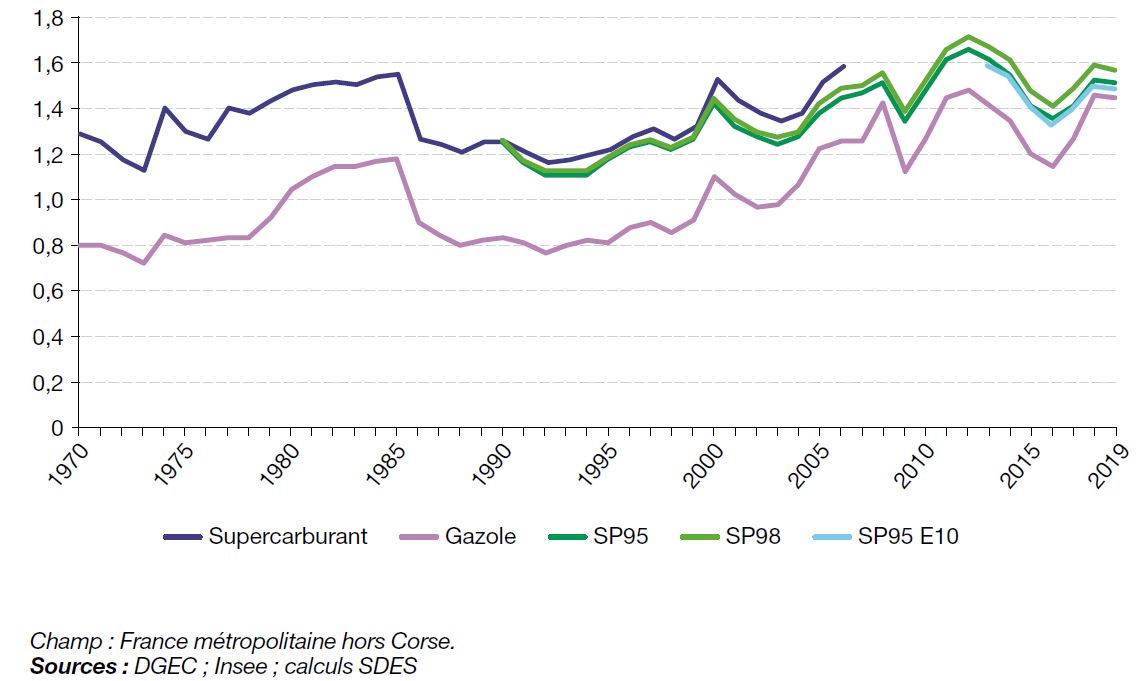

En 2019, les ménages ont dépensé en moyenne 1 542 € en carburants. La fiscalité, constituée de la TVA et de taxes énergétiques (taxe intérieure de consommation sur les produits énergétiques en métropole, taxe spéciale sur la consommation et octroi de mer en outre-mer), représente 59 % de cette dépense. Les taxes énergétiques s’élèvent en particulier à 658 € en moyenne par ménage. Elles sont quasiment stables en euros constants, après avoir augmenté de 23 % entre 2013 et 2018, tirées par l’instauration de la contribution climat-énergie et par la dynamique d’alignement des fiscalités du gazole et de l’essence. Les fluctuations de la dépense hors toutes taxes sont, quant à elles, liées en premier lieu à celles des cours du pétrole. Quasiment stable en 2019 après le rebond de 2017 et 2018, cette dépense a baissé de 26 % par rapport à son niveau de 2012.

Décomposition de la dépense moyenne des ménages en carburants, en euros constants 2019

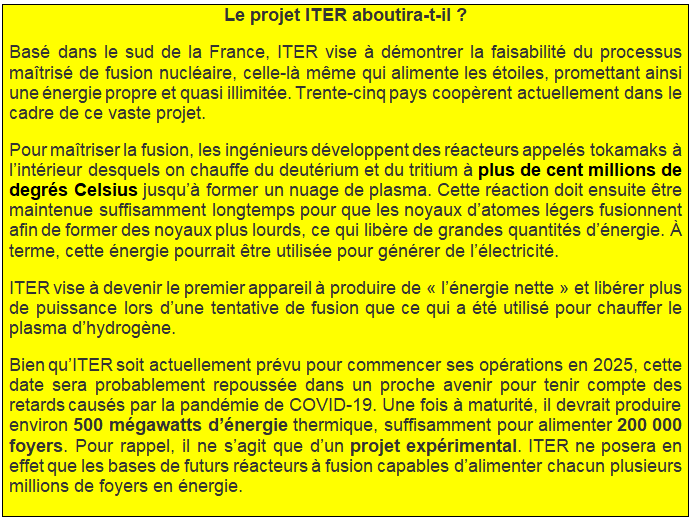

6/ Dépenses publiques de R&D en énergie

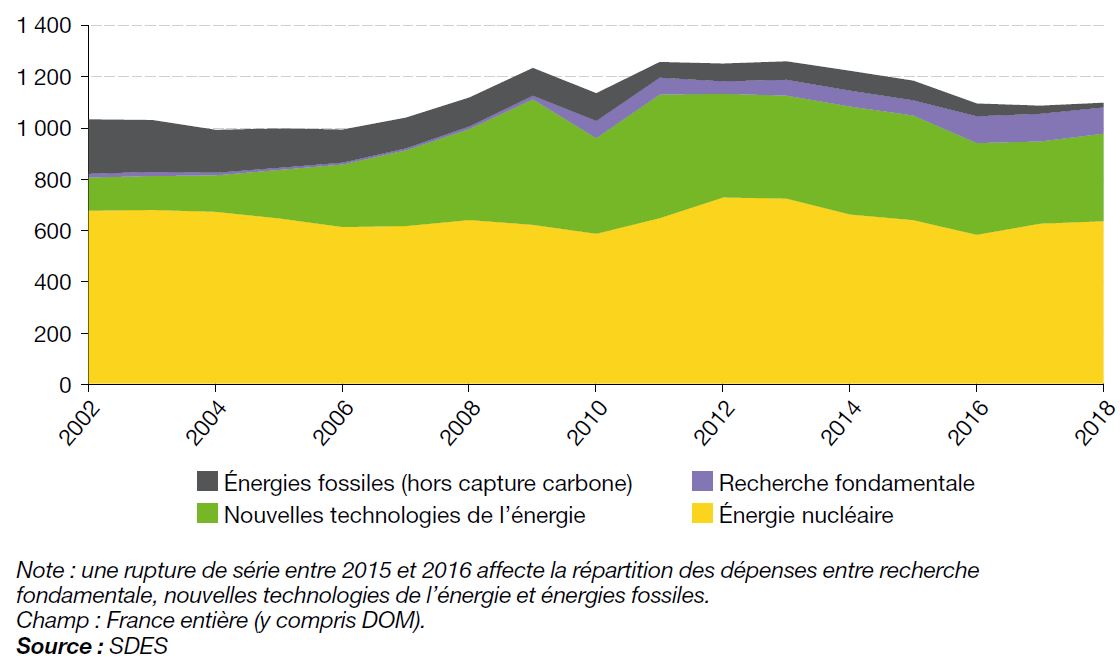

En 2018, les dépenses publiques françaises de recherche et développement (R&D) en énergie avoisinent 1,1 Md€. Après une baisse continue entre 2013 et 2017, ce montant rebondit de 1 % en 2018. Principal domaine financé, la recherche nucléaire concentre 58 % des financements publics, dont le quart est consacré à la fusion nucléaire. Avec 31 % du total, les financements publics dédiés aux nouvelles technologies de l’énergie (énergies renouvelables, efficacité énergétique, stockage, hydrogène, etc.) repartent à la hausse en 2018 (+ 7 %). Ils avaient quadruplé entre 2002 et 2011 mais sensiblement diminué jusqu’en 2017. Avec une forte baisse en 2018 (- 42 %), la dépense publique de R&D sur les énergies fossiles poursuit son déclin entamé depuis 2007 : elle ne représente plus que 2 % du total.

Dépenses publiques de R&D selon le domaine d’application, total : 1,1 Md d’euros en 2018, en millions d’euros constants 2018

7/ Perspectives du compte satellite de l’énergie

° Au-delà de la mesure de dépense énergétique et de la poursuite du compte satellite de l’énergie, les thèmes de l’emploi et l’investissement sont au cœur des débats sur la transition énergétique.

° Les comptes de l’environnement fournissent des éléments sur l’emploi et l’investissement dans les énergies renouvelables, à l’aide notamment d’études de l’Ademe (voir page Compte Environnement).

° En revanche, il ne semble pas exister de statistiques publiques d’emploi et d’investissement sur le nucléaire ni sur la gestion des réseaux.

Deux difficultés sont majeures :

– il est nécessaire d’isoler des technologies pour la production d’électricité (nucléaire, thermique classique, ENR), ce qui n’est pas la logique de la comptabilité nationale, découpée en secteur d’activité, branche et produit,

– l’intérêt porte en général non pas sur un secteur mais sur une filière (ce qui nécessite d’identifier les fournisseurs des énergéticiens).

III – LES BILANS DE L’ÉNERGIE DE 2019 À 2021

1/ Le bilan physique de l’énergie en France [4]

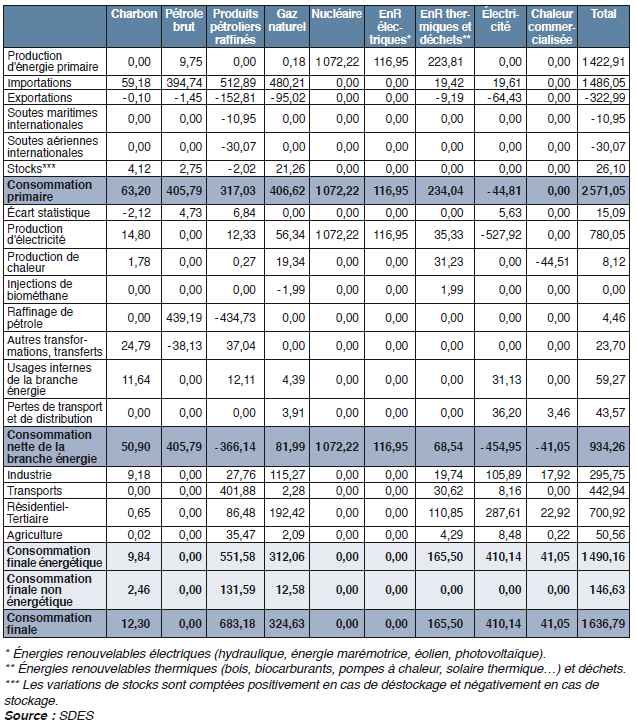

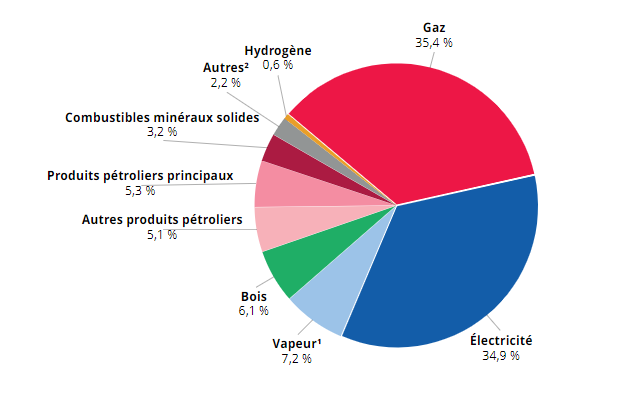

Voici le bilan de l’énergie de la France en 2020 (parfois 2019 ou 2021). Il y a trois agrégats principaux (tableau ci-dessous) :

- la production d’énergie primaire,

- la consommation d’énergie primaire,

- la consommation finale d’énergie, à usage énergétique et non énergétique (pétrochimie).

Pour l’électricité, la production primaire correspond à celle de l’électricité hydraulique, thermique et nucléaire. On passe à la disponibilité réelle en ajoutant les importations et en retirant les exportations, puis à la consommation totale d’énergie primaire en tenant compte des corrections climatiques puis enfin à la consommation finale énergétique en excluant les consommations de la branche énergie. Les productions nucléaire et hydraulique (et autres énergies renouvelables) ne sont pas consommées par les secteurs économiques mais sont consommées par la branche énergie qui produit de l’électricité elle même consommée par les secteurs économiques.

Comme les centrales thermiques brûlant des combustibles fossiles (pétrole, gaz, charbon) ou hydrauliques (barrages), une centrale nucléaire est une usine de production d’électricité. Une centrale nucléaire, comme une centrale thermique, utilise le même principe de fonctionnement, à savoir la transformation de chaleur en électricité. Toutefois, alors que dans une centrale thermique cette chaleur est produite par de la combustion classique, dans une centrale nucléaire, c’est la fission d’un noyau atomique qui permet de produire cette chaleur. Dans les deux cas, l’objectif est de faire chauffer de l’eau afin d’obtenir de la vapeur. La pression de la vapeur permet de faire tourner une turbine couplée à un alternateur qui produit de l’électricité.

Le SDES publie chaque année un bilan complet à la fois physique et monétaire. Voici le bilan physique de 2020 suivi du bilan monétaire de 2019. Le fichier suivant comprend ainsi des bilans physiques et monétaires (voir ci dessus compte satellite de l’énergie). Les résultats ont été présentés en annexe de la publication du SDES de l’édition 2021 (deux tableaux suivants).

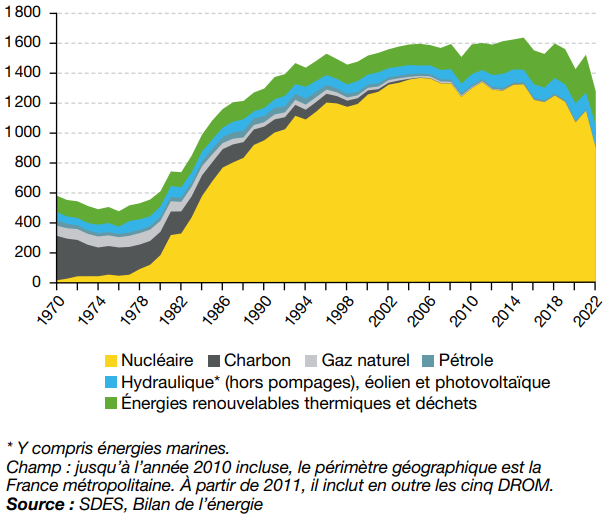

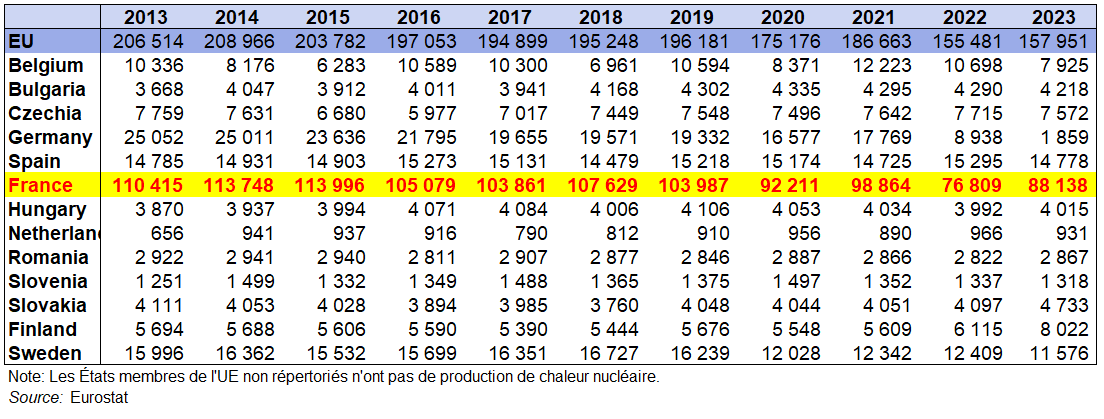

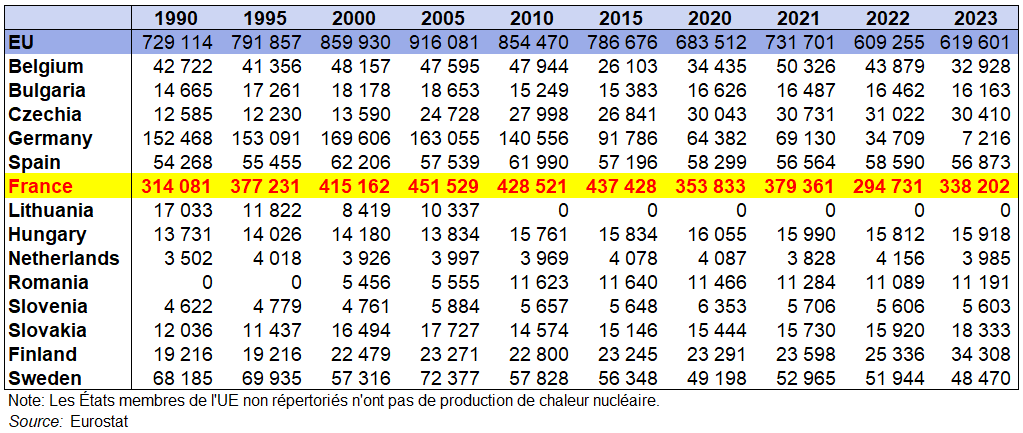

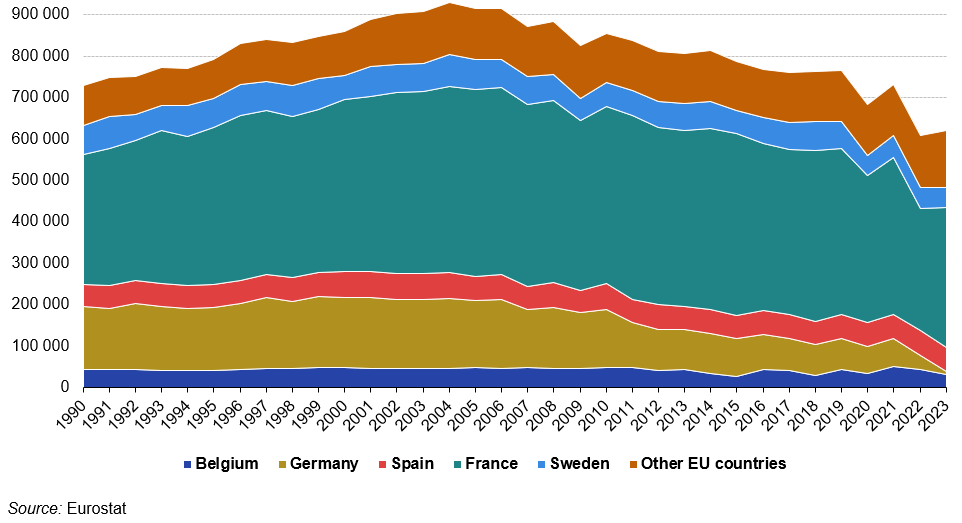

À la suite de la mise en place du programme nucléaire, la production française d’énergie primaire est passée de 514 TWh en 1973 (dont 9 % de nucléaire) à 1423TWh en 2020 (dont 75% de nucléaire).

Tableau-60-bilan-energie-France-2019-source-SDES

Bilan énergétique physique (données réelles) 2020 en TWh

Bilan énergétique monétaire (données réelles) 2019 en millions d’euros

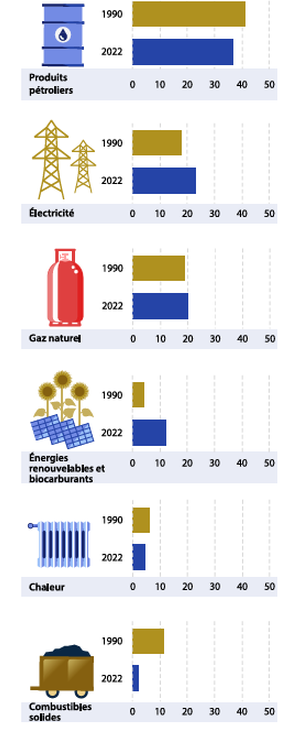

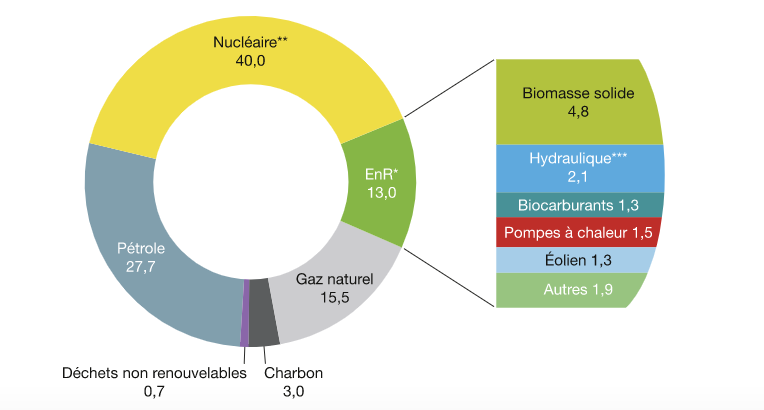

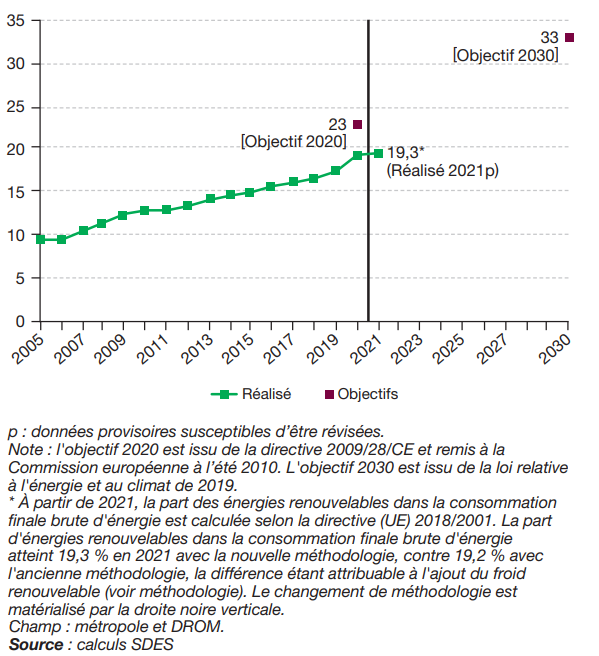

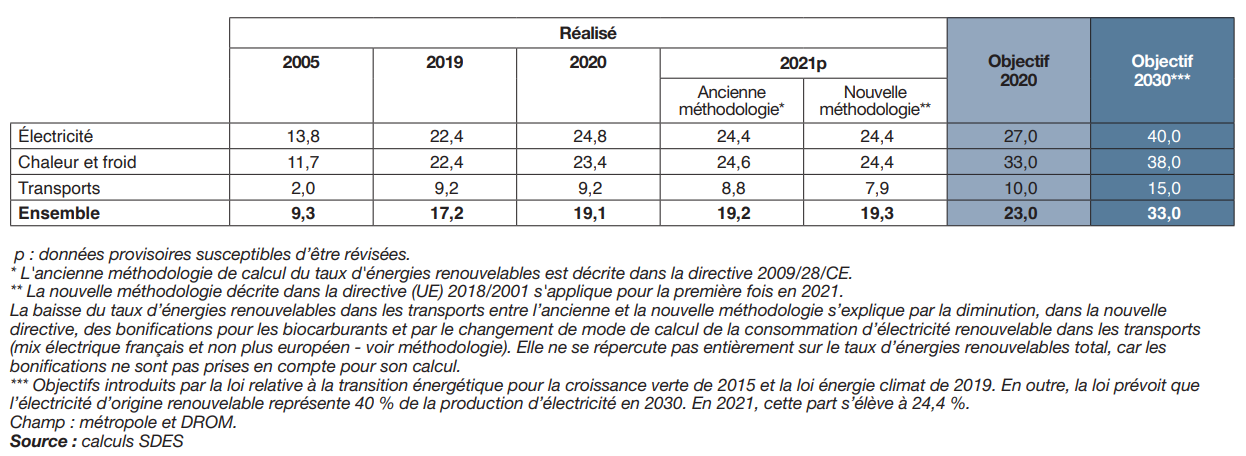

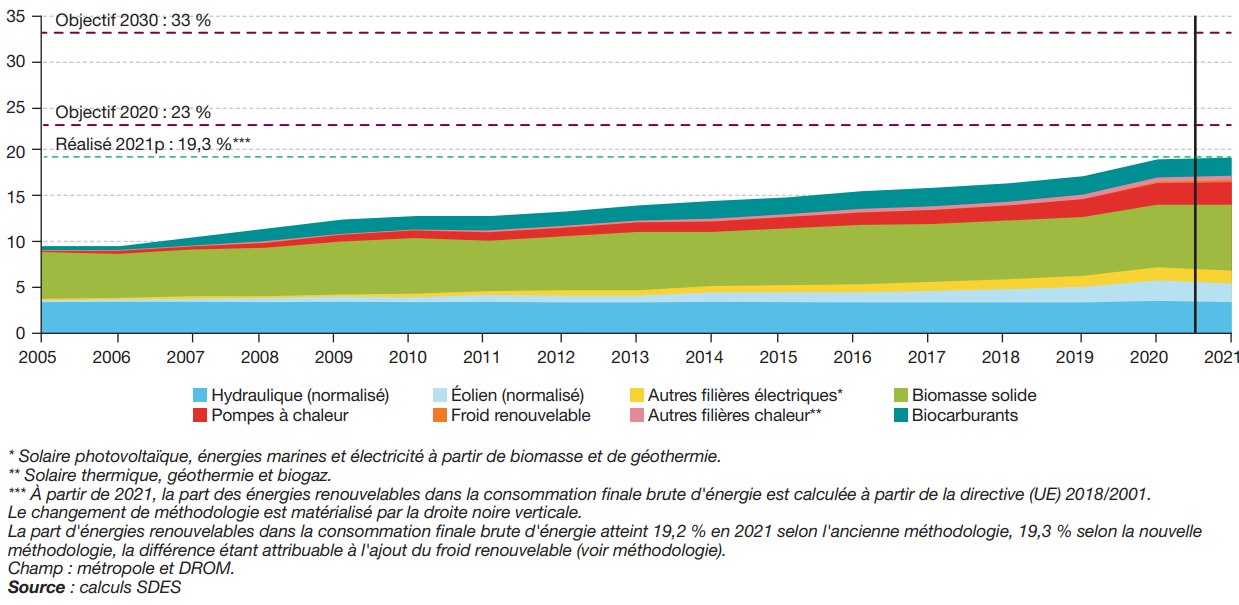

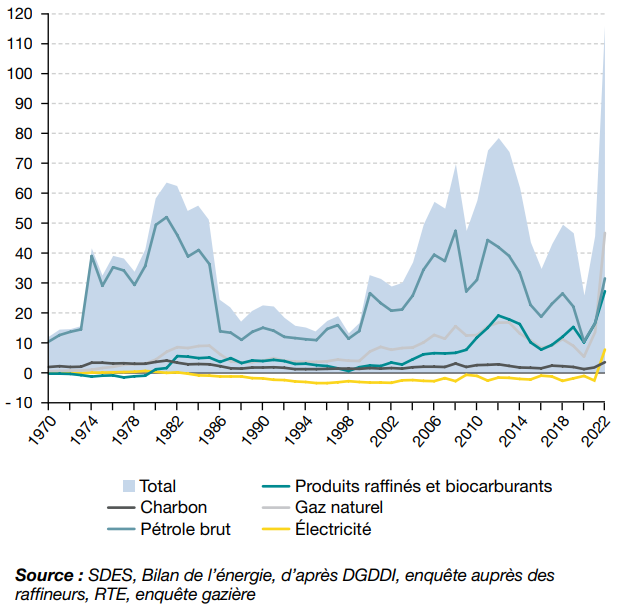

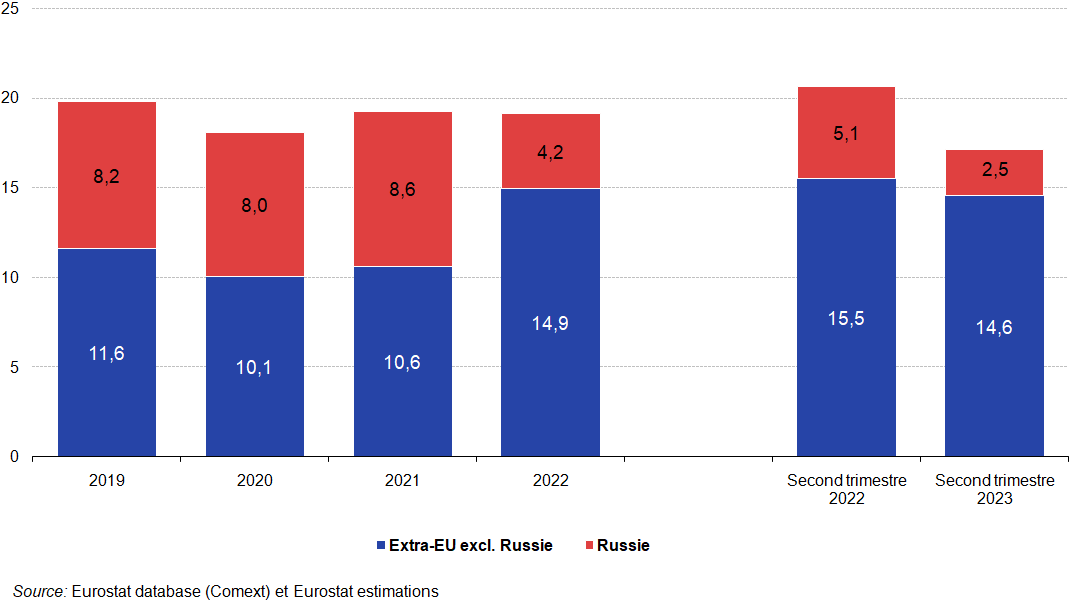

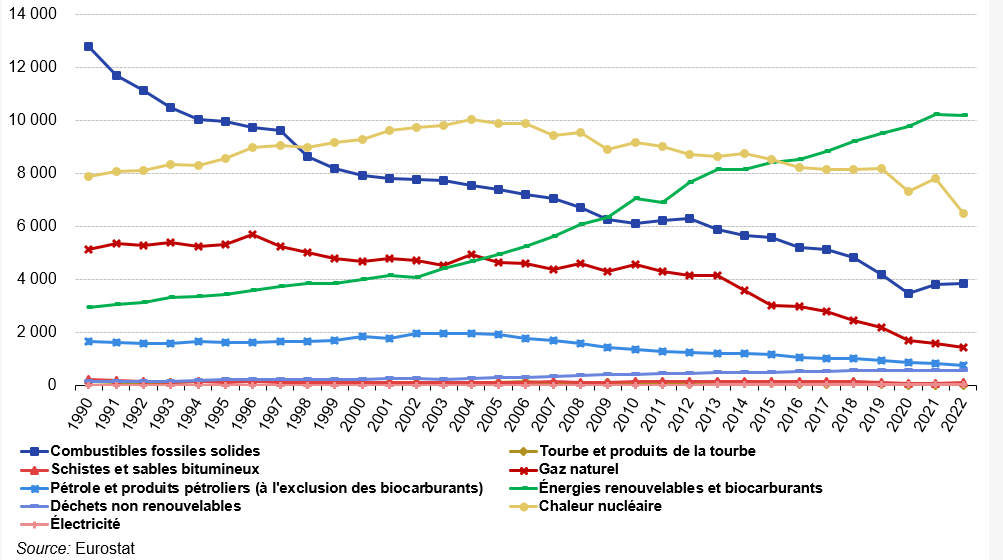

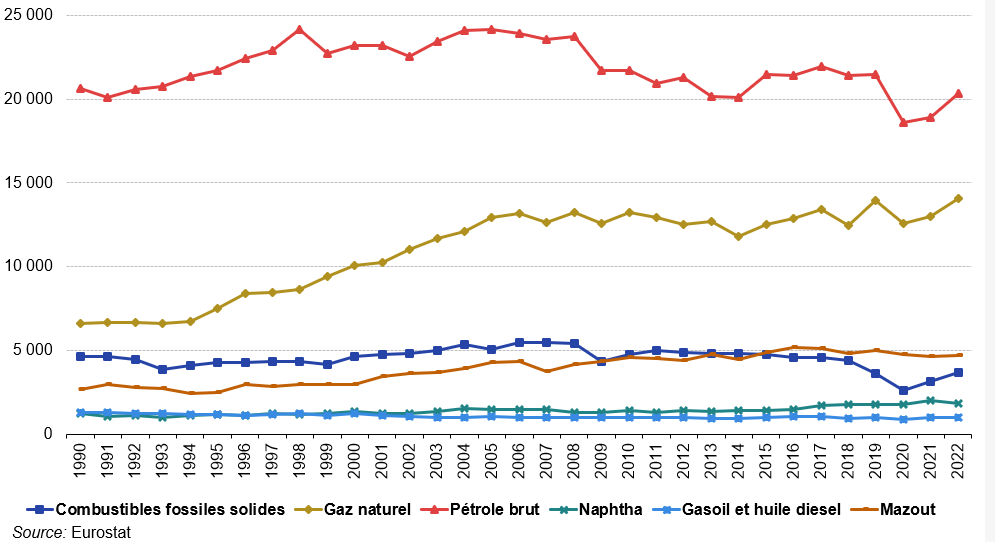

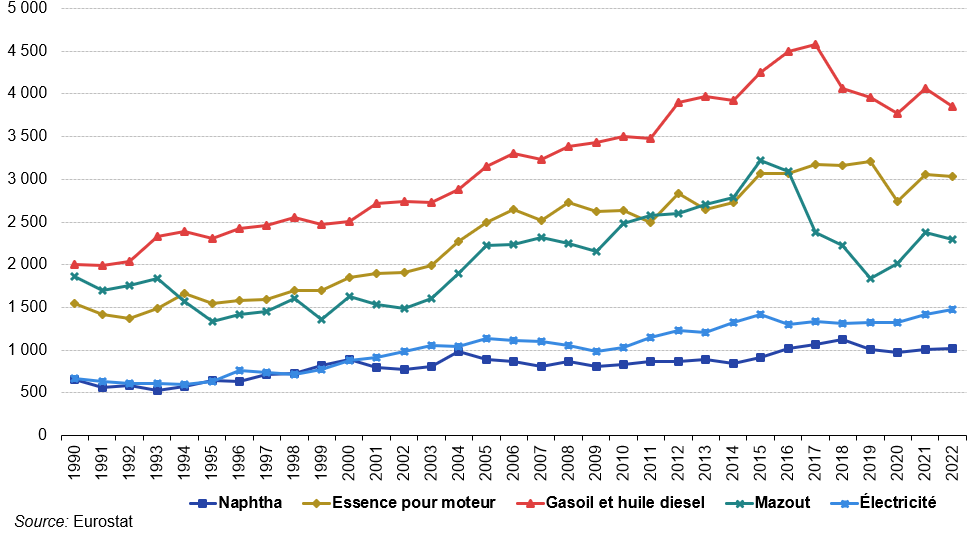

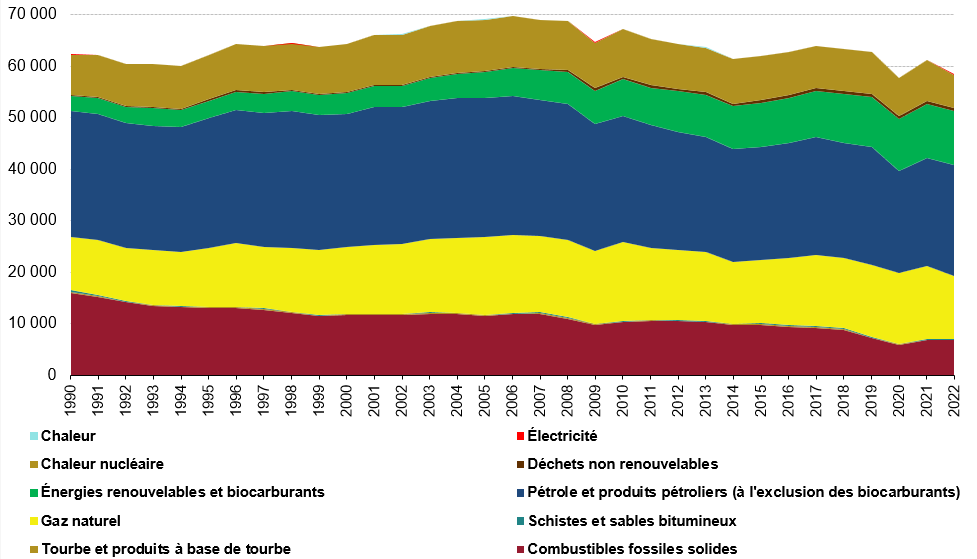

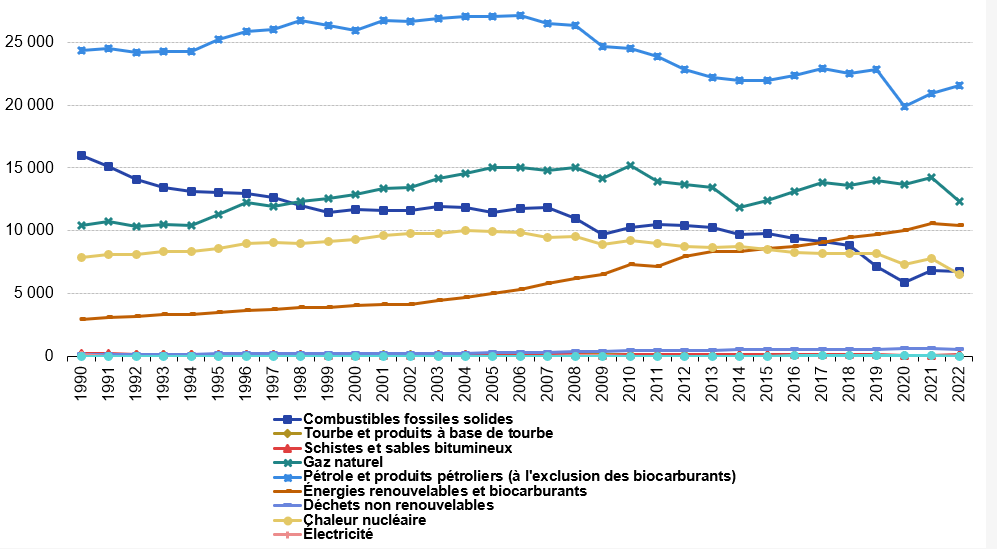

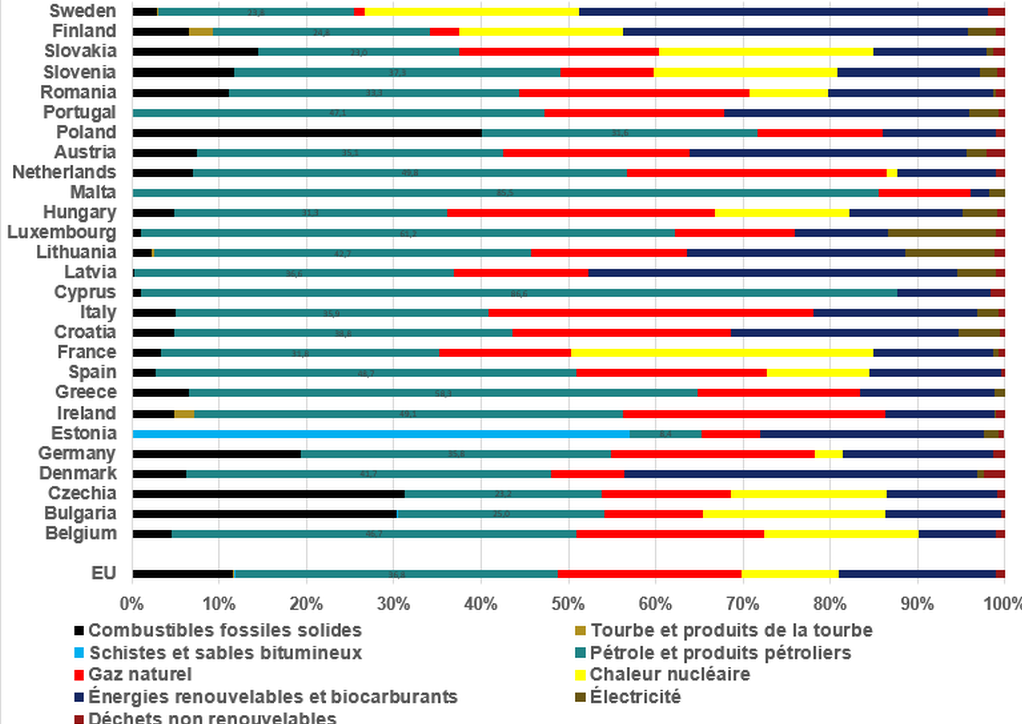

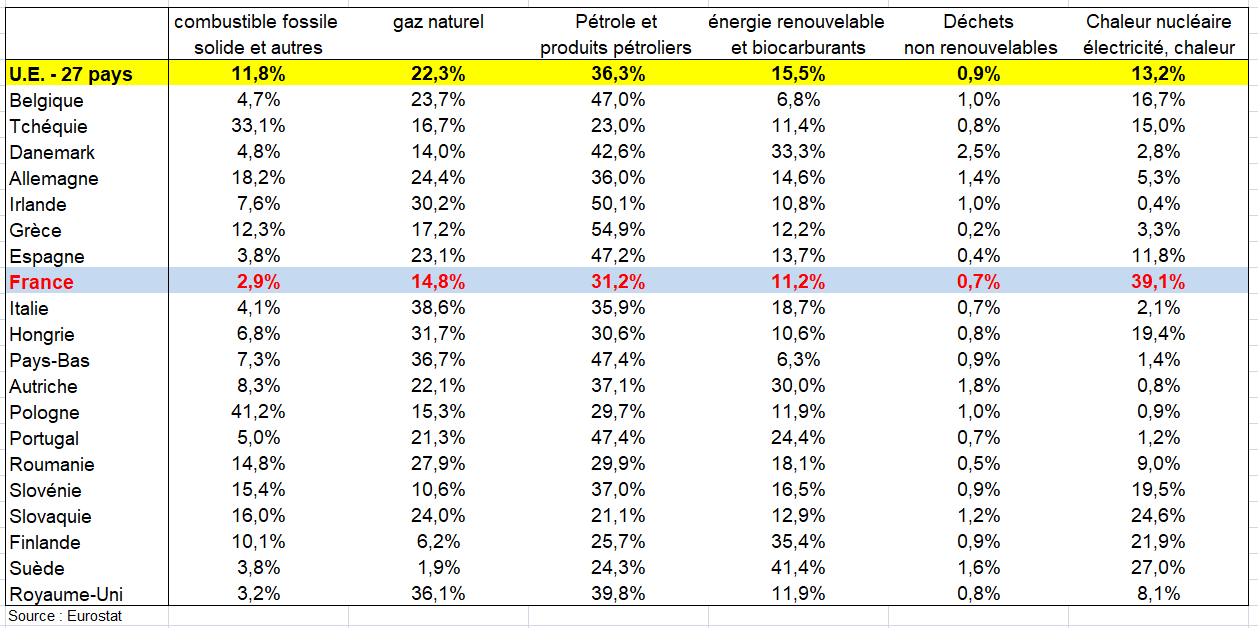

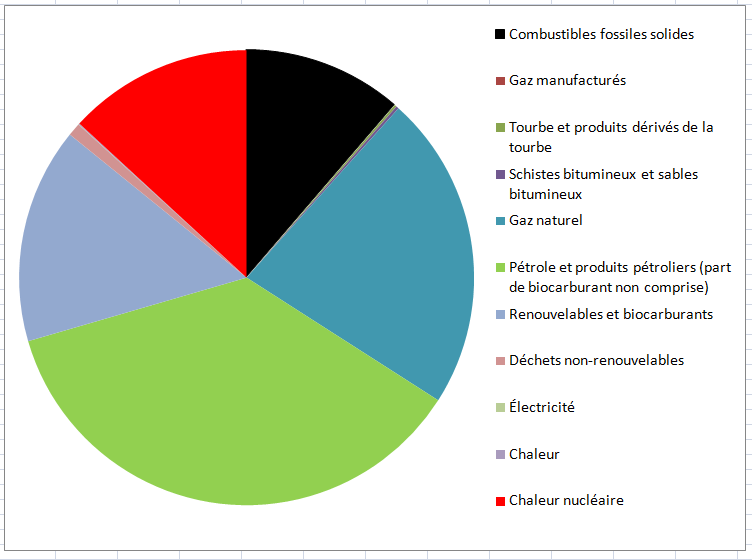

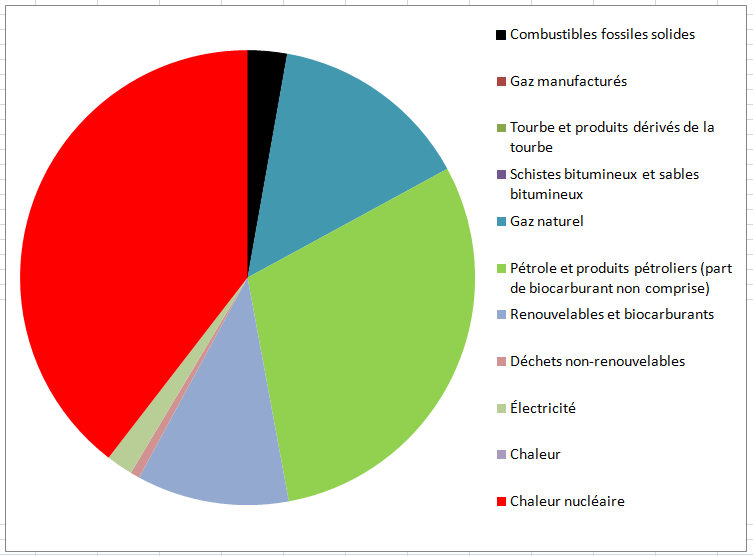

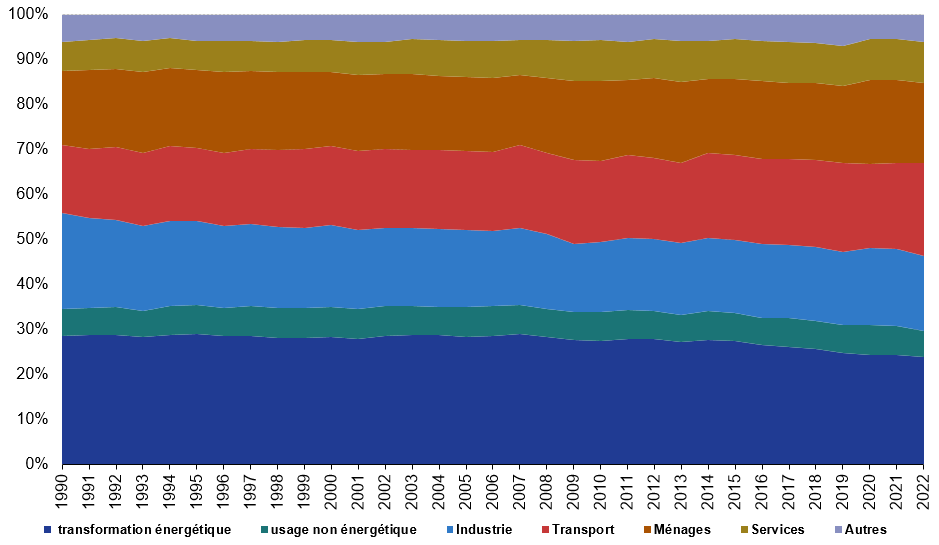

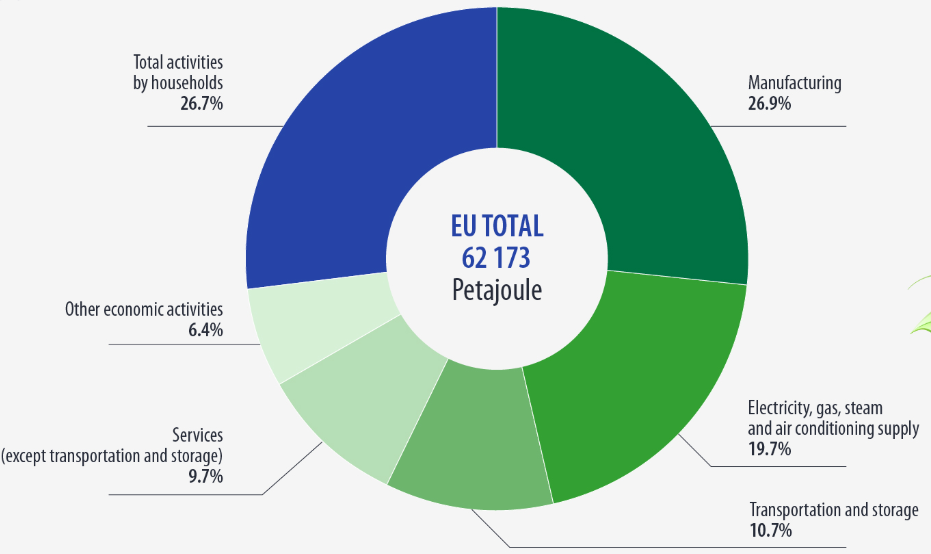

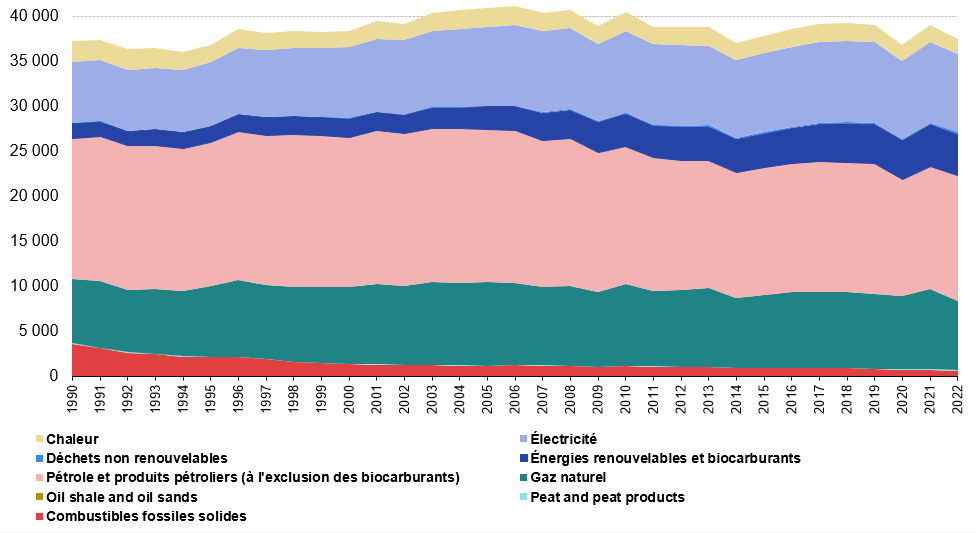

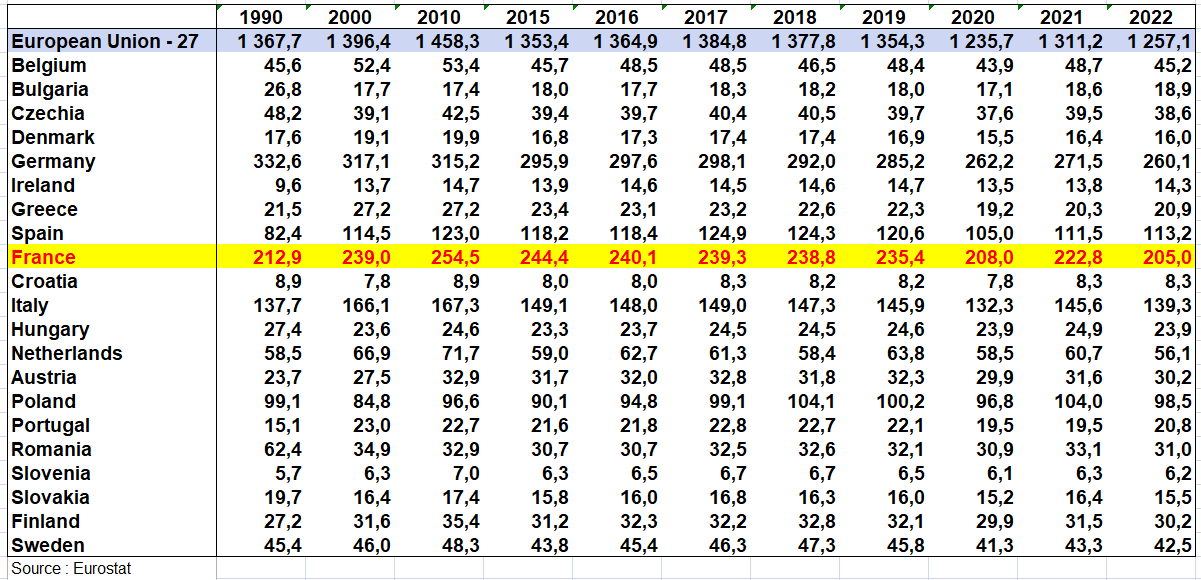

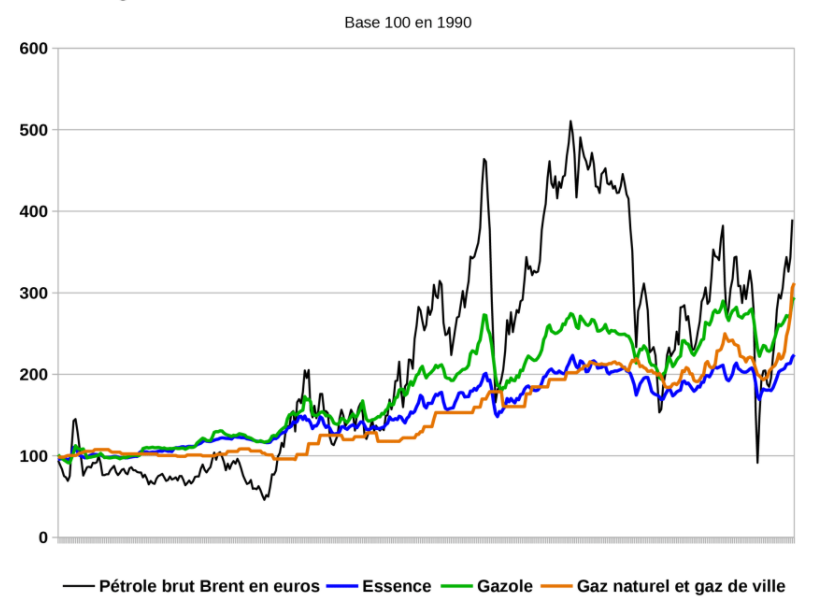

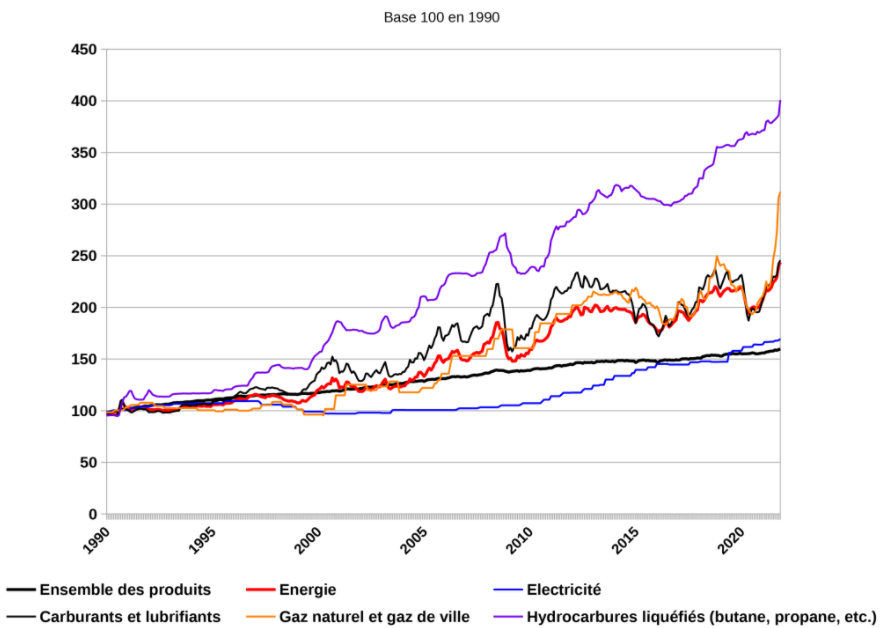

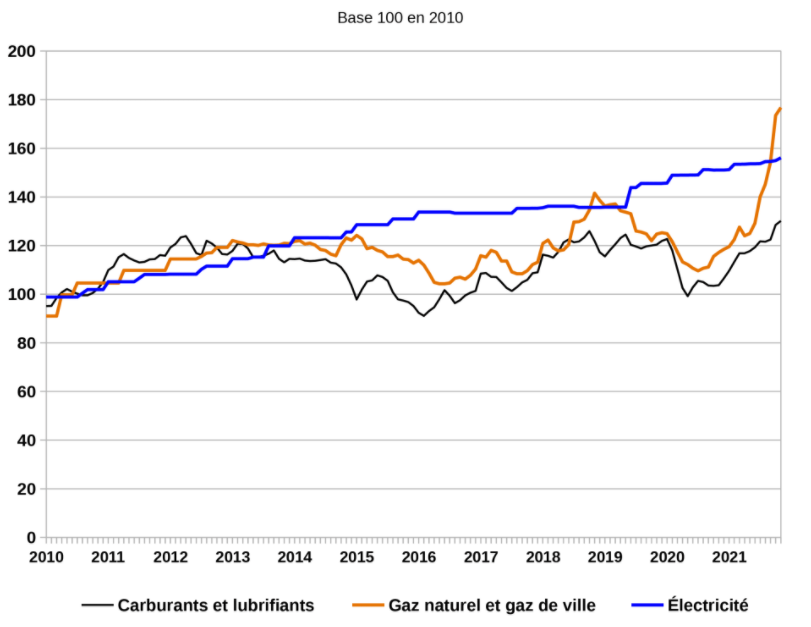

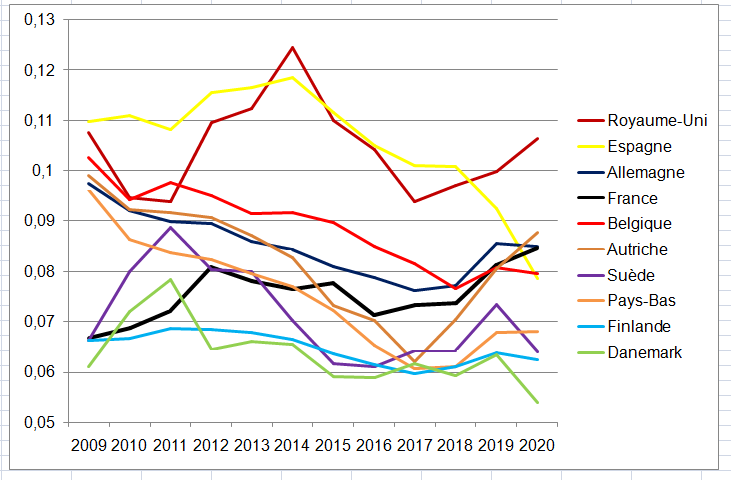

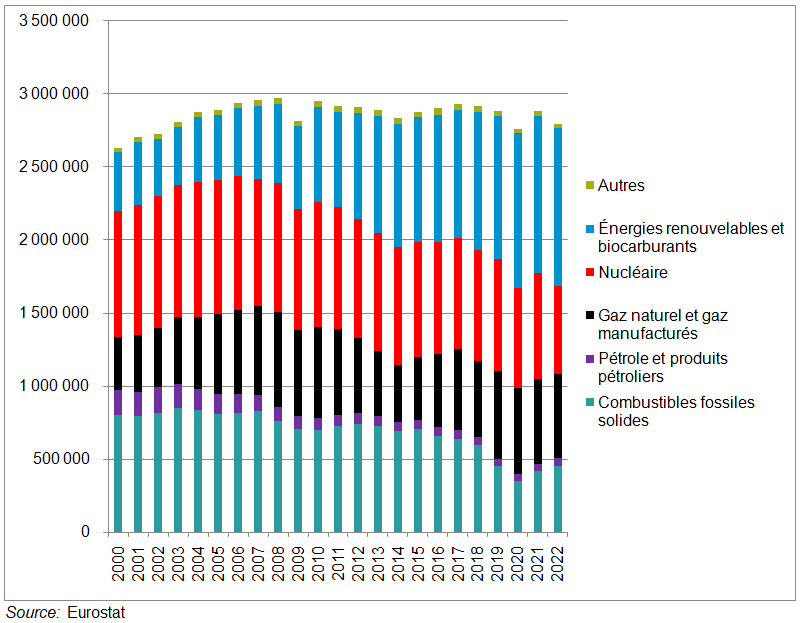

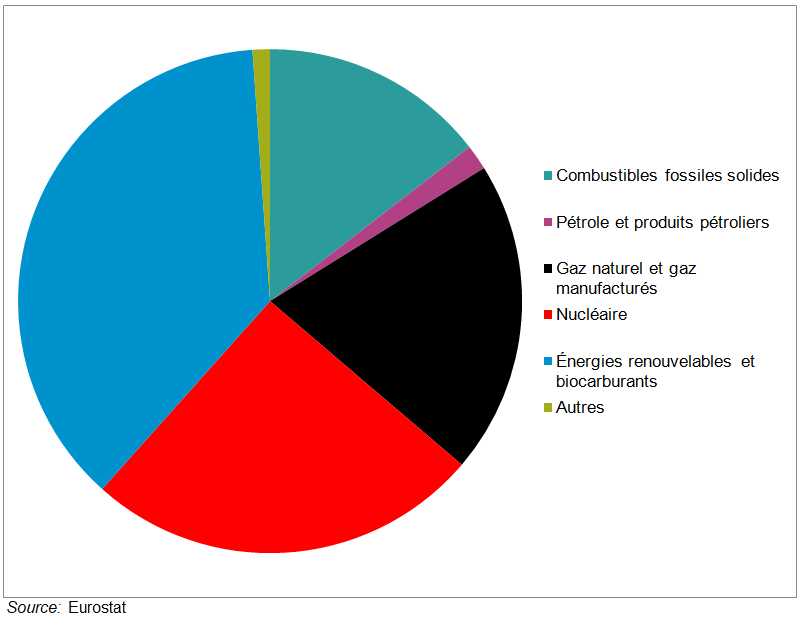

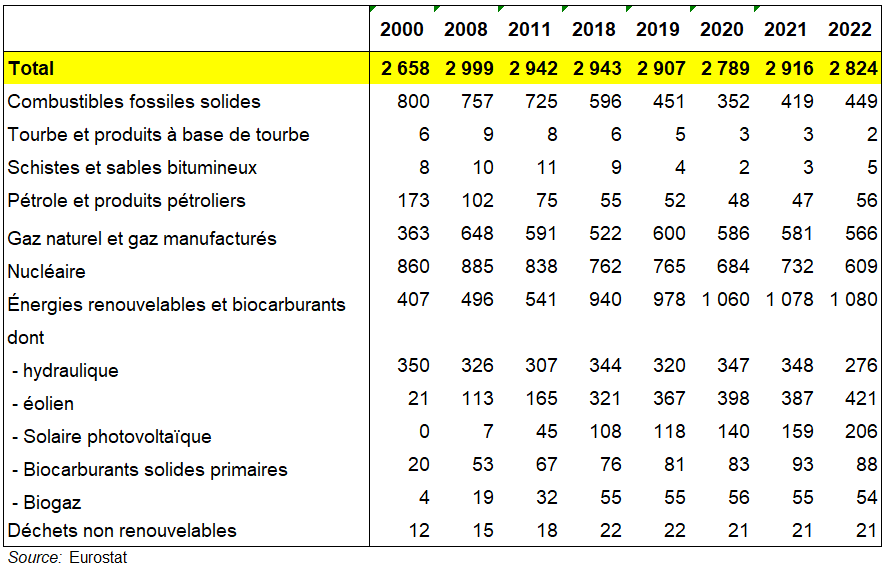

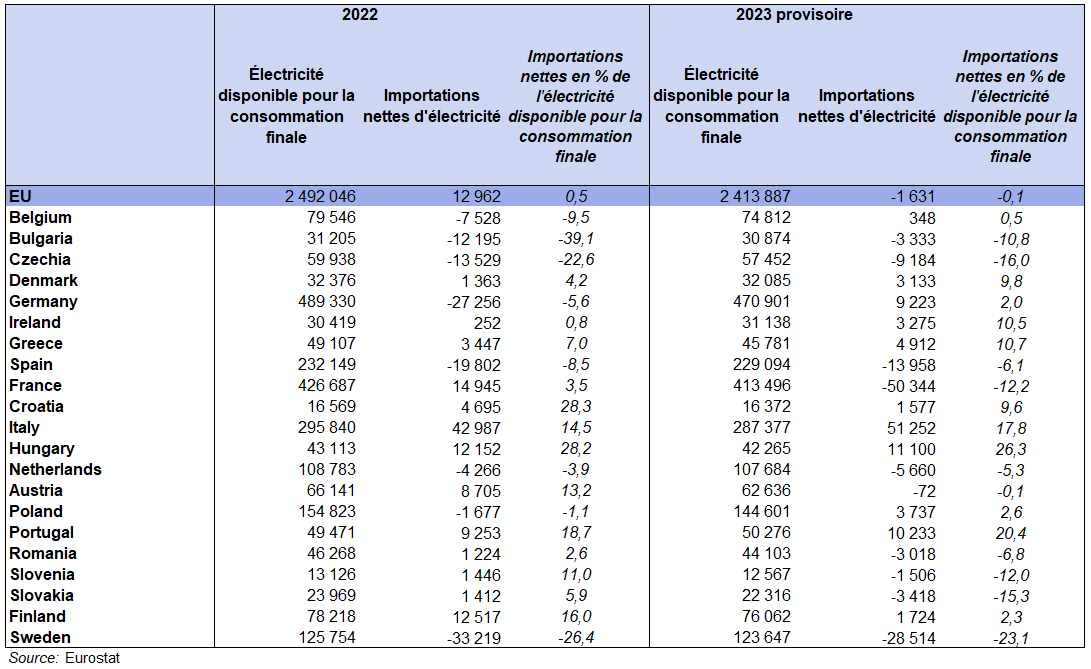

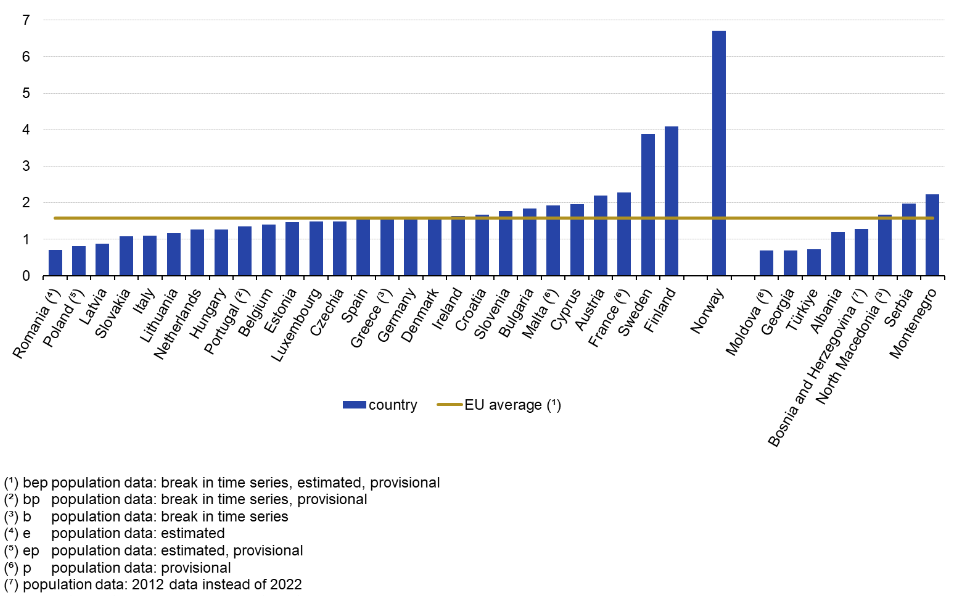

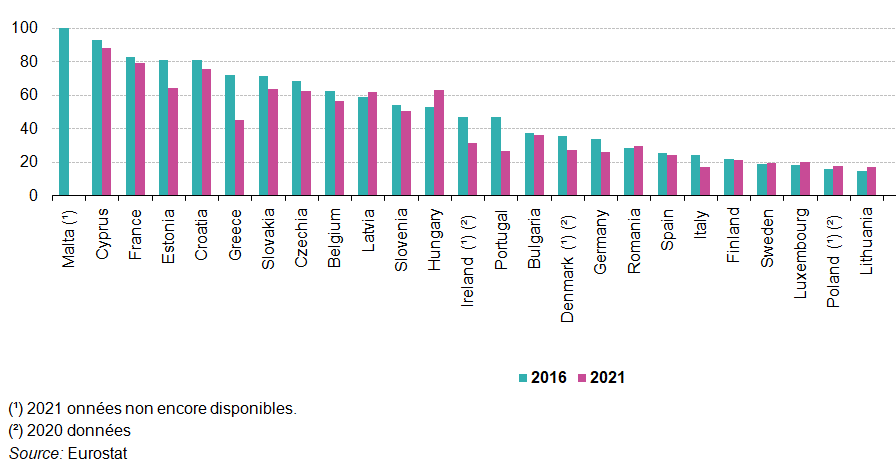

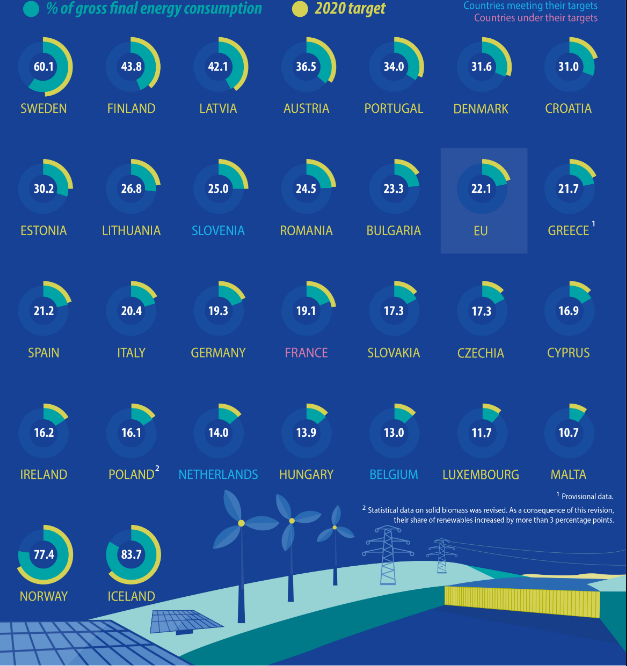

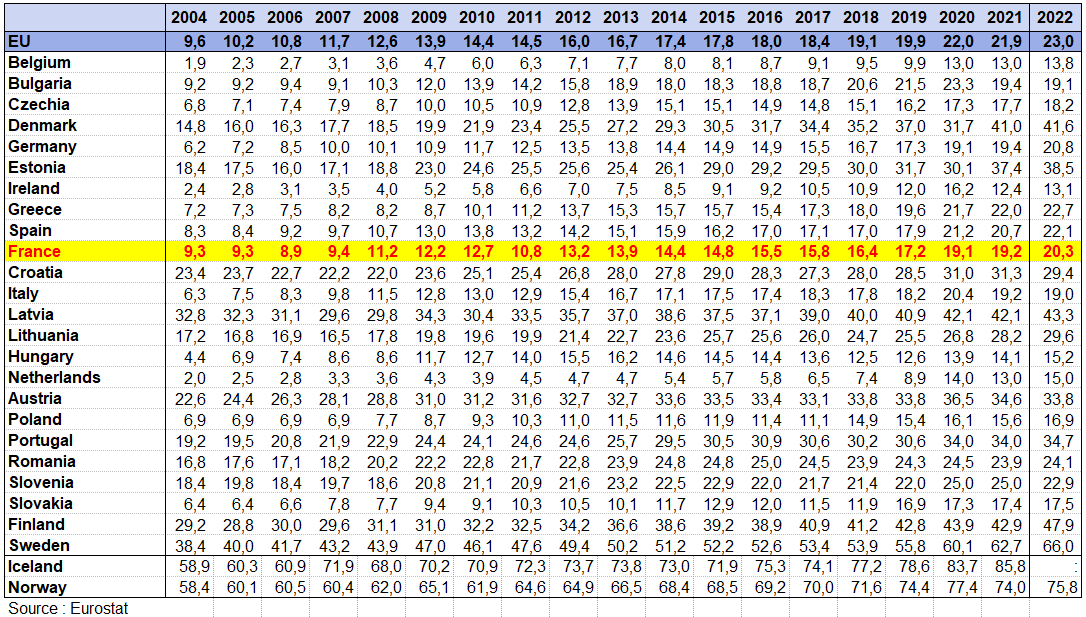

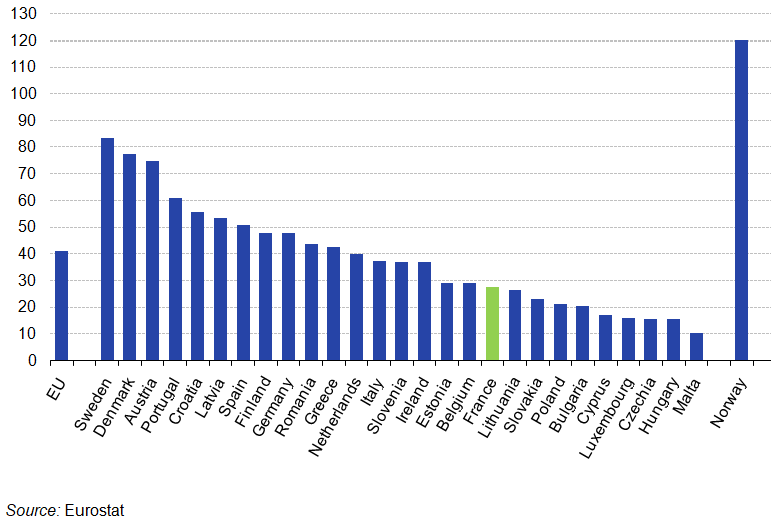

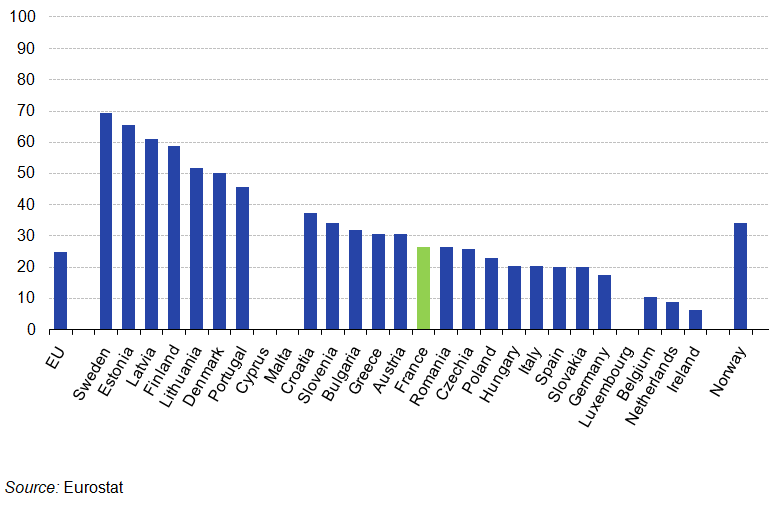

a) La production d’énergie primaire en 2022