Les chaînes de valeur mondiales

La croissance des chaînes de valeur mondiales (CVM) est l’une des principales caractéristiques de ce qu’il est convenu de dénommer la deuxième vague de la mondialisation qui a débuté dans la deuxième moitié du XXe siècle. L’invention de la machine à vapeur au XVIIIe siècle a lancé la première vague de la mondialisation, qui a culminé au début du XXe siècle. Au cours de cette première vague, le commerce international concernait essentiellement les produits de base et les produits manufacturés entièrement assemblés. Au cours de la deuxième vague de la mondialisation, le commerce international a été marqué par le dégroupement du processus de production et la réalisation des différentes phases de la production à divers endroits du monde entier. En conséquence, la structure des échanges commerciaux a changé, devenant multidirectionnelle et portant sur des produits intermédiaires dans des branches d’activité données.

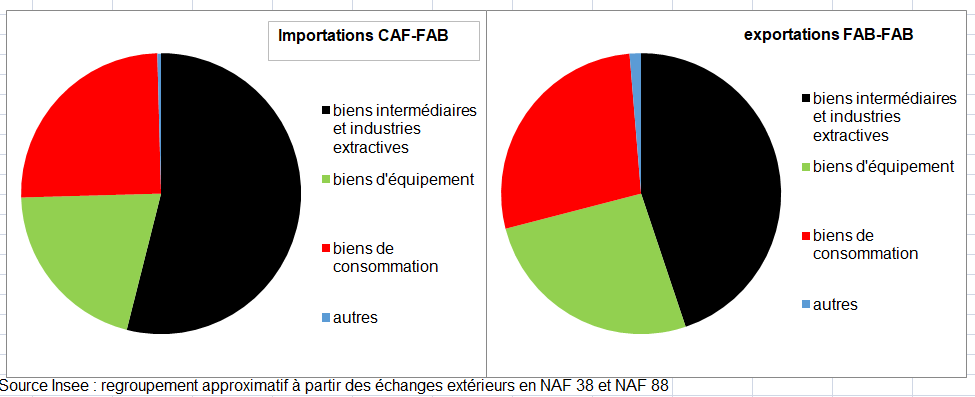

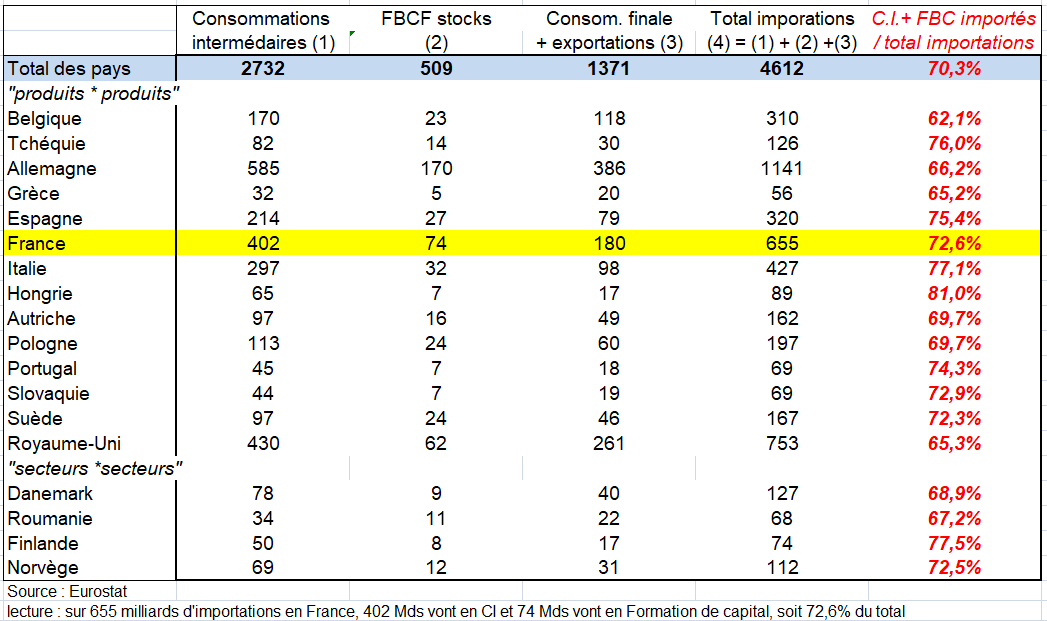

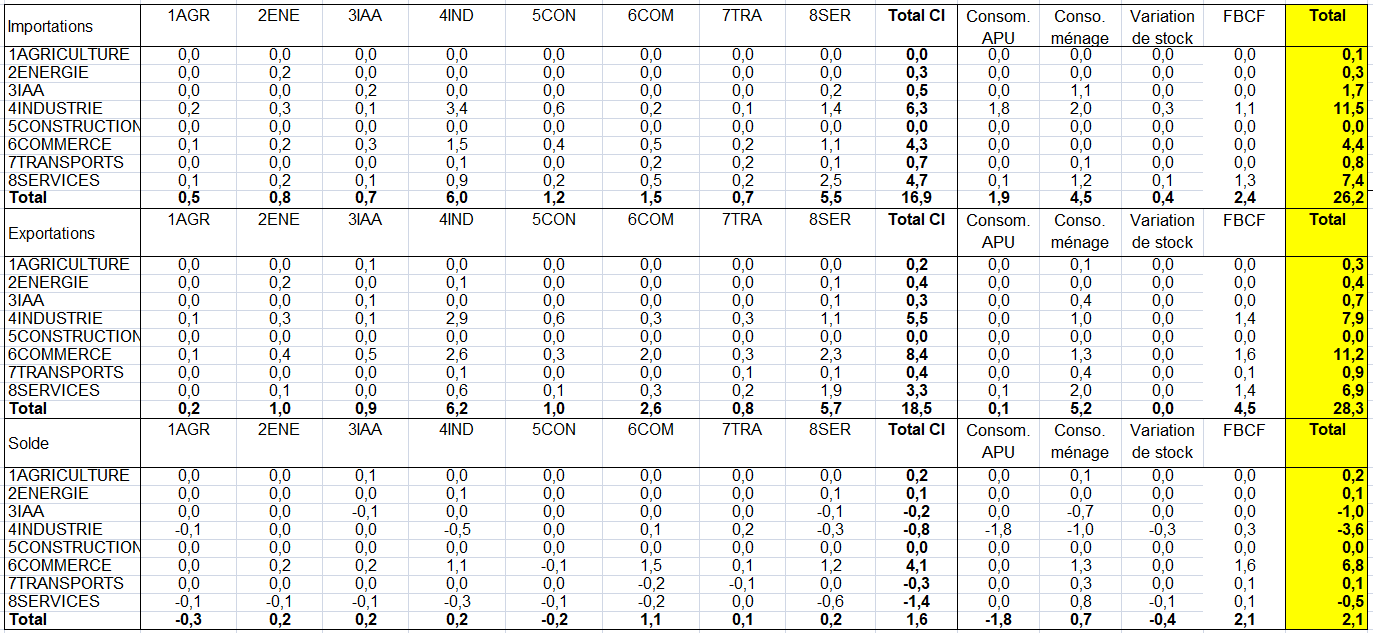

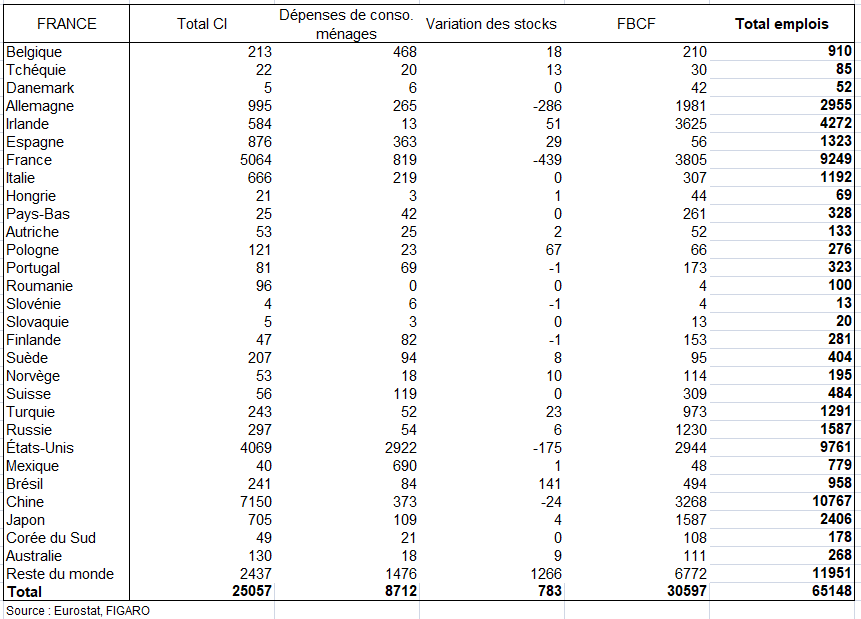

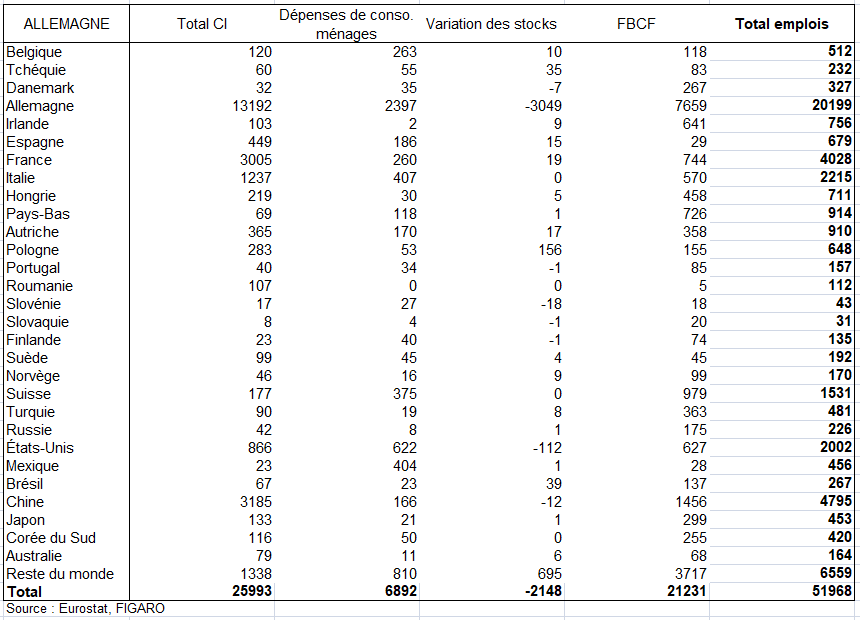

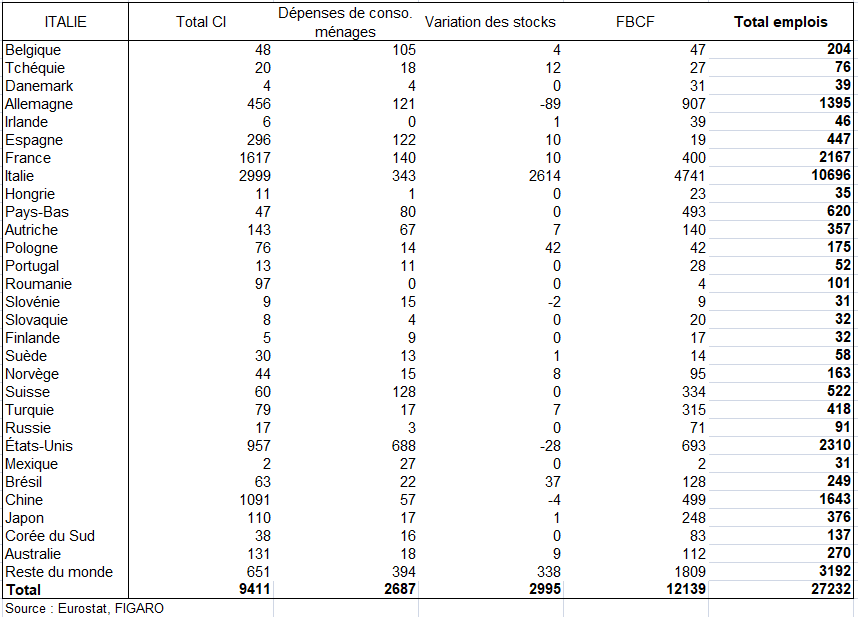

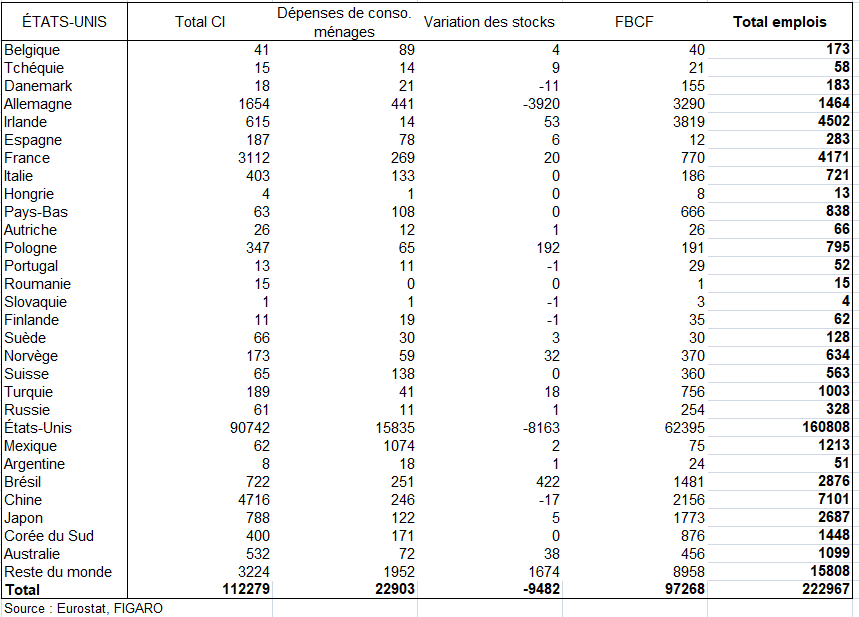

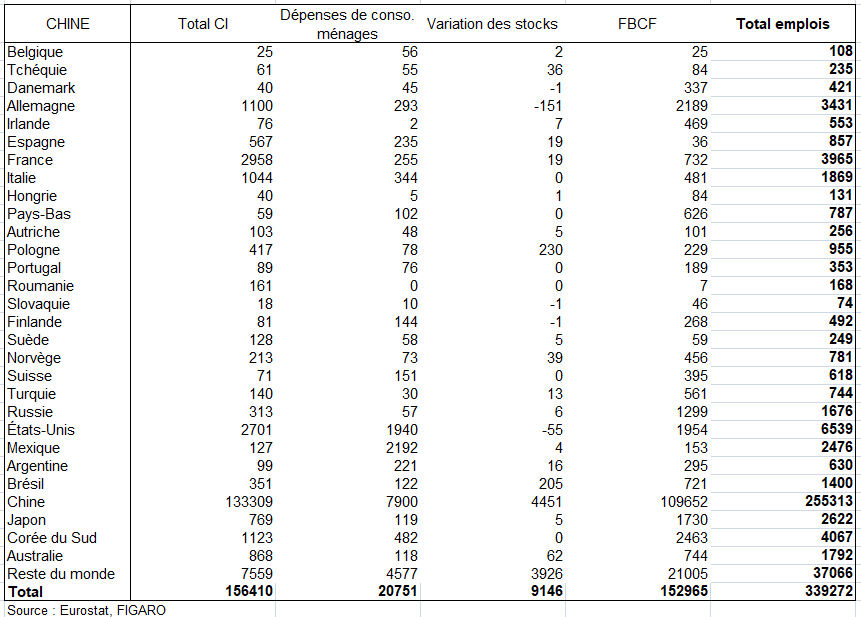

Les chaînes de valeur mondiales désignent l’ensemble des activités productives réalisées par les entreprises en différents lieux géographiques au niveau mondial pour amener un produit ou un service du stade de la conception au stade de la production et de la livraison au consommateur final. Ces activités englobent selon les cas la recherche‑développement, la conception, la production, la commercialisation, la distribution, la vente au détail, et parfois même la gestion et le recyclage des déchets. Les chaînes de valeur mondiales cherchent à estimer « la valeur ajoutée créée par chaque pays dans la production de biens et services qui sont échangés et consommés dans le monde entier ». Les biens intermédiaires et les biens d’équipement professionnels représentent presque les deux tiers du commerce mondial de biens, le reste étant constitué de biens de consommation et de produits agro-alimentaires. Autant dire que les importations concernent surtout des consommations intermédiaires et la FBCF dans un pays comme la France bien plus que les achats des ménages.

La mondialisation économique a conduit à un monde plus connecté ayant des répercussions profondes sur les modes de production, le commerce international, les investissements étrangers, la croissance économique, le marché du travail et de nombreux autres secteurs de l’économie. L’augmentation des interactions transfrontalières et l’ouverture croissante des nations posent également des problèmes de mesure aux fournisseurs de données micro- et macroéconomiques, tandis que l’interprétation et l’application des statistiques deviennent elles aussi plus difficiles. Du fait de la mondialisation, l’importance des frontières légales nationales tend à s’estomper et il pourrait devenir plus difficile d’appliquer les définitions classiques distinguant entre les activités économiques internes (domestiques ou nationales) et externes (étrangères). Il est, dès lors, plus problématique, dans certains cas, de définir la ligne de démarcation entre les unités économiques résidentes et non résidentes, une distinction majeure pour les statistiques macroéconomiques.

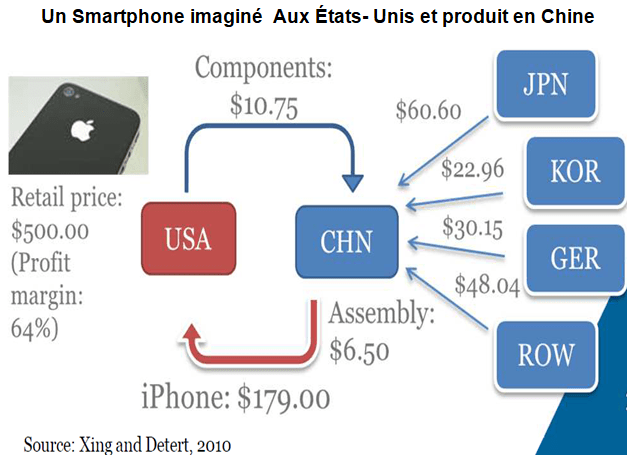

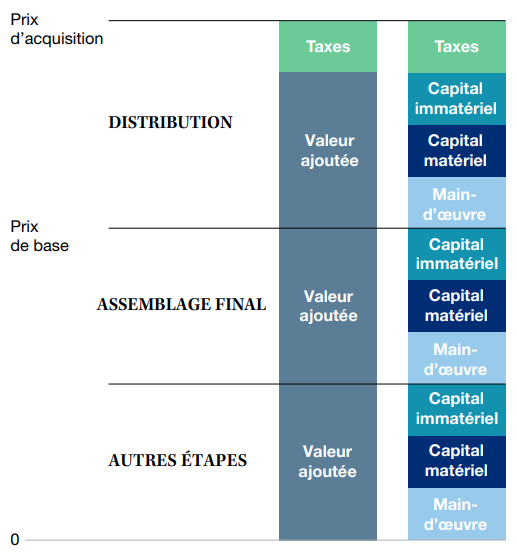

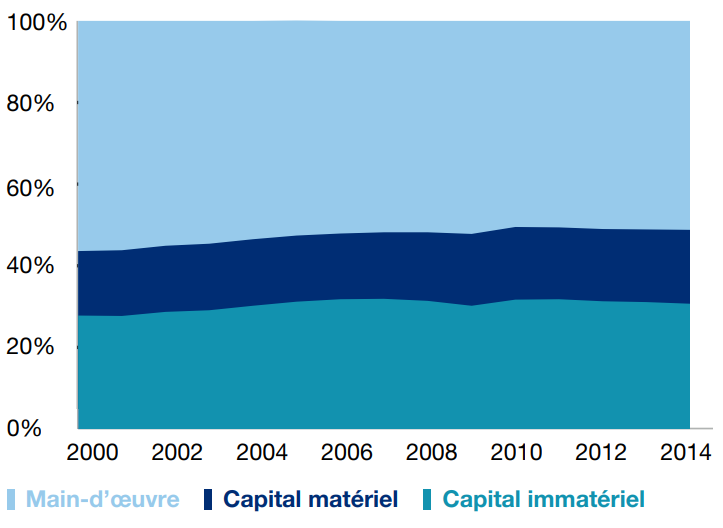

Lorsqu’on acquiert un nouveau Smartphone, qu’achète-t-on exactement? Un téléphone comporte un grand nombre de pièces et de composants fabriqués dans le monde entier et son prix doit tenir compte du coût de ces derniers. Il Convient également de tenir compte dans le prix du travail fourni par les personnes qui ont fabriqué les composants et assemblé le produit final, ainsi que des services tels que le transport ou la vente au détail du produit dans un magasin ou en ligne. Et, surtout, le prix prend en considération le capital immatériel, à savoir la technologie qui fait fonctionner le Smartphone, son design et sa marque. Le capital immatériel est l’un des facteurs déterminants du succès sur le marché, à savoir quelles entreprises réussissent et quelles autres échouent. Comment les entreprises gèrent-elles leurs actifs incorporels dans les chaines de valeur mondiales et quel rôle la propriété intellectuelle joue-t-elle dans la rentabilisation de ces actifs? Et enfin comment les statistiques du commerce extérieur enregistrent la valeur de leurs flux entre les pays?

The growth of global value chains is a key distinguishing feature of the so-called second wave of globalization that set in some time in the second half of the 20th century. The invention of the steam engine in the 18th century unleashed the first globalization wave, which peaked early in the 20th century. International commerce during the first wave mostly consisted of trade in commodities and fully assembled manufactured goods. What stands out about international commerce in the second globalization wave is the unbundling of the production process and the spreading of different production stages across different locations around the world. As a result, trade patterns have shifted toward multidirectional trade in intermediate goods within particular industries.

Global value chain (GVC) refers to the set of productive activities performed by companies in different geographical locations around the world so that to bring a product or a service from design stage, to production stage, and delivery to final consumer. These activities may include research and development, design, production, marketing, distribution, retailing, and even sometimes waste management and recycling. GVCs aims to estimate « the value added created by each country on production of goods and services traded and consumed worldwide ». Intermediate and capital goods account for almost two-thirds of world trade in goods. The rest consists of consumer goods and agri-food products. It’s as good as to say that global importations in a country like France are related more to intermediate consumption and Gross fixed capital formationt han to households’consumption. .

Economic globalisation has led to a more connected world with a profound impact on production patterns, international trade, foreign investment, economic growth, the labour market and many other sectors of the economy. Increasing cross-border interactions and the increasing openness of nations also pose measurement problems for micro- and macroeconomic data providers, while the interpretation and application of statistics are also becoming more difficult. As a result of globalisation, the importance of national legal boundaries tends to blur and it may become more difficult to apply the traditional definitions distinguishing between internal (domestic or national) and external (foreign) economic activities. It is therefore more problematic in some cases to define the dividing line between resident and non-resident economic units, a major distinction for macroeconomic statistics.

A consumer buys a new smartphone. What exactly is she paying for? The phone consists of many parts and components manufactured all over the world, and the price needs to cover the cost of those. She is also paying for the labor of the people who made the components and assembled the final product, and for services such as transportation and the retailing of the product in a physical store or online. And, very importantly, he is paying for intangible capital – the technology that runs the smartphone, its design and its brand name. Intangible capital is crucial in determining success in the marketplace – which companies succeed and which fail. How do companies manage their intangible assets in global value chains, and what role does intellectual property (IP) play in generating a return on these assets? And finally, how do foreign trade statistics record the value of their flows between countries?

«Le même produit reçoit ou peut recevoir une première façon chez un peuple, une seconde chez celui-ci, une troisième chez celui-là. et ainsi de suite; il traverse ainsi cinq ou six frontières et s’élabore cinq ou six fois avant d’arriver au main du négociant qui le vend auprès ou au loin, dans sa propre ville ou dans un autre hémisphère. Voilà de la mousseline qui a peut-être été tissée en Saxe avec du filé de Manchester obtenu avec un mélange de cotons récoltés à Surate dans l’Inde, à Mobile aux États-Unis ou en Égypte; elle va se faire broder à Nancy pour être vendue à Philadelphie ou à Canton ou à Batavia (Java), après avoir passé par l’entrepôt de New-York, ou celui de Hong-Kong ou celui de Singapour. », Michel Chevalier à l’occasion de l’exposition universelle de Londres de 1851.

« Notre façon même de commercer a connu une énorme mutation. Auparavant, les biens étaient fabriqués au Mexique ou à Maurice ou en Malaisie. Désormais, ils sont fabriqués dans le monde. Du fait de l’expansion des chaînes de valeur mondiales la plupart des produits sont fabriqués à partir d’intrants venus de différents pays. Les produits franchissent les frontières à maintes reprises aux différents stades de la fabrication. Le commerce des biens intermédiaires est le secteur le plus dynamique du commerce mondial». Pascal Lamy.

Sommaire

I – DES ÉCHANGES MONDIAUX AUX CHAÎNES DE VALEURS MONDIALES (CVM)

II – LES BIENS ET LES SERVICES INTERMÉDIAIRES, LES BIENS D’ÉQUIPEMENT, MOTEUR DES ÉCHANGES MONDIAUX

III – LE CAPITAL IMMATÉRIEL DANS LES CVM

IV – UN TES MONDIAL (TIES) DIFFICILE À FAIRE POUR MESURER LES CVM

V – LES 6 CAS D’ASYMÉTRIES DES ÉCHANGES EXTÉRIEURS

VI – LES INVESTISSEMENTS DIRECTS ÉTRANGERS

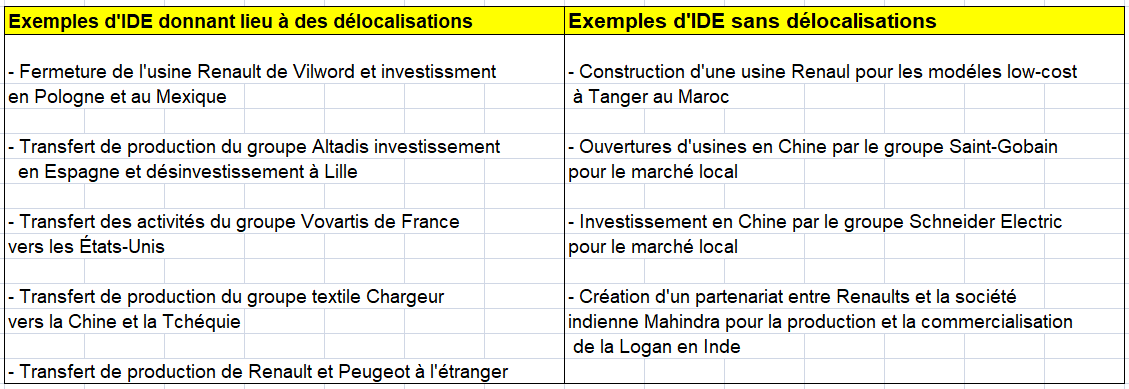

VII – LES DIVERSES FORMES DE DÉLOCALISATION : PARTIELLE OU TOTALE

VIII – LES ENTREPRISES MULTINATIONALES

IX – RALENTISSEMENT DE LA MONDIALISATION DEPUIS 2009

X – QUELQUES RÉSULTATS DES CHAÎNES DE VALEUR MONDIALES

Introduction

° Il existe de multiples définitions des chaînes de valeur mondiales. Une chaîne de valeur mondiale est un concept développé par M. Porter en 1985. Ce dernier entend « le processus de production au sens large, c’est à dire avec la production, la finance, les ressources humaines, la recherche et le marketing. Toutes ces étapes sont organisées par l’entreprise ou une organisation afin d’obtenir un avantage concurrentiel ».

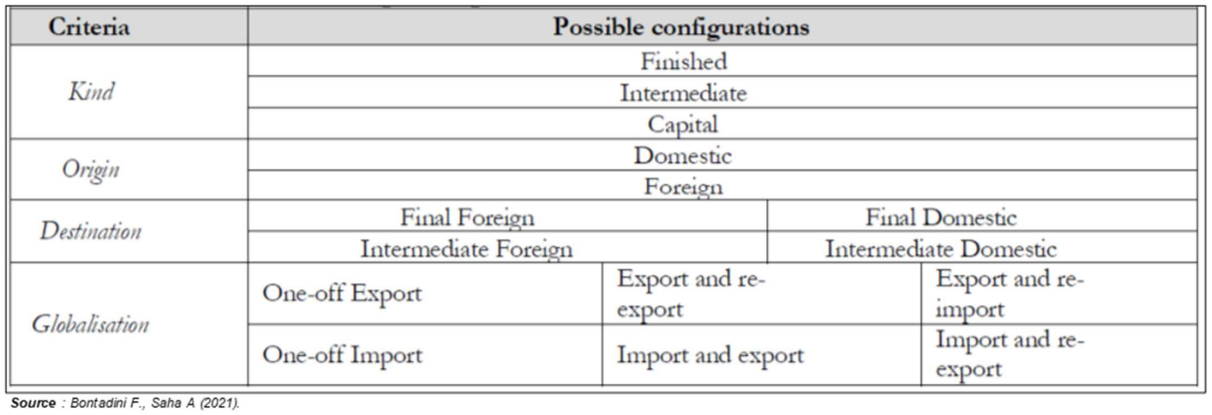

° Des définitions plus récentes ont été données : «Une chaîne de valeur mondiale est aussi définie comme un processus de production qui tient compte de la valeur ajoutée d’au moins deux pays. En tant que telle, cette notion de chaînes de valeur mondiales se caractérise par l’utilisation croissante de la valeur ajoutée étrangère dans la production, en particulier lorsque cette production est destinée à l’exportation». Cette dernière définition est indépendante de la forme spécifique sous laquelle la valeur ajoutée étrangère est incorporée dans la production, et cohérente avec diverses configurations des CVM.

° Les chaînes de valeur mondiales recouvrent ainsi la fragmentation des processus de production mise en œuvre à l’échelle planétaire. Pour rester compétitives (l’avantage concurrentiel se développe en réalisant chaque étape dans le pays dont la production est la plus efficace), les entreprises organisent de plus en plus leur production à l’échelle mondiale et font de plus en plus appel à des fournisseurs situés dans le monde entier.

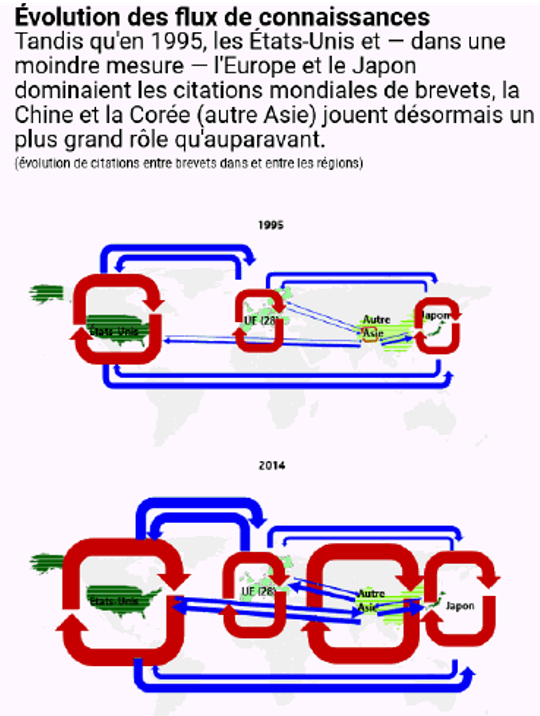

° La mondialisation se définit souvent selon cinq composantes : le commerce international, les investissements directs étrangers (IDE), la connaissance (les brevets), la finance (les capitaux à court terme) et les migrations internationales (migrations, voyageurs, transporteurs, étudiants,…). On s’intéresse ici aux trois premiers aspects. Mais on peut ajouter que les chaînes de valeur mondiales se sont développées presque en même temps que la financiarisation des économies et ont pris leur envol au même moment que la nouvelle économie des TIC, au début des années 1990 (voir page Économie numérique).

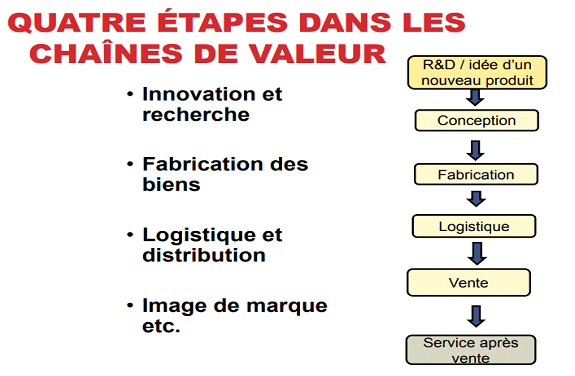

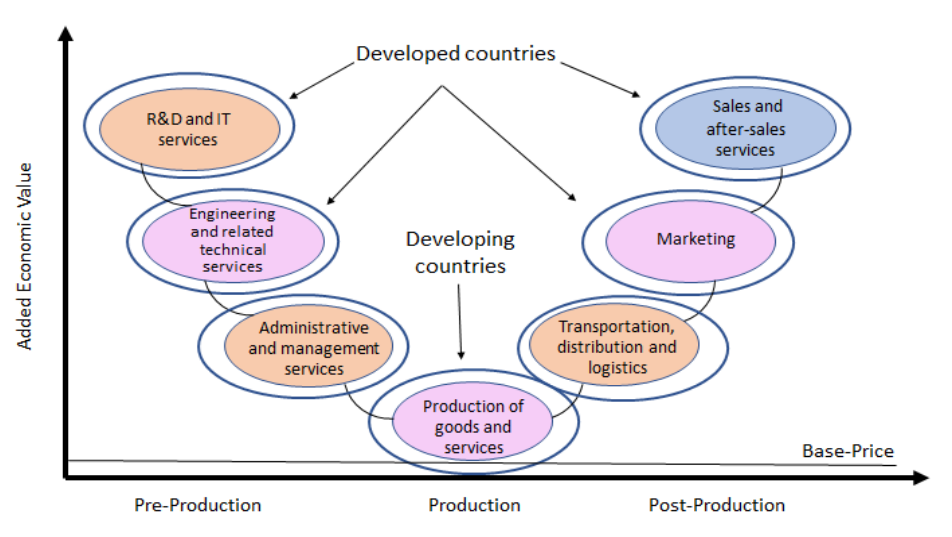

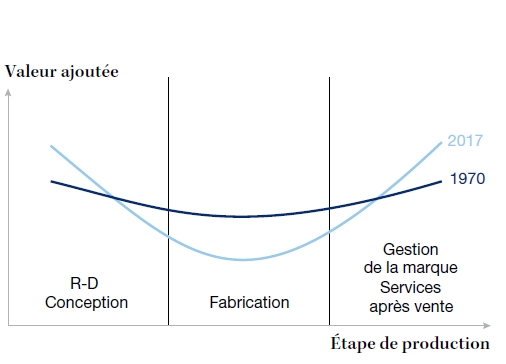

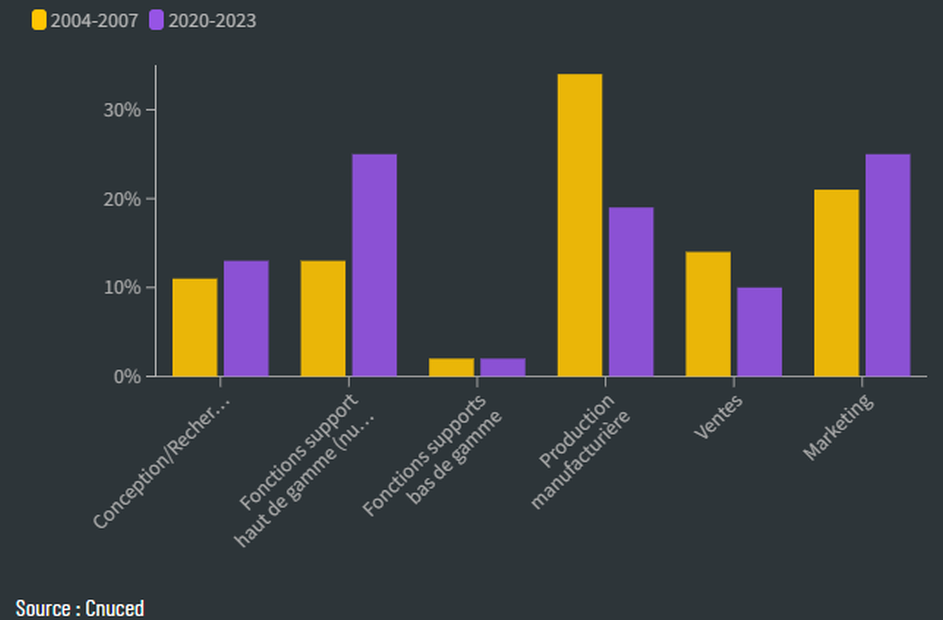

° Elle a pris une dimension nouvelle durant la décennie 90. Il ne s’agit plus seulement d’exporter et d’importer de plus en plus des produits bruts comme depuis le début des années 60. Il s’agit de faire fabriquer un produit par de multiples intervenants de différents pays qui chacun apporte une valeur ajoutée supplémentaire [1] (les nombres entre crochet renvoient à la bibliographie en bas de page). Les activités vont des services en amont (conception du produit, R&D) aux services en aval (transports, logistique, distribution), en passant par la fabrication. Ces 3 formes se conjuguent. Parfois, la dernière concerne des pays éloignés. Mais parfois aussi, elle a lieu entre des pays proches (Allemagne et pays d’Europe de l’Est).

° Pour rester compétitives, les entreprises multinationales (EMN) ont organisé leur production à l’échelle mondiale, divisant leurs chaînes de valeur en parties plus petites fournies par un nombre croissant de fournisseurs situés dans le monde entier. Les C qui en résultent comprennent l’éventail complet des activités nécessaires pour amener un produit ou un service depuis la conception jusqu’aux différentes phases de production, de livraison aux consommateurs finaux. Isoler la valeur ajoutée dégagée à chacune de ces étapes constitue un enjeu important. Certains pays jouent seulement un rôle d’assemblage, sans dégager pour autant une forte valeur ajoutée, alors que d’autres se positionnent plus volontiers sur les segments à plus forte valeur ajoutée, à l’instar des secteurs de l’innovation et de la recherche.

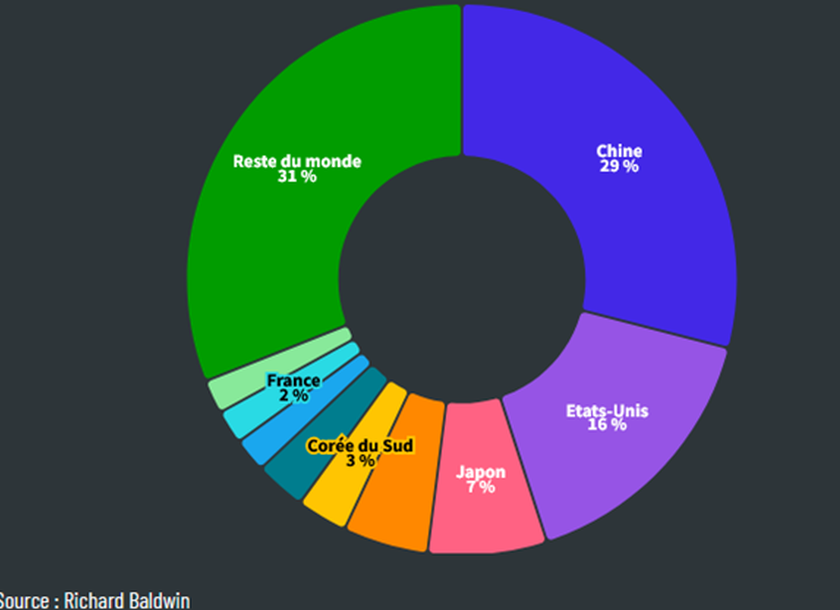

° Ainsi, un smartphone assemblé en Chine peut inclure des éléments de conception graphique en provenance des États-Unis, du code informatique élaboré en Allemagne, des puces électroniques fabriquées au Japon et des métaux précieux extraits en Bolivie. Dans ce processus, tous les pays concernés conservent une partie de la valeur du produit final et tirent profit de son exportation. Une grande partie de cette valeur ajoutée tout le long de la chaîne d’approvisionnement internationale demeure cependant invisible dans les statistiques commerciales classiques, qui attribuent l’intégralité de la valeur d’un bien ou d’un service au dernier pays de la chaîne ayant finalisé la production.

° La réduction des barrières commerciales après 1945 et l’entrée de la Chine à l’OMC en décembre 2001, la baisse des coûts de transport, les innovations organisationnelles et les progrès des technologies de l’information et de la communication ont permis le découpage du processus de production moins cher et plus facile. Les coûts de coordination ont diminué et les différentes étapes de production sont désormais souvent situées dans deux pays ou plus. Les coûts de main-d’œuvre élevés et les réglementations lourdes dans les pays plus développés ont également contribué à accélérer le passage à travers une vague d’externalisation.

° En outre, à la fin des années 1970, s’amorce un mouvement de transferts des industries mûres, fortes consommatrices d’énergie (sidérurgie) et/ou intensive en main d’œuvre (textile) vers les pays du Sud. L’internationalisation des chaînes de production date de cette époque. Les entreprises multinationales (EMN) accentuent leur diversification en direction de nouveaux secteurs (l’électronique, les services,…) afin de compenser un déclin, jugé inévitable de certaines des industries qui avaient alimenté la croissance des années 1960. Déjà perçait le modèle phare des années 90 : aux économies développées, les industries peu polluantes à haute valeur ajoutée et hautes qualifications, aux pays en développement, la production de biens exigeant de lourds investissement en capital ou en fort contenu en travail peu qualifié. Ainsi l’essor de la production de TIC aux États-Unis permet des exportations vers tous les pays qui n’ont pas eu la capacité de se doter des compétences correspondantes.

° C’est l’occasion de noter le lien entre diffusion des TIC et approfondissement de l’internationalisation. D’autant que au début des années 2000, on assiste à une délocalisation de la production des téléphones portables, des ordinateurs et même des microprocesseurs dans des zones à bas coût de main d’œuvre, en accord avec un mythe de gestion émergent, à savoir l’entreprise de haute technologie sans production manufacturière (fabless : désignant ou se rapportant à une entreprise qui conçoit des micropuces mais sous-traite leur production plutôt que posséder sa propre usine. L’avantage pour les entreprises sans usine est qu’elles peuvent se lancer dans le secteur des puces sans avoir à dépenser des milliards en fabrication – voir l’exemple d’Apple au chapitre 1).

° D’ailleurs, le fossé numérique n’oppose plus d’un côté les riches pays autrefois industrialisés, de l’autre les pays pauvres de la périphérie dont certains comme la Chine ne le sont plus vraiment. Au début des années 2000, la Silicone valley a fait appel à des spécialistes venus de Taiwan, d’Inde et de Chine et de beaucoup d’autre pays. Dans un second temps, nombre de ces spécialiste sont fondé leur propre société et ont utilisé une double insertion dans les réseaux américain et domestique pour délocaliser une partie des activités qui se concentraient auparavant dans la Silicone Valley.

° L’essor des chaînes de valeur mondiales a rendu plus importante la distinction analytique entre les échanges de biens/services intermédiaires et les échanges de biens/services finaux.

° Cette page a plusieurs dimensions :

- méthodes,

- stratégie des entreprises multinationales,

- quels sont les produits au cœur des chaînes de valeur mondiales?

- facteurs de la mondialisation,

- résultats des chaînes de valeur mondiales et du T.E.S. mondial.

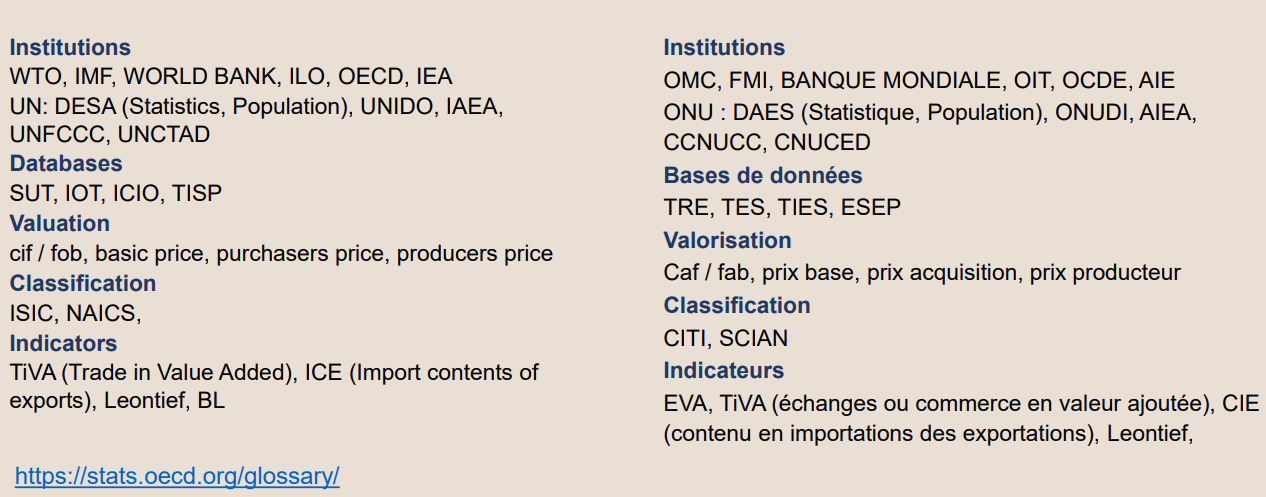

° On s’appuie sur 6 bases de données : Insee, OCDE, Eurostat, OMC, Banque Mondiale, CNUCED.

1/ méthodes de construction des tableaux entrées sorties (TES) inter-pays

° Pour analyser les chaînes de valeur mondiales, on peut faire des approches macroéconomiques ou à partir de données individuelles. Dans le monde réel, ce ne sont pas les pays ou les branches qui participent au commerce international, mais les entreprises. Chacune de ces approches a ses avantages et ses inconvénients : d’où la nécessité de combiner les approches. Ici on se réfère à l’approche macroéconomique..

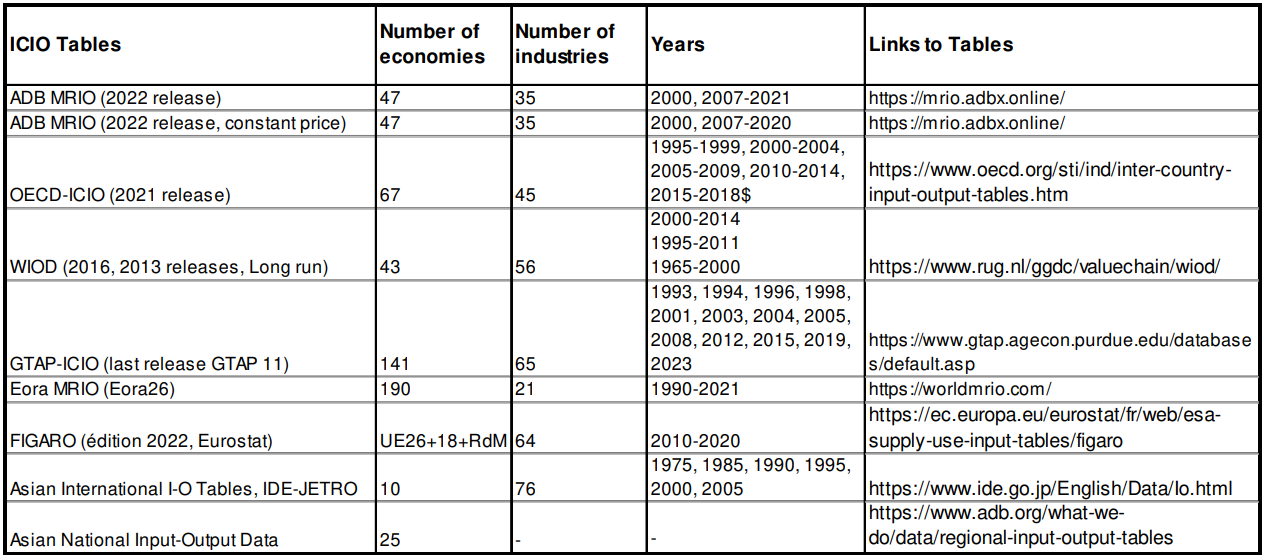

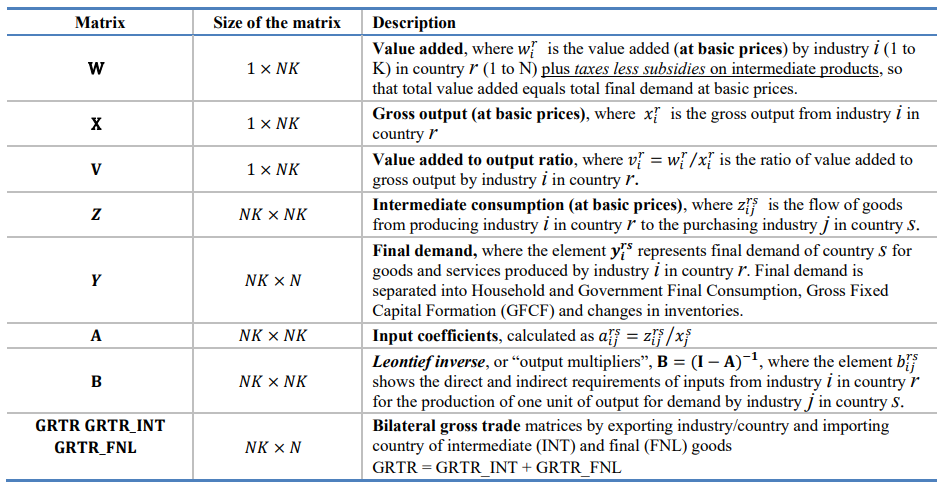

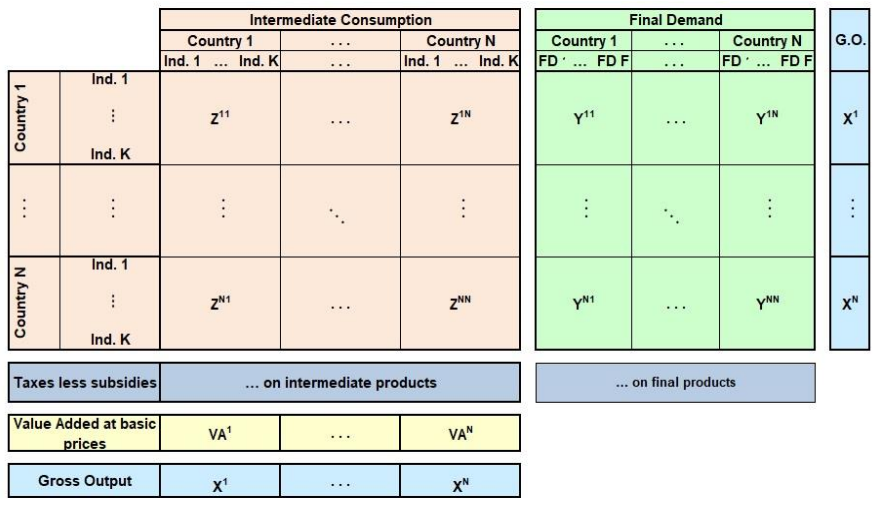

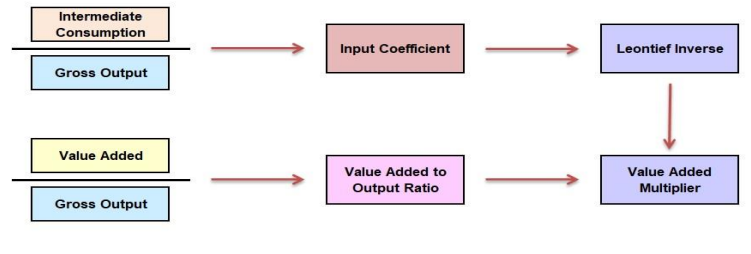

° Trois grands types de sources existent pour mesurer les chaînes de valeur mondiales :

- les données sur le commerce international , de biens intermédiaires (UN Comtrade, Baci (CEPII), DGDDI, etc.)…

- les TES mondiaux (Commerce en VA) (WIOD, TiVA (Ocde), FIGARO (Eurostat), Eora Global Supply Chain, etc.)

- les données sur les entreprises (Enquêtes, Données administratives, Supply Data Chain Bases, TVA, etc.)

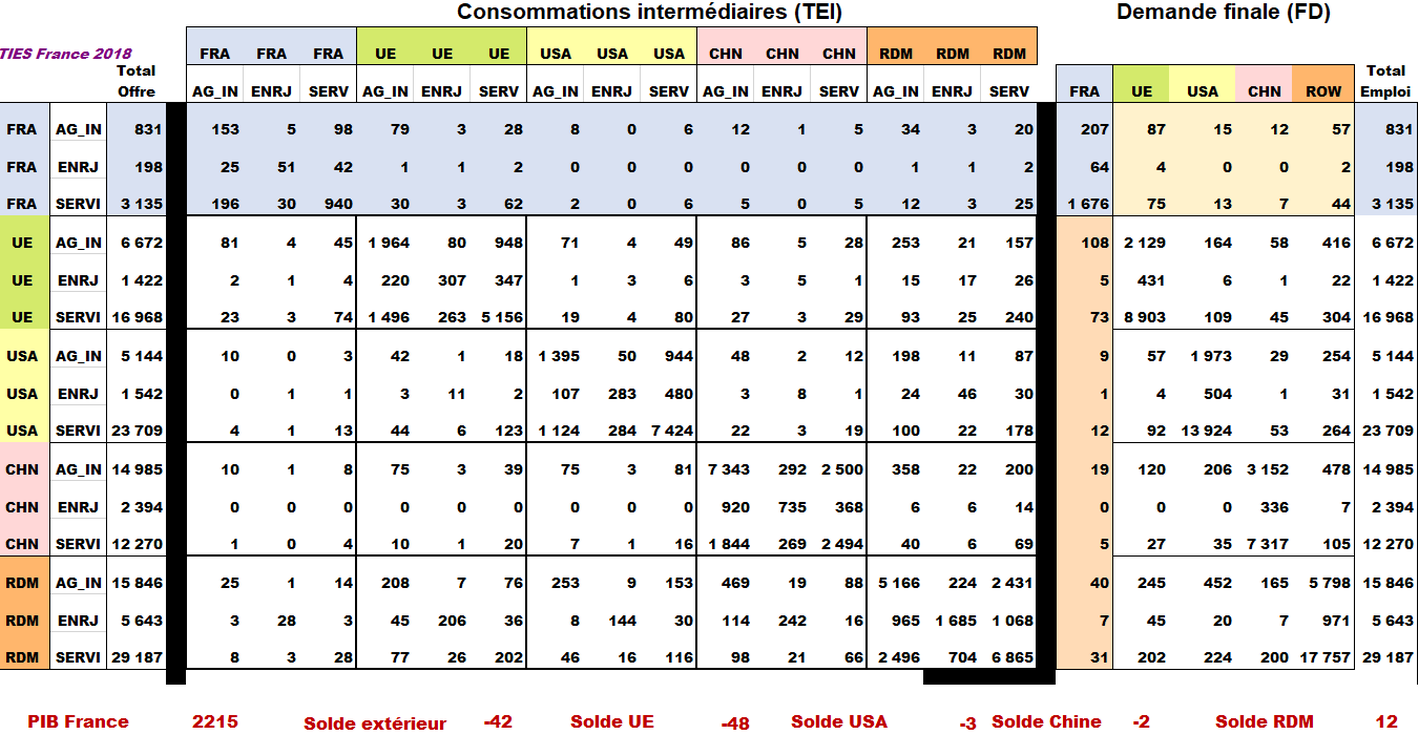

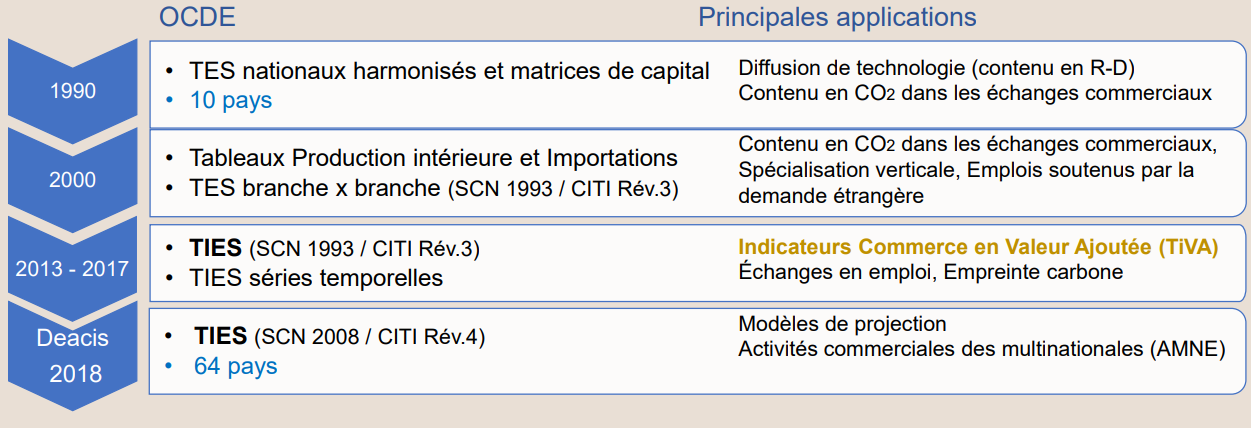

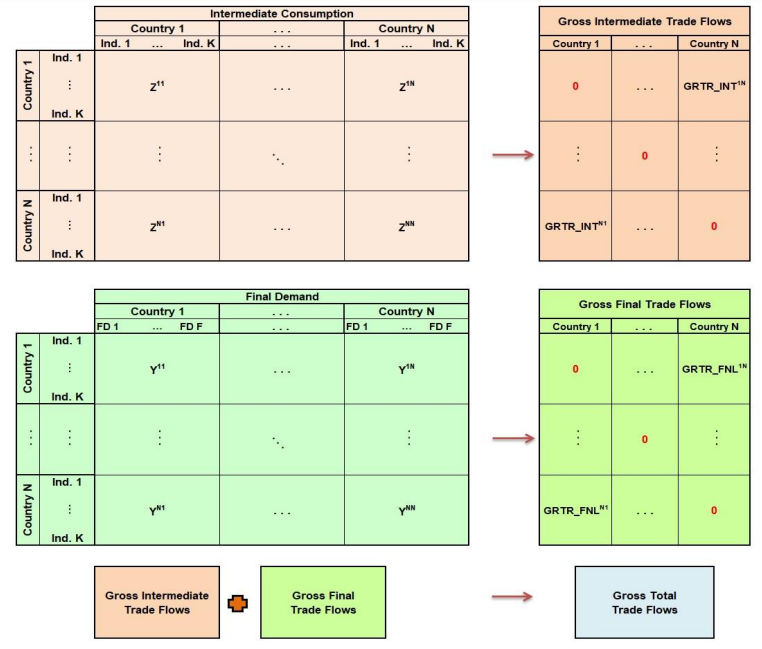

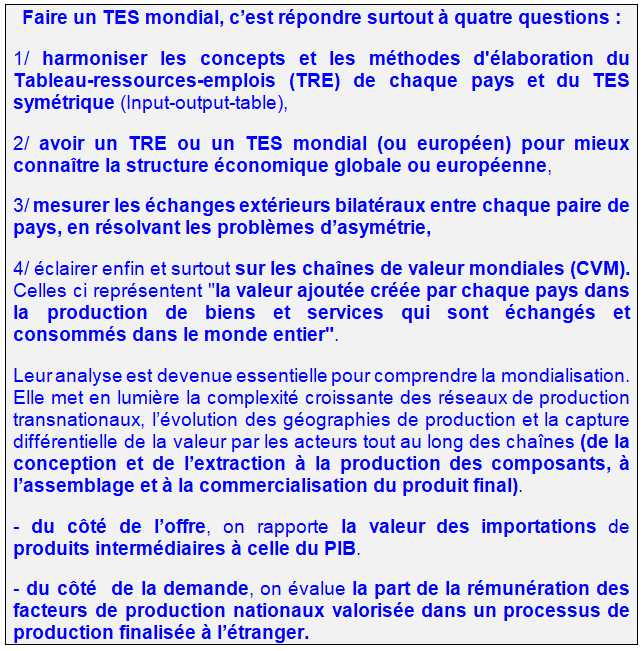

° Les TES mondiaux (inter-pays) ont été construits en priorité dans l’objectif d’analyser et de suivre les chaînes de valeurs mondiales. Celles ci représentent « la valeur ajoutée (VA) créée par chaque pays dans la production de biens et services qui sont échangés et consommés dans le monde entier » (fragmentation de chaque pays dans la chaîne de production d’un produit).

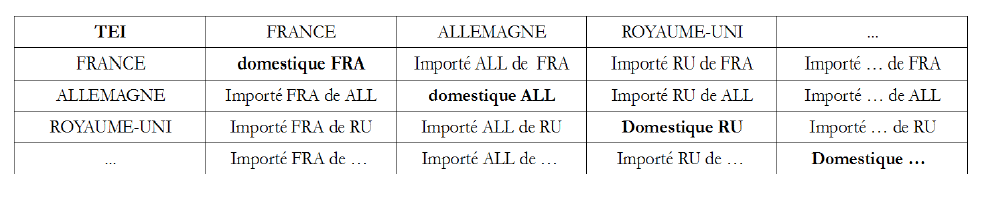

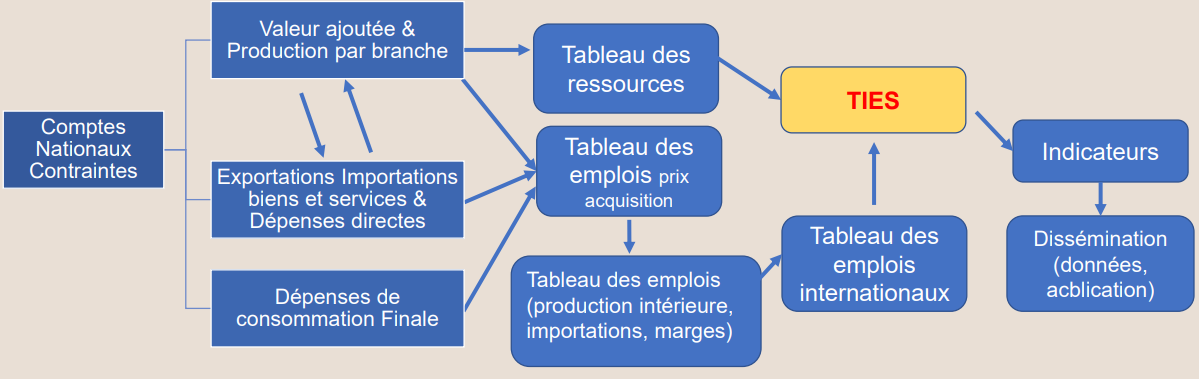

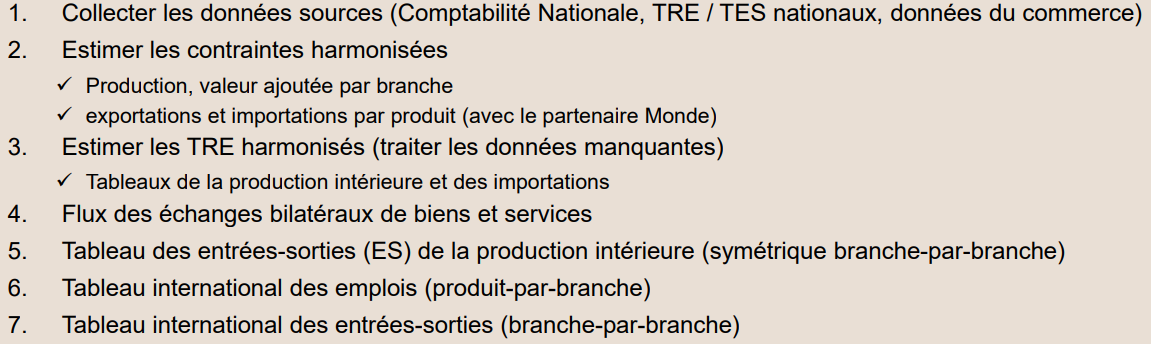

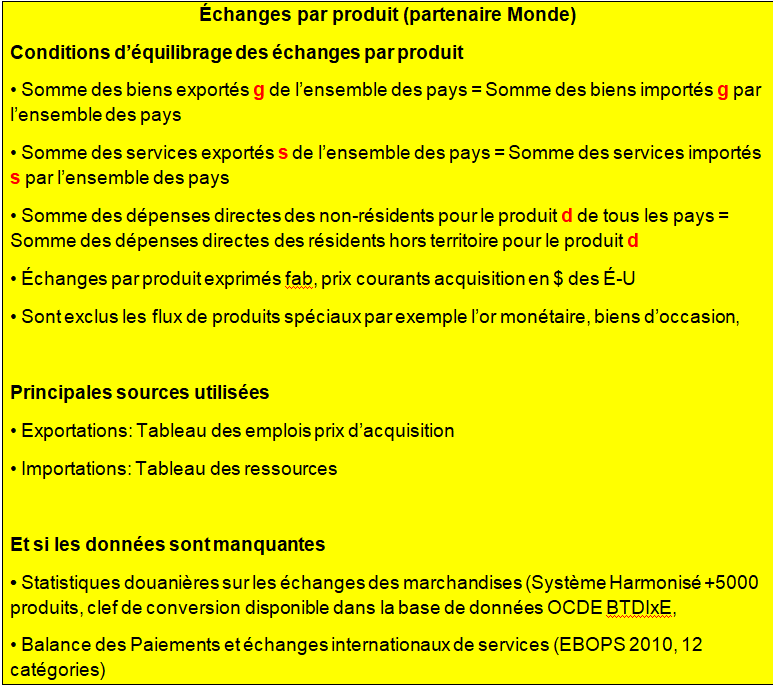

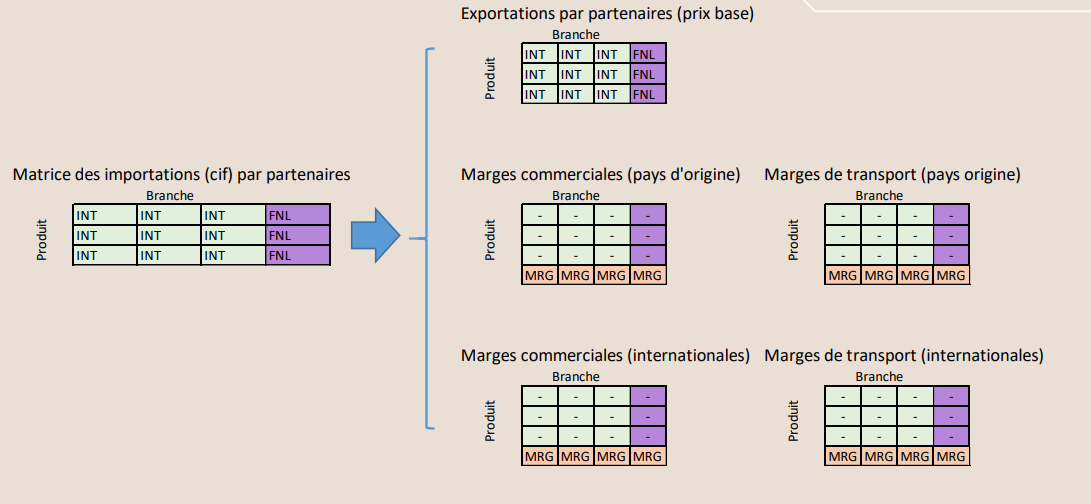

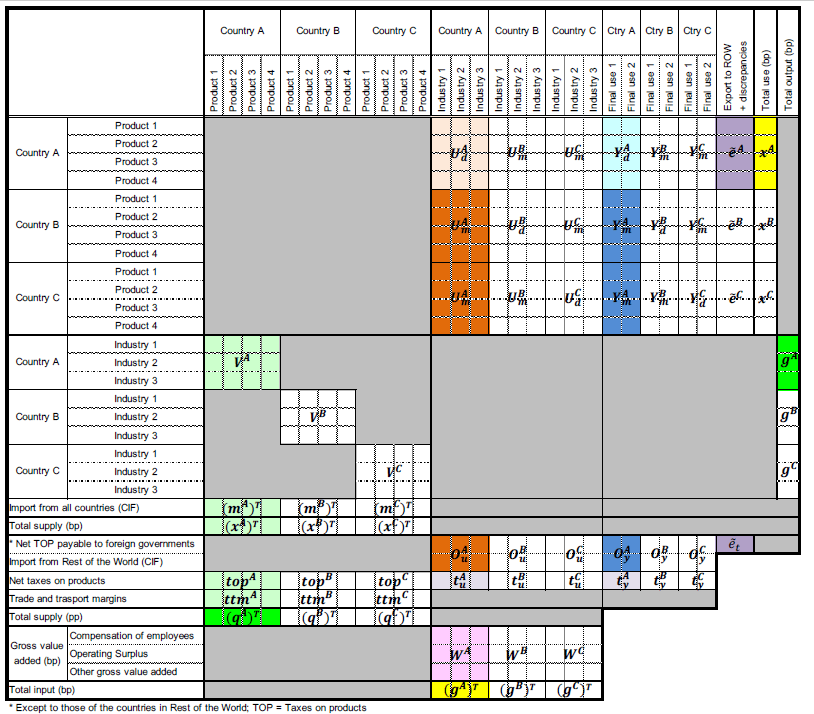

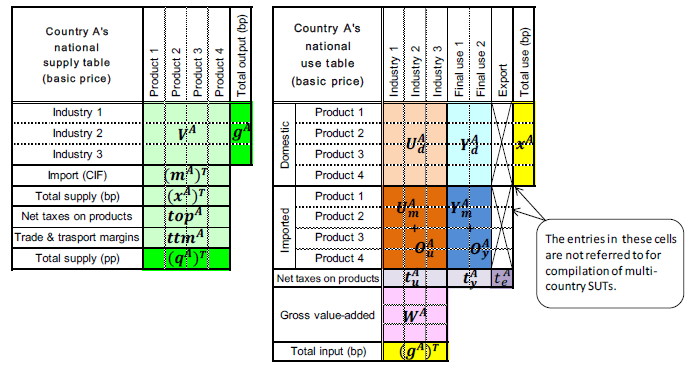

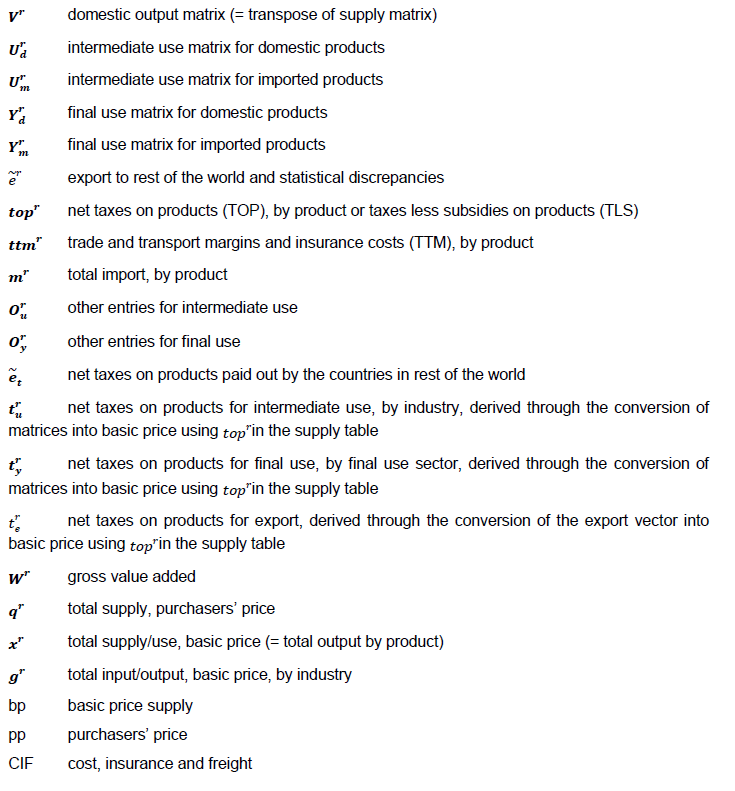

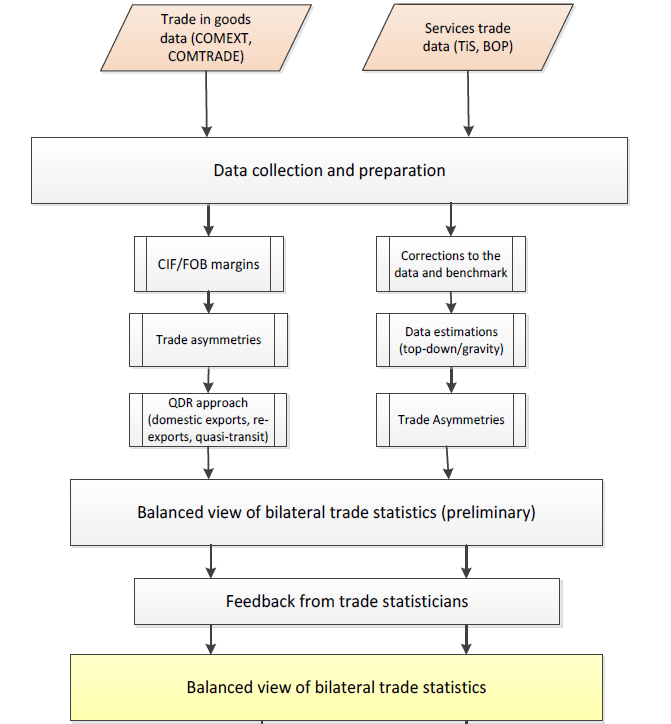

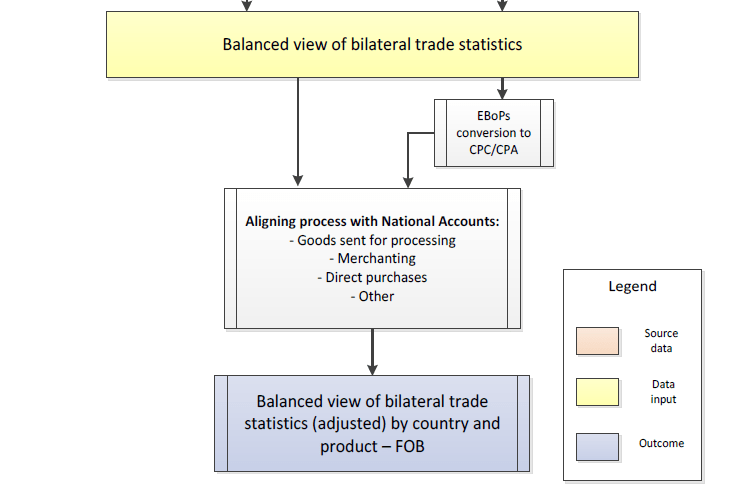

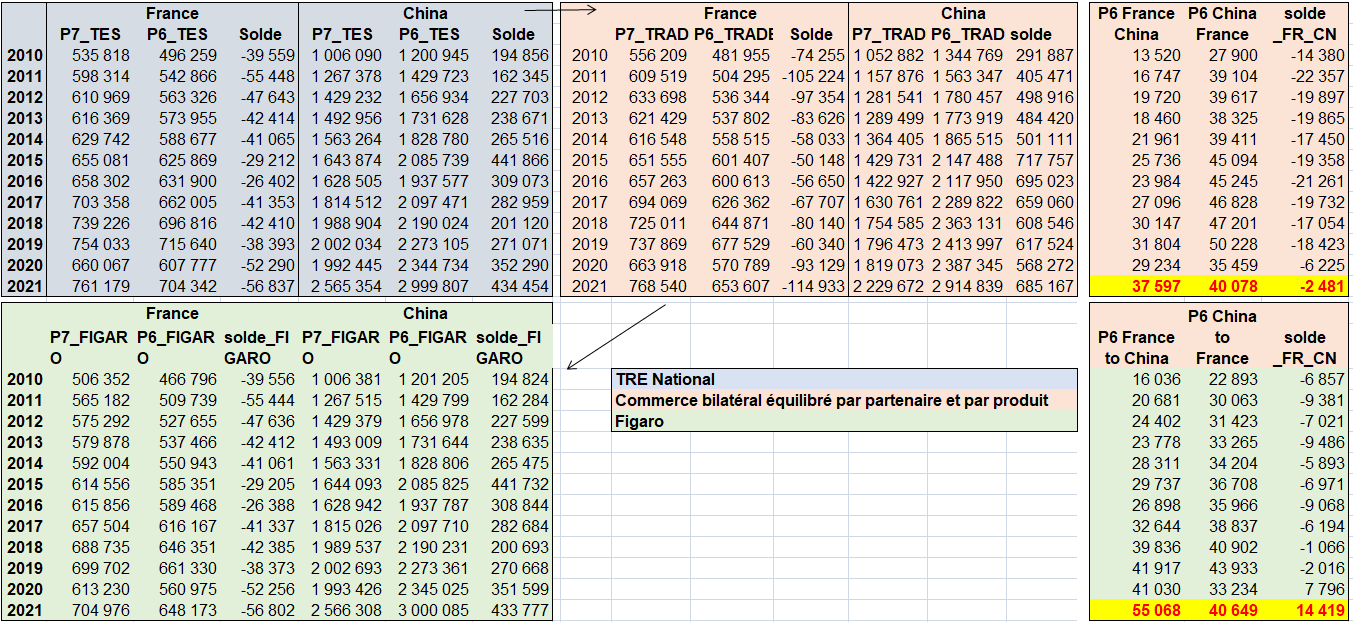

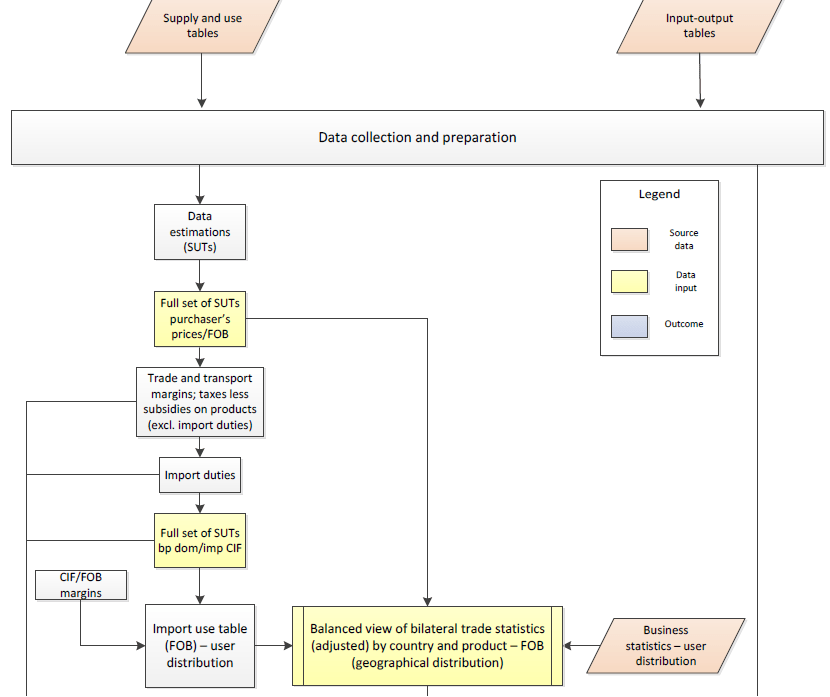

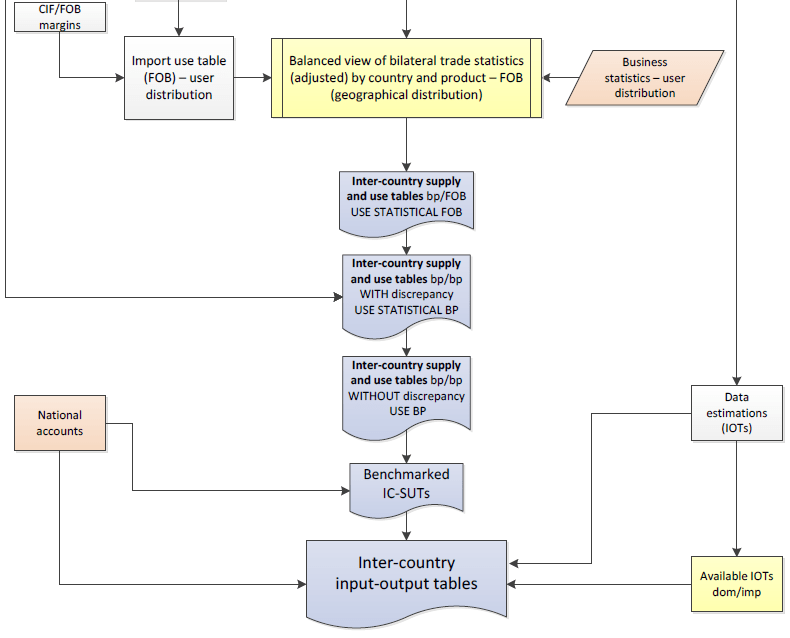

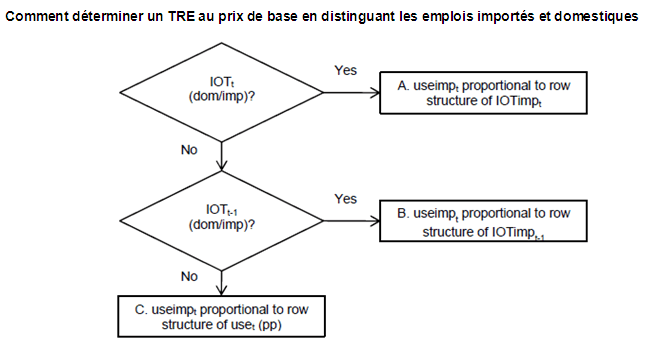

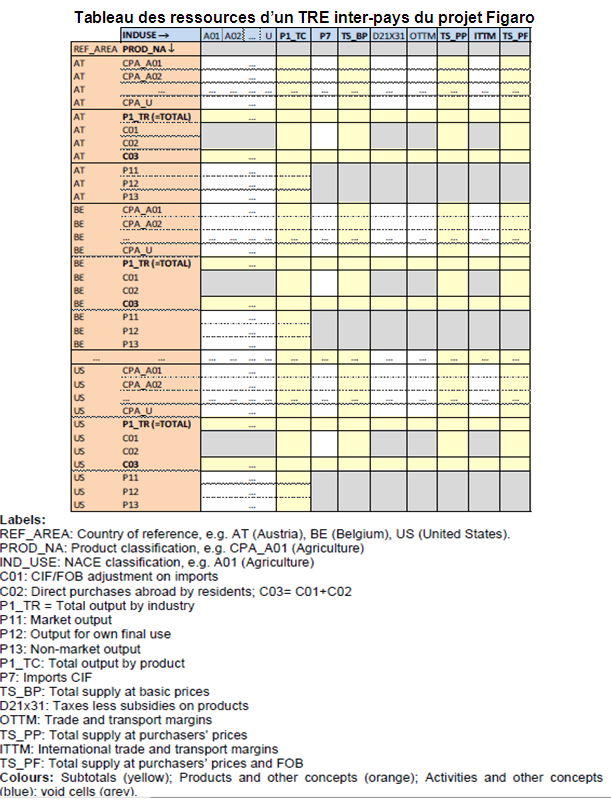

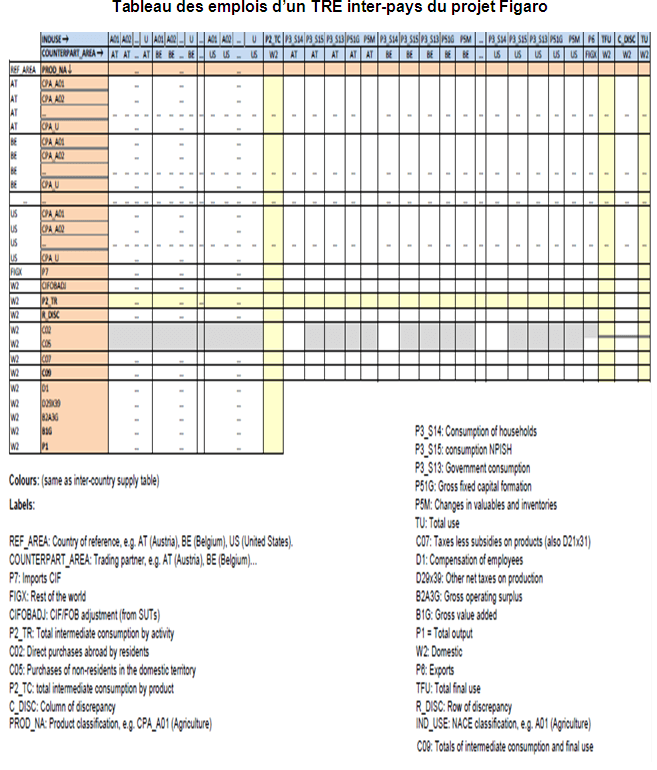

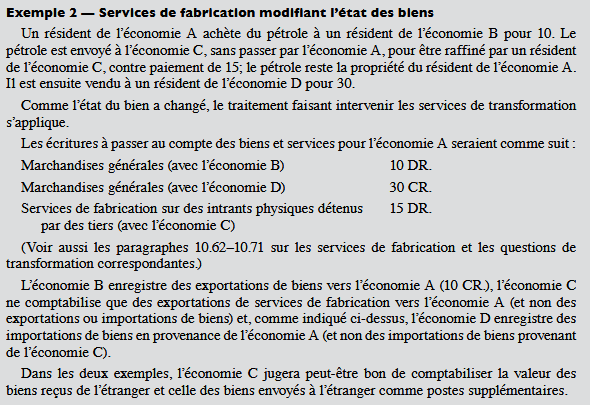

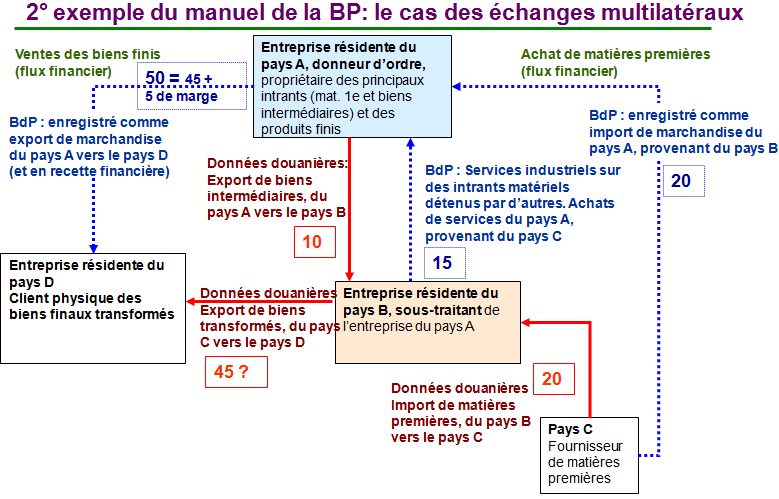

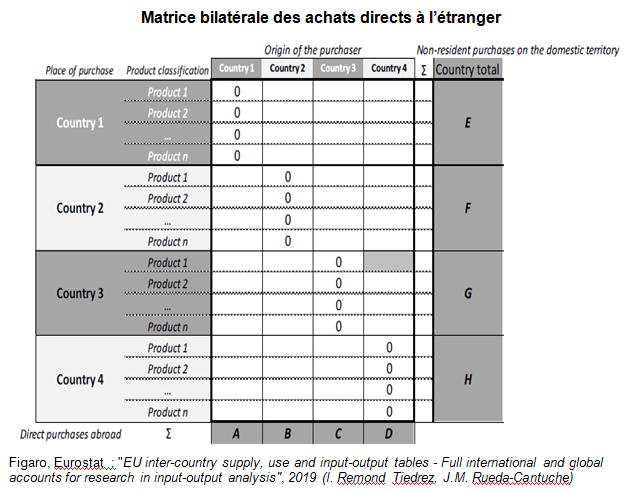

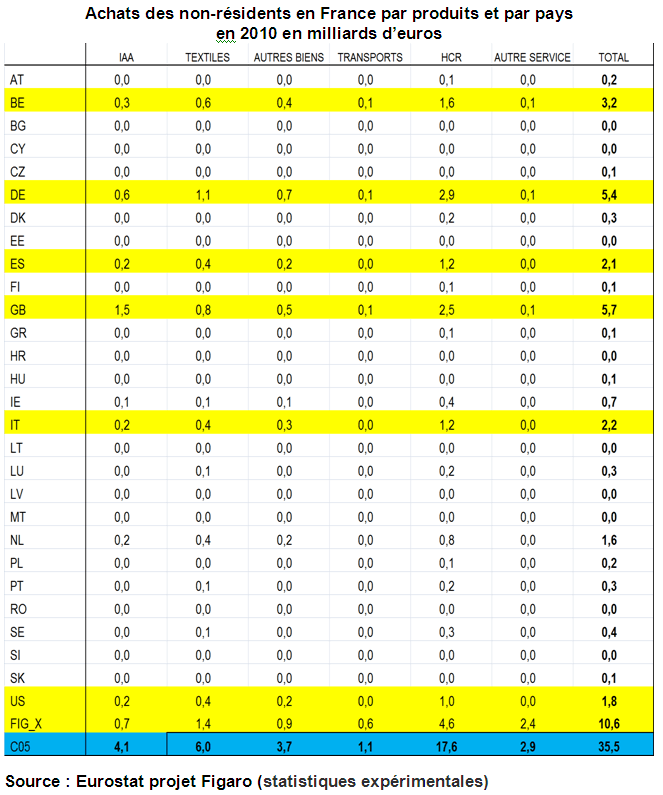

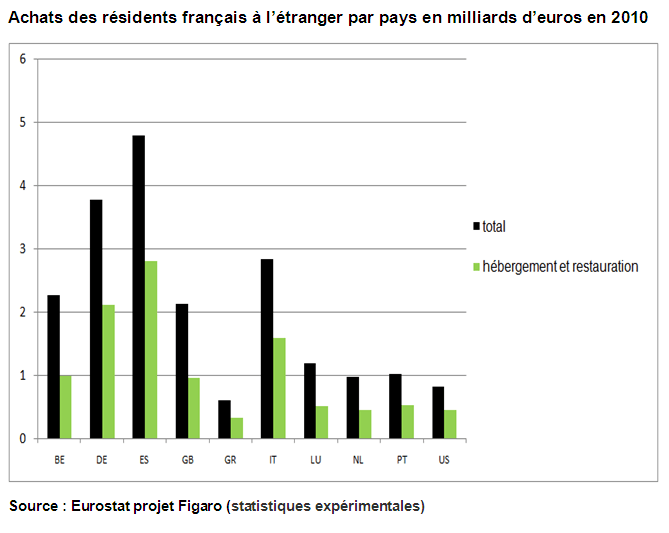

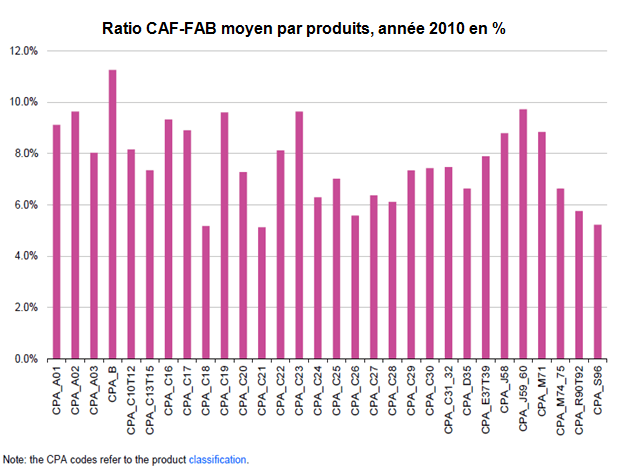

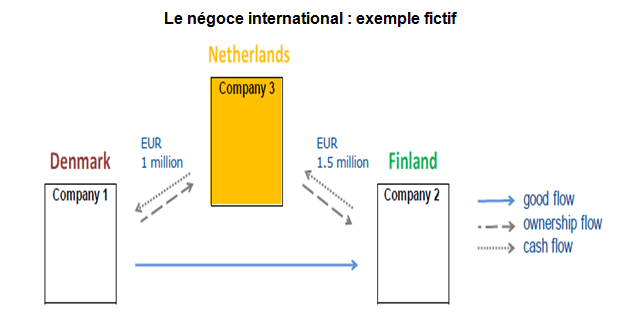

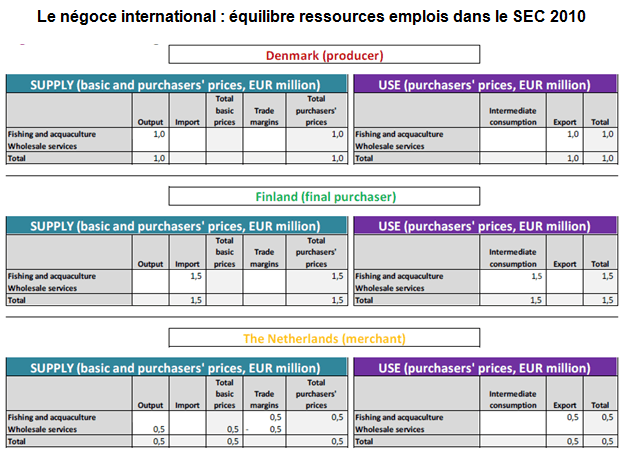

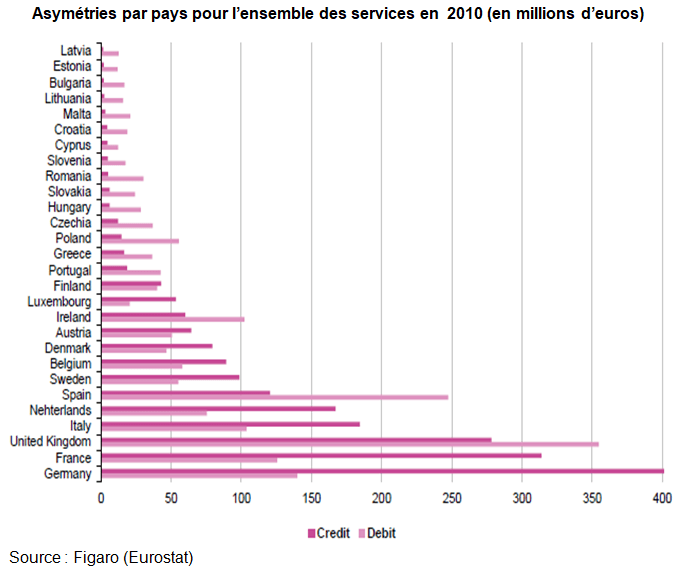

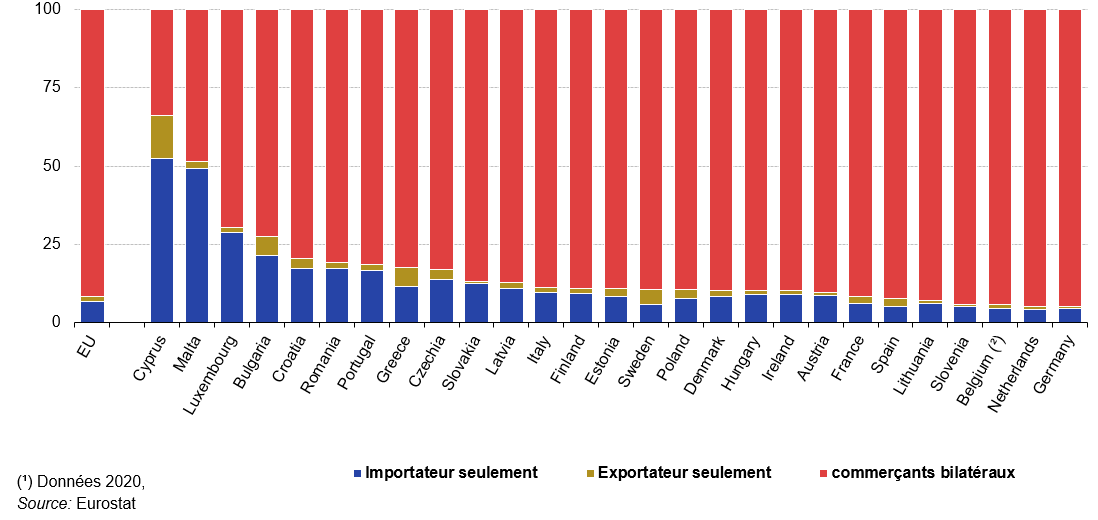

° Leur construction nécessite des efforts importants pour réconcilier les exportations de chaque pays et les importations de ses pays destinataires (asymétries). On schématise ici le projet FIGARO d’Eurostat, en y retenant les principaux aspects et tableaux [2] en montrant :

– d’une part les différents cas du commerce extérieur inter-pays complexes à traiter ,

– d’autre part la méthode de calcul des TES inter-pays

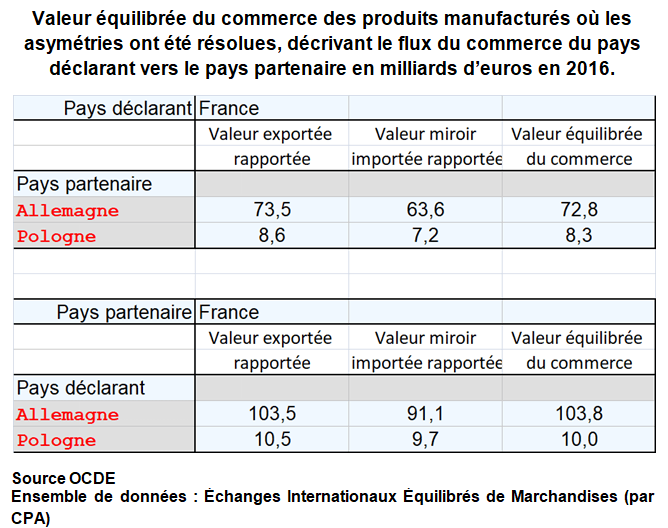

° En effet, l’analyse du commerce extérieur mondial est un véritable parcours du combattant. Il y a d’énormes soucis de mesure, parfois liées à l’explosion des chaînes de valeur mondiales. D’abord, les asymétries dans le commerce de marchandises entre deux pays peuvent être importantes. Sans rentrer dans le détail, l’une d’entre elles est liée à la convention selon laquelle les statistiques du commerce de marchandises enregistrent les importations par pays d’origine, tandis que les exportations sont enregistrées par pays de dernière destination connue. Comme les chaînes de valeur mondiales deviennent de plus en plus complexes et que les marchandises traversent les frontières plusieurs fois avant d’atteindre les consommateurs finaux, cette convention signifie que les exportations et les importations enregistrées ne seront pas symétriques (voir page échanges extérieurs).

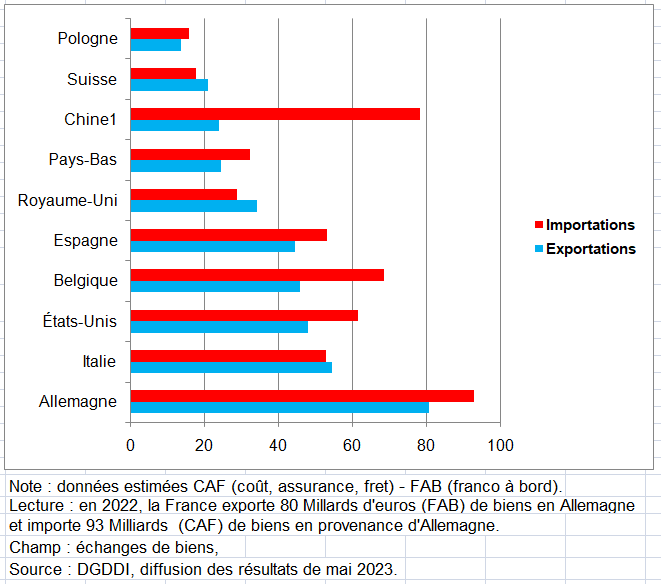

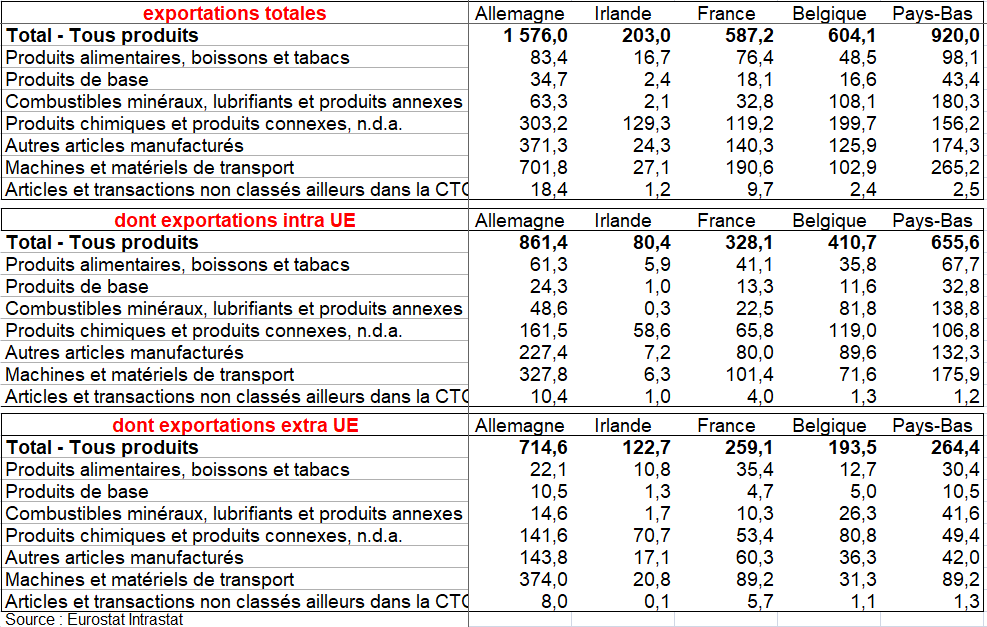

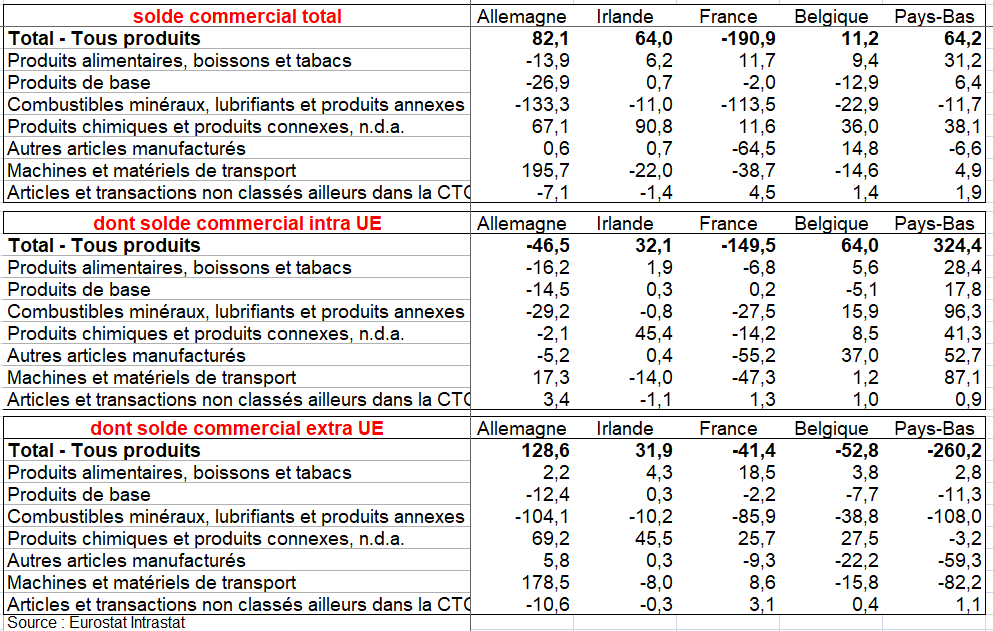

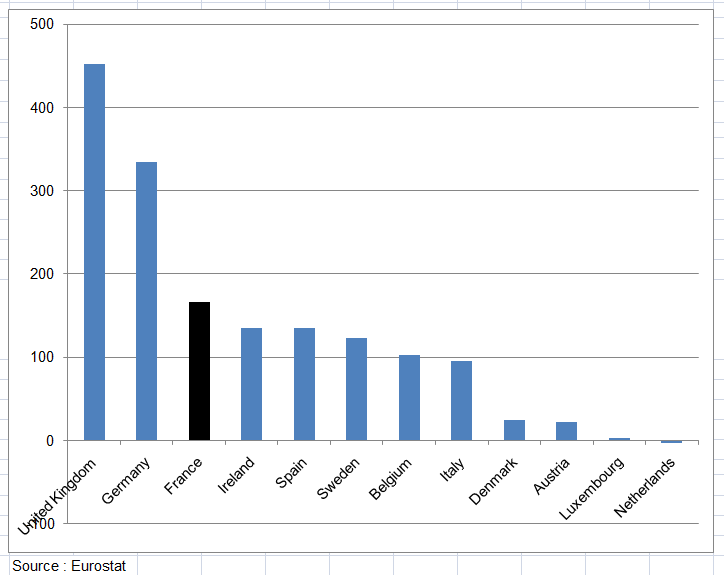

° À ceci, s’ajoute un autre phénomène, celui des importations re-exportées qui transitent à Rotterdam, Anvers, ou Hambourg et qui fait que la Belgique a des exportations bien plus élevées (410 Mds d’euros en 2022) vers les autres pays membres de l’UE que la France (328 Mds d’euros). Que dire de celles des Pays-Bas (655 Mds d’euros) qui cumulent le cas irlandais et le cas belge !

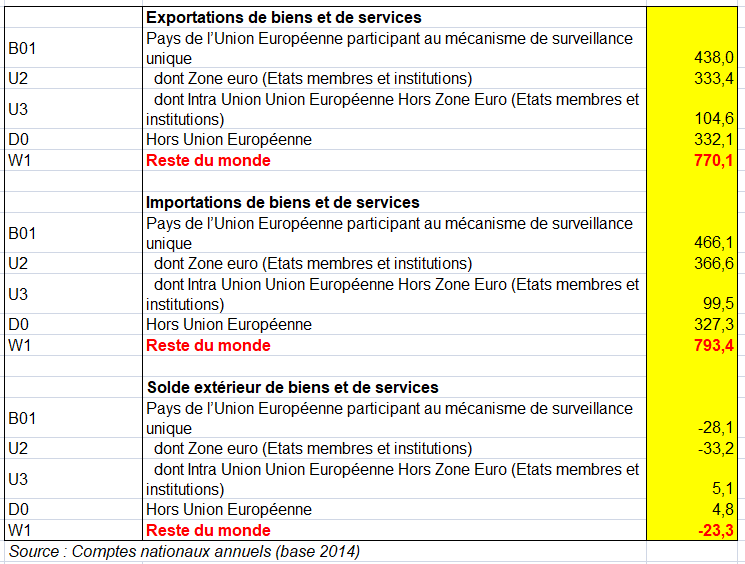

° Il y a aussi la délicate comparabilité des sources en niveau et en évolution : Balance des Paiements (BdP) et comptabilité nationale (CN) avec des écarts importants par exemple en France dans les services. Tout ceci fait qu’il est très difficile de commenter les données même avec précaution. Seules les grandes tendances peuvent être sûres quand les évolutions entre les sources sont proches.

2/ Conséquences des chaînes de valeur mondiales sur la Balance des paiements

° Mais ces soucis de mesure ne s’arrêtent pas là.

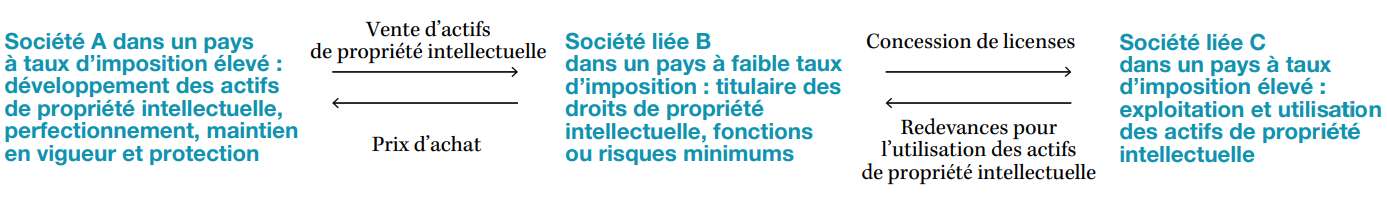

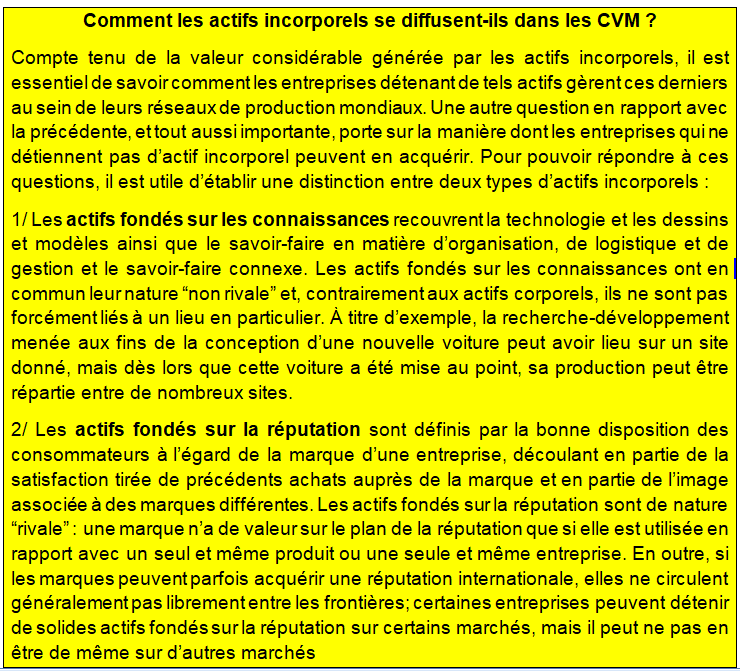

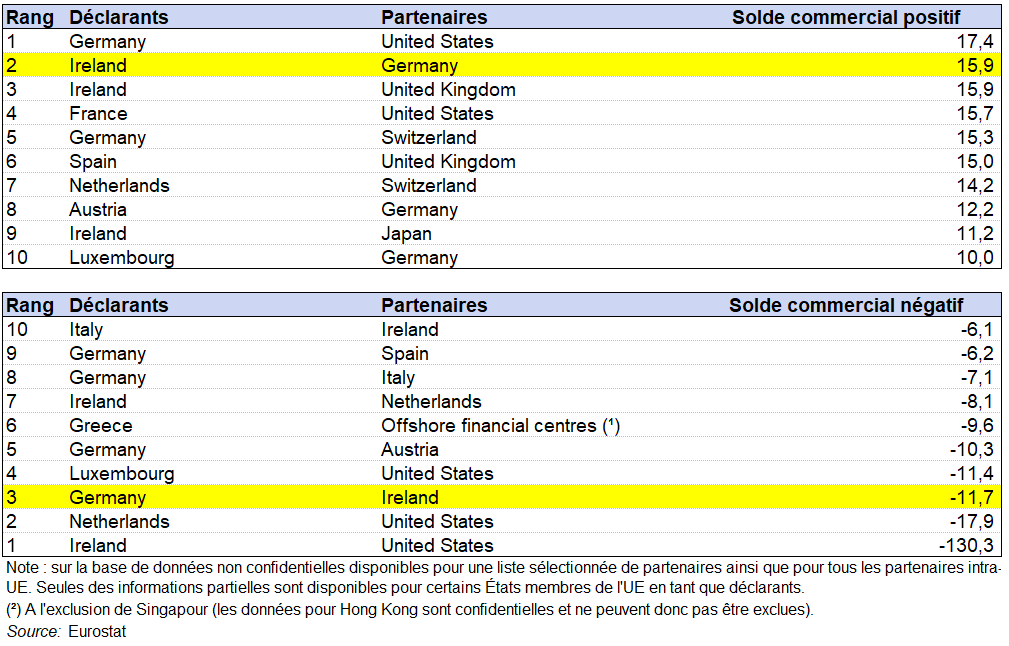

° En premier lieu, les échanges internationaux sont difficiles à interpréter avec le transfert des sièges sociaux ou même d’une simple entité des EMN pour bénéficier d’une fiscalité plus faible. Les actifs incorporels – bien souvent sous la forme de droits de propriété intellectuelle – sont au cœur de ces stratégies. Une pratique fréquemment constatée est celle qui consiste à manipuler les prix de transfert. Le schéma suivant en donne un exemple . La société A, établie dans un pays à taux d’imposition élevé (notamment les États-Unis), vend ses actifs de propriété intellectuelle à sa filiale B située dans un pays à faible taux d’imposition (par exemple l’Irlande); la filiale B à son tour concède ces actifs sous licence à une société liée, C, située dans un autre pays à taux d’imposition élevé. Pour autant que cette société multinationale sous-évalue le prix d’achat des actifs de propriété intellectuelle et surévalue les redevances d’exploitation de ces actifs, elle peut transférer les bénéfices des pays à taux d’imposition élevé vers le pays à faible taux d’imposition.

Transfert des bénéfices à un intermédiaire titulaire de droits de propriété intellectuelle

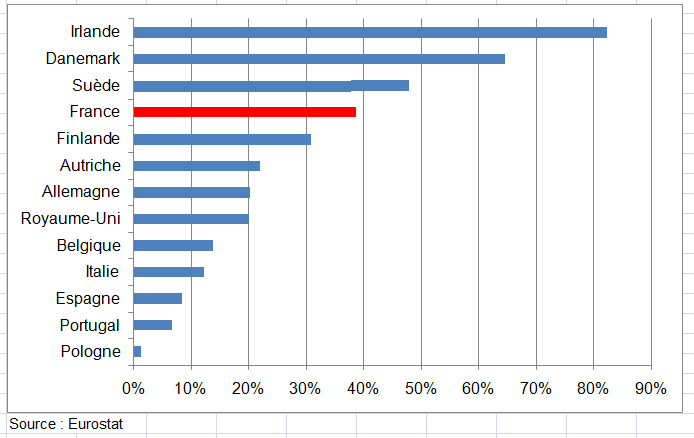

° Après IBM en 1956, les entreprises américaines du numérique (GAFAM) sont presque toutes déclarées en Irlande. Il y aurait eu dans un premier temps transfert des sièges sociaux puis progressivement création de dizaine de milliers d’emplois salariés en Irlande et donc hausse très forte de la production. En 2015, l’Irlande avait enregistré une croissance de 25 % par la simple arrivée du département de propriété intellectuelle d’Apple sur l’île. Depuis, l’unité irlandaise d’Apple est rémunérée à chaque achat d’iPhones pour l’utilisation de ses droits (voir page PIB irlandais). Et ce qui est vrai en Irlande l’est aussi en Chine.

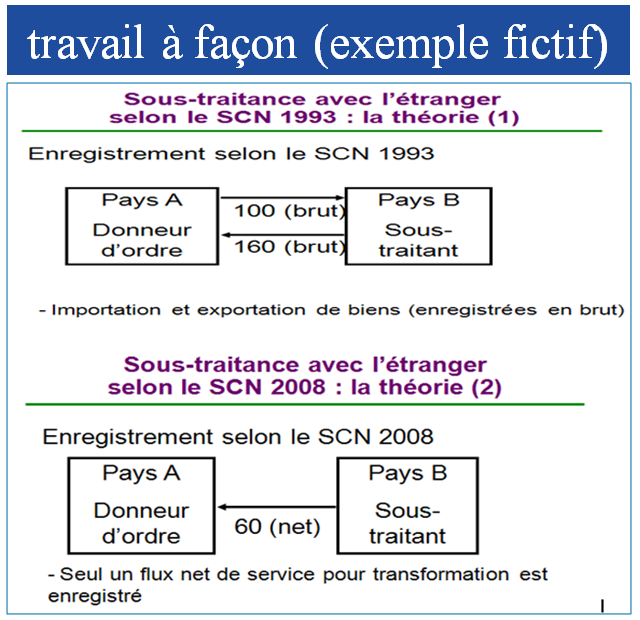

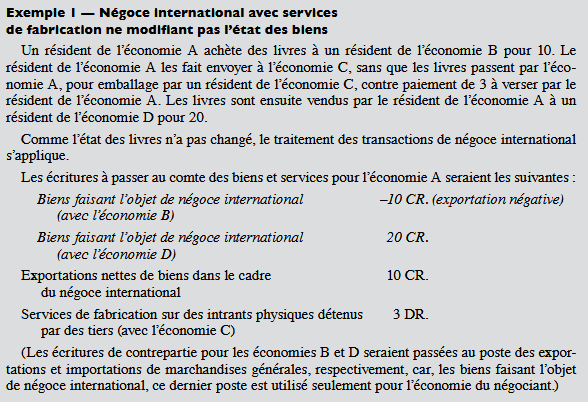

° Mais les échanges extérieurs de biens de l’Irlande ont été aussi gonflés par le biais du travail à façon et du négoce international. Les EMN envoient des marchandises à l’étranger pour être transformées puis importent ces biens transformés qu’elles ré-exportent ensuite en prenant une marge. Le solde commercial de biens devient fortement excédentaire, entraînant une hausse du PIB irlandais.

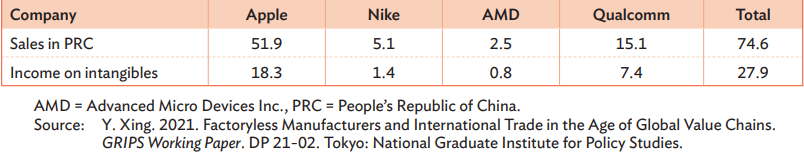

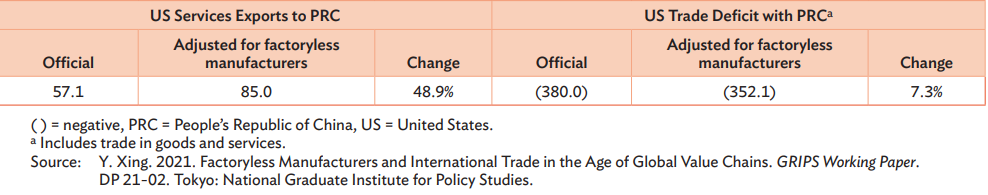

° En second lieu, les stratégies des EMN de délocaliser la production de biens et de ne garder que les actifs incorporels mais au combien importants vis-à-vis de la concurrence dans le monde actuel faussent parfois les données du commerce extérieur qui prennent très mal en compte les exportations d’actifs incorporels. Or la contribution des EMN à leurs filiales prend de plus en plus la forme de l’utilisation des droits de propriété intellectuelle : brevets, savoir-faire immatériel et réseaux de commercialisation des multinationales. Par exemple, il semble évident que les statistiques commerciales actuelles ne sont pas en mesure d’enregistrer les flux commerciaux de la chaîne de valeur, et par conséquent, une part substantielle des exportations des fabricants américains sans usine est « manquante » dans les statistiques commerciales.

° Aussi, l’un des défis les plus complexes pour le statisticien repose sur l’apparition d’une « dichotomie entre le principe de résidence sous-tendant le cadre statistique macroéconomique et l’empreinte mondiale des EMN. Les stratégies microéconomiques financières rompent avec les schémas traditionnels nationaux, qu’il s’agisse du morcellement des chaînes de production ou des flux financiers conduits par l’optimisation fiscale. Or, la lecture économique et géographique des statistiques de la BdP peut se voir faussée par la localisation dans des centres financiers extraterritoriaux d’investissements directs, de revenus ou de commissions pour usage de la propriété intellectuelle, engendrant notamment des asymétries dans les enregistrements nationaux.

° La remise en cause des frontières, renforcée lors de la crise de la Covid 19 par des phénomènes tels que le télétravail à l’échelle transfrontalière, les pratiques de consommation internationale via Internet, ou encore les services, notamment financiers, ou les investissements (localisation off-shore) peu touchés par la pandémie, bouleverse dans le même temps le concept de résidence. Or celui-ci sous-tend la construction même de la BdP, qui nécessite un prisme national. Un des plus grands défis de la mesure statistique consiste ainsi à savoir concilier la bonne mesure des dynamiques des entreprises et la lisibilité économique des statistiques de BdP et le cadre de mesure statistique étatique.

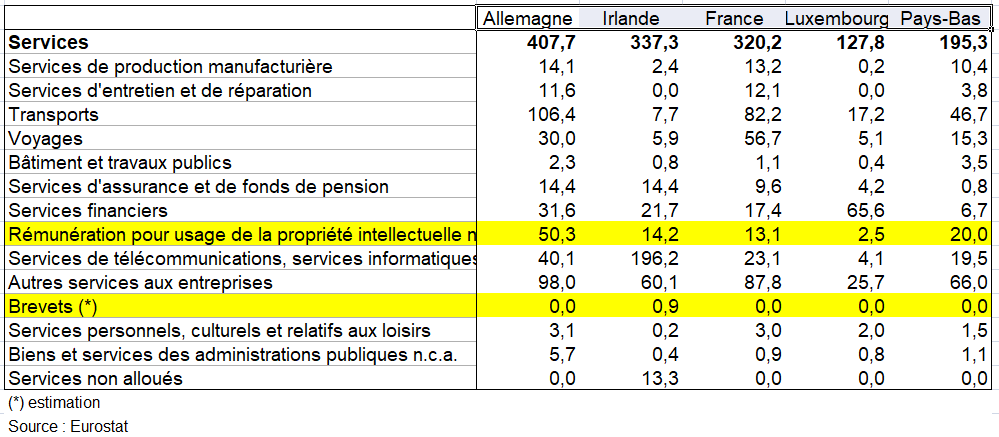

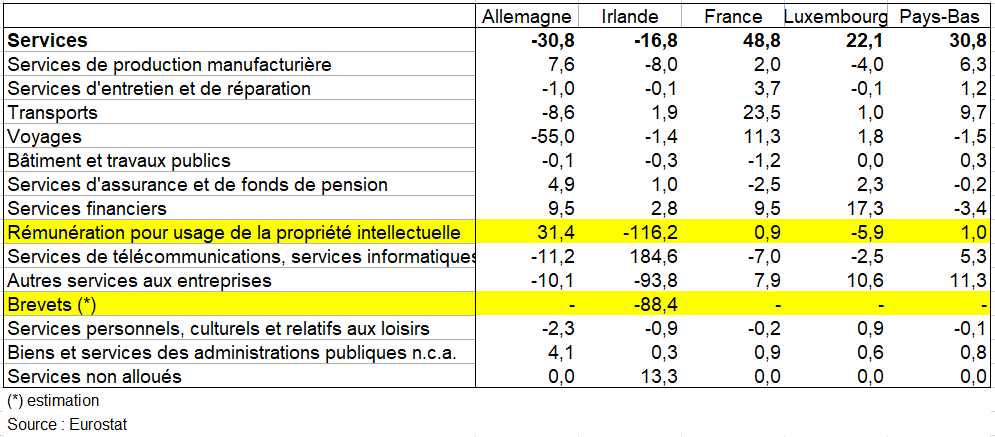

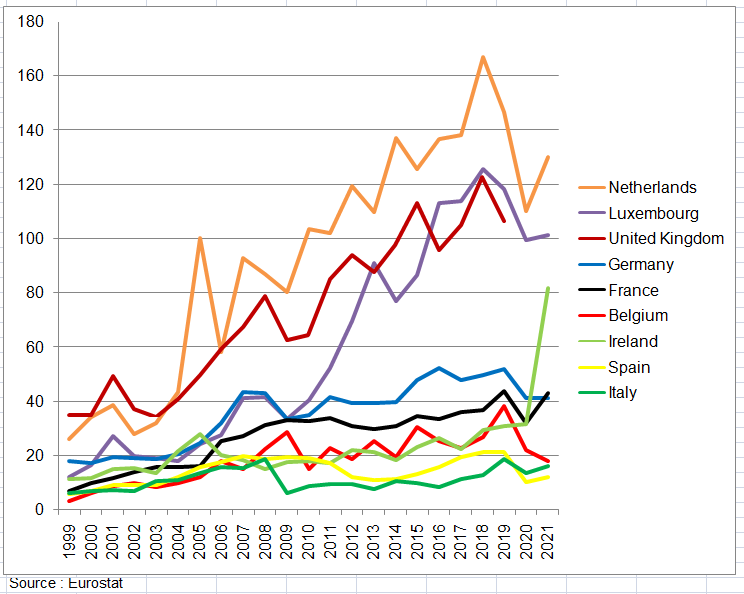

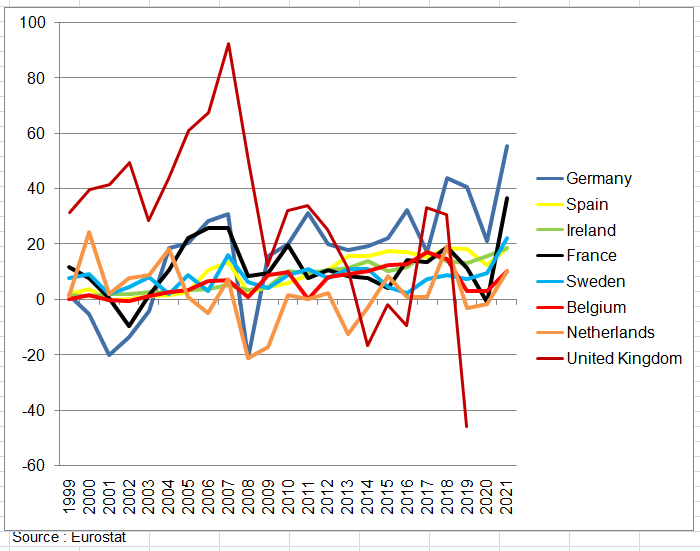

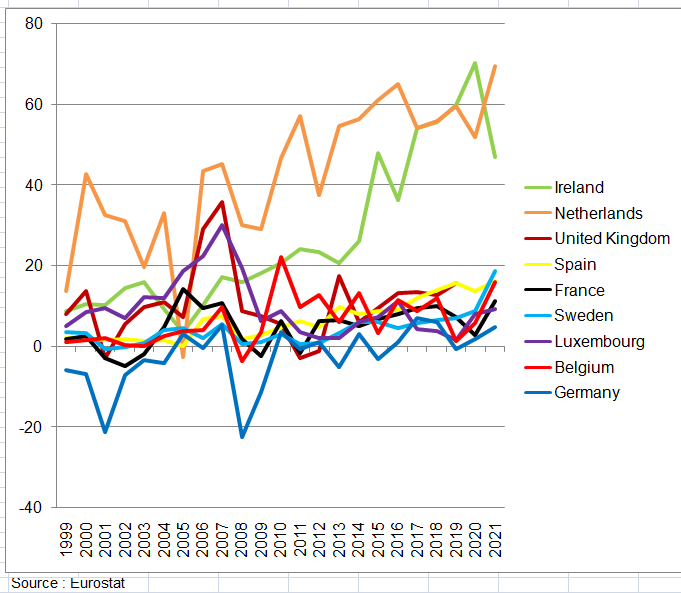

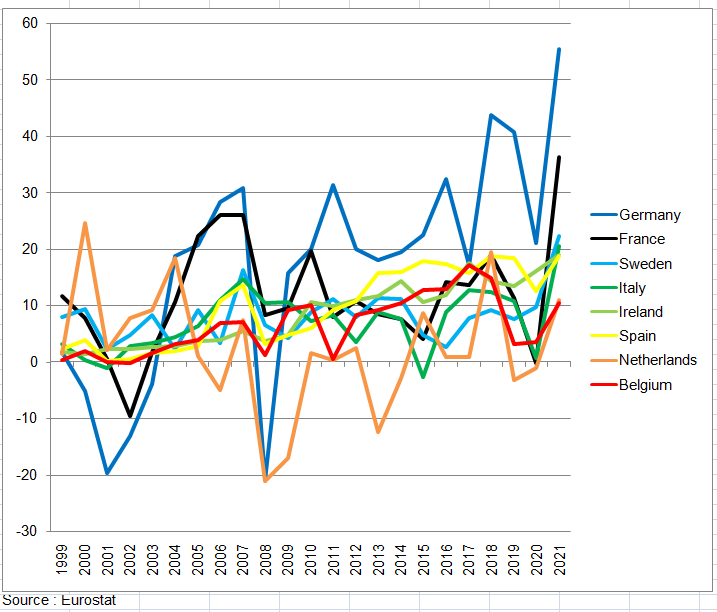

° Alors comment interpréter les données des tableaux et graphiques suivants? Que l’Irlande, les Pays-Bas et le Luxembourg sont des paradis fiscaux et des grands centres financiers (taux d’imposition des sociétés en Irlande : 12,5% mais parfois moins de 4% grâce au jeu des traités bilatéraux contre 25% en France). Certes pour l’Allemagne et la France, les chiffres, notamment les soldes commerciaux des services, sont utilisables encore qu’ils ne sont pas vraiment cohérents avec les comptes nationaux pour ces 2 pays (voir ci-dessus).

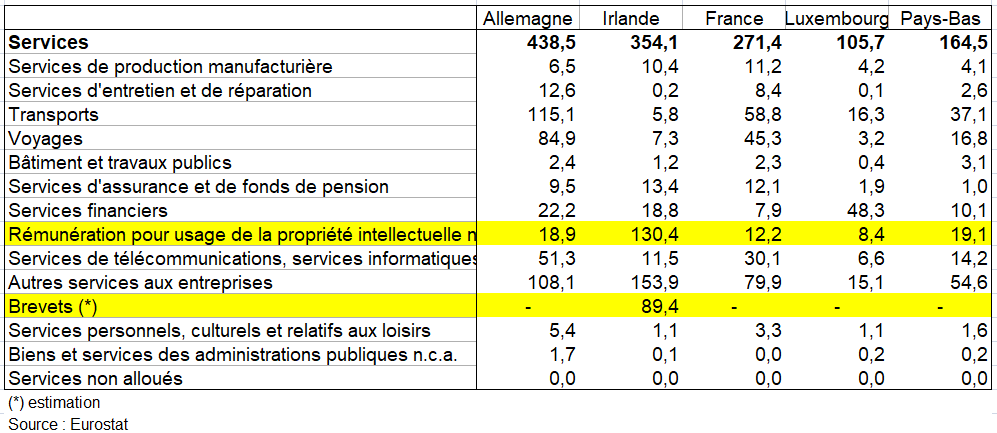

° La part la plus élevée d’importations de services parmi les États membres de l’UE en 2022 était l’Allemagne (19,4 %), suivie de l’Irlande (15,7 %) et de la France (12,0 %). Comme pour l’Irlande, les parts des Pays-Bas (7,3 %) et du Luxembourg (4,7 %) étaient relativement élevées par rapport à la taille de leurs économies. Sur 354 Mds d’importations de services en Irlande, 220 Mds provenaient de deux postes : rémunération pour usage de la propriété intellectuelle et brevets ! S’agissant des exportations, celles des services de télécommunications, informatiques et d’information représentaient 196 Mds, presque 60% de ses exportations de services !

° En septembre 2021, 131 pays s’étaient mis d’accord sur un nouveau régime fiscal mondial prévoyant un impôt minimum sur les bénéfices des sociétés. Le Cadre inclusif OCDE/G20 sur le BEPS a proposé des orientations techniques pour aider les pouvoirs publics à appliquer la réforme historique du système fiscal international, qui garantirait que les EMN seront assujetties à un taux d’imposition minimum de 15 %.

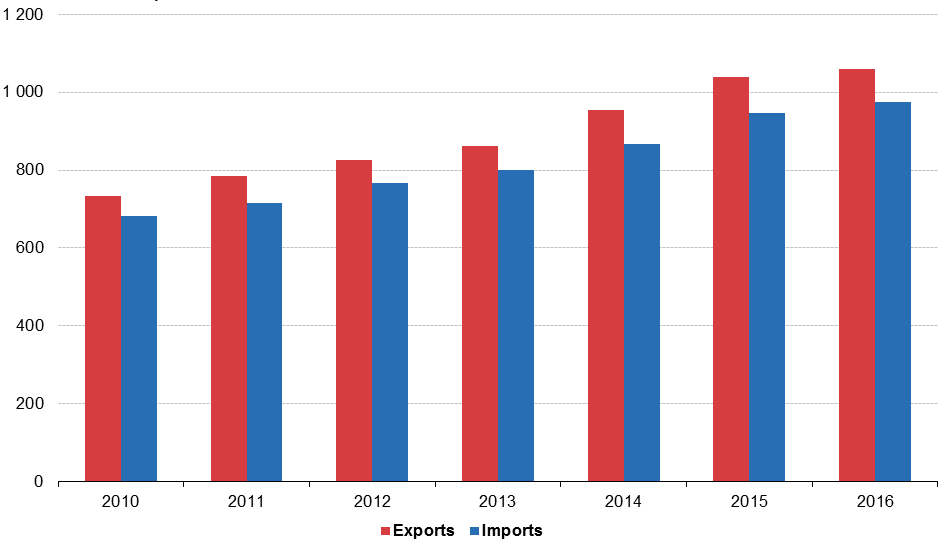

Exportations de services dans 5 pays de l’UE dont 4 sont les principaux en 2022 en milliards d’euros

Importations de services dans 5 pays de l’UE dont 4 sont les principaux en 2022 en milliards d’euros

Solde commercial de services dans 5 pays de l’UE dont 4 sont les principaux en 2022 en milliards d’euros

3/ Les biens et services intermédiaires au cœur des des chaînes de valeur mondiales

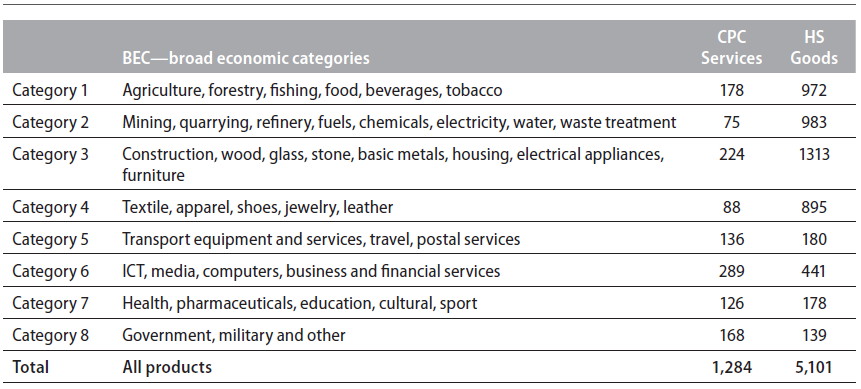

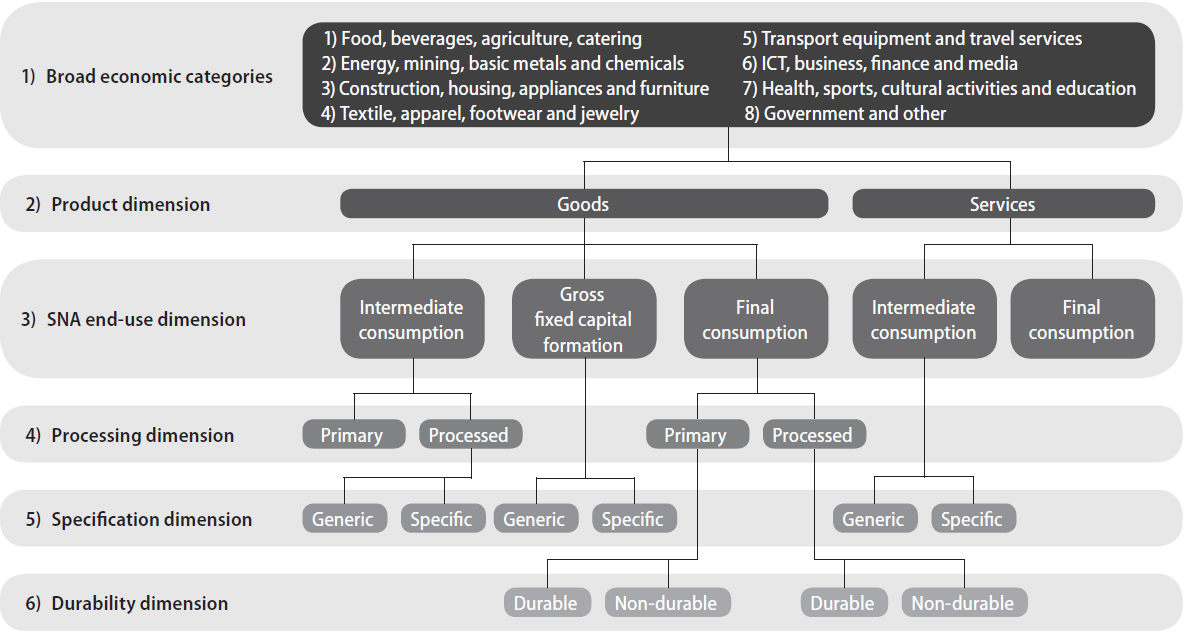

° Mais il faut à présent parler des chaînes de valeur mondiales des biens et des services. Au lieu que la production intermédiaire et finale ait lieu dans un seul pays exportateur, les exportations sont plus susceptibles d’incarner des biens et services intermédiaires provenant d’un certain nombre de pays. Ainsi, la valeur et les caractéristiques des exportations ne reflètent pas seulement les capacités de production et technologiques de l’exportateur (puisque le produit n’est pas fabriqué dans un seul pays mais dans plusieurs pays). Selon l’OMC, les biens intermédiaires sont des intrants utilisés pour la fabrication d’un produit qu’il soit final ou même intermédiaire.

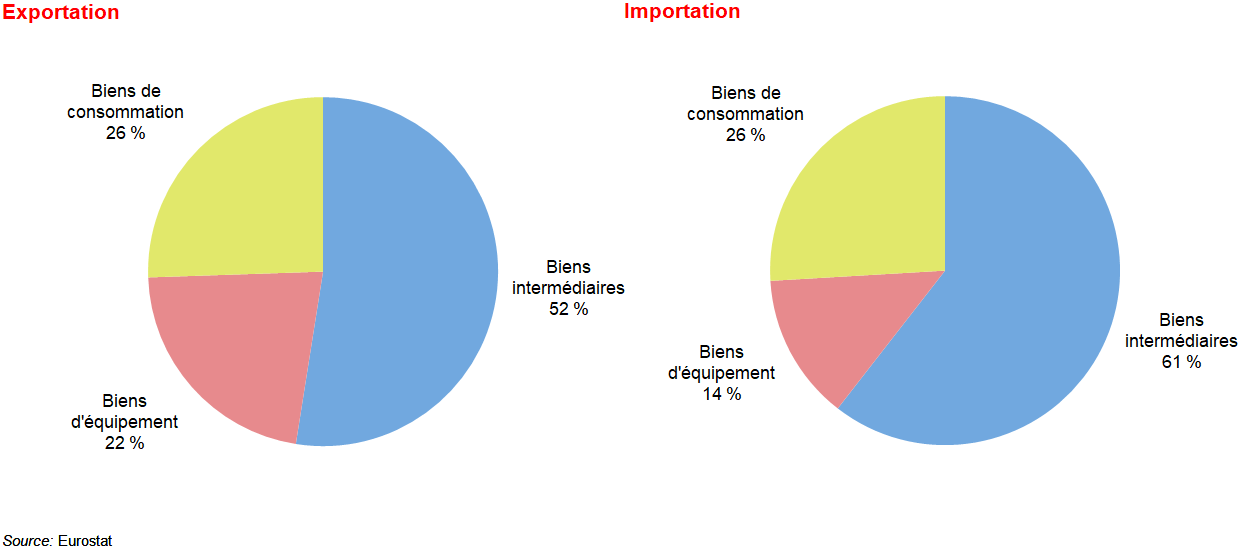

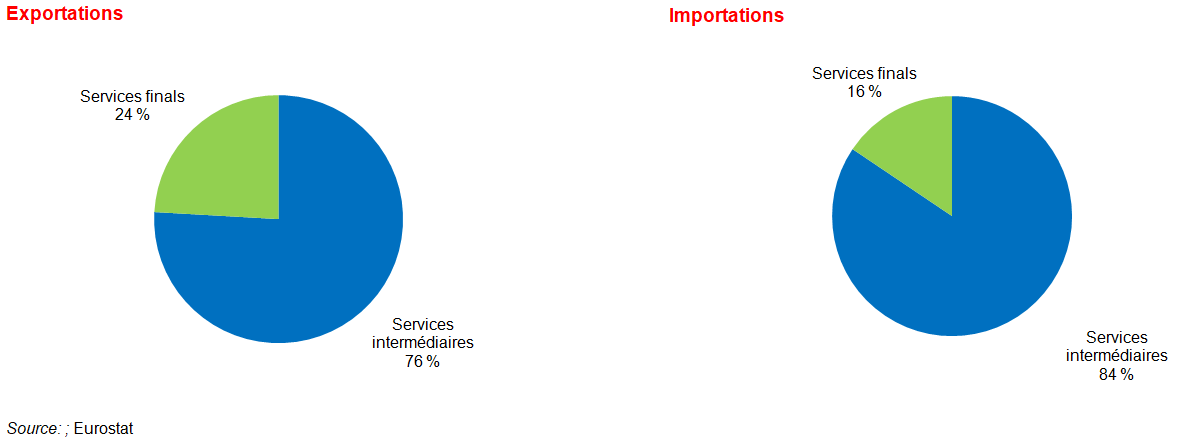

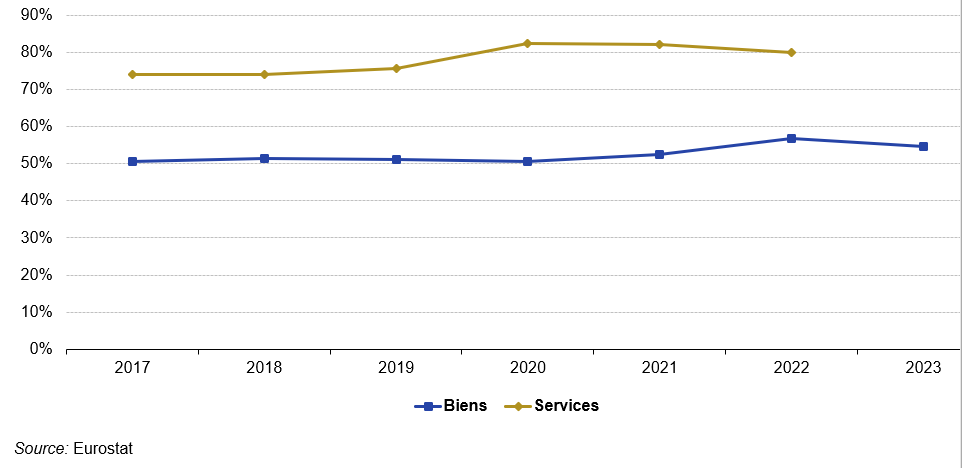

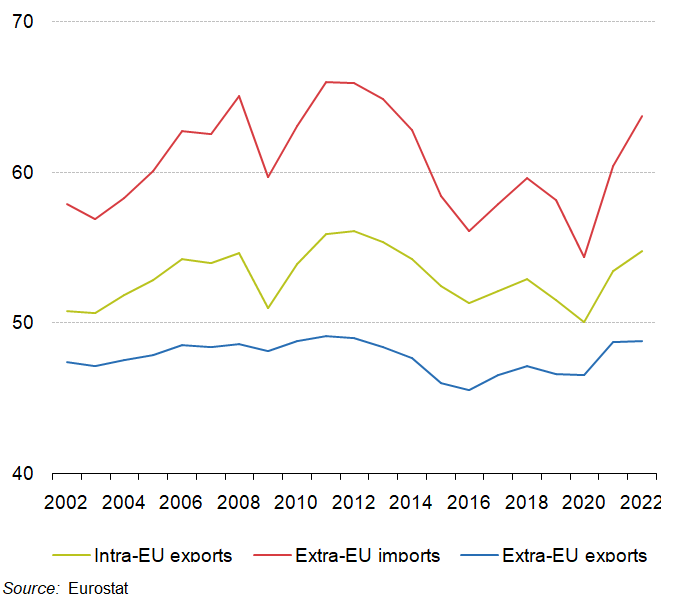

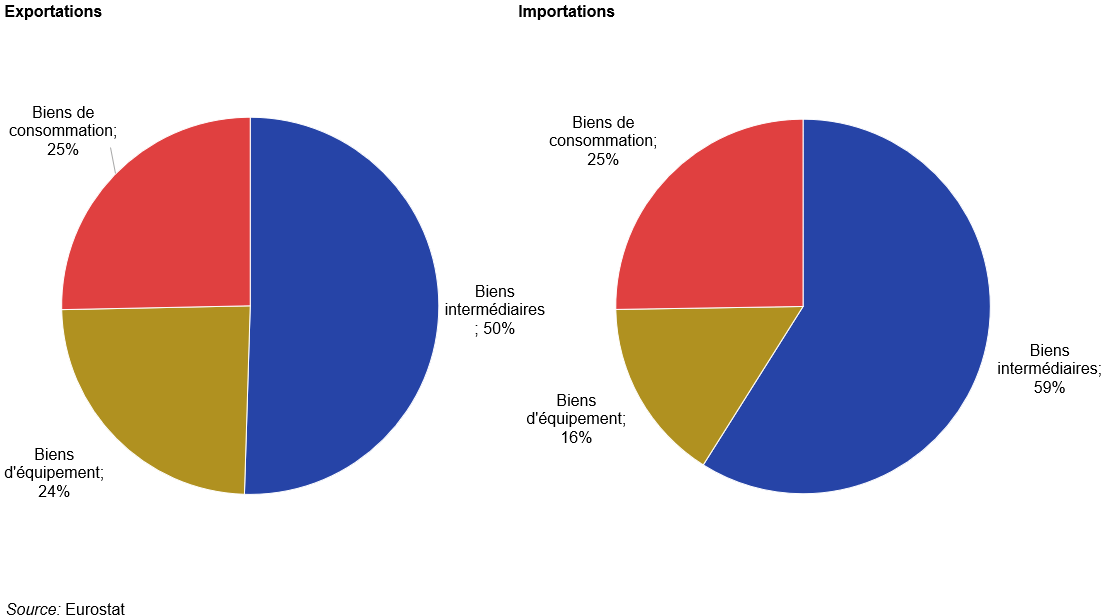

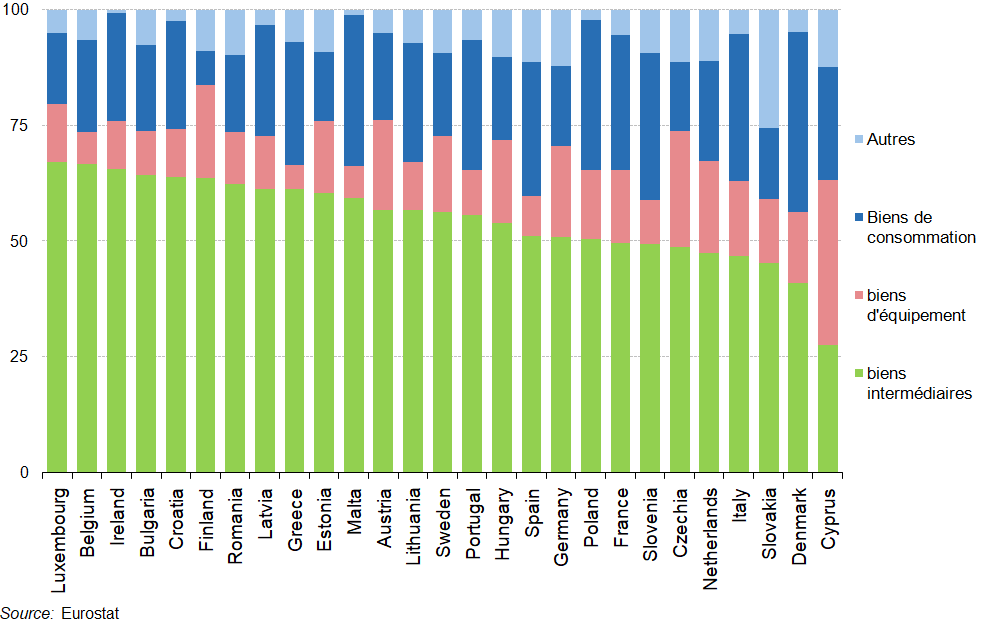

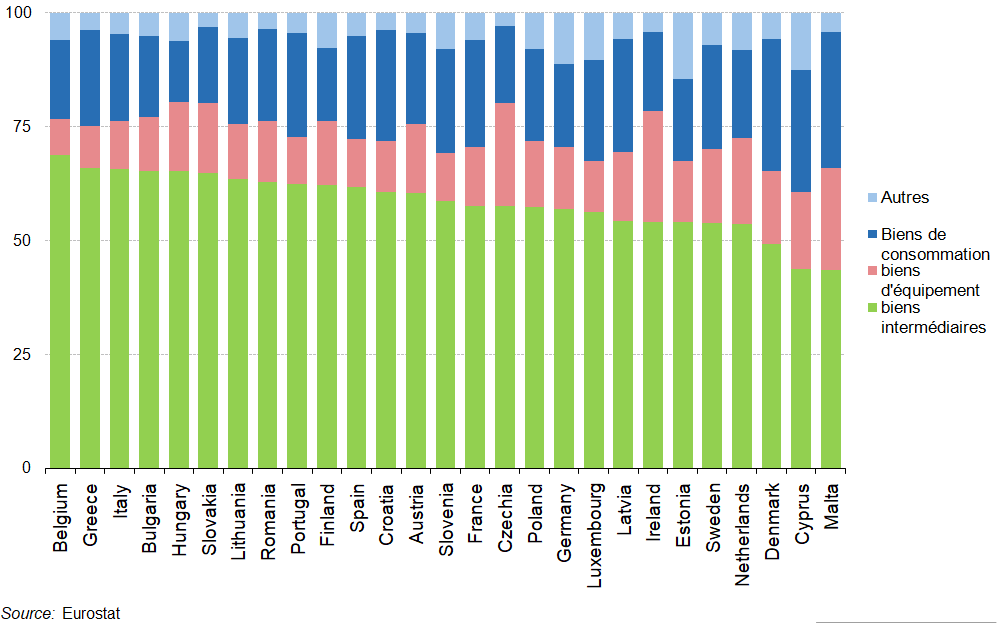

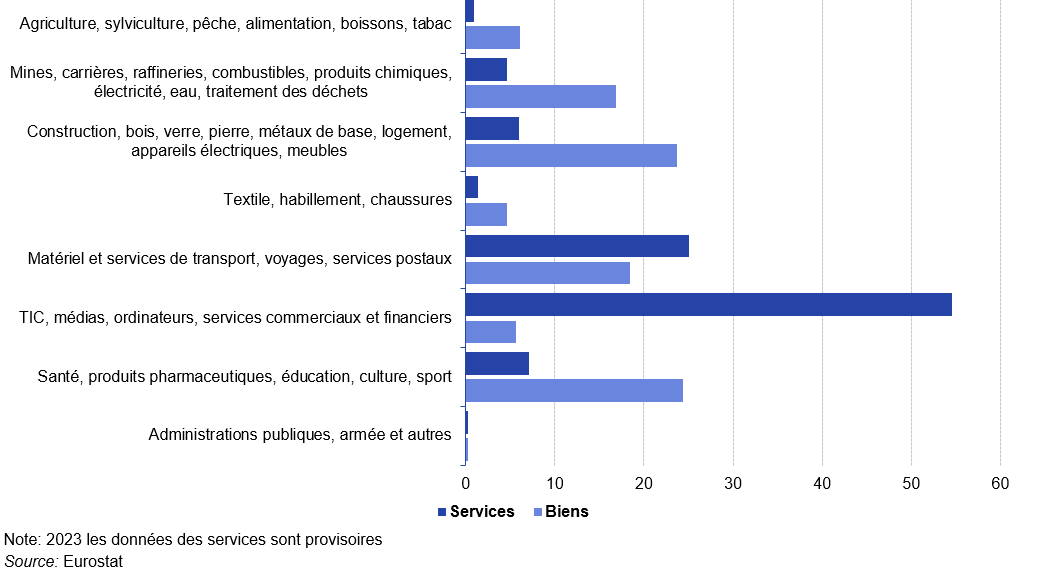

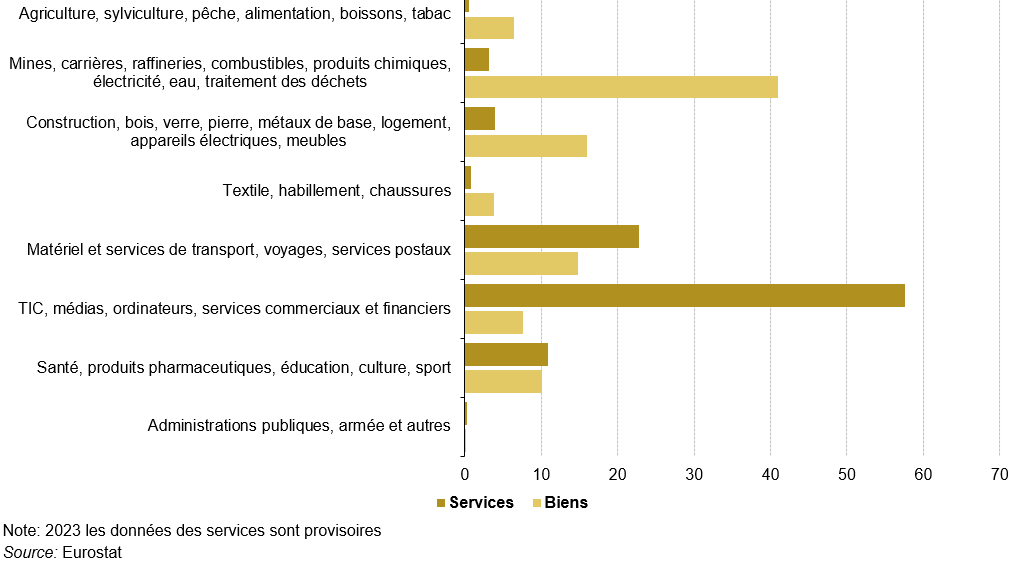

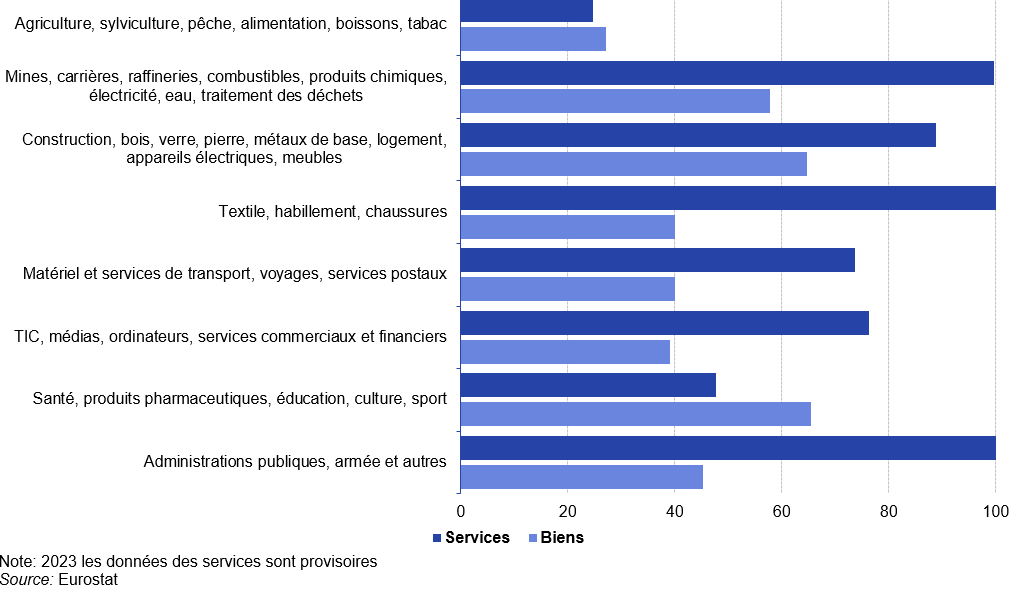

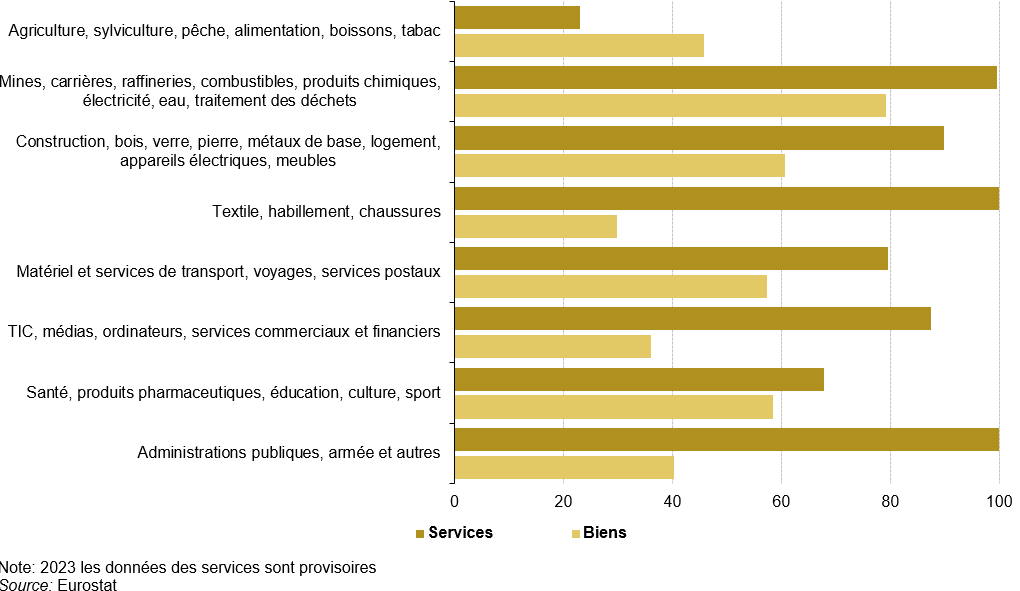

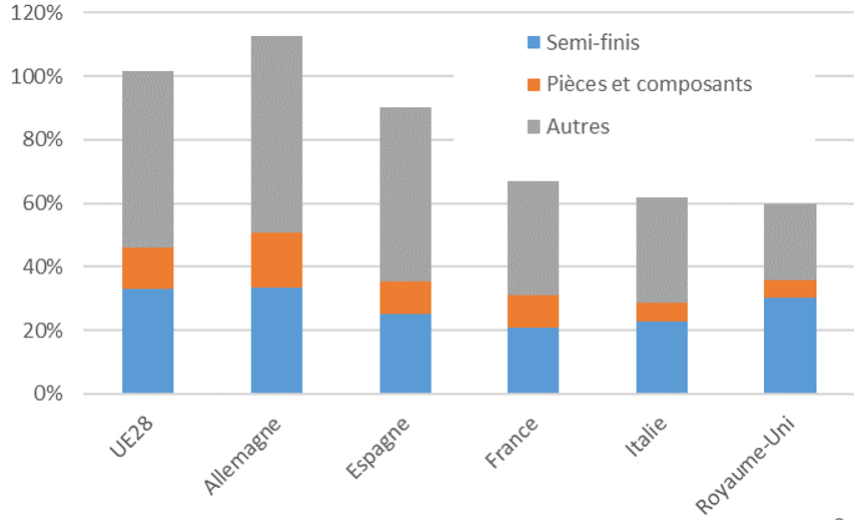

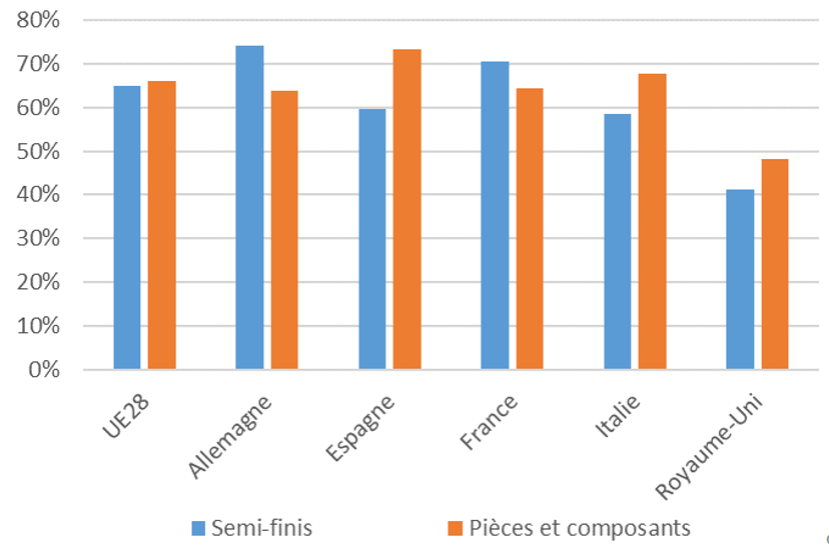

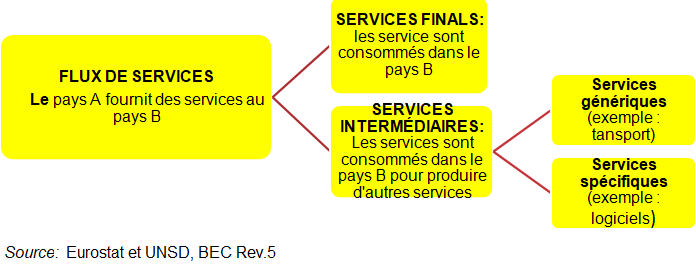

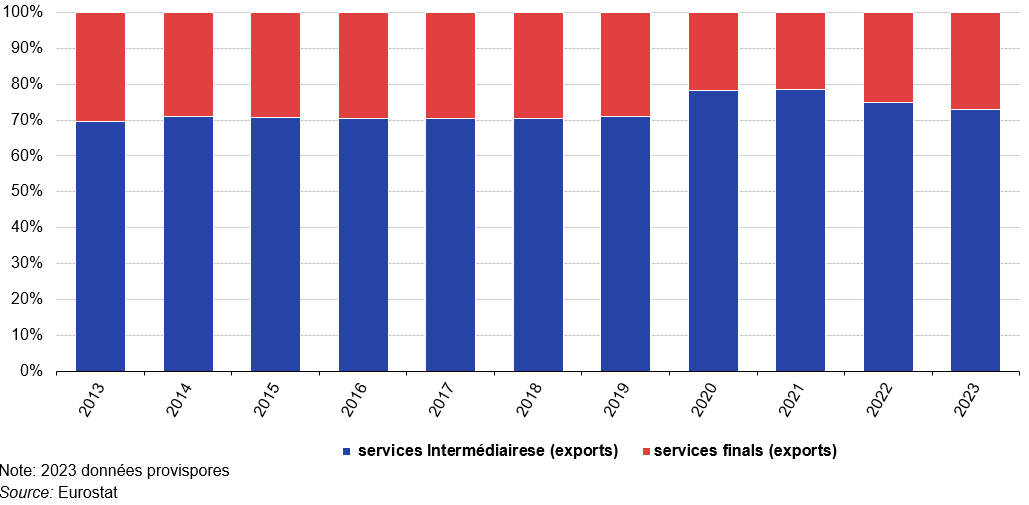

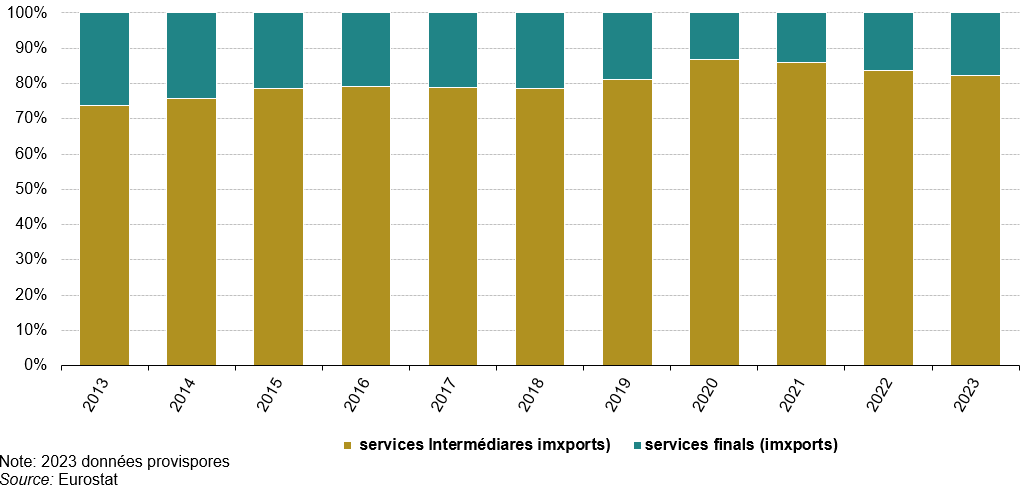

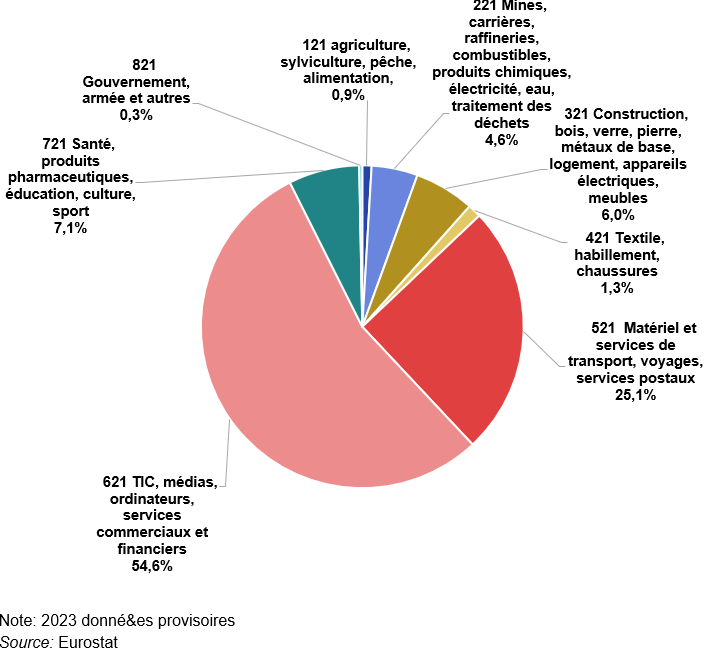

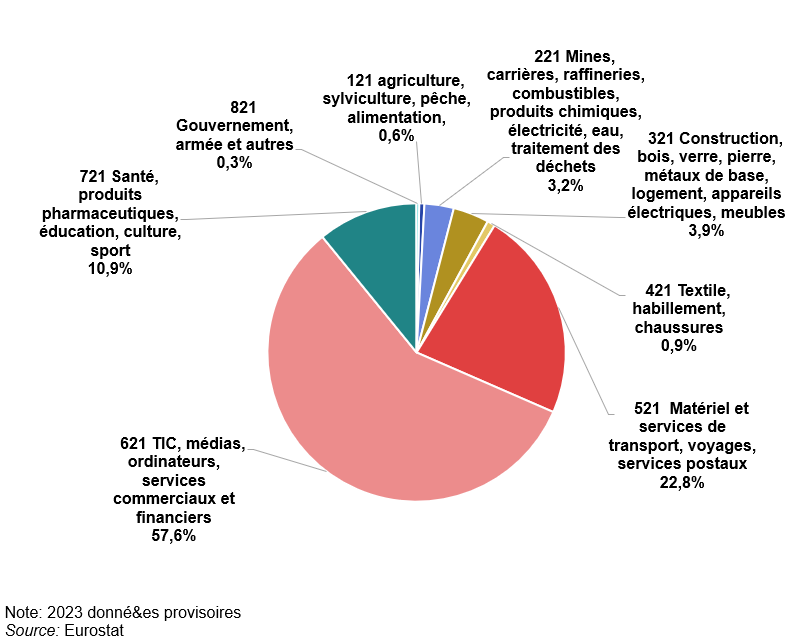

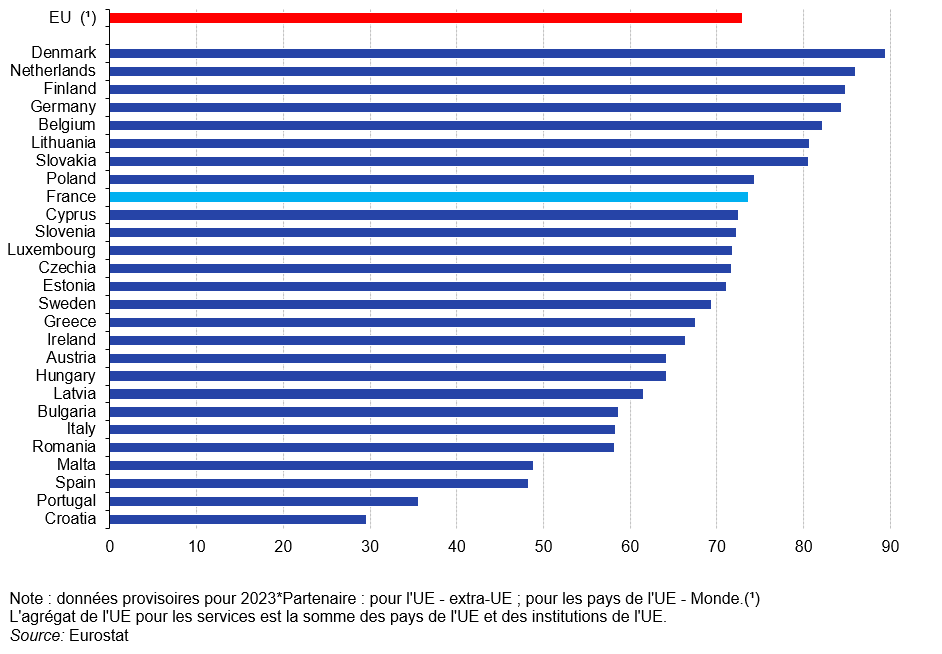

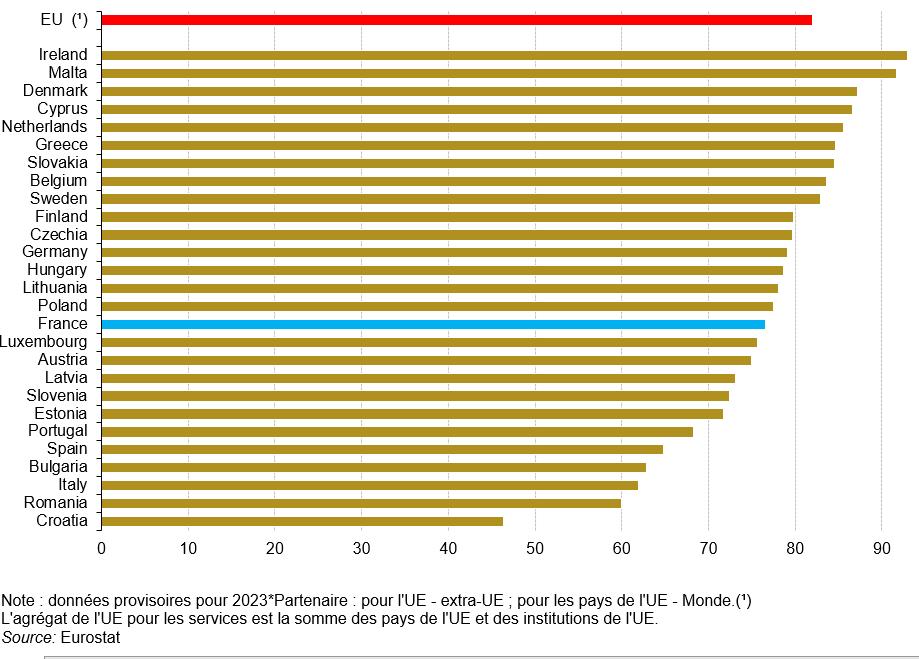

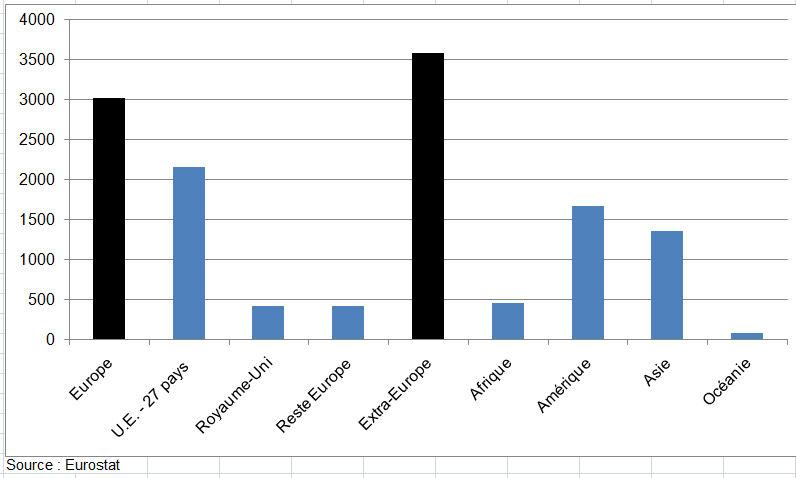

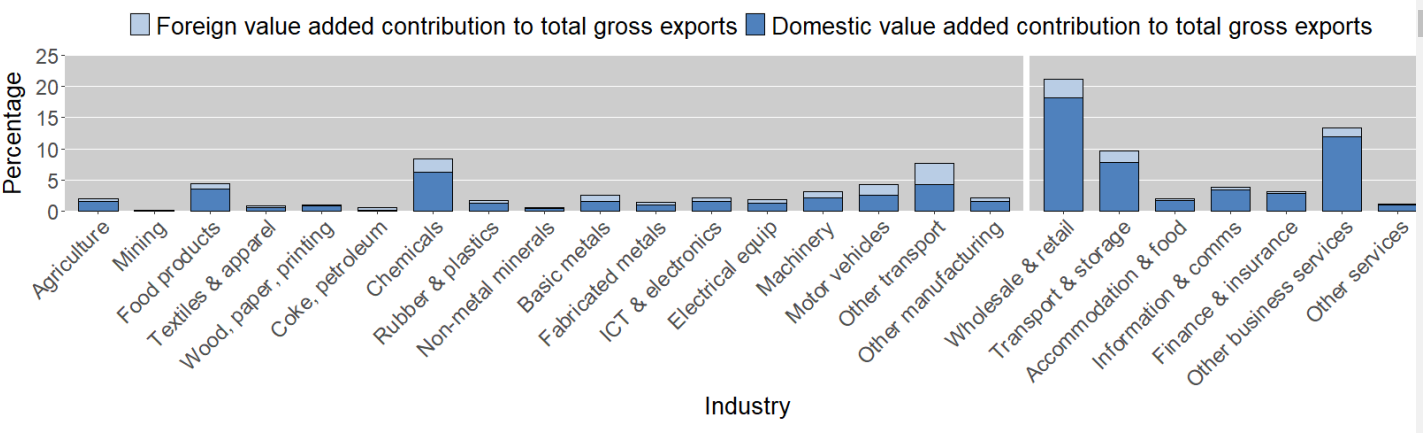

° Les graphiques suivants présentent les échanges de biens et de services ventilés par utilisation finale (consommation intermédiaire, consommation finale et FBCF) de l’UE avec l’extra-UE. Un bien ou service est dit intermédiaire si le principal emploi des ressources de ce bien est la consommation intermédiaire. Il est bien d’équipement si c’est la FBCF. Il est bien de consommation si c’est la CFM. En 2022, les services intermédiaires sont prédominants : 76 % des services exportés et 84 % des services importés étaient des services intermédiaires (ce qui signifie qu’environ deux à trois fois plus de services intermédiaires sont échangés que de services destinés à la consommation finale).

° Dans les biens, 52 % des biens exportés et 61 % des biens importés sont des biens intermédiaires. En comparaison, les biens d’équipement représentent 22 % des exportations et 14 % des importations, tandis que les biens de consommation représentent 26 % tant pour les exportations que pour les importations.

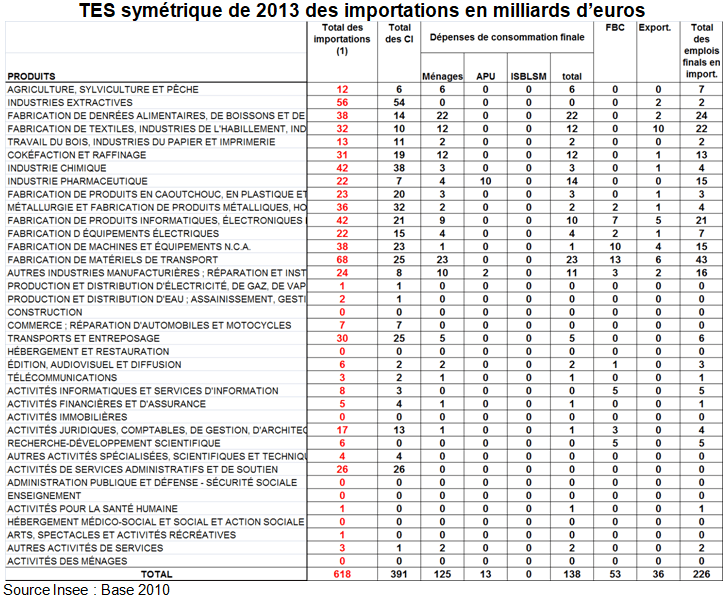

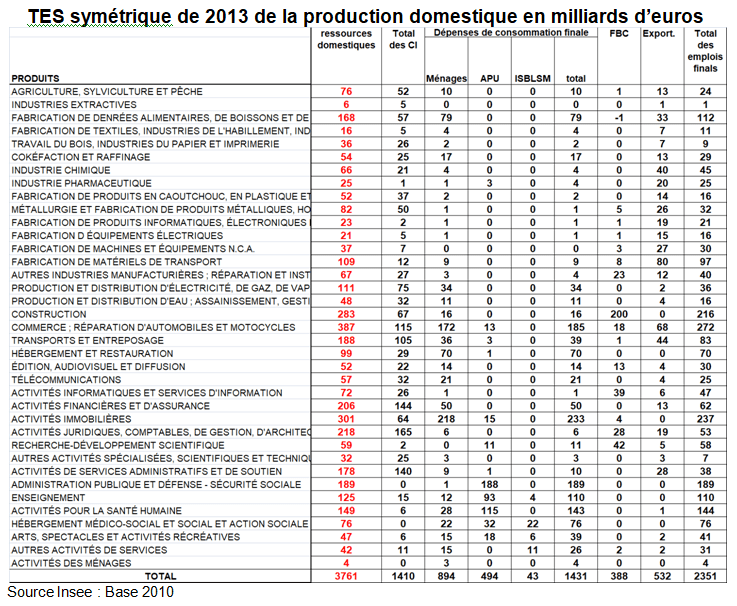

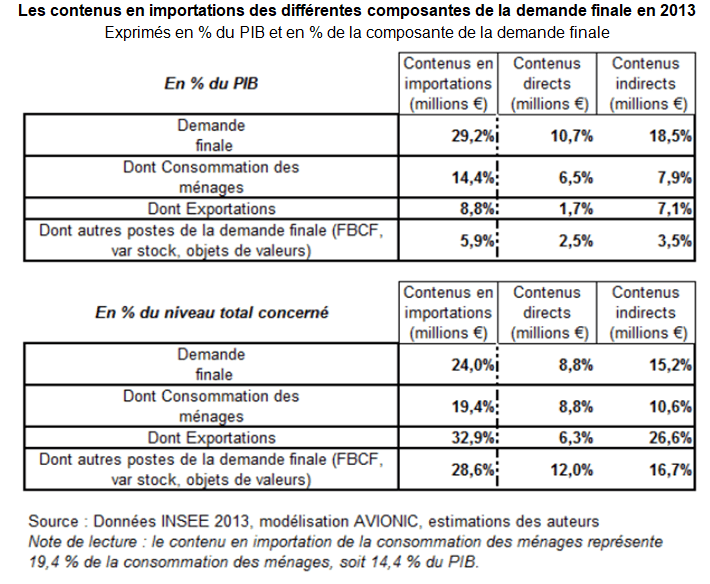

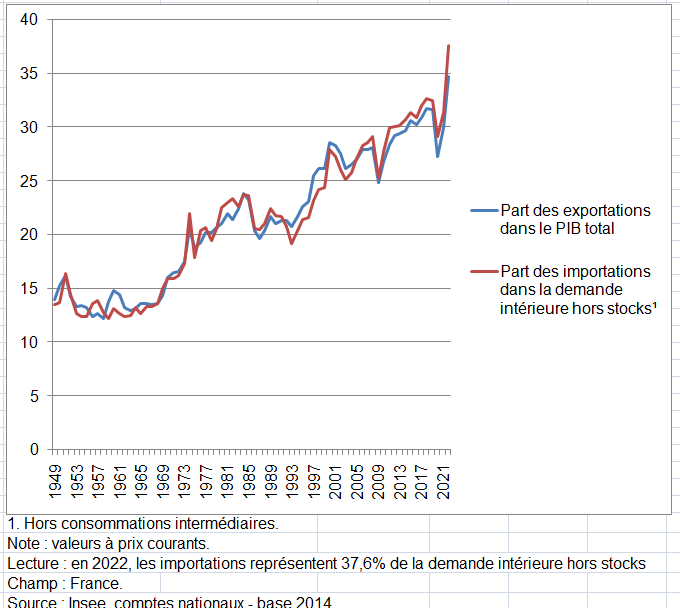

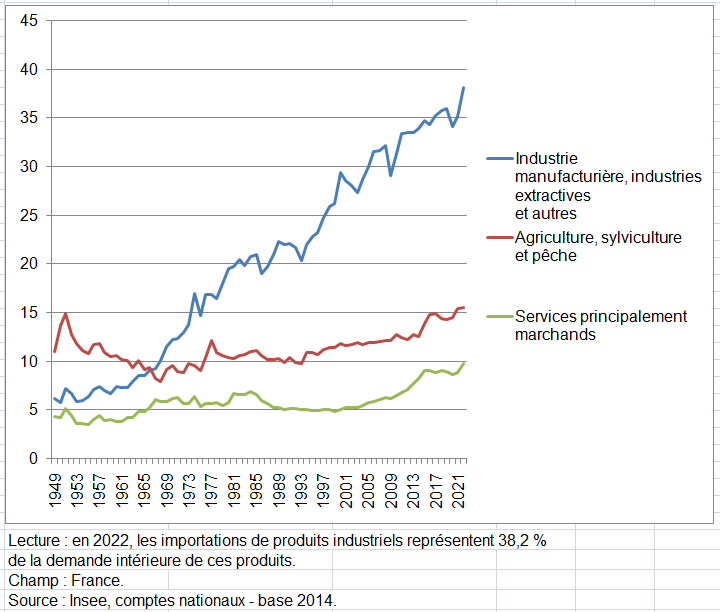

° Les importations représentent autour de 30% du PIB français (ce qui équivaut au contenu en importations de la demande finale) dont 11% de manière directe (un ménage français achète une voiture allemande) et 19% de manière indirecte (l’importation d’acier – consommé au sein du processus de production – pour produire une voiture française achetée par un ménage). Ce total de 30% comprend 14,5 % par la consommation finale des ménages (CFM), 9% par les exportations, et 6,5 % par la FBCF. Le contenu en importations de la CFM représente 19,5 % de la CFM, alors que le contenu en importations de la demande finale représente 24,0 % de la demande finale. Cette différence vient du fait que les autres composantes de la demande finale ont un contenu en importations plus important : par exemple le contenu en importation des exportations représente 33 % des exportations : 6 % le sont directement (il s’agit des importations directement réexportées) et 27 % indirectement. Sur les 19,5 % d’importations de la CFM, 9 % est directement importé et 10,5 % est indirectement importé.

Commerce extra-UE de biens par utilisation finale, 2022

Commerce extra-UE de services par utilisation finale, 2022

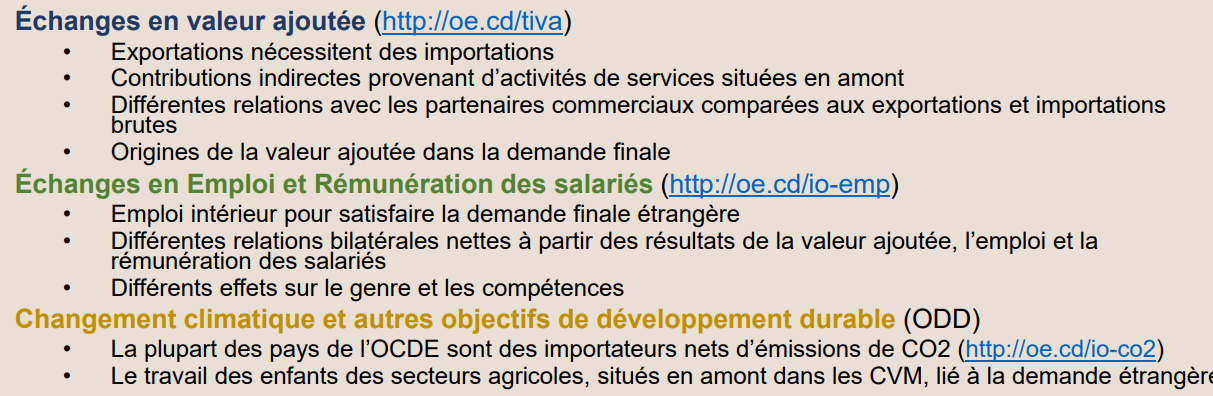

4/ Mesurer des échanges extérieurs nets à partir de la valeur aoutée

° Mais cette fragmentation de la production signifie que les mesures traditionnelles du commerce, lesquelles enregistrent les flux bruts de biens et services chaque fois qu’ils traversent une frontière, peuvent présenter une image erronée de l’importance du commerce dans la croissance économique et l’emploi, et aussi de la nature structurelle des balances commerciales bilatérales.

° Une analyse de l’évolution du commerce international basée sur des mesures brutes est devenue moins précise, car les biens intermédiaires (pièces et composants) peuvent être comptés plusieurs fois lorsqu’ils traversent les frontières pour être utilisés à différentes étapes du processus de fabrication. Ce qui compte dans l’analyse économique, ce n’est pas tant de mesurer les échanges extérieurs des pays mais ces échanges en valeur ajoutée (i.e. la valeur ajoutée de chaque pays dans les échanges mondiaux). Mais peut on mesurer correctement la valeur ajoutée de chaque pays dans ces échanges ?

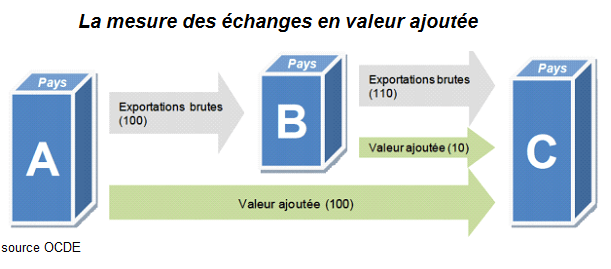

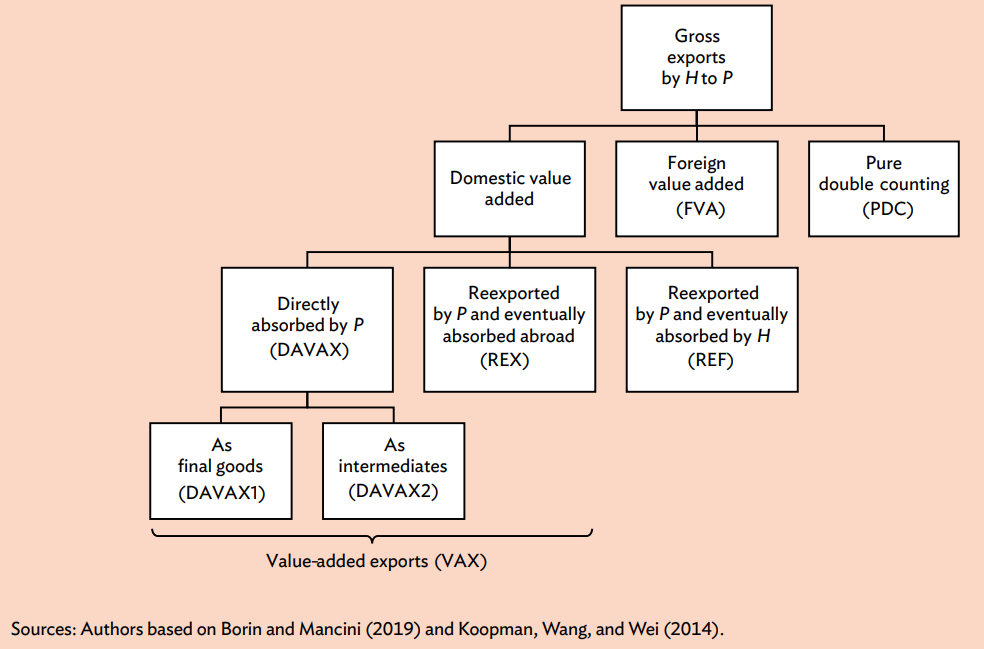

° L’initiative des échanges en valeur ajoutée rompt avec ce double comptage implicite des flux commerciaux bruts actuels pour s’attacher à la mesure des flux de valeur ajoutée. Par exemple, le pays A exporte pour 100 de biens entièrement produits sur le territoire vers le pays B, qui les perfectionne avant de les exporter vers le pays C où ils seront consommés. B ajoute 10 de valeur ajoutée à ces biens et exporte donc vers C pour un montant de 110. Selon les indicateurs traditionnels, la valeur commerciale totale des importations et des exportations est de 210 alors que seuls 110 de valeur ajoutée ont été générés au cours de la production de ces biens. Les indicateurs traditionnels font aussi ressortir que C affiche un déficit commercial de 110 à l’égard de B et n’a procédé à aucun échange avec A, alors que A est le premier bénéficiaire de la consommation de C. Si l’on mesure ces échanges en valeur ajoutée, C n’affiche plus un déficit commercial de 110 à l’égard de B, mais désormais un déficit de 100 à l’égard de A et de 10 à l’égard de B.

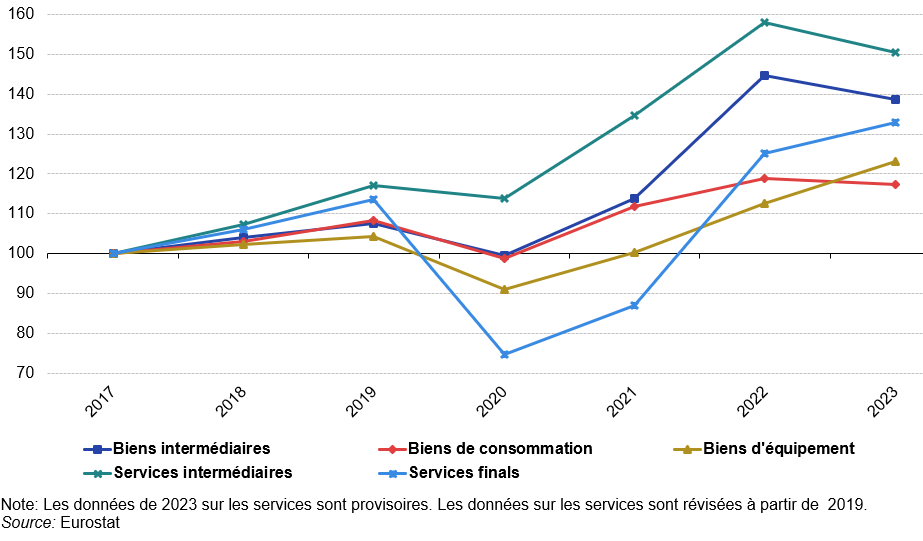

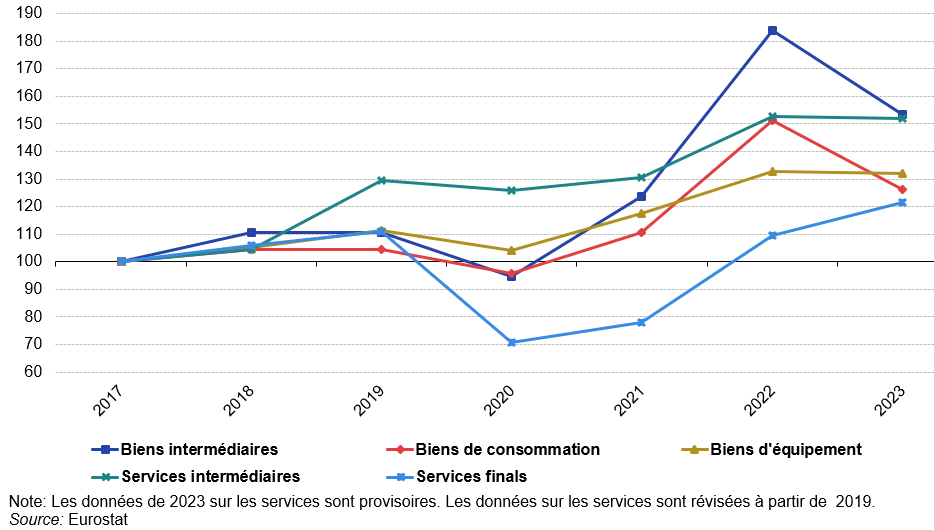

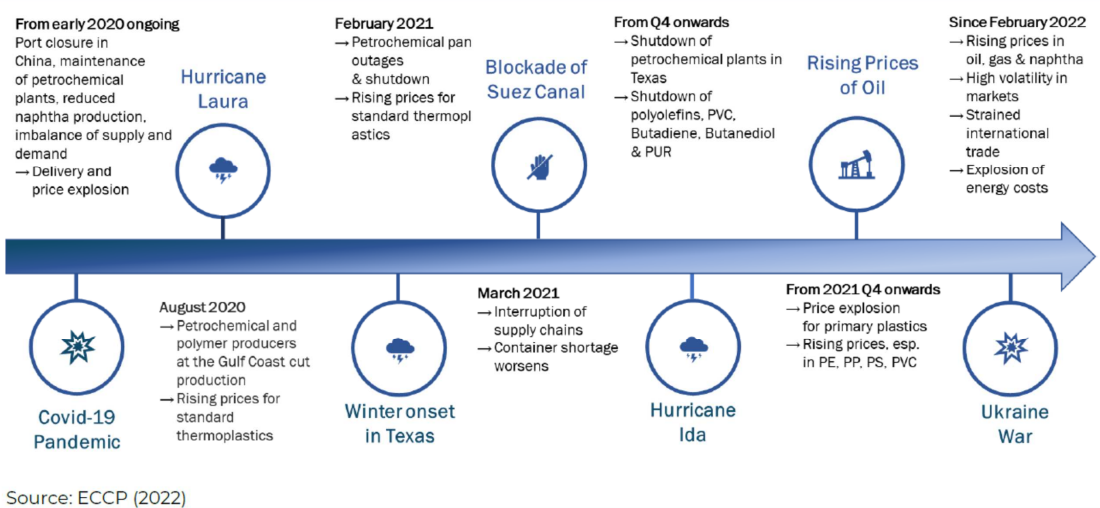

5/ Les chaines de valeur mondiales perturbées avec de la crise de 2009 mais surtout depuis 2020

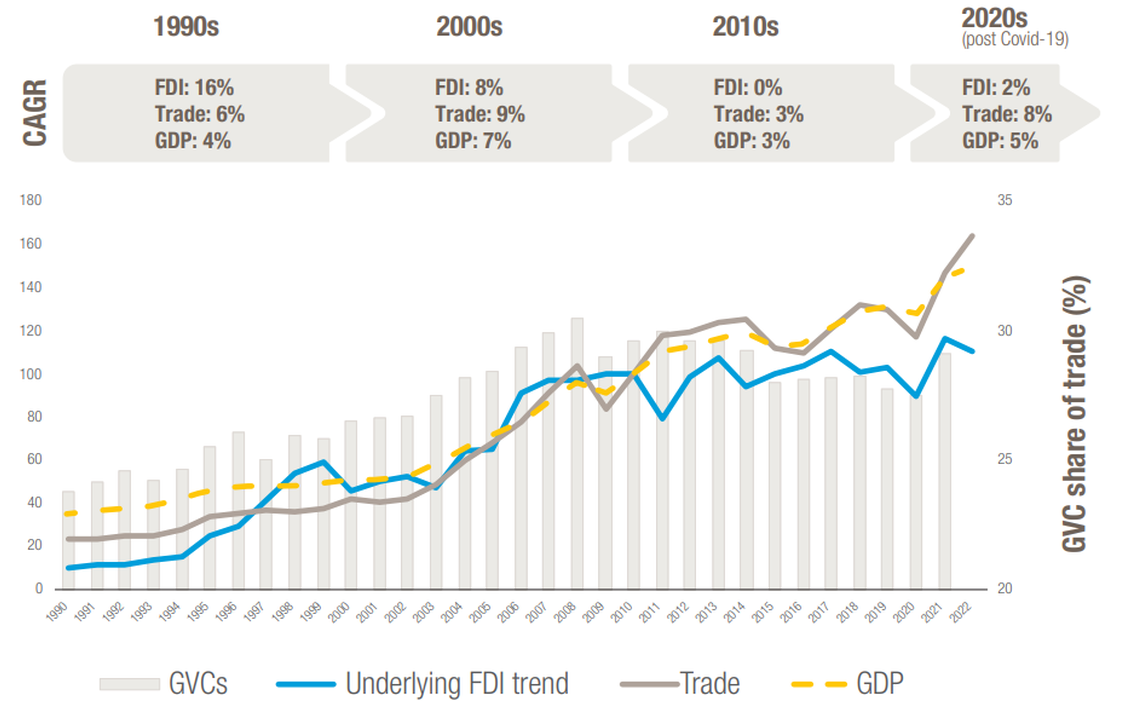

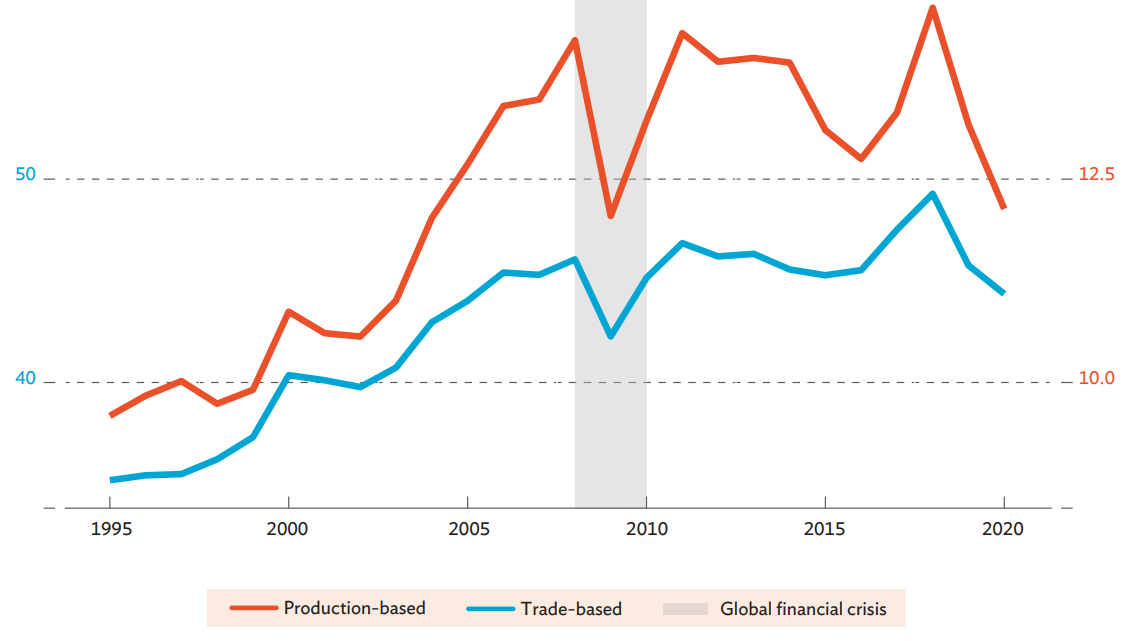

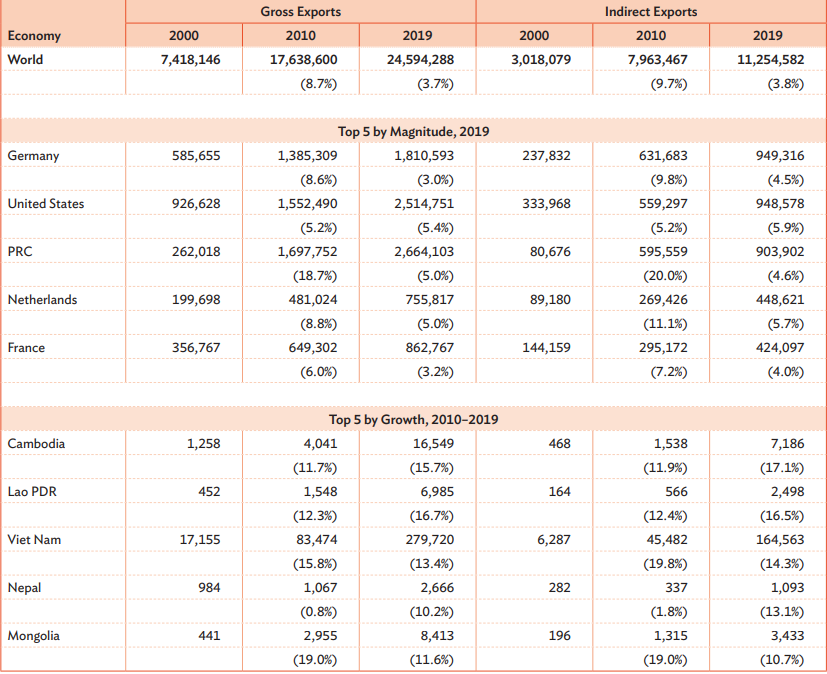

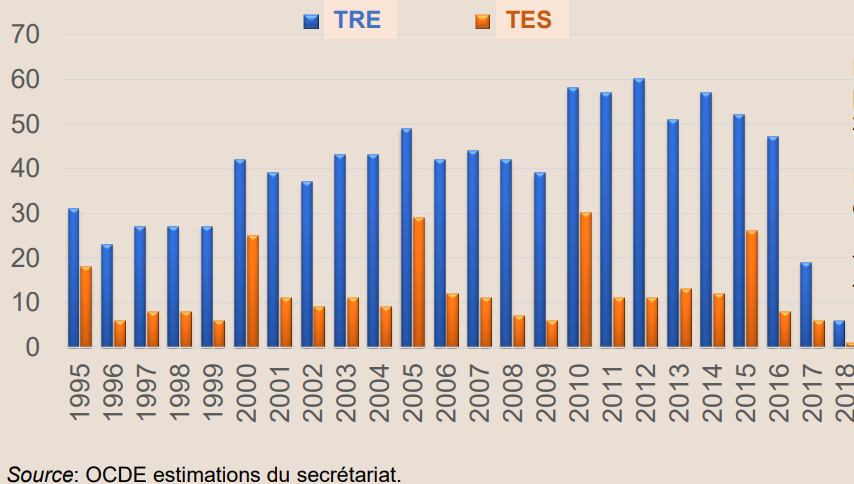

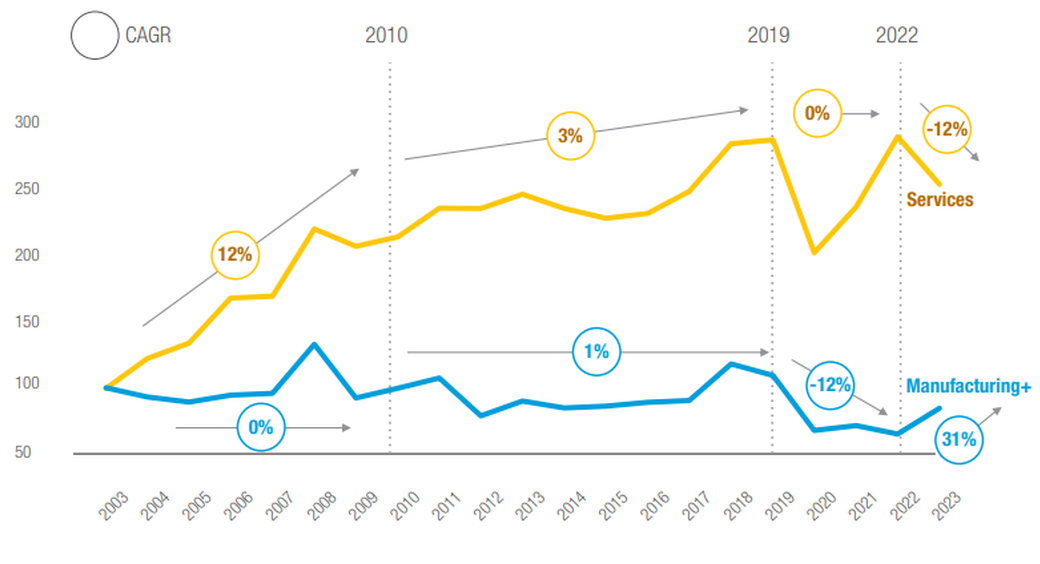

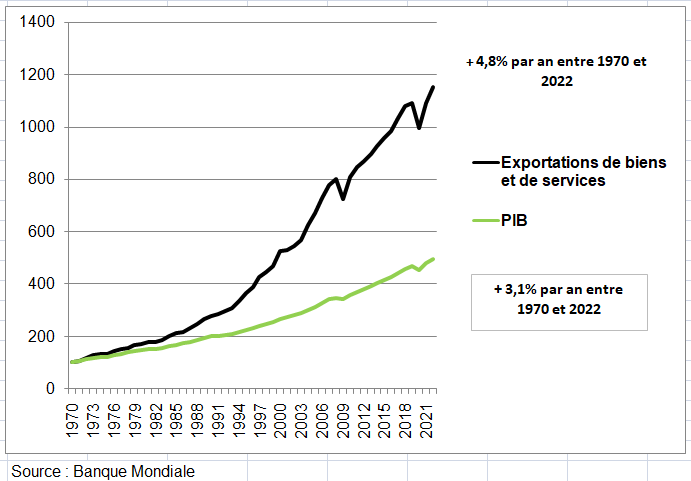

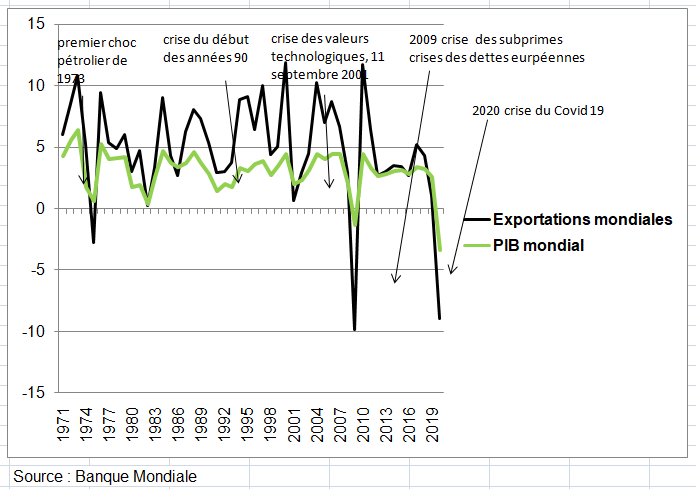

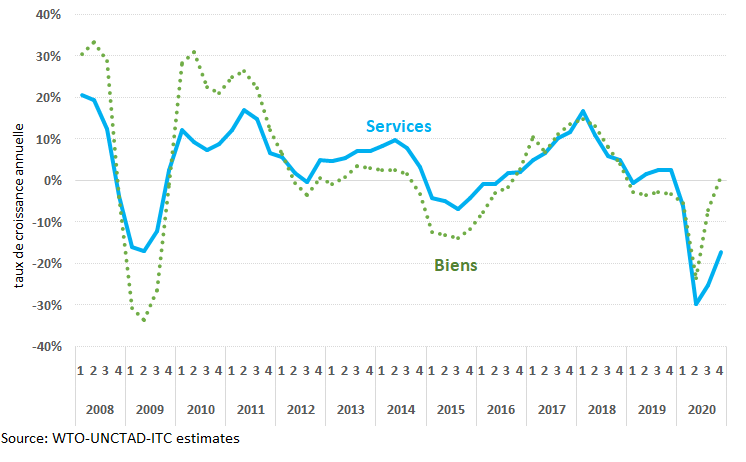

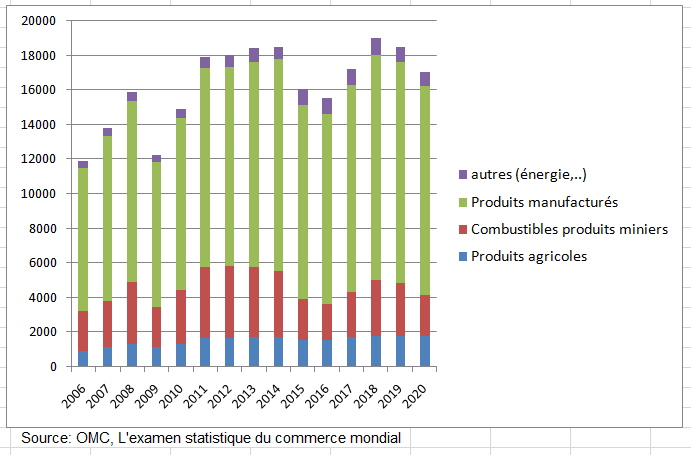

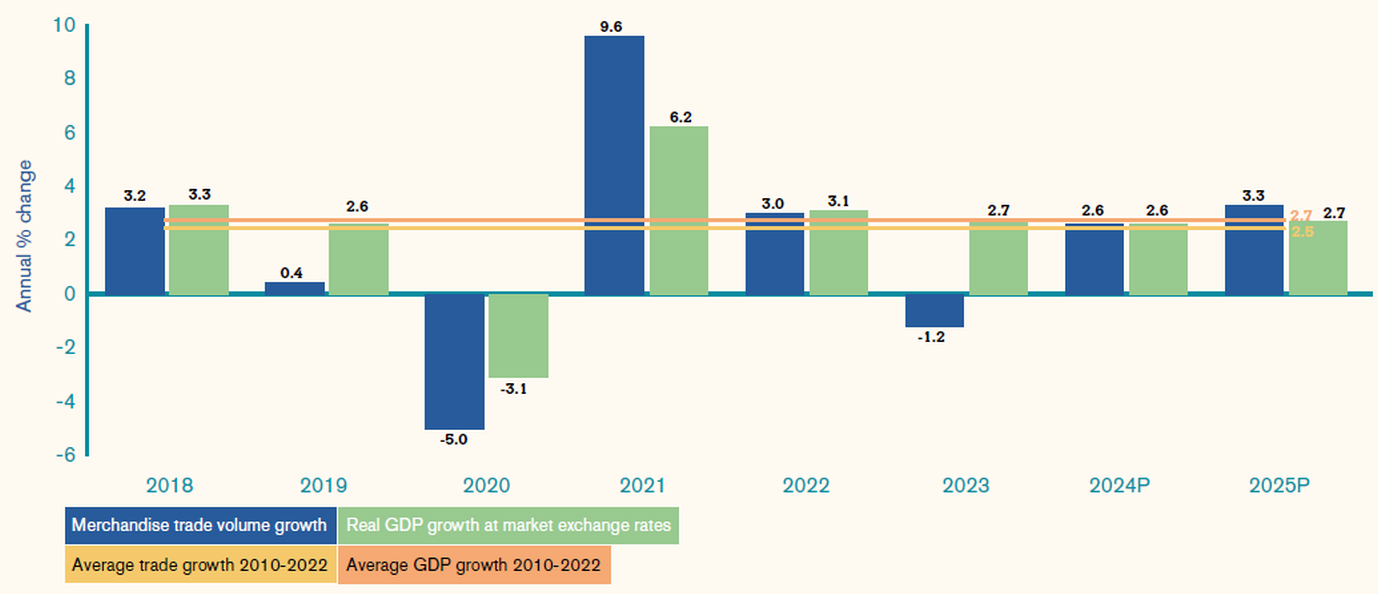

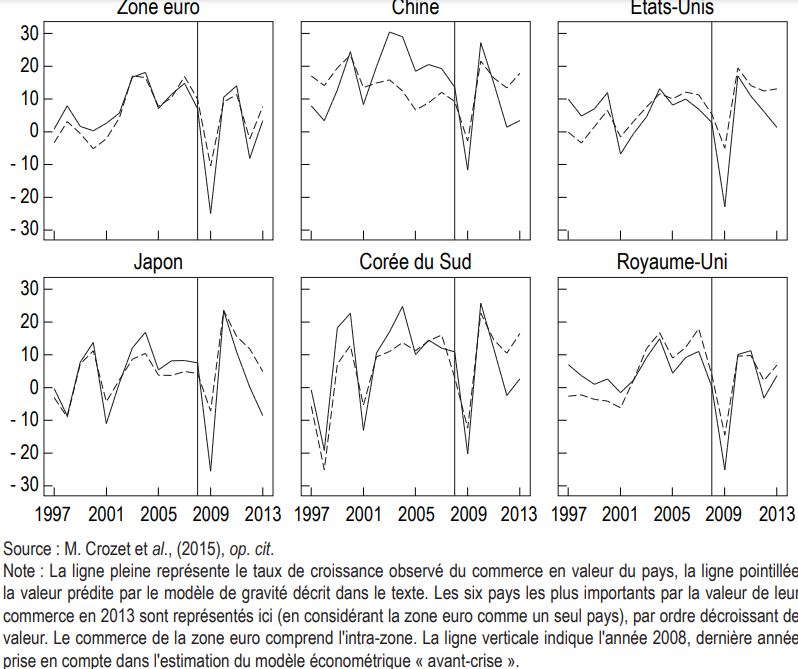

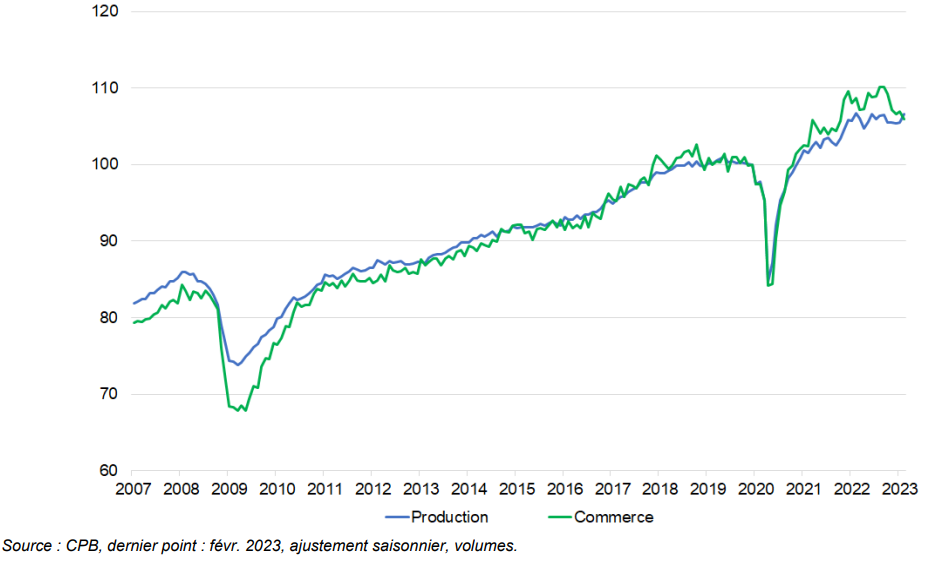

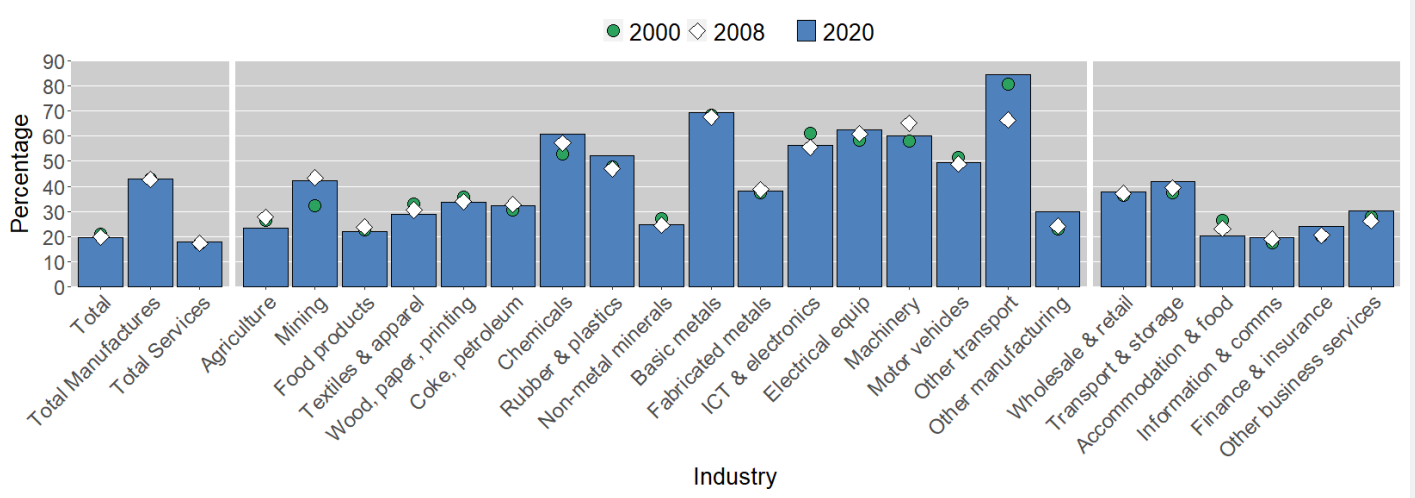

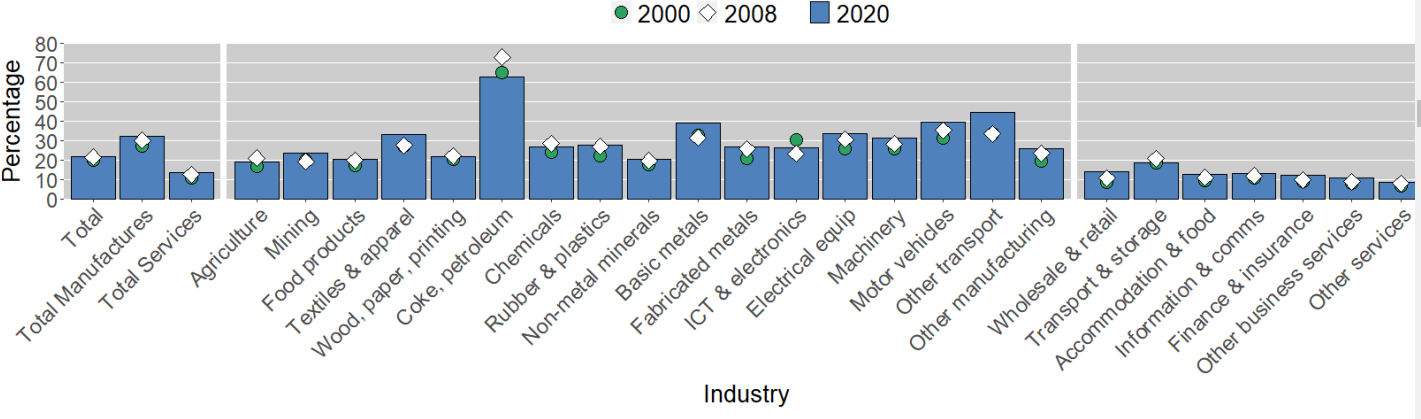

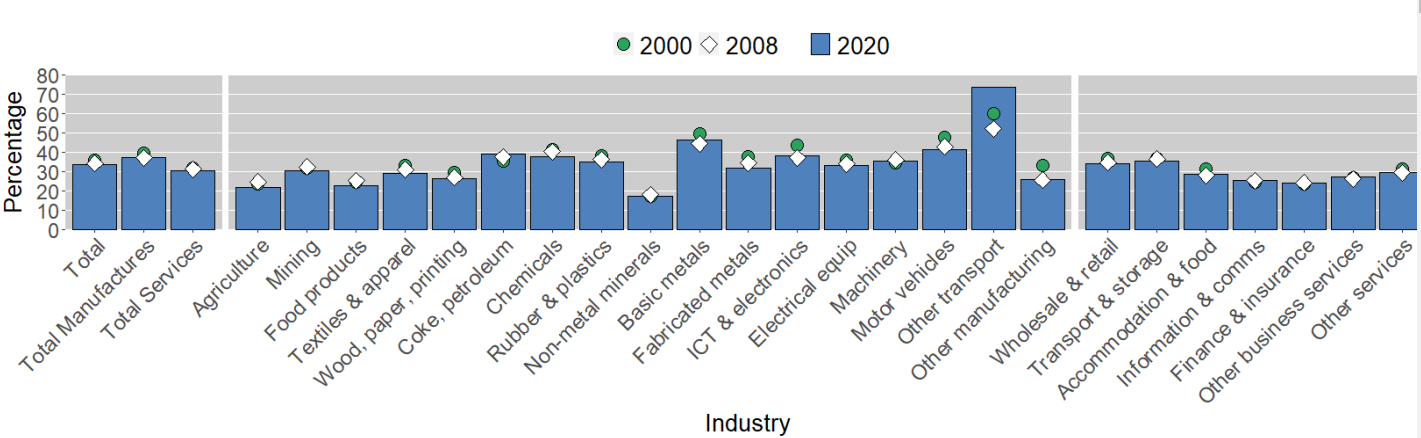

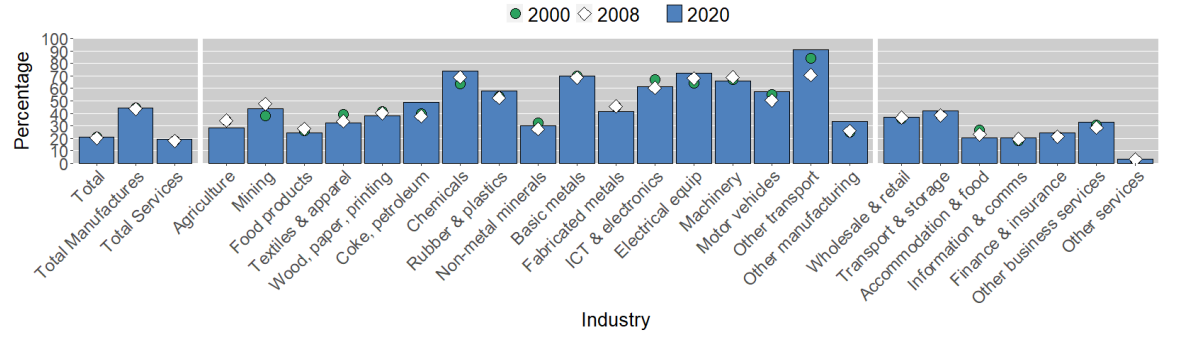

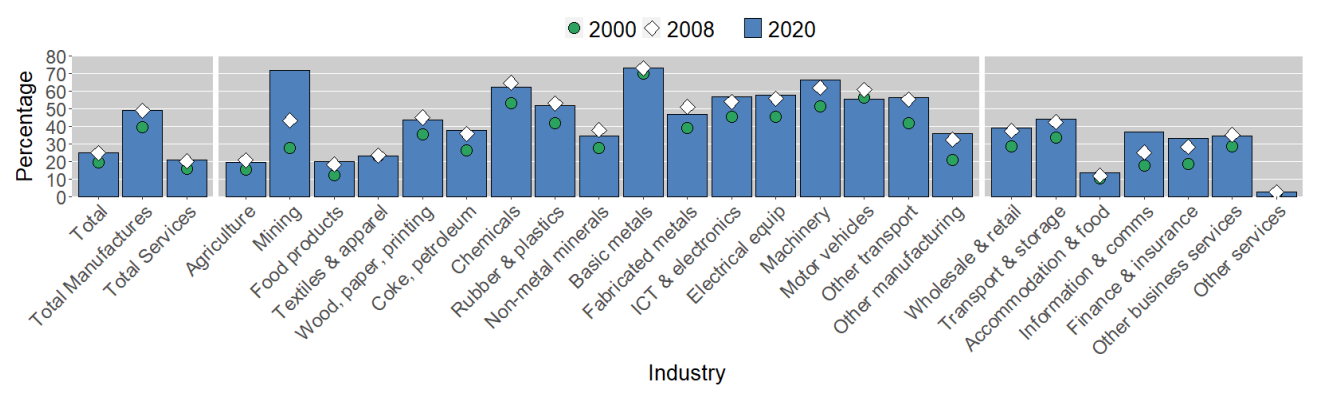

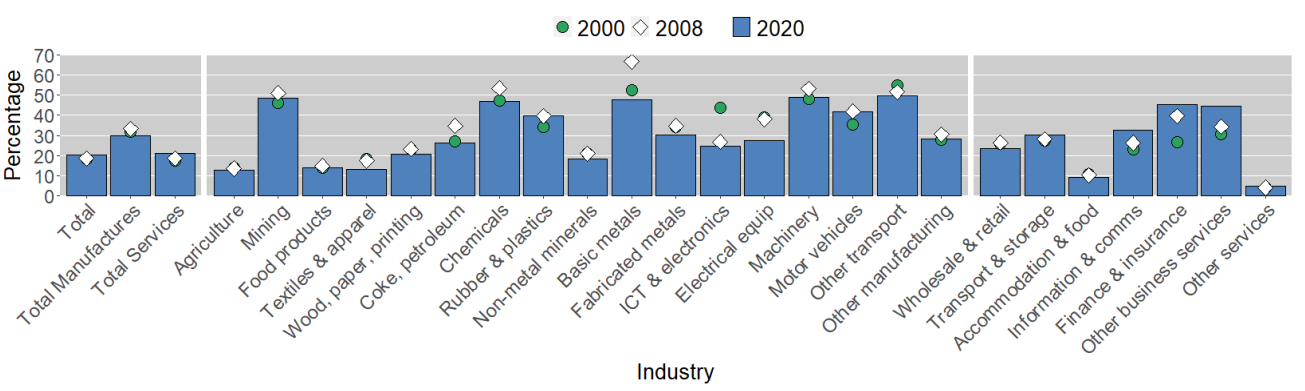

° Après la Seconde Guerre mondiale, la mondialisation suit une première phase de développement progressif de la fin des années 1950 aux années 1990. La période allant des années 1990 aux alentours de la crise financière mondiale de 2008-2009 a été l’apogée de l’expansion des chaînes de valeur mondiales, surnommée l’ère de l’hyper-mondialisation. avec une explosion du commerce mondial notamment de la Chine, des investissements des multinationales à l’étranger et une forte circulation internationale des capitaux. Le commerce mondial a connu une croissance particulièrement rapide lorsque la Chine a rejoint l’Organisation mondiale du commerce (OMC) en décembre 2001 et que de plus en plus de pays en développement ont adopté des stratégies d’ouverture. Les exportations brutes mondiales ont augmenté en moyenne de 8,7 % par an et les exportations indirectes (= en provenance d’un pays pour fabriquer un produit destiné à l’exportation) de 9,7 % au cours de la période 2000-2010. Les chaînes de production se sont allongées pour la quasi-totalité des secteurs entre 2000 et

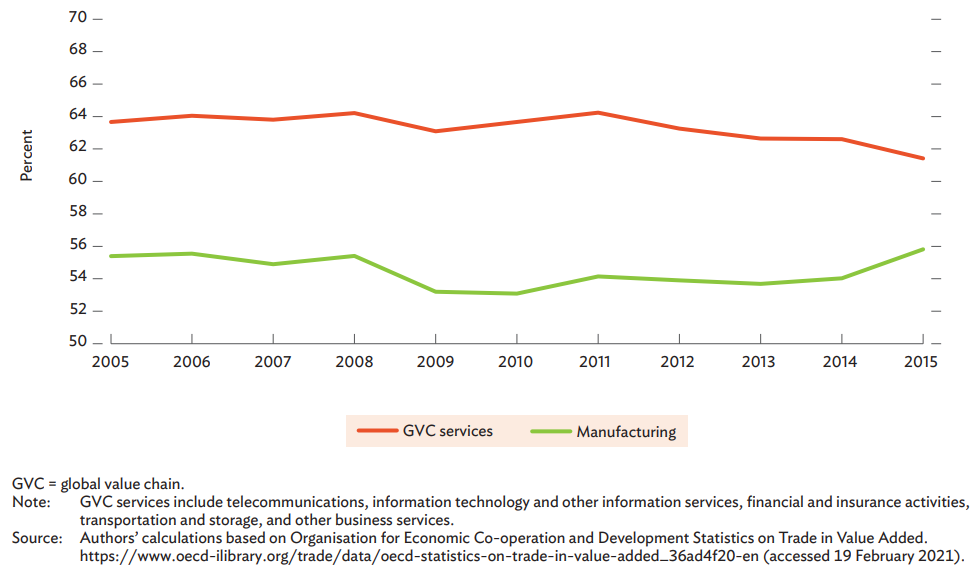

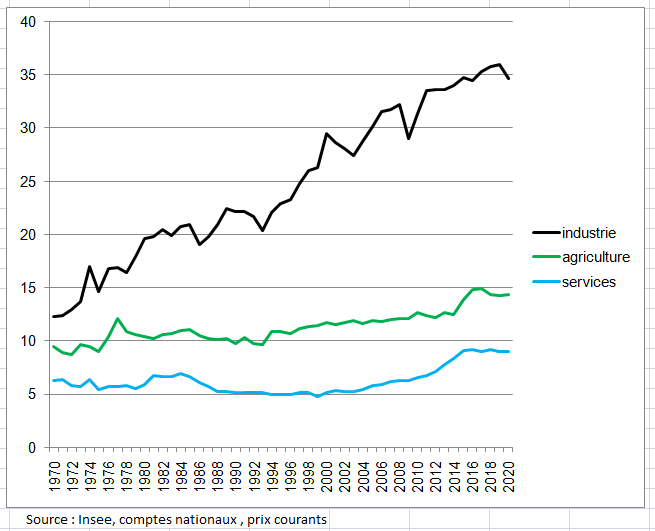

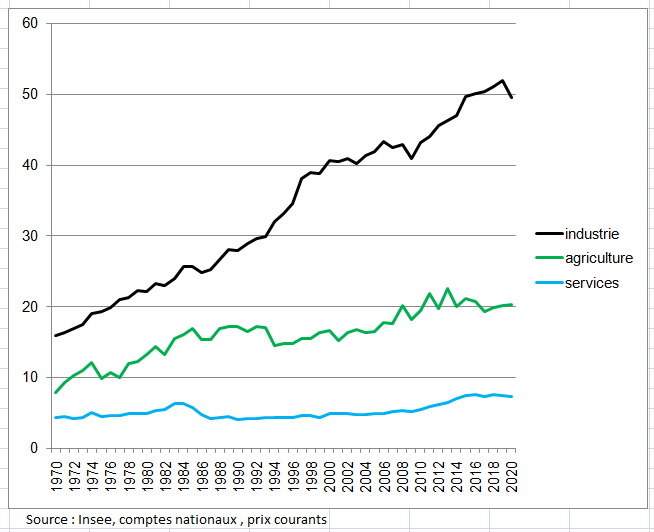

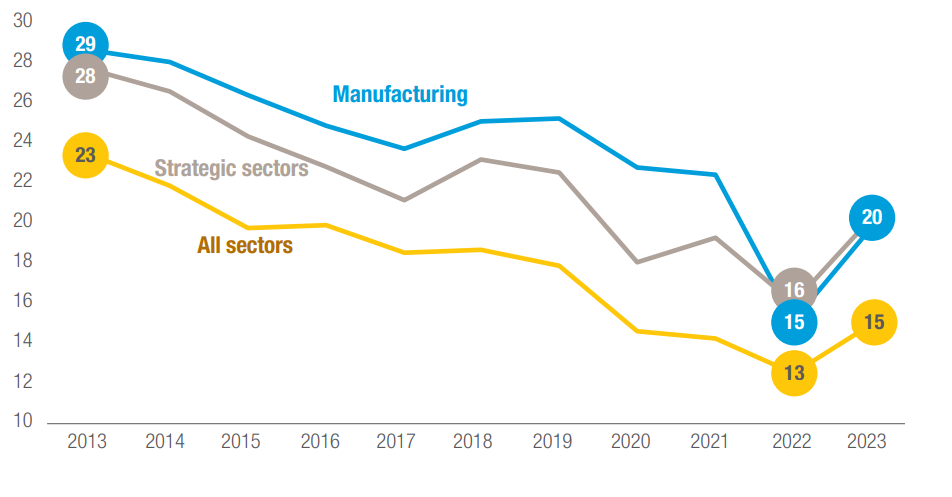

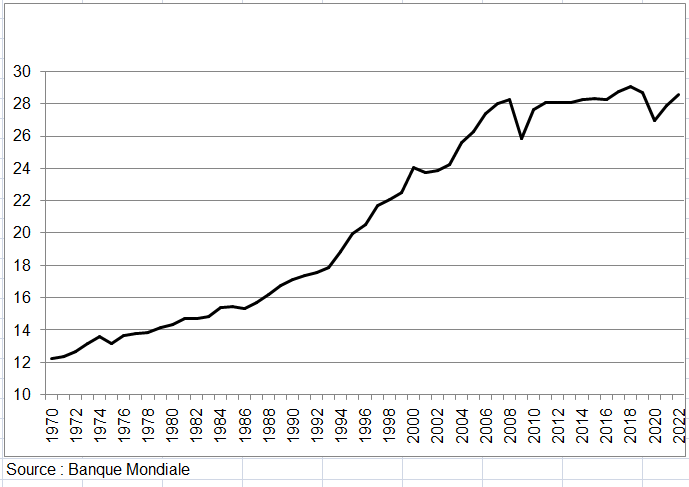

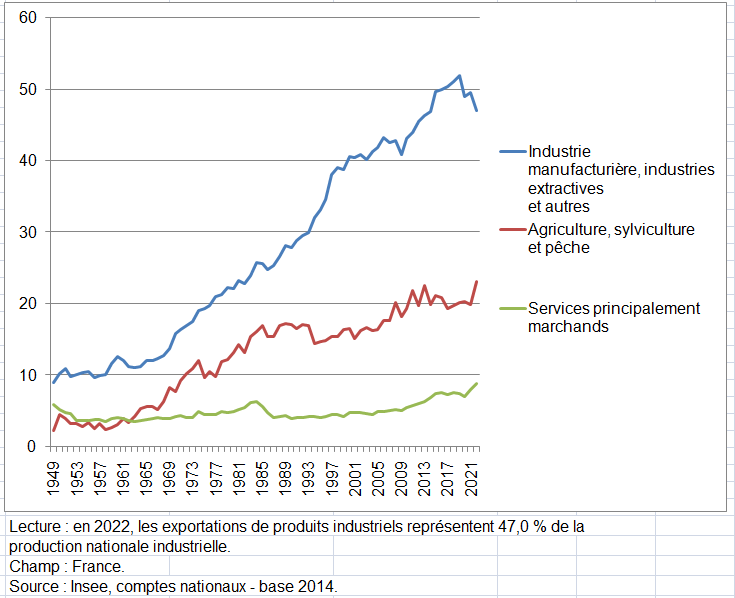

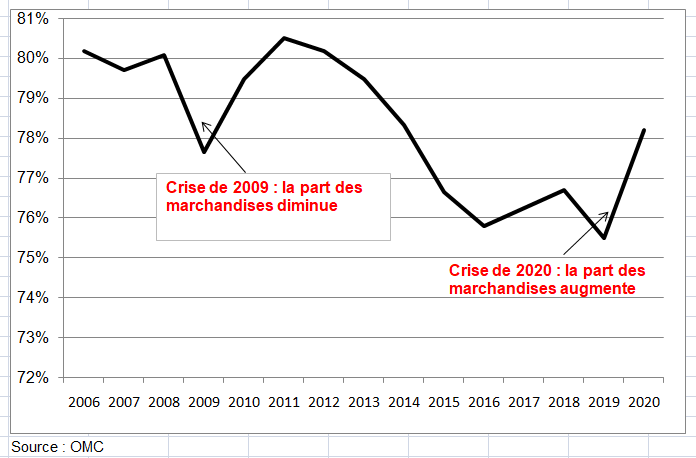

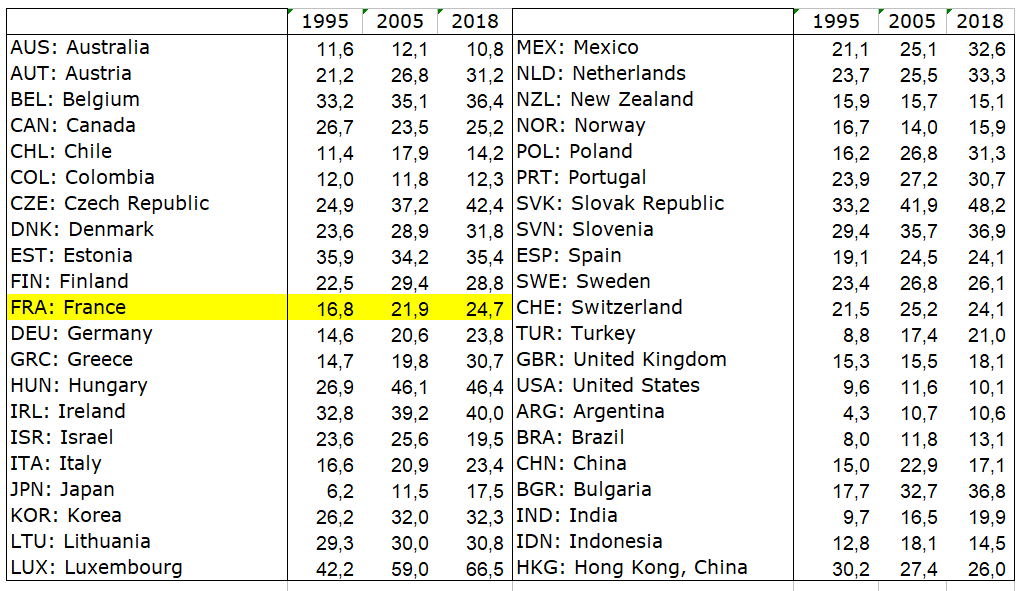

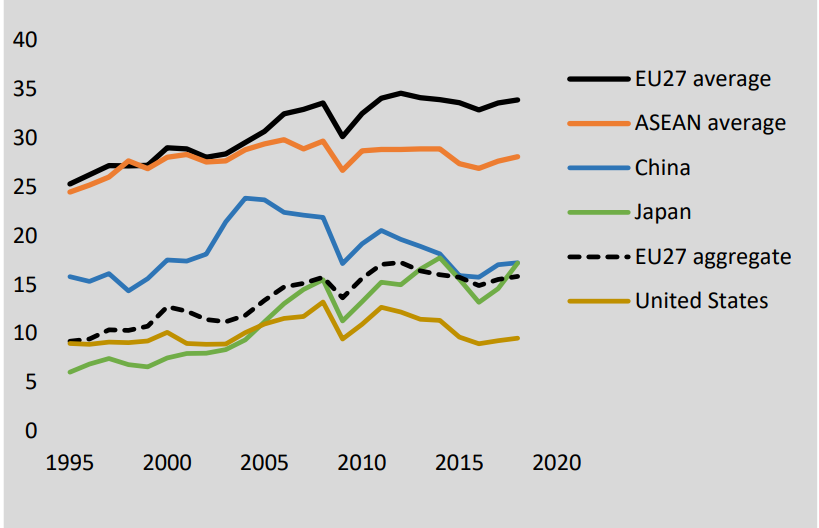

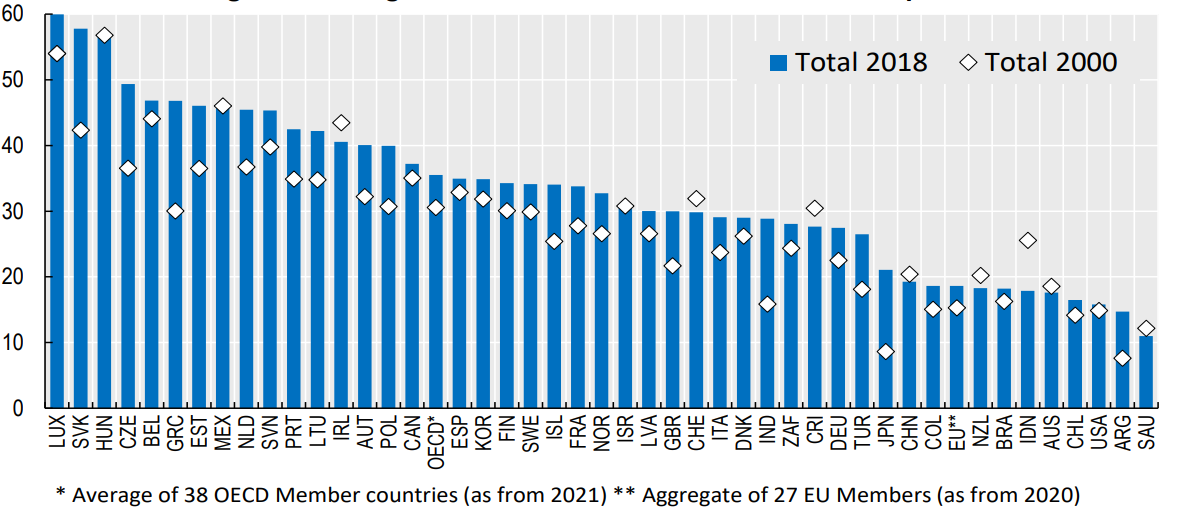

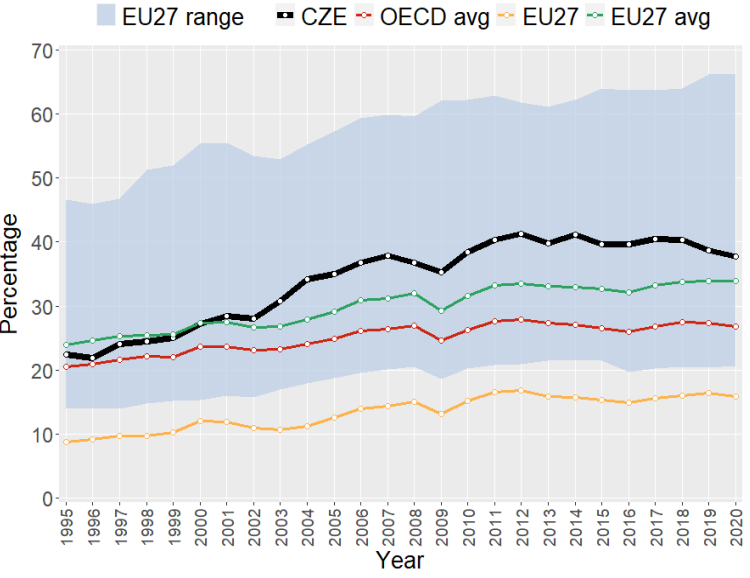

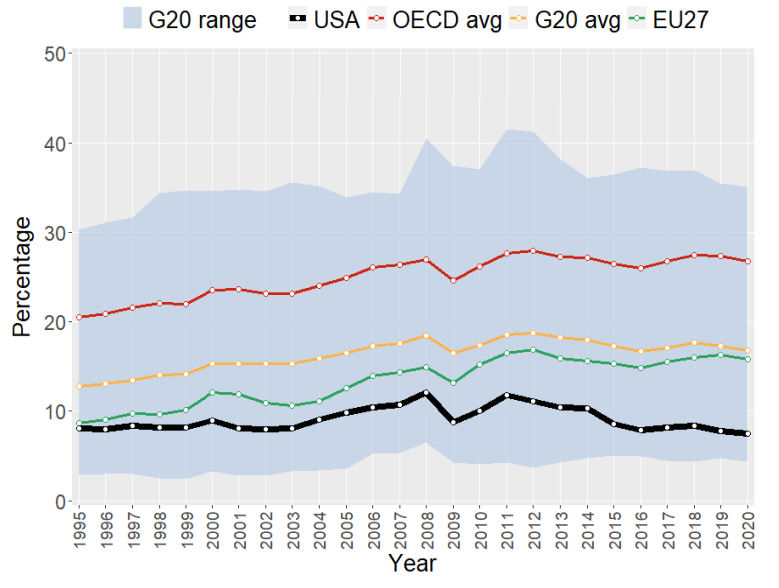

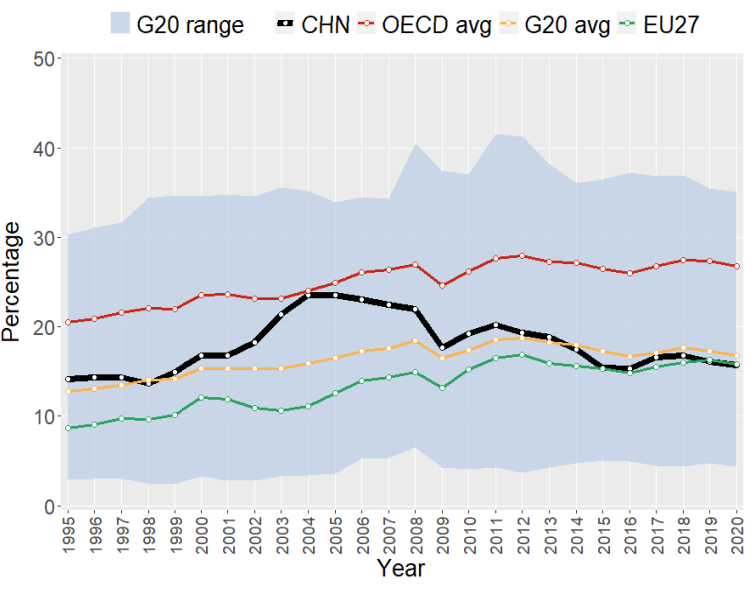

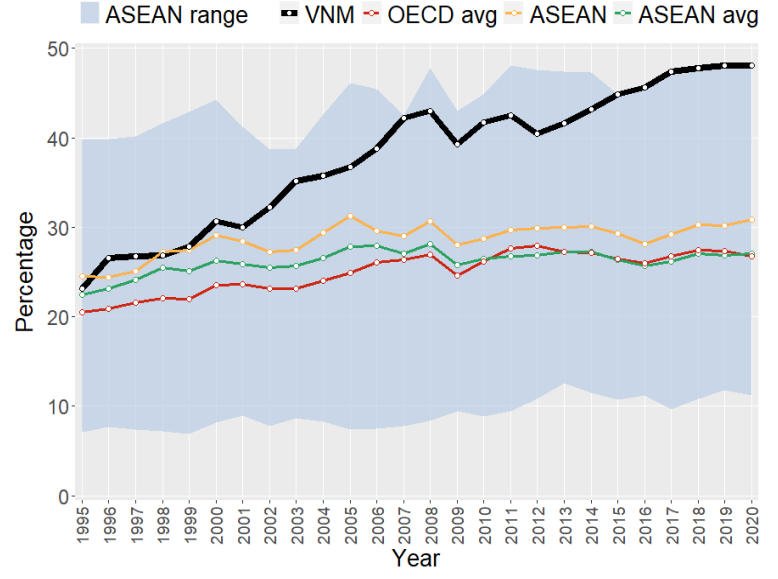

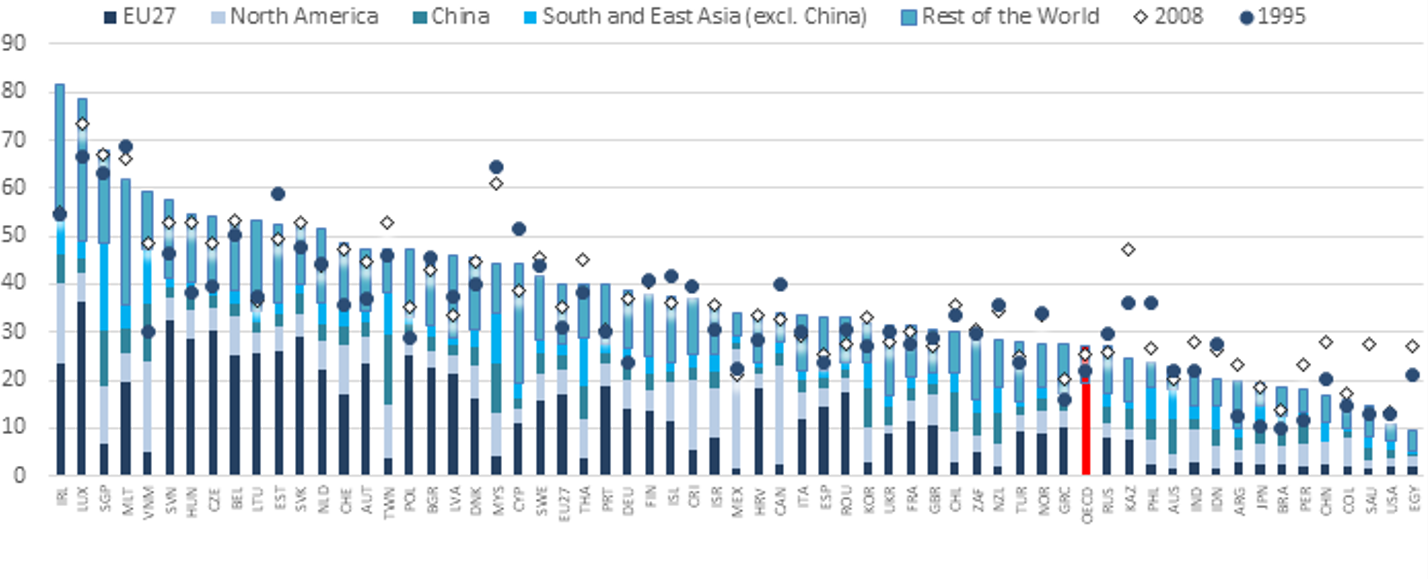

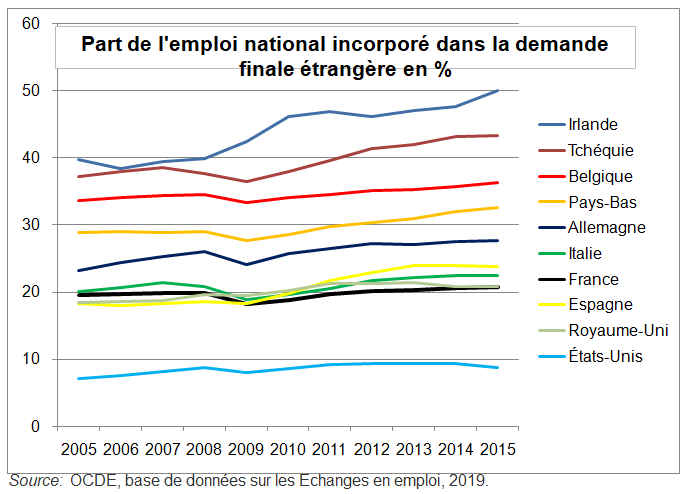

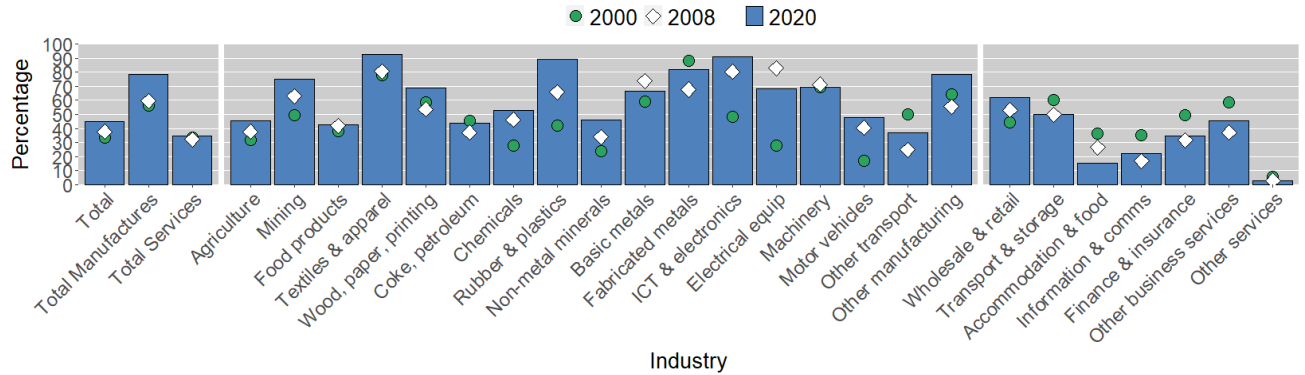

° Depuis la crise financière de 2008, nous sommes entrés dans une troisième phase, durant laquelle la mondialisation économique a atteint un plateau avant de reculer un peu. L’Organisation mondiale du commerce (OMC) suit régulièrement la participation des firmes aux chaînes de production mondiale et elle parle aujourd’hui de « slowbalisation », de ralentissement. Les exportations brutes et indirectes se sont considérablement ralenties au cours de la décennie suivante (2010-2019). La mondialisation ne s’est pas inversée, mais sa progression s’est ralentie. Le taux de croissance moyen des exportations brutes est tombé à 3,7 % et celui des exportations indirectes à 3,8 %. Entre 2010 et 2019, la longueur de la production a stagné dans pratiquement tous les secteurs : elle ne s’est pas raccourcie, mais elle ne s’est pas allongée non plus. Une façon de mesurer le degré de mondialisation de la production est de regarder la part, dans la valeur ajoutée nationale, des biens intermédiaires, c’est-à-dire des produits non finis, destinés à être exportés pour être retravaillés dans un autre pays. Elle serait passée de 9,6 % en 1995 à 14,2 % en 2008 et 12,1 % en 2020; le recul est amorcé.

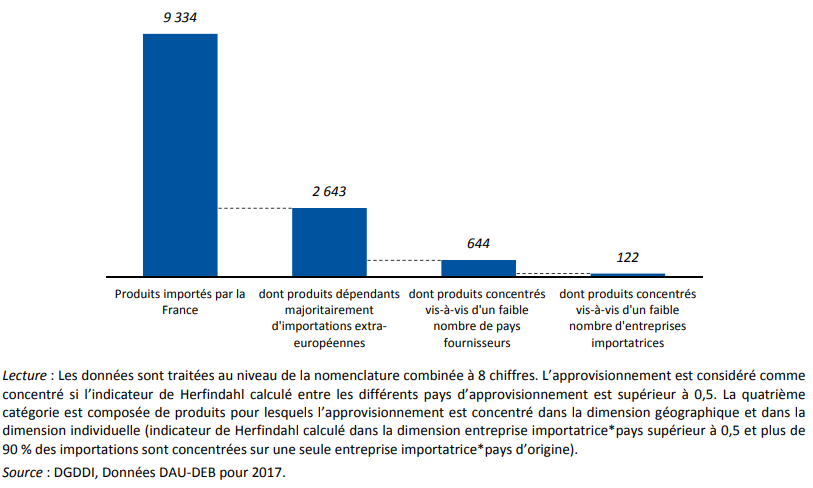

° Les économies deviennent trop dépendantes les unes des autres puisque d’un côté l’offre est conditionnée par l’approvisionnement des fournisseurs en intrants qui peuvent se trouver dans des pays différents avec des règles différentes face à une épidémie (confinement plus ou moins strict) mais aussi par la demande grâce à l’utilisation à l’étranger d’intrants produits sur le sol national. De plus, derrière cette double dépendance internationale s’en cache une autre celle des fournisseurs qui eux-mêmes peuvent être dépendants d’autres fournisseurs de produits.

° La pandémie de Covid-19 a montré à quel point les pays sont interdépendants [3]. En perturbant profondément cette circulation, la crise sanitaire a relancé le débat sur les vulnérabilités issues de la division internationale du travail. Les mesures de confinement ont perturbé les échanges internationaux de produits, notamment ceux des biens intermédiaires et d’équipement, qui représentent les deux tiers du commerce mondial de marchandises et sont au cœur des chaînes de valeur mondiales. Le confinement dans un pays donné a ainsi affecté la production d’autres pays, à la fois en paralysant l’accès à certains intrants intermédiaires et en réduisant la demande pour les intrants intermédiaires nationaux. Si l’intensité de ces répercussions varie au cas par cas, en fonction notamment de la spécificité des biens intermédiaires ou de la substituabilité entre les fournisseurs et entre les biens consommés, elle dépend avant tout de l’importance des flux de biens intermédiaires entre les pays concernés (voir page Reprise économique fragile).

° Les exemples sur l’offre et la hausse des prix ne manquent pas : en 2020-2021, l’industrie des composants électroniques ne tient pas la cadence. Les semi-conducteurs viennent à manquer et cette pénurie planétaire a conduit certains constructeurs européens à se mettre temporairement à l’arrêt. C’est le secteur automobile qui est le plus touché. Au cœur de la crise sanitaire, la demande d’objets électroniques a augmenté alors que le système de production tournait au ralenti. La reprise rapide de l’économie a surpris les fabricants de puces, qui ont rencontré des difficultés à répondre à la demande. « Le secteur des semi-conducteurs est extrêmement complexe. Il est très difficile d’y équilibrer la demande. La cyclicité du marché fait partie intégrante de son fonctionnement. L’industrie des semi-conducteurs est presque entièrement regroupée entre les mains de quelques entreprises installées à l’étranger. Le Taïwanais TSMC concentre ainsi à lui seul 70% de la production mondiale.

° Puis le monde a été ensuite exposé à des risques géopolitiques et à des changements environnementaux importants : guerre en Ukraine, tensions sino-américaines sur Taïwan qui entraînent une hausse prodigieuse des dépenses militaires. La guerre en Ukraine a montré l’importance des approvisionnements en produits alimentaires, en énergie et en certains intrants industriels en provenance de Russie et d’Ukraine. Cette guerre cause d’importants risques pour la sécurité alimentaire et énergétique et aggrave les difficultés liées à la chaîne d’approvisionnement. Plusieurs facteurs devaient aussi contribué au ralentissement du commerce mondial : Les tensions géopolitiques, l’inflation (et les mesures connexes comme la hausse des taux d’intérêt), les prix de l’énergie et d’autres produits et les effets persistants de la COVID-19 en Chine sont les principaux facteurs ayant influé sur le commerce et la production en 2022.

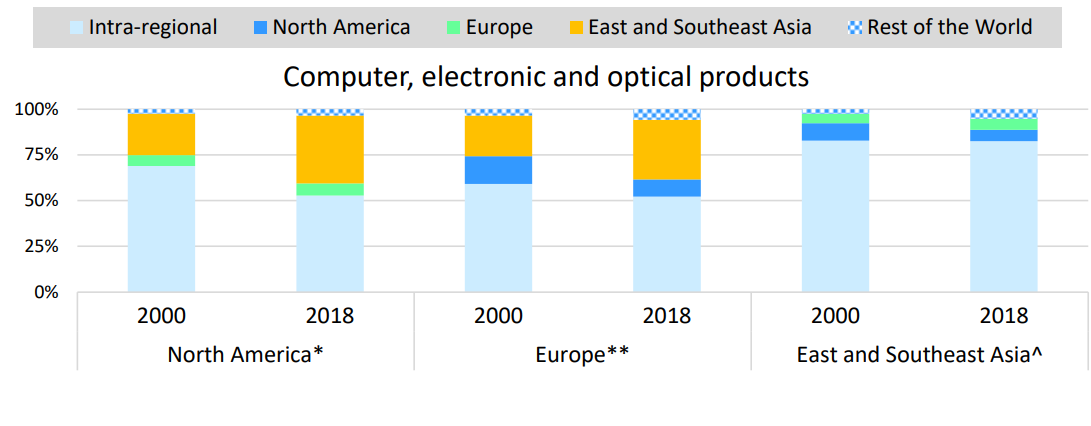

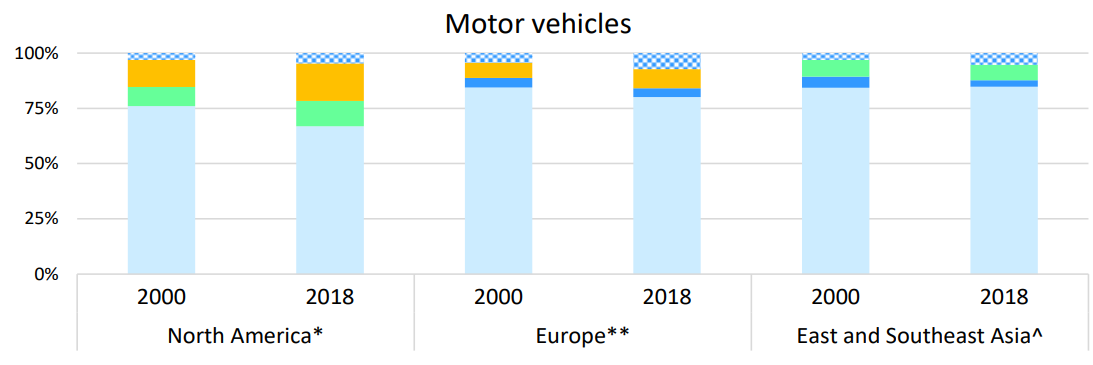

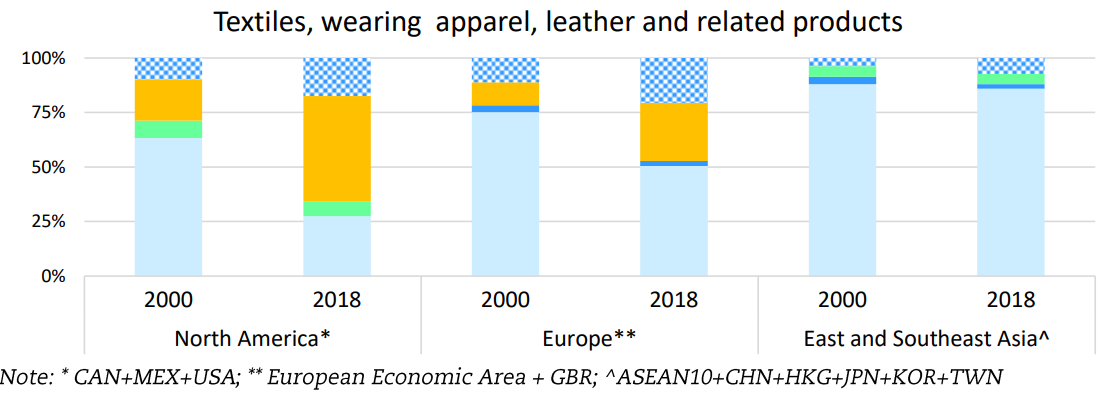

° Va-t-on vers une réduction des chaînes de valeur mondiales et une nouvelle mondialisation avec la création de blocs (Chine-Asie, États-Unis, U.E.,…) ? La mondialisation devient de plus en plus cloisonnée en 2023 avec une baisse de la part des biens intermédiaires dans les échanges mondiaux (48,5% contre 51% en 2021). Y aura-t-il un repli sur soi ou un recentrage sur des zones amicales en ramenant progressivement la production vers les marchés? Le ralentissement du commerce international depuis 2020, les relocalisations d’entreprises, le regain du protectionnisme et du nationalisme, questionnent l’avenir de la mondialisation et des chaînes de valeur mondiales. À moins qu’elles trouvent un nouveau souffle avec la révolution numérique et la transition énergétique à l’image des voitures électriques produites en Chine et en Asie.

° Se dirige-ton vers une phase de démondialisation : le rapport 2023 de l’OMC montre que les tensions géopolitiques commencent à avoir un impact sur les flux commerciaux dans le monde. Depuis la guerre en Ukraine, le commerce entre les deux grands blocs géopolitiques mondiaux — que l’OMC a identifiés sur la base des votes des pays à l’Assemblée générale de l’ONU — a connu un taux de croissance qui est en moyenne de 4 à 6 % inférieur à celui du commerce au sein de ces blocs.

° Les CVM sont aussi et surtout perturbées par la montée des droits de douanes dans de nombreux pays. L’UE hésite :certains pays comme l’Allemagne et la Suède s’y refusant vis à vis de la Chine qui envahit le marché européen de voitures électriques, de panneaux solaires, etc … Mais ré-industrialisation n’est elle pas a ce prix? La question se pose même entre les pays de l’UE. Le commerce mondial va changer.

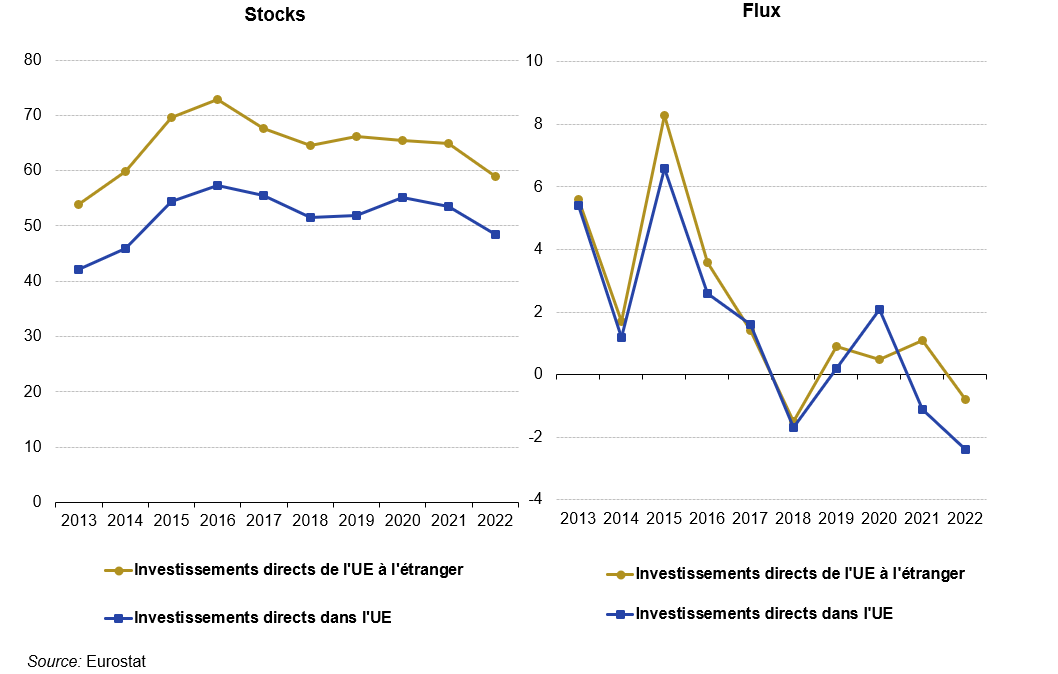

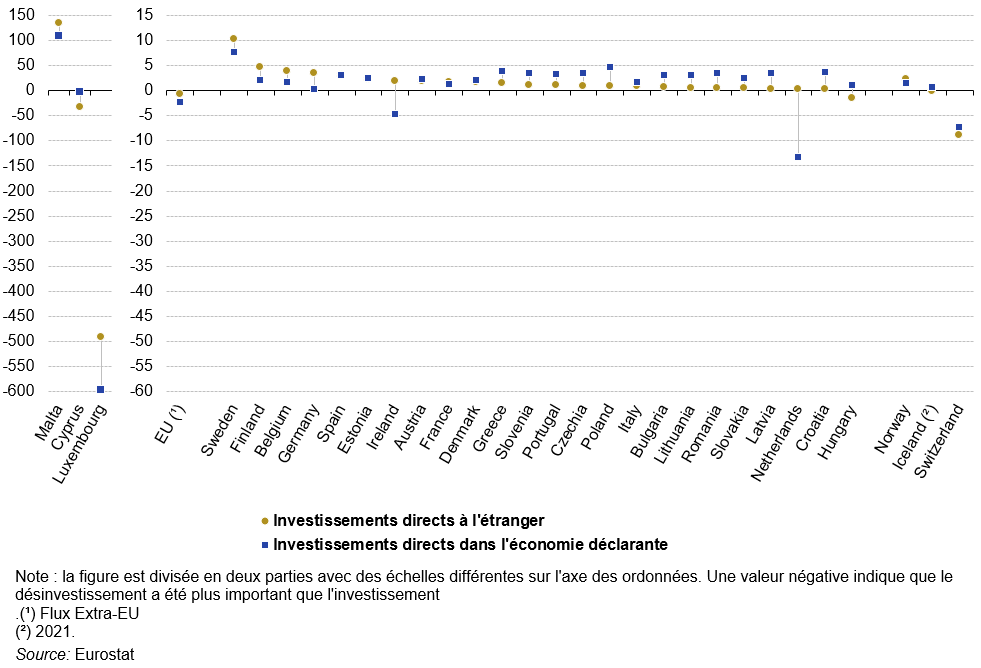

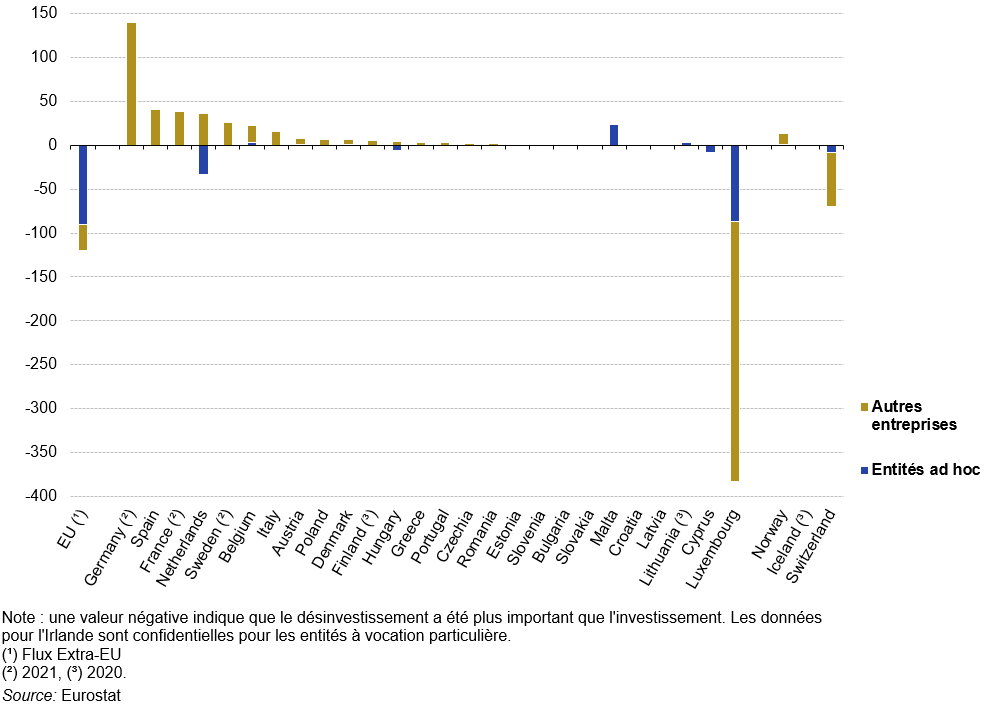

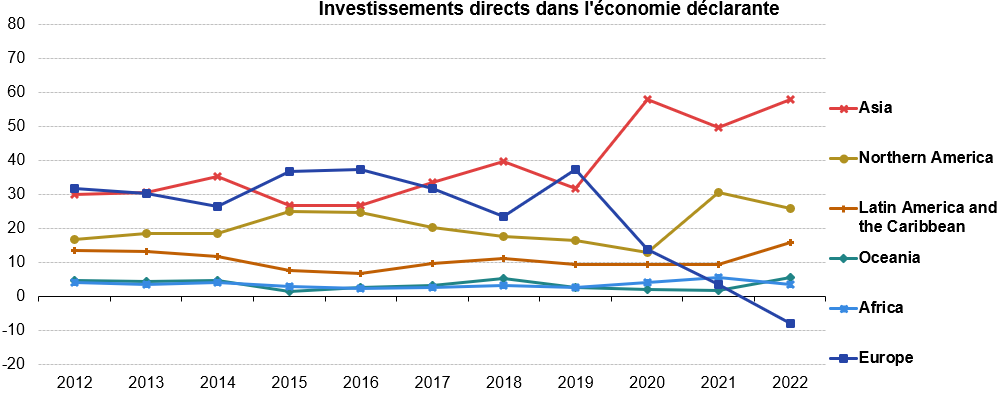

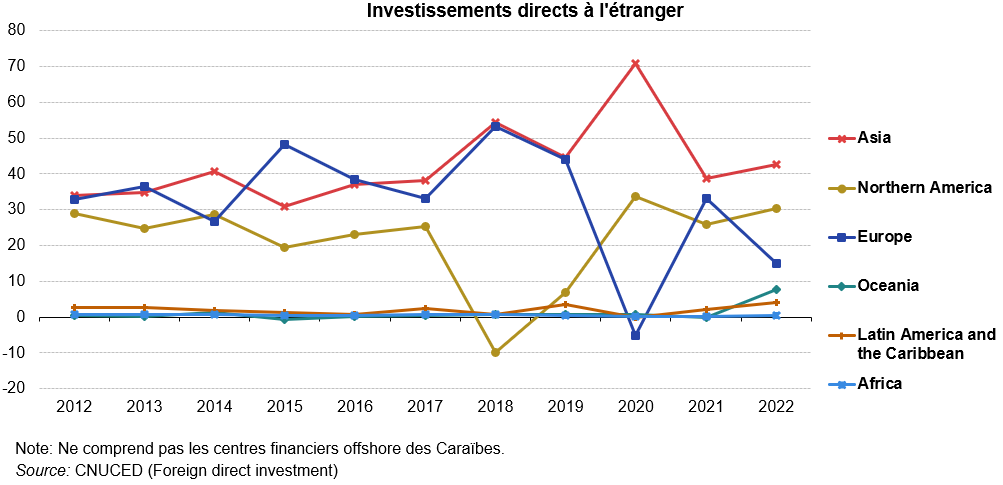

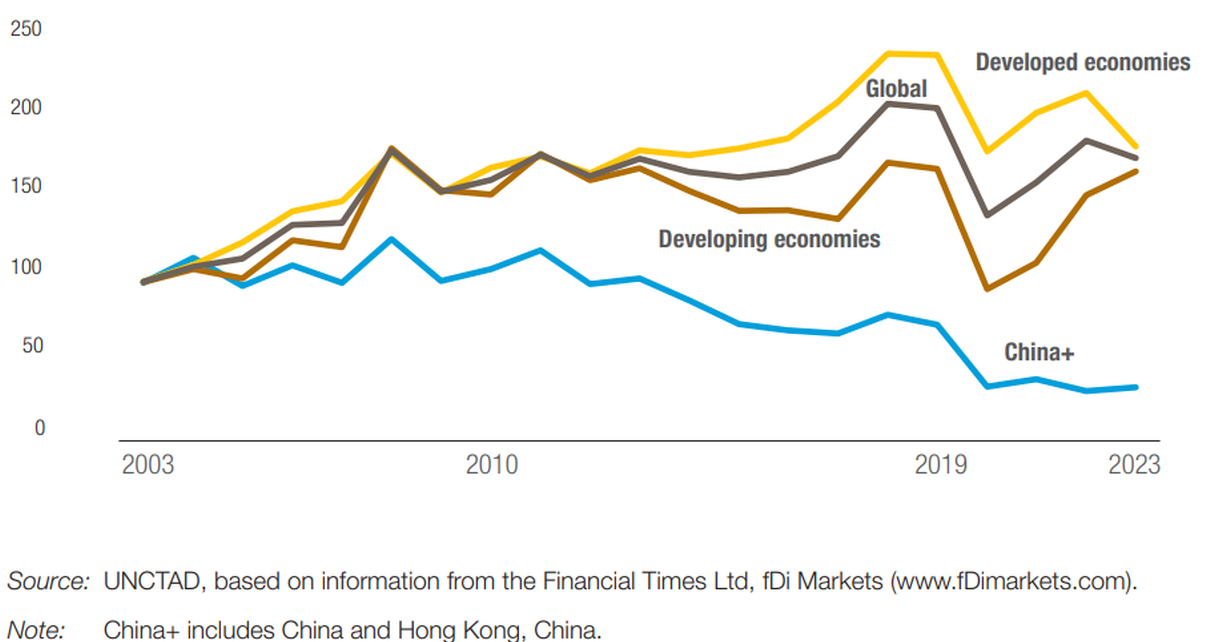

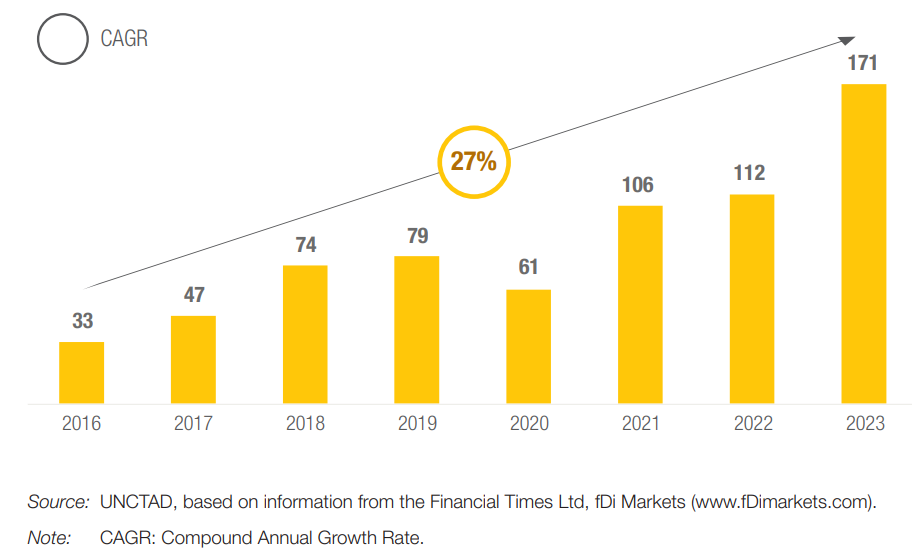

° De même les tensions géopolitiques affectent de plus en plus les flux d’IDE qui peinent à suivre le rythme du commerce et du PIB. Depuis 2010, le PIB mondial et les échanges commerciaux ont augmenté en moyenne de 4 % et 4,2 % par an, même dans un contexte de tensions commerciales croissantes. En revanche, la croissance des IDE a stagné à un niveau proche de zéro. Ce décalage reflète la prudence accrue des investisseurs en raison de l’évolution de la production internationale et des chaînes de valeur mondiales, de la montée du protectionnisme et des tensions géopolitiques croissantes. La participation aux chaînes de valeur mondiales, qui une composante commerciale des CVM, présente une une tendance similaire à celle des IDE

Investissements directs étrangers (IDE), produit intérieur brut (PIB) et tendances commerciales, indexés 2010 = 100

Source : CNUCED : CNUCED, sur la base des tableaux d’entrées-sorties d’Eora26 et de la Banque asiatique de développement (BAD). Note : Le commerce correspond aux exportations mondiales de biens et de services. La tendance sous-jacente de l’IDE est un indicateur de la CNUCED qui reflète la dynamique à long terme de l’IDE en éliminant les fluctuations dues à des transactions ponctuelles et à des flux financiers volatils (Vujanović et al., 2021).

I – DES ÉCHANGES MONDIAUX AUX CHAÎNES DE VALEURS MONDIALES (CVM)

Le terme mondialisation (« globalization » en anglais) désigne une interconnexion croissante à l’échelle mondiale : les personnes, les institutions, les lieux et, plus généralement, les sociétés sont de plus en plus reliés par-delà les frontières nationales, du fait de l’accroissement des mouvements de capitaux financiers et de biens et services mais aussi de l’augmentation des flux de personnes et de leurs savoirs.

Traditionnellement, les statistiques classiques du commerce international sont la principale source de données utilisée pour mesurer la participation des pays aux réseaux internationaux de production ou aux chaînes de valeur mondiales. Cependant, la fragmentation internationale de la production a affaibli l’interprétation analytique de ces données car non seulement les biens intermédiaires mais aussi les services traversent les frontières à plusieurs reprises jusqu’à leur destination finale. C’est ce qu’on appelle souvent le problème du double (ou du multiple) comptage des statistiques du commerce international [4].

1/ Des échanges mondiaux de marchandises et de services …

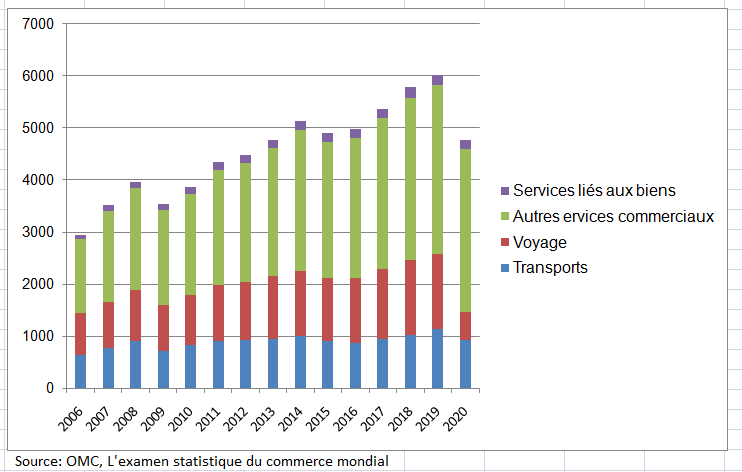

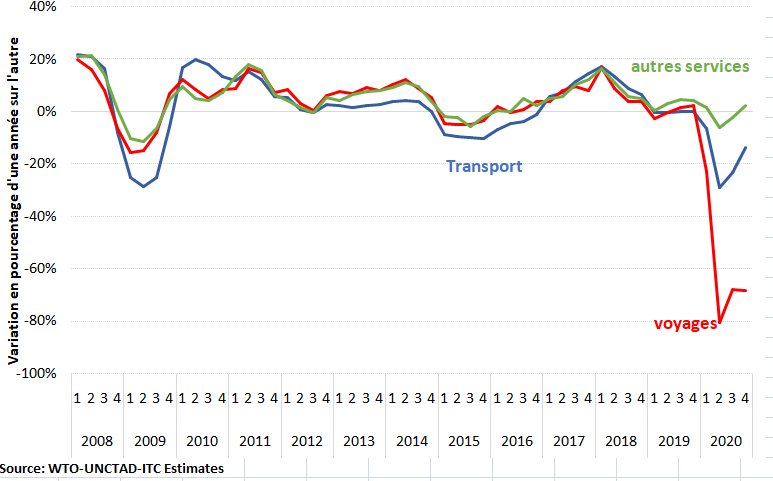

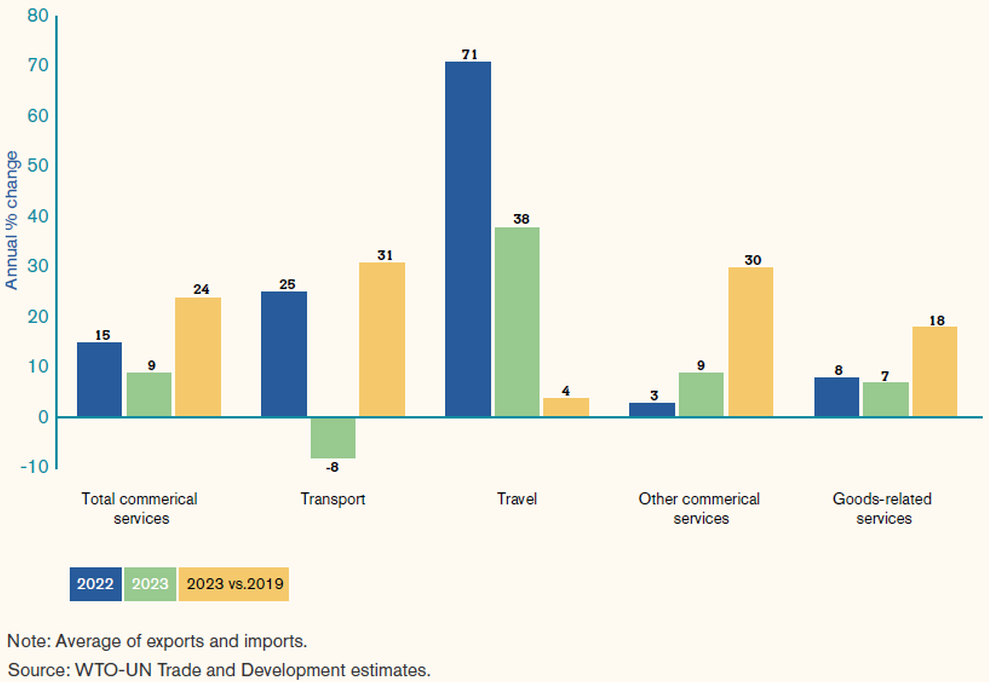

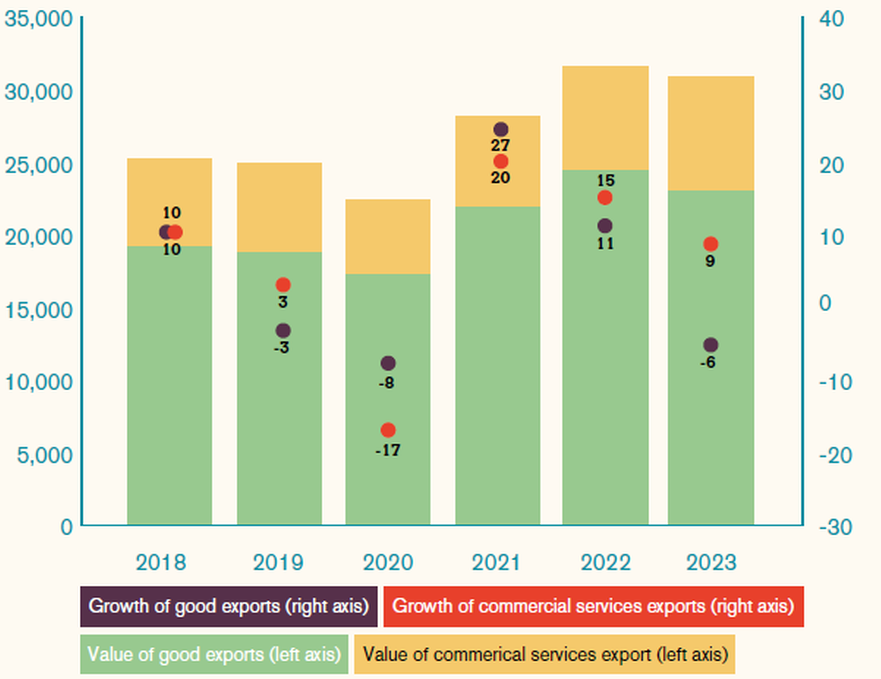

a) Les exportations mondiales de biens et services

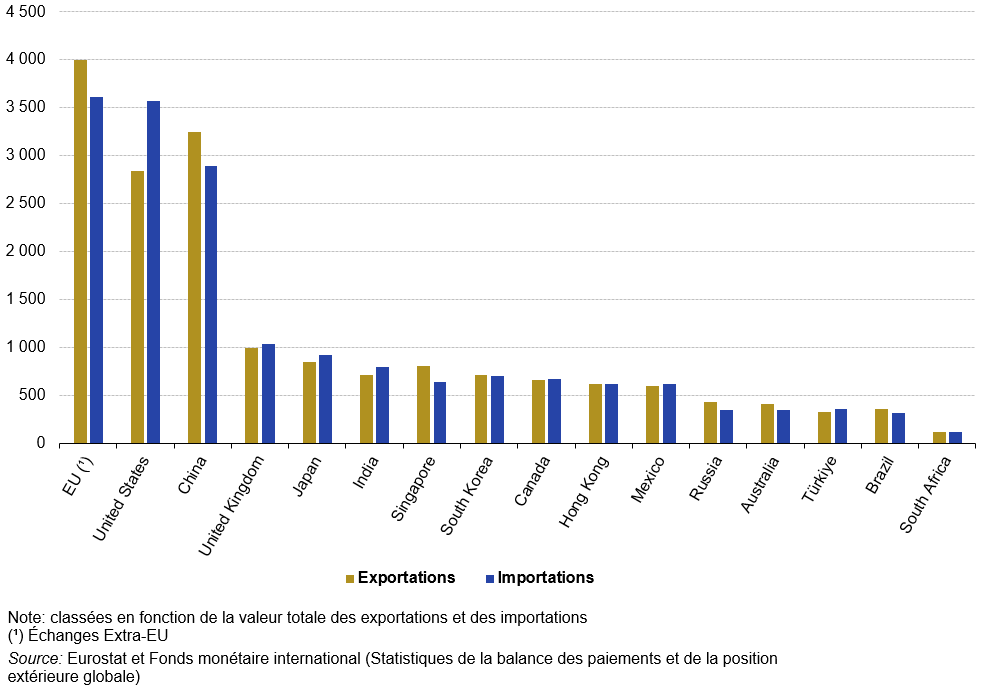

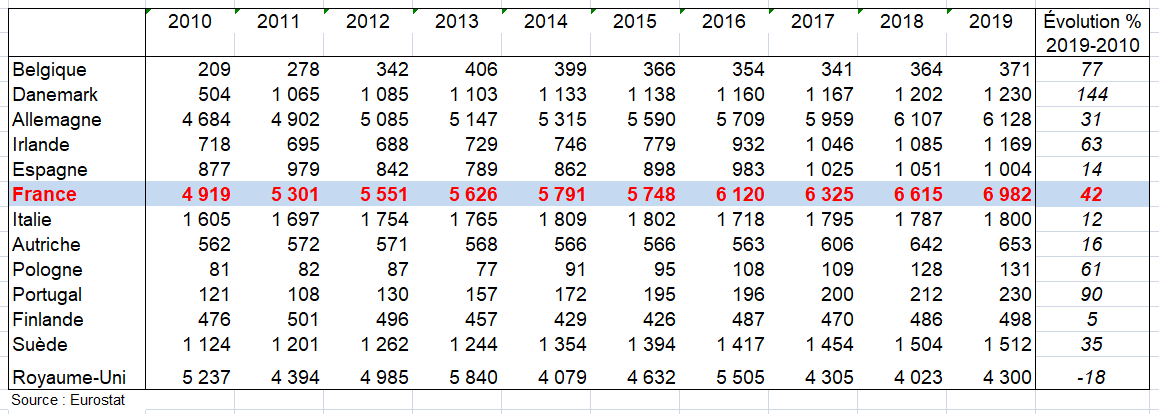

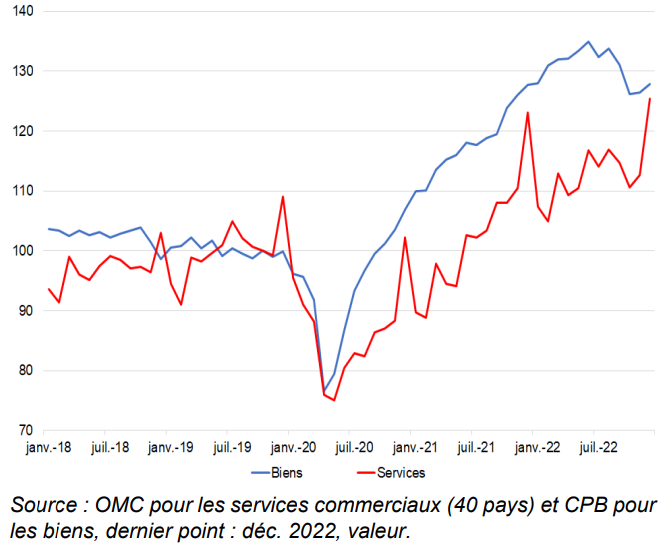

En 2019, la valeur mondiale des exportations de biens et services avait culminé à 18 100 milliards d’euros (soit 18 100 milliards d’euros ). L’impact de la crise de la COVID-19 s’est fait sentir dans la mesure où les exportations mondiales de biens et services ont chuté à 15 900 milliards d’euros en 2020 (en baisse de 12,1 % aux prix courants). Les exportations ont rebondi en 2021 et 2022, en hausse respectivement de 21,0 % et de 25,8 %, pour atteindre un nouveau sommet de 24 200 milliards d’euros en 2022.

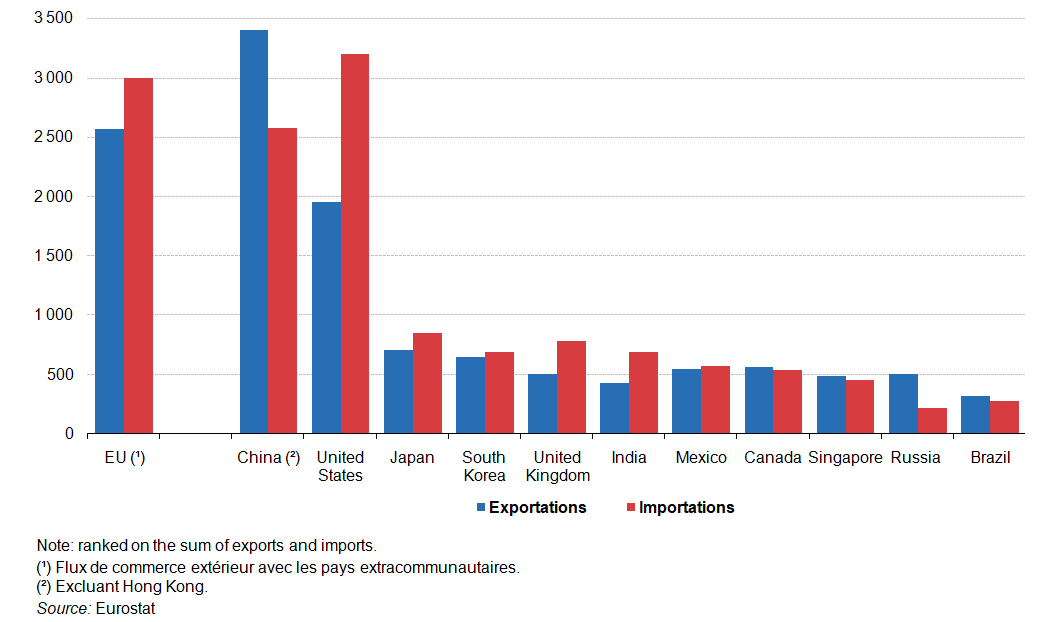

Les niveaux commerciaux se sont redressés en 2021. Le graphique suivant montre que les niveaux les plus élevés d’échanges de biens et de services ont été enregistrés, sans surprise, dans certaines des plus grandes économies. En 2023, l’UE a exporté plus de biens et de services (4 000 milliards d’euros) que tout autre pays pris individuellement et l’UE a également enregistré le niveau d’importations le plus élevé (3 610 milliards d’euros), juste devant les États-Unis (3 570 milliards d’euros).

L’excédent commercial le plus important pour les échanges internationaux de biens et de services – mesuré par la différence entre les exportations et les importations – a été enregistré par l’UE (389 milliards d’euros en 2023), suivie de près par la Chine (357 milliards d’euros) et de loin par Singapour (173 milliards d’euros). En revanche, le déficit le plus important a été enregistré par les États-Unis (726 milliards d’euros), un déficit nettement plus important que celui de toutes les autres grandes économies mondiales, suivis par l’Inde (80 milliards d’euros) et le Japon (64 milliards d’euros).

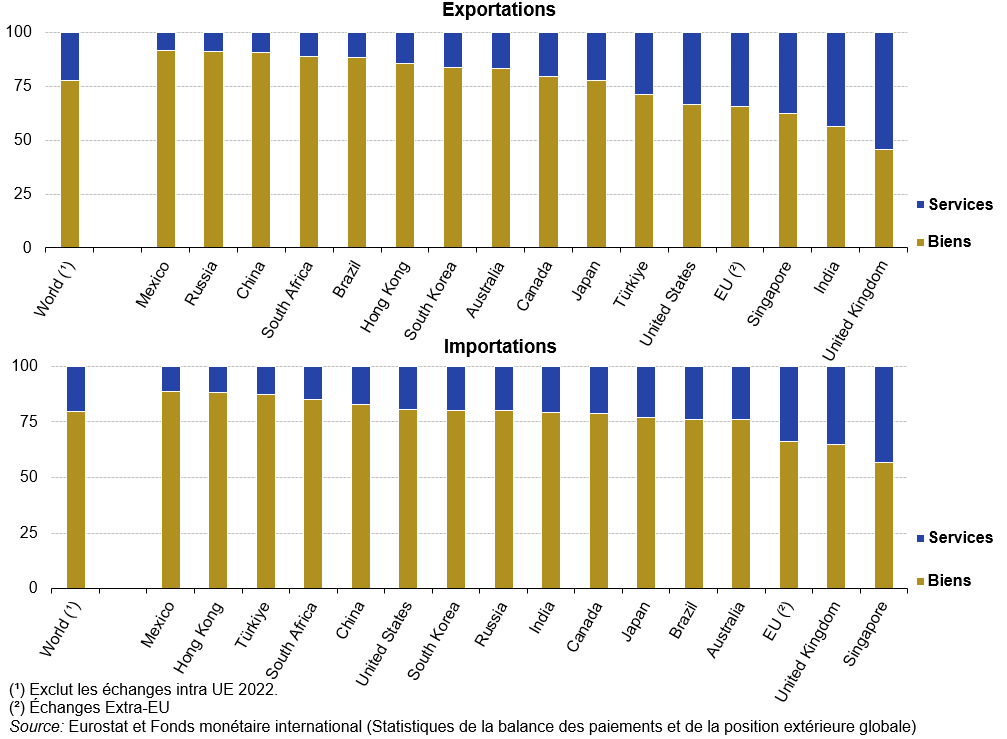

Valeur du commerce international de biens et de services, pays sélectionnés, 2023 (en milliards d’euros)

En 2022, les biens représentaient 77,6 % des exportations totales mondiales. En 2023, la part des biens dans les exportations totales a culminé à 91,4 % au Mexique et à 91,1 % en Russie. En revanche, le poids relatif des services dans les exportations totales était beaucoup plus prononcé au Royaume-Uni (54,4 %), en Inde (43,7 %), à Singapour (37,5 %), dans l’UE (34,3 %), aux États-Unis (33,4 %) et en Turquie (28,8 %).

L’UE a enregistré un excédent commercial pour les biens en 2023 et un excédent plus faible pour les services. La situation inverse, avec un déficit pour les biens et les services, a été enregistrée pour le Canada, le Japon et le Mexique. Toutes les autres économies présentées dans le graphique suivant ont enregistré une combinaison de déficit et d’excédent.

- L’Australie, le Brésil, la Chine, la Russie, l’Afrique du Sud et la Corée du Sud ont tous enregistré des excédents pour les biens et des déficits pour les services, ce qui a donné lieu à un excédent global.

- Hong Kong a enregistré un déficit pour les biens et un excédent pour les services, ce qui a donné lieu à un excédent global.

- L’Inde, la Turquie, le Royaume-Uni et les États-Unis ont enregistré des déficits pour les biens et des excédents pour les services, ce qui a donné lieu à un déficit global.Le graphique suivant

Part du commerce international de biens et services, pays sélectionnés, 2023 (%)

b) Les trois plus grands acteurs mondiaux du commerce international des biens : l’UE, la Chine et les États-Unis

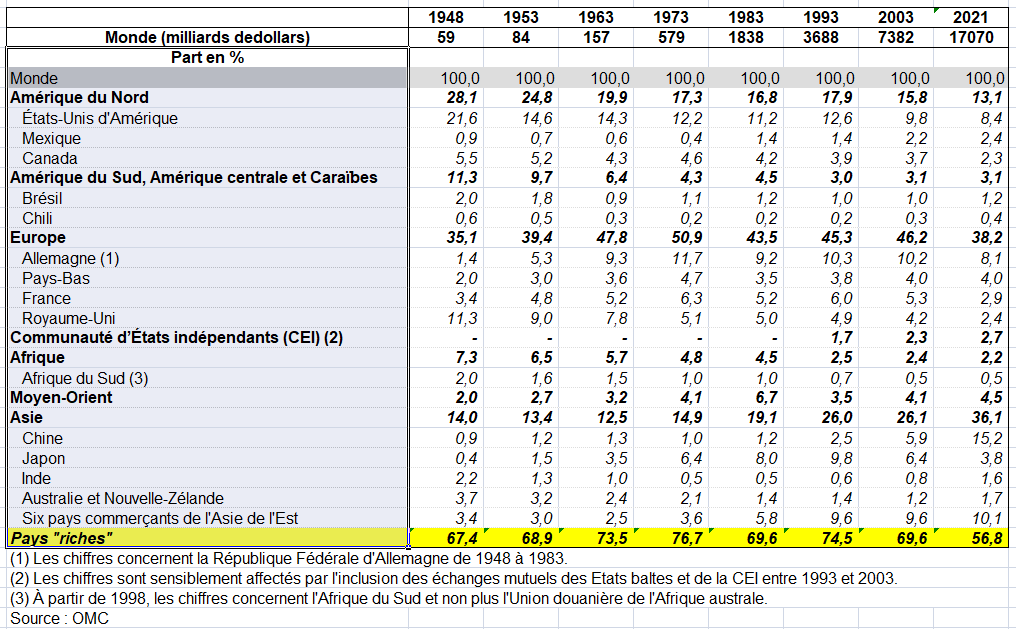

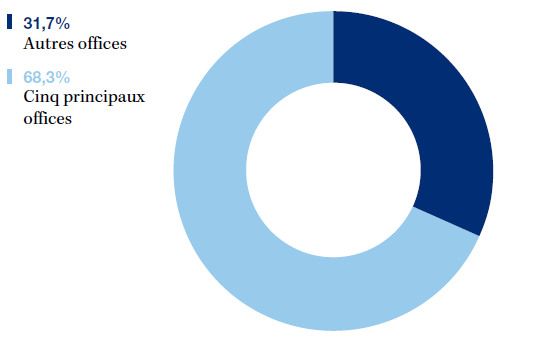

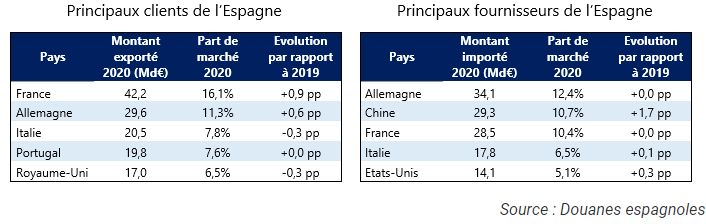

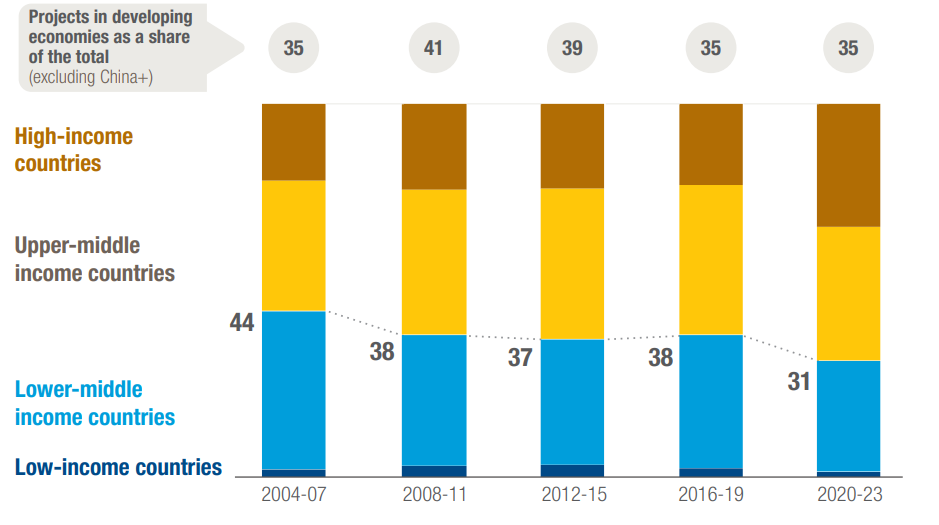

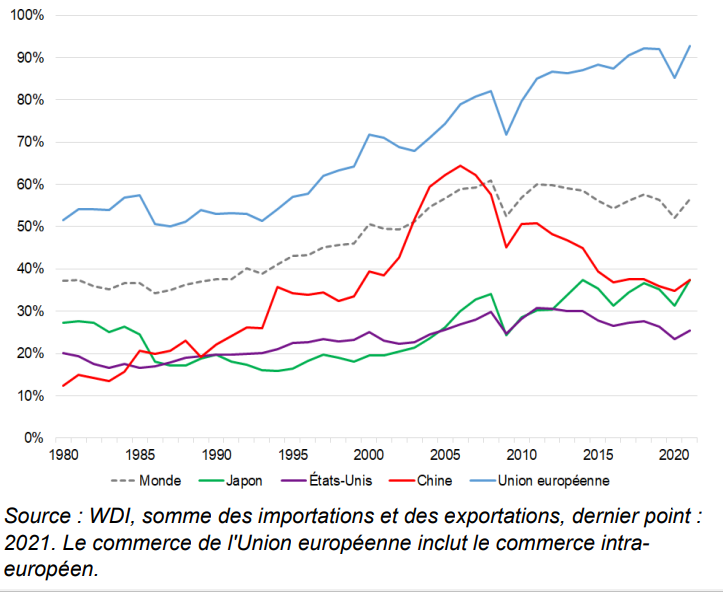

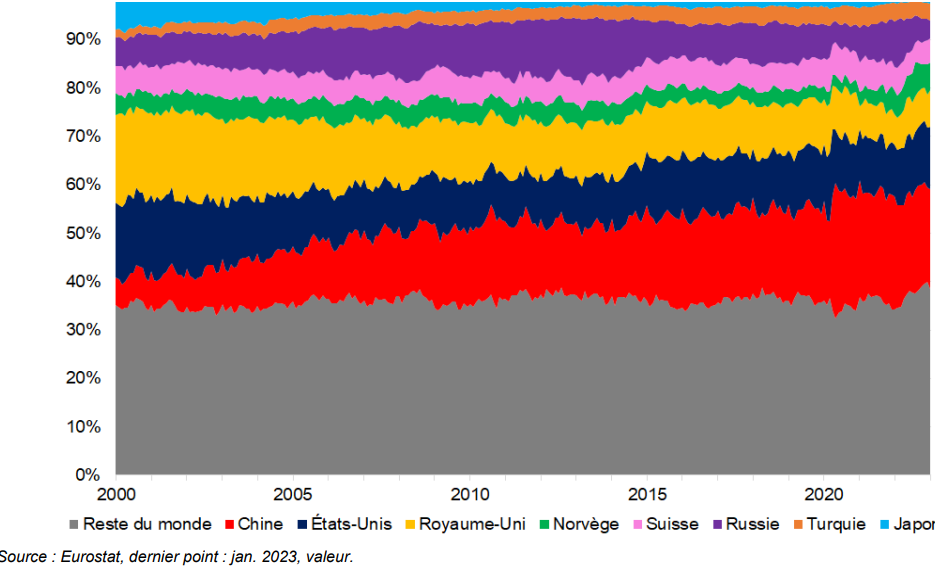

L’analyse du commerce mondial peut être faite en incluant ou excluant le commerce Intra-UE (qui inclut le transit par els grands ports de la mer du Nord comme Rotterdam où la majeure partie des marchandises sont importées puis ré-exportées dans l’UE, ce qui gonfle artificiellement le poids de l’UE dans cette approche). Dans celle-ci, les échanges de marchandises et de services se concentrent autour d’un noyau dur formé de dix pays qui, à eux seuls, représentent plus de la moitié du commerce mondial, les cinq premiers en réalisant la plus grande partie. En effet, les échanges (en valeur) depuis la Chine, les États-Unis, l’Allemagne, la France et le Japon représentaient en 2016 près de 40 % du commerce global, laissant peu de place aux 159 autres pays membres de l’OMC. La Chine, en particulier, a su monter en puissance ces dernières années : elle a réussi à se hisser pour la première fois au rang de premier exportateur mondial en 2009 et à réaliser à elle seule 14 % des exportations mondiales en 2015 et 15,2% en 2020. Alors que le commerce mondial était, jusque dans les années 1990, l’apanage des pays riches, la part des économies en développement augmente de plus en plus : en 2015, elle s’élevait à 41 % pour le commerce des marchandises (43% en 2020) et à 36 % pour les services.

Cette progression s’explique en partie par l’essor du commerce entre économies en développement, qui représentait plus de la moitié des exportations totales de ces pays en 2015 (jusqu’à 67 % pour les produits manufacturés). Les pays du Moyen-Orient, quant à eux, se distinguent ces dernières années par les exportations de services. Depuis 2012, ils enregistrent le plus fort taux de croissance pour ces exportations, grâce en particulier au dynamisme du transport aérien, du tourisme et des services informatiques. Les pays les moins avancés (PMA), en revanche, restent largement en marge des échanges mondiaux : ils pèsent ensemble moins de 2 %, tous secteurs confondus. Les pays africains sont particulièrement peu performants dans le domaine du commerce mondial des services, où les TIC jouent un rôle prépondérant. Ainsi, l’Afrique représentait 0,4 % des exportations mondiales de services informatiques en 2016, contre 62,6 % pour l’Europe, 23,5 % pour l’Asie et 61 % pour l’Amérique du Nord.

Exportations mondiales de marchandises, par région et par certaines économies, 1948, 1953, 1963, 1973, 1983, 1993, 2003 et 2020 (En milliards de dollars et en pourcentage)

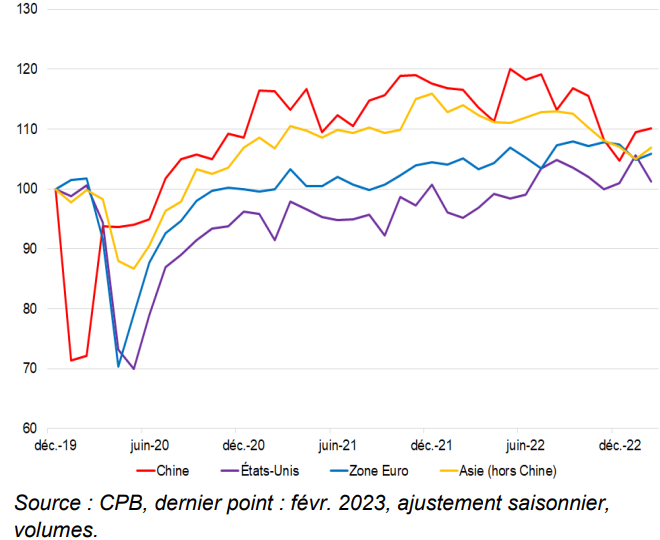

Si on exclut le commerce intra-UE, la Chine, l’UE des 27 pays et les États-Unis restent les trois principaux acteurs mondiaux du commerce international de biens depuis 2004, année où la Chine a dépassé le Japon (graphique suivant). En 2022, le niveau total des échanges de biens (exportations et importations) enregistré pour l’UE s’élevait à 5575 milliards d’euros (hors échanges intra-UE), soit 417 milliards d’euros de moins que la valeur pour la Chine et 414 milliards d’euros au-dessus du niveau enregistré pour les États-Unis. La Chine reste le premier exportateur du Monde malgré un certain repli avec près de’ 3400 milliards d’euros.

Principaux acteurs du commerce international de biens, 2022, (milliards d’euros)

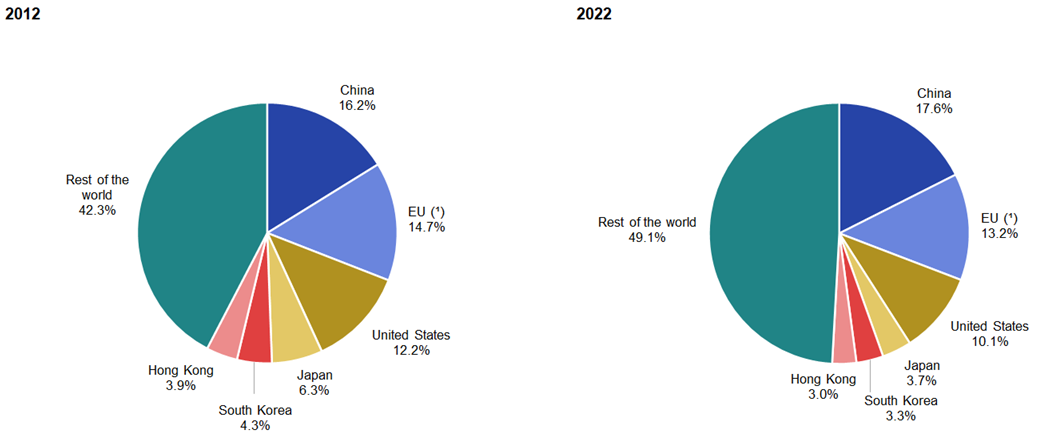

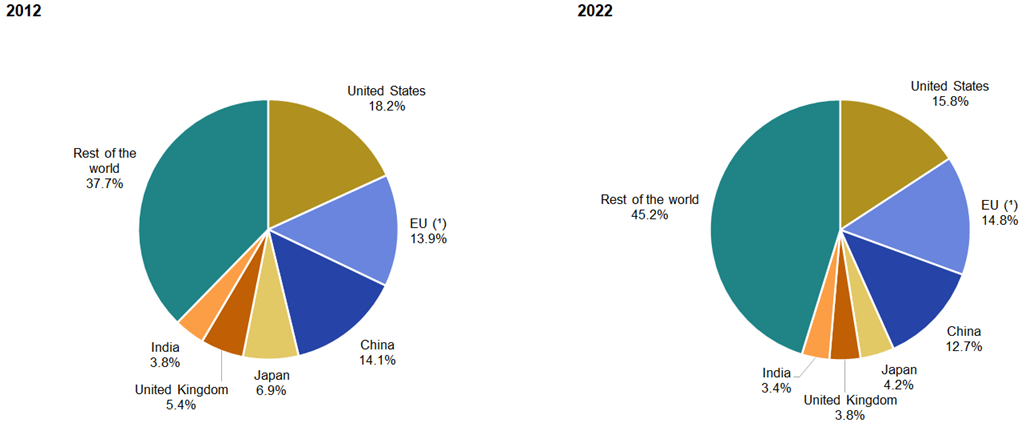

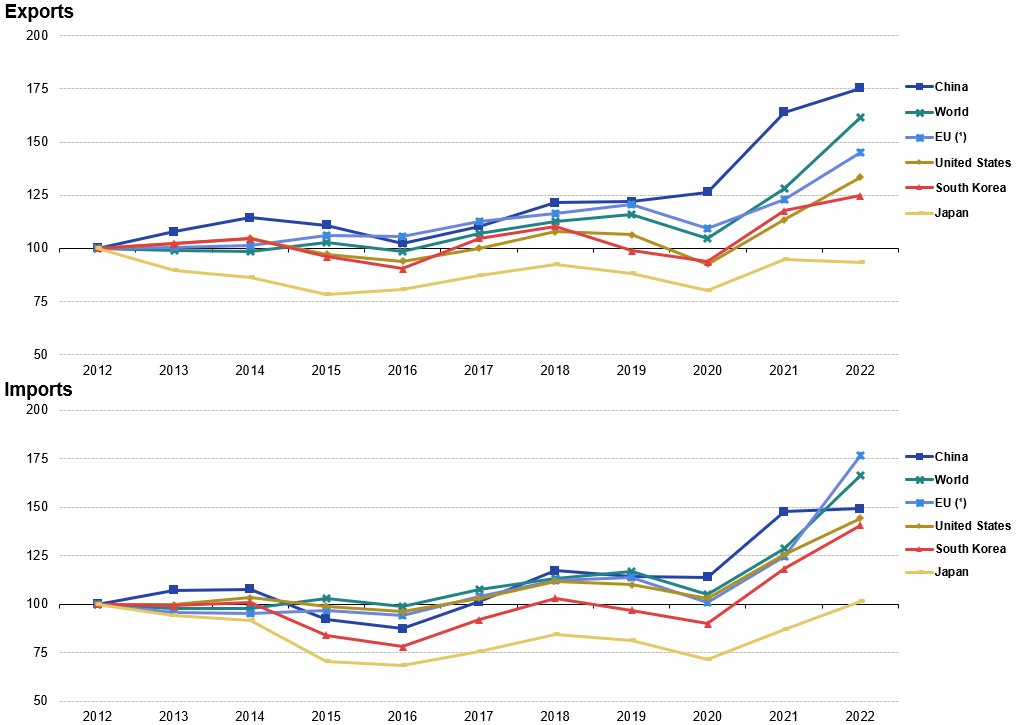

Les deux graphiques suivants fournissent des informations sur la part des exportations et des importations mondiales de biens, montrant les évolutions entre 2012 et 2022.

Bien qu’on parle souvent de la croissance rapide de la valeur des biens exportés par la Chine, on en a moins écrit sur les importations chinoises. Celles-ci ont également augmenté à un rythme très rapide, en partie alimentées par la demande croissante de biens de consommation d’une classe moyenne émergente, mais reflétant également le rôle joué par la Chine dans les chaînes de production mondiales, où certains biens peuvent être importés pour être transformés ou assemblés avant d’être réutilisés. -exportés en tant que produits intermédiaires ou finis.

La part des exportations chinoises est passée de 16,2 % de la valeur totale en 2012 à 17,6 % en 2022, tandis que les cinq autres économies présentées ont toutes vu leur part diminuer. Alors que la Chine était le premier exportateur de marchandises en 2022 , les États-Unis étaient le plus grand importateur de marchandises ; l’ UE occupait la deuxième position à la fois pour les exportations de marchandises et pour les importations de marchandises. L’UE, la Chine et les États-Unis sont les trois plus grands acteurs mondiaux du commerce international de marchandises depuis 2004 (année où la Chine a dépassé le Japon). En 2007, la Chine a dépassé les États-Unis en tant que deuxième exportateur de marchandises au monde et en 2014, la Chine a dépassé l’UE pour enregistrer la part la plus élevée de marchandises exportées, une position qu’elle a depuis conservée. La part de l’UE dans les exportations mondiales de biens a diminué de 14,7 % en 2012 à 13,3 % en 2022, tandis que la part des États-Unis est passée de 12,2 % à 10,1 %. Les parts du Japon, de la Corée du Sud et de Hong Kong dans les exportations mondiales ont également diminué.

Alors que la Chine était le premier exportateur de marchandises en 2022 (3,4 billions d’euros), les États-Unis étaient le plus grand importateur de marchandises (3,2 billions d’euros) ; l’ UE occupait la deuxième position à la fois pour les exportations de marchandises, évaluées à 2,6 billions d’euros, et pour les importations de marchandises, évaluées à 3,0 billions d’euros (voir également le tableau 2). L’UE, la Chine et les États-Unis sont les trois plus grands acteurs mondiaux du commerce international de marchandises depuis 2004 (année où la Chine a dépassé le Japon). En 2007, la Chine a dépassé les États-Unis en tant que deuxième exportateur de marchandises au monde et en 2014, la Chine a dépassé l’UE pour enregistrer la part la plus élevée de marchandises exportées, une position qu’elle a depuis conservée.

La part de l’UE dans les exportations mondiales de biens a diminué de 14,7 % en 2012 à 13,3 % en 2022, tandis que la part des États-Unis est passée de 12,2 % à 10,1 %. Les parts du Japon, de la Corée du Sud et de Hong Kong dans les exportations mondiales ont également diminué.

Parmi les six plus grands importateurs de biens, l’UE est la seule dont la part dans les importations mondiales a augmenté entre 2012 (13,9%) et 2022 (14,8%), gagnant 0,9 point de pourcentage (pp) . Les parts des importations des États-Unis (-2,4 pp), de la Chine (-1,4 pp), du Japon (-2,7 pp), du Royaume-Uni (-1,5 pp) et de l’Inde (-0,4 pp) ont toutes diminué.

Exportations de biens, pays sélectionnés, 2012 et 2022, en milliards d’euros (%)

Importations de biens, pays sélectionnés, 2012 et 2022, en milliards d’euros (%)

les figures montrent les six premiers pays/agrégats géographiques avec les valeurs les plus élevées pour les exportations et importations de biens en 2022. La valeur totale des exportations pour le monde exclut le commerce intra-UE.

Source : Eurostat

La crise financière et économique mondiale a eu un impact considérable sur le niveau du commerce international des marchandises; cela contrastait avec le modèle de développement du commerce des services qui avait été moins affecté par la crise. Dans ce contexte, il est important de rappeler que la valeur globale des échanges de marchandises est environ trois fois plus élevée que celle des services. La baisse de la valeur du commerce international de biens en 2009 a été suivie d’un rebond l’année suivante et d’une croissance subséquente jusqu’en 2012. Par la suite, la valeur globale des exportations et des importations mondiales a été quelque peu irrégulière : il y a eu relativement peu de changement dans les niveaux des échanges en 2013 et 2014 ; une forte croissance a été observée en 2015 suivie d’un ralentissement en 2016 ; une nouvelle croissance a été observée entre 2017 et 2019, suivie d’une forte baisse en 2020.

Le graphique suivant montre l’évolution des importations et des exportations du monde et des cinq économies ayant les importations et exportations combinées les plus élevées de 2012 à 2022. Entre 2012 et 2015, l’évolution a été quelque peu irrégulière et en 2016, les exportations et les importations de toutes les économies étaient inférieures aux niveaux de 2012, à l’exception des exportations de la Chine et de l’UE. Entre 2016 et 2019, les exportations et les importations des cinq économies ont augmenté. En 2020, la pandémie de COVID-19 a provoqué une baisse des importations et des exportations de toutes les économies, à l’exception des exportations de la Chine. Cependant, en 2021, les cinq économies ont dépassé leurs niveaux d’importations et d’exportations de 2019 et cette croissance s’est poursuivie en 2022, à l’exception des exportations du Japon.

Évolution du commerce des biens, pays sélectionnés, 2012-2022 (2012 = 100)

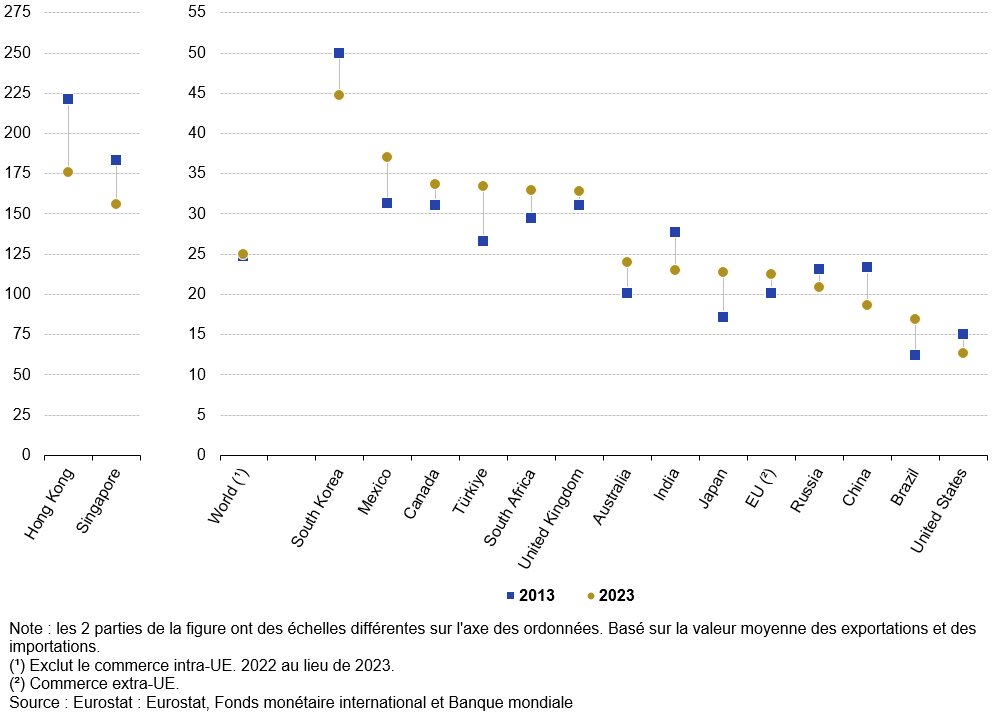

Autre preuve d’un fléchissement de la croissance depuis la crise financière, le ratio du commerce international de biens et de services par rapport au PIB est passé de 24,7 % en 2013 à 25 % en 2023 (graphique suivant). Mais ces pourcentages sont respectivement de 20,% et 22,4% dans l’UE. Le ratio des échanges de biens et de services par rapport au PIB a diminué entre 2013 et 2023 dans plusieurs des principales économies mondiales, notamment en Asie, par exemple à Hong Kong, à Singapour, en Corée du Sud, en Chine et en Inde. Dans certains de ces pays, comme la Chine et l’Inde, l’économie nationale a progressé à un rythme plus rapide que la valeur des échanges internationaux, même si leur part dans le commerce mondial a également augmenté. Les exceptions les plus notables – où le ratio des échanges de biens et services par rapport au PIB a augmenté le plus fortement entre 2013 et 2023 – ont été la Turquie, le Mexique et le Japon.

Échanges internationaux de biens et services par rapport au PIB, pays sélectionnés, 2013 et 2023 (%)

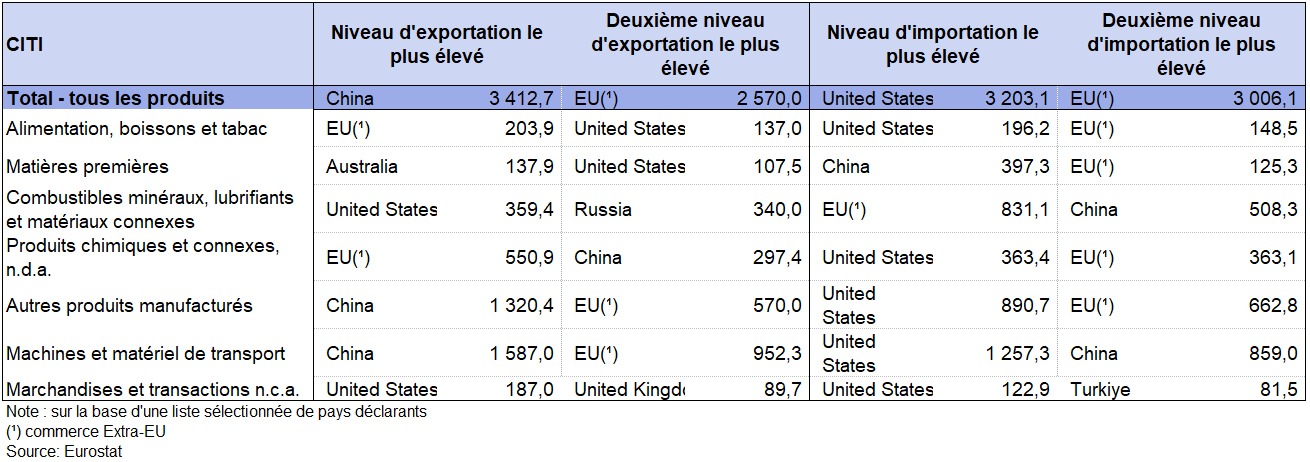

c) Commerce international de biens par produit

Plusieurs indicateurs permettent d’analyser le commerce extérieur par produit. Le tableau suivant détaille d’abord les principaux exportateurs et importateurs mondiaux pour une gamme de différents groupes de produits (sur la base de la classification internationale type par industrie (CITI Rev 4) des Nations Unies. En 2022, l’UE a enregistré la valeur la plus élevée des exportations de produits alimentaires, de boissons et de tabac ainsi que de produits chimiques et de produits connexes, tandis que la Chine était le premier exportateur de machines et d’équipements de transport et d’autres produits manufacturés, tandis que les États-Unis étaient le premier exportateur de combustibles minéraux et de lubrifiants et l’Australie de matières premières.

En 2022, l’UE a enregistré le niveau le plus élevé d’importations de combustibles minéraux et de lubrifiants et le deuxième plus élevé pour les matières premières, ce qui reflète son niveau élevé de dépendance pour ces biens, la Chine ayant le deuxième niveau le plus élevé d’importations de combustibles minéraux et de lubrifiants et le plus élevé pour les matières premières. Les États-Unis ont eu la part la plus élevée des importations mondiales pour les cinq autres catégories

Niveaux d’échanges les plus élevés pour certains produits CITI, pays sélectionnés, 2022, (milliards d’euros)

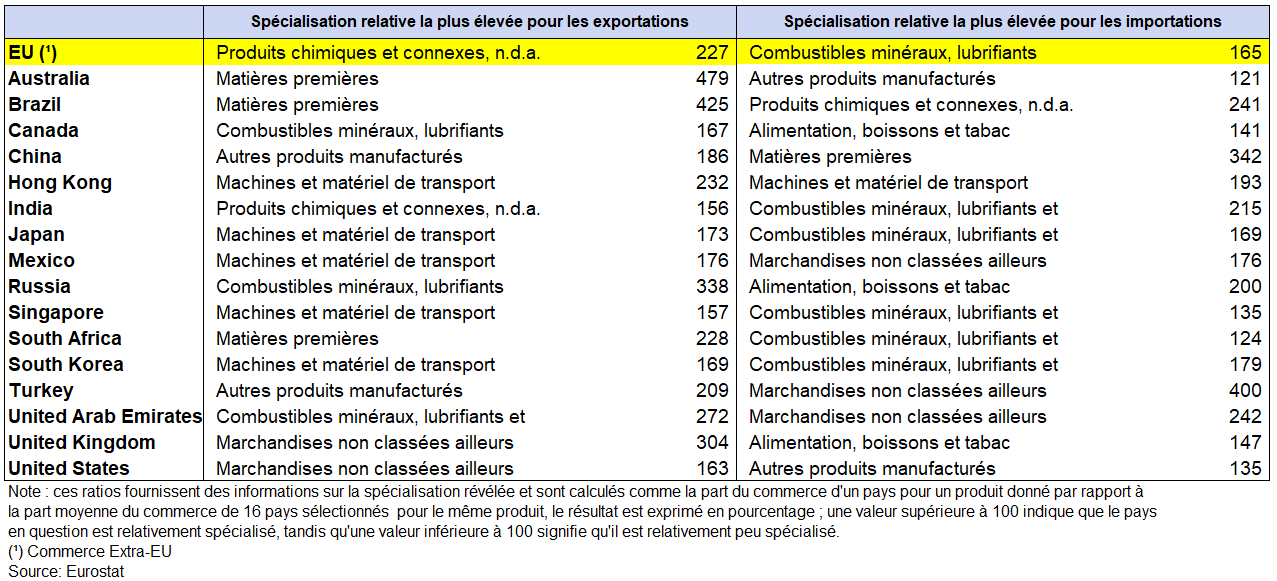

Si les principaux exportateurs et importateurs mondiaux en termes absolus sont sans surprise certaines des plus grandes économies, le tableau suivant propose une analyse alternative axée sur les ratios de spécialisation relative. Ceux-ci sont basés sur la part des exportations/importations totales représentée par un produit particulier, en comparant les parts d’un pays avec la part moyenne des 16 pays déclarants/agrégats géographiques analysés dans cet article (voir le tableau 1 pour la liste). Par exemple, la part des matières premières dans la valeur totale des biens exportés par l’Australie en 2022 était 4,8 fois supérieure à la part moyenne des 16 pays déclarants, tandis que la part des matières premières dans la valeur totale des biens importés par la Chine était 3,4 fois supérieure à la moyenne.

Les résultats basés sur cette mesure relative montrent une plus grande variation que les niveaux absolus d’échanges présentés dans le tableau 1. Il montre que le Brésil est le pays le plus spécialisé pour l’exportation de produits alimentaires, de boissons et de tabac, l’Australie pour les matières premières, la Russie pour les combustibles minéraux et les lubrifiants, l’UE pour les produits chimiques et les produits connexes, la Turquie pour les autres produits manufacturés et Hong Kong pour les machines et le matériel de transport.

Du côté des importations, la Russie est le pays le plus spécialisé pour les produits alimentaires, les boissons et le tabac, la Chine pour les matières premières, l’Inde pour les combustibles minéraux et les lubrifiants, le Brésil pour les produits chimiques et produits connexes, les États-Unis pour les autres produits manufacturés et Hong Kong pour les machines et le matériel de transport.

Taux de spécialisation relative les plus élevés pour le commerce dans certains pays, par produits CITI, 2022, (%, moyenne = 100)

Ainsi, les économies développées se spécialisent souvent dans l’exportation de biens à forte valeur ajoutée, tandis que les économies émergentes ont tendance à se concentrer sur l’exportation de ressources naturelles ou de biens à moindre valeur ajoutée. Par exemple, l’Australie, le Brésil et l’Afrique du Sud étaient tous relativement spécialisés dans l’exportation de matières premières, alors que ces produits représentaient le taux de spécialisation des importations le plus élevé en Chine. Il est également intéressant de noter que si plusieurs économies développées étaient relativement spécialisées dans l’exportation de biens à forte valeur ajoutée (produits chimiques et produits connexes, machines et équipements de transport et autres produits manufacturés), leurs taux de spécialisation des importations les plus élevés ont été enregistrés pour des biens plus basiques (combustibles minéraux et lubrifiants, produits alimentaires, boissons et tabac et matières premières).

Taux de spécialisation relative les plus élevés pour le commerce dans certains pays, par produits CITI, 2022

(%, moyenne = 100)

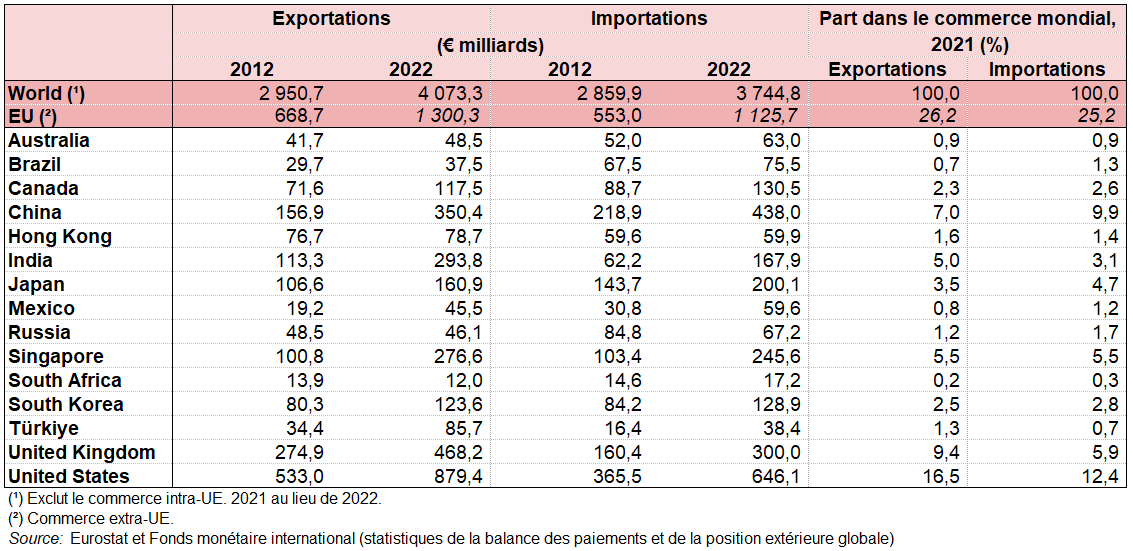

d) Commerce international de services par produit

En 2022, l’UE était le plus grand commerçant de services au monde. Ses exportations de services étaient évaluées à 1 300 milliards d’euros et ses importations à 1 126 milliards d’euros. Sur la base des données 2021 du commerce mondial des services, l’UE représentait plus d’un quart des exportations mondiales (26,2 %) et des importations mondiales (25,2 %). À titre de comparaison, les parts des États-Unis étaient de 16,5 % pour les exportations et de 12,4 % pour les importations, tandis que celles de la Chine étaient de 7,0 % pour les exportations et de 9,9 % pour les importations (tableau suivant).

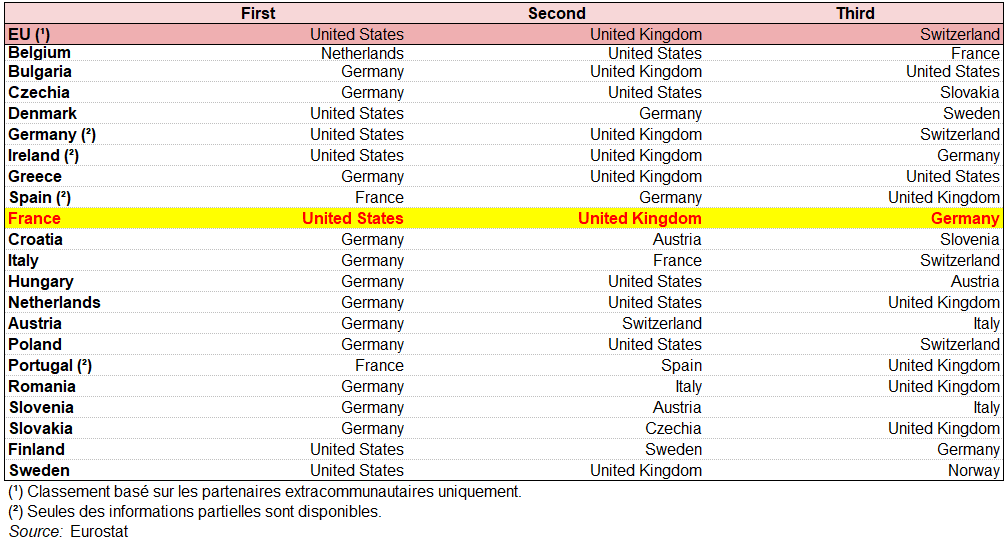

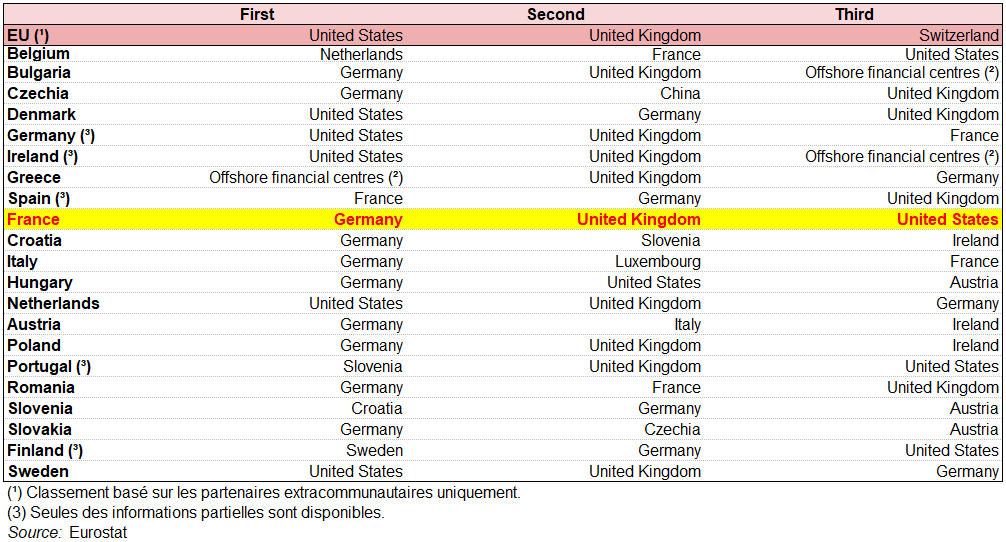

Commerce international des services, pays sélectionnés, 2012, 2021 et 2022

Les trois principaux partenaires commerciaux de services pour chacun des pays de l’UE sont présentés dans les tableaux suivants pour les exportations et le tableau pour les importations. En tant que plus grande économie de l’UE et compte tenu de sa situation relativement centrale, il n’est pas surprenant de constater que l’Allemagne était la principale destination des exportations de services (comme pour les biens) parmi 15 pays de l’UE en 2022 ; 5 d’entre eux partageaient une frontière avec l’Allemagne. Les États-Unis étaient le plus grand marché d’exportation pour les services de 6 pays de l’UE (dont l’Allemagne et la France) et le Royaume-Uni était le plus grand marché d’exportation pour les services de 4 autres. Les Pays-Bas et la Finlande sont chacun apparus une fois dans le classement des principaux marchés d’exportation, tous deux pour des pays déclarants proches (respectivement la Belgique et l’Estonie).

En 2022, l’Allemagne était la principale origine des importations de services pour 9 des pays de l’UE, suivie des États-Unis (qui étaient la principale origine des importations pour 6 pays de l’UE) et de la France (qui était la principale origine des importations pour 2 des pays de l’UE). En ce qui concerne les exportations, les échanges de services étaient souvent élevés entre les pays voisins et ceux qui étaient culturellement ou linguistiquement alignés, mais avec des exceptions notables comme l’Irlande comme principal partenaire de la Lettonie. Par ailleurs, il est intéressant de noter que les centres financiers offshore figuraient parmi les trois principales origines des importations de services dans trois des pays de l’UE, à savoir la Grèce, la Bulgarie et Chypre.

S’agissant de la France, ses 3 principaux clients étaient les États-Unis, le Royaume-Uni et l’Allemagne et ce sont aussi ses 3 principaux fournisseurs de services avec cette fois l’Allemagne en tête et les États-Unis en troisième. Pour les services la théorie des échanges internationaux de P. Krugman reste valable.

Les 3 principaux partenaires commerciaux pour les exportations totales de services, 2022

Les 3 principaux partenaires commerciaux pour les importations totales de services, 2022

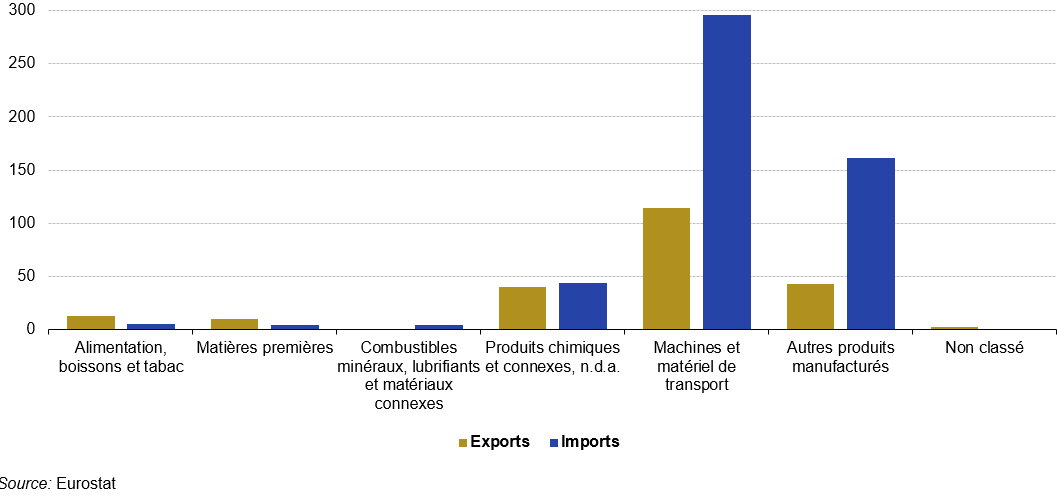

e) Le commerce UE-Chine par type de marchandises

La répartition du commerce de l’UE avec la Chine par groupes CITI est présentée au graphique suivant. Les machines et les équipements de transport (57,4 %, soit 296 milliards d’euros) ainsi que d’autres produits manufacturés (31,2 %, soit 161 milliards d’euros) représentaient près de 90 % de l’ensemble des biens importés dans l’UE en provenance de Chine en 2023. En ce qui concerne les exportations de l’Union à destination de la Chine, les machines et les équipements de transport ont également représenté plus de la moitié (51,2 %, soit 114 milliards d’euros) du total en 2023, tandis que les exportations restantes ont été plus uniformément réparties; les autres produits manufacturés (19,1 %, soit 43 milliards d’euros) et les produits chimiques et produits connexes (17,8 %, soit 40 milliards d’euros) ont été les seuls autres groupes de produits à enregistrer des parts à deux chiffres.

Bien que les passages entre la nomenclature CITI et CPA sont plus complexes, on peut dire que l’UE importe surtout des – biens intermédiaires et biens d’équipement (pour 2/3) – les automobiles sont consommés en partie par les ménages, et des biens de consommation pour un tiers. Mais elle exporte à la Chine relativement plus de biens de consommation qu’elle n’en importe. La théorie de P. Krugman ne s’applique pas vraiment à ces échanges.

Commerce de l’UE avec la Chine par groupe de produits,2023 (en milliards d’euros)

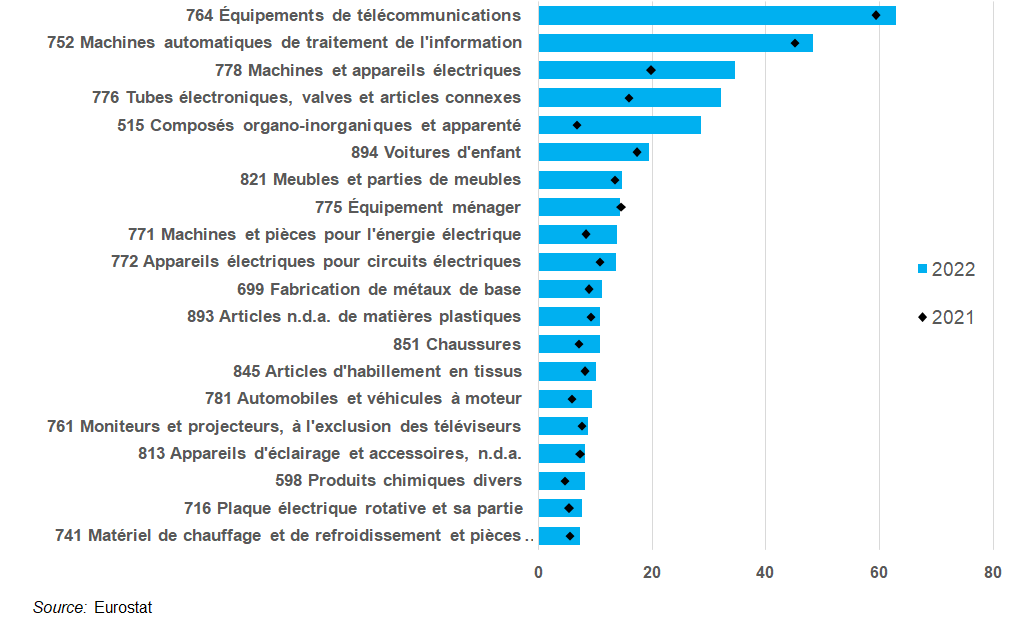

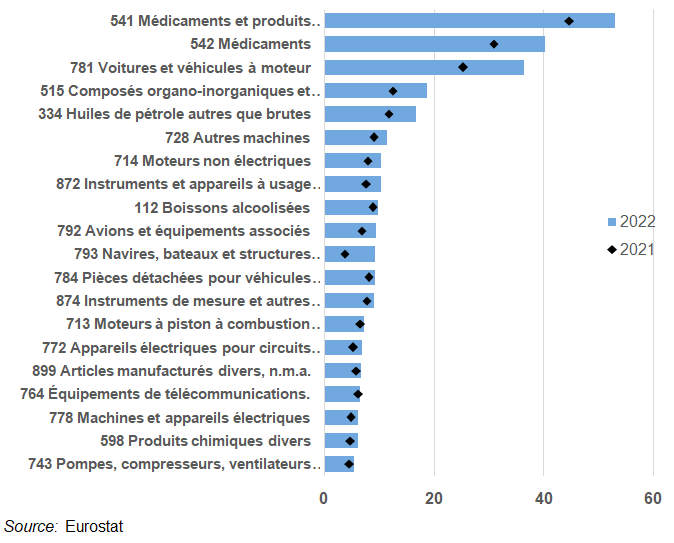

Plus de détails sur les biens échangés entre l’UE et la Chine sont donnés dans le graphique suivant, montrant les 20 biens les plus échangés au niveau CITI-3. Ces 20 principaux biens couvraient 55 % du commerce total de biens en 2022. Dix appartenaient aux machines et véhicules, sept aux autres produits manufacturés et trois aux produits chimiques. Le groupe de biens le plus échangé à ce niveau était le matériel de télécommunications.

Les équipements de télécommunications et les machines de traitement automatique de l’information sont les deux produits les plus importés de Chine en 2022, avec des valeurs légèrement supérieures à celles de 2021. Des augmentations beaucoup plus importantes ont été enregistrées pour les machines et appareils électriques et les tubes, valves et articles connexes électroniques. Cependant, l’augmentation de loin la plus importante a été observée pour les composés organo-inorganiques et apparentés, qui sont passés de 6,8 milliards d’euros en 2021 à 28,6 milliards d’euros en 2022. Ainsi on est frappé par l’importance des biens intermédiaires et d’équipement importés de la Chine par les pays de l’UE malgré l’existence de quelques biens de consommation dans les 20 produits les plus importés.

Biens les plus importés de Chine dans l’UE, 2022, (milliards d’euros)

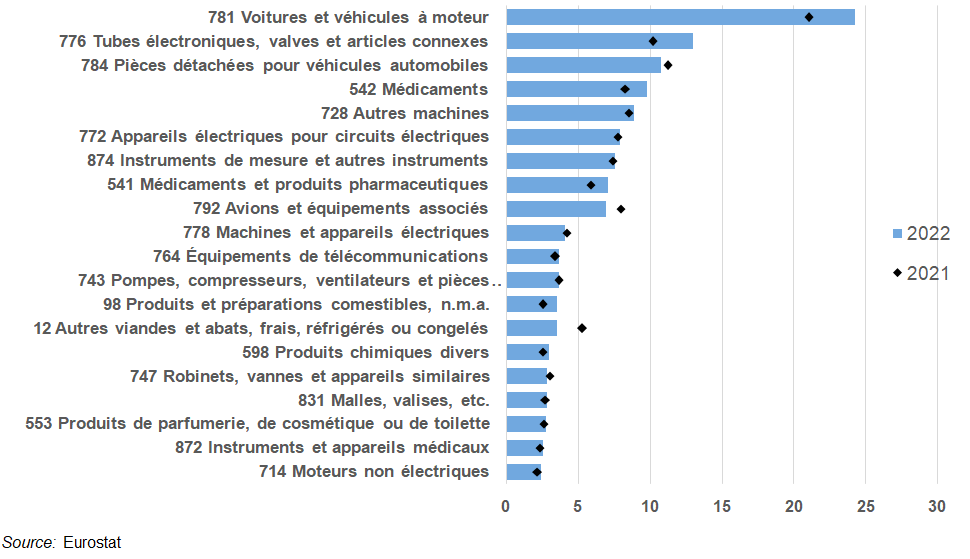

Les voitures et les véhicules à moteur sont restés le premier produit exporté vers la Chine en 2022, augmentant de 3,1 milliards d’euros par rapport à 2021 (graphique suivant). Les tubes électroniques, valves et articles connexes, en croissance de 2,8 milliards d’euros, ont dépassé les pièces automobiles dont les exportations ont chuté de 0,4 milliard d’euros. Ici les produits sont plus diversifiés que pour les importations. On y trouve notamment les véhicules à moteur, les pièces détachées pour véhicules automobiles les médicaments, les produits de la viande, la parfumerie mais aussi plusieurs biens intermédiaires etd ‘équipement.

Biens les plus exportés de l’UE vers la Chine, 2022, (en milliards d’euros)

f) Le commerce UE-États-Unis par type de marchandises

La répartition du commerce de l’UE avec les États-Unis par groupes est illustré au graphique suivant. Comme pour la Chine, les nuances rouges indiquent les biens primaires : aliments et boissons, matières premières et énergie, tandis que les nuances bleues et noires indiquent les produits manufacturés : produits chimiques, machines et véhicules et autres produits manufacturés. Enfin, les autres biens sont représentés en vert. En 2022, les exportations de produits manufacturés de l’UE (88 %) avaient une part plus élevée que les produits primaires (10 %). Les produits manufacturés les plus exportés étaient les machines et véhicules (37 %), suivis des produits chimiques (29 %) et des autres produits manufacturés (22 %). En 2022, les importations de produits manufacturés de l’UE (62 %) avaient également une part plus élevée que les produits primaires (35 %). Les produits manufacturés les plus importés étaient les machines et véhicules (28 %), suivis des produits chimiques (21 %) et des autres produits manufacturés (13 %). La théorie de P. Krugman s’applique aux matériels de transports et aux produits chimiques. Cependant, il y a au de fortes importations de produits énergétiques en 2022 avec une part de 29 %, qui était due à l’importation de gaz naturel et d’huiles de pétrole. Suite à l’invasion de l’Ukraine par la Russie et à l’imposition d’interdictions sur plusieurs produits russes, les États-Unis ont en partie remplacé la Russie comme partenaire pour ces produits.

Commerce de l’UE avec les États-Unis par groupe de produits, 2023, (en milliards d’euros)

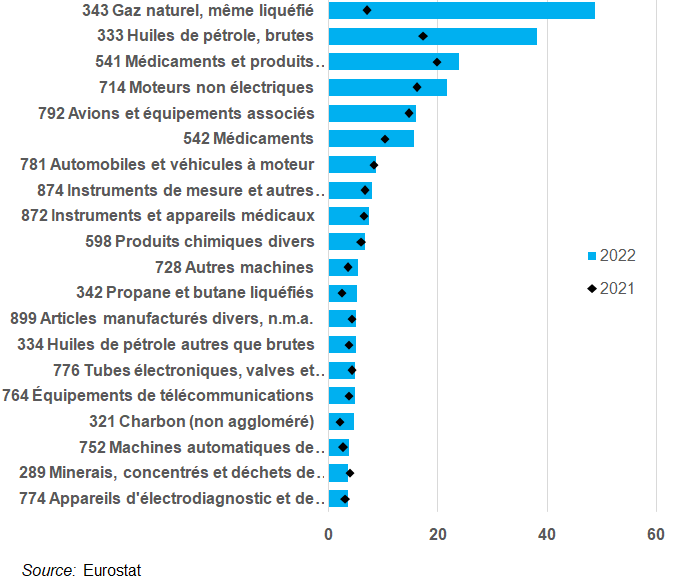

Après l’invasion de l’Ukraine par la Russie et l’imposition d’interdictions sur le pétrole et le gaz russes, les États-Unis ont en partie remplacé la Russie comme source de ces importations. En conséquence, le gaz naturel et le pétrole sont devenus les produits les plus importés des États-Unis, devant les produits médicaux et pharmaceutiques qui étaient les produits les plus importés en 2021 (graphique suivant).

Biens les plus importés de l’UE en provenance des États-Unis, 2022, (en milliards d’euros)

Les trois principaux produits exportés vers les États-Unis en 2022 sont restés les mêmes qu’en 2021 (graphique suivant). Il s’agissait de produits médicaux et pharmaceutiques, de médicaments et d’automobiles et de véhicules à moteur.

Biens les plus exportés de l’UE vers les États-Unis, 2022, (milliards d’euros)

g) Les principales évolutions du commerce extérieur des marchandises par produits de l’UE

Lorsqu’on leur demande d’imaginer la mondialisation aujourd’hui, beaucoup de gens sont susceptibles d’imaginer un cargo transportant de grandes quantités de produits manufacturés vers des marchés éloignés de l’autre côté du monde. Un examen plus approfondi révèle que la majeure partie du commerce international des marchandises est relativement concentrée au sein de certains groupes de produits clés, alors qu’il existe de nombreux biens où le niveau du commerce international reste assez faible. En effet, la nature intrinsèque de certains biens (par exemple, ceux dont la durée de conservation est limitée ou celles qui sont volumineuses) signifie qu’ils sont principalement consommés sur les marchés nationaux ou voisins.

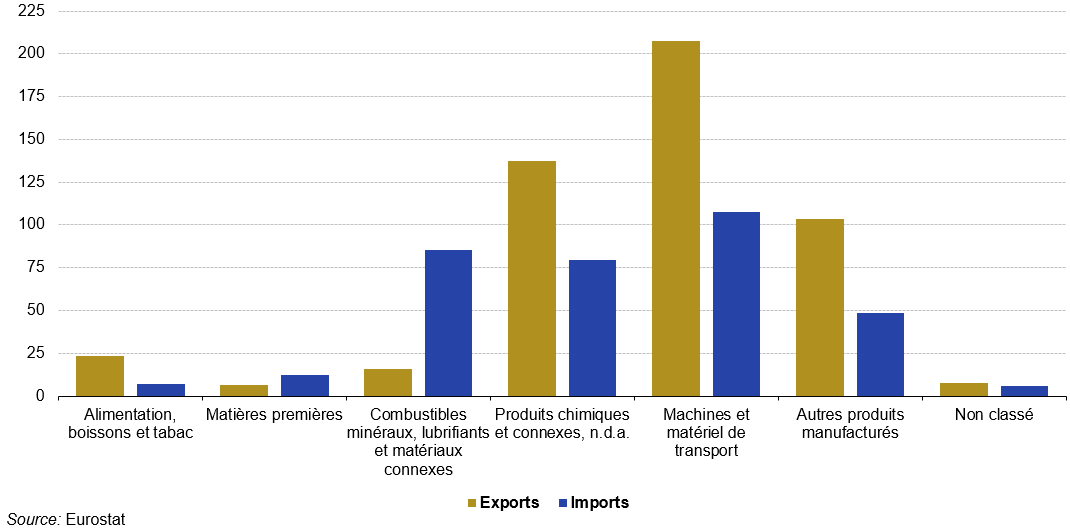

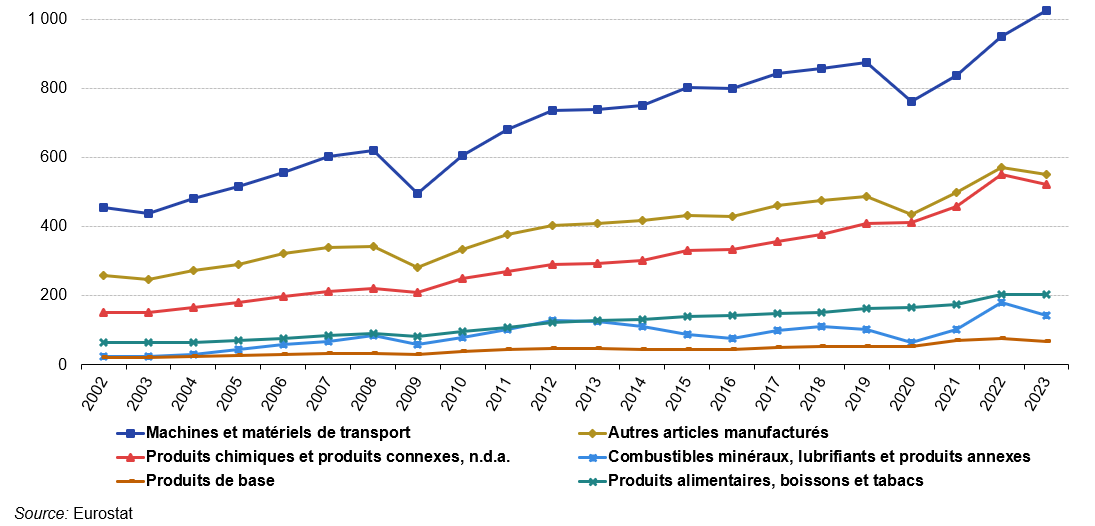

Le graphique suivant montre l’évolution des exportations extra-UE par grandes rubriques. L’un des aspects les plus frappants est la valeur élevée des machines et des équipements de transport, qui s’élevait à 1 026 milliards d’euros en 2023 (40,2 % de l’ensemble des exportations). Viennent ensuite les autres produits manufacturés (552 milliards d’euros, 21,6 %) et les produits chimiques et connexes (523 milliards d’euros, 20,5 %), tandis que les produits alimentaires, les boissons et le tabac (204 milliards d’euros, 8,0 %), les combustibles minéraux, les lubrifiants et les matières connexes (143 milliards d’euros, 5,6 %) et les matières premières (68 milliards d’euros, 2,7 %) ont représenté des parts beaucoup plus faibles.

Une comparaison des évolutions des exportations de l’UE entre 2002 et 2023 révèle qu’en termes absolus, ce sont les machines et le matériel de transport (+ 570 milliards d’euros) qui ont le plus augmenté. En termes relatifs, sa valeur était toutefois 2,2 fois plus élevée qu’en 2002, ce qui était similaire à la croissance des autres produits manufacturés (2,1 fois plus élevée), mais beaucoup plus faible que les combustibles minéraux qui, en 2023, étaient 5,9 fois plus élevés qu’en 2002. En revanche, les valeurs des exportations dans les trois autres groupes en 2023 étaient entre 3,1 et 3,4 fois plus élevées qu’en 2002.

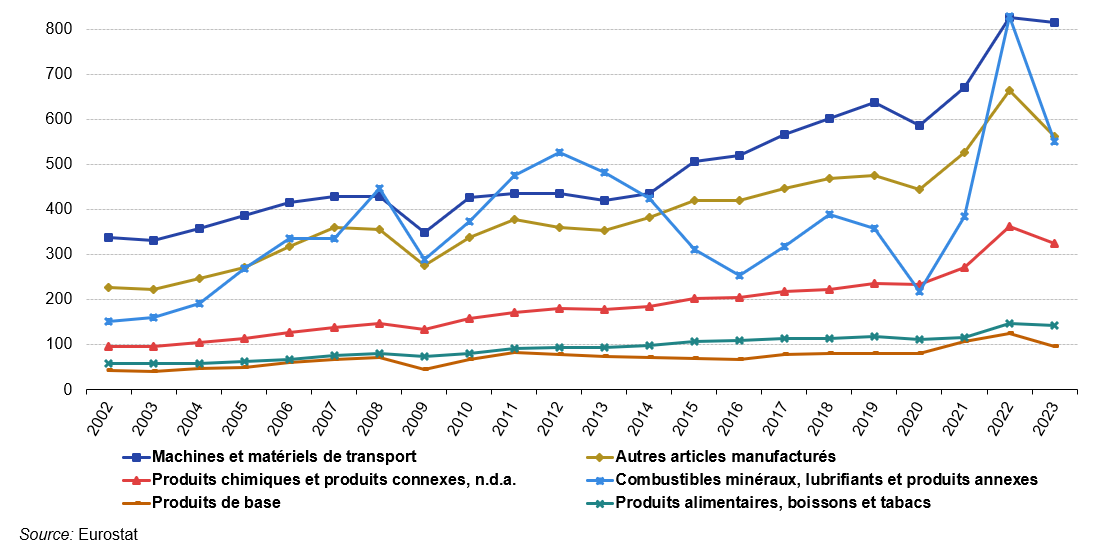

En raison de la forte hausse des prix, les combustibles minéraux, les lubrifiants et les matériaux connexes sont temporairement devenus le plus grand groupe de produits importés en 2022, mais ont chuté à la troisième place en 2023 (552 milliards d’euros, 21,6 %). Sur l’ensemble de la période 2002-2023, ce sont encore les importations de machines et de matériel de transport qui ont le plus augmenté (+479 milliards d’euros), suivies des combustibles minéraux (+399 milliards d’euros) et des autres produits manufacturés (+336 milliards d’euros). En termes relatifs, ce sont les combustibles minéraux qui ont le plus augmenté, soit 3,6 fois plus en 2023 qu’en 2002.

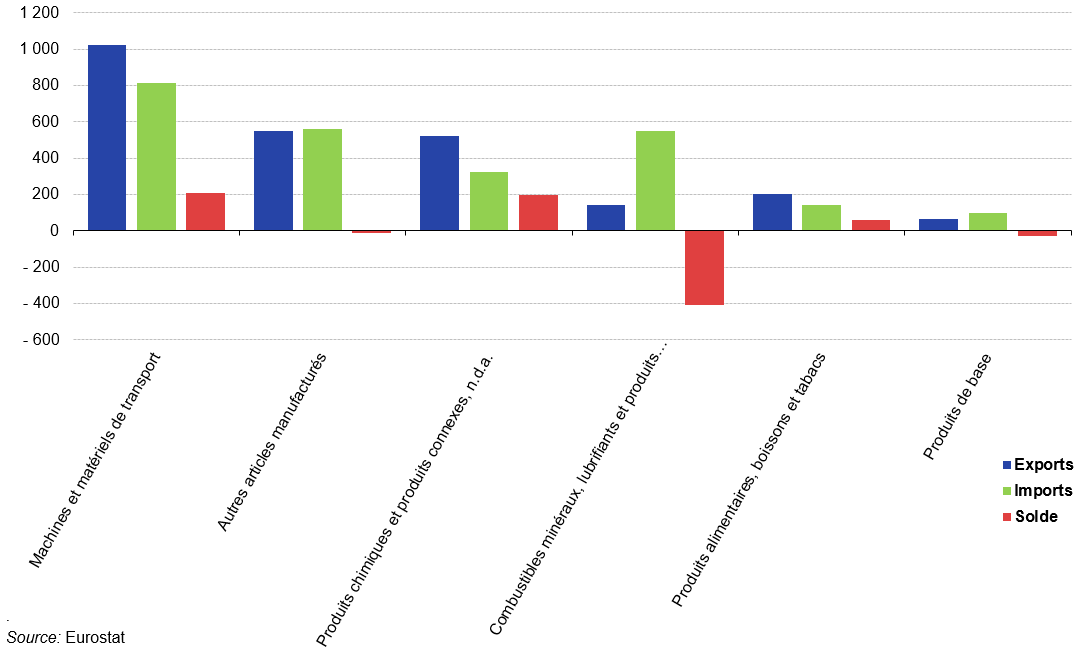

Le dernier graphique suivant identifie les rubriques de produits pour lesquelles l’UE a enregistré un excédent commercial avec les pays tiers, par exemple les produits chimiques et les produits connexes (198 milliards d’euros) ou un déficit commercial, par exemple les combustibles minéraux (409 milliards d’euros). La valeur totale des exportations de l’UE (2 554 milliards d’euros) était plus élevée que les importations (2 519 milliards d’euros); il y avait un excédent de 35 milliards d’euros en 2023.

Exportations extra-UE de biens par sections CTCI, UE, 2002-2023 (milliards d’euros)

Importations extra-UE de biens par sections CTCI, UE, 2002-2023 (milliards d’euros)

Échanges de biens extra-UE, par sections CITI, UE, 2023 (% du total de l’UE)

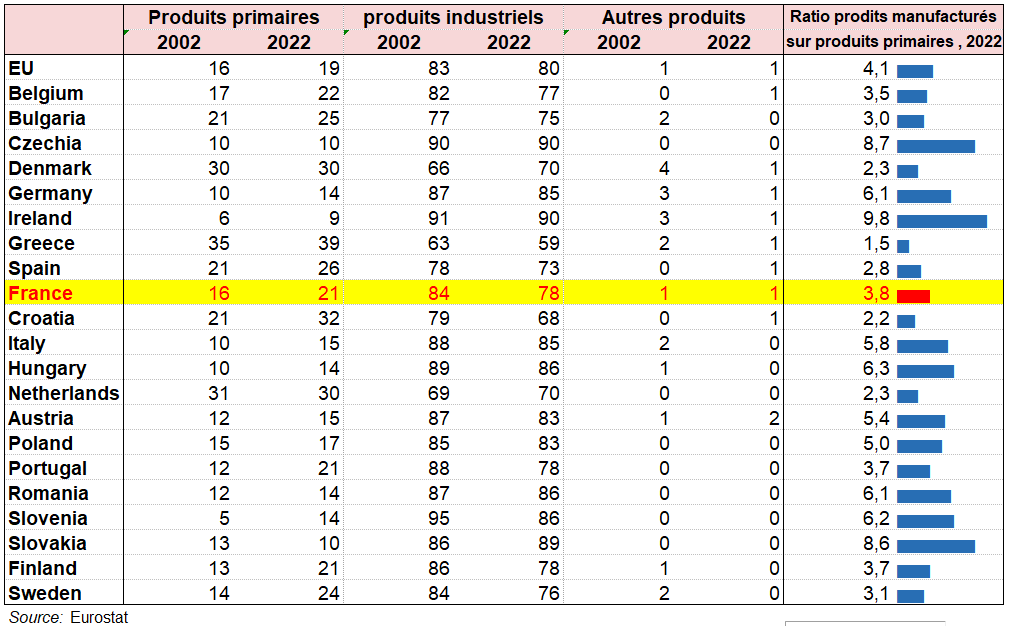

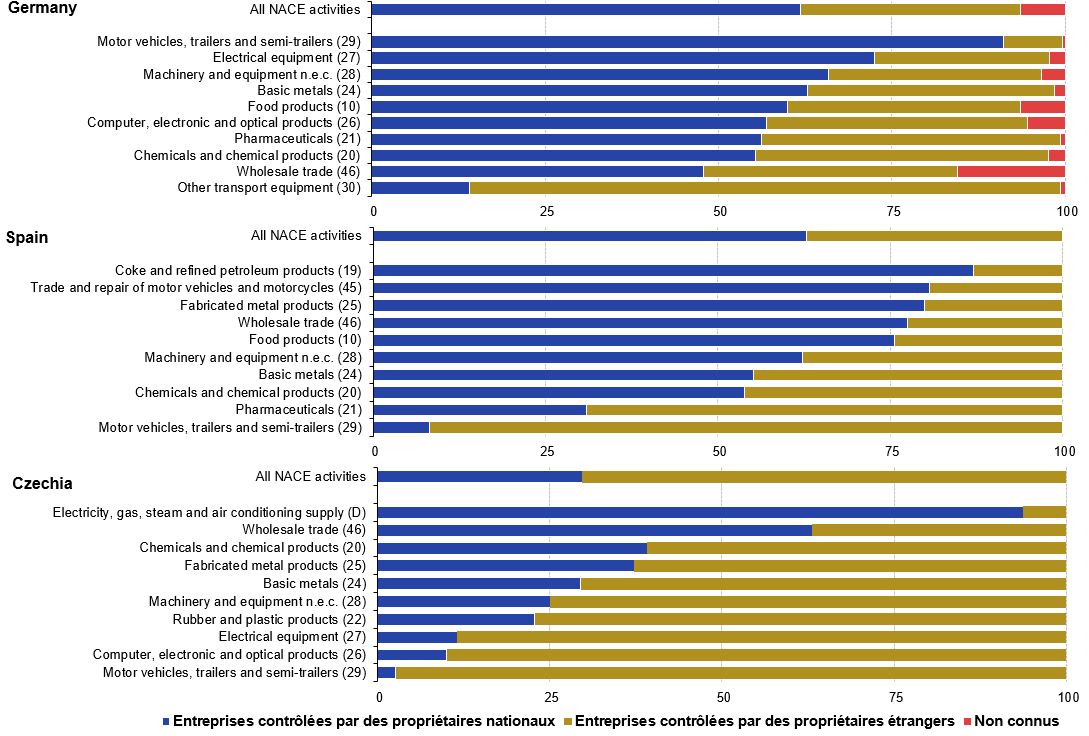

En 2022, dans tous les États membres, la part des produits manufacturés était supérieure à la part des produits primaires, bien qu’il y ait eu des différences considérables entre les États membres. En Irlande (9,8), en Tchéquie (8,7) et en Slovaquie (8,6), la part des biens manufacturés était plus de huit fois supérieure à la part des biens primaires, tandis que des ratios inférieurs à deux ont été observés en Lituanie (2,0), en Lettonie (1,9) , Chypre (1,6) et Grèce (1,5). Le ratio était de 4,1 dans l’UE, 6,1 en Allemagne et 3,8 en France.

Part des échanges intra-UE de biens par type de produit, 2002-2022, (%)

h) Une nouvelle théorie du commerce mondial au milieu des années 1980

Toutes ces données permettent de se référer aux théories principales des échanges internationaux. Pourquoi les pays commercent-ils ? A cette question des théories du commerce international (la théorie des avantages comparatifs de D. Ricardo), ont d’abord défendu que les pays gagnent à l’échange car celui-ci, en autorisant une division internationale du travail, conduit à une utilisation optimale des ressources de chacun. En situation de libre-échange, chaque pays doit tendre naturellement à se spécialiser dans les secteurs où les coûts d’opportunité de la production sont faibles relativement aux pays partenaires, et donc exporter ces biens et importer les autres.

Tout au long du XXe siècle, ce principe a été décliné sous de nombreuses formes théoriques, et notamment dans le cadre du model Heckscher-Ohlin-Samuelson, qui fait reposer ces avantages comparatifs sur des les différences de dotations en facteurs de production (capital et travail) des pays qui y participent. Selon ces théories, les pays s’échangent des produits différents, un pays A vend des voitures au pays B qui lui vend des céréales en retour. Mais en dépit de la puissance de leur argument, ces modèles peinaient à décrire la réalité. En effet, une très large fraction des flux de commerce international ne semble pas répondre à l’argument des avantages comparatifs. L’image d’un commerce mondial dominé par des échanges Nord-Sud où les pays en développement exporteraient essentiellement des matières premières ou des biens intensifs en main d’œuvre non-qualifié, et les pays développés des produits manufacturés à plus fort contenu technologique, est elle juste ?

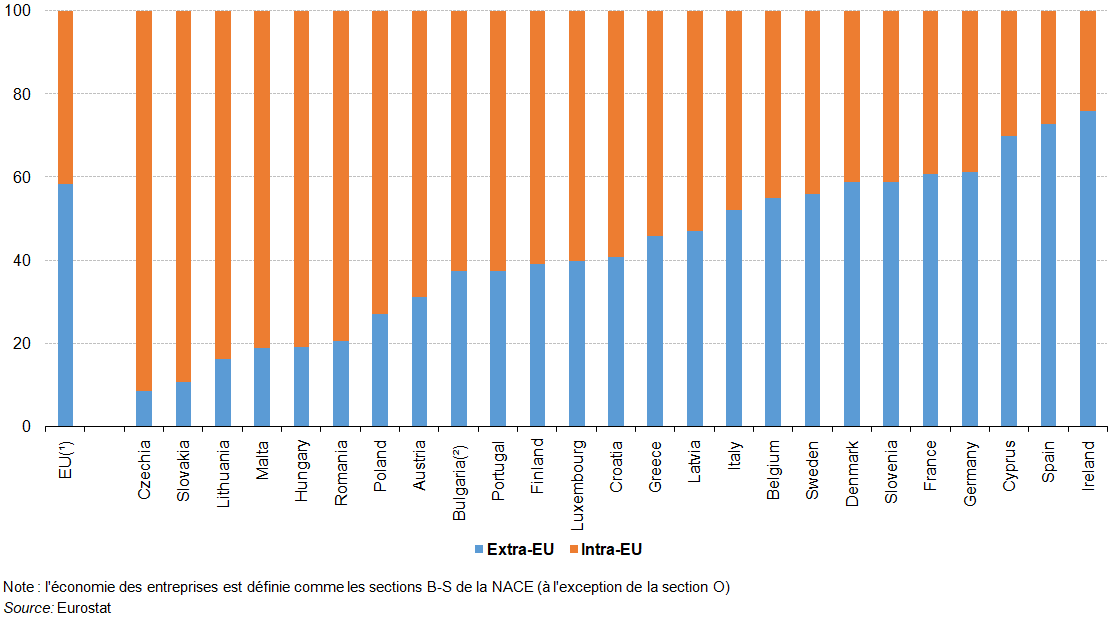

En 2021, 61% du commerce international des pays de l’UE-27 de font entre pays de l’Union. Ce chiffre n’était approximativement que de 42 % en 1967. Le poids des biens manufacturés dans les exportations totales des pays en développement représentait environs 20 % en 1967 ; il atteint presque 65 % aujourd’hui. Plus généralement, le poids du commerce « intra-branche » , n’a cessé de croître depuis les années 1960.

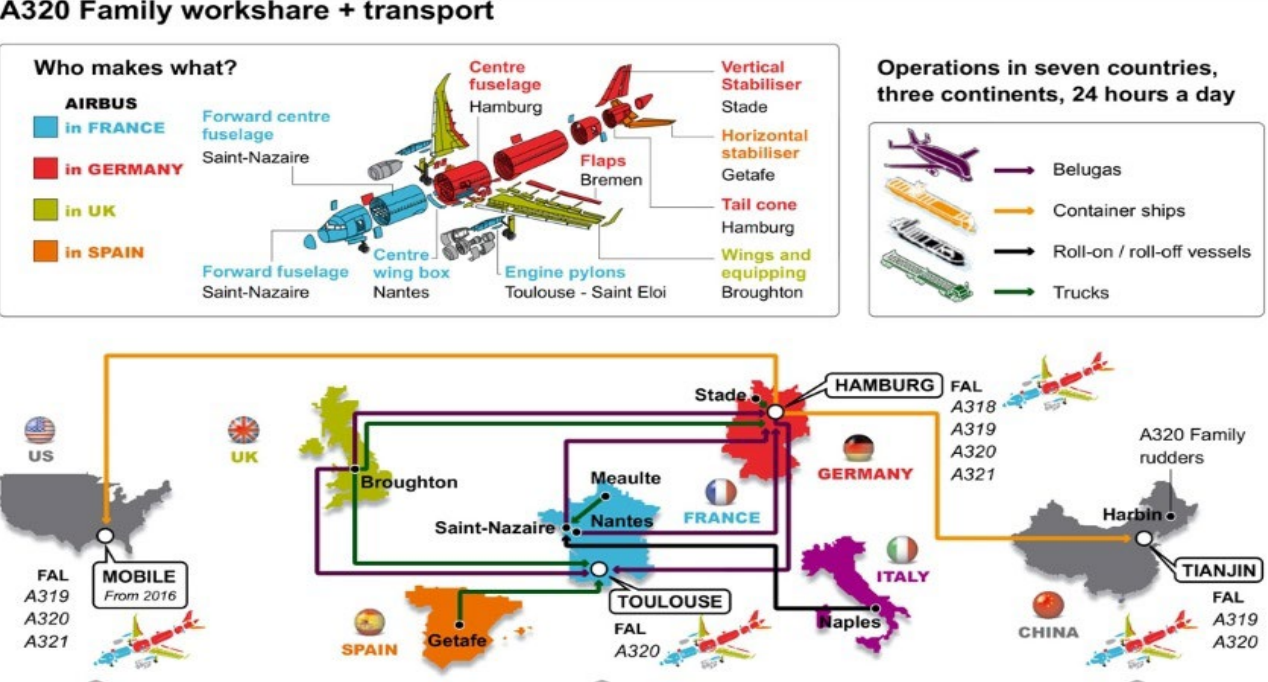

C’est sur cette évidence simple que P. Krugman a basé son travail théorique au début des années 1980. Il s’agissait avant tout de proposer des explications crédibles à l’existence du commerce intra-branche (i.e. l’importation et l’exportation simultanée d’un même produit par un pays). Cela l’a conduit à renoncer au principe des avantages comparatifs et à la concurrence parfaite. Le commerce se fait principalement entre pays similaires et sur des produits similaires. Par exemple, la Suède exporte ses voitures de marque Volvo en Allemagne, et importe des voitures de marque BMW fabriquées en Allemagne. L’Europe vend des Airbus aux États-Unis mais lui achète des Boeing. Ces échanges de produits similaires seraient expliqués par le fait que les consommateurs ont un goût pour la diversité des biens. On retrouve en partie ce cas de figure dans la plupart des pays sous réserve que les voitures sont un gros poste dans les nomenclatures HS (tableau suivant).

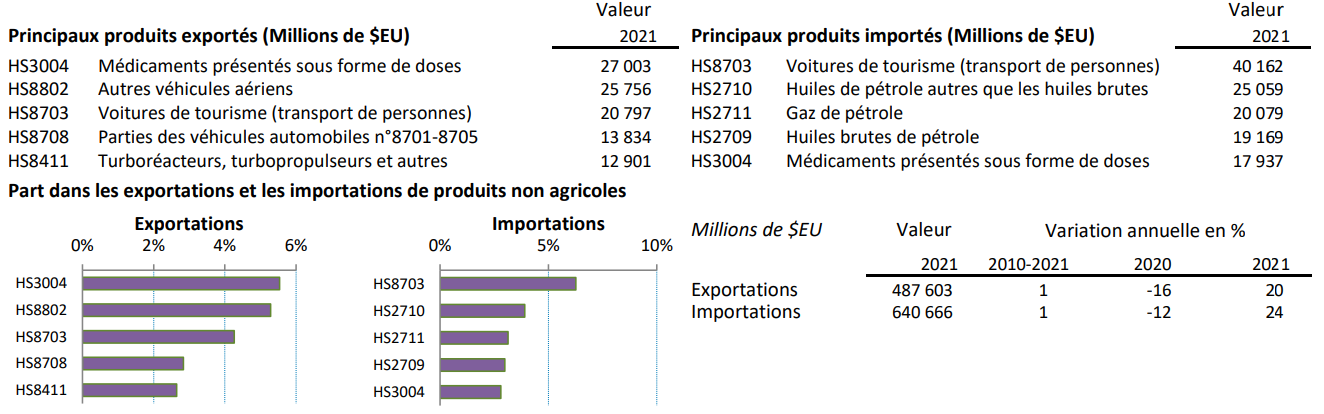

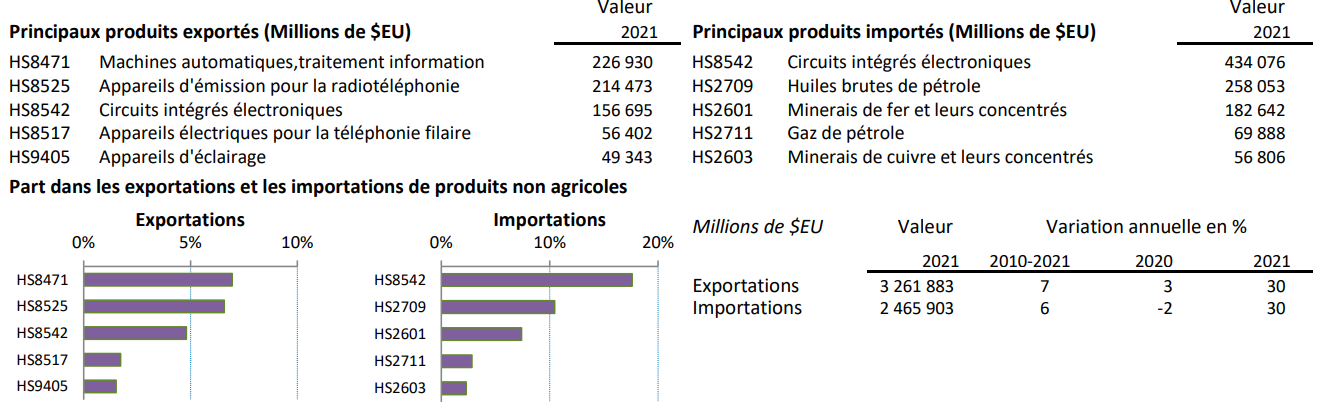

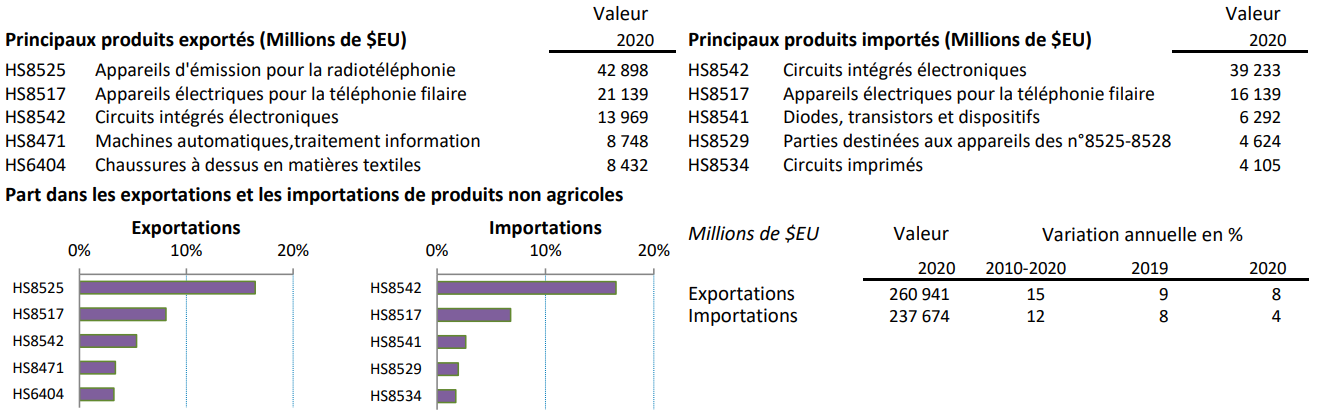

Commerce des principaux produits non agricoles de la France

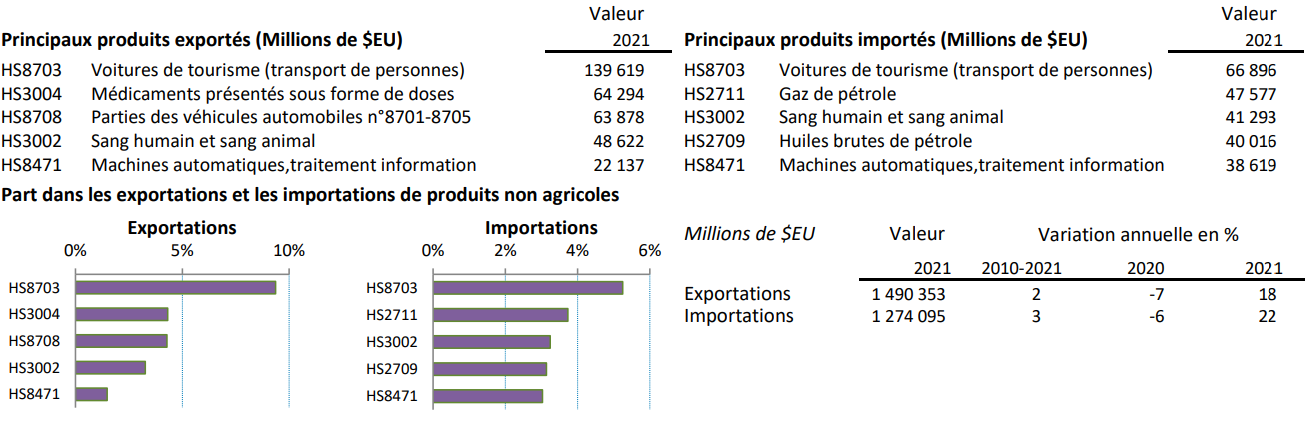

Commerce des principaux produits non agricoles de l’Allemagne

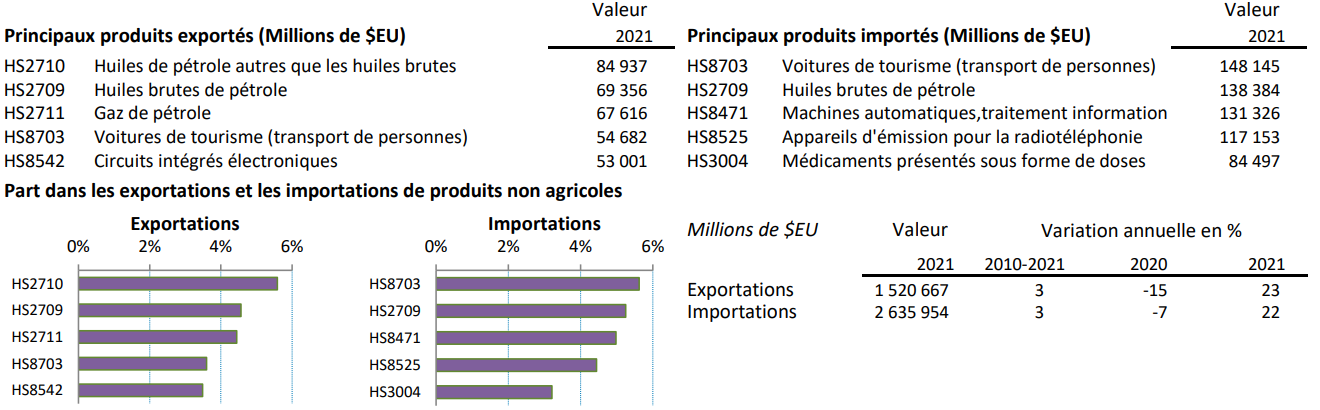

Commerce des principaux produits non agricoles des États-Unis

Commerce des principaux produits non agricoles de la Chine

Commerce des principaux produits non agricoles du Viêt-Nam

Source OMC

Cette théorie du commerce international remet également en cause l’hypothèse de concurrence parfaite. Ainsi, la production et le fonctionnement des marchés se fait dans un monde où existent des rendements d’échelle croissants, une différenciation des produits, des marchés oligopolistiques, une concurrence entre firmes qui repose sur des investissements en recherche et développement.

La prise en compte des économies d’échelle amène à donner un rôle à la taille des nations, expliquant certains échanges internationaux en raison d’un développement initial des firmes sur un marché important.

Cela peut expliquer la concentration géographique d’une industrie ou d’un secteur donnée, comme dans la Silicon Valley aux États-Unis. L’existence de telles économies d’échelle a pour effet de favoriser les nations (et les entreprises nationales) qui produisent des volumes importants. De plus, une nation entrée la première dans la production d’un bien ne pourra pas être concurrencée par une autre, avantagée par un taux de salaire plus faible, mais qui ne peut accéder à un niveau de production suffisant pour bénéficier des économies d’échelle.

Les pays se spécialisent alors dans quelques marques, dans différents types de produits et non pas dans un seul secteur. La France s’est par exemple spécialisée dans plusieurs secteurs comme l’automobile autrefois (Renault, Peugeot), le luxe (LVMH, groupe Kering) ou encore dans l’aéronautique (Airbus).

2/ … aux chaînes de valeur mondiales

a) Une seconde théorie du commerce mondial au début des années 2000

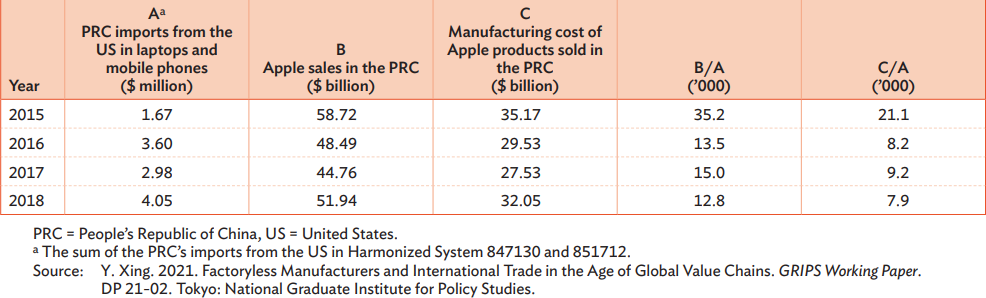

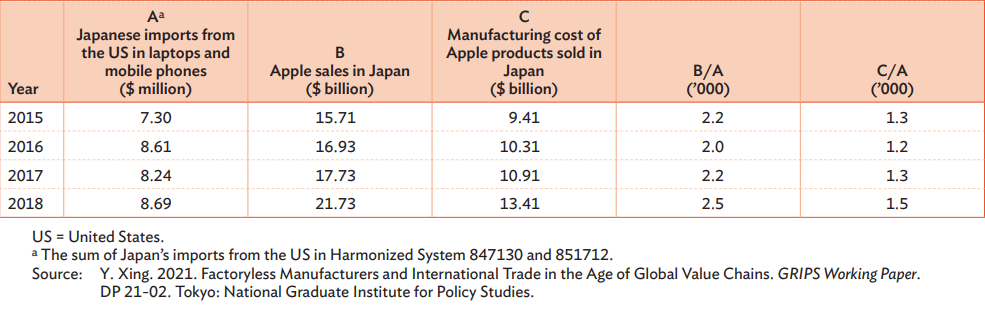

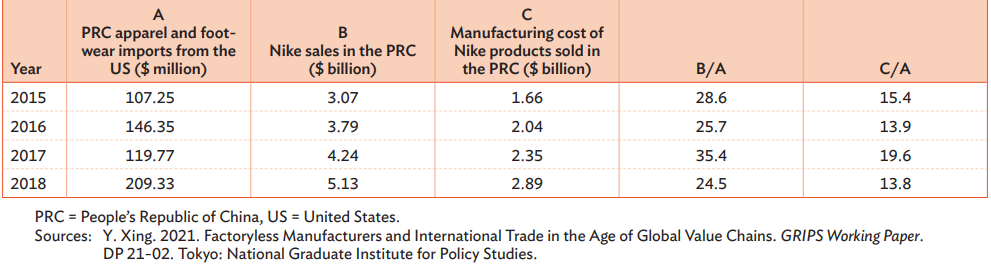

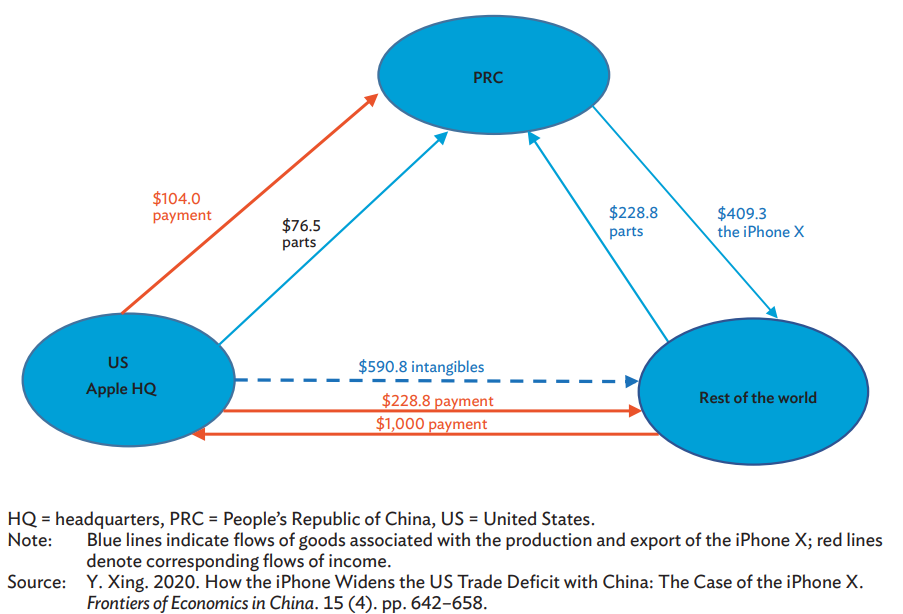

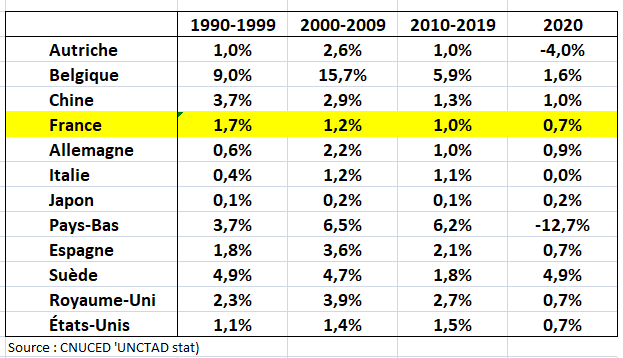

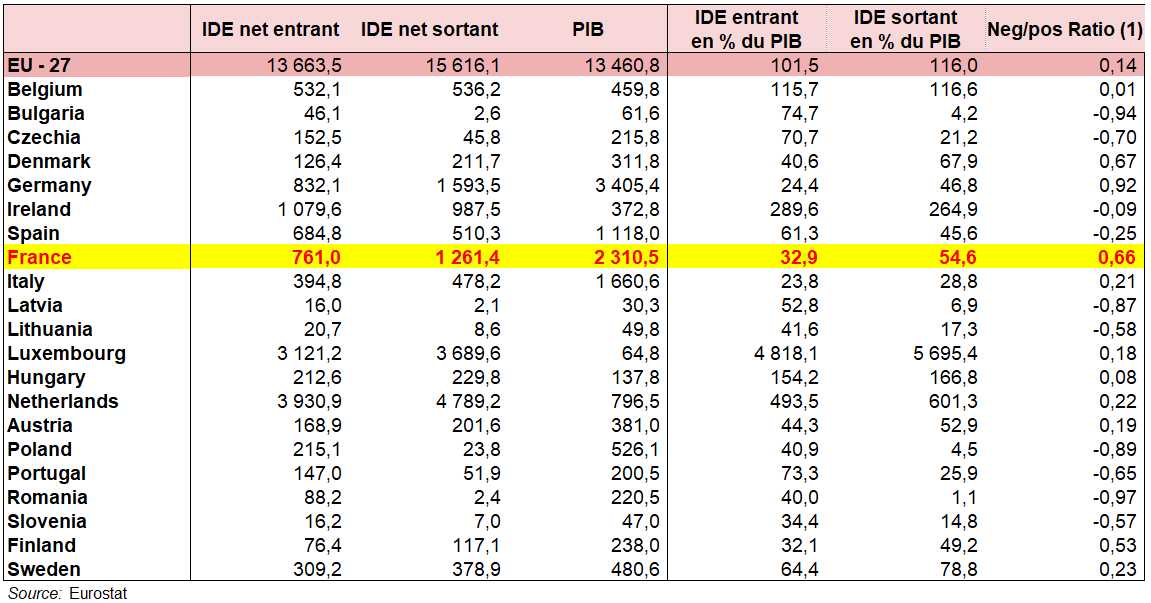

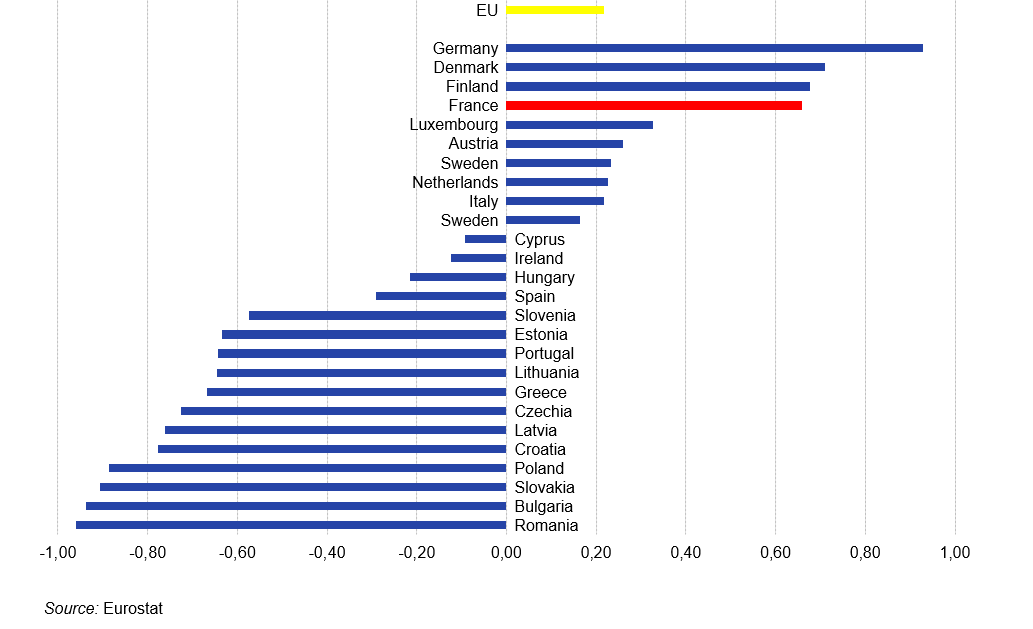

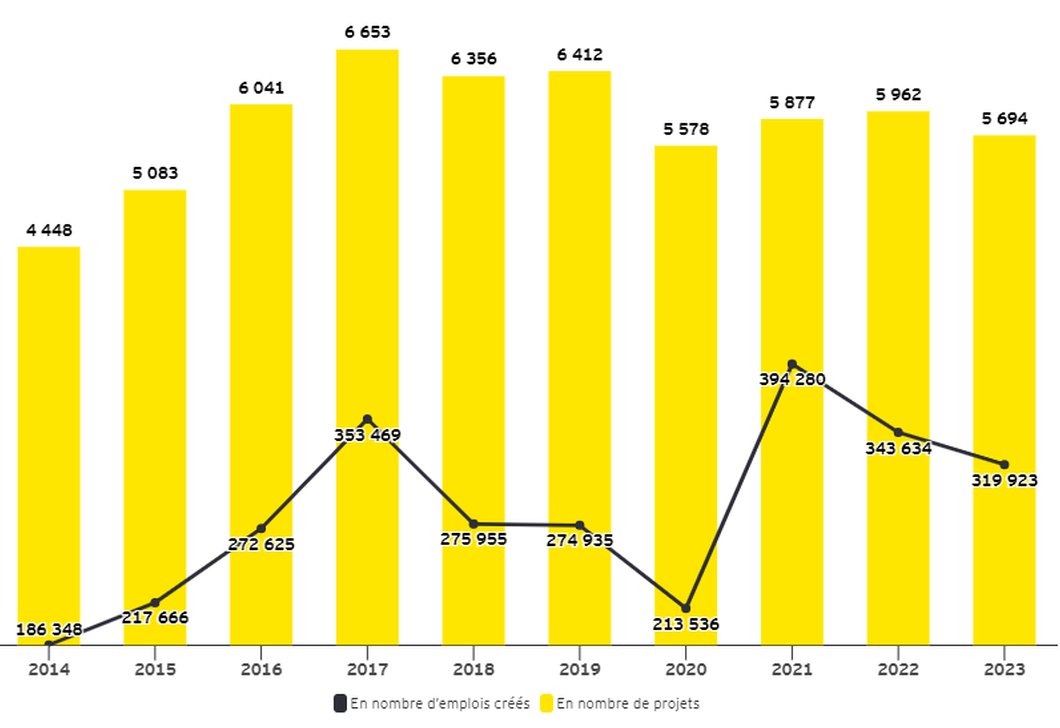

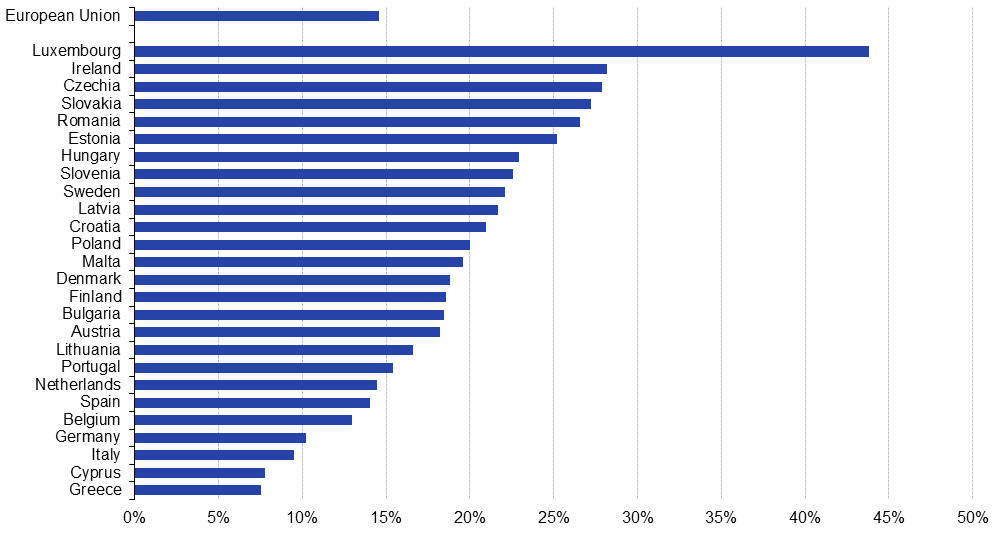

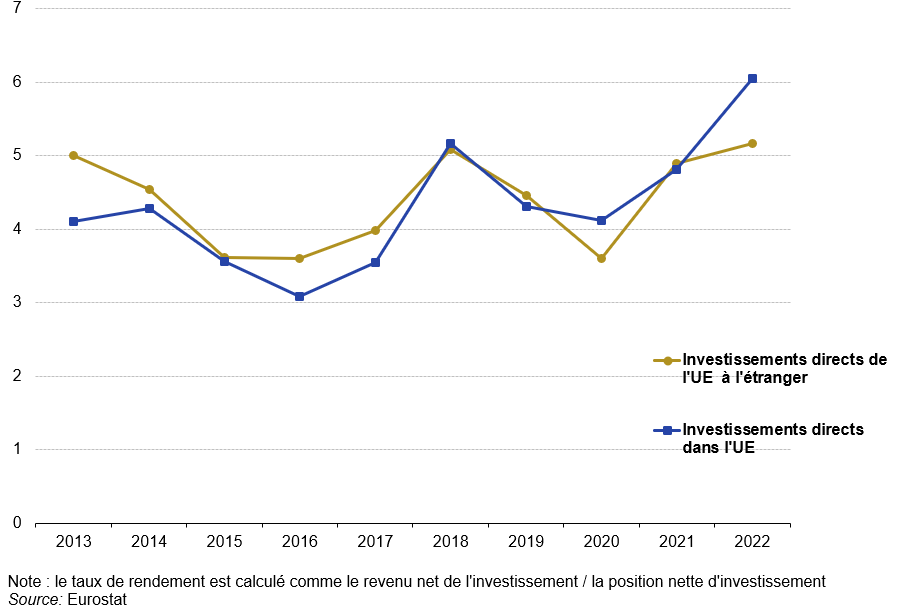

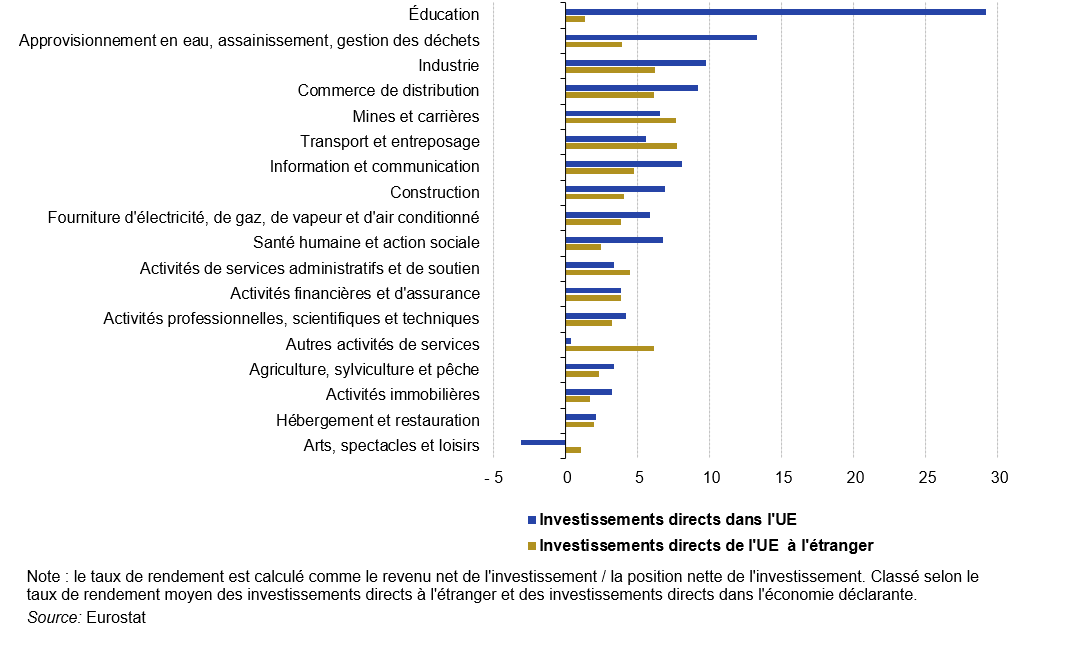

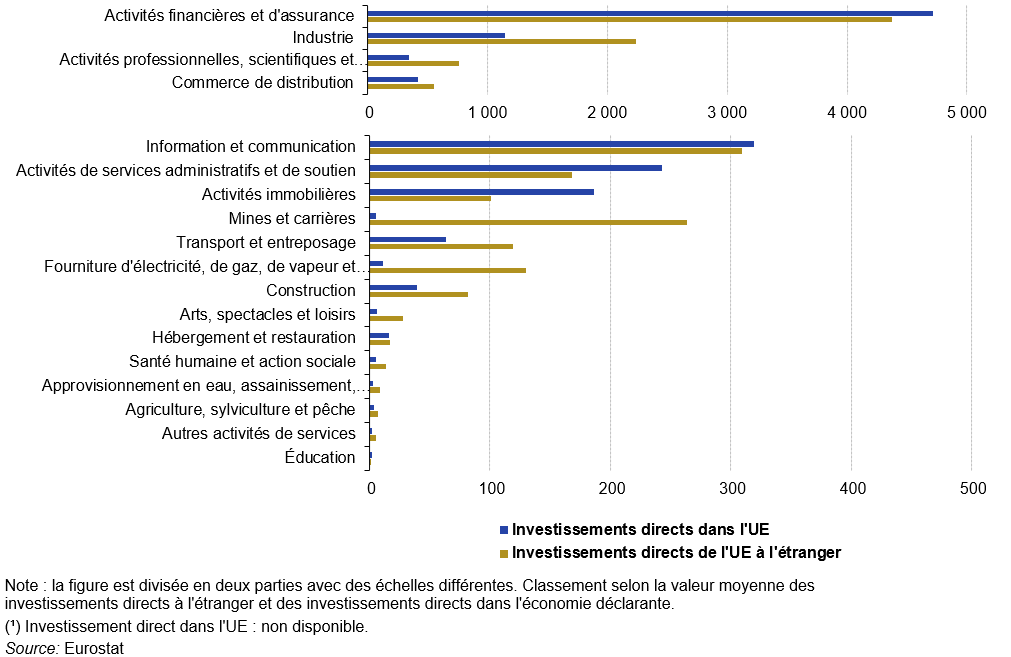

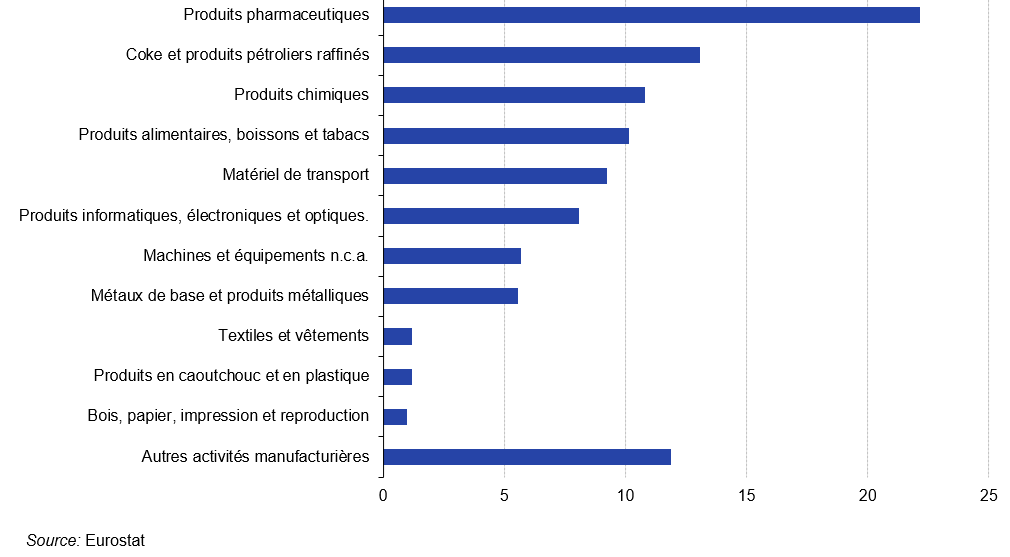

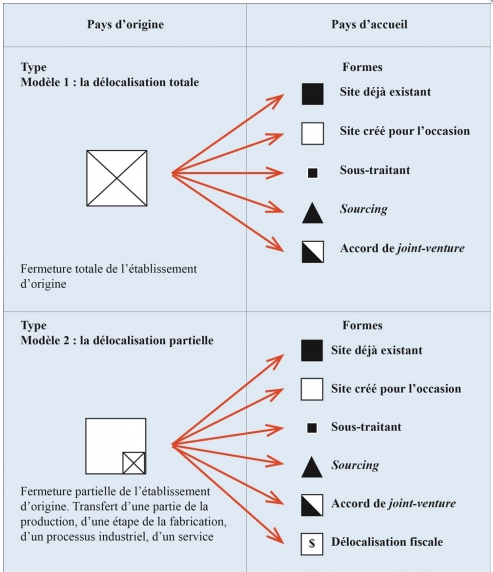

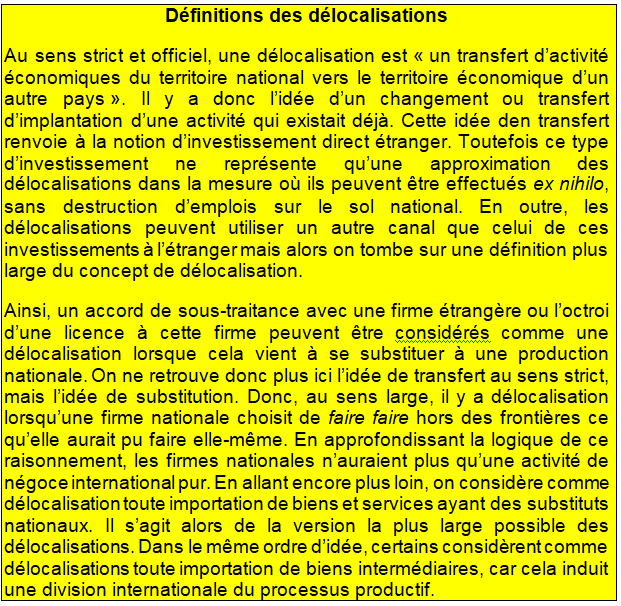

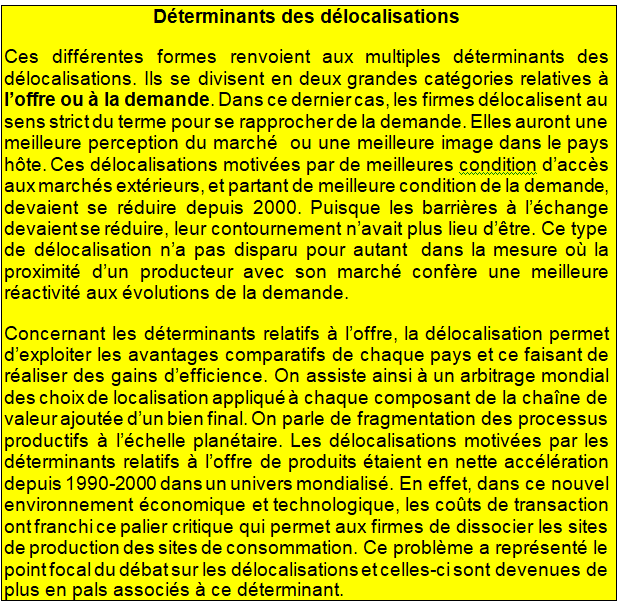

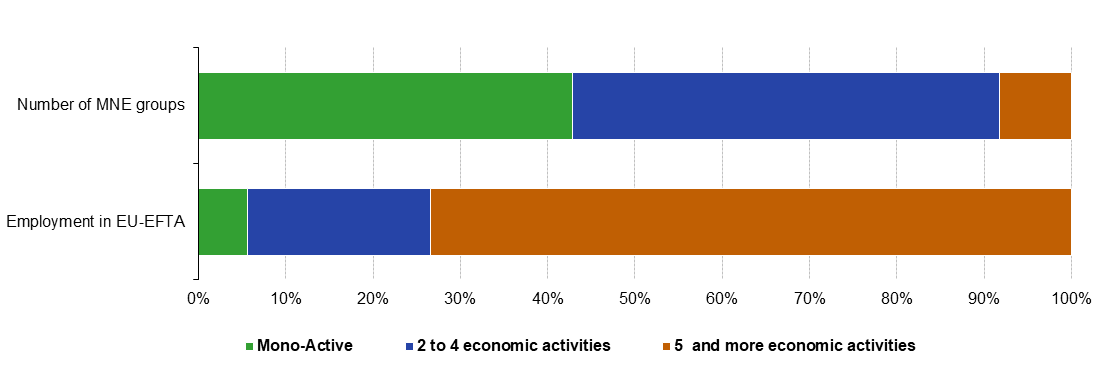

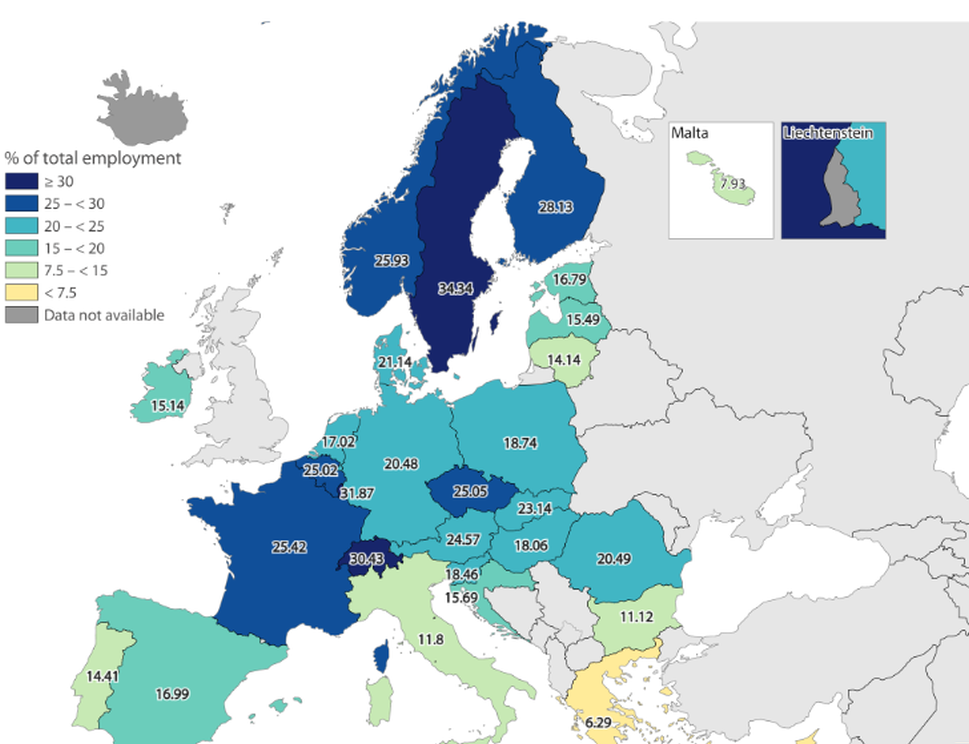

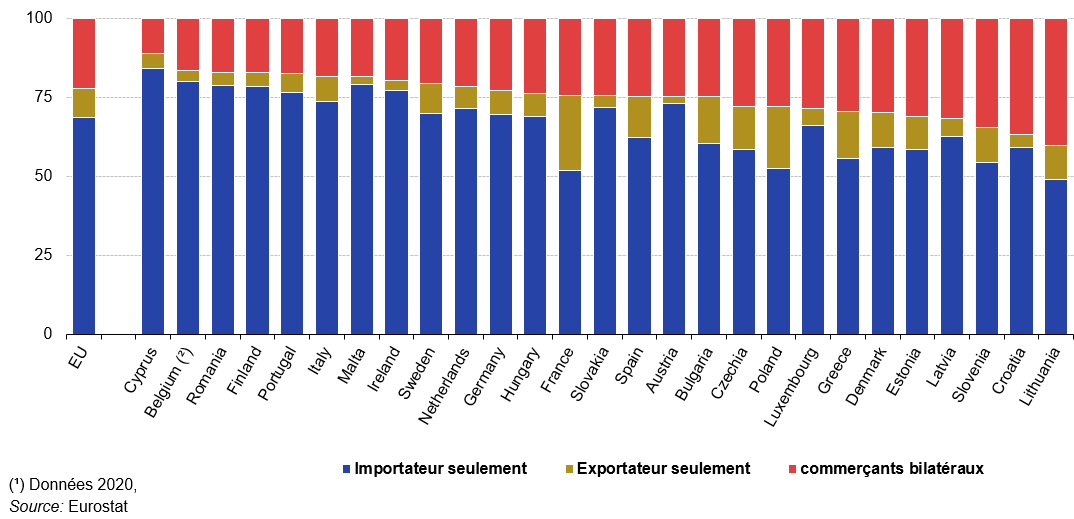

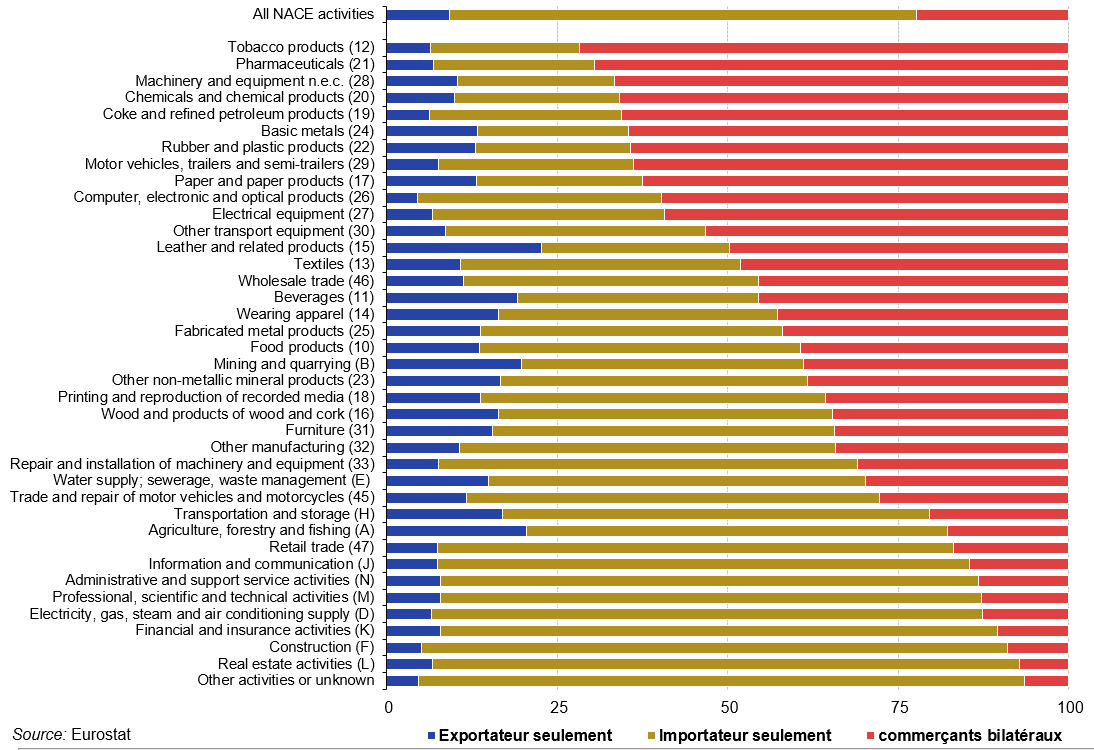

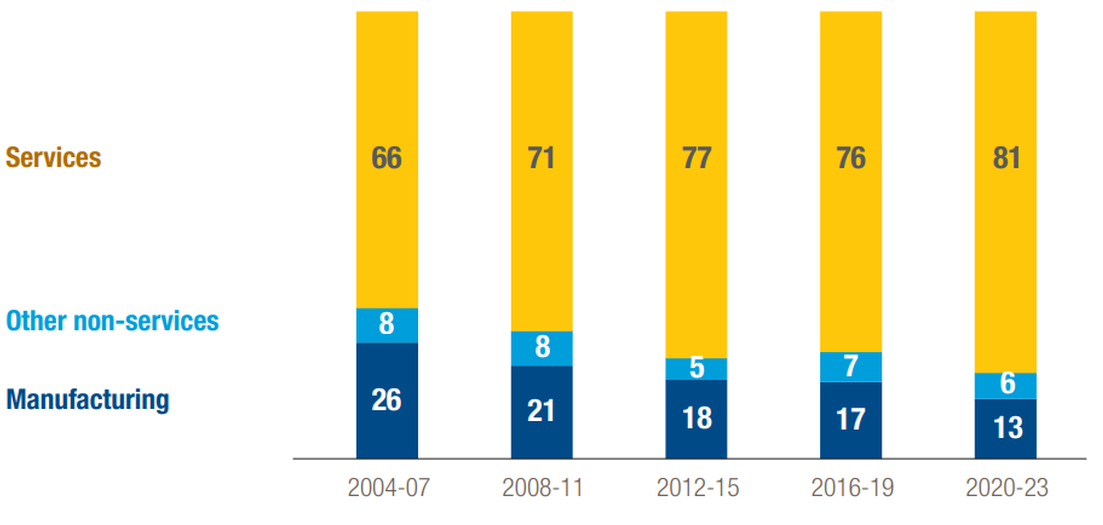

Mais la théorie de P. Krugman s’applique surtout aux biens de consommation et aux biens d’équipement ménagers voire aux services. Il faut la compléter par une théorie qui explique les échanges de l’ensemble des biens, incluant les biens intermédiaires et les biens d’équipement. C’est ici qu’apparaissent les chaînes de valeur mondiales.