Introduction

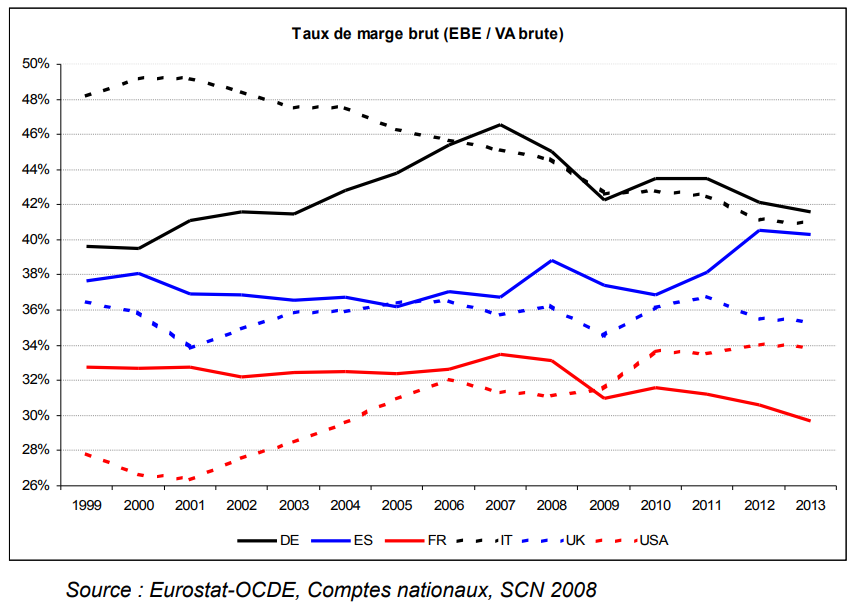

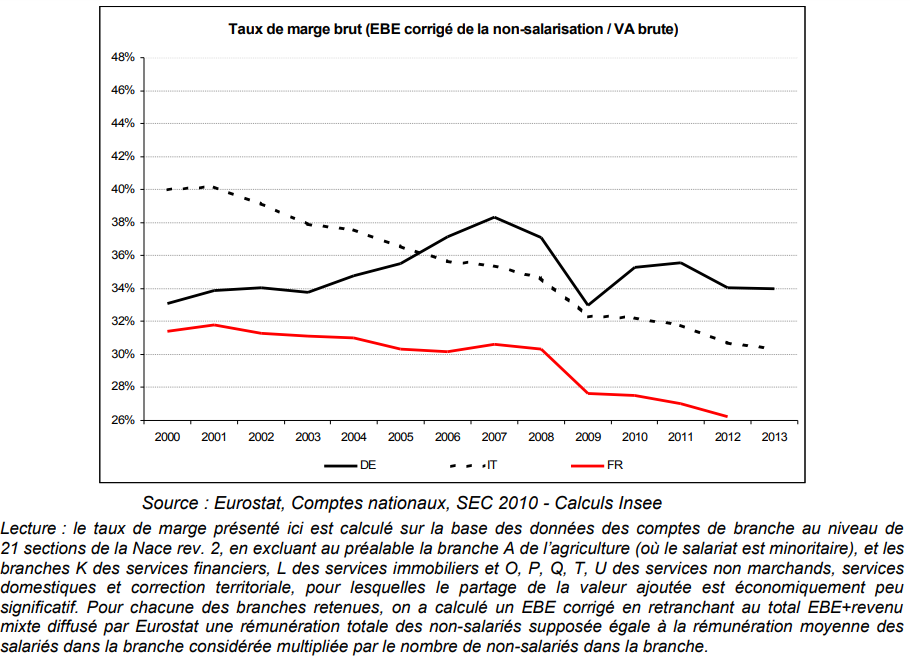

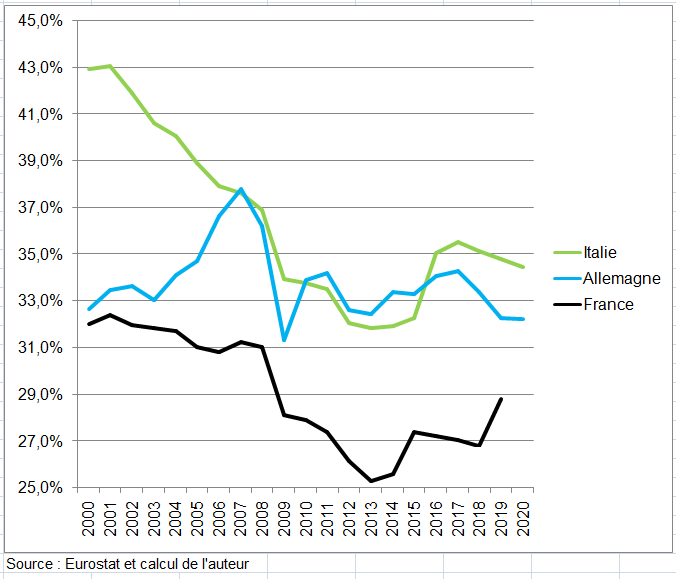

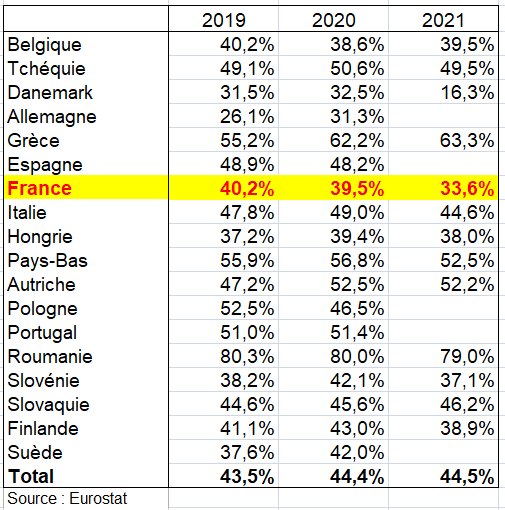

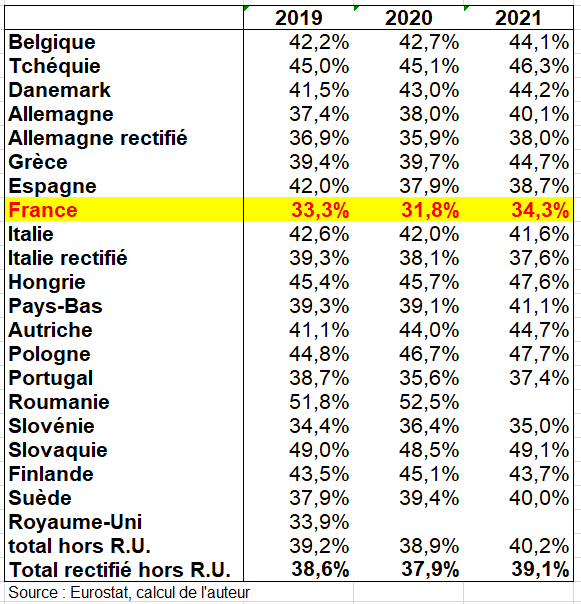

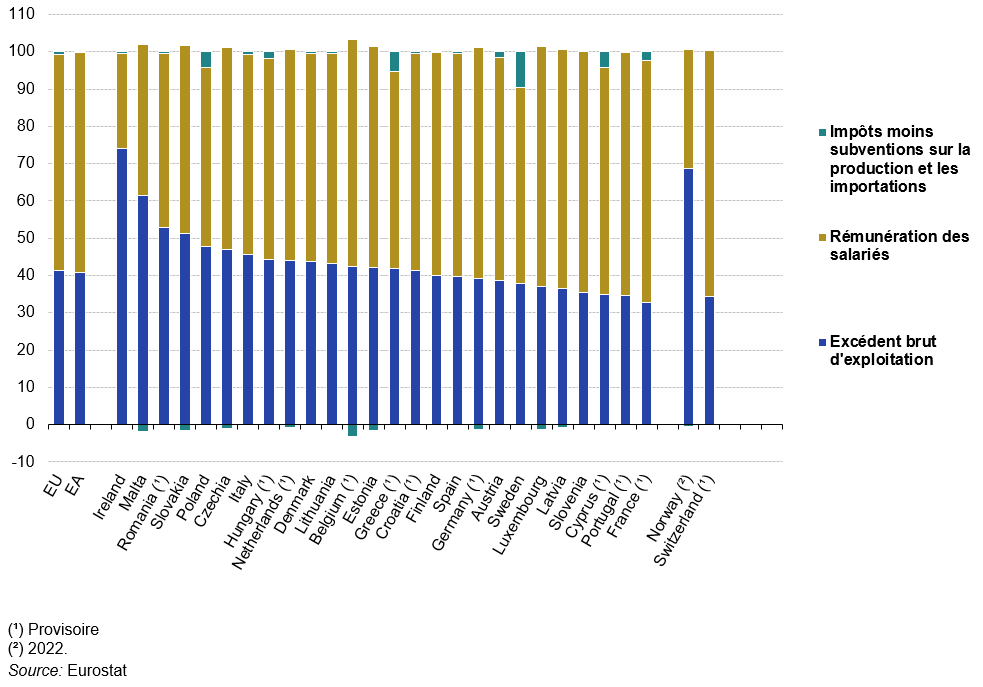

La financiarisation de l’économie française par rapport aux autres pays n’est pas toujours facile à apprécier. Certains ratios sont indiscutables comme le poids croissant des actifs financiers dans le PIB ou le rapport aux actifs non financiers ou bien le poids des dettes dans le PIB ou dans les actifs totaux des comptes de patrimoine. Il faut dire que les dividendes et autres revenus distribués des sociétés ne sont pas faciles à évaluer, notamment ceux versés aux ménages, même si les dividendes des entreprises au CAC 40 sont connus. On observe parfois des divergences entre les séries des dividendes distribués de la Banque de France et de l’Insee. S’agissant des taux de marge (excédent brut d’exploitation / valeur ajoutée) des sociétés non financières (SNF), il n’est pas non plus facile de les comparer entre les pays de la zone Euro, l’Allemagne et l’Italie assimilant certaines entreprises individuelles (dont les taux de marge sont supérieurs), à des SNF.

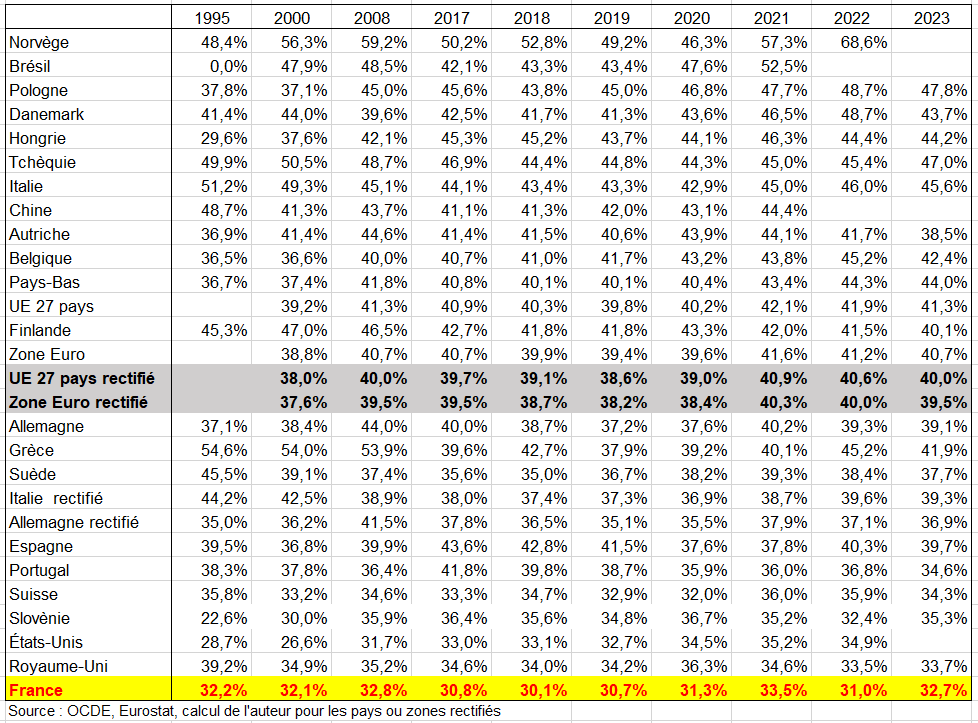

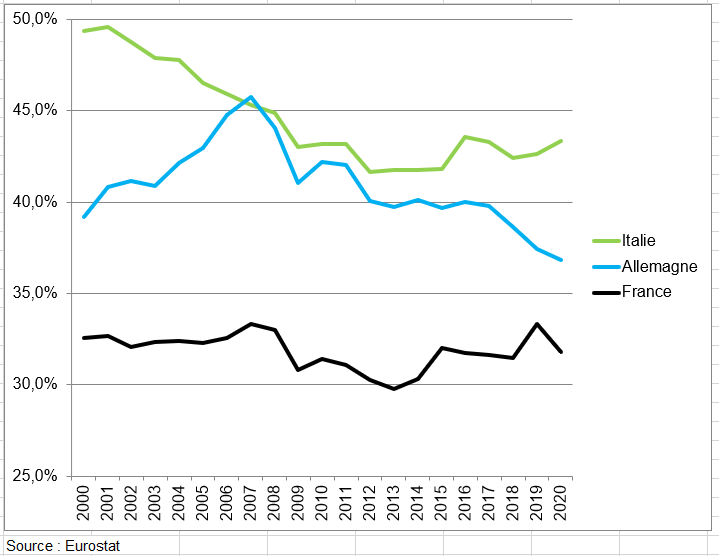

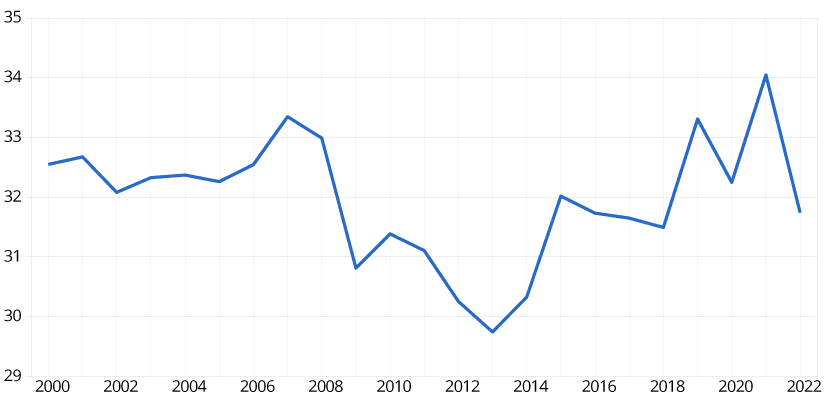

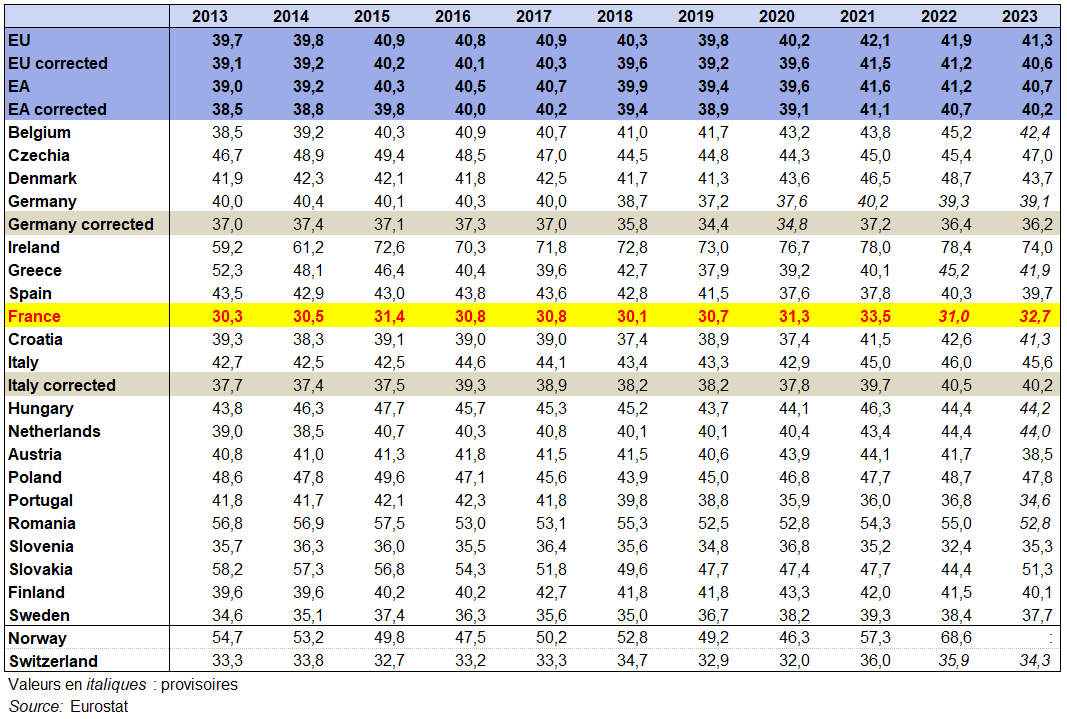

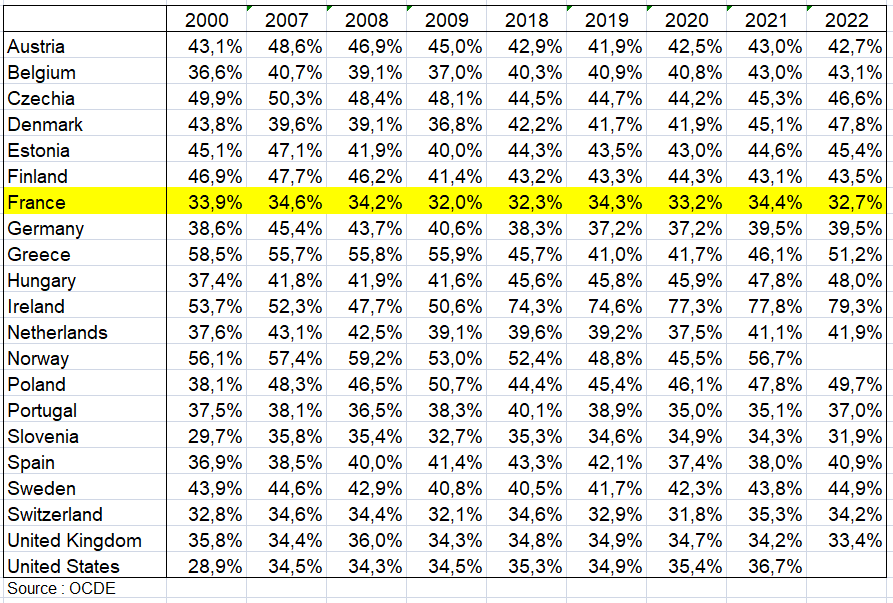

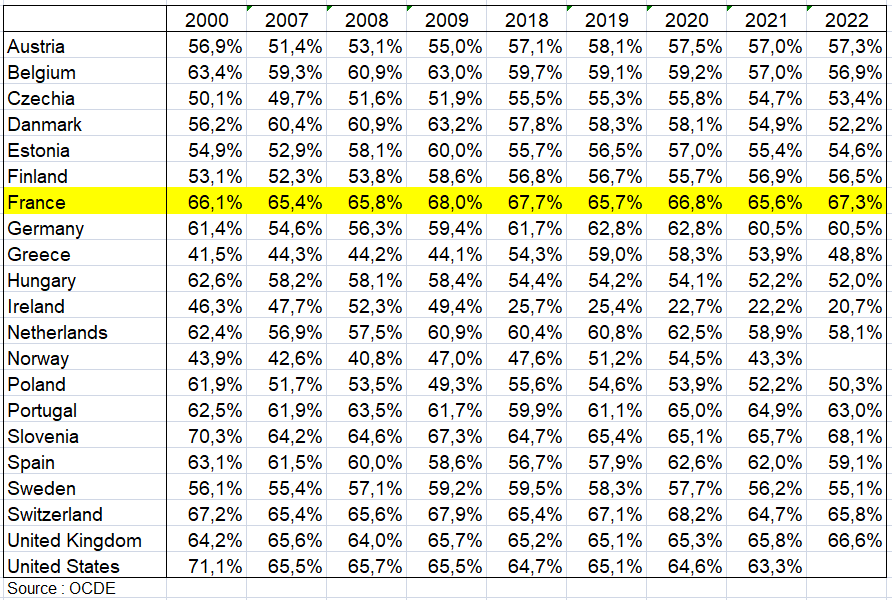

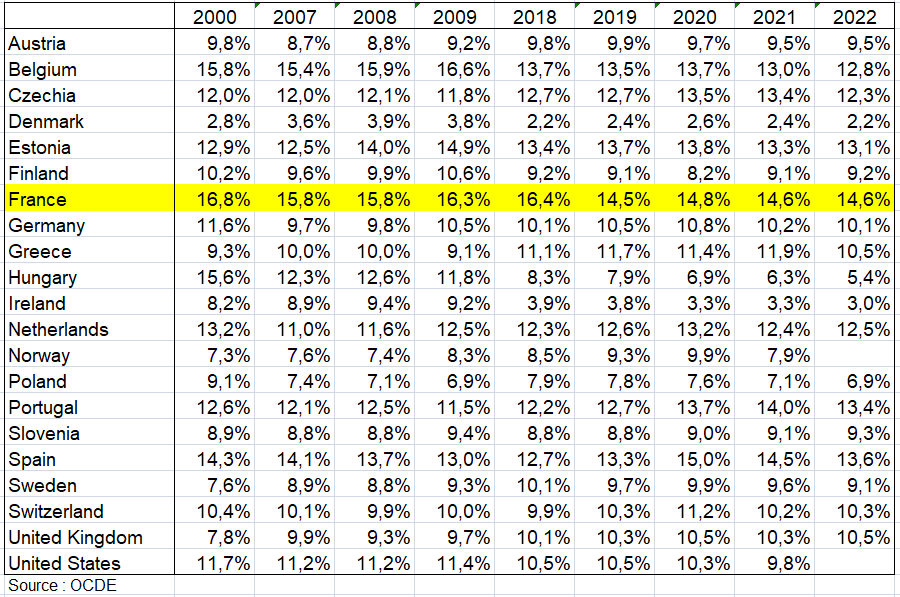

Le taux de marge est un indicateur de la rentabilité des entreprises. Ce taux a été assez stable dans l’UE, oscillant autour de 40 % entre 2000 et 2020. En 2020, la part de profit la plus élevée des entreprises a été constatée en Irlande (77,6 %). Le taux le plus faible a été observé en France (31,8 %).

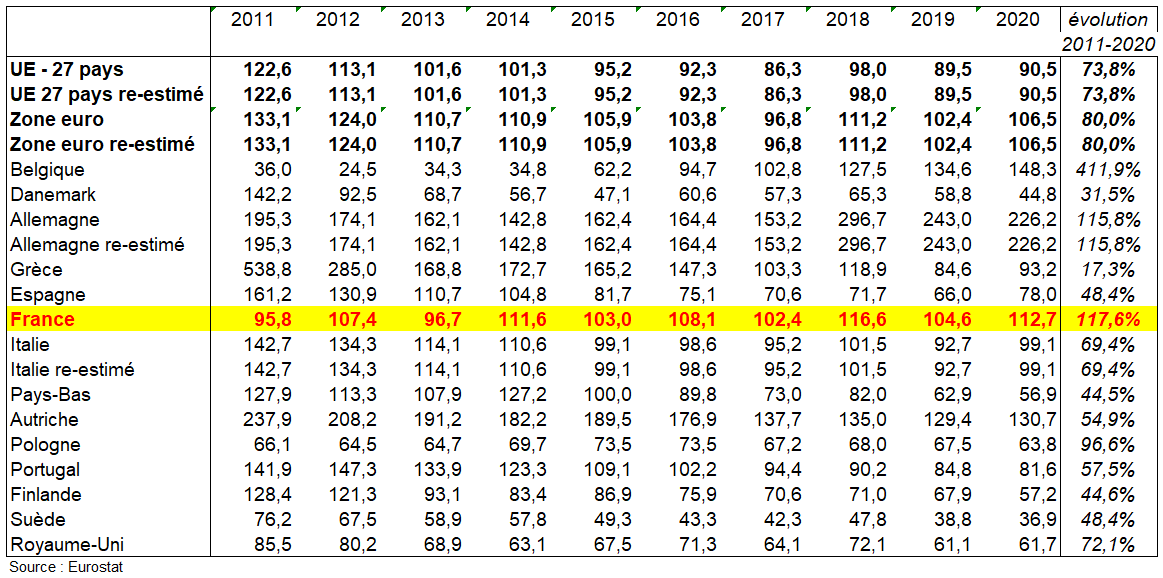

Le ratio dette nette/revenu des SNF montre les passifs au sein du secteur des entreprises. Il est calculé comme le passif moins l’actif en pourcentage du revenu net d’entreprise. Ce taux, qui s’élevait à 328 % dans l’UE en 2004, a atteint un pic de 406 % en 2009, puis a diminué pour atteindre 275 % en 2019. En 2020, sous l’effet de la crise du COVID-19, l’endettement a de nouveau augmenté et atteint 325 %, la deuxième plus forte augmentation annuelle depuis 2000. Ce ratio diffère fortement entre les États membres, allant en 2020 de –22 % en Estonie (une dette négative signifie qu’une entreprise a peu de dettes et plus de liquidités) et 93 % aux Pays-Bas à 713 % au Portugal, 643 % en Grèce (et 588 % en France).

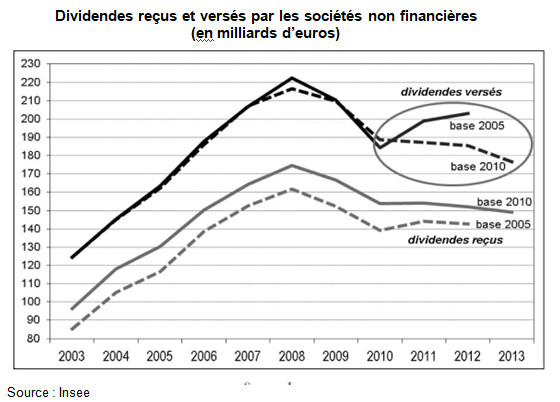

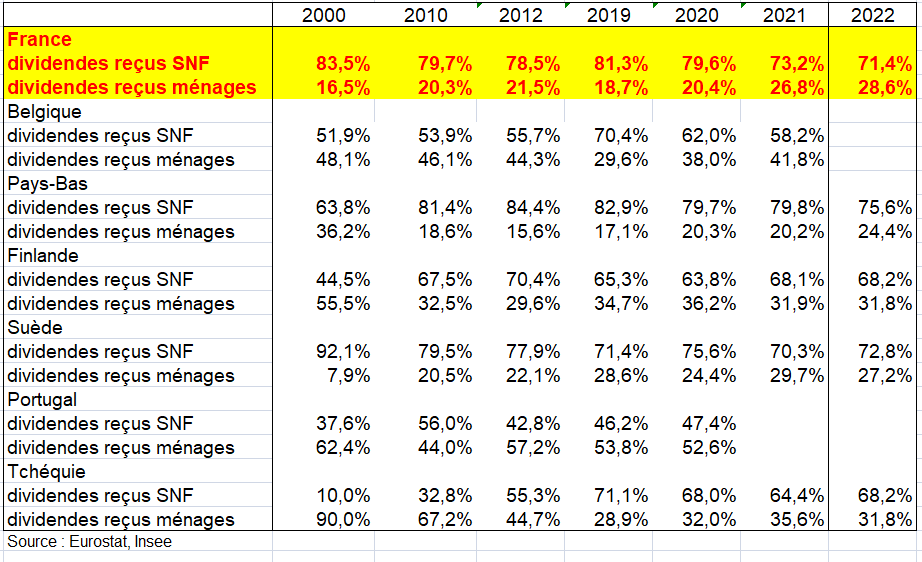

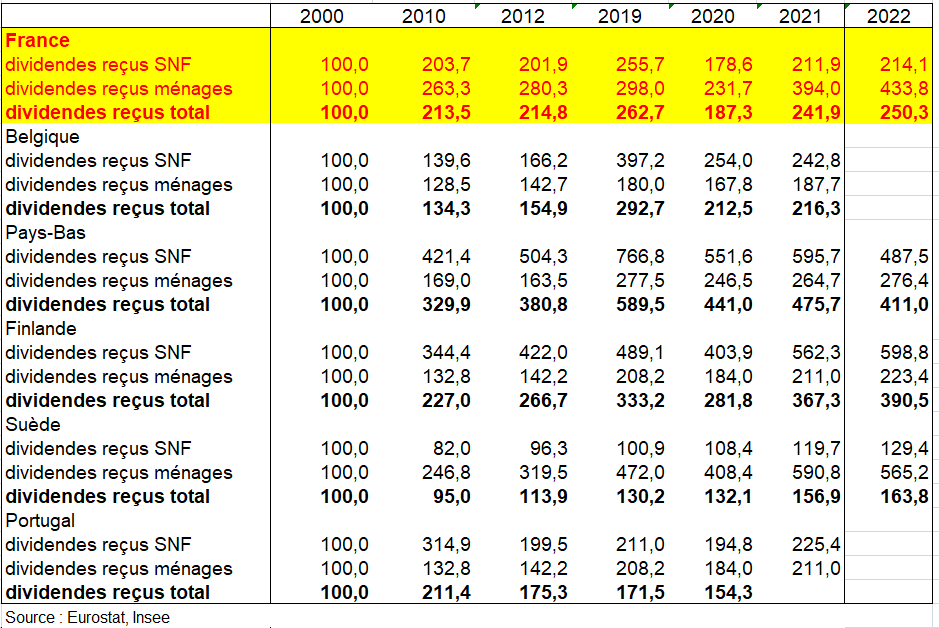

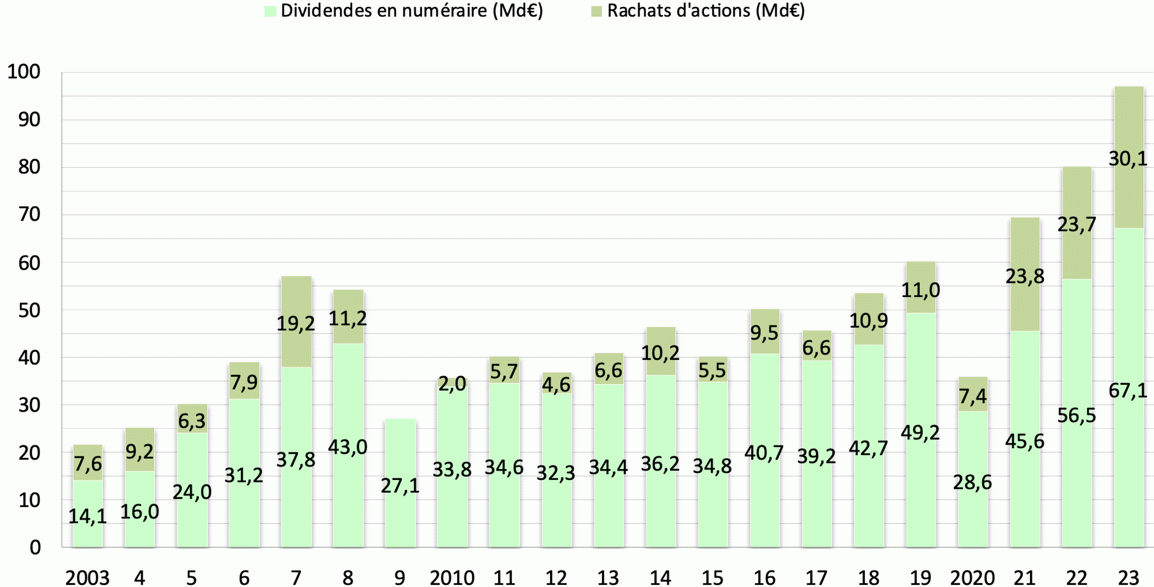

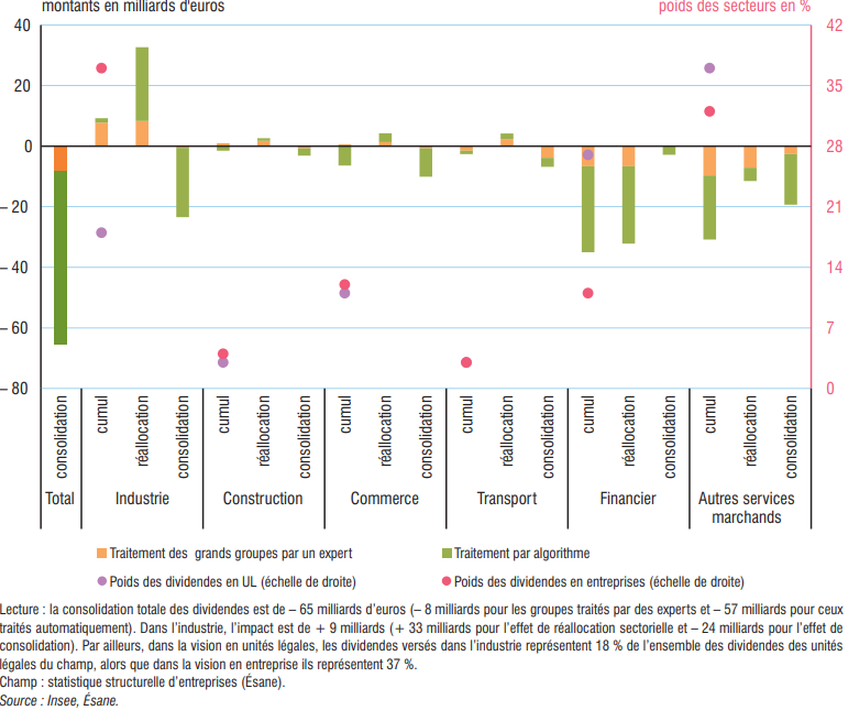

S‘agissant des dividendes, ceux versés aux ménages par les SNF auraient beaucoup progressé en France entre 1984 et 2010 (+838%), plus que dans les autres pays dont on dispose des données – et surtout plus que les rémunérations versées par les SNF (+400%) et que l’excédent brut d’exploitation (+250%) – mais seulement +20% entre 2010 et 2021, soit moins vite que dans les autres pays, mais avec un niveau record en 2021-2022 -. Les dividendes versés aux SNF ont, eux, explosé entre 1984 et 2010 (+1531%) avec un très net ralentissement aussi entre 2010 et 2022. Mais ils sont trois fois plus élevés que ceux versés aux ménages. Les actions et les plans d’options sur titres ont été relativement faibles en France en comparaison des autres pays. Les ménages français préfèrent parfois des placements comme l’assurance-vie ou les autres obligations et les livrets d’épargne. Les « plus-values courantes » sont plus faibles mais ces placements sont moins risqués et facilement convertibles en liquidités. La financiarisation de l’économie française a ainsi eu lieu entre 1984 et la crise de 2009 mais pas après.

Financialisation of the French economy compared to other countries is not always easy to appreciate. Some ratios are undeniable, such as the growing weight of financial assets in GDP versus non-financial assets, the weight of debt in GDP or in total assets in balance sheets. It should be noted that dividends and other income distributed by corporate enterprises are very difficult to estimate, especially those paid to households, even if CAC 40 companies dividends are well known. In France, INSEE and Banque de France statistical data of dividends distributed sometimes diverge. As regards profit share (gross operating surplus divided by value added) of non-financial enterprises (NFCs), they are also not very comparable between countries of euro zone, Germany and Italy including many unincorporated enterprise, whose profit shares rates are higher, in the (NFCs).

The gross operating surplus as a share of their gross value added, is an indicator of businesses’ profitability. This rate has been quite stable in the EU, fluctuating around 40 % in the period 2000 to 2020. In 2020, the highest profit share of businesses was observed in Ireland (77.6 %). The lowest rates were found in France (31.8 %).

The net debt-to-income ratio of non-financial corporations shows the liabilities within the business sector. It is calculated as liabilities minus assets as a share of the net entrepreneurial income. This rate, which stood at 328 % in the EU in 2004, reached a peak of 406 % in 2009 and then decreased to reach 275 % in 2019. In 2020, as an effect of the COVID-19 crisis, indebtedness rose again and reached 325 %, the second-highest annual increase since 2000. This ratio strongly differs among the Member States, ranging in 2020 from –22 % in Estonia (a negative debt means a company has little debt and more cash) and 93 % in the Netherlands to 713 % in Portugal, 643 % in Greece (and 588 % in France).

Dividends paid to households by NFCs grew significantly in France between 1984 and 2010 (+838%), more than in the other countries for which data are available – and above all more than compensation of employees paid by NFCs (+400%) and gross operating surplus (+250%) – but only +20% between 2010 and 2021, i.e. slower than in the other countries but with a record level in 2021-2022 -. Dividends paid to NFCs exploded between 1984 and 2010 (+1531%), but with a very marked slowdown between 2010 and 2022. But they are three times higher than those paid to households. In fact, shares and stock option plans have been lower in France by comparison with other countries. French households prefer sometimes investments such as life insurance or other equities and savings funds. « Nominal capital gains » are lower but they are less risky and closer to liquidity. Thus, financialisation of French economy took place between 1984 and the 2009 crisis, but not after.

«La théorie économique justifie l’existence des marchés par leur effet positif supposé sur le bien-être collectif : ils inciteraient les offreurs à produire des biens de bonne qualité à des prix bas. Pour cette raison, et pour cette raison seulement, en tant qu’ils travaillent à l’intérêt général, les profits privés sont tolérés. Il est important de rappeler cette évidence à une époque où le profit semble être devenu une valeur absolue, bonne en elle-même. Or, si on en juge la finance de marché du point de vue de l’intérêt général, on ne peut imaginer échec plus complet.», André Orléan, Pourquoi tant de crises ?

«Le pire, ce sont les semaines qui ont suivi la faillite de Lehman Brothers en septembre 2008. De ces expériences qui amènent à réfléchir. Sur le fait, par exemple, que la finance est un moyen et pas une fin. » Joseph Stiglitz

I – COMMENT MESURER LA FINANCIARISATION ?

II – LES COMPTES DES SOCIÉTÉS NON FINANCIÈRES (SNF)

III – DÉLICATE MESURE DES DIVIDENDES EN EUROPE

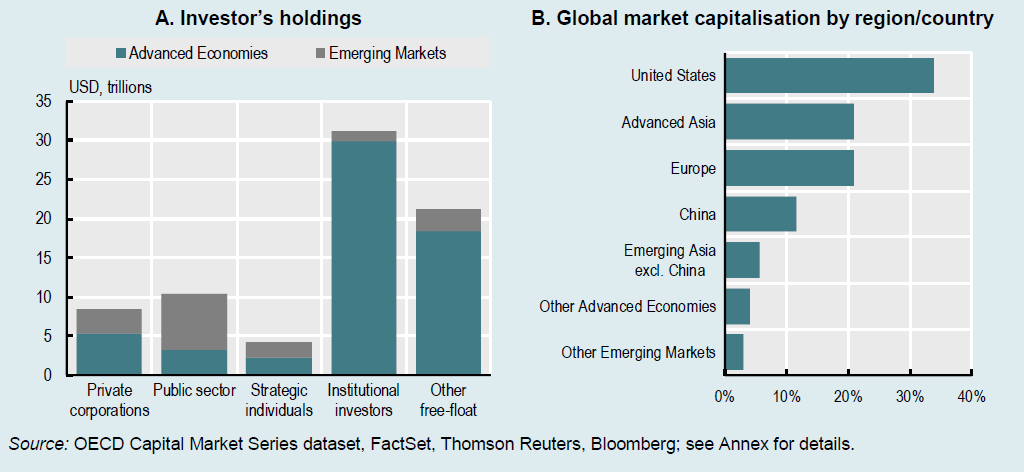

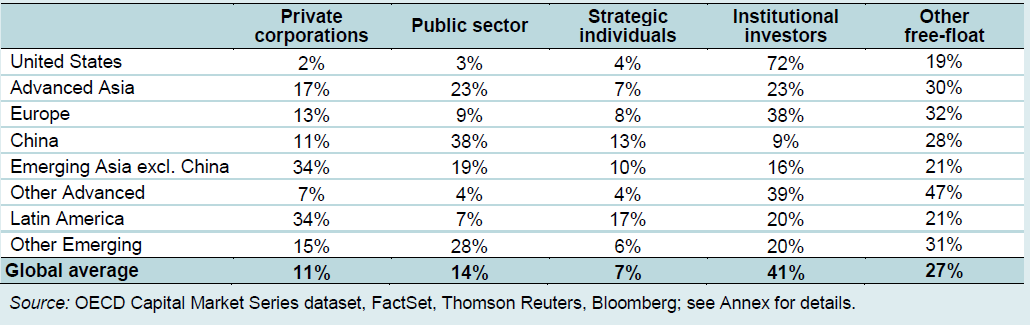

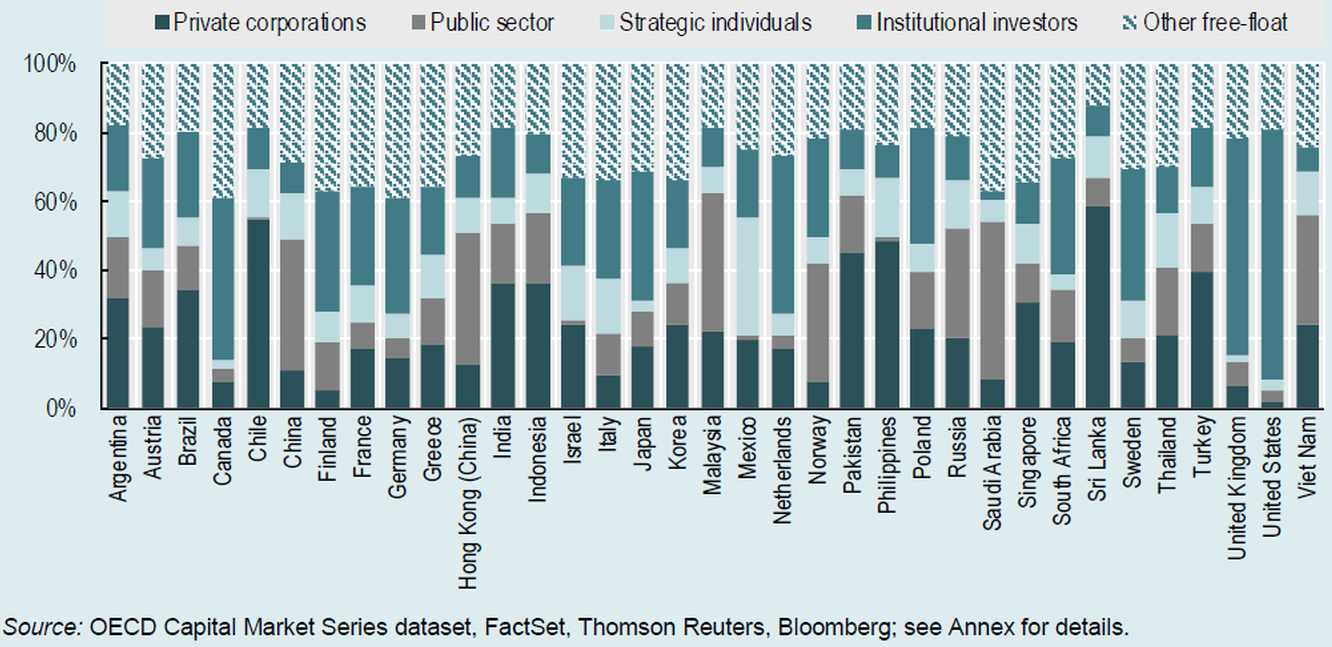

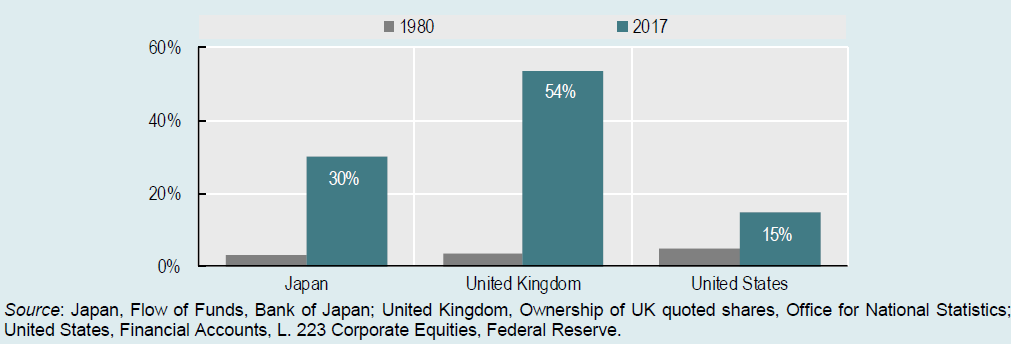

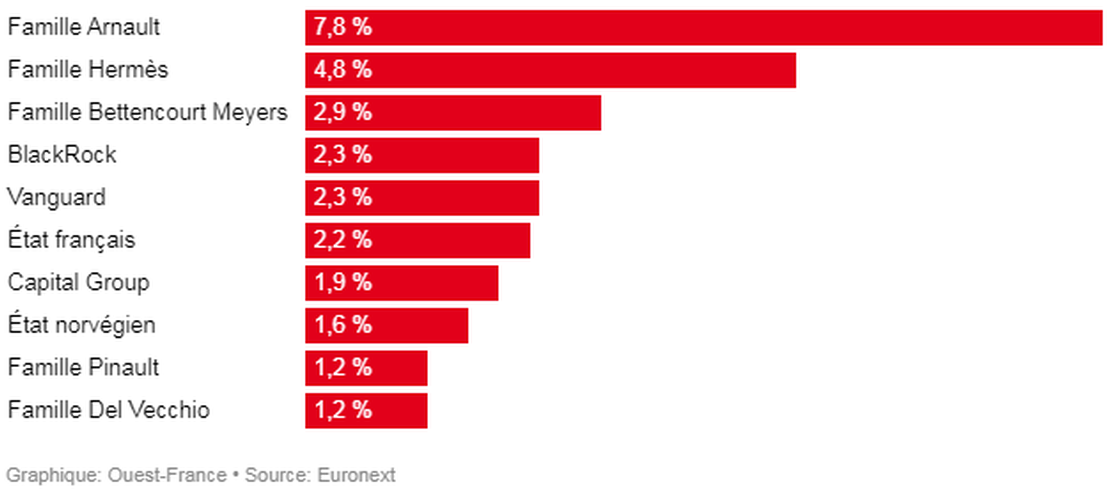

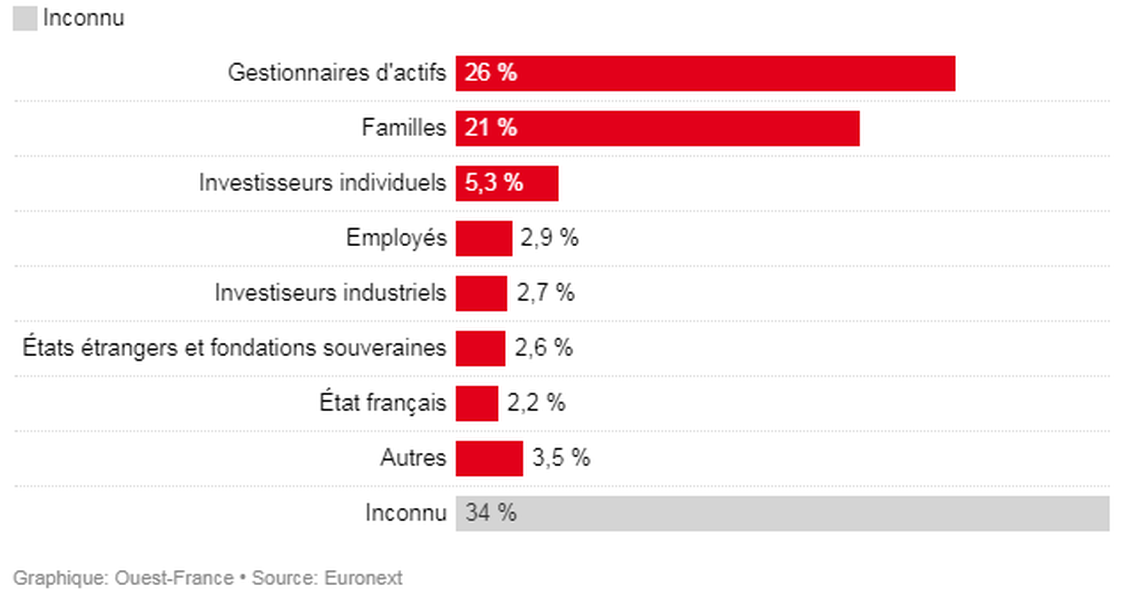

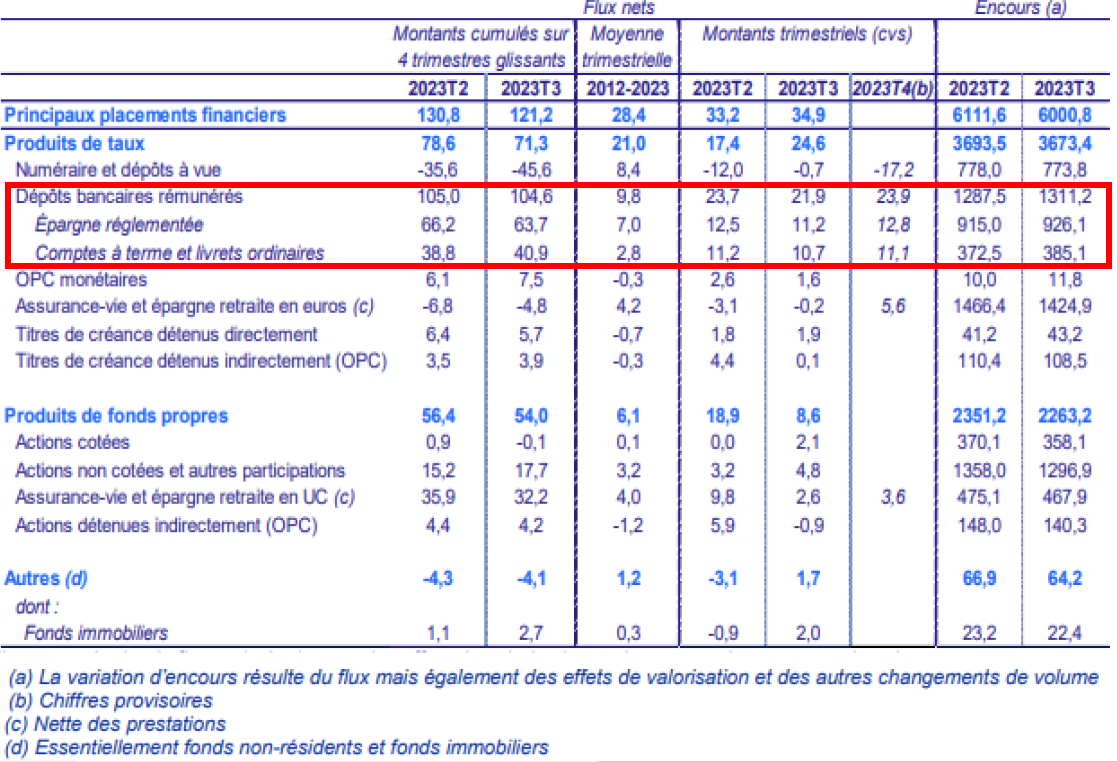

IV – À QUI APPARTIENNENT LES SOCIÉTÉS COTÉES EN BOURSE ?

V -COMPARABILITÉ DIFFICILE DES TAUX DE MARGE DES SNF EN EUROPE

VI – LES REVENUS DISTRIBUÉS REÇUS PAR LES SNF IMPORTANTS EN FRANCE

VII – VALEUR AJOUTÉE, ÉPARGNE, INVESTISSEMENT DES SNF EN FRANCE

VIII – LES RATIOS DES SNF EN EUROPE DEPUIS LA CRISE DE 2009

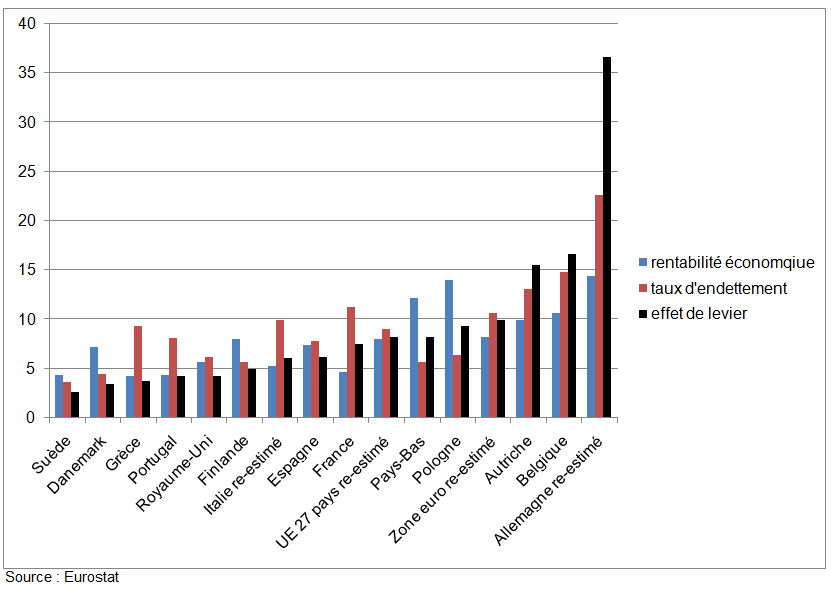

IX – RENTABILITÉ ET EFFET DE LEVIER DES SNF EN EUROPE

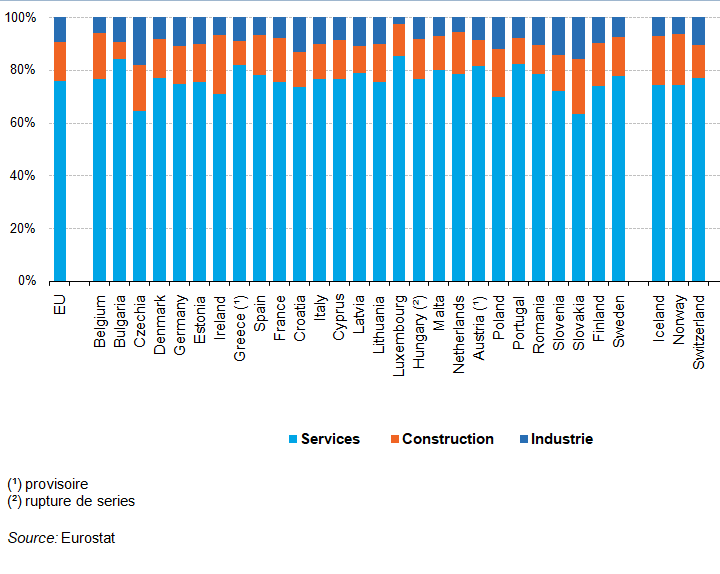

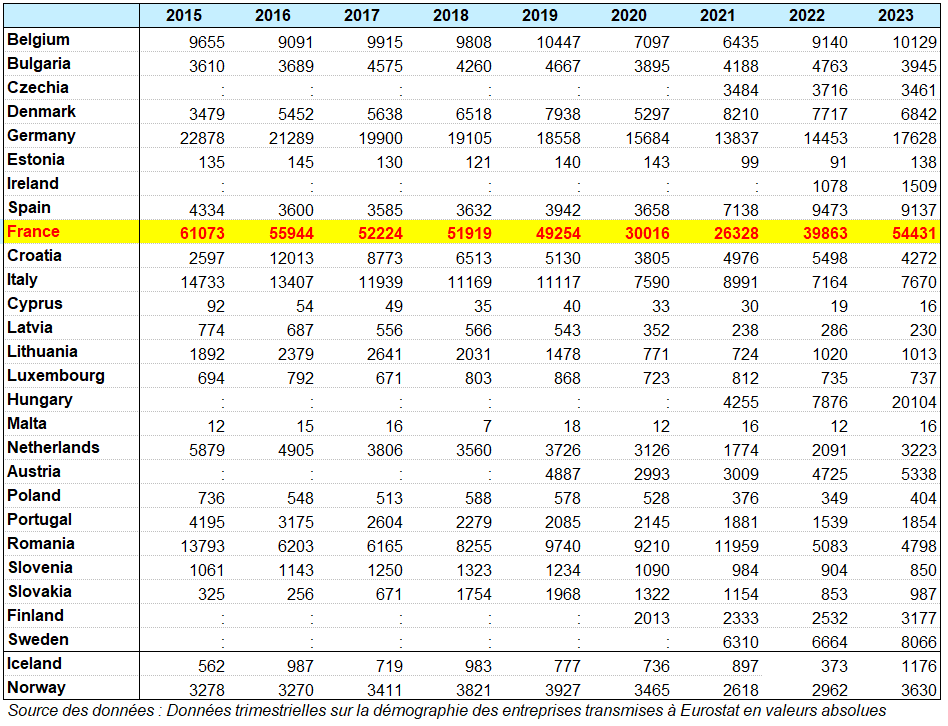

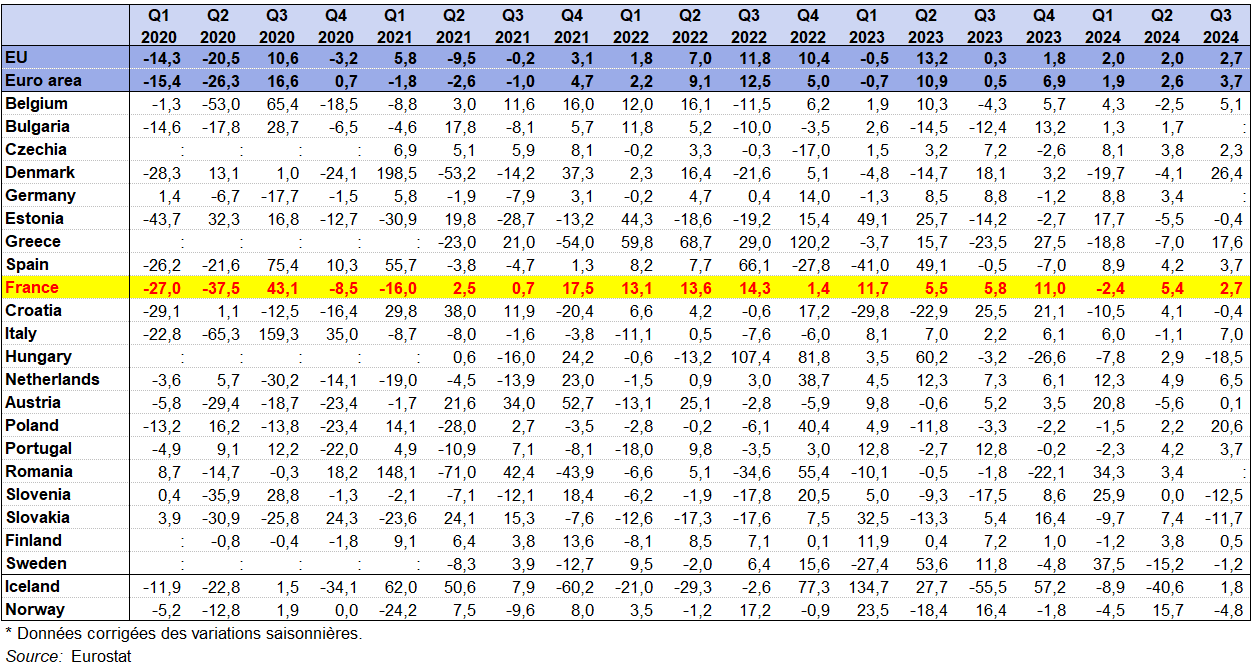

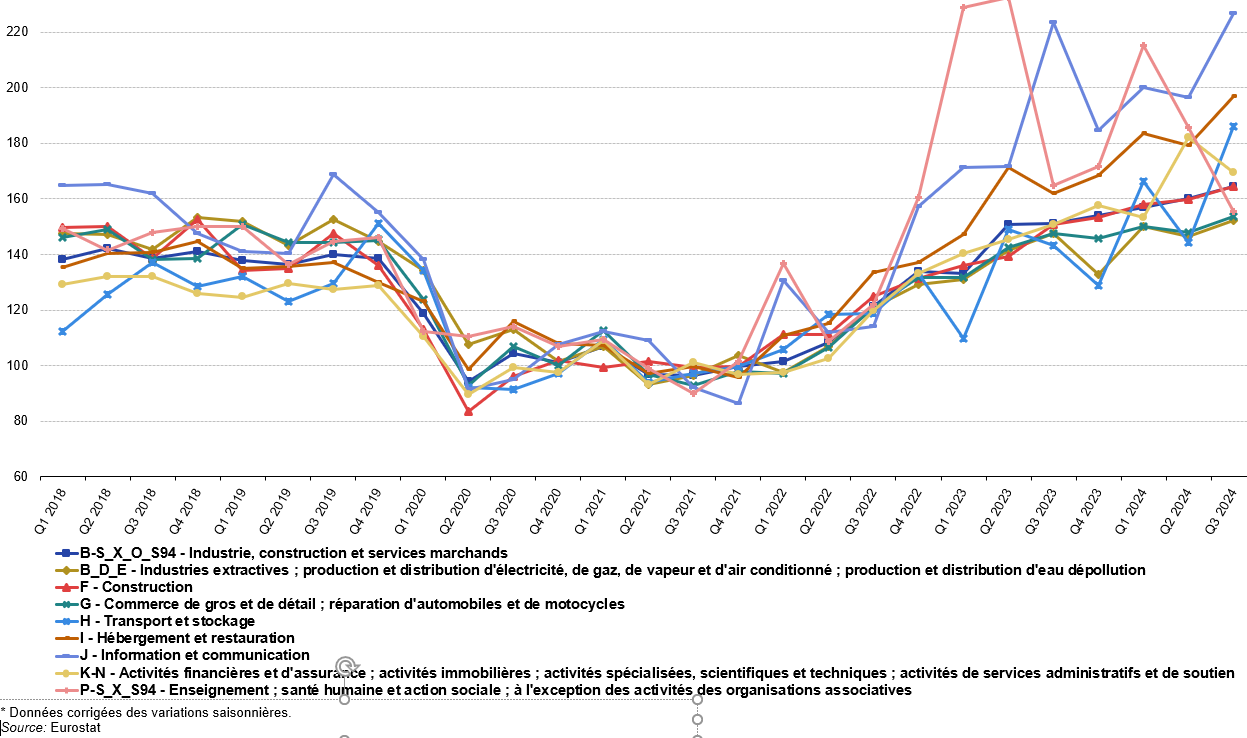

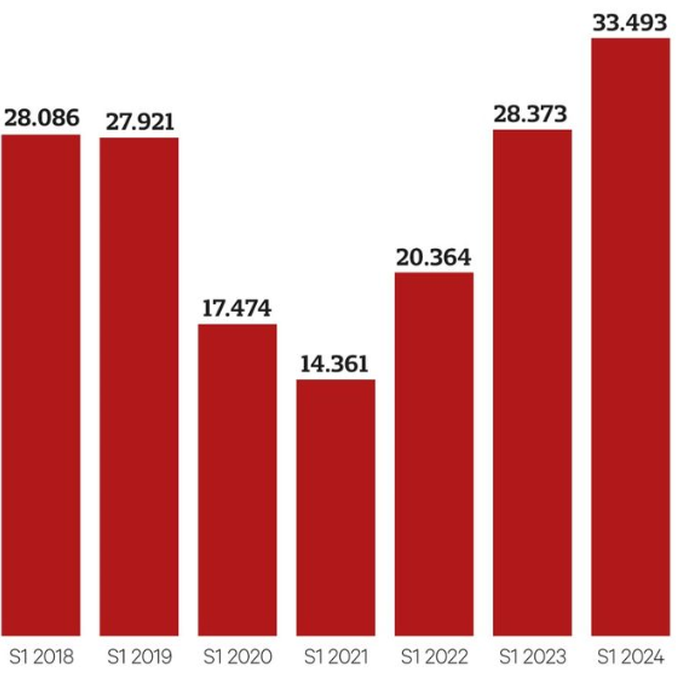

X – STRUCTURE DES ENTREPRISES EN FRANCE ET DANS L’UE

Introduction

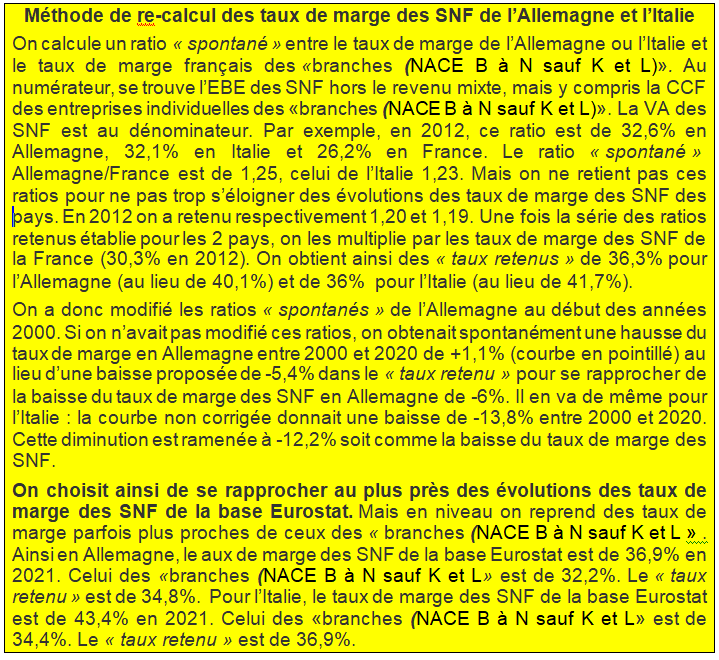

° Existe-t-il un lien entre désindustrialisation et financiarisation? Les placements financiers des entreprises (achat d’actions, de produits dérivés), les dividendes versés, qui s’envolent avant la crise de 2009, ont-ils eu pour effet de ralentir l’investissement de celles-ci ? Ou bien cette relation n’existe-t-elle pas vraiment? L’essor des marchés financiers dans les années 1980 s’est accompagné d’une envolée des taux de marge des sociétés non financières. Mais depuis une vingtaine d’année ces taux de marge sont inférieurs en France à ceux des autres pays même si les taux de l’Allemagne et l’Italie en étant corrigés pour permettre des comparaisons, se rapprochent du taux français.

° Le nouveau capitalisme financier donnerait davantage aux investisseurs la possibilité de « sortir » du capital des entreprises dans lesquelles ils investissent. A chaque instant, ils pourraient arbitrer, à peu de frais, entre continuer d’investir dans la même entreprise ou redéployer leurs capitaux dans une autre firme qui peut se trouver dans un autre pays. Dotés d’une meilleure « option de sortie », les investisseurs pourraient exiger une plus grosse part du « gâteau ».

° Cette financiarisation accaparerait une partie du bénéfice qui pourrait être réinvesti et accaparerait aussi de l’énergie. Des gens travaillent sur ces gains financiers potentiels au lieu de produire. Ils capteraient une partie de la valeur ajoutée.

° La financiarisation aurait de multiples facettes : achats d’actions sous forme spéculative (fonds spéculatifs), puis revente éventuelle de l’entreprise après un assainissement financier; achats d’actions des ménages en espérant faire des gains, achats d’actions de sa propre entreprise pour faine augmenter le cours des actions restantes et éviter une OPA, rachat d une entreprise pour s’agrandir (croissance externe). Les fondateurs des entreprises du GAFA rachètent ainsi d’autres d’entreprises, notamment celles innovantes dans leur domaine (nouvelles technologies) pour éviter la concurrence. D’autres entreprises se diversifient en rachetant des entreprises, afin de ne pas être sur un seul marché.

° Bref la financiarisation est un phénomène complexe à étudier à partir des comparaisons internationales. Elle est certes mondiale mais prend des formes spécifiques à chaque pays.

1/ La globalisation financière ou financiarisation de la finance

° Pour l’économiste M. Aglietta, la globalisation financière « est le nom donné à des transformations qui ont affecté les principes de fonctionnement de la finance. Ce sont des transformations très profondes qui associent étroitement la libéralisation des systèmes financiers nationaux et l’intégration internationale » [1] (les nombres entre crochet renvoient à la bibliographie en bas de page).

° « La globalisation financière résulterait de trois phénomènes : les réformes qui ont transformé le monde de la finance, les innovations technologiques et l’apparition de nouveaux instruments financiers« .

a) Les réformes qui ont transformé le monde de la finance pour le libéraliser

« La globalisation financière s’explique principalement par l’expression « 3 D » ou la théorie des « 3D » : dérèglementation, désintermédiation et décloisonnement. Cette expression a été inventée par H. Bourguinat dans son ouvrage « Les vertiges de la finance internationale » (1987).

b) Les TIC et la globalisation financière : première condition de la financiarisation

« Les technologies de l’information et de la communication (TIC) ont puissamment contribué à la globalisation financière par trois séries d’effets : l’accélération de la circulation de l’information à l’échelle de la planète, la mise en réseau des entreprises au niveau mondial et le développement de l’économie immatérielle et virtuelle non localisée, et par conséquent difficile à contrôler comme les paradis fiscaux par exemple ». De 1980 à 1998, l’indice des valeurs boursières du Dow Jones a été étroitement lié à l’investissement dans les technologies de l’information.

c) Les innovations financières : seconde condition de la financiarisation

« Avec la libéralisation des marchés financiers et la globalisation, on a assisté à l’émergence de nouveaux instruments de placement et d’emprunt avec souvent des taux d’intérêt variables comme avant et pendant la crise des subprimes. Les innovations financières contribuent à la diversification de l’offre de produits financiers (obligation à taux variable dont le taux est indexé sur le Libor, dérivé de crédit, échange de défaillance/Credit Default Swap, etc.) et à une distribution plus équilibrée des risques. Cela étant, la crise des subprimes de 2008 aurait montré les limites de la titrisation et des techniques de transfert de risque ».

° En 1973, on met au point une formule permettant de calculer le prix d’une option. Ils fournissent ainsi aux opérateurs l’instrument qui leur manquait pour confectionner plus facilement des produits de couverture des risques, ouvrant la voie à la croissance explosive des marchés de produits dérivés. À partir des années 1990, la titrisation massive des actifs financiers (pour transformer des dettes en actifs) permet aussi aux banques de se délester des risques associés à leurs énormes portefeuilles de crédits, en les segmentant pour les revendre sous forme de nouveaux titres représentant des composantes variables de risque. Cette innovation financière, jumelée à la globalisation des marchés financiers, a eu pour effet d’augmenter la spéculation et donc de créer encore plus d’instabilité. Dans ce mécanisme, les banques prennent de l’importance. Plus les banques prennent de l’importance, plus elles demandent des libertés, moins elles prennent de précaution.

° La déréglementation financière des années 1980 précède l’émergence et l’épanouissement des TIC mais l’espace ainsi ouvert à la concurrence et à l’expérimentation débouche sur de nouveaux instruments et de nouvelles pratiques financières. L’intermédiation financière cède la place à la titrisation et à la montée en régime d’une désintermédiation qui concerne d’abord les grandes entreprises mais qui grâce à divers innovations s »applique ensuite aux jeunes pousses des secteurs de la haute technologie. La finance enregistre ainsi une accélération importante de la productivité car l’information est au cœur de l’activité d’intermédiation financière.

° Ainsi la financiarisation se voit d’abord au formidable essor de l’industrie financière depuis le début des années 1980, concomitamment au développement de nouveaux acteurs à la taille impressionnante (fonds de pension, hedge funds, fonds d’investissement…). La numérisation et la mondialisation y jouent un rôle essentiel. Et quel meilleur signe de la financiarisation des économies, que la croyance d’un lien entre santé des marchés et santé de l’économie, pourtant très discutable. Les agences de notations sont à l’affût du respect des critères de convergence de la zone Euro. Mais leur surveillance n’a-t-elle pas trop centré la politique économique sur les questions financières, développées dans les manuels internationaux du SCN 2008 et du SEC 2010, au détriment d’autres aspects (désindustrialisation, déficit extérieur, transition énergétique, systèmes de soin et d’éducation, etc…) ?

2/ De la financiarisation des années 1920 …

° Malgré les conclusions de J.K. Galbraith dans son livre « la crise économique de 1929 », – qui ne prévoyait pas de crises d’une telle ampleur dans le futur – , que de ressemblances mais aussi certaines différences entre la crise des années 30 et celle de 2008 : durant la décennie 1920-1930 il y a de multiples innovations financières et une financiarisation de l’économie américaine comme avant 2008 : développement des holdings de sociétés, des fonds d’investissement au Royaume-Uni puis aux États-Unis.

° En 1929, la bulle spéculative est amplifiée par le nouveau système d’achat à crédit d’actions nommé le call loan (« emprunt à appel »), qui est permis comme pour les terres agricoles de la Floride dès 1925. C’est l’accroissement phénoménal des affaires sur marges ; il suffisait au spéculateur d’un droit d’achat de 10 % du prix des actions pour en percevoir les plus-values : pour dix dollars achetés, les investisseurs ne déposent qu’un dollar, quitte à revendre ensuite l’option au prix payé plus le total intégral de l’augmentation. D’ailleurs, avec la crise d’octobre 1929, les banques en augmentant ces droits jusqu’à 50% ou plus ont accentué la crise (baisse du cours des actions) en empêchant des investisseurs d’en acheter .

° Autre innovation de la financiarisation des années 20, le levier. comme le mentionne J.K. Galbraith. « Vers l’été 1929, on ne parlait plus des sociétés d’investissement en tant que telles : on parlait des sociétés à grand levier, à petit levier ou sans levier du tout. Si les actions ordinaires de la société qui avaient si miraculeusement augmenté en volume étaient détenues par une autre société ayant un levier semblable, les actions ordinaires de cette autre société connaîtraient une augmentation d’entre 700 et 800% par rapport à l’avance originelle de 50 % …. et ainsi de suite. Il y eut une ruée pour fonder des sociétés d’investissement qui en fonderaient d’autres qui à leur tour en fonderaient de nouvelles » .

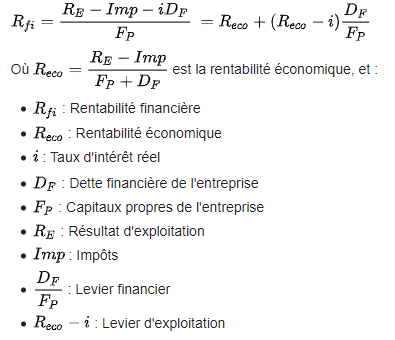

° À cette financiarisation s’ajoute l’endettement excessif que connaît l’Amérique en 1929. L’économie américaine avait connu une décennie de croissance en partie basée sur l’endettement. Le surendettement des ménages et des entreprises, y compris pour acheter des actions et autres produits financiers, s’est traduit par des effets de levier dangereux. La crise provoque une incapacité des agents économiques à rembourser leurs emprunts, ce qui cause des faillites en série tant des ménages que des entreprises, dont des banques. Le principe est le suivant : dans le cadre d’un investissement locatif, le propriétaire a un apport personnel de 20% et réalise un emprunt de 80% du montant du bien immobilier. Le levier calculé est de 4 (80/20). L’effet de levier est positif si le bien est loué et que le loyer perçu est plus élevé que le remboursement du prêt immobilier. En revanche, si le bien n’est pas loué, ou si les prix s’effondrent, alors le coût des charges est supérieur aux bénéfices. L’effet de levier est négatif pour le propriétaire.

3/ … à la financiarisation des années 1980

° L’influence de la finance sur l’activité économique, malgré des crises régulières, est longtemps restée relativement cantonnée. En Europe, les marchés étaient de faible taille et très cloisonnés et le secteur financier relativement peu développé. Aux États-Unis, une série de règles héritées de la crise de 1929 limitait son développement . À la fin des années 1970 s’ouvre une nouvelle ère : les marchés supplantent la banque commerciale traditionnelle dans son rôle de principal financeur de l’économie. Subitement, ils deviennent omniprésents dans la vie économique et politique.

° À partir de 1971, la fin de la convertibilité or-dollar donne une nouvelle volatilité aux marchés des changes et des taux d’intérêt. Les entreprises ont besoin de couvrir ces risques nouveaux, avec une forte demande d’assurance adressée au secteur financier. Ce sera la cause première du développement très rapide des activités sur produits dérivés, originellement centrés sur la couverture de la volatilité des prix des matières premières.

° Sous l’influence de l’école de Chicago (Milton Friedman) et d’une croyance aveugle en la capacité des marchés à s’autoréguler, R. Reagan et M. Thatcher enclenchent au début des années 1980 un grand mouvement de dérégulation, qui remet en cause tous les cloisonnements hérités de la crise de 1929. Les marchés s’imposent au détriment des banques, dans un grand mouvement de « désintermédiation ». L’influence de l’État recule. Les frontières entre les métiers financiers s’estompent (banque-assurance). Un important mouvement de restructuration des acteurs se développe : le modèle de la banque commerciale traditionnelle s’efface au profit de grands conglomérats financiers, qui offrent désormais dans le monde entier l’ensemble des services de banque et d’assurance.

° De nouveaux besoins apparaissent. Ils sont d’abord le fait des États, qui voient leur endettement exploser et ne peuvent plus recourir à leur banque centrale pour se financer par la planche à billets. Les États sont alors passés d’un mode de financement de leurs déficits par la planche à billet (l’émission de monnaie) à un financement sur les marchés financiers (par l’émission d’obligations). Depuis, les taux d’intérêt en vigueur pour une économie sont déterminés par l’offre et la demande de titres obligataires. Dans les années 1980 s’est amorcé aussi un mouvement de libéralisation des taux d’intérêt. C’est la financiarisation totale.

° Ainsi la loi du 3 janvier 1973 sur la Banque de France est une loi qui modifie le statut de la Banque de France et précise notamment les conditions autorisant l’État à emprunter à celle-ci (financement monétaire) : principe de contrôle et de limitation sur la capacité du Trésor d’emprunter auprès d’elle. « Les conditions dans lesquelles l’État peut obtenir de la Banque des avances et des prêts sont fixées par des conventions passées entre le ministre de l’économie et des finances et le gouverneur, autorisé par libération du conseil général. Ces conventions doivent être approuvées par le Parlement ». D’un point de vue strictement juridique, la loi de 1973 ne présentait pas de forte rupture par rapport à ce qui préexistait : ainsi, l’article 25 de la loi de 73-7 du 3 janvier 1973 dispose : « le Trésor public ne peut être présentateur de ses propres effets à l’escompte de la Banque de France ». En outre, l’endettement de l’État auprès des particuliers existait déjà avant 1973, et ce à des taux également élevés (emprunt Pinay au taux de 3,5 %, etc.).

° Toutefois cette loi n’a pas mis fin au financement de l’État par la Banque de France. En 1983 le financement du déficit budgétaire était encore majoritairement effectué par la elle. Ce n’est qu’en 1984 que le véritable tournant historique a lieu, avec un recours majoritaire au marché, sous l’influence des idées monétaristes, et dans un contexte plus vaste de libéralisation des marchés financiers. Même si toute date est approximative n‘est-ce pas le début de la financiarisation en France ? La crise actuelle des dettes souveraines en Europe serait d’abord une crise liée à l’ampleur des mouvements spéculatifs et la régulation insuffisante du système financier.

° De leur coté, les entreprises se sont aussi endettées pour financer leurs investissement avec la baisse des taux d’intérêt. L’idée se propage volontiers chez les gestionnaires des entreprises et surtout de leurs actionnaires qu’une organisation doit « optimiser » le montant de capitaux propres qu’elle détient ou auxquels elle doit faire appel. Cette ressource étant rare et coûteuse, sa rentabilité doit être maximisée selon le mécanisme de l’effet de levier pour pouvoir intéresser les détenteurs actuels (pour qu’ils restent fidèles) et les éventuels apporteurs (pour qu’ils soient intéressés). Cette pratique conduit donc à privilégier le financement par la dette plutôt que par l’augmentation de capital (financiarisation). Pour expliquer cette optimisation de la rentabilité des fonds propres, quitte à la simplifier, on peut dire que le même bénéfice (en réalité amputé des frais financiers dus à la dette supplémentaire), rapporté à moins de capitaux propres, double la rentabilité de ceux utilisés. C’est l’« effet de levier financier ». On peut le définir par la proportion dette / fonds propres.

° Tout se mesure désormais en « valeur de marché » à partir des années 1980-90. Tout a un prix et doit être rentabilisé. Avec cette financiarisation effrénée surtout aux États-Unis, aucun champ ne paraît exclu de la finance de marché : des produits dérivés assurent contre les risques climatiques, des obligations voient leur rendement indexé sur les catastrophes naturelles… La financiarisation s’étend au secteur social, avec la création des « social bonds », des obligations dont la rémunération dépend de l’impact social de l’investissement. Le champ géographique de la finance devient à l’échelle de la planète.

° Enfin, dans le contexte de l’idéologie néolibérale, la financiarisation – aux côtés de la déréglementation, de la privatisation et de la marchandisation – a suscité l’émergence de l’idée « sacro-sainte » de l’efficience de tous les marchés, au-delà des marchés financiers eux-mêmes. Et cette hypothèse d’efficience aurait trouvé, et possède encore, un symétrique dans la « nouvelle gestion du secteur public » (new public management) concernant le rôle de l’État dans la prestation des services dans lesquels le secteur privé n’a pas encore suffisamment pénétré. En parallèle, la Commission Européenne n’a cessé de prôner la libre concurrence sur les marchés des produits : énergie, transports, services,…

4/ Comment mesurer la financiarisation à partir des comptes nationaux ?

° La financiarisation peut être mesurée à partir de plusieurs caractéristiques notamment aux États-Unis et dans les pays anglo-saxons. La financiarisation de l’économie s’explique d’abord par la multiplication exponentielle des types d’actifs financiers et un développement spectaculaire de la pratique des opérations financières tant par les entreprises et autres institutions que par les particuliers. Les actifs financiers nets rapportés au produit intérieur net (PIN) ont été multipliés par 4 en France entre 1969 et 2019. Ce développement a mis en évidence l’essor du capital financier débordant la notion plus étroite de capital productif exclusivement centré sur les investissements en équipements de production.

° En second lieu, la financiarisation se caractérise non seulement par l’expansion et la prolifération des actifs financiers, mais aussi par le fait qu’elle s’est réalisée au détriment de l’économie réelle, en termes de niveau et d’efficacité des investissements. La financiarisation ce serait donc plutôt le fait d’acheter des actions que de faire un investissement productif. En France, les achats d’actions par les entreprises voire les ménages ont connu un bond prodigieux entre 1984 et 2010.

° Ensuite, la financiarisation a été imputée aux divers booms tirés par la consommation et fondés sur le crédit aux États-Unis. Le marché du logement y fut, en particulier, à l’origine d’un mouvement de spéculation. Aussi longtemps que la bulle immobilière put gonfler, il en alla de même du crédit aux consommateurs et de leurs dépenses. Mais elle éclata finalement à cause de sa taille excessive et de la vente des crédits hypothécaires subprime au-delà de la capacité de remboursement des emprunteurs, ainsi que de l’incapacité à maintenir la croissance du prix des logements.

° Le crédit hypothécaire n’est qu’un aspect de la financiarisation, mais il occupe un rôle symbolique en ce qu’il représente la pénétration générale de la finance dans des domaines de plus en plus nombreux de la vie économique et sociale, comme les retraites, l’éducation, la santé et les infrastructures économiques et sociales. Il s’agit ici tant de l’entrée du secteur privé dans de telles activités aux dépens du secteur public que de la nécessité pour les consommateurs de recourir au crédit pour pouvoir acheter les services correspondants.

5/ De la difficulté des comparaisons spatiales et temporelles de la financiarisation

° La financiarisation est un problème aux facettes multiples, qui attire particulièrement les économistes, mais auquel il leur est impossible d’apporter une vision définitive, parce que les comparaisons internationales leurs échappent dans la mesure où les concepts (taux de marges, dividendes,..) font l’objet de mesures parfois différentes selon les pays, notamment dans la Zone Euro. Il ne suffit pas en effet dans le cas de ces variables comme dans beaucoup d’autres, de relever avec soin les données des bases internationales puis de les modifier en tenant compte de travaux antérieurs qui ça ou là ont par exemple montré des différences de classement des unités de secteurs institutionnelles, puis de les confronter. Si le travail d’investigation achevé, l’économiste se contente d’élaborer une interprétation vraisemblable à partir de corrections de certaines données, il ne fait que de l’économie approximative quelque soit les méthodes utilisées à partir de recoupements et d’hypothèses ; mais celle-ci sera peut être plus vraisemblable que celle issue des données brutes.

° Puis l’économiste, qui veut résoudre ce problème de comparabilité entre les pays, peut courir un autre risque, c’est d’accommoder inconsciemment les indicateurs que les sources lui fournissent, une fois les chiffres modifiés, à la conception personnelle qu’il s’est faite « à priori » de la réalité économique à partir de la lecture d’autres documents sur cette même comparabilité (encadré suivant). Ainsi ne réussit-il pas à convaincre tous ceux qui le lisent, et d‘autres économistes viennent après lui, qui opposent hypothèse à hypothèse, sous le prétexte qu’ils ont découvert dans les données quelques erreurs inaperçues avant eux ou qu’ils prétendent avoir poursuivi leur enquête avec plus de soin ou plus d’impartialité que leurs devanciers. Le résultat – il en est tout particulièrement dans le cas de la financiarisation de l’économie – c’est l’extrême abondance de littérature économique.

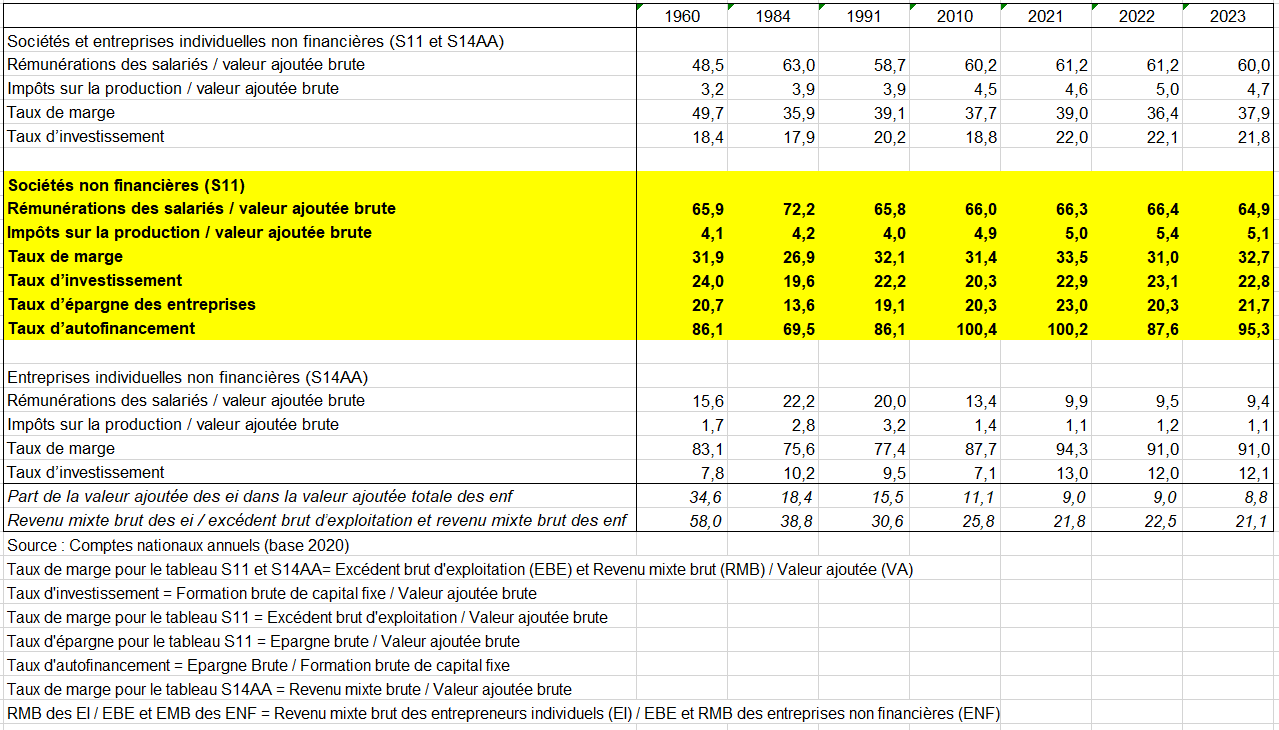

° Les comparaisons des dividendes et des marges entre pays sont délicates mais possibles moyennant certains calculs (voir chapitre V et VIII). En Allemagne, le montant des dividendes nets versés par les sociétés en capital situées sur le territoire national n’est pas connu. Ce sont les revenus distribués des sociétés qui sont connus mais ils incluent les prélèvements sur les revenus des quasi-sociétés (voir chapitre IV). Autre exemple, la présence au sein des sociétés non financières (SNF) des quasi-sociétés voire de certaines entreprises individuelles en Allemagne et en Italie conduit à gonfler l’excédent brut d’exploitation (EBE) des SNF dans ces 2 pays. On peut estimer qu’une part très substantielle de l’écart des taux de marge (EBE/VA) des SNF entre la France et ces 2 pays – de l’ordre de 4 à 5 points – est attribuable à la présence de non-salariés dans le champ des SNF allemandes et italiennes lesquels se versent des revenus distribués importants. Voici pourquoi il faut trouver des méthodes de comparabilité des taux de marge des SNF.

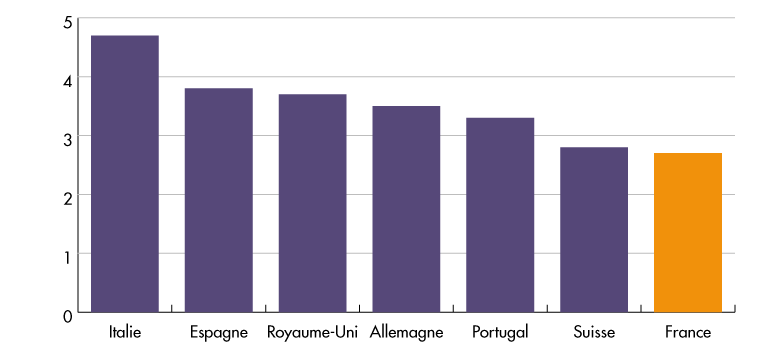

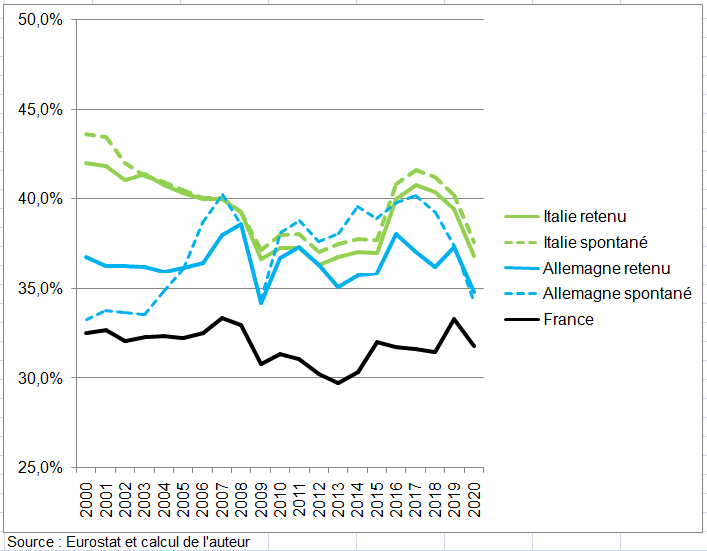

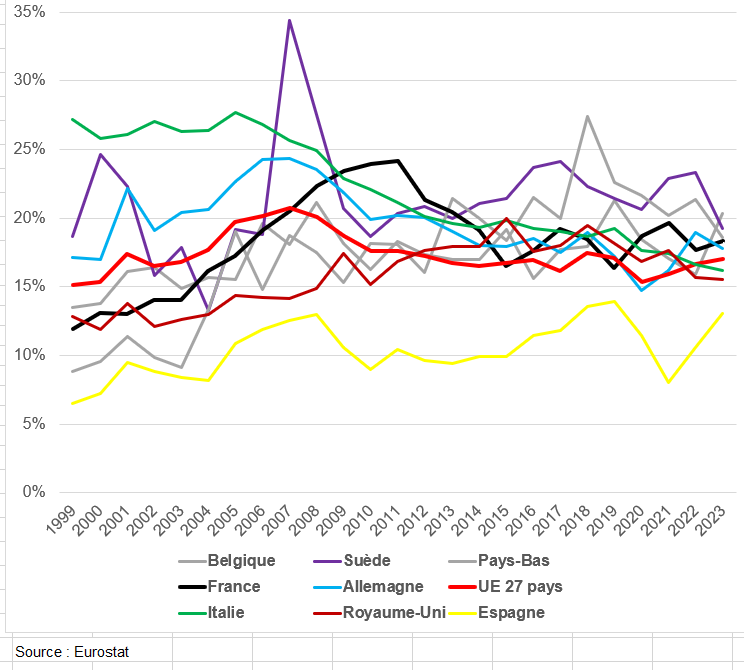

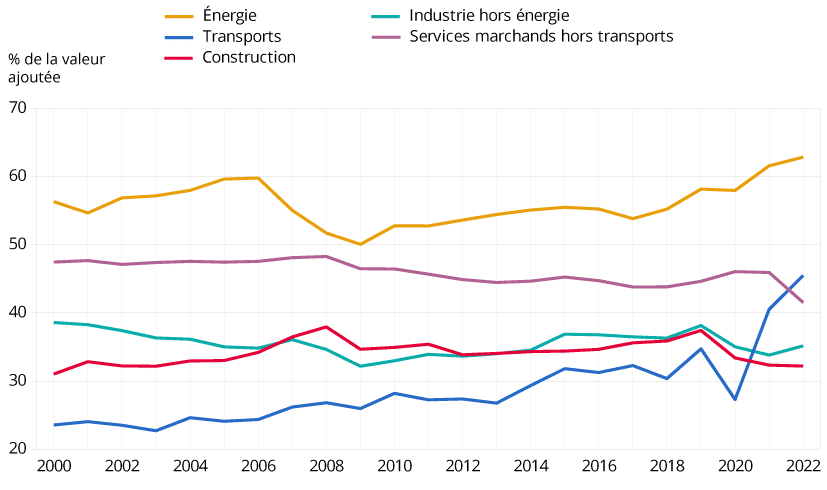

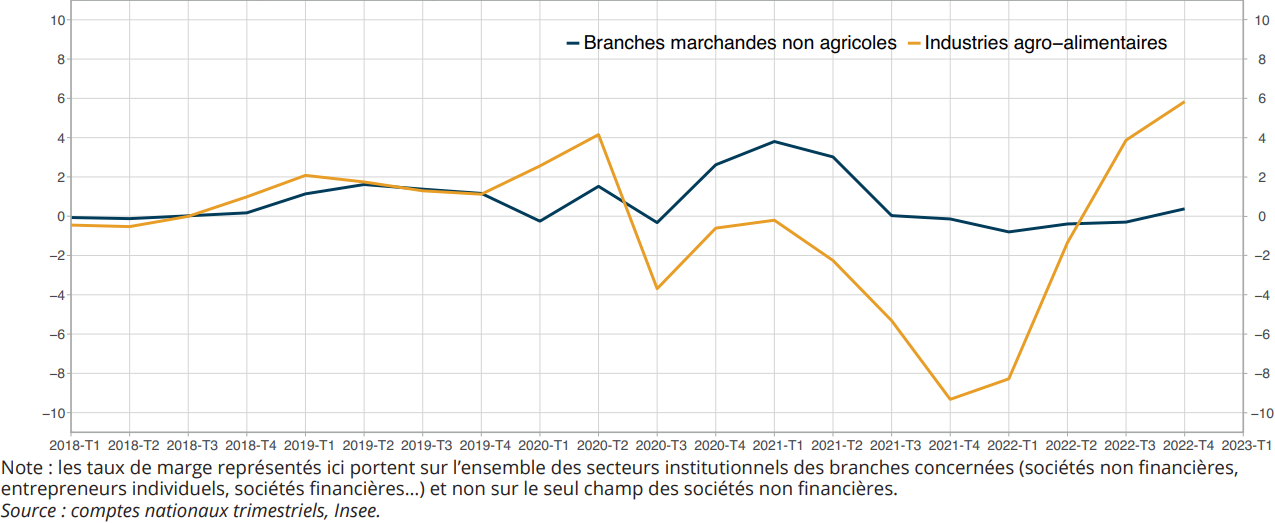

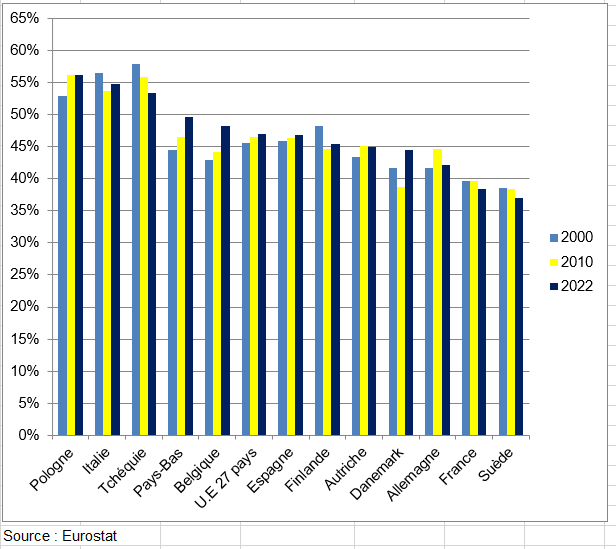

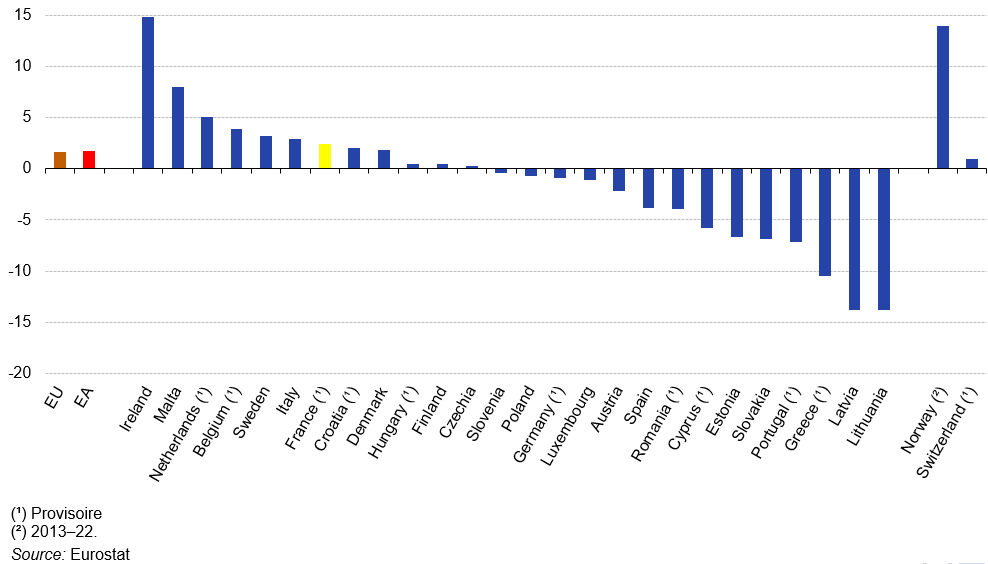

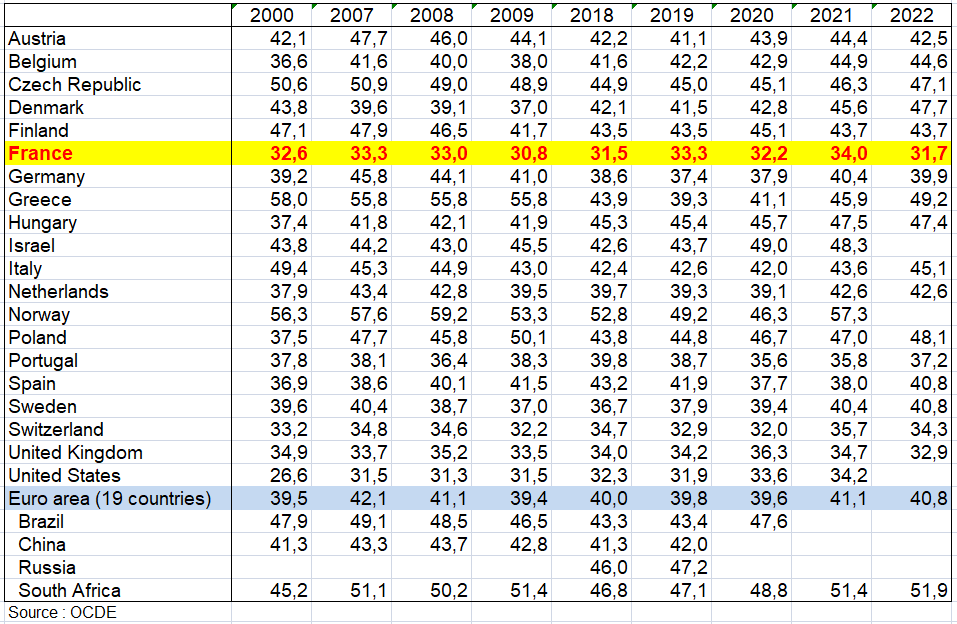

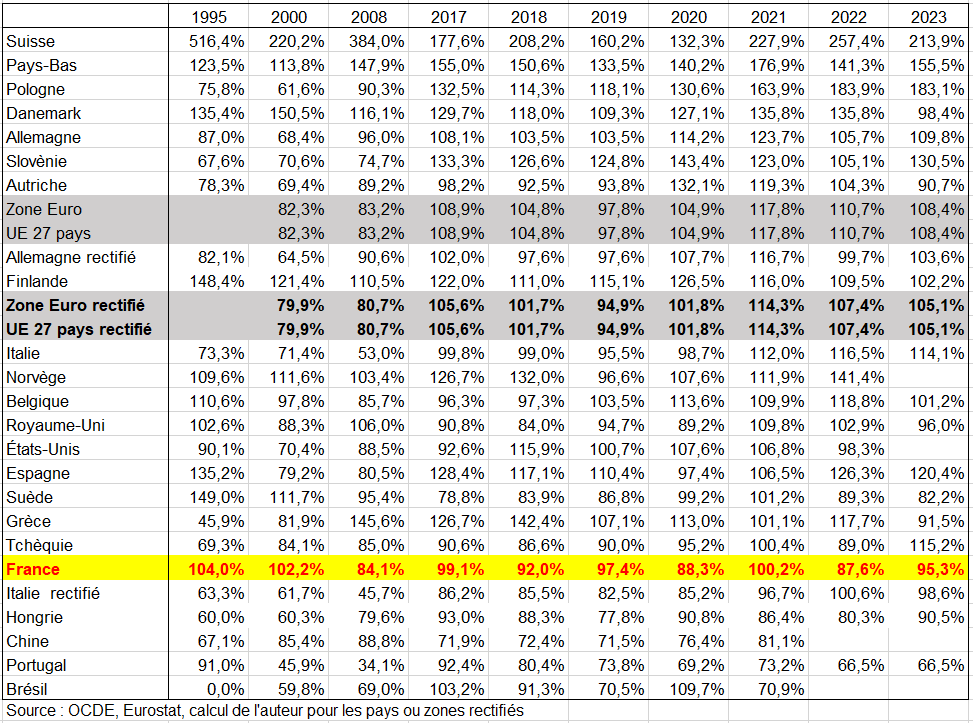

° Il reste que la France est le pays où le taux de marge (EBE / VA) des sociétés non financières (SNF), soit le rapport entre l’excédent brut d’exploitation, qu’on peut assimiler en première approche au profit, une fois retirés à la valeur ajoutée les rémunérations et les impôts nets des subventions sur la production rapporté à la valeur ajoutée est le plus faible au monde en tout cas dans les pays de l’OCDE, Chine et Brésil. Il est de 32,7% en 2023 (32,2% en 2000), soit un peu en dessous du Royaume-Uni (33,7%) des États-Unis (34,9% en 2022) mais surtout de l’Allemagne rectifié des non salariés (36,9%) de l’Italie rectifié (39,3%) de l’UE rectifié (40%) et d’autres pays pays dont la Chine (44,4% en 2020) ou le Brésil. Ainsi il y a certes eu des superprofits en France dans l’industrie agro-alimentaire, l’énergie voire le transport maritime en 2023. Si on souhaite éviter cette question des non-salariés, on peut comparer les comptes d’exploitation par branche. Les résultats sont quasiment les mêmes : le taux de marge de la France est juste plus élevé que celui de la Suède. On rappelle que le profit (EBE) est mesuré ici sur le territoire français, par exemple l’EBE d’une multinationale française.

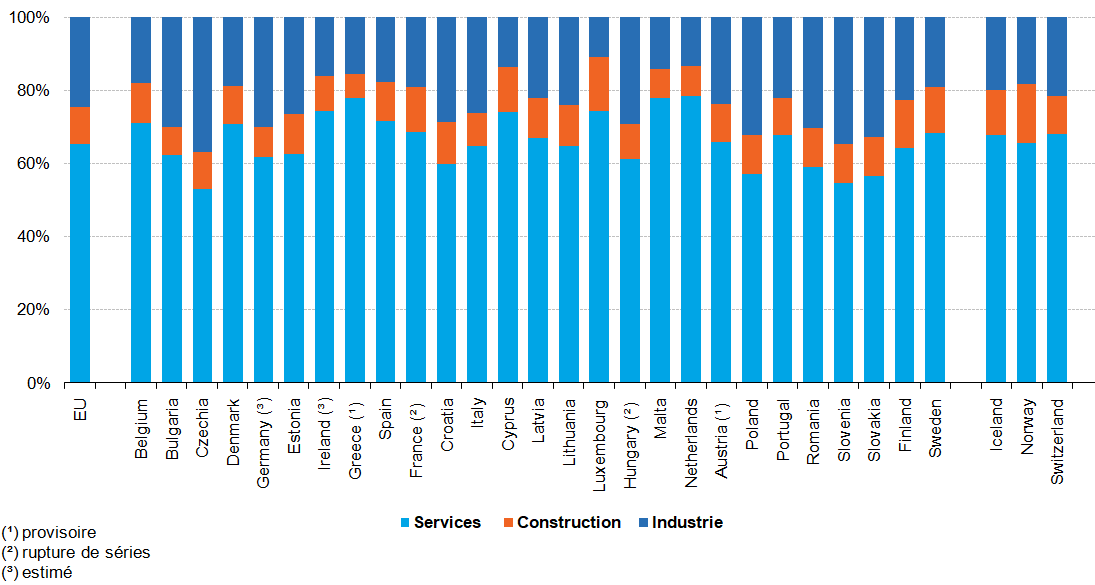

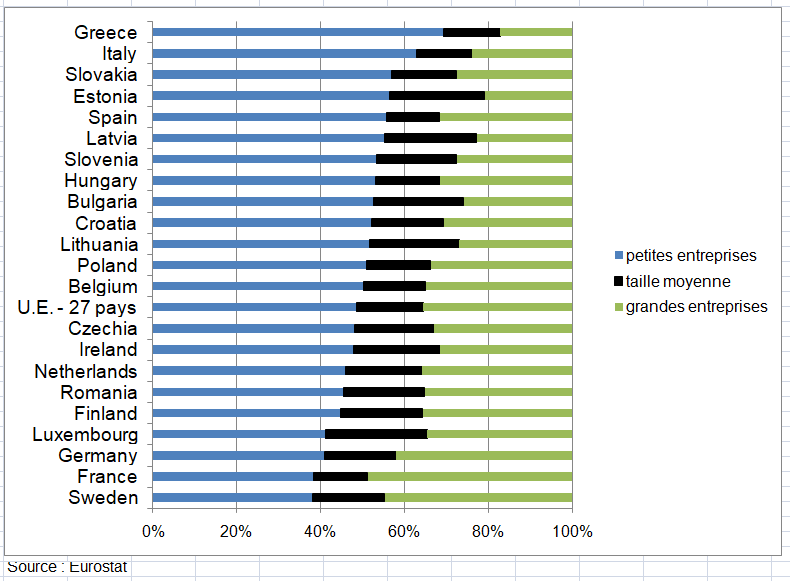

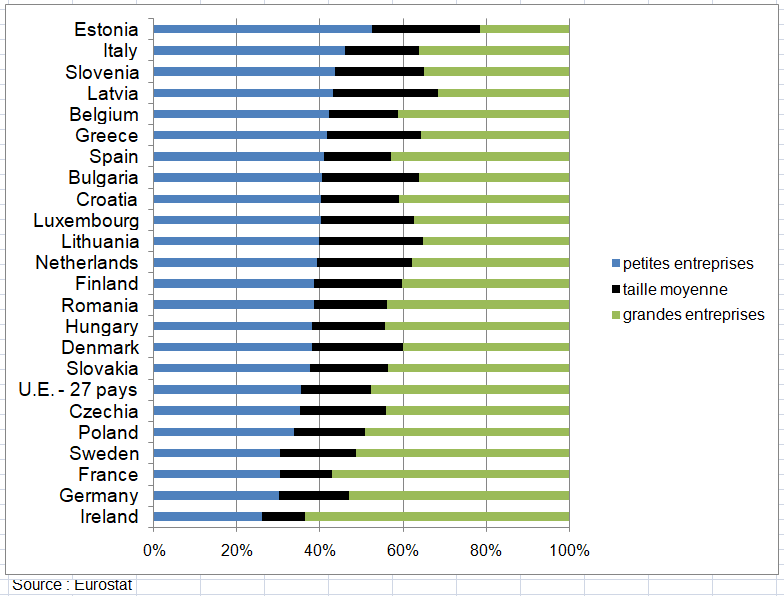

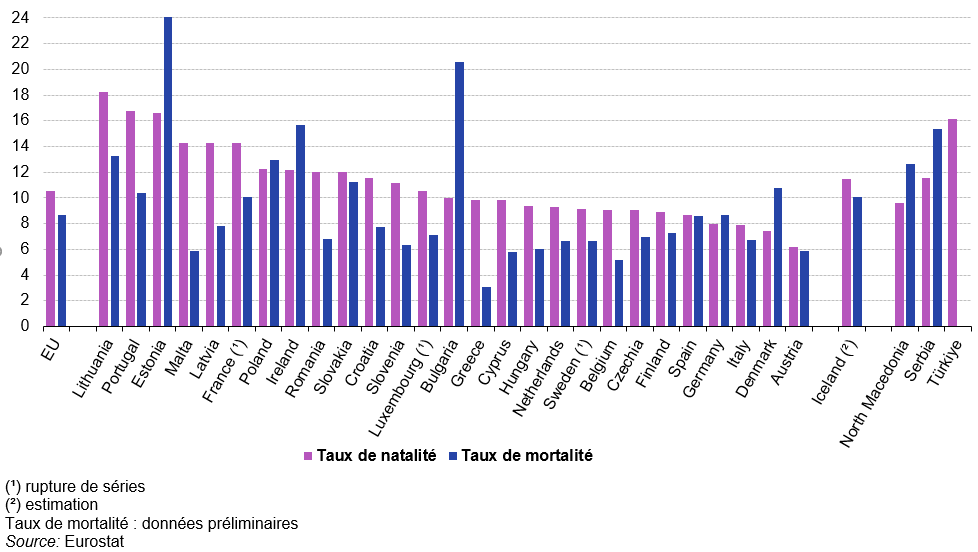

° Un taux de marge bas peut-être lié en partie à des effets de structure (part des entreprises par taille et notamment importance des entreprises individuelles, poids des secteurs d’activité, etc..). En France deux effets qu’il faudrait évaluer, se compensent en partie : la part importante des grandes entreprises (qu’on retrouve en Allemagne) dont les taux de marge sont plus faibles et un poids important des services dont les taux de marge sont plus élevés.

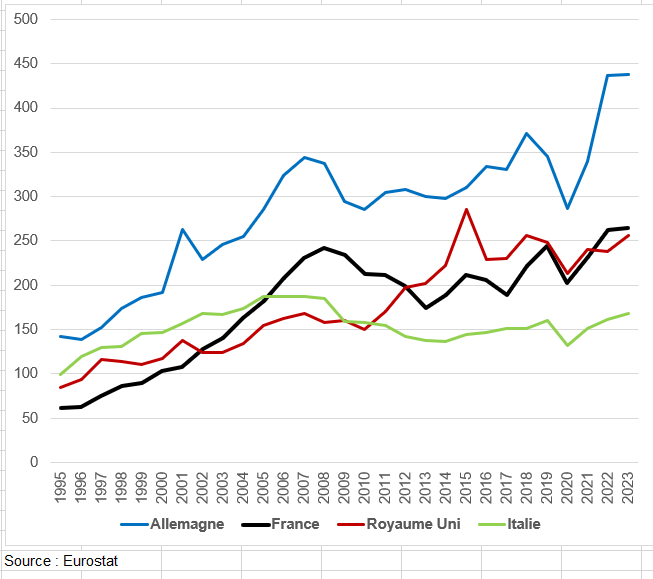

° Bien entendu un ratio voire deux ne suffisent pas à résumer la situation financière des entreprises. On complète ici le taux de marge par l’évolution des revenus distribués des sociétés (D42). La progression en France du D42 versé par les sociétés est proche de la moyenne de l’UE tirée vers le bas par les évolutions en Italie et en Allemagne où une part prépondérante des revenus distribués par les sociétés non financières irait aux quasi-sociétés et stagnerait depuis 2000. Cette opération est donc délicate à interpréter dans les comparaisons internationales.

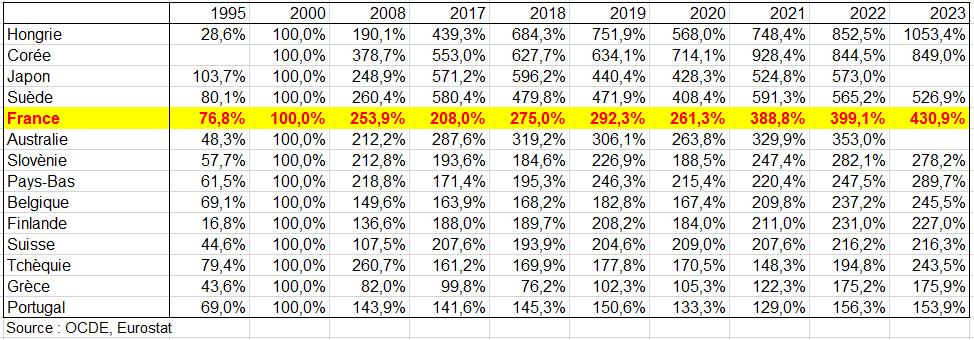

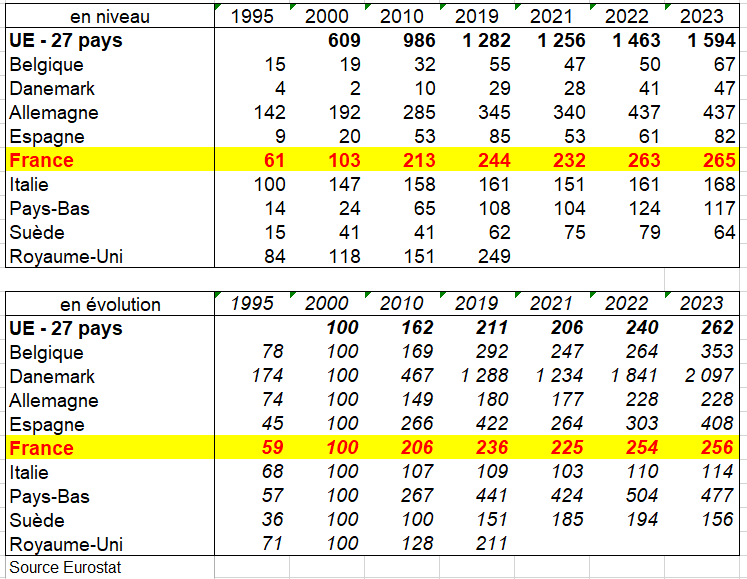

° S’agissant des dividendes reçus par les ménages (évalués dans quelques pays de manière parfois délicate), ceux-ci augmentent fortement en France entre 2000 et 2020 (+331%), croissance moins forte qu’en Suède, au Japon ou en Corée, mais bien plus forte que dans la plupart des autres pays européens. Mais la flat-tax, allègement de la fiscalité par une imposition forfaitaire de 30 % sur les revenus du capital, mise en place en 2018 en remplacement du barème progressif de l’impôt sur le revenu, a relancé les versements de dividendes. Le salaire ou la distribution de dividendes sont deux formes de rémunérations d’un entrepreneur. Les dividendes offrent une exonération de charges sociales, mais ne permettent pas de bénéficier d’une protection sociale. En revanche, les salaires permettent de bénéficier d’une protection sociale en contrepartie des cotisations sociales. Il est ainsi assez complexe de commenter la série française des dividendes reçus par les ménages.

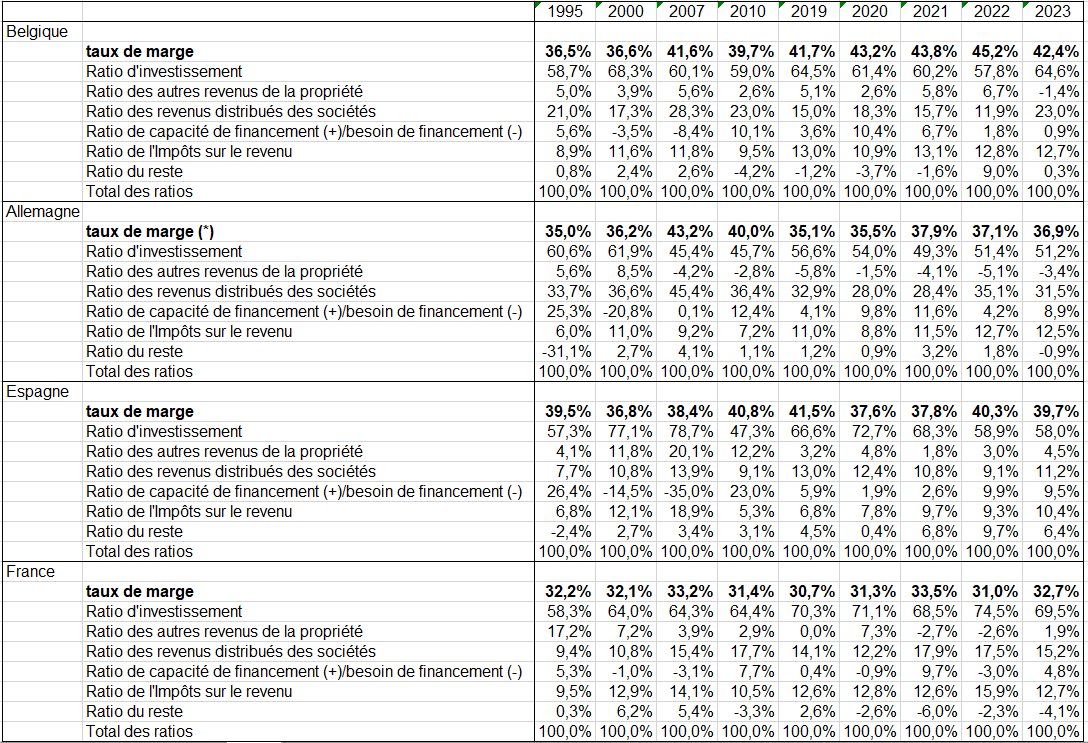

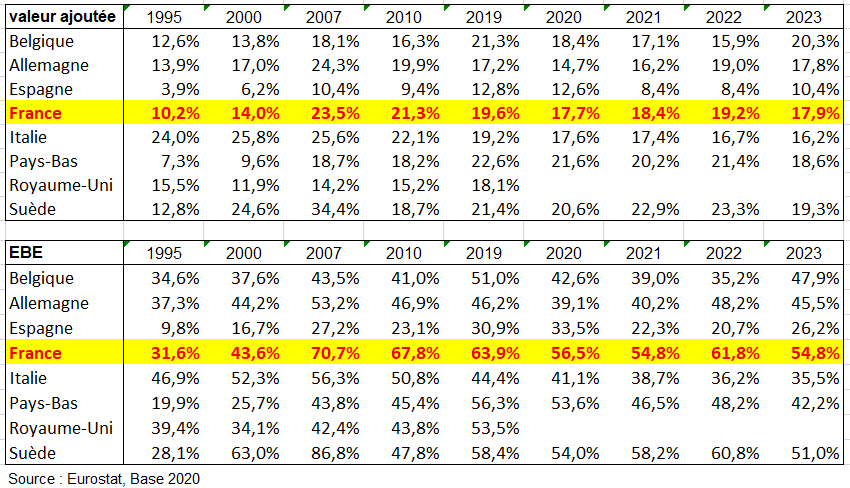

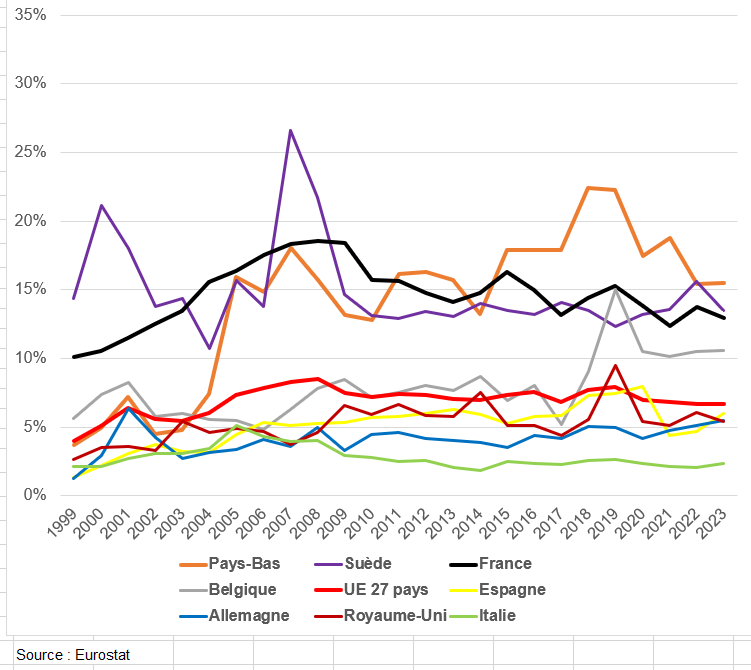

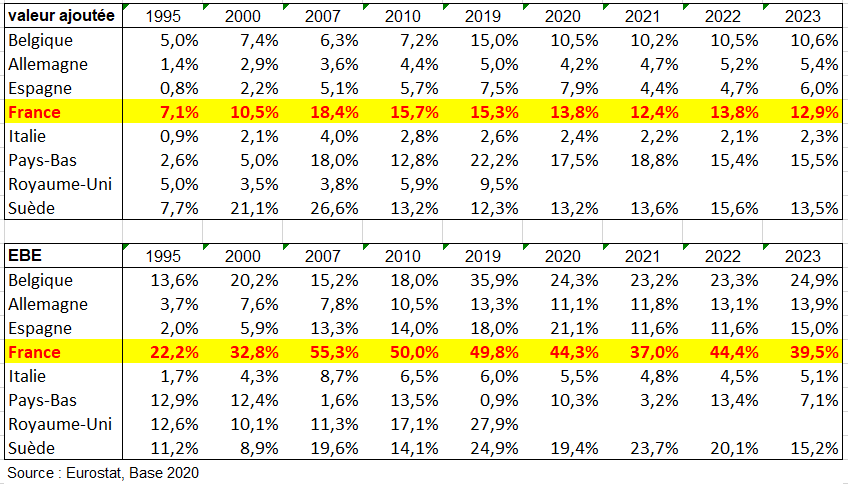

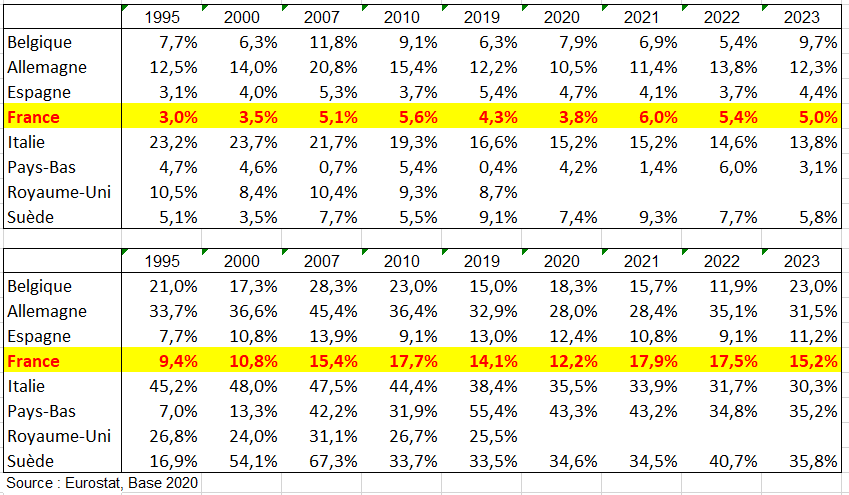

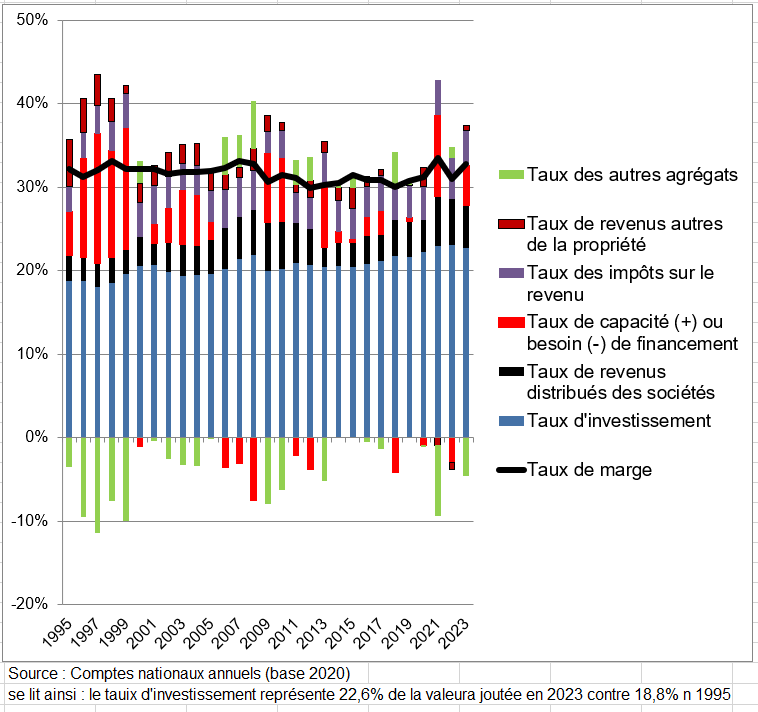

° Mais quand on s’intéresse à la décomposition du profit (EBE) dans 7 pays de l’UE et au Royaume-Uni, il y a certes une croissance relativement forte des revenus distribués en France (versés – reçus) par rapport aux autres pays : 9,4% de l’EBE en 1995 et 15,2% en 2023. Mais cette croissance se situe avant 2007 (15,4%) et elle se fait au détriment du poste « reste » qui comprend notamment les aides à l’investissement reçus (donc comptés ici en négatif) et surtout au détriment des autres revenus de la propriété qui comprennent les intérêts (versés -reçus) mais aussi les bénéfices réinvestis d’investissements directs étrangers (versés -reçus). Elle ne se ferait absolument pas au détriment de l’investissement (FBCF) dont la part dans l’EBE ne cesse d’augmenter de plus de 10 points entre 1995 et 2023 (derniers tableaux suivants). Ces comparaisons sont relativement significatives même si les pratiques comptables de chaque pays sont de nouveau différentes (Allemagne et Italie).

Tableau 10 OECD Eurostat SNF 1995-2023

Taux de marge mondiaux (rapport excédent brut d’exploitation / valeur ajoutée ) des SNF en %

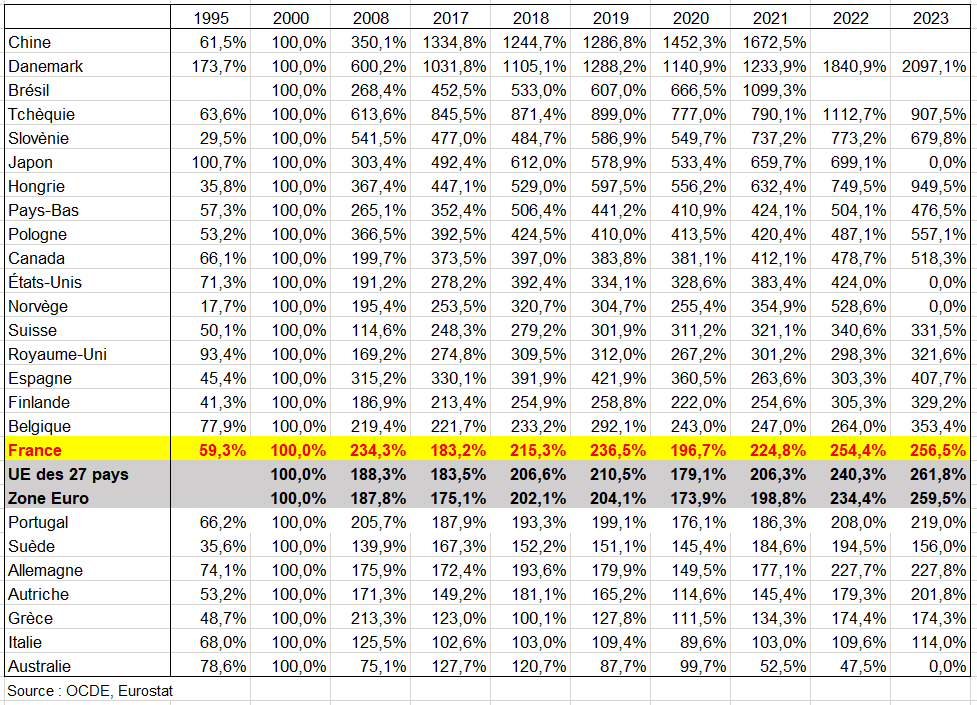

Évolution des revenus distribués versés des sociétés non financières (base 100 en 2000) en %

Évolution des dividendes reçus par les ménages (base 100 en 2000) en %

Tableau 10 décomposition EBE eurostat base 2020

Taux de marge (EBE / VA) et principales composantes du profit (EBE) de quelques pays en %

Source : Eusostat, base 2020, calcul de l’auteur pour l’Allemagne et l’Italie

Le mouvement dit de la financiarisation de l’économie pointe la part croissante des activités financières (services de banque, d’assurance et de placements) dans le PIB. La financiarisation de l’économie consiste dans le primat des intérêts financiers sur les intérêts industriels [3]. Aujourd’hui on parle ainsi de la financiarisation de l’agriculture (les cours du blé dont déterminés sur les marchés mondiaux de cotation), de la financiarisation de l’eau (cette ressource tend à avoir un prix déterminé en fonction de sa rareté par des entreprises cotées en bourse comme en Australie).

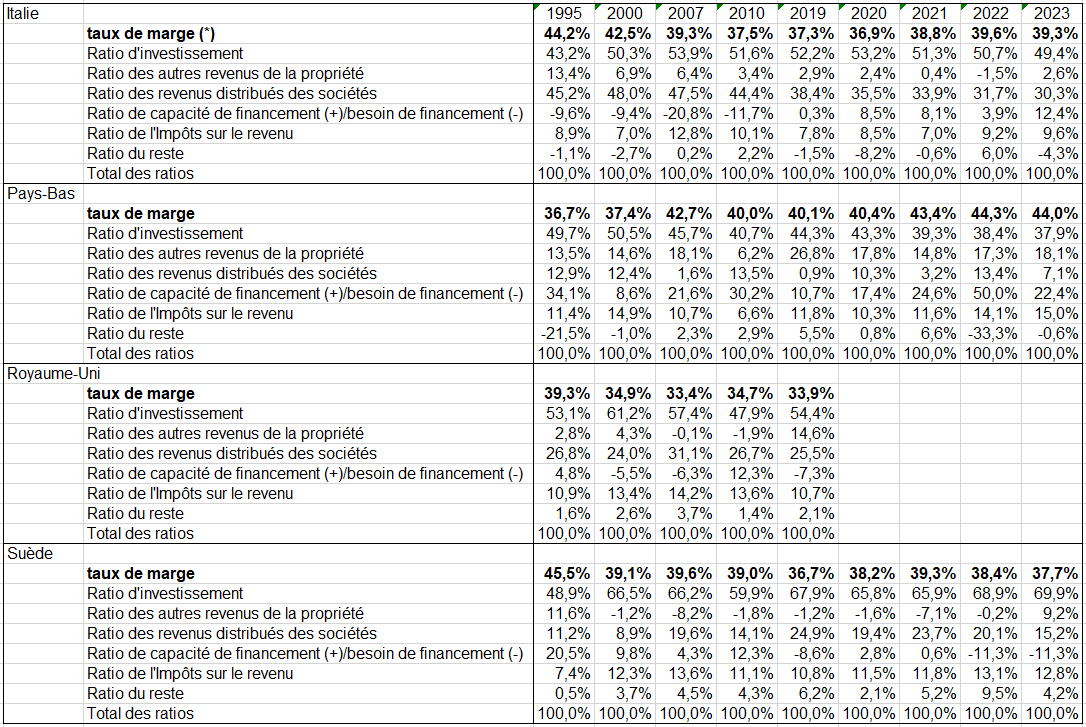

1/ Un premier ratio de la financiarisation : le poids des actifs financiers dans le PIB

La financiarisation s’est accompagnée d’une «hypertrophie de la finance désignant le poids – et par conséquent l’influence – qu’ont acquis les grandes organisations du secteur financier que sont notamment les banques systémiques et les fonds d’investissement . Au Canada, on observe une croissance phénoménale des actifs financiers en circulation depuis les années 1970, parmi lesquels figurent notamment les devises, les prêts, les hypothèques, les obligations et les actions. En effet, la valeur des actifs financiers est passée au Canada de 405 % du PIB en 1970 à 866 % en 2011, comme on peut le voir au graphique suivant. En comparaison, les actifs non financiers, parmi lesquels on compte entre autres les immeubles, les biens de consommation durables, les terrains, les machines et le matériel, représentent bon an mal an depuis 1970 environ 360 % du PIB. À en croire les données du nouveau système de comptabilité nationale, ces chiffres seraient même beaucoup plus élevés. Le poids des actifs financiers aurait atteint 1436 % du PIB au 1er trimestre de 2020, contre 510 % du PIB pour les actifs non financiers.

La financiarisation au Canada : actifs financiers et actifs non financiers en pourcentage du PIB, 1970-2011

Source : Statistics Canada

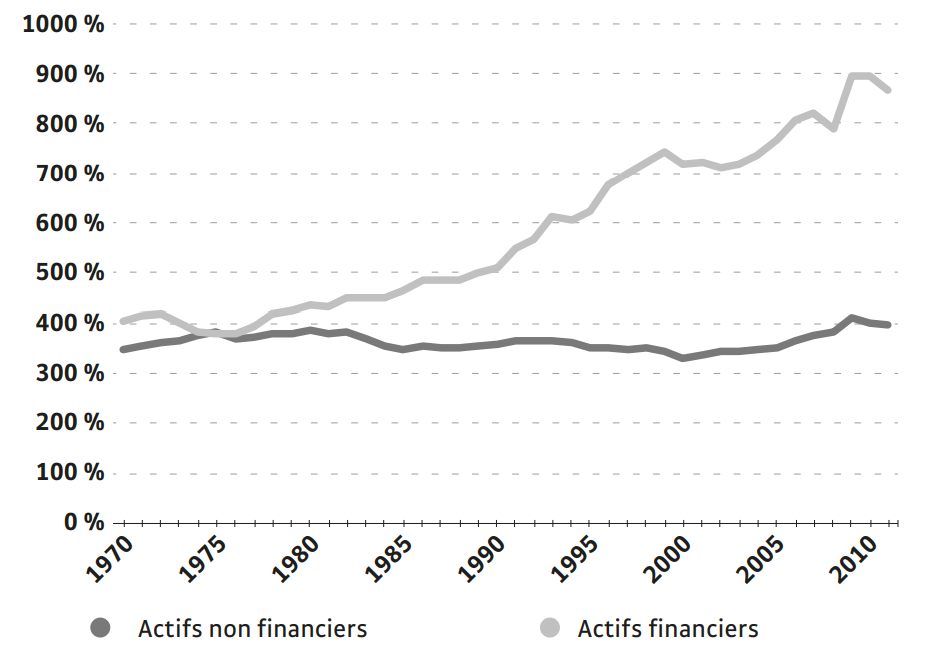

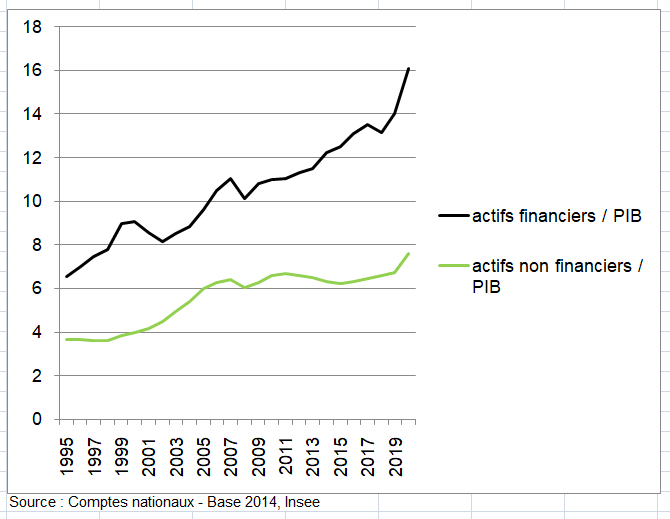

Cette financiarisation est mondiale même si elle est d’une ampleur variable selon les pays. Le graphique suivant est le même que le précédent pour la France. Il présente les évolutions, rapportées au PIB, des actifs non financiers et financiers (croissance continue de la financiarisation de l’économie). En 2020 les actifs financiers représentent 16 fois le PIB. Les actifs non financiers en représentent 7,8 fois le PIB.

Le produit intérieur brut est égal à la somme des valeurs ajoutées nouvellement créées par les unités productrices résidentes au cours d’une période donnée, évaluées aux prix du marché (voir page Le PIB).

Le produit intérieur net (PIN) s’obtient en déduisant du PIB la consommation de capital fixe, qui correspond au coût d’usure du capital au cours de la même période. Il en est de même pour le revenu disponible net par rapport au revenu disponible brut.

Il est plus pertinent de comparer le stock de patrimoine avec des flux macroéconomiques nets plutôt qu’avec des flux bruts. En effet, le patrimoine est lui-même un stock net, qui tient compte de l’état d’usure et d’obsolescence du capital. On a choisi ici de le comparer au PIB pour simplifier et comparer au graphique du Canada. Dans la page Comptes financiers et non financiers, le patrimoine est comparé au PIN.

La financiarisation de l’économie française : actifs financiers et non financiers rapportés au PIB

Le graphique du Canada était auparavant disponible dans les comptes français entre 1960 et 2017. La divergence des 2 courbes (actifs financiers / PIB) et (actifs non financiers / PIB) au début des années 80 était très marquée. Cette divergence se ralentit un peu à partir du milieu des années 90. En 1995, les AF représentent 6,5 fois le PIB quand les ANF en représentent autour de 4 commençant à progresser au début des années 2000. En 2017, ces ratios sont respectivement de 16 et 8. Mais en 1981, au début de la financiarisation ils étaient quasiment égaux autour de 4 fois le PIB sans avoir beaucoup changé durant la décennie 70.

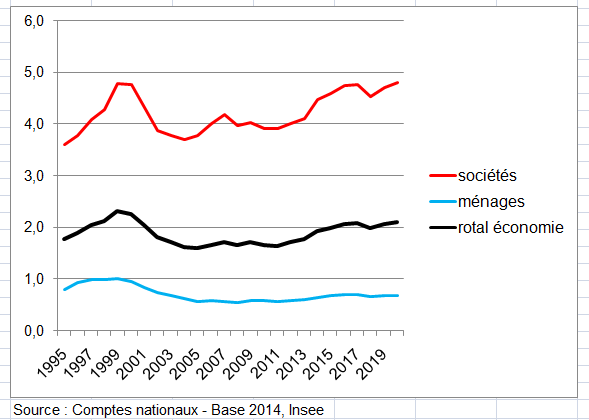

Cette financiarisation concerne surtout les sociétés. Le graphique suivant montre le rapport entre actifs financiers pour le total de l’économie, les sociétés financières (SNF) et non financières (SF), et les ménages. On observe que les actifs financiers représentent un peu plus du double des actifs non financiers. Le ratio entre les deux a légèrement progressé de 1,8 en 1995 à 2,1 en 2020. Malgré un retournement au début des années 2000, ce ratio ne cesse de progresser pour les SNF et les SF. Pour les sociétés, les actifs financiers sont presque 5 fois supérieurs aux actifs non financiers. En fait ce ratio est 2,1 fois supérieur pour les SNF (soit comme pour l’ensemble de l’économie) et 47 fois supérieur pour les SF.

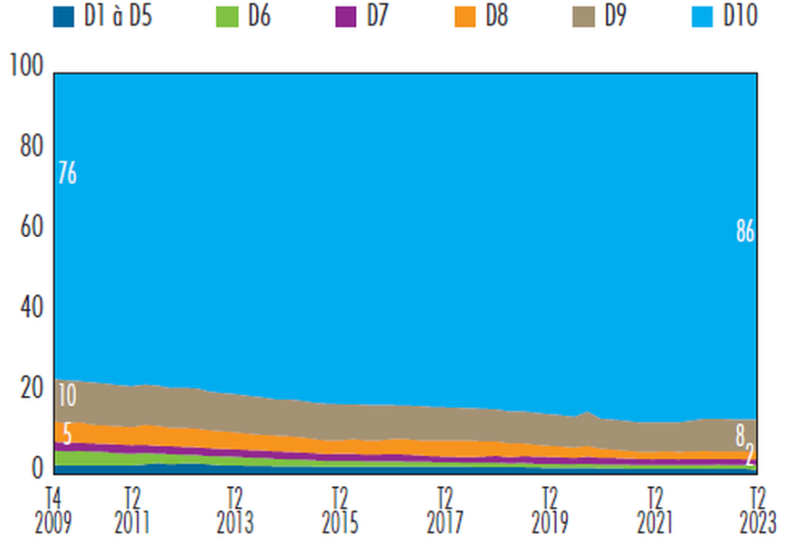

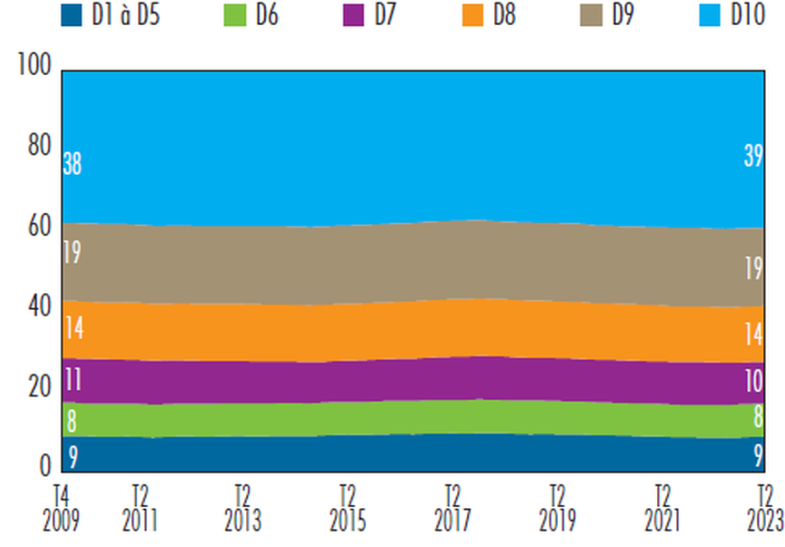

Ce n’est pas le cas pour les ménages français qui investissent beaucoup dans l’immobilier et dont les prix en forte hausse ont permis aux actifs non financiers de progresser plus vite que les actifs financiers entre 1995 et 2020. Leurs actifs non-financiers sont supérieurs à leurs actifs financiers (encadré ci-dessous). Selon une étude de l’Insee, le patrimoine brut des ménages est principalement constitué de biens immobiliers en 2021, dont la part est stable depuis 2004 (62 %). Les ménages les mieux dotés détiennent des types d’actif plus variés comme le compte d’épargne logement, salariale ou retraite, les assurances-vie, les valeurs mobilières. Les 10 % les moins dotés en patrimoine financier en possèdent au maximum 400 euros, tandis que les 10 % les mieux dotés possèdent au moins 150 000 euros, soit 344 fois plus.

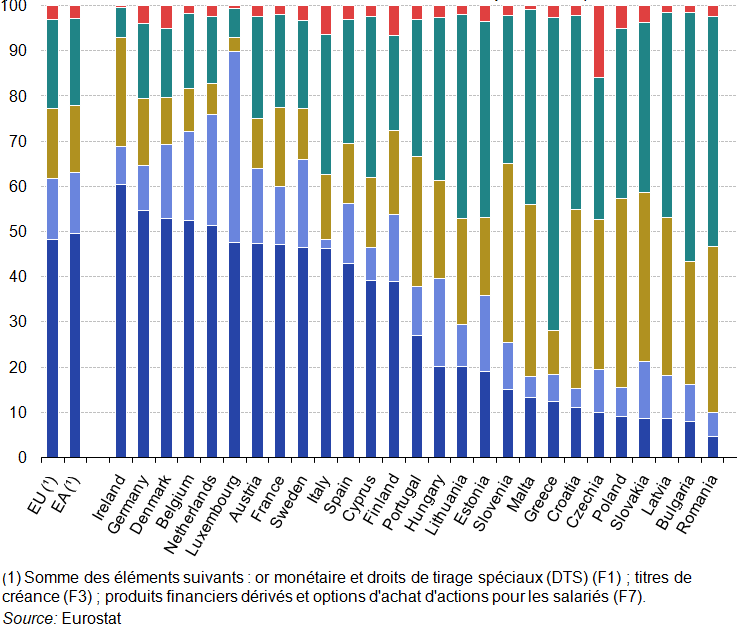

Actifs financiers rapportés aux actifs non financiers par secteurs institutionnels

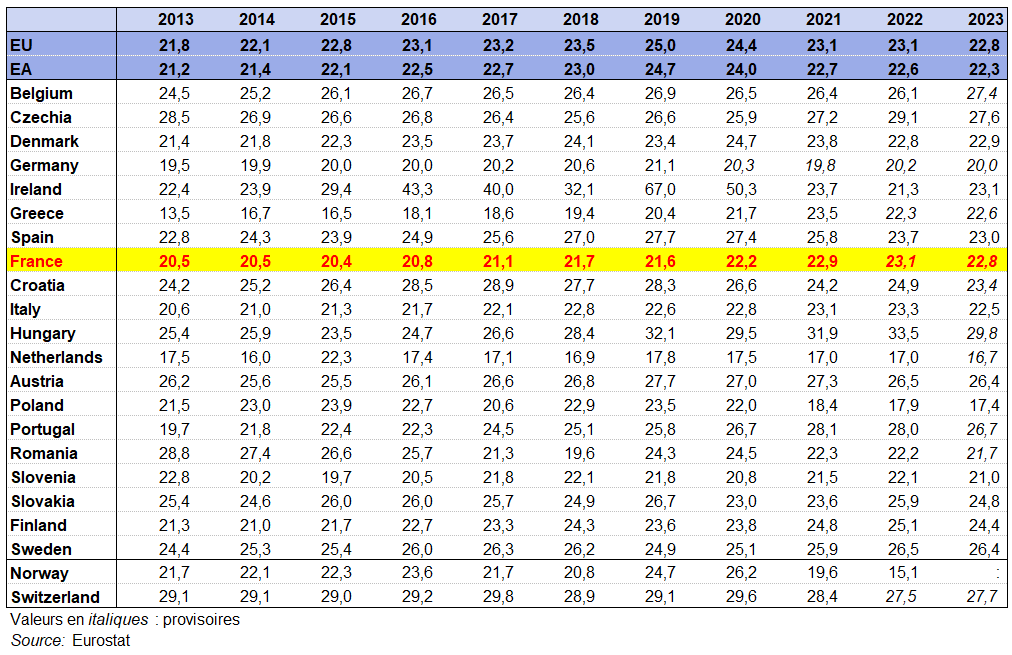

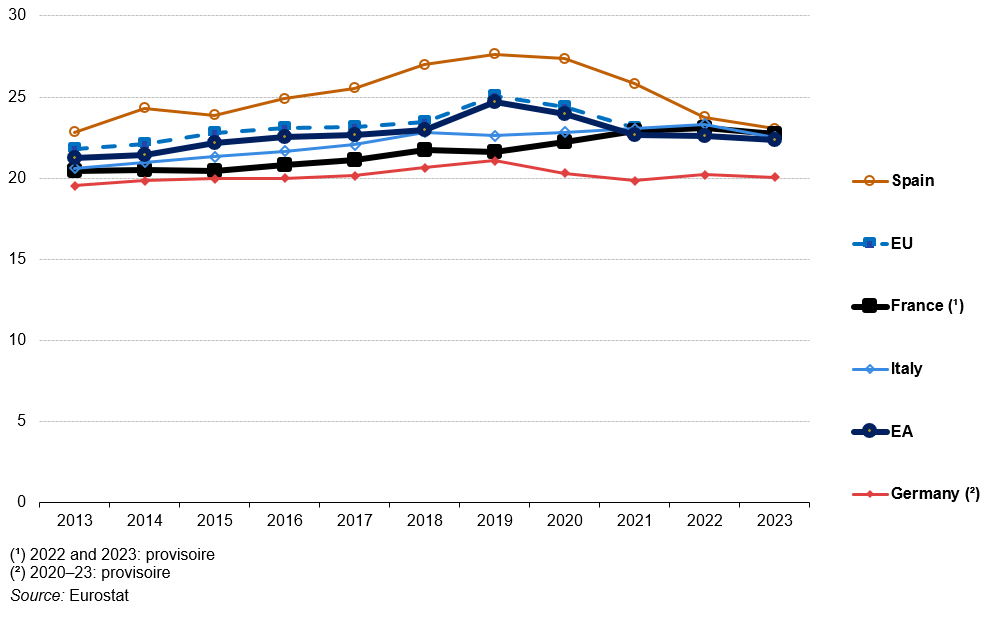

Mais la financiarisation des ménages est aussi variable selon les pays. Un ratio d’Eurostat rapporte le taux des actifs financiers nets des ménages (BF90/(B6G+D8net)) où BF90 est la valeur nette des actifs financiers (actifs – passifs), B6G le revenu disponible brut, D8net le solde des ajustements pour droits à pension. Outre les logements, une autre composante de la richesse des ménages est leurs actifs financiers (actions, obligations, dépôts, etc.). Le ratio des actifs financiers nets des ménages représente ainsi l’accumulation d’actifs financiers, après déduction des passifs, des ménages en proportion de leur revenu annuel. Ce ratio ne tient pas compte des actifs non financiers tels que les logements.

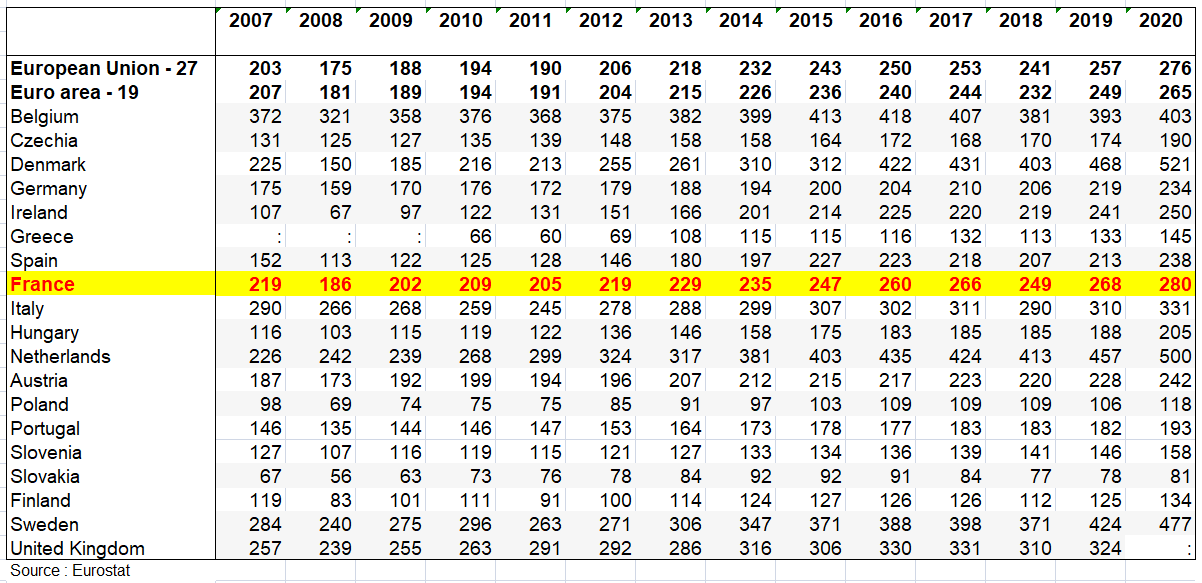

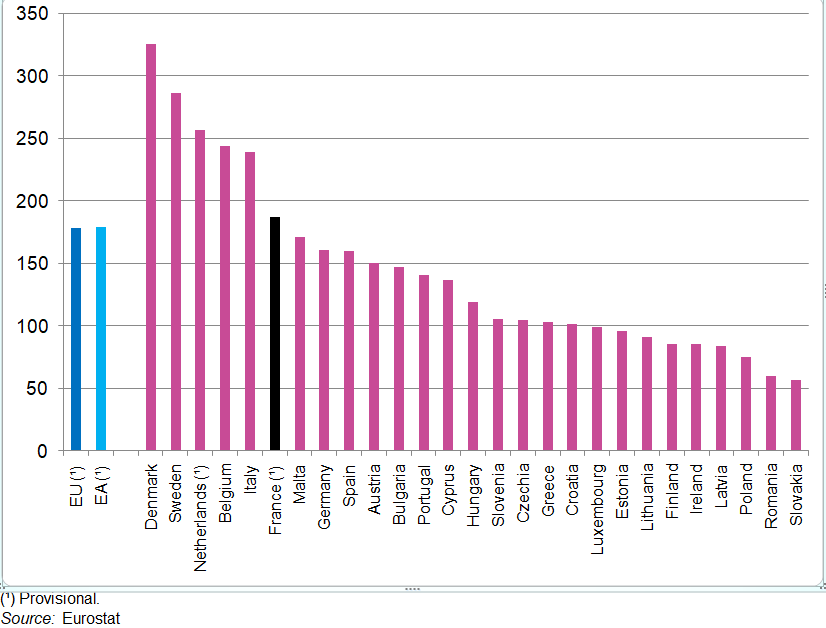

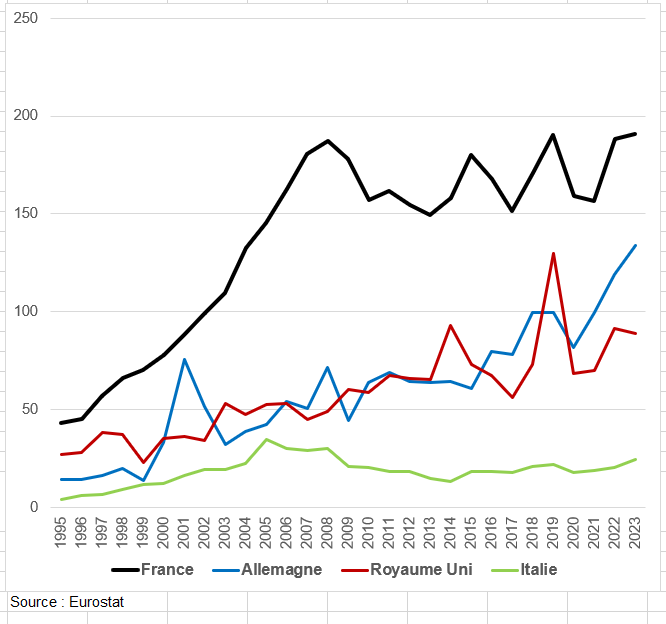

Après avoir fluctué autour de 200 % dans l’UE depuis 2001, le ratio n’a cessé d’augmenter depuis 2012 pour atteindre 253 % en 2017, après quoi il est tombé à 241 % en 2018 pour passer à 276 % en 2020. Le taux varie considérablement d’un État membre à l’autre, allant de 81 % en Slovaquie, 118 % en Pologne et 122 % en Lettonie à 521 % au Danemark, 500 % aux Pays-Bas, 476 % en Suède et 403 % en Belgique avec une croissance spectaculaire dans ces pays depuis 2000. Il est de 280% en France en 2020 (166% en 1995). La progression est proche de celle de l’Italie et du Royaume-Uni avec des ratios plus élevés dans ces deux pays. Leurs niveaux sont plus faibles en Espagne, Allemagne et Autriche (et dans les pays de l’Est de l’UE).

Taux des actifs financiers nets des ménages (valeur nette des actifs financiers/Revenu disponible brut) en %: la financiarisation en Europe

Taux des actifs financiers nets des ménages (valeur nette des actifs financiers/Revenu disponible brut) en %

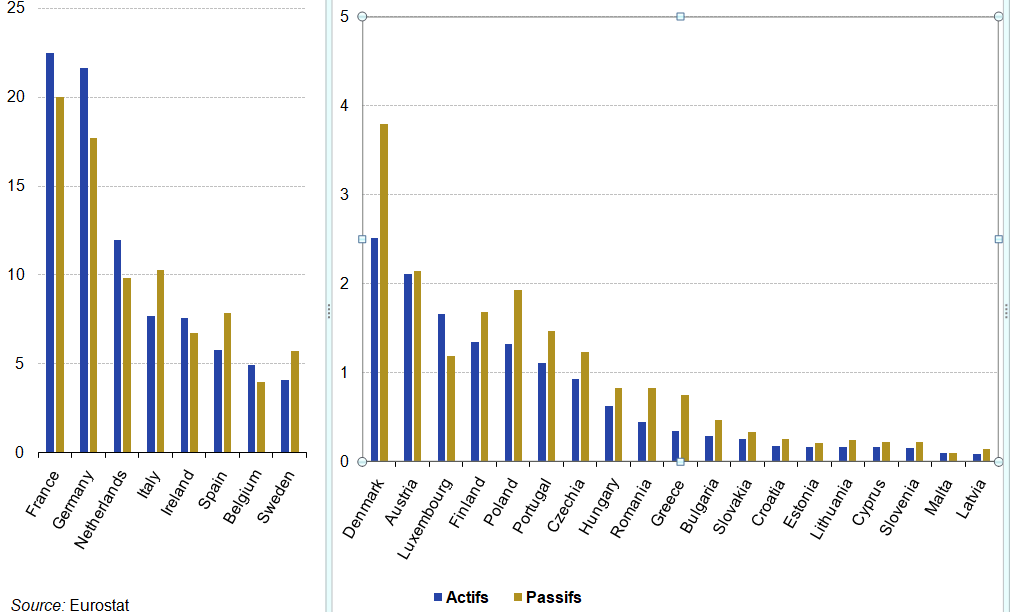

En pourcentage du RDB, la part des actifs financiers nets est légèrement supérieure en France que dans l’UE. Le graphique suivant présente les actifs nets des passifs financiers des ménages en pourcentage du PIB. En 2021, les actifs étaient évalués dans l’UE à 240,9 % du PIB, tandis que ces passifs étaient évalués à 62,6 %, ce qui se traduisait par des actifs nets équivalant à 178,3 % du PIB. En France ce ratio était de 187,1% soit un peu supérieur comme le pourcentage des actifs financiers nets des ménages/Revenu disponible brut.

Dans tous les États membres de l’UE, la valeur des actifs financiers des ménages en 2021 était supérieure à celle des passifs. En Finlande, les actifs financiers des ménages étaient 2,1 fois plus élevés que leurs passifs, soit le ratio le plus bas parmi les États membres de l’UE. Ailleurs, les actifs financiers étaient au moins 3,0 fois plus élevés dans 21 États membres et au moins 4,0 fois plus élevés dans sept États membres. Ce ratio était le plus élevé en Bulgarie (5,8 fois plus élevé), en Hongrie (5,9 fois plus élevé) et en Italie (6,0 fois plus élevé).

Actifs net (des passifs financiers) des ménages en pourcentage du PIB, 2021, (%)

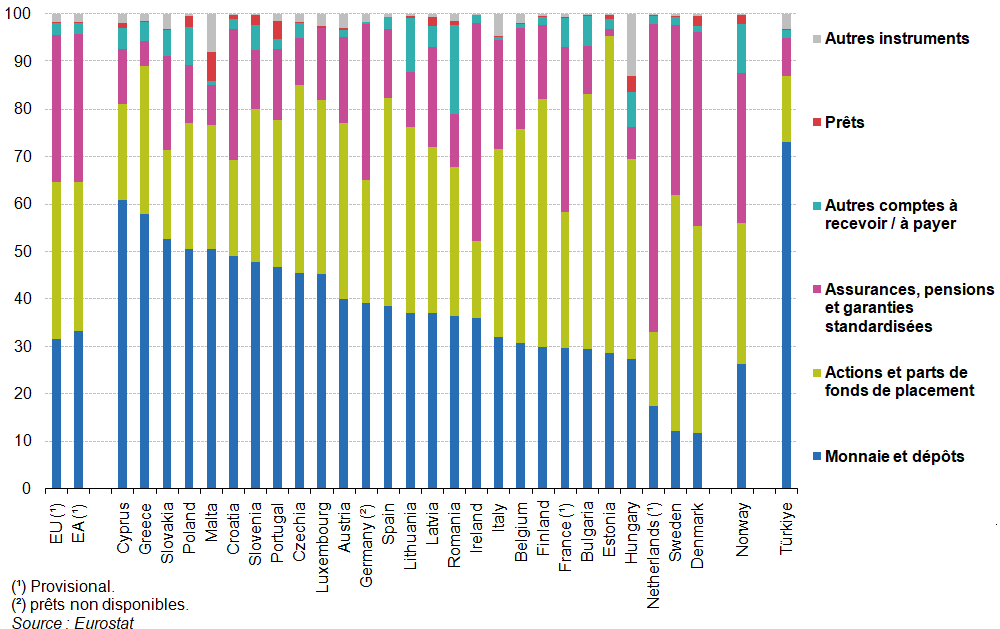

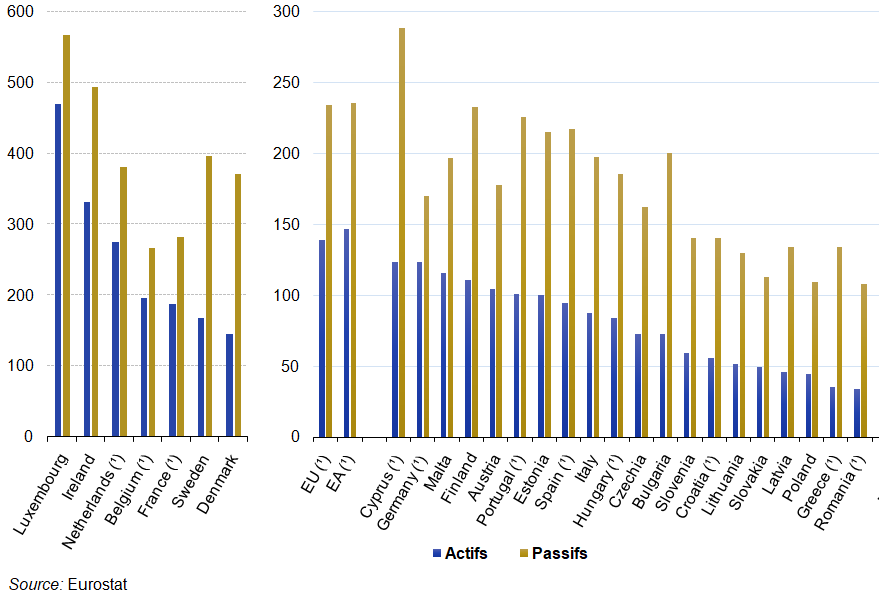

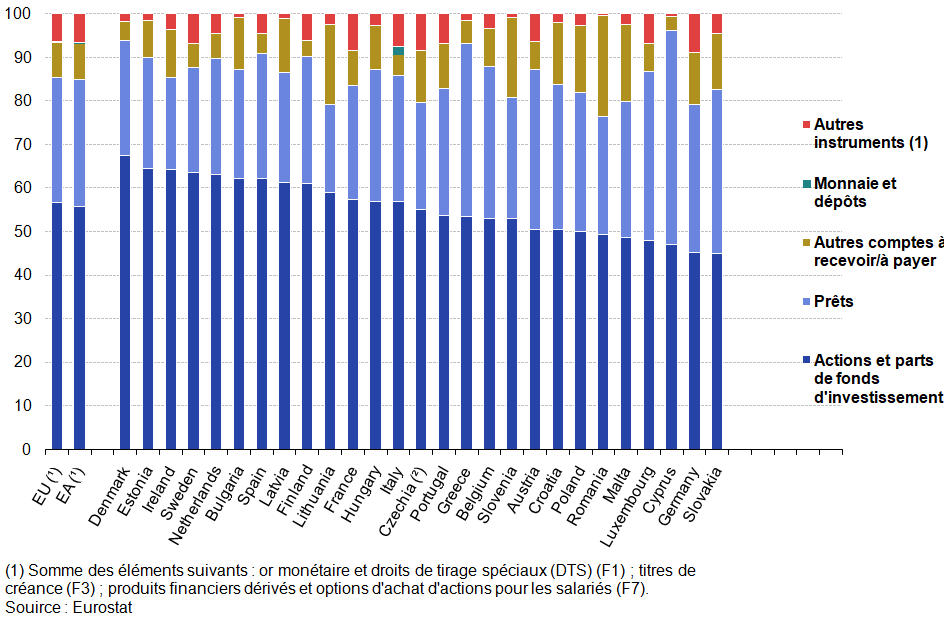

Sur le total des actifs financiers des ménages de l’UE en 2021, les actions et les parts de fonds d’investissement représentaient la part la plus importante (32,9 %) (graphique suivant). Viennent ensuite le numéraire et les dépôts (31,6 %) et les assurances, pensions et garanties standardisées (31,1 %). Des parts plus faibles ont été enregistrées pour les autres comptes à recevoir/à payer (2,5 %), les autres instruments (1,6 %) et les prêts (0,3 %).

Parmi les États membres de l’UE, les principaux types d’actifs détenus par les ménages en 2021 étaient généralement le numéraire et les dépôts, les actions et les parts de fonds d’investissement, et d’autres instruments.

Part du type d’actifs des ménages, 2021, (part en % du total des actifs financiers des ménages)

2/ un second ratio de la financiarisation : le poids des dettes dans le PIB en forte hausse à partir des années 80

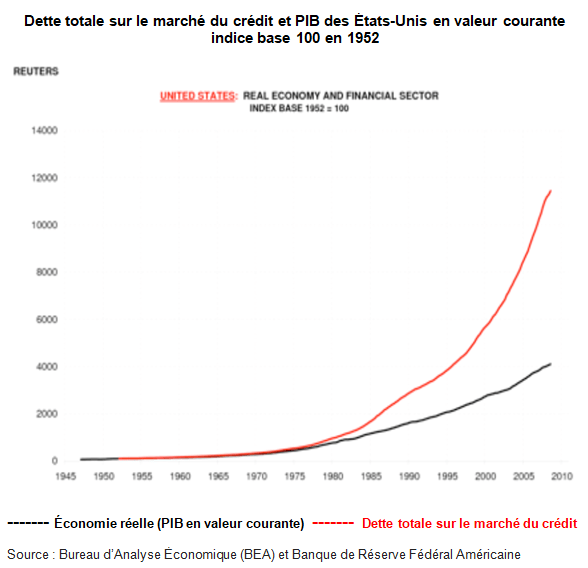

Cette hypertrophie de la finance, la financiarisation de l’économie, a des conséquences directes sur l’économie dite réelle, car lorsque les bulles financières, qui résultent de la spéculation entourant certaines catégories d’actifs, explosent, cela peut entre autres paralyser le marché du crédit et donc freiner le déroulement normal de l’économie. Par exemple, la crise mondiale de 2008 prend son origine dans l’éclatement de la bulle des hypothèques à risque et l’effondrement des produits financiers dérivés de ces prêts hypothécaires [4]. Le graphique suivant met en évidence ce mouvement de la financiarisation aux États-Unis. Il compare le PIB en valeur à l’encours de la dette sur le marché du crédit. La divergence est sans appel à partir du début des années 80.

De même, la financiarisation est l’importance grandissante du recours au financement par endettement des agents économiques. Elle se traduit par une augmentation notable de la part des activités financières dans le PIB de la France (environ 5 % aujourd’hui de la valeur ajoutée globale, le double qu’il y a 50 ans). La valorisation des actifs se fait en fonction des valorisations par les marchés financiers. Les revenus des activités de services dans la banque, l’assurance et les placements sont d’importance croissante. L’ingénierie financière multiplie les types d’actifs financiers, les sommes en cause deviennent colossales, et si les profits sont énormes, il en est de même des pertes, les risques paraissant devenir hors de contrôle dans le cadre des dérapages et dérives financières.

Notons toutefois que le secteur financier est très hétérogène : Une étude du BEA américain ventile le secteur financier en cinq sous-secteurs : les institutions de dépôt, les banques de la Réserve fédérale, les fonds de pension, les compagnies d’assurance et les autres institutions non dépositaires. Les tendances récentes des revenus et de l’épargne diffèrent considérablement dans ces sous-secteurs, ce qui souligne la nécessité d’une présentation plus détaillée du secteur financier. Les tendances récentes dans différents agrégats (excédent net d’exploitation, revenu national net, intérêts nets reçus, prêts ou emprunts nets) ont également varié entre les sous-secteurs financiers [5].

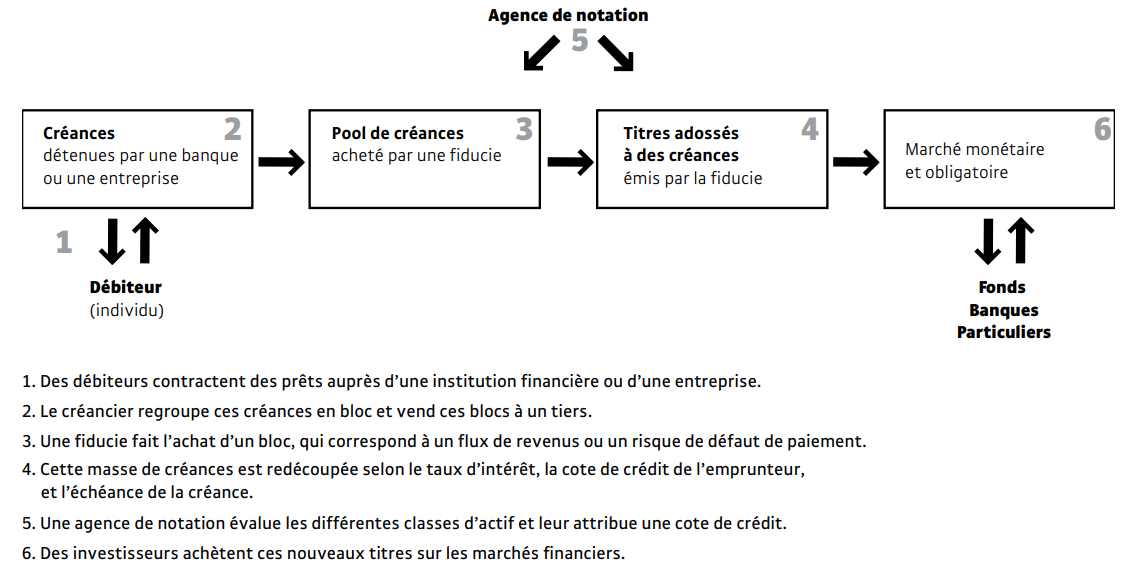

3/ La titrisation des créances avant la crise de 2008, autre aspect de la financiarisation

La titrisation est une technique financière qui transforme des actifs peu liquides, c’est-à-dire pour lesquels il n’y a pas véritablement de marché tels que les crédits, en valeurs mobilières facilement négociables comme des obligations qu’un investisseur peut acheter et vendre à tout moment [6]. La titrisation a consisté en pratique à mélanger plusieurs actifs plus ou moins sûrs avant la crise de 2007 (voir ci-dessous). On dit que ces obligations sont adossées à un portefeuille d’actifs. Les banques émettrices des crédits créent des sociétés intermédiaires dans lesquelles ces crédits constituent les actifs et qui émettent en contrepartie des obligations qui constituent le passif. Les intérêts et les remboursements des crédits servent au paiement des intérêts des obligations émises et à leur remboursement. Ces sociétés sont appelées SPV pour « Special Purpose Vehicule » ou « véhicule spécial », car elles n’ont pas d’autre objet social et sont créées au cas par cas. Quant aux investisseurs, il peut s’agir de ces mêmes banques ou d’autres banques, de fonds de pension, de hedge funds, etc.

Le processus de titrisation des créances : dispositif emblématique de la financiarisation

« Cette financiarisation sans fin a en partie été au cœur de la crise des subprimes de 2008. Celle-ci a débuté avec les difficultés rencontrées par les ménages américains à faible revenu pour rembourser les crédits qui leur avaient été consentis pour l’achat de leur logement. Mais c’est la titrisation qui permet de comprendre pourquoi et comment la contagion s’est opérée. Les banques d’affaires qui organisent la titrisation ont regroupé des « paquets » de crédits qu’elles mettent à l’actif des véhicules. Elles ont constitué des « paquets de crédits » « subprime », mais aussi des paquets mixtes, mélangeant des crédits subprime avec d’autres crédits hypothécaires, ou avec des crédits destinés à d’autres financements.

« La contagion et l’amplification ont alors tenu à la façon dont ont été construites les obligations souscrites par les investisseurs en contrepartie des paquets d’actifs. Celles-ci ont également été découpées en « tranches ». Certaines tranches comportaient des rendements plus élevés, mais aussi plus de risques, en ce sens qu’elles étaient les premières à être pénalisées si intervenaient des accidents de paiement sur les actifs. Mais l’effondrement des actifs a entraîné même ces obligations dans la débâcle à la surprise de leurs souscripteurs puisqu’il n’y a pas eu d’alerte progressive par une détérioration de la notation ».

« Facteur supplémentaire, les investisseurs qui ont acheté les obligations n’ont pas tous acheté en payant comptant, mais en s’endettant à leur tour pour bénéficier de l’effet de levier d’un endettement à bas taux d’intérêt. Ces investisseurs, banques et hedge funds notamment ont opéré en quelque sorte une titrisation au second degré en créant de nouveaux véhicules (appelés cette fois-ci SIV ou « conduits ») dont l’actif a été constitué par des obligations des véhicules de premier niveau et dont le passif a été constitué par du papier commercial à court terme (appelés « Asset Backed Commercial Paper » ou ABCP). Il en a été émis plus de 1000 milliards de dollars. On s’est ainsi retrouvé dans un mécanisme de « transformation bancaire » consistant à utiliser des ressources à court terme pour effectuer des prêts à long terme« .

4/ Les marchés à terme : la financiarisation des matières premières ou de l’énergie

Aujourd’hui la finance est partout notamment sur les cours des matières premières ou de l’énergie. Un marché à terme est un engagement d’acheter ou de vendre un actif à un prix fixé au moment de la transaction, mais pour une livraison ou un règlement à une date ultérieure.

Les contrats à terme furent créés pour répondre aux problèmes posés par le commerce des marchandises, qui peuvent concerner la qualité de celles-ci, et surtout les fluctuations de leurs prix. Avec une livraison à terme selon un prix et des conditions fixées à l’avance, acheteurs et vendeurs réduisent le risque de la transaction, et sont donc en mesure de planifier leurs opérations de manière plus efficace.

Soit un producteur de blé. Sur le marché au comptant, le blé se négocie à 1000 euros la tonne. Le producteur qui vendra sa récolte dans 3 mois, est incertain du prix futur du blé, mais craint tout de même une baisse des cours, qui peut résulter d’une offre trop abondante ou d’une spéculation à la baisse. Pour éviter de vendre à un prix inférieur à 1000 euros, le producteur a intérêt à s’entendre avec un acheteur sur un prix fixé dès maintenant (1000 euros si les deux acteurs se basent sur le marché au comptant). L’acheteur, qui de son côté a une stratégie inverse du vendeur, anticipe plutôt une hausse de cours du blé, et cela d’autant plus que le prix des matières premières agricoles fluctue beaucoup en fonction des événements climatiques relativement imprévisibles. Son intérêt est donc d’acheter à 1000 euros pour réaliser une plus-value qui sera d’autant plus importante que le cours du blé aura augmenté à échéance du contrat.

Les marchés de contrats à terme permettent de procéder à des opérations d’arbitrage ou de couverture des risques (hedging). L’arbitrage est l’action qui consiste à tirer un profit sans risque de différences de prix ou de cours sur le même titre, la même devise ou le même produit de base, en intervenant sur 2 ou plusieurs marchés différents. Il consiste alors à acheter et à vendre simultanément sur un autre marché. Il prend des formes multiples, mais le plus classique est l’arbitrage comptant-terme. C’est l’achat d’un titre au comptant avec des fonds généralement empruntés et la vente de contrats de futures sur ce titre de façon à fixer le prix de revente. Dans ce cas, l’arbitragiste compare le taux de rendement de l’opération d’achat de titres au comptant couvert par une vente à terme avec le taux de rendement d’un placement de même durée et effectue l’arbitrage si le taux de rendement de la première opération est supérieur au taux de rendement de la seconde.

Le but du marché à terme est d’abord de garantir le prix d’achat ou de vente d’un bien, donc de couvrir le risque économique. Mais les marchés à terme sont également des marchés spéculatifs, dans lesquels l’objectif est de réaliser un gain en capital en pariant sur la variation des cours. D’une manière générale, la spéculation est une opération consistant à faire des choix qui engagent le futur, en anticipant certaines évolutions, ce qui implique de prendre le risque que ces anticipations ne se produisent pas. C’est précisément ce risque qui justifie la rentabilité importante de l’engagement de certains spéculateurs, rémunération d’autant plus élevée que le risque est lui-même important. Si la spéculation concerne énormément d’actifs (les monnaies, les matières premières, les immeubles, les valeurs boursières…), elle est amplifiée sur les marchés à terme, compte-tenu du décalage temporel entre le moment de la conclusion du contrat et celui de son exécution.

La spéculation déstabilise parfois les marchés, en amplifiant les déséquilibres, et en produisant des processus cumulatifs. Avant que la correction de marché ne puisse s’exercer, on a pu observer que sur les marchés spéculatifs, à la différence des autres marchés, « la hausse appelle la hausse », ou que « la baisse appelle la baisse ». Les phénomènes mimétiques y sont en effet très présents, indépendamment de toute analyse rationnelle des situations (sauf à évoquer une « rationalité mimétique »). Ce marché de « contrat » attise ainsi l’appétit des spéculateurs qui délaissent d’autres marchés pour venir spéculer sur les marchés de denrées agricoles ou les produits énergétiques (pétrole, gaz,…) . Ces « traders » qui disposent de masses financières importantes accentuent la volatilité des prix. Pourtant la spéculation peut améliorer le fonctionnement des marchés. Le spéculateur achète des marchandises quand le prix de marché lui semble inférieur à ce qu’il devrait être (alors que le consommateur agit en sens inverse), et vend quand les prix sont trop élevés (ce qui va bien sûr à l’encontre de l’intérêt des producteurs).

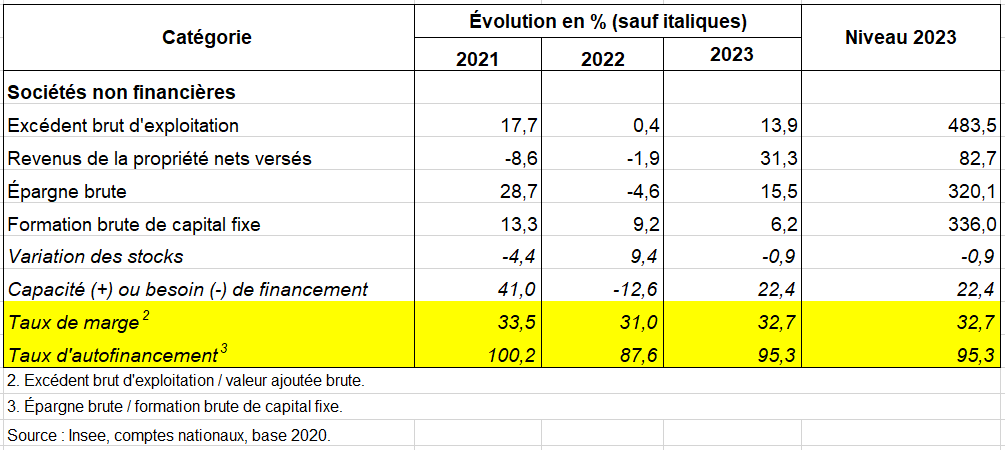

5/ L’analyse des économistes « sociaux » de la financiarisation

Une autre thèse sur la financiarisation a été développée par les « économistes atterrés » [6]. Elle est fondée sur la forte augmentation des dividendes ce qui est vrai en France entre 1960 et 2021 mais pas après 2010 (notamment par rapport aux autres pays). Les dividendes versés aux ménages progressent certes sensiblement en 2021 et 2022 mais ils ne représentent pas même un dixième de l’excédent brut d’exploitation (EBE) des SNF en France (voir ci-dessous). Cette analyse omet aussi de dire que la part de l’EBE dans la valeur ajoutée (VA) brute est plus faible en France que dans les autres pays.

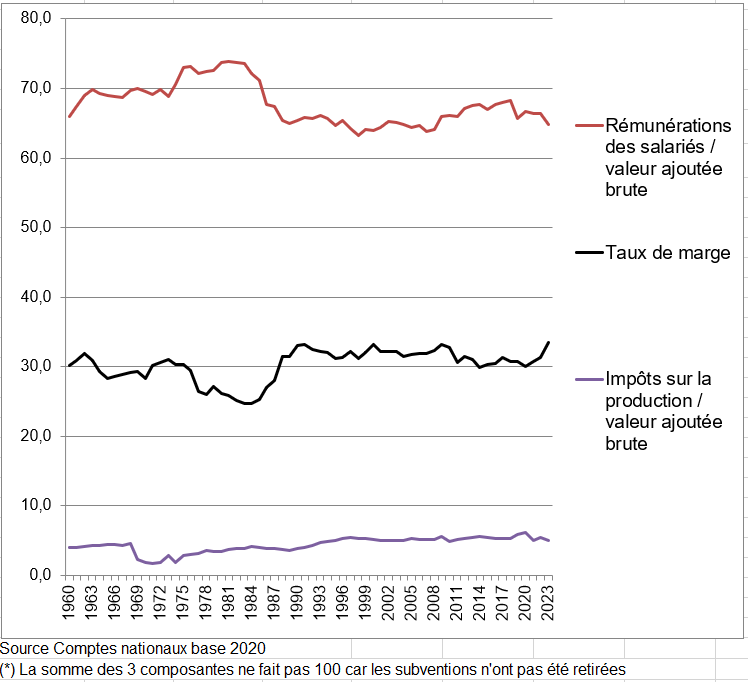

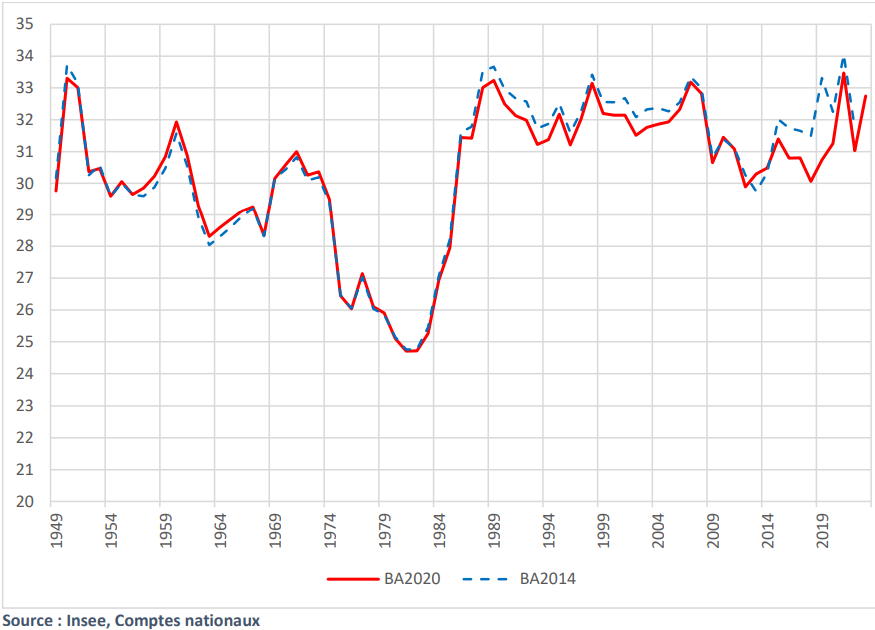

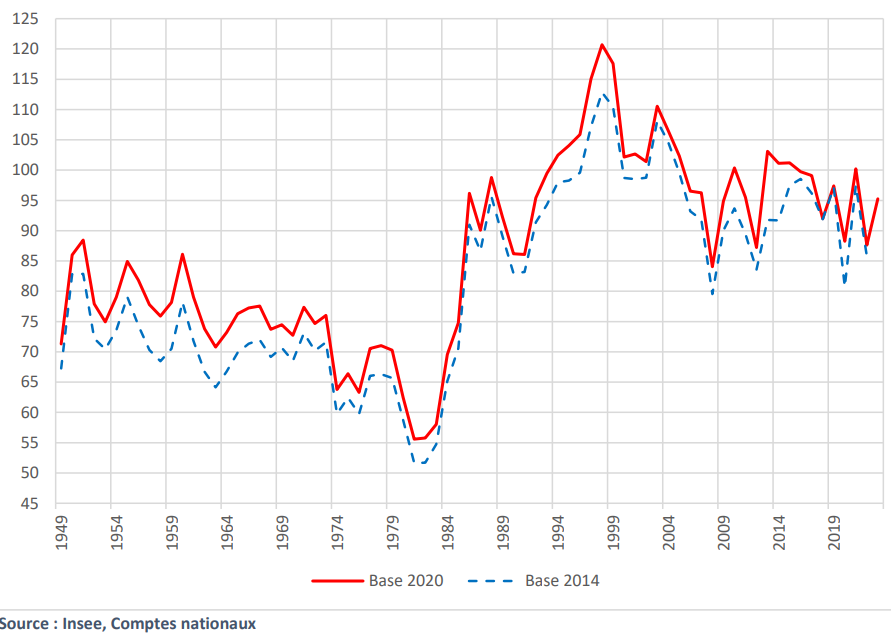

Il reste que cette analyse a le mérite de s’appuyer en partie sur les données de la comptabilité nationale. Mais elle peut être précisée dans le choix subjectif des périodes. Dans le chapitre 7, on présente un autre graphique du taux de marge (EBE/VA) depuis 1949.

La part des rémunérations reste à peu près stable en 2022 par rapport à 1950. Comme un des deux graphiques de cette étude commence en 1960, on a choisi la période 1960-2021 (voire 1960-2022 pour le partage de la VA, disponible sur le site de l’Insee) et non la période 1971-2021 comme dans l’étude. Ce dernier choix est ainsi justifié : « La périodisation commence au début des années 1970 parce que cette date marque la fin du régime de croisière du capitalisme d’après-guerre et que cela constitue un bon point de comparaison pour donner à voir les modifications entraînées par l’entrée dans le nouveau régime néolibéral à partir des années 1980 ».

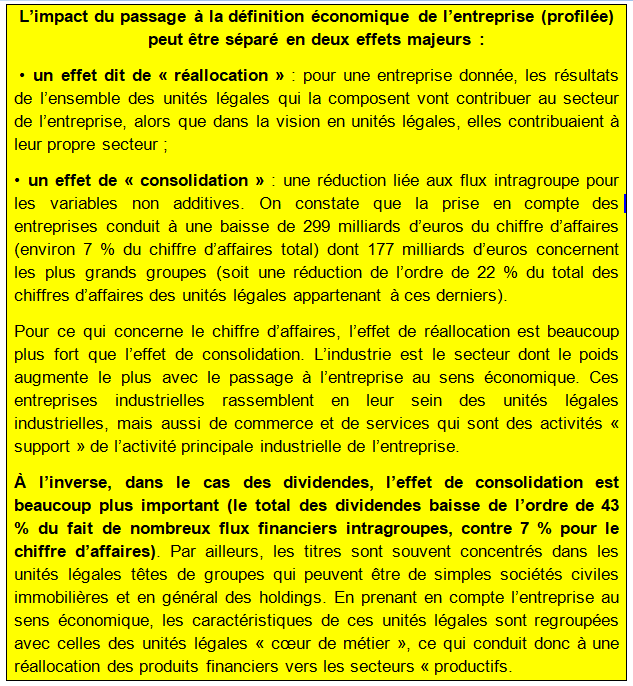

a) La financiarisation contribuerait-elle à modifier l’affectation des profits ?

« Mesurer la valeur ajoutée soulève nombre de problèmes méthodologiques : il est possible de discuter de la répartition au niveau des seules sociétés non financières ou de l’ensemble de l’économie ; la valeur ajoutée à répartir peut être brute ou nette. Cependant, sur l’ensemble des mesures possibles, le périmètre le plus adéquat pour analyser les rapports entre le capital et le travail dans les entreprises serait celui du partage de la valeur ajoutée brute évaluée au prix de base sur le champ des sociétés non financières : valeur ajoutée brute[ car la consommation de capital fixe (CCF) fait bien partie des profits bruts et privilégier une répartition de la valeur ajoutée nette reviendrait à exonérer de toute discussion une partie de la rémunération du capital ; au prix de base ». De plus, les bases de données d’Eurostat et OCDE ne donnent pas une mesure précise de la CCF des SNF sans compter que les règles d’amortissement varient dans le temps et selon les pays..

« La VA brute (VAB) se partage en trois morceaux : la rémunération des salariés (qui inclut les cotisations sociales), l’excédent brut d’exploitation (EBE) qui correspond aux profits bruts, c’est-à-dire avant déduction de la consommation de capital fixe (ce qu’on appelle aussi les amortissements) et des autres impôts sur la production nets de subventions ».

« Entre 1971 et 2021, trois phases apparaissent :

« La baisse de la part des rémunérations n’est d’ailleurs pas spécifique à la France : sur la période 1995-2022, une même tendance baissière apparaît dans toutes les grandes économies européennes. La déformation de la répartition de la VA pourrait être expliquée par le changement technologique et la détérioration du pouvoir de négociation des salariés ».

‘L’économie mondiale est marquée par une tendance générale à une forte diminution de la progression de la productivité du travail. Parmi les hypothèses permettant de comprendre cette évolution, on note le basculement des économies vers les services (voir page Secteur tertiaire), un ralentissement de l’investissement productif, une dégradation générale des conditions de travail, un trop grand éclatement des chaînes de production et donc de valeur, … .

« S’y ajoute la faible capacité des nouvelles techniques à engendrer une nouvelle génération d’objets porteurs de dynamisme économique comme avaient pu l’être ceux de la période précédent, en particulier l’accélération de la CCF dont le corollaire est un ralentissement de l’investissement net. Le renouvellement du capital productif de plus en plus rapide serait exigé, non seulement par le rythme du progrès technique, mais aussi par la moindre efficacité du capital productif : il faudrait plus de capital pour produire un euro de valeur ajoutée brute. La FBCF inclut désormais les investissements immatériels, tels que les logiciels et les dépenses en R&D (voir page Investissement incorporel pays). Or la durée d’amortissement pour les investissements immatériels est beaucoup plus courte (2 à 3 ans) que pour les investissements matériels. De plus, les investissements en technologies de l’information et de la communication (TIC) sous formes d’ordinateurs et autres équipements matériels occupent une place grandissante (environ 20 % de la FBCF aujourd’hui) et s’amortissent aussi sur des durées plus courtes que les infrastructures industrielles traditionnelles ».

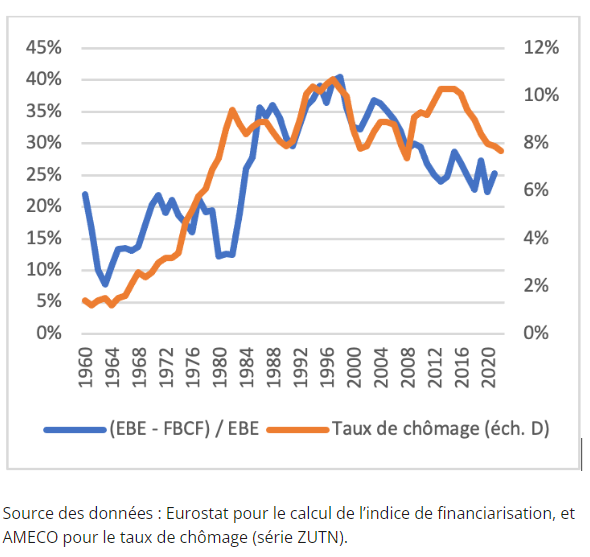

« La dégradation du pouvoir de négociation des salariés serait liée à la mondialisation, la financiarisation, et la situation du marché de l’emploi. La mondialisation impose la concurrence entre les forces de travail à travers le monde, avec à la clé des conditions imposées aux salariés tirées vers le bas. La financiarisation aurait de multiples effets : priorité à la valeur pour les actionnaires par rapport aux investissements, aux salaires et à l’emploi, L’utilisation des profits à des fins essentiellement de rentabilité financière serait un puissant levier de modification de la répartition de la valeur ajoutée. La corrélation entre un indice de financiarisation (part des profits non investis) et l’évolution du taux de chômage pour la France resterait vraie (graphique suivant). La financiarisation contribuerait à modifier l’affectation des profits, en les dirigeant davantage vers les dividendes et les rachats d’actions, au détriment de l’investissement des entreprises ».

« Part des profits non-investis par les sociétés non financières et taux de chômage en France » repris de (https://blogs.alternatives-economiques.fr/les-economistes-atterres/2023/06/28/la-repartition-de-la-valeur-ajoutee-ou-en-est-on-ou-va-t-on

b) … est il confirmé par les chiffres ?

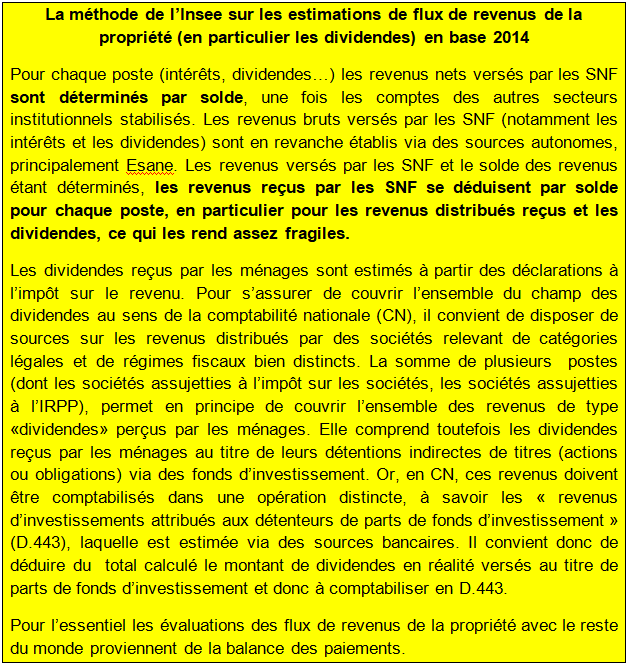

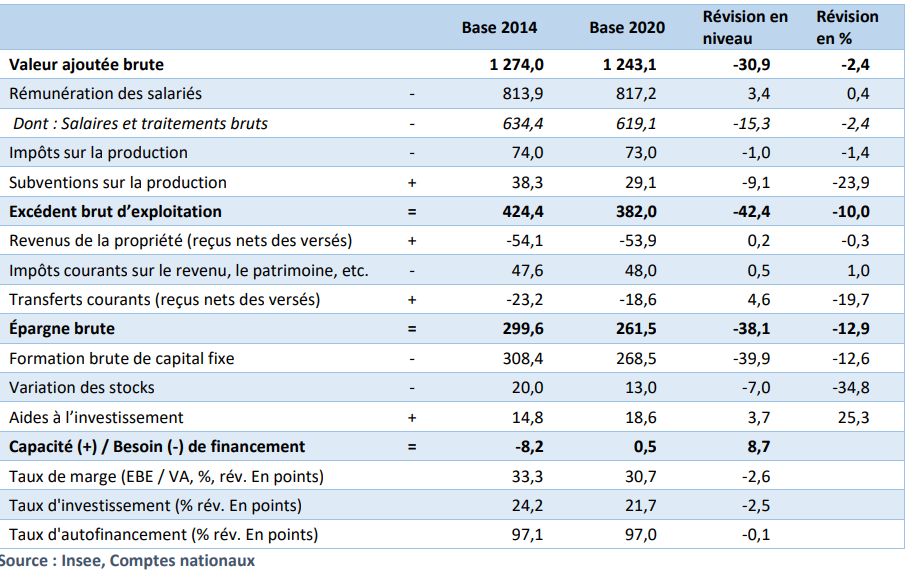

Que s’est-il passé d’après les données de l’Insee et d’Eurostat (en sachant que les données de l’Insee sur les revenus distribués des sociétés ont été assez fortement révisées lors de la dernière campagne des comptes en base 2014) ?

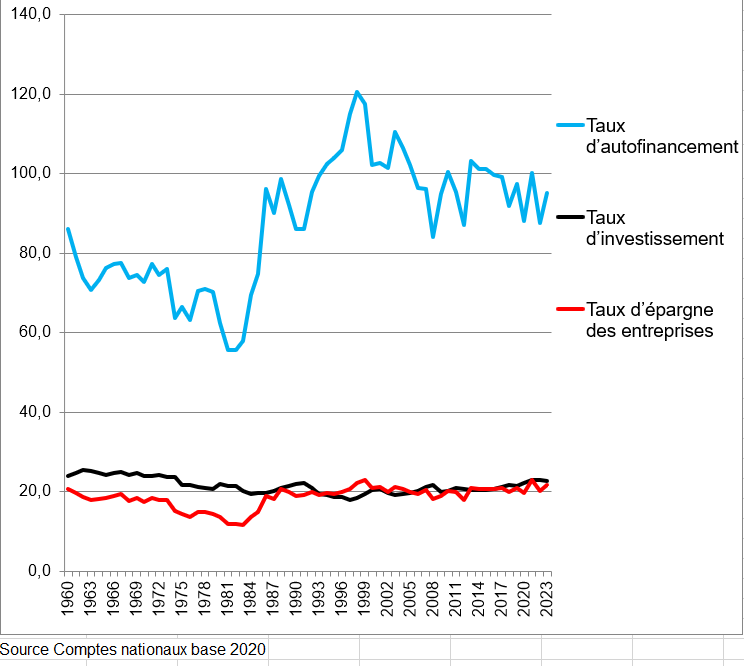

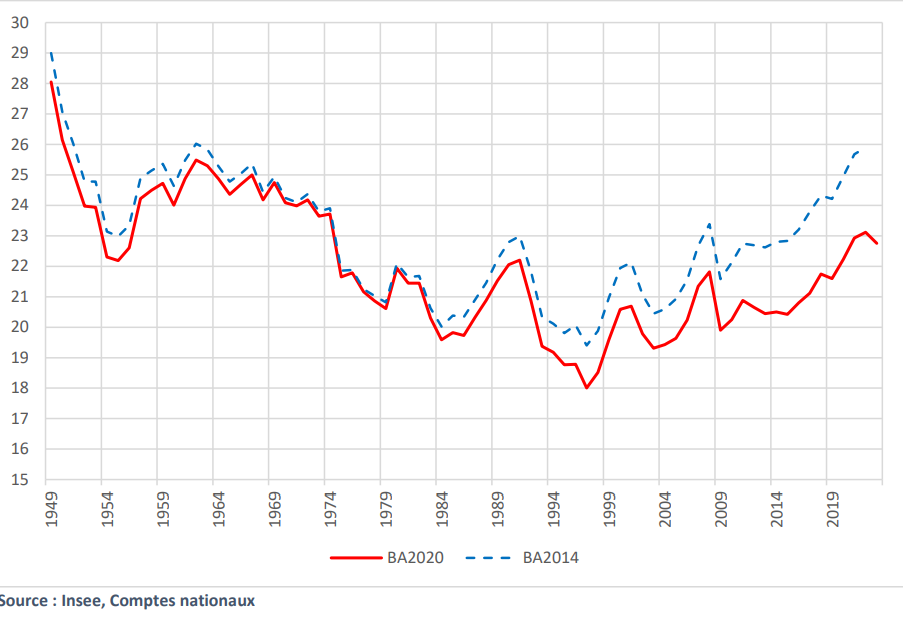

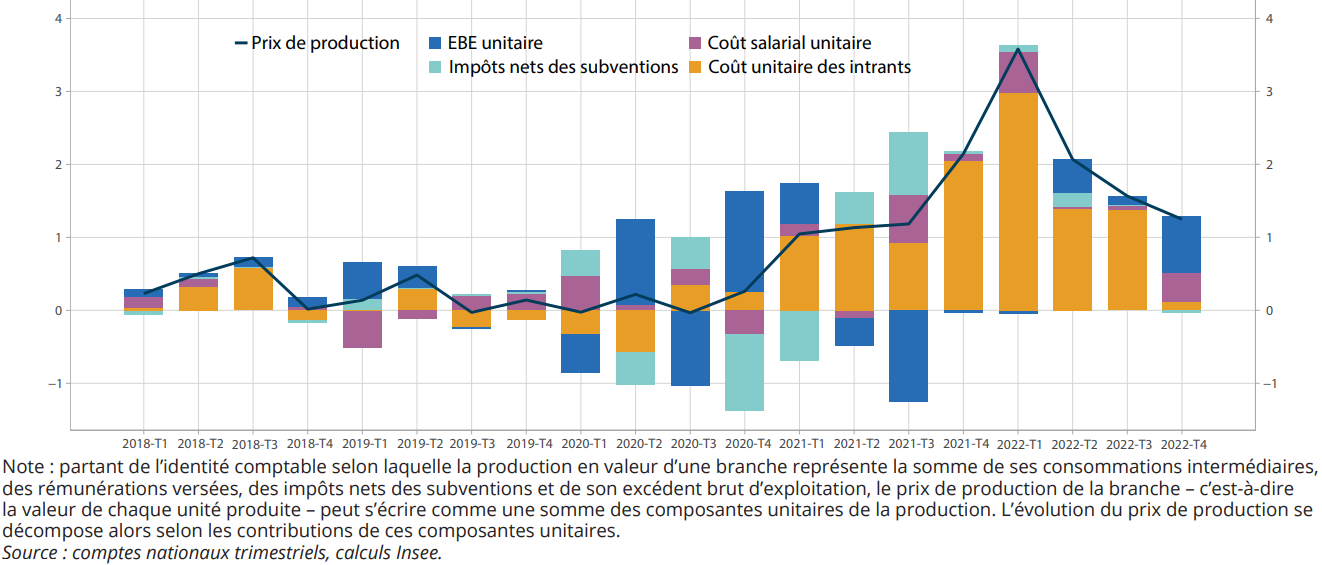

1 – En France en base 2020….

Tout d’abord, les données du graphique suivant nuancent quelque peu les propos sur le partage de la valeur ajoutée dans l’ensemble de la période 1960-2022. Le fait de choisir 1960 (au lieu de 1971) et 2023 (au lieu de 2021) atténue fortement la baisse de la part des rémunérations (qui n’est plus que de – 1 point au lieu de – 2,8 points entre 1971 et 2021) mais pas la hausse de la part de l’EBE (qui est de +3 points au lieu de +0,6 points entre 1971 et 2021), ce dernier se partageant entre une hausse de la consommation de capital fixe (amortissements en comptabilité privée) que l’Insee ne publie qu’après 1978 à et une baisse des profits nets (voir page Comptabilité nationale et comptabilité privée). Les impôts liés à la production augmentent de 1 point.

Part des 3 composantes de la valeur ajoutée brute des sociétés non financières entre 1960 et 2023 en %

Part de la FBCF, épargne brute et autofinancement dans la valeur ajoutée brute des sociétés non financières entre 1960 et 2023 en %

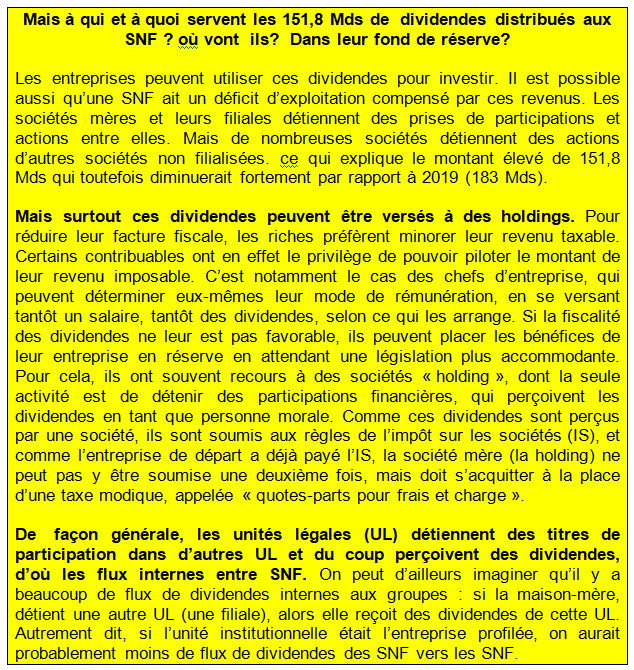

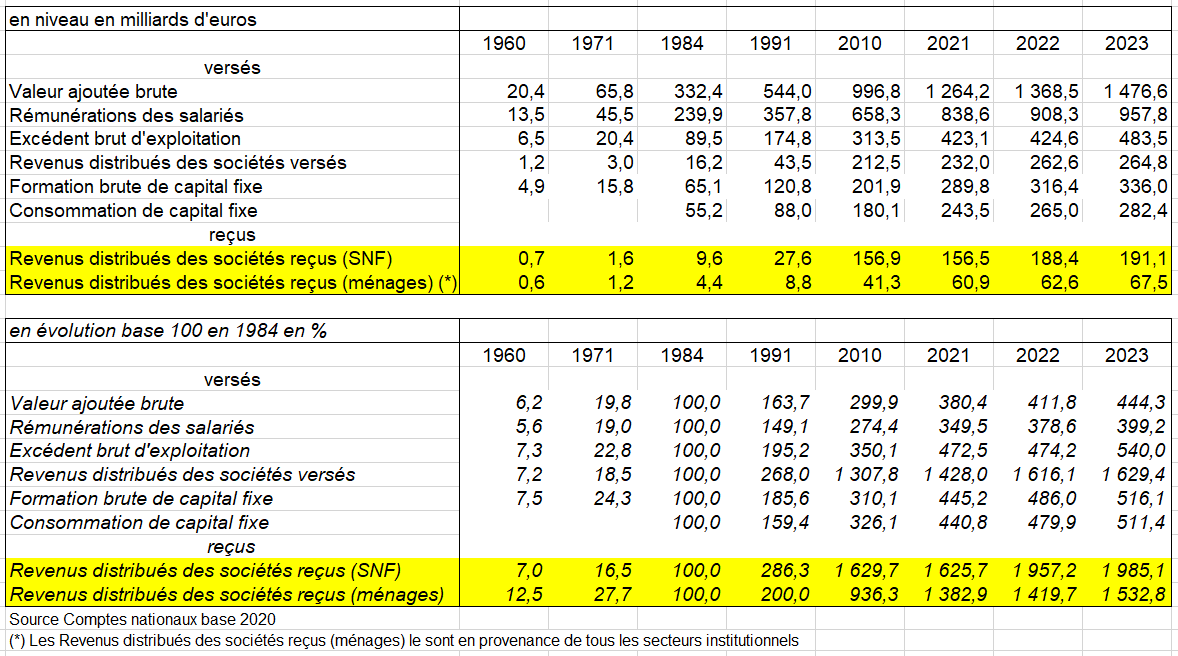

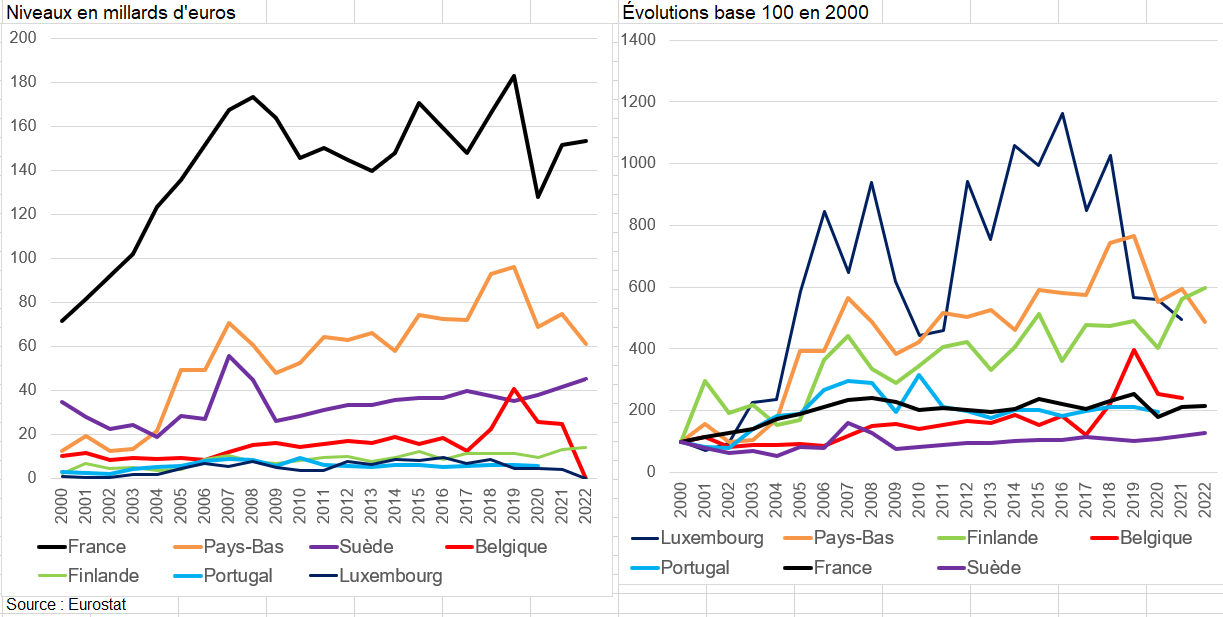

Ensuite, sur 310 Mds de revenus distribués versés en 2021, (quasiment les dividendes dans le cas de la France), 192,7 Mds l’étaient par les SNF, 33,7 Mds par les sociétés financières (SF) et 83,7 Mds par le reste du Monde (RdM). Ceux-ci étaient perçus pour 151,8 Mds par des SNF, 56,4 Mds par des SF, 55,7 Mds par des ménages et 39,3 Mds au RdM (tableau suivant).

Les SNF en ont ainsi versé en dividendes 44% de l’EBE (192,7 / 437,4). Le montant de 55,7 Mds de dividendes versés aux ménages est donc un maximum, soit un peu plus de 10% de l’EBE des SNF. Pour avoir le montant exact, il faudrait disposer des comptes de « qui à qui ». Les grosses entreprises du CAC 40 versent la grande majorité des dividendes. sachant que toutes les sociétés n’en versent pas.

Autre point délicat, on ne tient pas compte ici des plus-values (moins values) souvent bien plus importantes que les dividendes surtout dans les années 1990-2009. Elles sont comptabilisées dans les gains de détention (pertes de détention) des comptes de patrimoine en comptabilité nationale (voir page Comptes financiers et non financiers). Les bases de « l’effet-richesse » (effet-Pigou) sont ainsi : les ménages qui possèdent des actifs dont la valeur augmente, se sentent « plus riches ». Du coup, leurs habitudes de consommation changent et ils dépensent plus. Les actifs en question peuvent être des portefeuilles d’investissements boursiers, tout autant que des biens immobiliers.

Autre évolution significative jusqu’en 1984, les dividendes n’augmentent pas plus vite que l’EBE, sauf les dividendes versés aux ménages, mais qui sont faibles (4 Mds en 1984 contre 0,5 Mds en 1960, montant à peine inférieur aux dividendes versés aux SNF).

Après 1984 c’est la financiarisation : explosion des dividendes versés d’abord aux SNF (1673 en 2021 indice base 100 en 1984) et dans une moindre mesure aux ménages (1406 en 2021 indice base 100 en 1984) mais avec un très net ralentissement de leur croissance à partir la crise de 2009 pour les dividendes reçus par les SNF : +2,5% entre 2010 et 2021 ! (mais +50% pour les dividendes reçus par les ménages).

L’année 2022 marque une hausse des dividendes versés aux ménages (+10%) après l’explosion de 2021 suite à la chute de 2020. Au cours des décennies précédents la crise de 2009, les actionnaires ont donc beaucoup gagné d’argent à la bourse, par exemple dans l’immobilier. Ces gains ont été freiné entre 2009 et 2020 mais sont repartis à la hausse en 2021 à 2023. Si on tient compte des héritages et des autres donations, on ne peut pas dire que les « personnes aisées » aient subi fortement la crise de 2009, un peu comme en 1929.

En fait les dividendes (revenus distribués versés pour la France) augmentent fortement, bien plus que les autres variables économiques et financières entre 1984 et 2010 (+1207,8%) mais beaucoup moins entre 2010 et 2020. De 1984 à la crise de 2009 et en 2021-2023, on peut parler de financiarisation de l’économie française.

Évolutions de quelques éléments du tableau économique d’ensemble (TEE) des SNF entre 1960 et 2023

2 – … et en France par rapport aux autres pays de l’UE

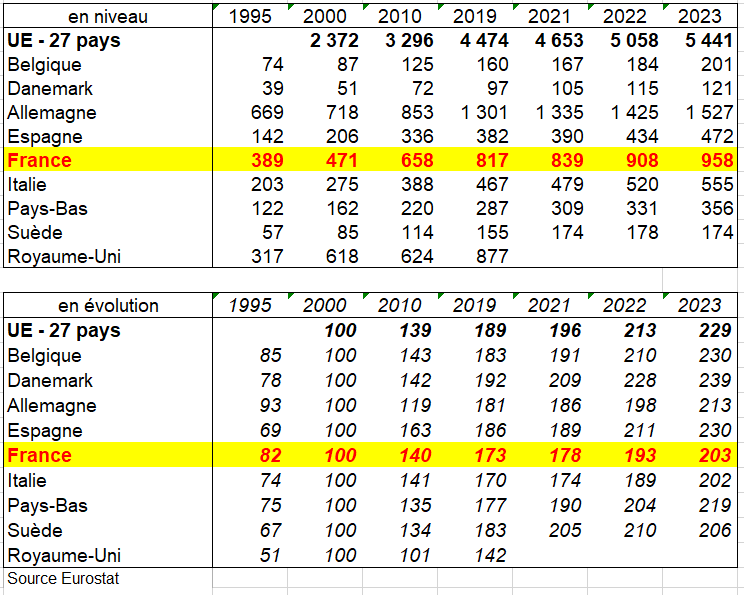

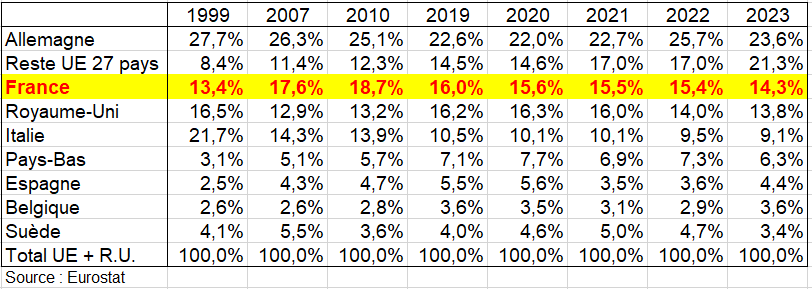

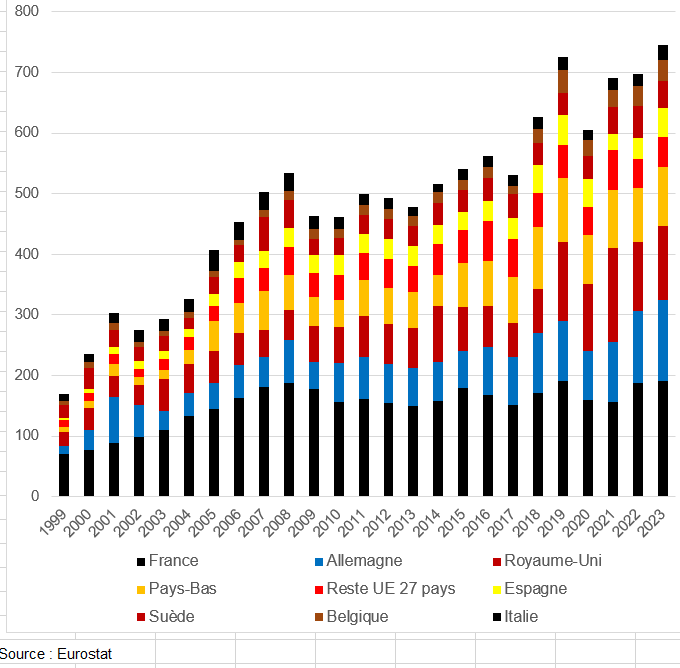

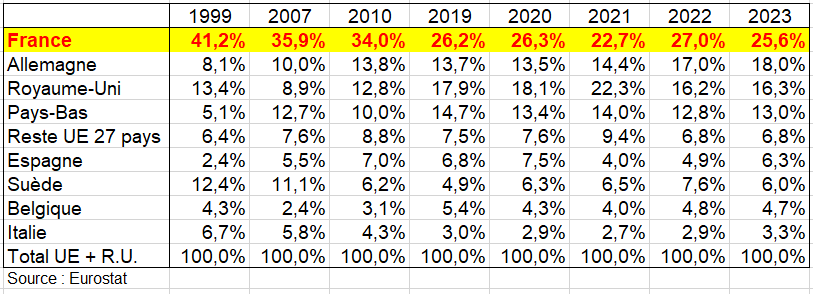

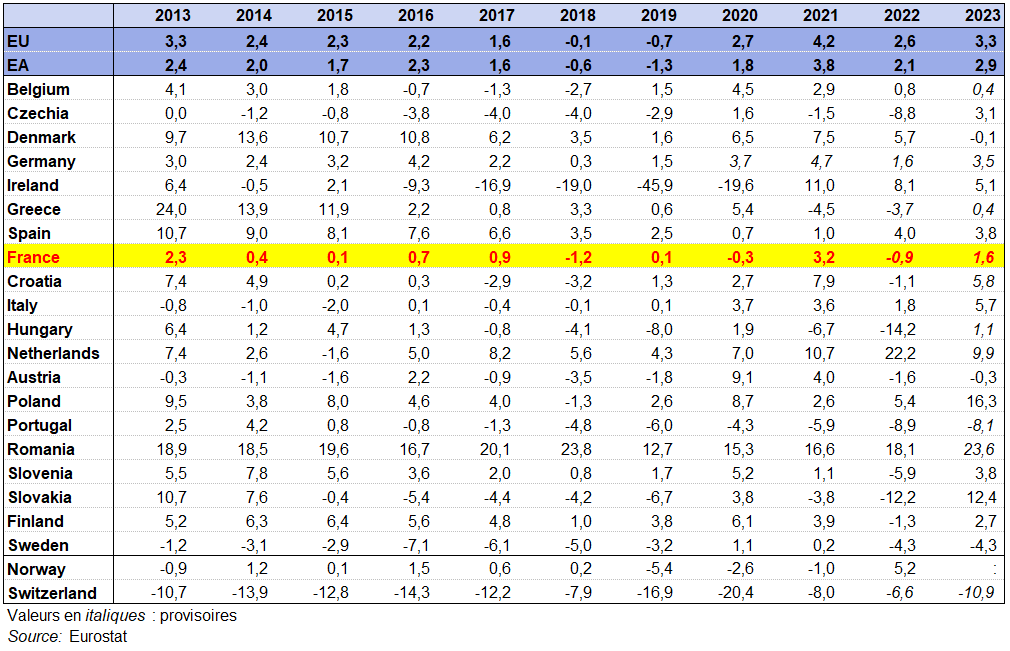

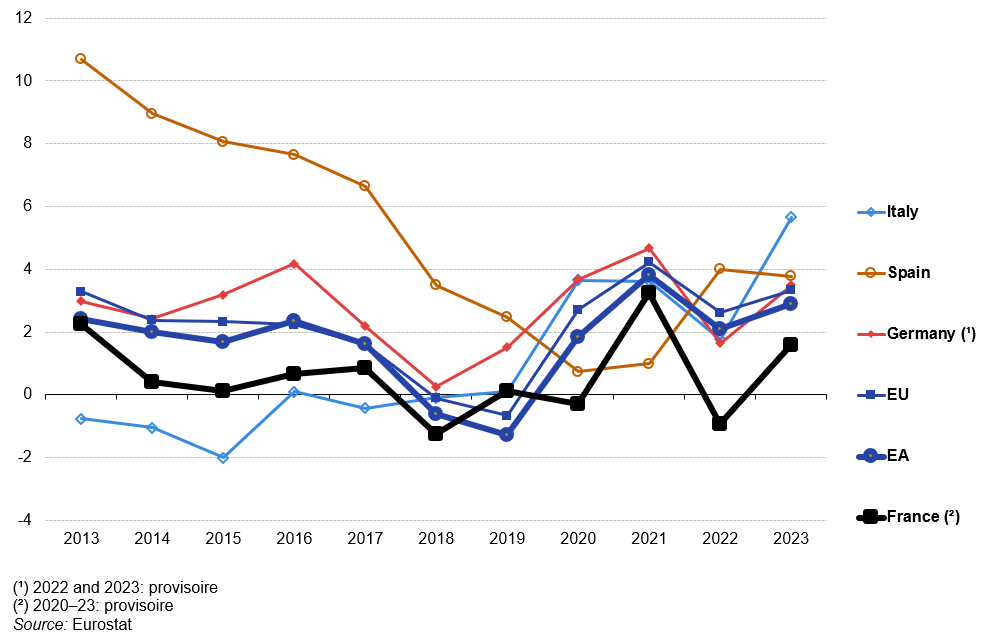

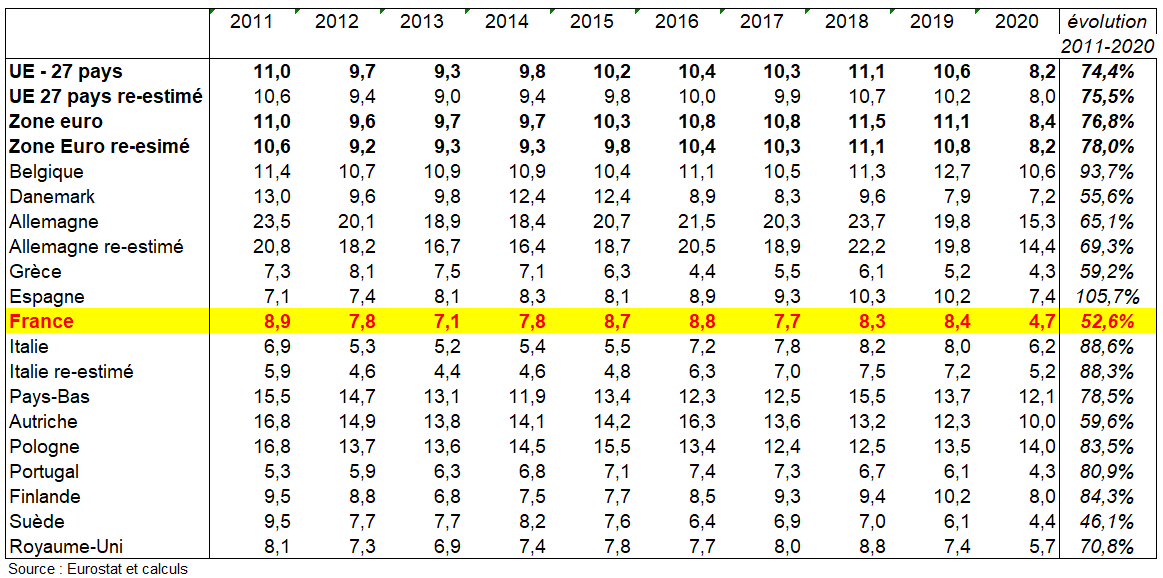

On fera des comparaisons internationales mais on peut déjà observer les grandes tendances. Première évolution, les rémunérations salariales et l’EBE évoluent moins vite en France que dans les autres pays. Base 100 en 2000, les premières augmentent de 103% en 2023 en France contre +129% dans l’UE, soit un ratio d’évolution de 0,89 quand l’EBE progresse respectivement de 104% et 149%, soit un ratio de 0,825 (tableaux suivants). Toutes les données font partie de la révision de référence des comptes nationaux pour 2024 (appelé base 2020 des comptes nationaux pour la France). Ainsi, la base de données Eurostat contient des données révisées pour la plupart des pays (dont la France et l’Allemagne). À ce stade les données sont toutefois légèrement différentes de celles de l’OCDE.

Tableau-18-Eurostat-dividendes-et-autres-variables-1995-2021-SNF

Niveaux en milliards d’euros et évolutions en % base 100 en 2000 des rémunérations salariales dans l’UE

Niveaux en milliards d’euros et évolutions en % base 100 en 2000 de l’excédent brut d’exploitation dans l’UE

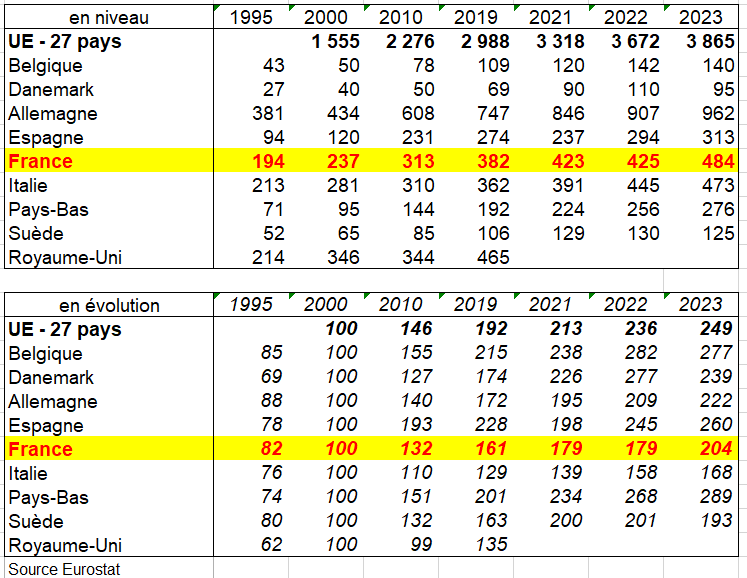

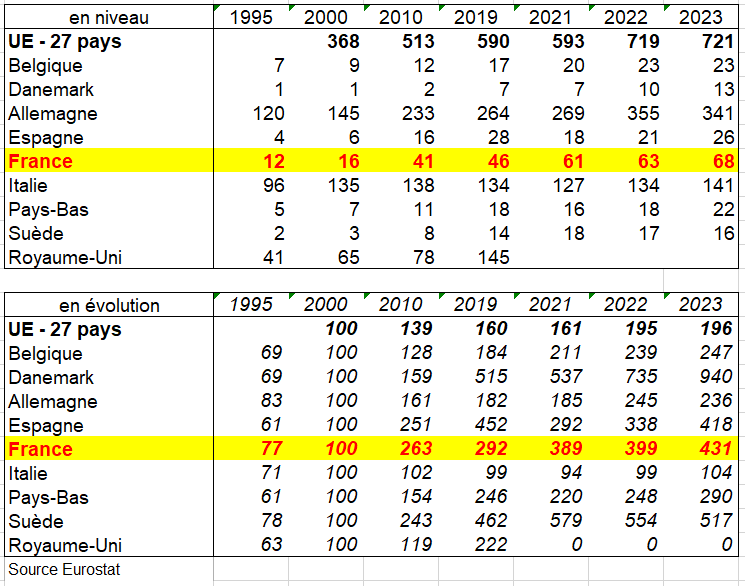

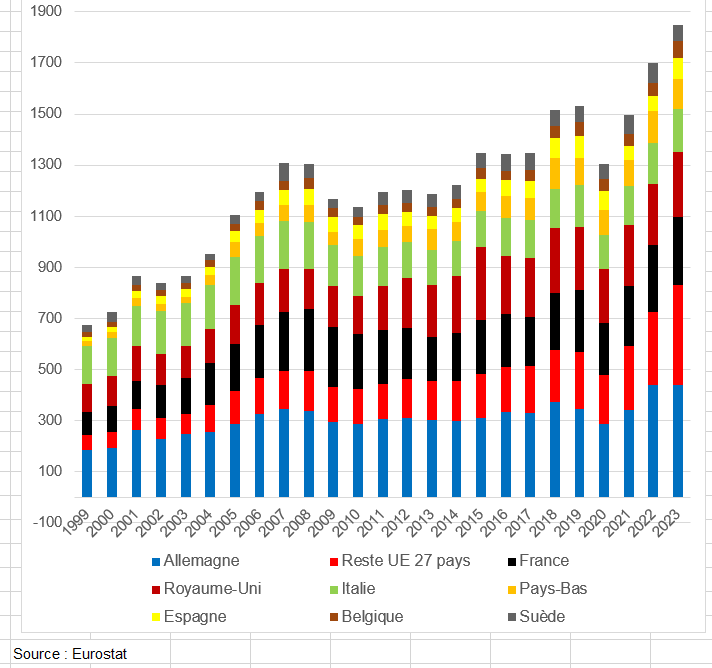

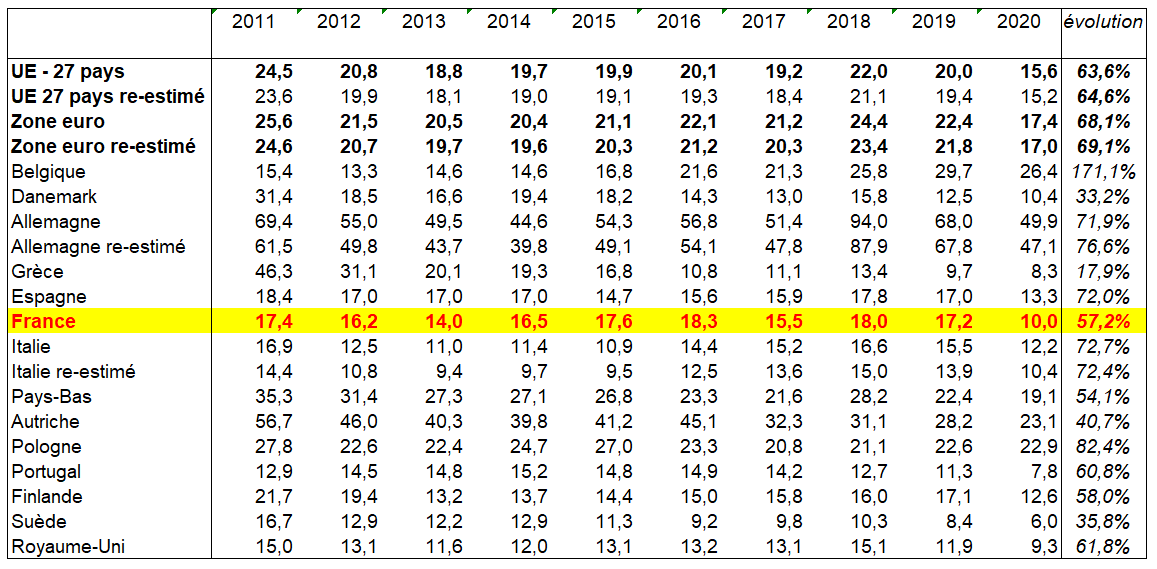

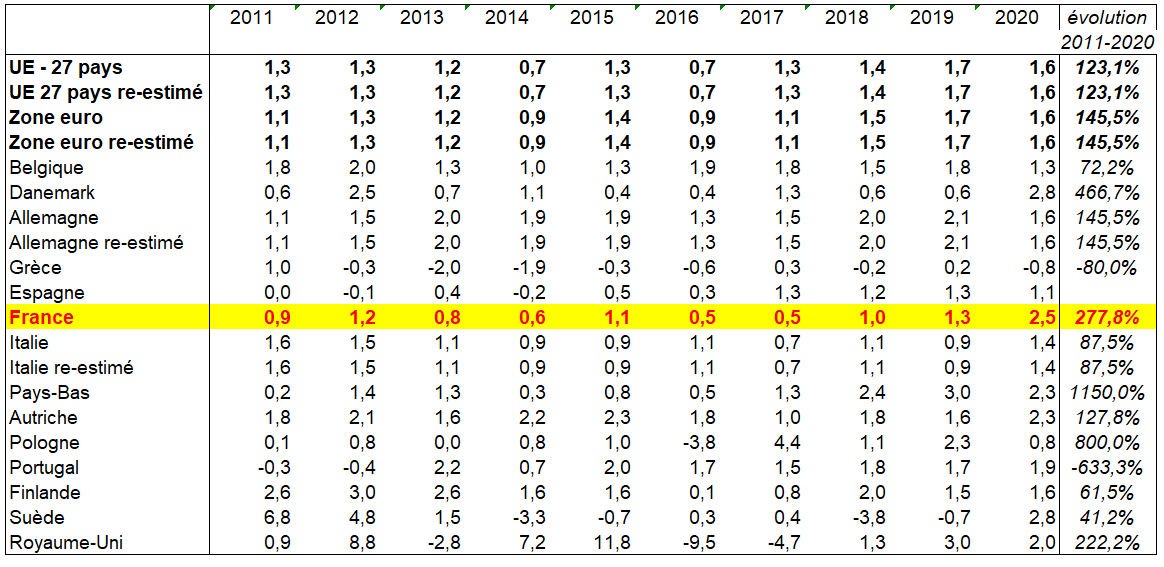

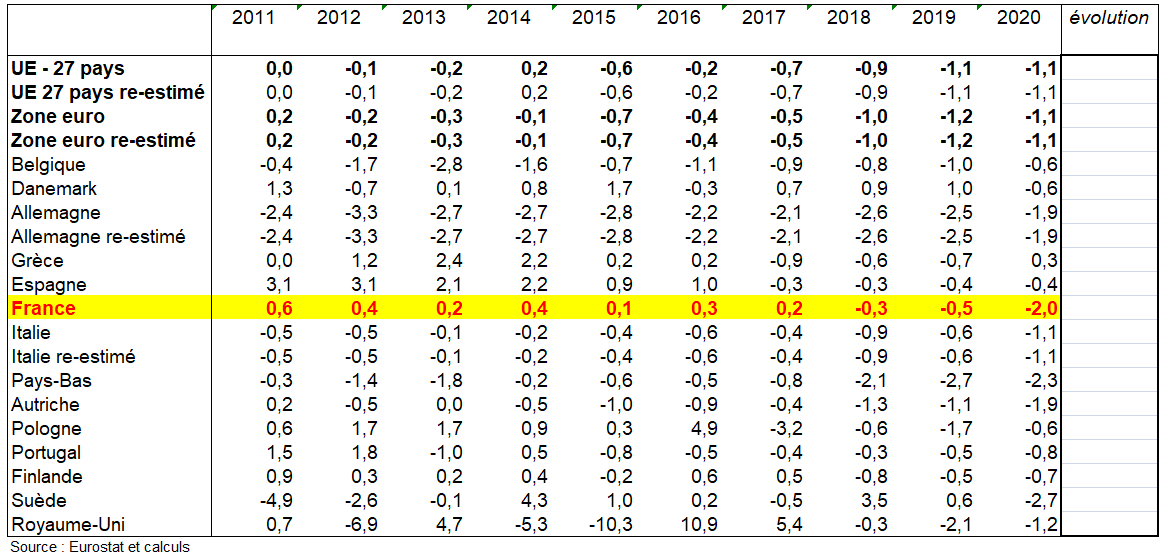

De leur côté, les revenus distribués des sociétés (D42) versés, qui comprennent les dividendes (D421) et les prélèvements sur les revenus des quasi-sociétés (D422) augmenteraient un peu plus en France (+102% base 100 en 2000) que dans l’UE (+99%). Mais ils augmentent bien plus dans de nombreux pays qu’en France : Espagne, Danemark, Pays-Bas, probablement Royaume-Uni. Ce sont surtout l’Italie, la Suède et l’Allemagne qui tirent vers le bas la progression de ces revenus dans l’UE.

Mais d’une part on a vu qu’ils sont surtout versés à d’autres SNF. D’autre part, cette croissance plus rapide s’arrête en 2010. Entre 2010 et 2020, ces revenus distribués diminuent de 2% en France contre +25% dans l’UE.

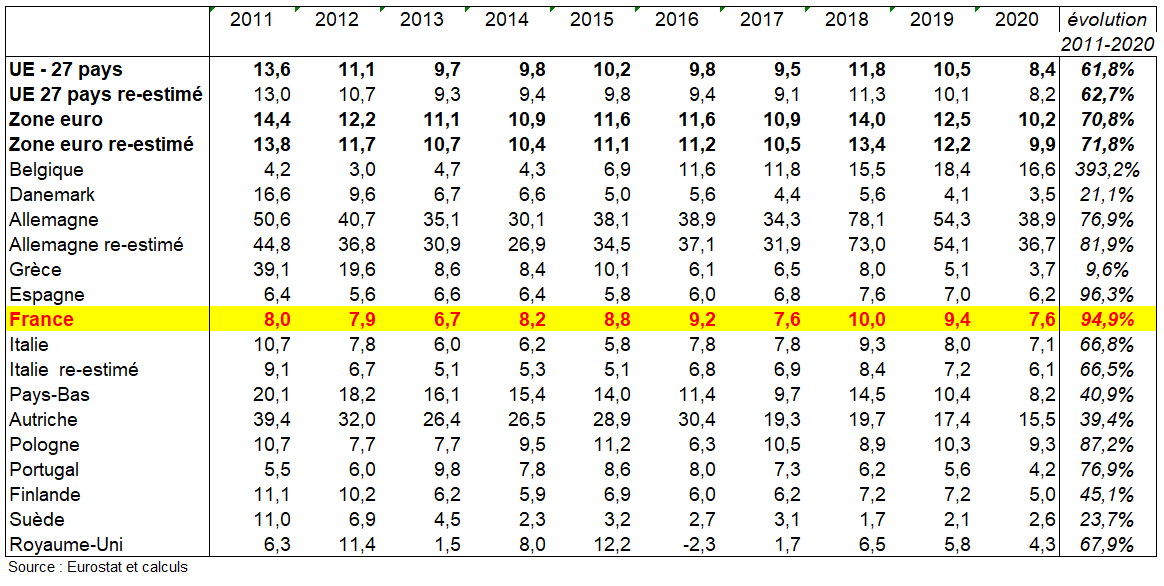

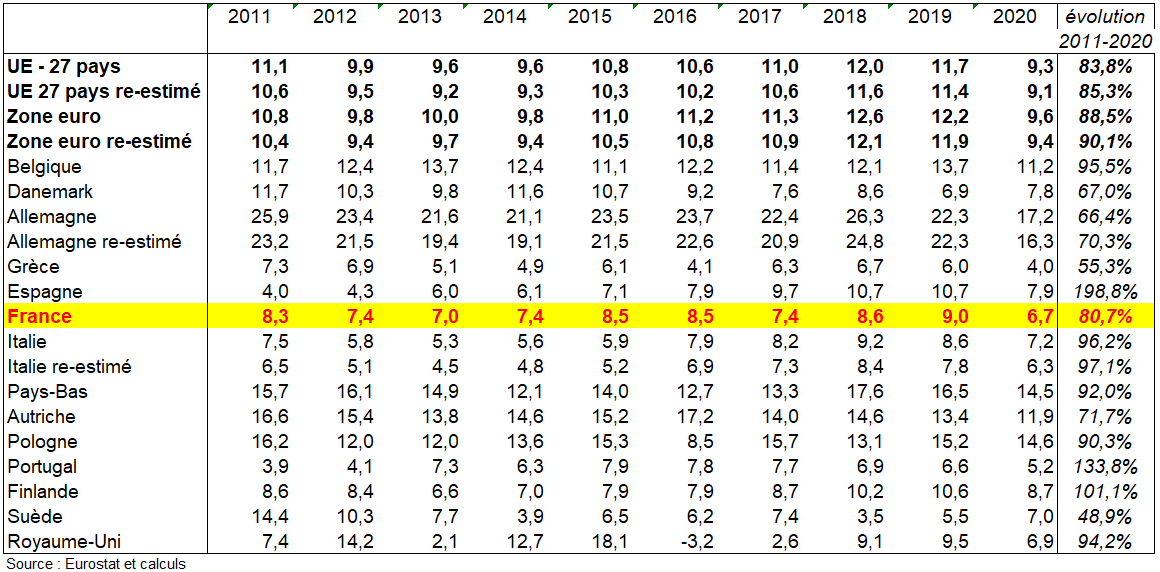

En outre, on ne dispose pas des dividendes dans tous les pays mais seulement des revenus distribués des sociétés avec de plus une non comparabilité entre l’Allemagne et l’Italie et les autres pays. On explique plus loin pourquoi la présence au sein des SNF des quasi-sociétés voire de certaines entreprises individuelles fausse les comparaisons internationales dans la mesure où ces entreprises ne pèsent pas le même poids dans tous les pays. On ne publie pas ici les revenus distribués des sociétés reçus par les ménages, particulièrement élevés en Italie et en Allemagne. On propose de faire la somme, plus significative, des deux revenus distribués des sociétés reçus (SNF+ménages).

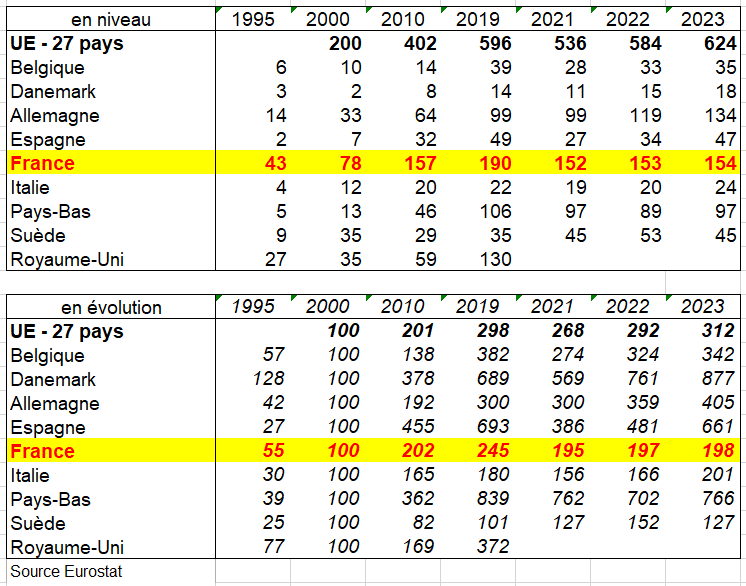

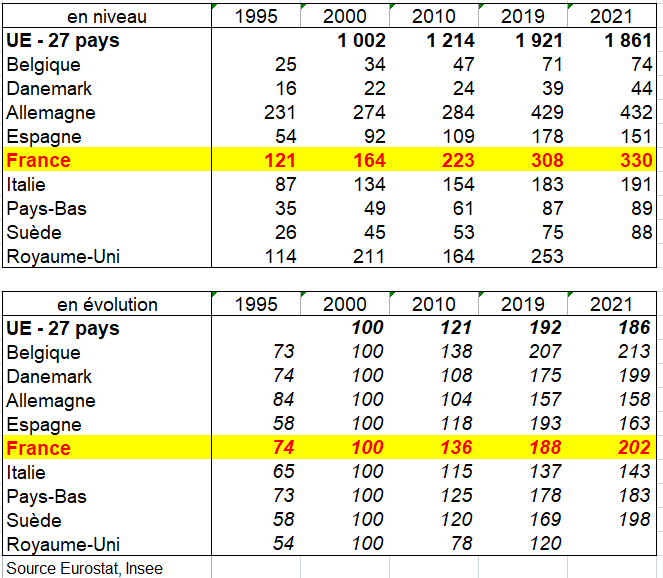

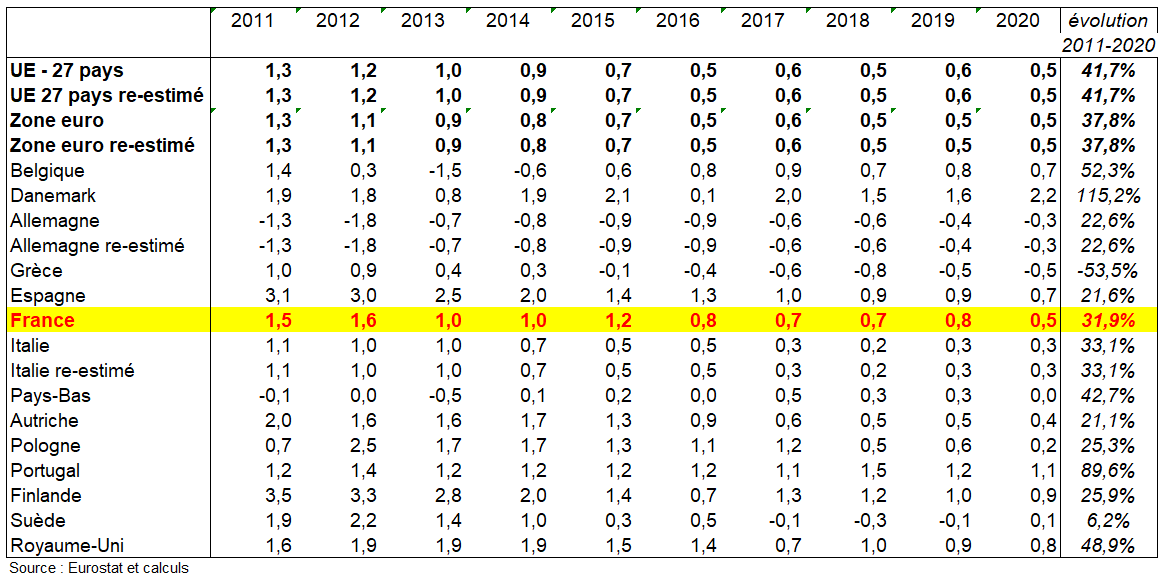

Enfin dire que la croissance de la FBCF a été freinée en France par cette augmentation forte des revenus distribués des sociétés reste à prouver : La FBCF augmente en effet plus en France que dans l’UE : +102% entre 2000 et 2021 contre +86% dans l’UE, sous réserve que la FBCF est bien estimée en France (voir page Investissement incorporel pays). Ce constat est en niveau. A-t-il une influence sur les évolutions? (voir page la FBCF). Mais on vient de voir que les rémunérations et l’EBE augmentaient moins vite en France, signe d’une certaine vigueur de la croissance de la FBCF.

Niveaux en milliards d’euros et évolutions en % base 100 en 2000 des revenus distribués des sociétés versés par les SNF dans l’UE

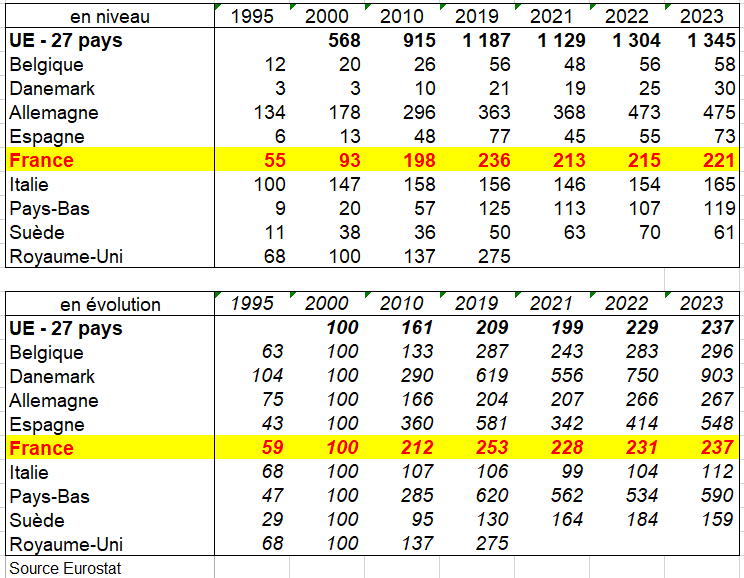

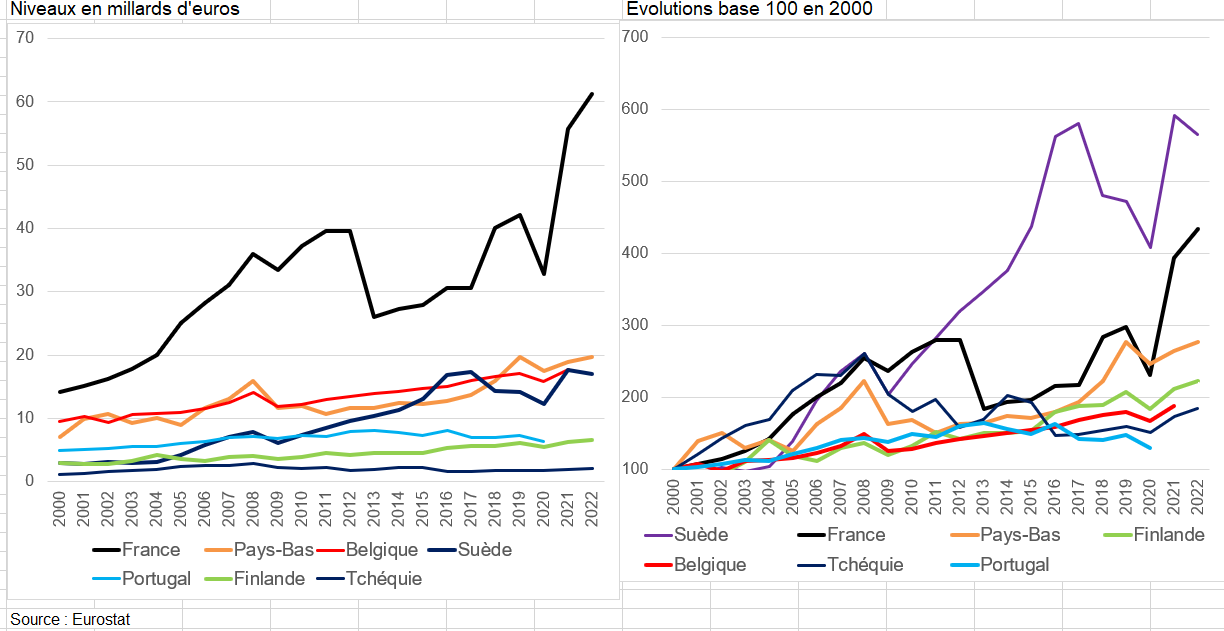

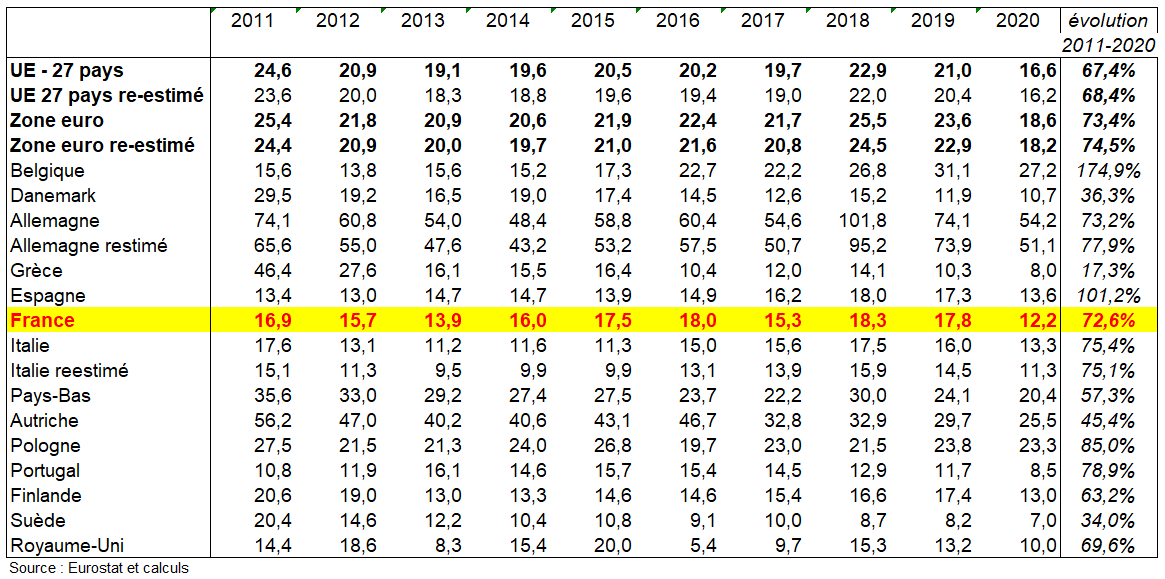

Niveaux en milliards d’euros et évolutions en % base 100 en 2000 des revenus distribués des sociétés reçus par les SNF dans l’UE

Niveaux en milliards d’euros et évolutions en % base 100 en 2000 des revenus distribués des sociétés reçus parles ménages dans l’UE

Niveaux en milliards d’euros et évolutions en % base 100 en 2000 des revenus distribués des sociétés reçus parles SNF + ménages dans l’UE

Niveaux en milliards d’euros et évolutions en % base 100 en 2000 de la FBCF dans l’UE

6/ La financiarisation dans les manuels internationaux de Comptabilité nationale

La financiarisation, c’est enfin l’aspect de plus en plus important pris par le tableau des opérations financières (TOF) qui décrit par type d’instruments financiers, par ordre de liquidité décroissante (capacité à être reconverti sans délai et sans coup en moyen de paiement), les variations d’actifs et de passifs financiers qui composent le besoin ou la capacité de financement. Il suffit de lire l’introduction du SCN 2008 pour se rendre compte de l’importance prise par le secteur financier.

« En réponse aux orientations de la Commission, les nouveautés du SCN 2008 comprennent l’introduction de traitements pour les aspects de l’économie qui ont pris de l’importance ces dernières années, le développement de certaines questions qui sont de plus en plus au cœur de l’analyse et la clarification du traitement comptable national de toute une série de thèmes. Ces nouveaux éléments s’appuient sur des recherches et des expériences pratiques, ainsi que, le cas échéant, sur des normes comptables internationales pour les entreprises et le secteur public. Toutefois, les changements apportés entre le SCN 1993 et le SCN 2008 sont moins étendus que ceux introduits en 1993. Les nouveaux éléments se répartissent en cinq groupes principaux : actifs; secteur financier; mondialisation et questions connexes; secteur des administrations publiques et secteur public; et secteur informel ».

« Les recommandations concernant le secteur financier ont été mises à jour afin de refléter les évolutions dans l’un des segments dont la mutation est la plus rapide dans de nombreuses économies. Le SCN 2008 donne notamment un aperçu général plus complet des services financiers. Les deux changements les plus significatifs sont, d’une part, l’extension de la frontière des actifs financiers afin d’inclure les contrats de produits financiers dérivés, indépendamment du fait qu’une « transaction » a lieu sur le marché ou hors marché, et d’autre part, l’enregistrement des flux associés à des échanges de taux d’intérêt et des contrats de garantie de taux en tant qu’opérations financières plutôt que comme flux d’intérêts. De nouvelles nomenclatures fonctionnelles ont en outre été introduites. Des orientations pour le traitement des crédits douteux (non performants) sont proposées. La méthode de calcul des services d’intermédiation financière indirectement mesurés, connus sous l’acronyme SIFIM, a été affinée à la lumière de l’expérience acquise dans la mise en œuvre des recommandations du SCN 1993″. Le changement le plus étendu dans le domaine financier concerne de nouvelles lignes directrices pour l’enregistrement des droits à pension ».

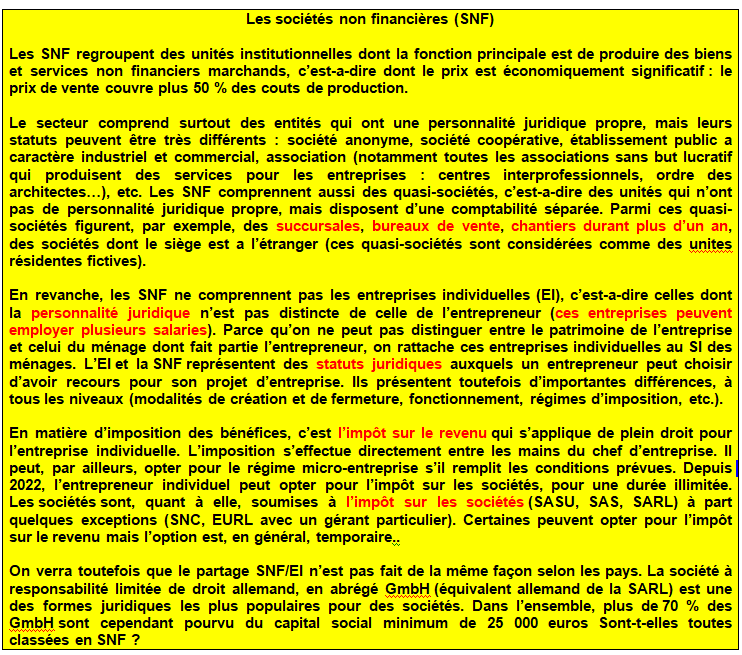

1/Les sociétés non financières (SNF)

On tente de répondre à la question de ce lien entre financiarisation et investissement pour l’ensemble de l’économie et non pour la seule industrie. On analyse surtout les comptes des SNF et parfois des sociétés financières (SF). Les SNF regroupent des unités institutionnelles dont la fonction principale est de produire des biens ou des services non financiers marchands, c’est-à-dire dont les ventes représentent au moins 50% de leurs coûts. Elles se distinguent des entreprises individuelles (EI) par leur statut juridique. Mais cette notion varie selon les pays, rendant parfois délicates les comparaisons entre pays des ratios des SNF tels que le taux de marge (voir ci-dessous). Et elle varie aussi dans un même pays avec le temps; certains agriculteurs français ont récemment choisi le statut juridique de SNF.

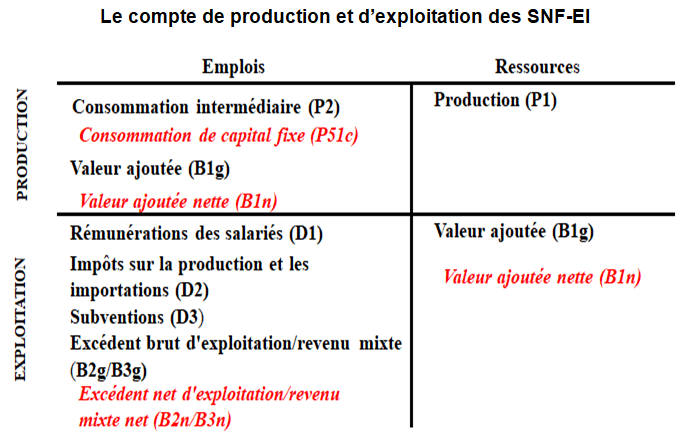

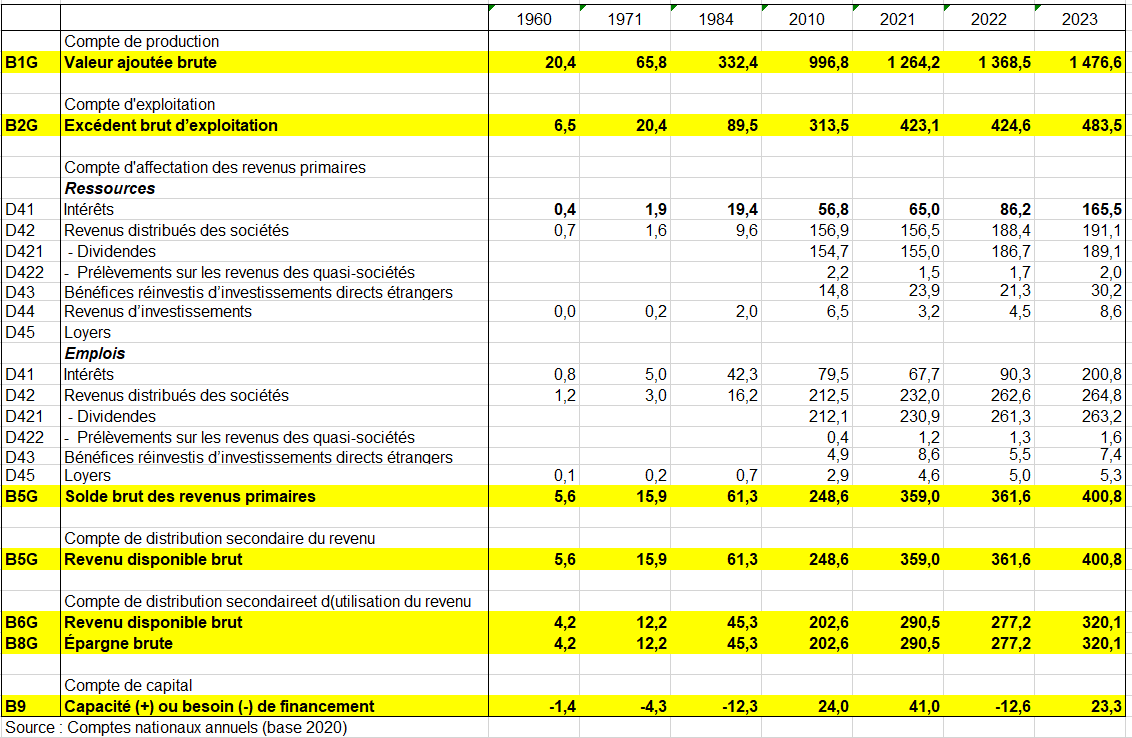

2/ la séquence des comptes des SNF

Ces comptes étant présentés dans la page Comptes financiers et non financiers, on les résume ici aux 5 principaux. Ils sont issus du tableau économique d’ensemble (TEE).

La valeur ajoutée des SNF génère des revenus qui sont distribués aux autres agents économiques, notamment les ménages et les administrations publiques. Parmi ces revenus, certains sont directement liés à la production et peuvent être considérés comme des coûts de production pour l’entreprise, d’autres ne le sont pas.

Ainsi, les rémunérations sont considérées comme des coûts de production car les heures de travail payées sont étroitement liées au volume de la production. A l’inverse, les intérêts payés par les SNF ne peuvent pas être considérés comme des coûts de production car ils dépendent, non du niveau de la production, mais de leur dette. De même, les dividendes sont liés au bénéfice des SNF et non directement à leur production.

Ainsi, la comptabilité nationale introduit un compte, le compte d’exploitation, qui reprend la VA en ressources et les coûts de production comme les salaires en emplois. Le solde du compte d’exploitation est l’excédent d’exploitation.

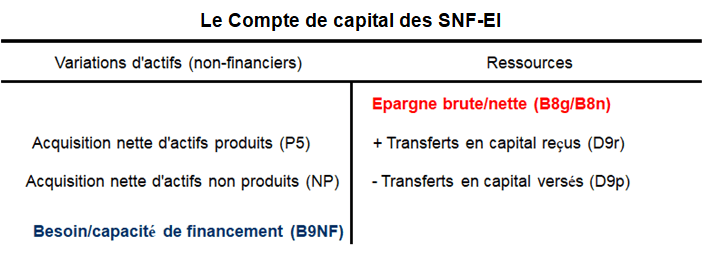

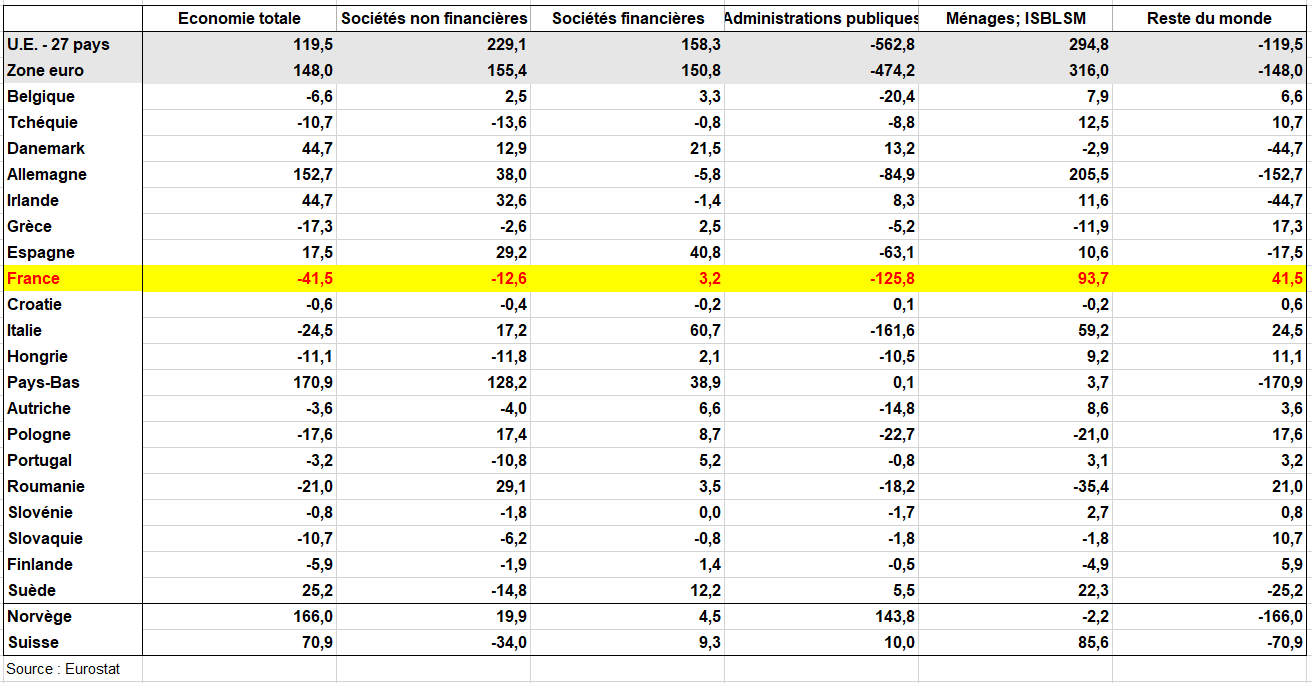

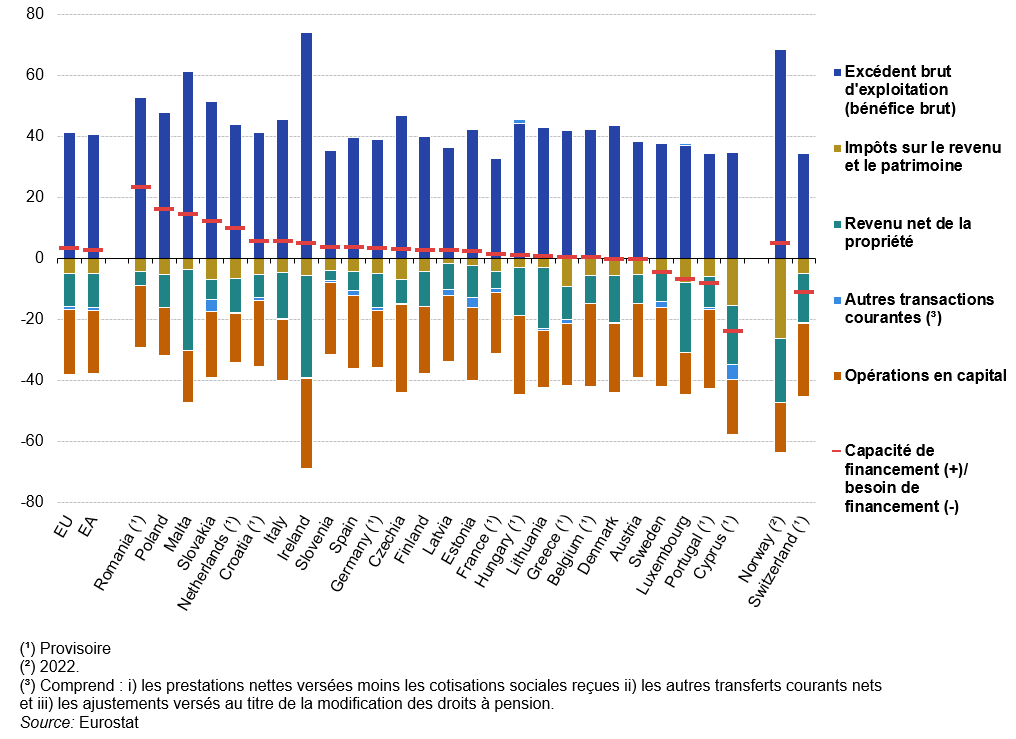

Le TEE comprend différents soldes. Le solde final du TEE est la capacité (ou besoin) de financement. On verra que que ceci est important dans le cas français, comparé aux autres pays : avec un taux de marge (EBE/VA) le plus faible en Europe, les SNF dégagent une épargne brute rapportée à la VA plus proche de la moyenne des autres pays, et un besoin de financement rapportée à la VA encore plus proche (-0,6% en 2019 contre 1% dans l’UE).

Dans le compte de production de la séquence des comptes des SNF et EI, la valeur ajoutée mesure de la richesse créée par les unités institutionnelles.

Le compte d’exploitation présente la rémunération des facteurs de production du point de vue du producteur donc comme des coûts (de production). La consommation intermédiaire (P2), la rémunération des salariés (D1), et les impôts nets des subventions d’exploitation (D29+D39) représentent des coûts de production « explicites ». La consommation de capital fixe (P51c) est un coût de production « implicite » qui résulte de la dépréciation subie par le capital fixe. La séquence des comptes peut être présentée brute ou nette de cette CCF.

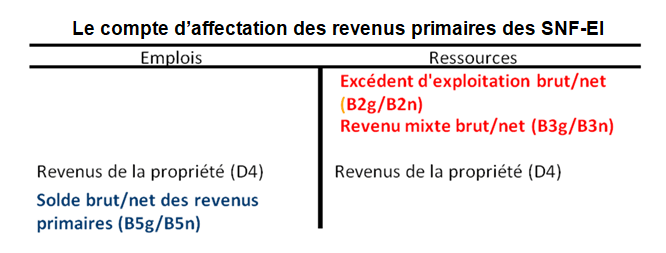

Le compte d’affectation du revenu primaire apour solde, solde le revenu des revenus primaires. c’est dans ce compte que sont comptabilisés les intérêts et les dividendes. Dans le cas des SNF, les masses sont importantes aussi bien les dividendes versés que les dividendes reçus par les SNF. Comme les comptes sont faits à partir des unités légales (UL), il n’y a pas de consolidation. Ce qui serait le cas si les comptes étaient faits à partir des entreprises profilées (EP). A la limite, le solde est presque plus important que les flux bruts.

Le compte d’affectation des revenus primaires retrace les revenus perçus au titre de la participation à la production et les revenus de la propriété :

Les revenus de la propriété sont les revenus que perçoit le propriétaire d’un actif financier ou d’un actif corporel non-produit en échange de sa mise à disposition d’une autre unité institutionnelle

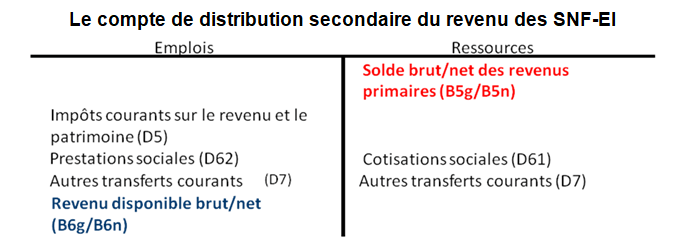

Dans le compte de distribution secondaire du revenu, le revenu disponible brut mesure les ressources disponibles pour la consommation finale et l’accumulation.

Le compte de capital retrace l’utilisation de l’épargne et des transferts en capital (ressources) pour l’accumulation non-financière. Rappelons qu’on ne retient que les actifs fixes produits qu’ils soient corporels (P51A) ou incorporels (P51B). Ces acquisitions d’actifs comprennent aussi les variations de stock (P52).

3/ De l’EBE à l’épargne et au besoin de financement des SNF

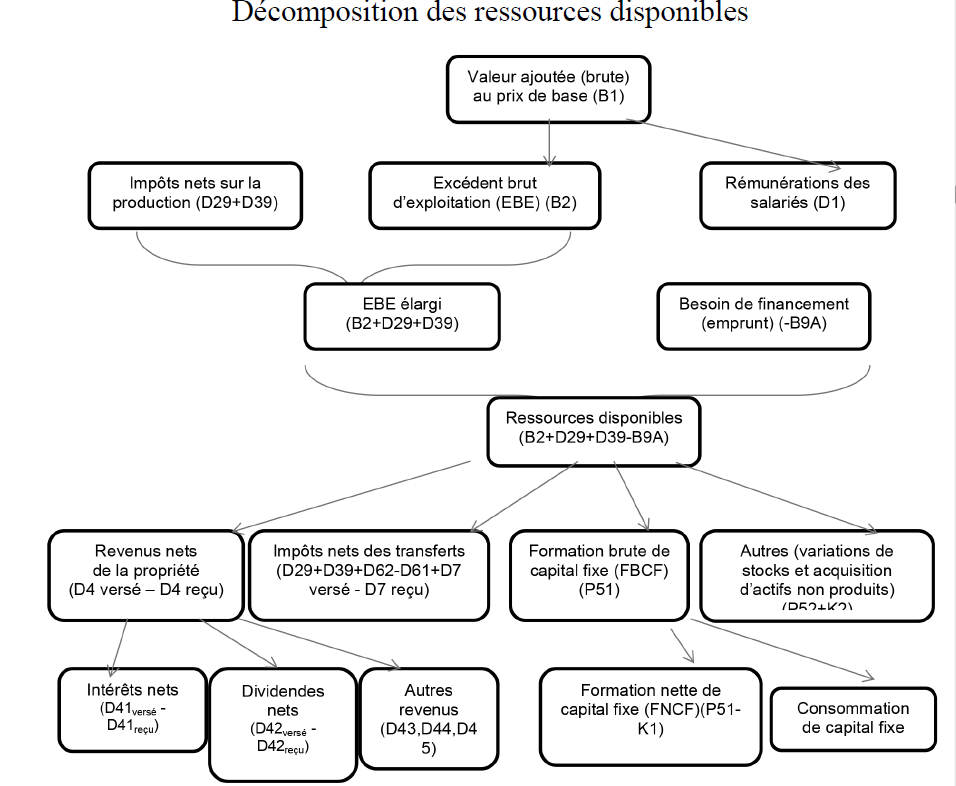

Une autre manière de présenter ces comptes est de voir comment se décomposent les ressources disponibles des SNF. La valeur ajoutée (au « prix de base ») – B1 – dégagée par les sociétés non financières (S11) est égale à la valeur de la production diminuée des consommations intermédiaires (biens et services entièrement consommés dans le processus de production).

Cette valeur ajoutée se décompose en rémunération des salariés (D1), excédent brut d’exploitation (B2), et impôts nets sur la production (D29+ D39). La part des bénéfices des sociétés non financières est définie comme l’excédent brut d’exploitation divisé par la valeur ajoutée brute. Cet indicateur de rentabilité montre ainsi la part de la valeur ajoutée par les sociétés non financières au cours du processus de production qui rémunère l’offre de capital (ou paie les impôts sur le revenu et la fortune). Les différentes parts de bénéfices dans différentes économies peuvent s’expliquer par un certain nombre de facteurs, tels que l’importance relative des industries à forte intensité de main-d’œuvre ou de capital, la productivité du travail et le niveau des coûts de main-d’œuvre.

Une partie des impôts payés par les entreprises n’est donc pas incluse dans l’EBE. Certains économistes définissent un « EBE élargi » qui correspond à une notion extensive du profit, égale à la valeur ajoutée moins la rémunération des salariés : B2 + D29 – D39. Ils décomposent ainsi la valeur ajoutée des entreprises en deux composantes : les salaires (direct et socialisé), et l’EBE élargi.

On peut distinguer 4 utilisations de ce profit au sens large (schéma suivant). On précise à chaque fois si l’opération est en emplois ou en ressources du TEE.

– le paiement des impôts (impôts sur la production, impôts sur le bénéfice des sociétés, etc.) nets des transferts reçus (comme les aides à l’investissement de l’État) :

D29 (emploi) + D39(emploi) + D62(emploi) – D61(ressource) + D7(emploi) – D7(ressource)

– la distribution des revenus nets de la propriété : intérêts, dividendes, et autres : D4(emploi) – D4(ressource). En effet, on parle de revenus nets car les unités d’un secteur institutionnel versent des revenus de la propriété (dividendes, intérêts, etc.) mais elles en reçoivent également des autres secteurs institutionnels. Dans les graphiques suivants, la différence « revenus versés moins revenus reçus » donnent les revenus nets.

– l’investissement (formation brute de capital fixe) : achat de capital fixe (d’une durée de vie d’au moins un an)

– autres : variation des stocks et acquisitions d’actifs non produits (terrains, gisements, fonds commerciaux).

Les emplois de ce profit ne sont pas forcément égaux à la valeur de l’EBE élargi :