Introduction

Les sociétés financières

Les sociétés financières regroupent l’ensemble des sociétés et quasi-sociétés dont la fonction principale consiste à fournir des services d’intermédiation financière (banques ; collecter et répartir des disponibilités financières) et (assurances : mutualiser les risques) et/ou à exercer des activités financières auxiliaires (auxiliaires financiers). Leurs principales ressources sont les dépôts collectés, titres émis (banques) Primes contractuelles (assurances). Sont également incluses les unités institutionnelles fournissant des services financiers dont la plupart des actifs ou passifs ne font pas l’objet d’opérations sur des marchés ouverts.

L’intermédiation financière est l’activité dans laquelle une unité institutionnelle acquiert des actifs financiers et engage des passifs pour son propre compte en dans les transactions financières sur le marché. Les actifs et passifs des intermédiaires financiers sont transformés ou reconditionnés en fonction, par exemple, de l’échéance, de l’échelle, du risque, etc. dans le cadre du processus d’intermédiation financière. Les activités financières auxiliaires sont des activités liées à l’intermédiation financière mais qui n’impliquent pas elles-mêmes l’intermédiation financière.

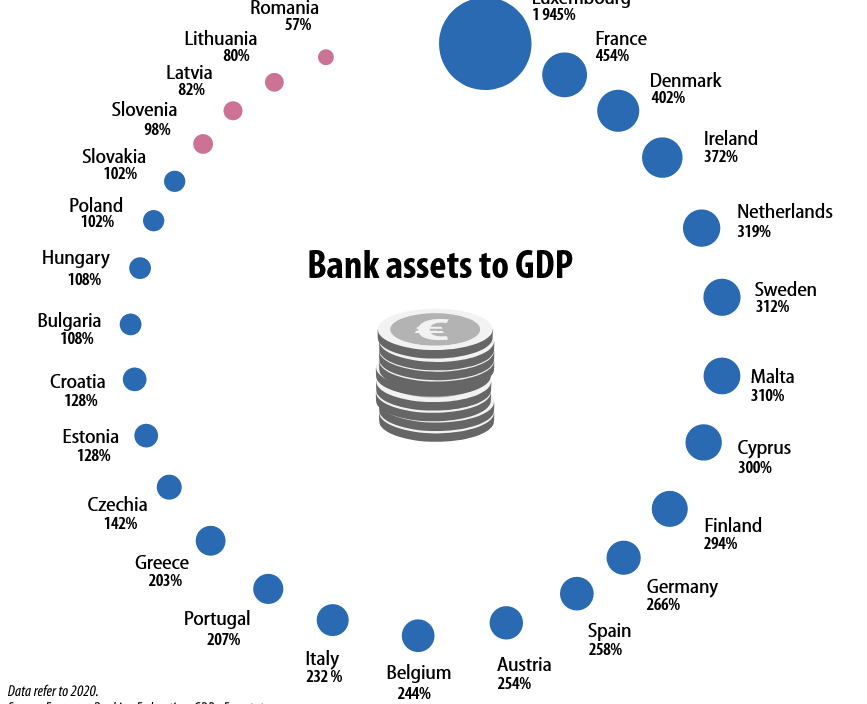

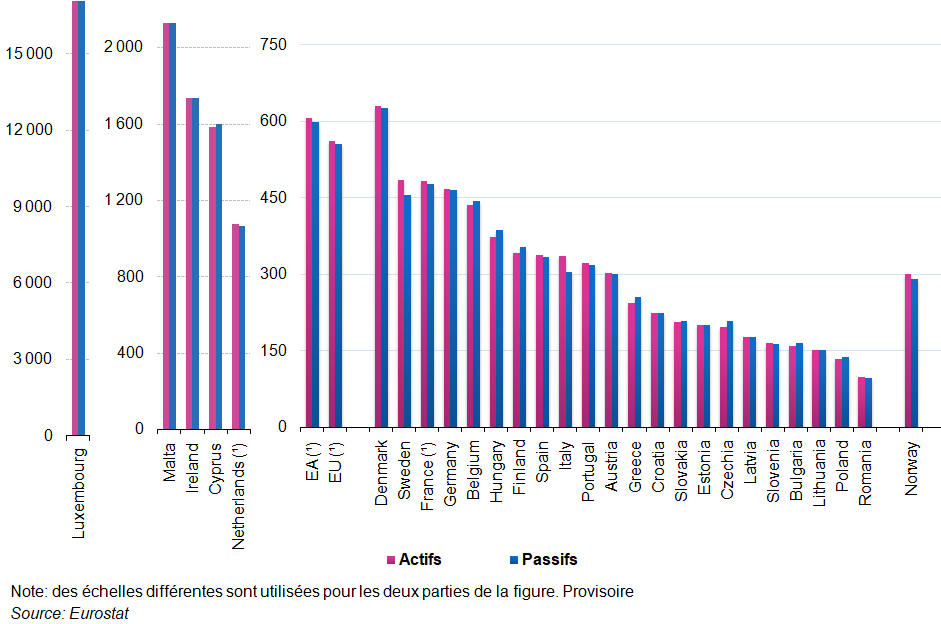

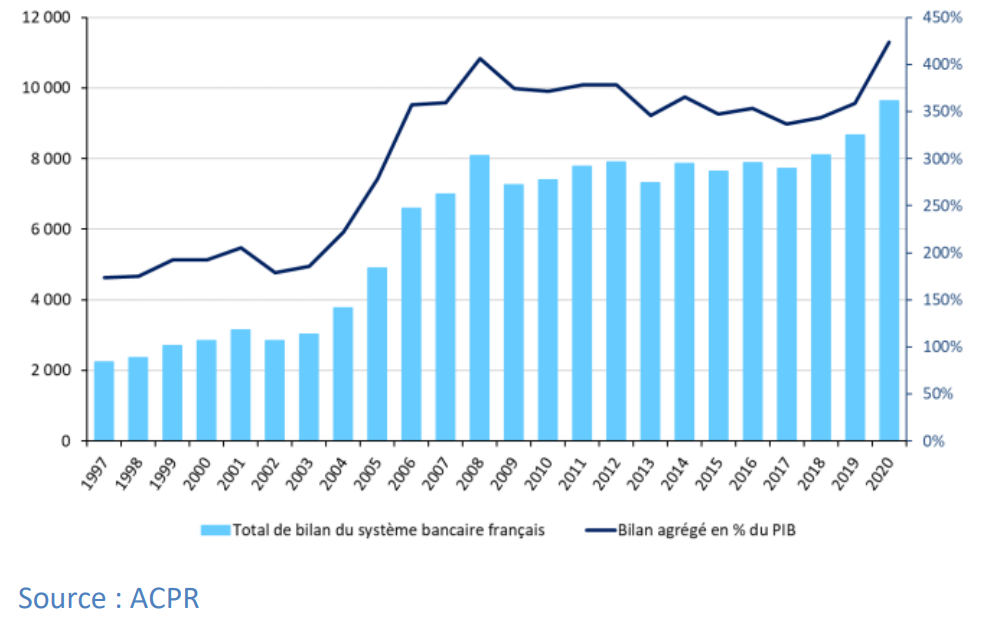

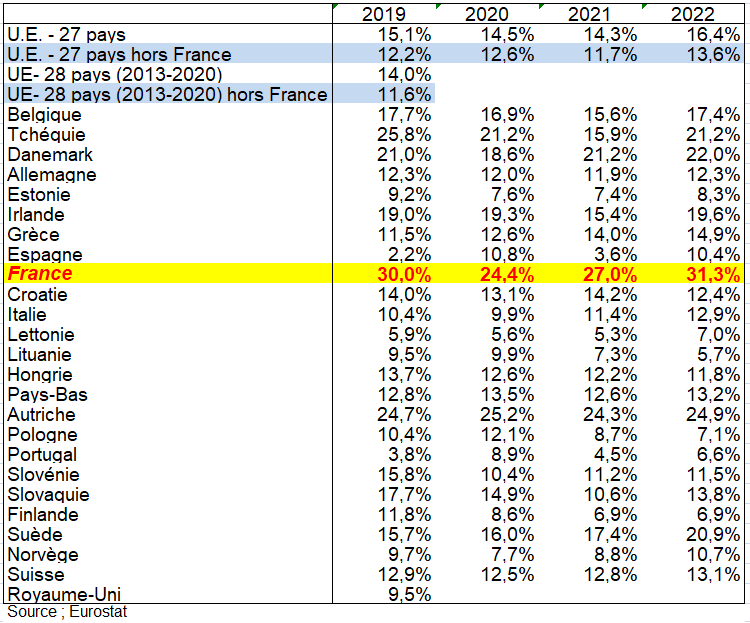

En ce qui concerne les actifs du secteur bancaire dans l’UE, ils se sont élevés à 39 219 milliards d’euros en 2020, ce qui correspond à 292 % du PIB de l’UE. L’État membre ayant les actifs bancaires les plus importants était la France (10 491 milliards d’euros, 454 % de son PIB), suivie par l’Allemagne (8 943 milliards d’euros, 266 % de son PIB), l’Italie (3 847 milliards d’euros, 232 % de son PIB) et l’Espagne (2 893 milliards d’euros, 258 % de son PIB). La part des actifs bancaires dans le PIB était la plus élevée au Luxembourg (1 945 %), en France (454 %), au Danemark (402 %) et en Irlande (372 %).

Finance companies include all companies and quasi-companies whose main function is to provide financial intermediation services (banks: collecting and distributing financial liquidity) and (insurance: pooling risks) and/or to carry out auxiliary financial activities (financial auxiliaries). Their main resources are deposits collected, securities issued (banks) and contractual premiums (insurance). Also included are institutional units providing financial services where most of the assets or liabilities are not traded on open markets.

Financial intermediation is the activity in which an institutional unit acquires financial assets and incurs liabilities on its own account by engaging in financial transactions on the market. The assets and liabilities of financial intermediaries are transformed or repackaged in relation to, for example, maturity, scale, risk, etc. in the financial intermediation process. Auxiliary financial activities are activities related to financial intermediation but which do not involve financial intermediation themselves.

Regarding the assets of the banking sector in the EU, they amounted to €39 219 billion in 2020, corresponding to 292 % of EU GDP. The Member State with the largest banking assets was France (€10 491 billion, 454 % of its GDP), followed by Germany (€8 943 billion, 266 % of its GDP), Italy (€3 847 billion, 232 % of its GDP) and Spain (€2 893 billion, 258 % of its GDP). Banking assets as a share of GDP were highest in Luxembourg (1 945 %), France (454 %), Denmark (402 %) and Ireland (372 %).

« Les banques peuvent établir des partenariats avec le secteur des technologies financières en vue de construire un écosystème où la part du gâteau s’accroît pour les banques et les tiers». Mike Henry

« Souvent méconnu, l’assurance est une profession qui recrute. Rien que dans les sociétés d’assurances, c’est 15 000 personnes qui sont embauchées chaque année. L’assurance est un secteur d’opportunités et d’engagement pour le monde de demain. En 2020, les entreprises du secteur ont assuré 43,5 millions d’habitations, 2,3 millions d’entreprise, et 55,7 millions de véhicules». L’assurance un secteur d’avenir.

Sommaire

I – L’ACTIVITÉ DES SOCIÉTÉS FINANCIÈRES (S12)

II – LE SECTEUR INSTITUTIONNEL S12

V – COMPTES DES INSTITUTIONS FINANCIÈRES (S12A) EN BASE 2020

VI – LES COMPTES DES SOCIÉTÉS D’ASSURANCE (S12I)

VII – LE PATRIMOINE DES SOCIÉTÉS FINANCIÈRES

VIII – BAISSE DES TAUX D’INTÉRÊT ET BILAN DES BANQUES

IX – INVESTISSEMENT ET RENTABILITÉ PAR LE S12

° Le secteur des sociétés financières regroupe l’ensemble des sociétés et quasi-sociétés dont la fonction principale consiste à fournir des services d’intermédiation financière (banque et assurance) et/ou à exercer des activités financières auxiliaires (auxiliaires financiers). Sont également incluses les unités institutionnelles fournissant des services financiers dont la plupart des actifs ou passifs ne font pas l’objet d’opérations sur des marchés ouverts.

° L’intermédiation financière est l’activité par laquelle une unité institutionnelle acquiert des actifs financiers et contracte des engagements pour son propre compte par le biais d’opérations financières sur le marché. Dans le cadre du processus d’intermédiation financière, les actifs et passifs des intermédiaires financiers sont transformés ou regroupés sur la base de critères tels que l’échéance, le volume, le degré de risque, etc.

° La comptabilité nationale retrace, au travers de son cadre méthodologique harmonisé, la création de valeur, puis sa répartition, et enfin sa destruction par la consommation. La part attribuée aux banques dans cette description est déterminée par la mesure retenue de leurs activités productives. La mesure des services d’intermédiation financière associés à la gestion des dépôts et des crédits bancaires qu’utilise actuellement la comptabilité nationale permet de quantifier la contribution des banques à la richesse nationale tout en précisant les endroits du circuit économique où apparaît cette valeur. Elle peut encore être affinée pour cerner au plus près les services effectivement rendus aux agents qui les achètent et en révéler le véritable prix. D’ores et déjà, la comptabilité nationale délivre toutefois une information cohérente et lisible, moyennant quelques explications, sur les évolutions conjoncturelles et structurelles du secteur financier.

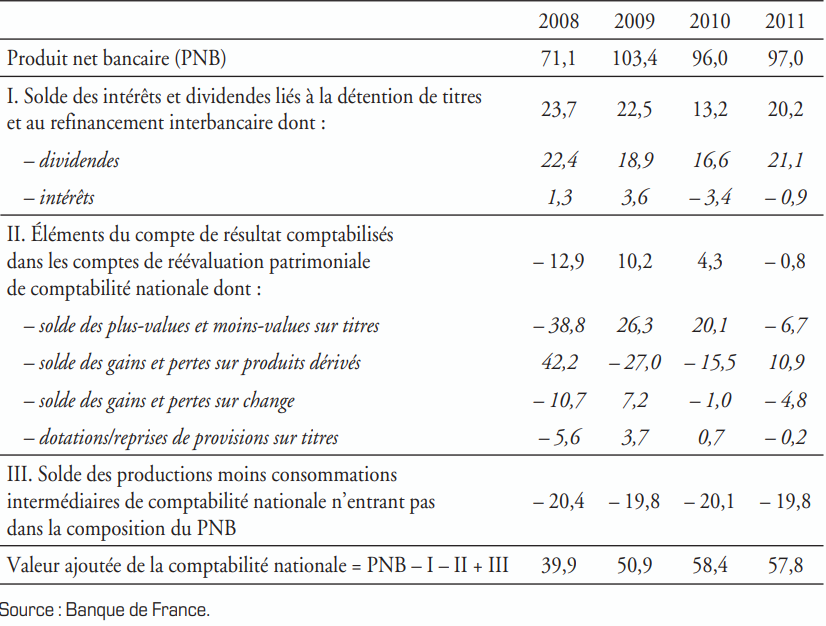

° La mesure de la production des banques et des assurances est très particulière en comptabilité nationale par rapport aux autres activités mais aussi par rapport à la comptabilité privée. Pour les banques qui gèrent des comptes, c’est ainsi le fameux Sifim (services d’intermédiation financière indirectement mesuré). Jusqu’à la mise en œuvre de la norme européenne SEC 95, la production de services d’intermédiation financière n’était pas prise en compte dans le PIB. Sous l’appellation traditionnelle de « production imputée de services bancaires » (PISB), puis de SIFIM, elle était égale au solde de l’ensemble des intérêts reçus par les banques, nets des intérêts versés, augmenté des dividendes reçus. Pour préserver l’équilibre emplois/ressources du système, cette production était comptabilisée en consommation intermédiaire d’un secteur fictif sans production et à valeur ajoutée négative. L’identification d’une production à l’intérieur du compte des banques ne modifiait donc ni les comptes des autres secteurs institutionnels, ni le PIB.

1/ La valeur ajoutée selon la comptabilité nationale

° En comptabilité nationale, le PIB mesure la production de biens et services sur le territoire. Il résulte de l’agrégation des valeurs ajoutées de chaque activité économique. Celles-ci sont définies comme la différence entre la valeur de la production et celle des consommations intermédiaires nécessaires à cette production. Pour la plupart des activités économiques, la production se mesure aisément, par le biais du chiffre d’affaires du producteur.

° Certains services bancaires, explicitement facturés, sous forme de commissions au titre des services spécialisés fournis par les banques, sont également dans ce cas. Il s’agit en effet d’une activité productive dont la mesure est proche conceptuellement de celle d’un chiffre d’affaires.

° Mais pour le reste de l’activité bancaire, cette production est plus délicate à appréhender. En effet, les banques gèrent les dépôts de leurs clients et leur distribuent des crédits, sans que ces services ne fassent l’objet d’une facturation explicite, car elles se rémunèrent en appliquant une marge d’intérêt. Les marges ainsi dégagées correspondent en comptabilité nationale aux services d’intermédiation financière indirectement mesurés (Sifim) et doivent aussi être prises en compte dans le calcul de la production des banques.

° Pour obtenir la valeur ajoutée dégagée par l’activité bancaire, il faut ensuite soustraire à cette production de services bancaires un montant de consommations intermédiaires, correspondant aux charges courantes auxquelles les banques font face dans le cadre de leur activité (commissions versées, frais généraux hors frais de personnels et impôts). En outre, même si l’activité principale des institutions financières est une activité bancaire stricto sensu, il faut également prendre en compte les activités secondaires des banques françaises qui génèrent elles aussi de la valeur ajoutée (gestion de patrimoine immobilier, services informatiques …).

2/La mesure de l’activité bancaire selon les banques

° Mais là ne s’arrête pas les spécificités de ce secteurs notamment des banques. La comptabilité bancaire suit une autre approche. En effet, le produit net bancaire, un des principaux soldes de gestion utilisés par la profession, intègre tous les revenus nets que les établissements de crédit retirent de leurs seules activités bancaires, quelle que soit leur nature (commissions, marges, dividendes, intérêts, plus-values), tout en excluant du calcul les charges extérieures (frais généraux, etc.) et les produits des activités secondaires des banques.

° Conceptuellement, les intérêts et dividendes sont considérés en comptabilité nationale comme des revenus de la propriété liés à la détention d’actifs financiers, et les plus-values ou moins-values comme des gains ou pertes retracés dans d’autres comptes (réévaluation des actifs). En d’autres termes, les revenus financiers et les plus-values ou moins-values sur titres constituent des flux de richesse faisant varier le patrimoine des banques. Ce ne sont pas des services produits et ils ne concourent donc pas à la formation du PIB, alors qu’ils sont pris en compte par les banques lorsqu’elles mesurent leur activité.

3/ la production de services d’assurance

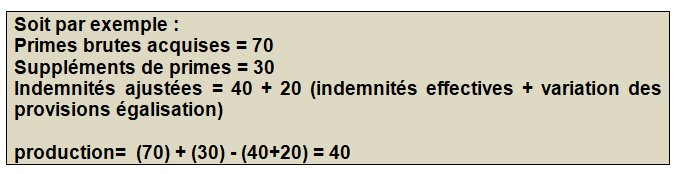

La mesure de la production d’assurance est aussi particulière à telle point qu’elle a pu devenir négative lors de la tempête de 1999 et qu’il a fallu trouver une méthode de lissage pour éviter cette absurdité. L’entreprise d’assurance accepte une prime d’un client et la conserve jusqu’à ce qu’une indemnité soit versée ou que la période d’assurance expire. Pendant cette période, la société d’assurance investit la prime, et le revenu de cet investissement constitue une source supplémentaire de fonds permettant de financer les éventuelles indemnités dues. La société d’assurance fixe le niveau des primes de telle sorte que la somme des primes plus le revenu de l’investissement acquis sur elles, moins l’indemnité prévue, laisse une marge qu’elle peut conserver; cette marge représente sa production. La production du secteur des assurances est mesurée en reproduisant les politiques de fixation des primes des assureurs. Quatre éléments distincts

doivent être définis à cet effet, à savoir:

- les primes acquises;

- les suppléments de primes;

- les indemnités dues ou les prestations dues;

- les réserves techniques d’assurance.

° Les primes acquises correspondent à la proportion des primes émises ayant été acquise au cours de la période comptable. Les primes émises couvrent la période indiquée dans la police d’assurance. La différence entre les primes émises et les primes acquises est une somme provisionnée qui figure dans les réserves pour les primes non acquises. Ces montants sont traités comme des actifs appartenant aux assurés. Le concept des primes acquises en comptabilité des assurances concorde avec le principe d’enregistrement sur la base des droits constatés dans les comptes nationaux.

° Les suppléments de prime correspondent au revenu provenant du placement des réserves techniques d’assurance des assureurs, qui représentent des dettes envers les assurés.

° Les indemnités dues et les prestations dues sont des obligations financières des assureurs à l’égard des bénéficiaires, en rapport avec le risque qu’un événement se produise au cours de la période en question selon les termes définis dans la

police.

° Les provisions techniques d’assurance correspondent aux réserves constituées par les assureurs. Ces provisions sont des actifs pour les assurés et des passifs pour les assureurs. Une distinction peut être opérée entre les provisions techniques d’assurance-vie et d’assurance-dommages et les rentes.

4/ L’évolution des banques depuis la crise de 2008

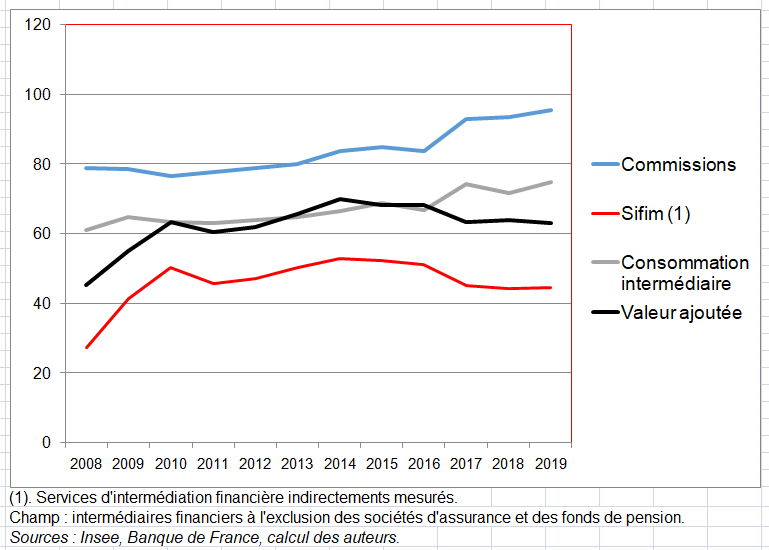

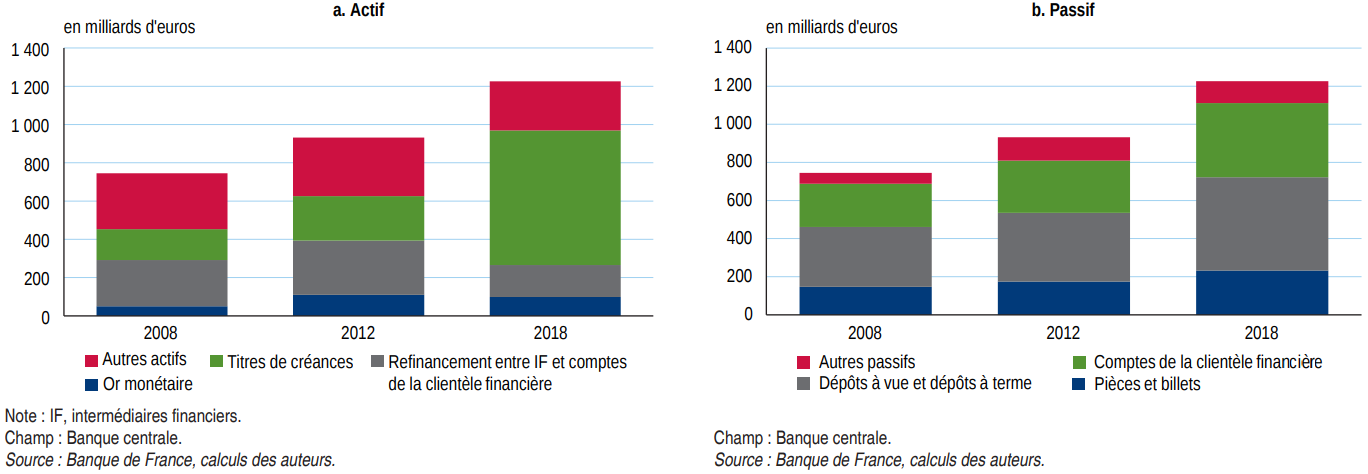

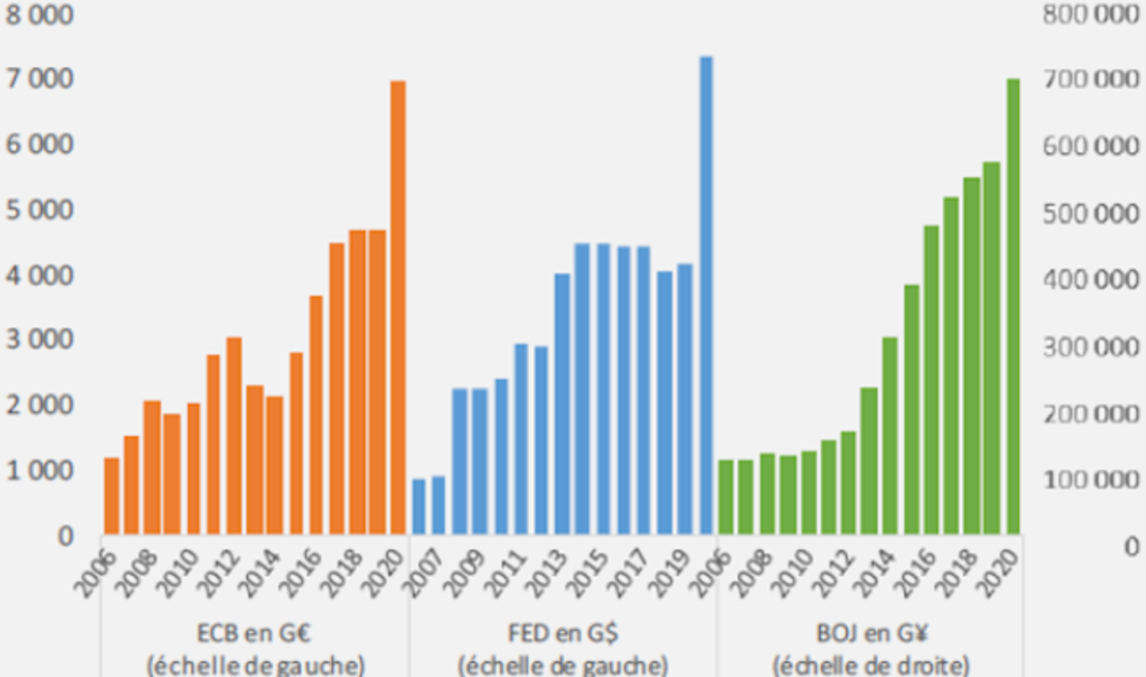

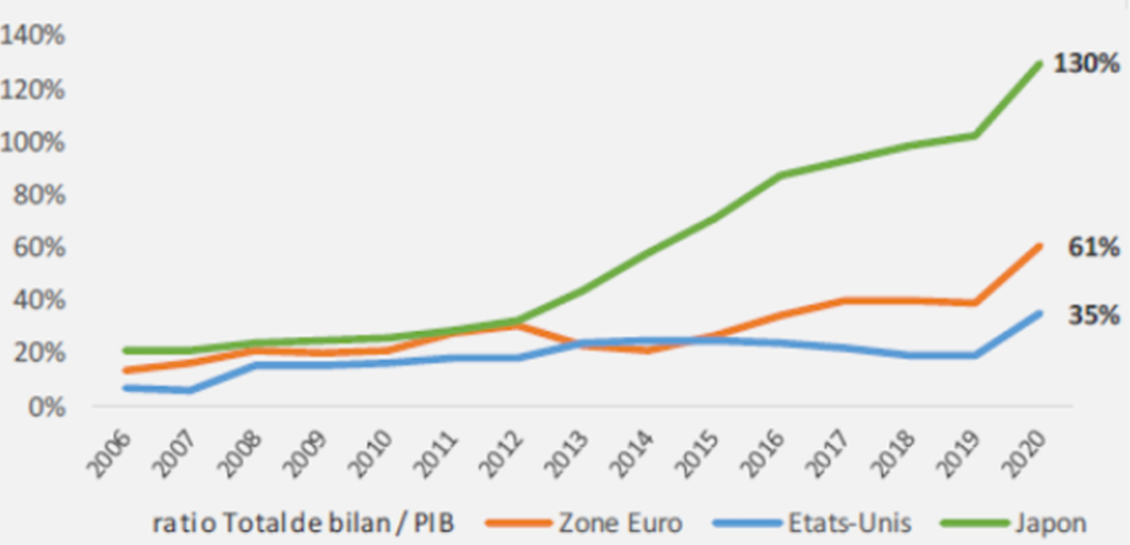

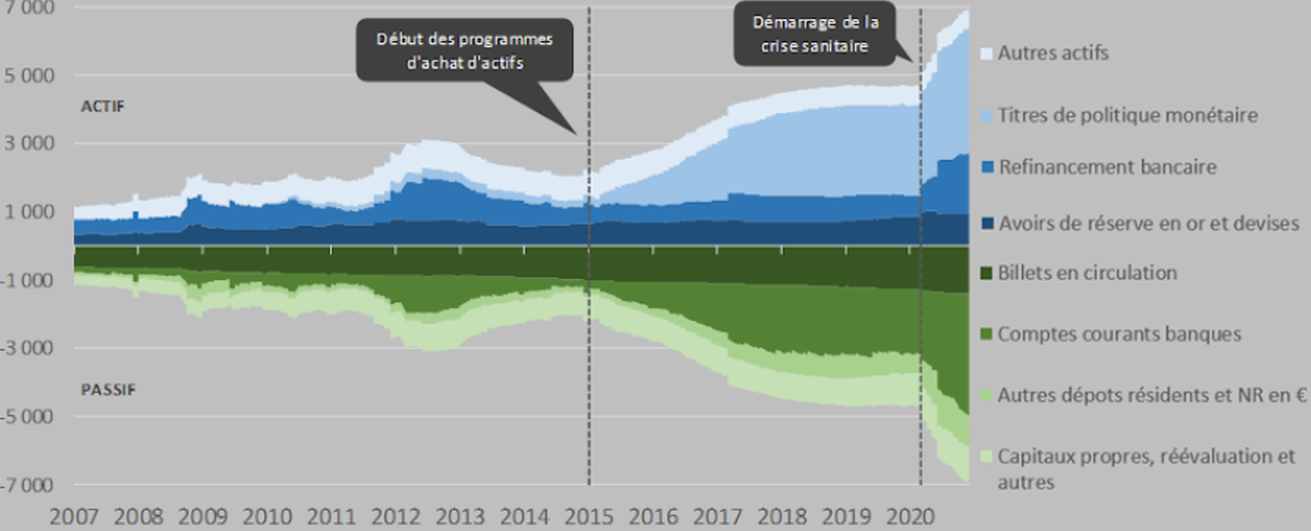

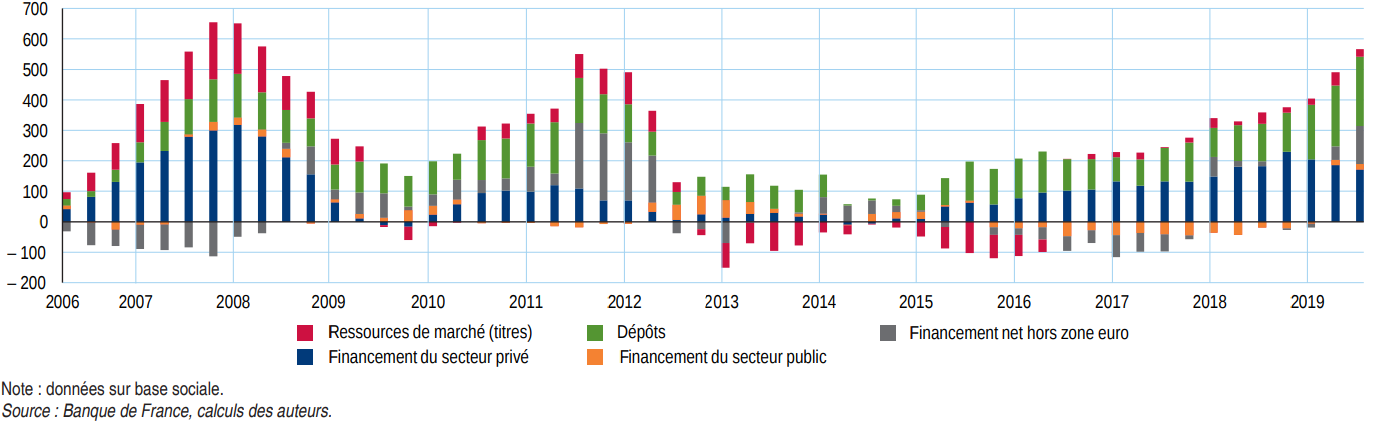

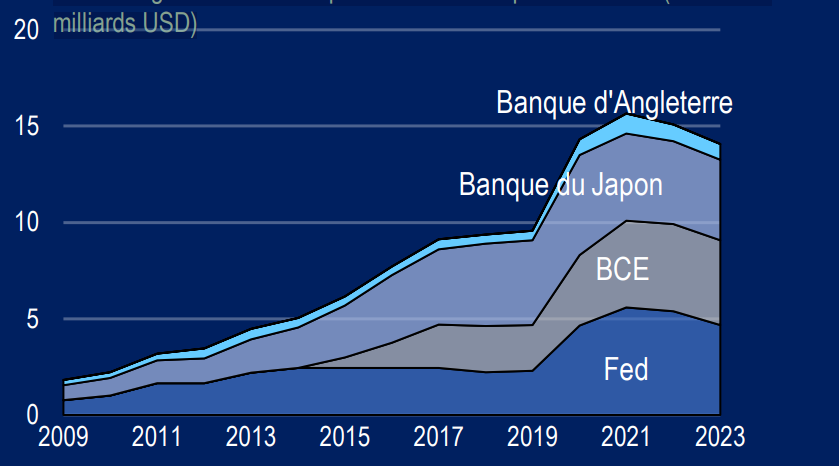

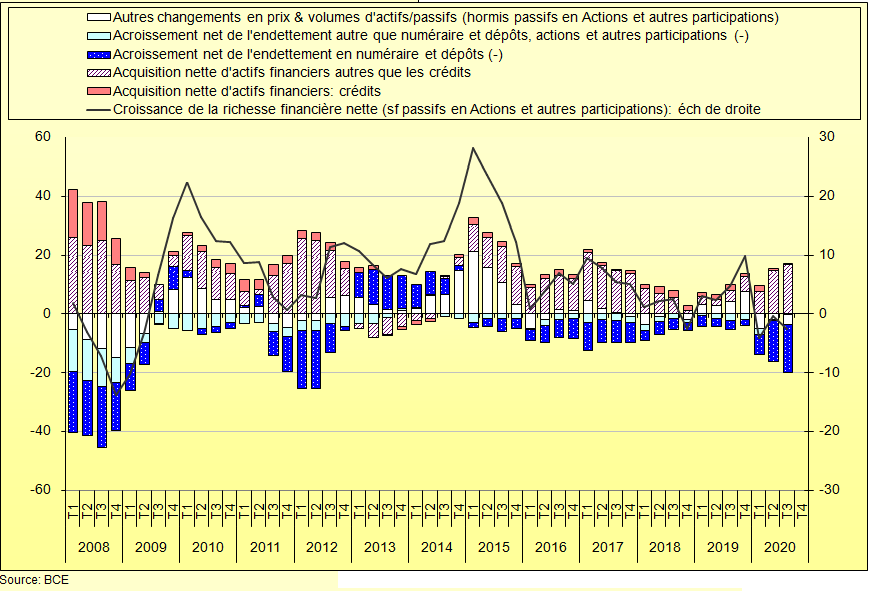

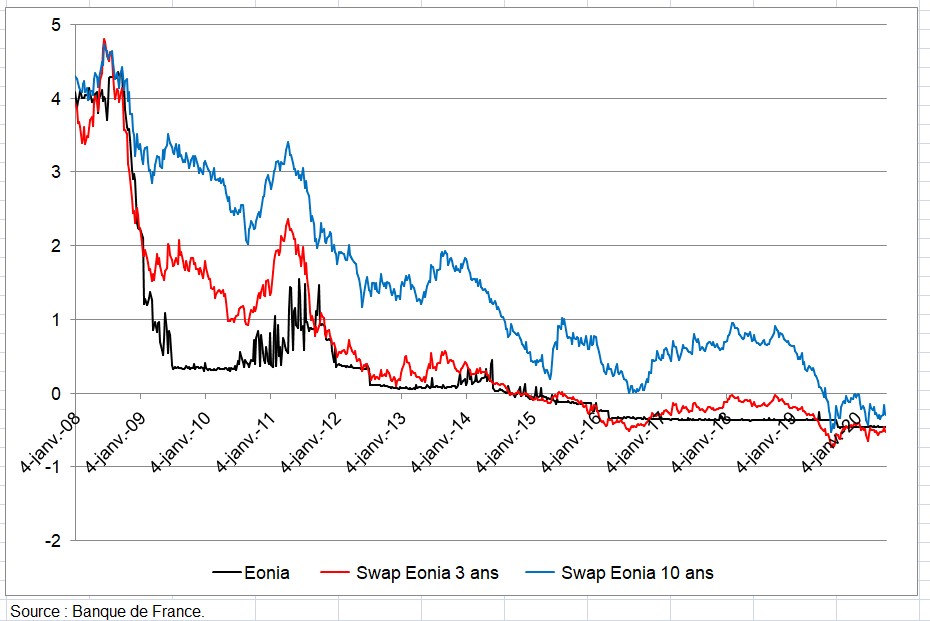

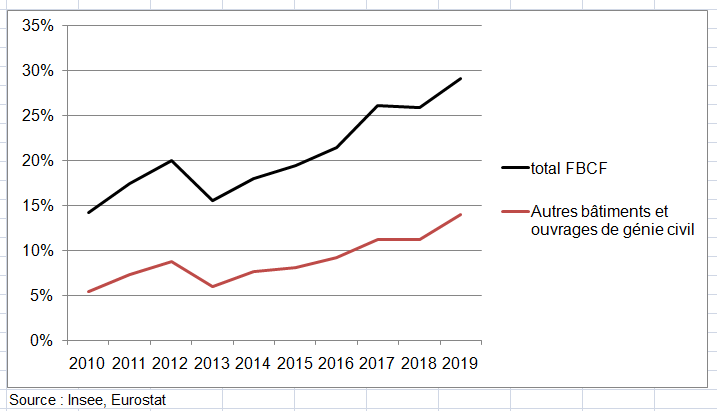

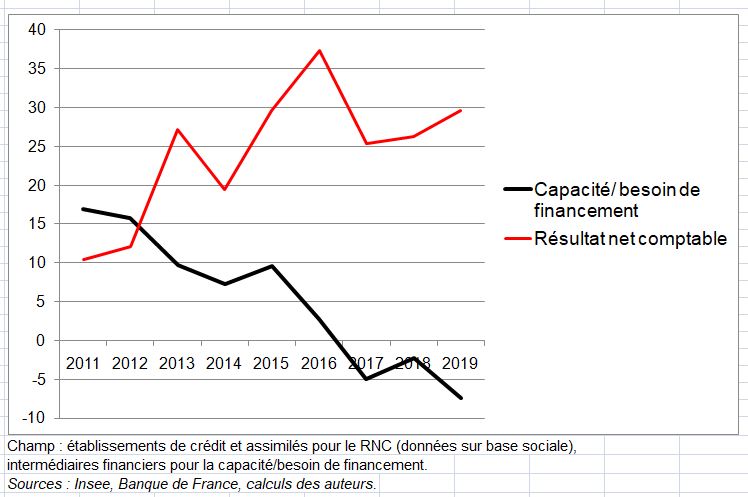

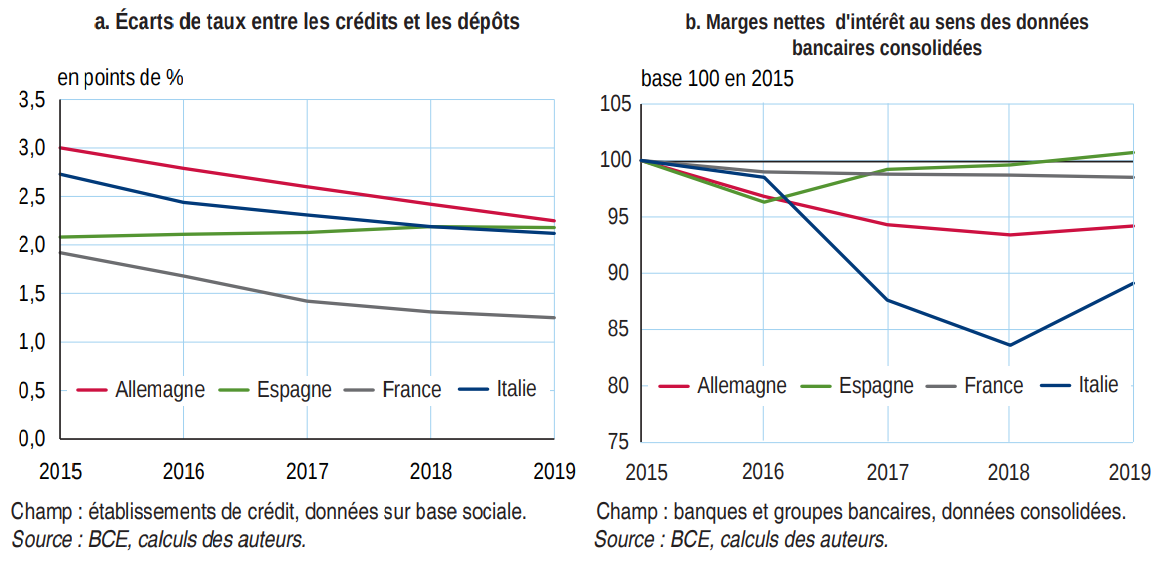

° L’entrée de la zone euro en régime de taux d’intérêt durablement bas au cours de la décennie 2008-2019 a affecté les comptes des intermédiaires financiers. En effet, les mesures de politique de l’assouplissement monétaire (« quantitative easing ») monétaire ont soutenu la demande de crédit et se sont traduites par une augmentation de la taille de bilan, aussi bien des banques commerciales que de la Banque centrale. L’augmentation du volume des crédits ne compense toutefois pas la baisse des taux d’intérêt, ces deux évolutions en sens inverse conduisant à une compression des marges.

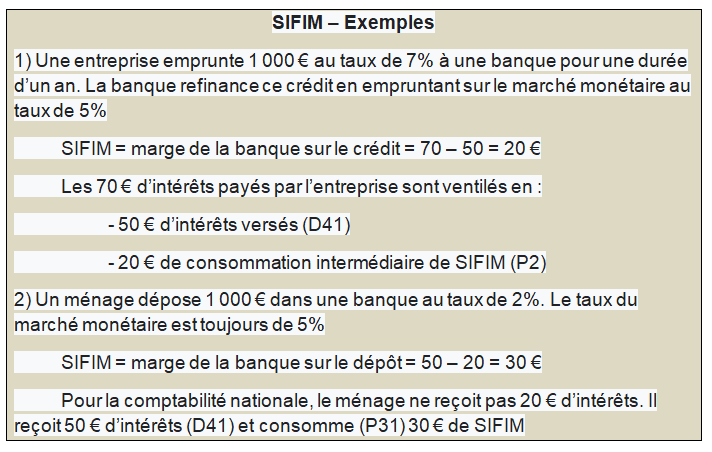

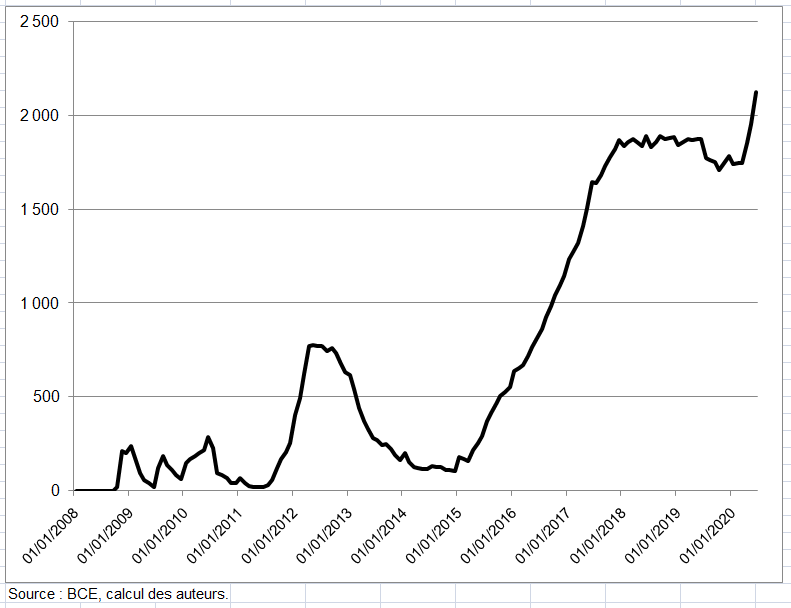

° Les réserves détenues par les banques en sus des réserves obligatoires sont placées sur des comptes de dépôt ouverts par les établissements de crédit auprès de la banque centrale. L’essentiel de la hausse des réserves excédentaires provient du programme étendu d’achat d’actifs lancé par la Banque centrale européenne (BCE) en octobre 2014 sous l’impulsion de de Mario Draghi. Concrètement, lorsque la Banque de France achète une obligation d’État française auprès d’une banque française, elle crédite le compte de dépôt de cette banque. Les achats de titres par les banques centrales de l’Eurosystème ont ainsi pour contrepartie la création de réserves excédentaires. Une banque peut certes réduire les réserves excédentaires qu’elle détient de multiples manières, par exemple en accordant un crédit à une autre banque, ou encore en effectuant des virements ou des achats de titres pour le compte de ses clients auprès d’autres banques, mais ceci revient à transférer ces réserves vers ces autres banques sans qu’elles quittent les comptes tenus par la banque centrale. Les réserves circulent ainsi essentiellement dans un circuit fermé. Elles sont passées d’un niveau proche de zéro en moyenne avant la crise de 2008 à près de 1 800 milliards d’euros en janvier 2020 (graphique suivant). Lorsque le taux d’intérêt de la facilité de dépôt est négatif, la détention de liquidité excédentaire est coûteuse pour les banques. Or, cette charge peut dissuader les banques de baisser les taux d’intérêt sur les crédits qu’elles octroient à l’économie réelle, c’est-à-dire principalement au secteur privé non financier. C’est pourquoi, en septembre 2019, le Conseil des gouverneurs de la BCE a décidé d’exempter de taux négatifs une partie des réserves excédentaires.

Réserves excédentaires des banques auprès des banques centrales de l’Eurosystème depuis 2008 en milliards d’euros (source :https://www.insee.fr/fr/statistiques/4981396)

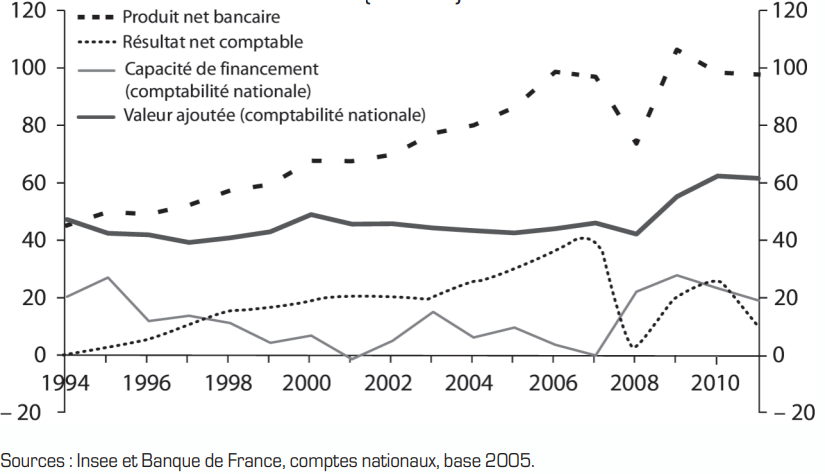

° L’intermédiation bancaire est ainsi devenue moins rémunératrice et le secteur bancaire crée moins de valeur ajoutée aujourd’hui. Mais le tassement des marges d’intermédiation ne s’est pas reflété dans le résultat net comptable du secteur bancaire, (RNC) encore un agrégat spécifique à la comptabilité bancaire, stable sur la période 2015-2019, en raison notamment des effets de la baisse des provisions et de la revalorisation des actifs à laquelle a contribué la politique monétaire très accommodante.

° La comptabilité nationale permet de mesurer l’évolution du partage volume/prix dans la production des banques. Celui-ci (méthode, comparaisons internationales des évolutions,..) est étudié dans la page Mesure des volumes et des prix. La baisse des taux d’intérêt s’est répercutée en baisse des prix (diminution de la marge d’intermédiation notamment), accompagnée d’une hausse des volumes (hausse du nombre de prêts accordés ou des dépôts).

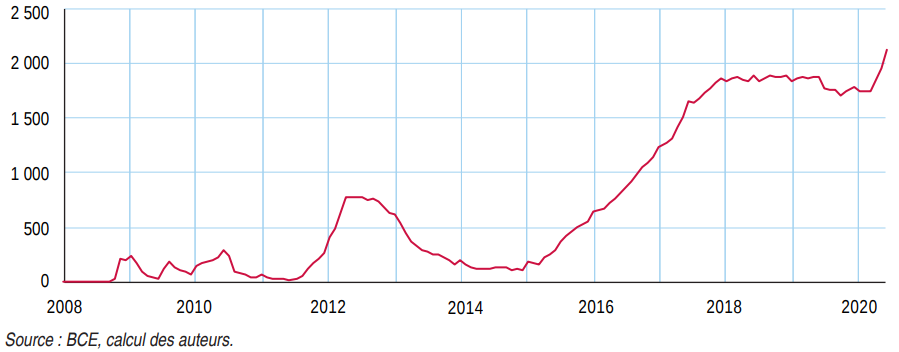

° En France, un taux de référence correspondant au coût d’opportunité des fonds représentatifs des conditions de refinancement des banques est calculé à partir des opérations de prêt et de dépôt entre banques, en rapportant les intérêts des crédits et des dépôts aux encours correspondants .

° En 2019, ce taux de référence se situe à 0,81 %, son plus bas niveau depuis 1980. Depuis 2012, en raison des taux bas et du plancher de rémunération à zéro sur les dépôts, la marge sur les dépôts est quasi nulle ; le taux apparent des dépôts diminue, pour se situer à 0,69 % en 2019. Le taux apparent des crédits, bien qu’en baisse, s’établit à 2,06 % en 2019, assurant ainsi des marges positives sur les crédits (graphique suivant).

+La baisse des taux d’intérêt depuis 2015 comprime les marges, mais est partiellement compensée par l’évolution en sens inverse des volumes de crédits. Le dynamisme du volume de prêts entre 2010 et 2019 atténue donc l’érosion des marges et ralentit le recul des Sifim.

° L’analyse de la capacité de financement montre que les banques desserrent la contrainte des taux bas grâce à leurs marges sur les crédits, et elles tirent aussi profit de la valorisation de leurs actifs, comme le traduit le RNC. Ainsi, l’analyse de la capacité de financement, d’une part, et du RNC, d’autre part, porte deux éclairages complémentaires sur le fonctionnement des institutions financières. Toutes les données (comparaisons) internationales sont encore en base 2010.

Marges sur les dépôts et les crédits depuis 2008 en % (source : https://www.insee.fr/fr/statistiques/4981396)

I – L’ACTIVITÉ DES SOCIÉTÉS FINANCIÈRES (S12)

Par activités financières auxiliaires, il faut entendre des activités liées à l’intermédiation financière mais n’en faisant toutefois pas partie. L’assurance est un engagement donné par contrat, par un assureur à un assuré, de le garantir en cas de survenance d’un événement incertain affectant sa personne, ses biens ou sa responsabilité. Cette garantie est donnée contre le paiement d’une cotisation.

Une banque est une catégorie d’établissements de crédit autorisée par la loi à réaliser toutes les opérations de banque. Les opérations de banque comprennent la collecte des fonds auprès du public, la réalisation d’opérations de crédit et l’offre de services bancaires de paiement (dont la délivrance de chéquiers).

1/ lien avec la nomenclature d’activités et de produits

Dans les comptes nationaux français, le secteur des sociétés financières se décompose en trois groupes principaux : les banques, les assureurs et les auxiliaires financiers. Cette distinction est cohérente avec la Nomenclature d’Activité Française (NAF rév2) qui distingue l’activité des services financiers (division 64, principalement les banques), celle des assurances (division 65) et celle des activités auxiliaires de services financiers et d’assurance (division 66).

Cette décomposition en trois sous-secteurs est maintenue pour garder la correspondance entre les secteurs institutionnels et la nomenclature d’activité, mais des reclassements et des ajouts d’unités ont été mis en œuvre en base 2020.

C’est un secteur où la production du secteur d’activité est quasi-diagonale. Il produit certes d’autre produits que les seuls produits des activités financières (K64 à K66) tels des logiciels (J62) ou de services à loyers réels (L68) pour le sous-secteur institutionnel S12A (intermédiaires financiers). Mais la production de la branche activité financière (K64) provient pour l’essentiel du sous-secteur S12A et pour une toute petite partie du seul sous- secteur S12I ‘sociétés d’assurance). De même, la production de la branche assurances (K65) est quasiment réalisée par le secteur (S12I) des sociétés d’assurance. Seule la production des activités auxiliaires de services financiers et d’assurance (K66) est réalisée aussi par les SNFEI en proportion de 30%.

Certains agents économiques ont une capacité, d’autres ont un besoin de financement [1] (les nombres entre crochet renvoient à la bibliographie en bas de page).. Les premiers doivent donc accroitre plus leurs créances que leurs dettes (même s’ils thésaurisent puisque la monnaie détenue est une créance) ; les seconds doivent faire le contraire. Pour résoudre leurs problèmes respectifs, les agents à capacité peuvent acheter des bons ou des titres (obligations, actions…) émis par les agents à besoin : cela augmente les créances des premiers et les dettes des seconds. Ils peuvent également leur consentir directement des prêts, ce qui a le même effet. Toutefois, ces méthodes sont d’une application limitée ; surtout, elles ne concilient pas nécessairement bien les souhaits des créanciers (liquidité…) et des débiteurs (échéances de remboursement suffisamment longues…). Comme la somme des capacités des SI (y compris le reste du monde) égale la somme de leurs besoins de financement et qu’en conséquence l’accroissement global des créances pendant l’année est identique a celui des dettes, ce problème a une solution.

Les sociétés financières (SF) s’interposent entre les agents à capacité et les agents à besoin de financement, et tentent de concilier leurs souhaits contradictoires. Les SF regroupent en effet les unîtes dont la fonction principale est de financer (c’est-a-dire de collecter, transformer et repartir des moyens de financement) ou de gérer ces moyens de financement [2]. Elles s’endettent en collectant des dépôts a vue ou a échéance, en émettant des titres, etc., pour être en mesure d’être créancières (par exemple en prêtant). Bref, elles exercent une activité d’intermédiation financière (voir page Comptes financiers et non financiers). A coté de la banque centrale S121, des autres institutions de dépôts S122 (banques…) et des autres intermédiaires financiers S123 (SICAV…), ces trois sous-secteurs pouvant être regroupes sous l’appellation ’institutions financières S12A, le secteur comprend également des auxiliaires financiers S124 (GIE carte bleue…) et des sociétés d’assurance S125. Ces dernières correspondant environ a un sixième de la VA des SF.

2/ le secteur bancaire dans l’UE

Les comptes des SF montrent qu’elles sont moins importantes par le montant de leur VA (moins de 4% du PIB en 2019) que par l’ampleur de l’intermédiation financière qu’elles effectuent. Les services d’intermédiation financière indirectement mesurés (SIFIM) sont évalués comme la marge réalisée par les intermédiaires financiers sur leurs crédits (prêts à des taux supérieurs à ceux auxquels ces intermédiaires! se refinancent) et sur leurs dépôts (rémunérés à des taux inférieurs aux taux de refinancement). Cette marge est intégrée à la production des intermédiaires financiers [3]. Chaque pays tente d’améliorer le calcul du SIFIM en valeur et en volume [4].

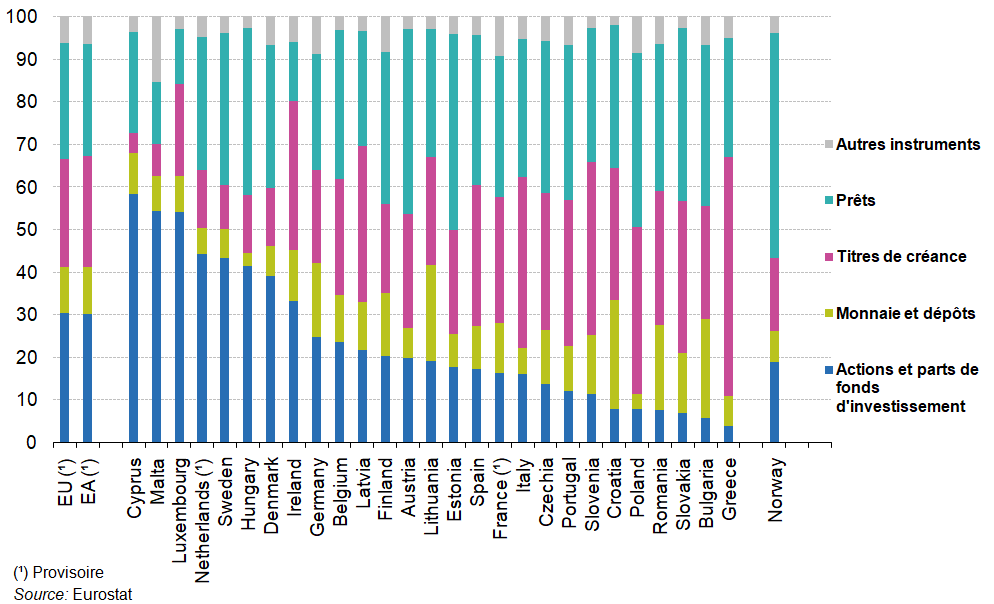

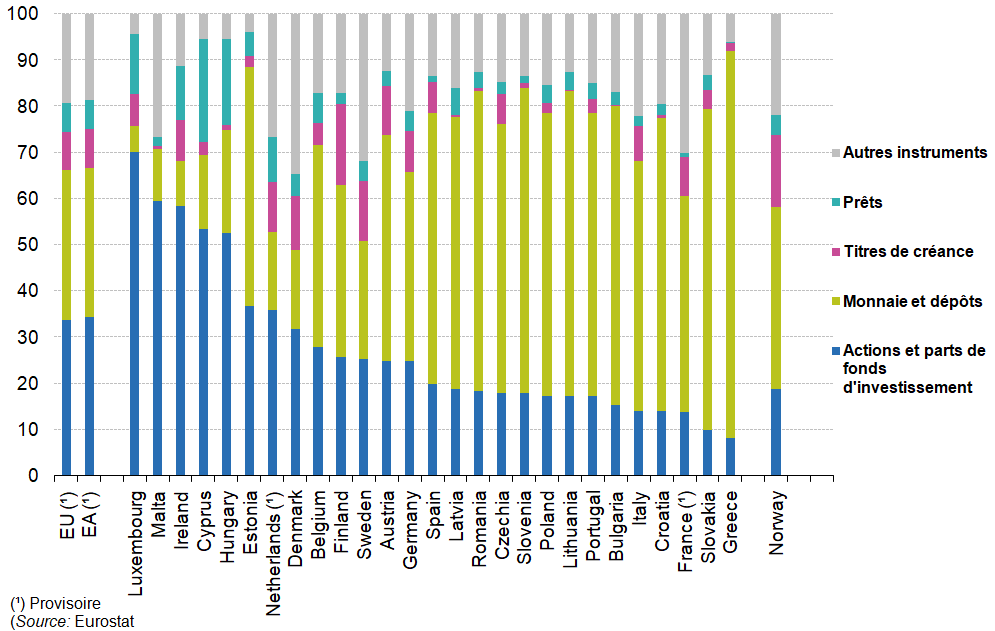

Le secteur bancaire français est un des plus puissants d’Europe après le Luxembourg, avec des grandes banques comme BNP Paribas ou le Crédit Agricole. En 2020, il y avait 5 441 banques dans l’UE qui employaient 2,243 millions de personnes (premier graphique suivant). La France se situait au second rang derrière l’Allemagne en nombre de personnes employées. L’État membre ayant les actifs bancaires les plus importants était la France (10 491 milliards d’euros, 454 % de son PIB), suivie par l’Allemagne (8 943 milliards d’euros, 266 % de son PIB), l’Italie (3 847 milliards d’euros, 232 % de son PIB) et l’Espagne (2 893 milliards d’euros, 258 % de son PIB) (second graphique suivant). La part des actifs bancaires dans le PIB était la plus élevée au Luxembourg (1945 %), en France (454 %), au Danemark (402 %) et en Irlande (372 %).

Banque : nombres et personnes occupés en 2020

Source: European Banking Federation

Banques : actifs rapportés au PIB en 2020 en %

Source: European Banking Federation, GDP – Eurostat

3/ les divers activités des assurances

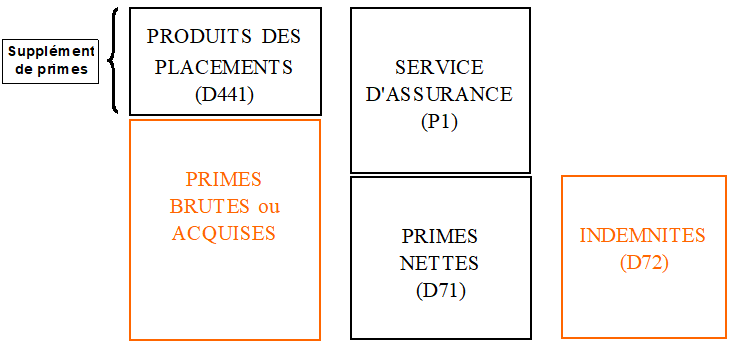

Comme les banques, les compagnies d’assurance ont un plan de comptes spécial. La mesure de la production du service fourni par l’activité d’assurance est conventionnelle. Dans sa forme la plus générale, elle est écrite comme suit :

![]()

Cette définition, dissociée de la définition plus explicite du SEC, vise à couvrir à la fois l’assurance vie et l’assurance non-vie. Les termes utilisés dans cette définition pour désigner les provisions, souvent appelées réserves dans les normes comptables nationales, se réfèrent aux catégories du tableau des comptes d’assurance. Les suppléments de primes correspondent aux revenus de la propriété des compagnies d’assurance provenant de l’investissement de provisions techniques représentant les créances des assurés : ce revenu est attribué aux assurés.

La manière dont cette définition s’applique aux différents cas est précisée ci -dessous, en distinguant : assurance-vie, assurance non-vie et réassurance. Dans la production des organismes d’assurance, il y a aussi d’autres services, dont les données proviennent de leurs comptes (par exemple : investissements immobiliers).

- Assurance-vie

L’application de la formule générale à l’assurance-vie amène à des précisions. Il existe des variations dans les réserves techniques uniquement pour l’assurance-vie. À cet égard, il est nécessaire d’ajuster la variation de ces dispositions pour tenir compte des effets des gains et pertes de détention. En outre, comme la plupart des engagements des assureurs sont pluriannuels, il n’y a pas de provisions pour les primes non acquises en assurance-vie. - Assurance non-vie

L’application de la formule générale à l’assurance non-vie nécessite quelques précisions Les primes d’un exercice sont ajustées de manière à ne conserver que les montants alloués pour couvrir les risques prévus au cours de cet exercice, conformément au principe de la comptabilité d’exercice. Il en résulte des primes gagnées pour l’année, en ajoutant des variations des provisions pour les primes non gagnées, qui sont des créances des souscripteurs.

Symétriquement, tous les services qui les génèrent sont liés à l’exercice. Pour ce faire, il faut ajouter aux prestations versées des modifications aux dispositions relatives aux prestations exigibles, qui sont des prestations de l’assuré. De plus, ces provisions sont rajustées pour éliminer la volatilité de la série.

Pour ses propres activités, les résultats de couverture de la Coface sont inclus dans les tableaux établis pour les compagnies d’assurance traditionnelles. La production de la Coface pour le compte de l’État est calculée comme la production d’assurance non-vie. Il convient de noter que la Coface reçoit des montants importants de recouvrements, qui sont comptabilisés comme des indemnités négatives. - Réassurance

La réassurance en assurance-vie est calculée de la même manière que l’assurance-vie à partir des colonnes « Acceptations » des états comptables des assureurs. C’est également le cas pour la réassurance non-vie. - Indemnités ajustées

Le calcul des créances ajustées adopté en France est basé sur la technique utilisée par le BEA (Bureau of Economic Analysis des États-Unis), qui lisse le ratio « créances/primes ». Le calcul de la compensation prévue est effectué, pour chaque type de risque (blessures corporelles, voitures, transport, etc.), en trois étapes :

・ Étape 1 : la détection et la correction des valeurs exceptionnelles du ratio « sinistres/primes » à l’aide d’un modèle de régression linéaire par rapport à une tendance linéaire dans le temps et à des indicateurs au fil des ans ;

・ Étape 2 : Lissage de la série du ratio ajusté « sinistres/primes » par moyenne mobile avec des coefficients décroissants linéairement sur une profondeur de 10 ans ;

・ Étape 3 : Calcul des avantages escomptés = ratio lissé x primes.

Ce lissage est fait pour les compagnies d’assurance. En revanche, les indemnités brutes ont été maintenues dans le calcul de la production des mutuelles et des institutions de prévoyance, en raison du manque de profondeur temporelle des séries disponibles.

II – LE SECTEUR INSTITUTIONNEL S12

Les entreprises financières regroupent les sociétés financières (S.12) et les entrepreneurs individuels financiers classés dans le secteur des ménages (S.14). Leurs activités sont très variées, elles recouvrent à la fois des services de politique monétaire via la banque centrale, des services d’intermédiation financière et d’auxiliaires financiers, mais aussi des services d’assurance. Toutes les unités qui composent ce champ ne sont pas nécessairement à but lucratif, c’est le cas des mutuelles ou de la banque centrale.

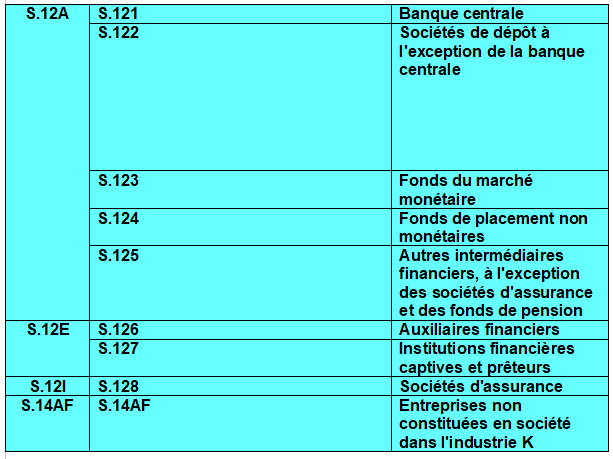

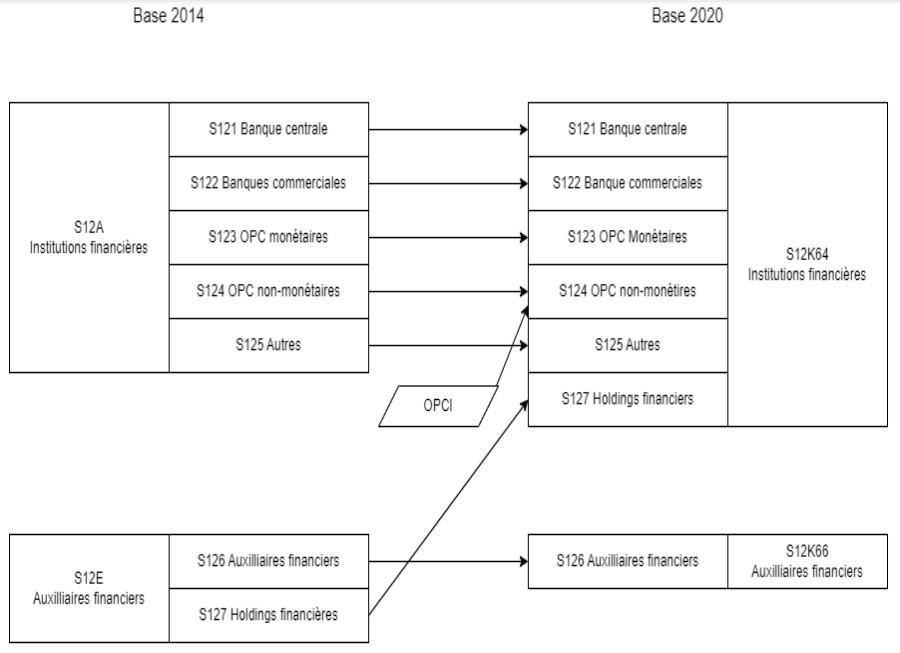

La base 2020 a été l’occasion de définir plus précisément le champ des institutions financières conformément au Système Européen des Comptes (SEC 2010) pour la décomposition en sous-secteurs du secteur des sociétés financières. Les principaux changements concernent l’introduction des fonds de pension, la définition des holdings et la prise en compte des Organismes de Placement Collectif Immobilier (OPCI) (voir https://www.insee.fr/fr/metadonnees/source/serie/s2144/documentation-methodologique).

Les institutions financières (S12K64) correspondent aux unités dont l’activité participe à l’intermédiation financière. Sans être exhaustif, ce secteur inclut la Banque de France, les banques commerciales, les fonds liés aux organismes de placement collectif ou encore des sociétés de titrisation. Le compte de ce sous-secteur institutionnel est principalement réalisé par la Banque de France à partir des données de dispositifs prudentiels. En effet, outre les banques centrales et les institutions financières captives, ces entités sont agréées par des autorités financières : l’Autorité de Contrôle Prudentiel et de Résolution (ACPR) et l’Autorité des Marchés Financiers (AMF). Les institutions financières captives (S.127), classées dans le secteur des institutions financières en base 2020, n’ont pas d’agrément spécifique relatif à leur activité.

Les assurances (S12K65) correspondent aux unités dont l’activité principale est de produire un service d’assurance (vie, dommage et sociale). Les entités de ce secteur sont agréées par l’ACPR : sociétés d’assurances, mutuelles, instituts de prévoyance.

Les auxiliaires financiers (S12K66) correspondent aux unités dont l’activité principale est de produire des services auxiliaires aux services financiers et d’assurance. Entre autres, ce secteur regroupe les courtiers en assurance ou en crédit, les gestionnaires de fonds, ou encore les sièges sociaux des sociétés financières. Le compte des auxiliaires financiers est déterminé sur la base des données des statistiques structurelles d’entreprises (Esane), provenant en grande partie des déclarations fiscales de ces unités.

Décomposition des entreprises financières (S.12+S.14AF) en base 2014

1/ S12A (intermédiaires financiers)

Les banques (ou établissements de crédit) se distinguent des sociétés financières (dont le rôle est plus limité et qui ne sont pas habilitées à créer de la monnaie). Il existe d’autres structures dans la sphère financière qui sans être des banques à proprement parler s’en rapprochent ou ont un lien fort avec elles.

a) La Banque centrale (S.121)

Le sous-secteur S.121 comprend les unités qui exercent des fonctions de banque centrale au sens du SEC. Il comprend la Banque de France et l’Institut d’émission des départements d’outre-mer (IEDOM). Leur champ d’application coïncide donc avec le territoire économique des comptes nationaux. L’information de ces unités est en grande partie publique, régulière et complète.

b/ Agents financiers (S.122 et S.125)

En France, comme dans la plupart des autres pays, les activités bancaires, la fourniture de services d’investissement et de paiement et l’émission et la gestion de monnaie électronique sont réservées aux sociétés agréées et soumises à une surveillance spéciale de l’Autorité de contrôle prudentiel et de résolution (ACPR), autorité adossée à la Banque de France. Ce système, régi par le code monétaire et financier, comprend plusieurs champs d’action, dont la protection du public et le contrôle de l’argent et du crédit. L’autorité de contrôle prudentiel et de résolution est compétente pour délivrer les autorisations, mais également pour les retirer en cas de cessation d’activité ou si la société ne remplit plus les conditions ou engagements auxquels l’autorisation a été soumise ou sur une base disciplinaire.

Selon les activités qu’elles exercent (activités bancaires, services d’investissement, services de paiement, émission et gestion de monnaie électronique), les sociétés financières sont agréées dans l’une des catégories suivantes (dont les 7 premières peuvent être consultées dans le registre Regafi – Registre des agents financiers) :

・ les banques et autres établissements de crédit,

・ les sociétés de financement (qui ne peuvent recevoir de fonds remboursables du public),

・ les entreprises d’investissement (les sociétés de gestion de portefeuille sont autorisées par l’Autorité des marchés financiers),

・ les établissements de paiement,

・ les institutions de monnaie électronique,

・ les bureaux de change (aussi appelés changeurs manuels),

・ Les agents autorisés à fournir des services de paiement au nom et sous la responsabilité des établissements de crédit ou de paiement.

d/ Caisse des dépôts et consignations

La CDC et ses filiales constituent un groupe public au service de l’intérêt général et du développement économique du pays. Ce groupe remplit des missions d’intérêt général à l’appui des politiques publiques menées par l’État et les collectivités locales et peut mener des activités compétitives. La Caisse des dépôts et consignations est une institution spéciale chargée de gérer les dépôts et les consignations, de fournir des services relatifs aux fonds qui lui sont confiés pour la gestion et d’exercer les autres fonctions analogues qui lui sont légalement déléguées. Il est chargé de la protection de l’épargne populaire, du financement du logement social et de la gestion des fonds de pension. Elle contribue également au développement économique local et national, notamment dans les domaines de l’emploi, de la politique urbaine, de la lutte contre l’exclusion bancaire et financière, de la création d’entreprises et du développement durable. La CDC est un investisseur à long terme qui contribue au développement des entreprises tout en respectant ses intérêts propres. La CDC est placée, de manière très spécifique, sous le contrôle et la garantie de l’autorité législative. Elle est régie par décret du Conseil d’Etat, sur proposition de la commission de contrôle.

Les comptes de la CDC sont fournis à la Banque de France et inclus dans les comptes du S.122.

d) Fonds d’investissement (S.123 et S.124)

L’Autorité des Marchés Financiers (AMF) autorise la création et la commercialisation de régimes de placement collectif. Le Département de la gestion des actifs (DGA) de l’Autorité est chargé d’examiner les demandes d’approbation et de surveiller les placements collectifs. Il aide également les professionnels en publiant régulièrement la charte adoptée par le conseil d’administration de l’Autorité ainsi que des guides pratiques.

e) Holdings financiers (S127)

Conformément au SEC2010, les « institutions financières captives et prêteurs non institutionnels » (dont les holdings), forment un regroupement à eux seuls (S.127). Alors qu’en base 2014, les institutions financières captives étaient regroupées avec les auxiliaires financiers (concepts SEC 95), en base 2020, elles sont isolées (S.127) et classées parmi les institutions financières en lien avec le classement de leur activité dans la NAF. Il s’agit d’un reclassement entre sous-secteurs des sociétés financières.

En parallèle, de ce reclassement, une meilleure définition des holdings a été mise en place conjointement avec la Banque de France. En effet, il n’existe pas de critère juridique spécifique, tel qu’un agrément pour distinguer les holdings des autres unités légales. En particulier, il n’est pas toujours facile de distinguer les holdings des sièges sociaux.

Un ensemble de caractéristiques a été défini pour repérer les holdings selon les recommandations européennes [1]. Les entités retenues doivent avoir un effectif salarié de trois personnes au plus, un chiffre d’affaires inférieur à 250 K€ et les titres de participation doivent représenter plus de 50 % des actifs.

Ainsi les institutions financières captives sont, par définition, des entités qui ont une valeur ajoutée faible en regard de leur patrimoine financier et de leur revenu financier. En 2019, leur production de service est de 0,1 Md€ en base 2020 contre 0,3 Md€ en base 2014. En revanche, les revenus de la propriété (D.4) reçus sont nettement revus à la hausse, de 2,1 Md€ en base 2010 à 5,7 Md€ en base 2020. En comparaison avec l’ancienne base, les nouvelles entités sélectionnées par l’algorithme produisent moins de services mais reçoivent et versent davantage de flux de revenus ce qui correspond bien aux activités de holding

Décomposition du secteur des sociétés financières (institutions financières et auxiliaires financiers)

2/ Les auxiliaires financiers

Les auxiliaires financiers agissant en tant que société appartiennent au secteur des sociétés financières, dont ils constituent un sous-secteur (code S.126 du SEC 2010), et ne font pas partie des entreprises non financières dans leur ensemble. Les entreprises non constituées en société exerçant l’activité d’auxiliaire financier sont classées, comme toutes les entreprises non constituées en société, avec leur propriétaire dans le secteur des ménages.

Les auxiliaires financiers (S.126 et S.14AF) comprennent :

・ les auxiliaires financiers au sens strict, dont l’activité principale est celle de la NACE 66.1 ou 66.3

・ les auxiliaires d’assurance, dont l’activité principale est celle de la NACE 66.2

・ les institutions à but non lucratif servant exclusivement des agents financiers.

Elles comprennent également les sociétés d’investissement ou de portefeuille (holdings) de groupes financiers et certaines holdings de groupes non financiers qui, faute d’informations, ne peuvent être correctement classées dans les autres sous-secteurs.

Les comptes des auxiliaires financiers sont établis selon la même procédure que celle utilisée pour les entreprises non financières, en se fondant uniquement sur les sources fiscales. Ces unités sont identifiées à partir de la source Esane : ceux de la division 66 de la NACE .

3/ Les organismes d’assurance (S.128)

Le secteur économique de l’assurance est en France principalement structuré autour de trois types d’acteurs : les sociétés d’assurance, les mutuelles et les instituts de prévoyance. Elles se différencient par leurs statuts juridiques, leurs logiques économiques ainsi que par leur positionnement sur les différents segments de marché (assurance-vie, assurance santé, assurance automobile, etc.). Il existe aussi des unités spécialisées sur les retraites, sous le statut juridique d’Organisme de Retraite Professionnelle Supplémentaires (ORPS) depuis 2019. L’Établissement de retraite additionnelle de la fonction publique (ERAFP) collecte aussi des cotisations depuis 2005.

a) le secteur des organismes d’assurance

Les organismes qui souhaitent exercer une activité d’assurance ou de réassurance (opération par laquelle un assureur fait garantir par un autre assureur -réassureur – tout ou partie des risques qu’il a lui-même couverts) doivent être accrédités par l’ACPR. Les organismes concernés sont régis par les dispositions du Code des assurances, du Code de la ,mutualité et du Code de la sécurité sociale.

Dans ce contexte,

- sont régis par le Code des assurances :

o les sociétés d’assurance et de réassurance de droit français,

o Succursales d’entreprises d’assurance non communautaires, - Sont régis par le Code de la Mutualité : les organisations mutualistes (mutuelles et unions mutualistes),

- Sont régis par le Code de la sécurité sociale : Institutions de prévoyance.

L’agrément des organismes d’assurance directe repose sur trois principes :

・ Le principe de spécialité : un organisme d’assurance ne peut effectuer que les opérations pour lesquelles il a obtenu l’agrément. Toutefois, il peut être autorisé, sous certaines conditions, à fournir des garanties au nom d’autres organismes agréés avec lesquels il a conclu un accord à cet effet.

・ Le principe de spécialisation : les organismes sont autorisés à exercer leurs activités exclusivement dans le domaine de l’assurance vie ou non-vie. Néanmoins, ce principe peut être atténué pour couvrir tous les risques liés à la personne, et les organismes agréés en assurance-vie peuvent également être autorisés à couvrir les risques de maladie et d’accident.

・ Le principe de l’accréditation par branche : les branches sont définies au niveau communautaire. Il y a 18 branches communautaires en assurance non-vie, et 6 branches en assurance-vie en France, auxquelles s’ajoute la branche spéciale des opérations de tontine (couverte uniquement par le code des assurances). Les compagnies d’assurance sont autorisées à opérer dans toutes ces branches, le champ d’activité est plus limité pour les mutuelles et les institutions de prévoyance.

b) Les fonds de pension font désormais partie des sociétés d’assurance

D’après le Système Européen des Comptes (SEC), un fonds de pension est une société financière dont la fonction principale est d’assurer des revenus au moment de la retraite grâce à un système de mutualisation des risques et des besoins sociaux des assurés. Ce sont des régimes de retraite par capitalisation, proposés par certaines entreprises à leurs salariés. Ils peuvent être contrôlés par les employeurs ou par l’administration publique. Contrairement à des sociétés d’assurance-vie, les fonds de pension réservent leurs services à des groupes déterminés de salariés et de travailleurs indépendants : les produits d’épargne retraite individuels n’en font pas partie.

Les fonds de pension ne sont pas des régimes de pension de la sécurité sociale, mais des régimes de pension liés à l’emploi. À ce titre, les cotisations versées par les ménages engendrent un actif financier des ménages (acquisition des droits à pension) et un passif financier du fonds de pension. Les éventuels surplus du fonds de pension sont une composante de l’épargne des ménages. Les variations de droits à pension (D.8), nouvelle opération de la base 2020 correspond aux droits acquis diminués des versements perçus.

Historiquement cette activité était gérée par les organismes d’assurance (S.128) car il n’existait pas de structure dédiée à la gestion d’engagement long, propre aux contrats d’épargne retraite. Ainsi, dans les bases précédentes, le secteur institutionnel des fonds de pension était considéré comme inexistant en France.

La base 2020 reconnaît ainsi pour la première fois l’existence de fonds de pension (secteur S.129) regroupant les ORPS ainsi que l’ERAFP. Ils couvrent uniquement le risque retraite, ils relèvent de facto de l’assurance sociale. Cette reconnaissance du secteur des fonds de pensions s’accompagne d’un traitement affiné de l’assurance retraite.

- La réglementation française a évolué pour permettre l’instauration de nouveaux organismes dédiés à l’activité de retraite professionnelle supplémentaire, dit « ORPS ». Les premières entités ORPS apparaissent fin 2018 et se développent rapidement . La base 2020 est l’occasion d’intégrer ces entités dans le secteur assurantiel des fonds de pension (S.129). La prise en compte des ORPS correspond méthodologiquement à une extension de champ.

- Par ailleurs, en base 2020, l’Établissement de retraite additionnelle de la fonction publique (ERAFP) classé au sein des administrations de sécurité sociale en base 2014, est reclassé au sein du secteur S.129 en base 2020. En effet, un réexamen des activités de l’ERAFP au regard du règlement européen a conduit à les considérer comme celles d’un régime lié à l’emploi fonctionnant selon un principe de capitalisation : les prestations dépendent directement de la performance des actifs accumulés grâce aux cotisations passées. À ce titre, il constitue un régime à cotisations définies avec constitution de réserve ; c’est un fonds de pension pour lequel le Système européen des comptes (SEC 2010) précise explicitement le classement dans le secteur des fonds de pension dès lors qu’il jouit d’une autonomie de décision.

c) L’assurance sociale

La base 2020 a aussi été l’opportunité d’un important travail de redéfinition du périmètre de l’assurance sociale. En base 2014, l’assurance sociale était définie à partir de la nature juridique de l’organisme d’assurance : l’assurance sociale était identifiée aux activités des mutuelles et des instituts de prévoyance, et l’assurance individuelle aux activités des sociétés d’assurance. Avec la généralisation de la complémentaire santé à partir de 2014 et les évolutions du marché de l’assurance, force est de constater que la frontière juridique était devenue peu adapté.

En base 2020, il a été retenu un nouveau critère : l’assurance sociale est identifiée par les contrats collectifs tandis que l’assurance dommage correspond aux contrats individuels. En effet, un contrat individuel est souscrit directement par un particulier, tandis qu’un contrat collectif est souscrit par une personne morale au profit d’un groupe de personnes physiques. Cette nouvelle frontière est transversale aux types d’acteurs : les sociétés d’assurance ont une fraction de leur activité en assurance sociale et les mutuelles ont une fraction de leur activité en assurance dommage. Ce critère assure aussi une meilleure articulation avec le compte satellite de la protection sociale élaborée par la Drees (voir page Comptes satellites).

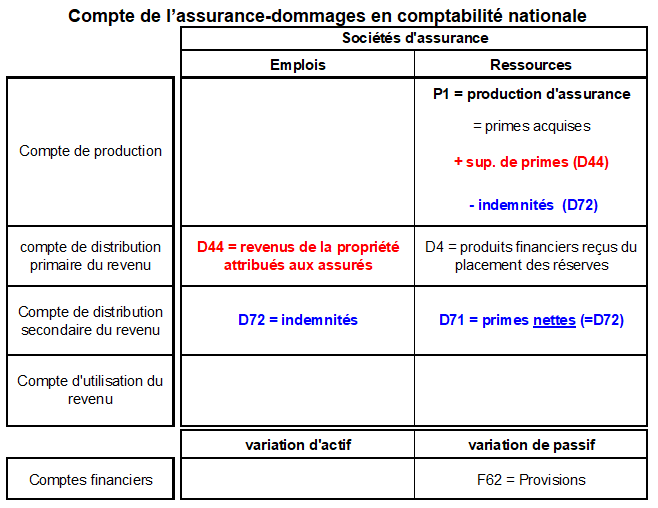

En effet pour rendre comparables les comptes des pays européens où la protection sociale n’est pas toujours partagée de la même façon entre employeurs et administrations publiques, la comptabilité nationale identifie un ensemble de motifs qualifiés de sociaux comme la santé, la famille ou la retraite. Si un employeur finance un système d’assurance couvrant l’un de ses motifs, alors cette assurance est qualifiée de « sociale ». Le financement de l’assurance sociale entre dans le coût du travail (rémunération des salariés). Les assurés versent des cotisations sociales (D.61) et reçoivent des prestations sociales (D.62). Tandis que dans l’assurance dommage (ie non-sociale), les assurés versent des primes (D.71) et reçoivent des indemnités (D.72) ; ces opérations de transferts courants ne sont pas associées à une dimension de revenu du travail.

Le périmètre de l’assurance sociale, qui inclut le service d’assurance retraite, a donc été revu à l’occasion de la base 2020. L’activité de service de retraite professionnelle supplémentaire est classée dans le champ de l’assurance sociale, dans la mesure où elle couvre un risque social et que cette couverture est liée à l’emploi. Cette approche vise à améliorer la comparabilité des comptes économiques européens où le rôle des employeurs est plus ou moins marqué dans le système de protection sociale (système de couverture santé par exemple). Cette activité peut être exercée par tout organisme habilité, dont les assureurs-vie, les mutuelles ou les instituts de prévoyance. Conceptuellement, il ne s’agit pas d’une redéfinition du champ en matière d’unité économique (ou de secteur institutionnel) mais de la nature des activités

III – LA PLACE DES SOCIÉTÉS FINANCIÈRES DANS L’ÉCONOMIE

1/ Les SF en France

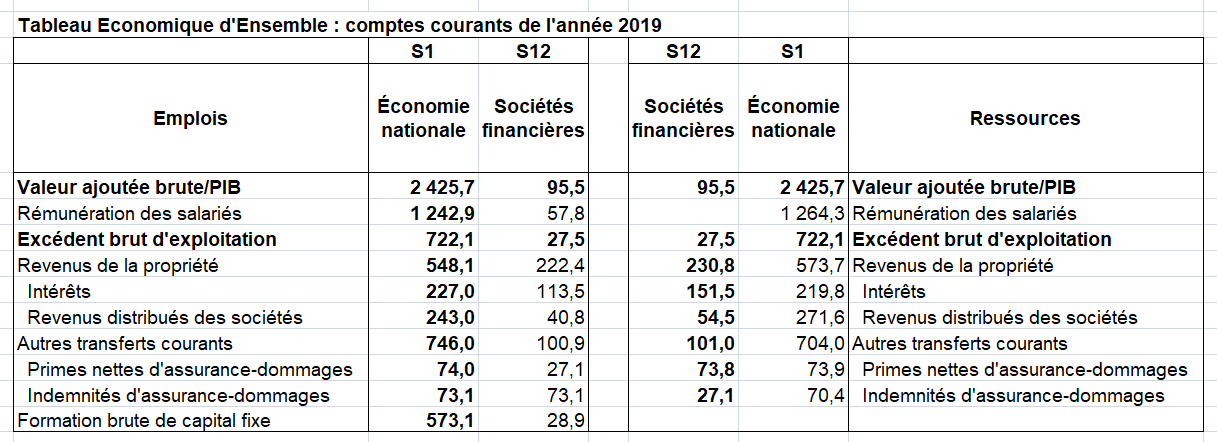

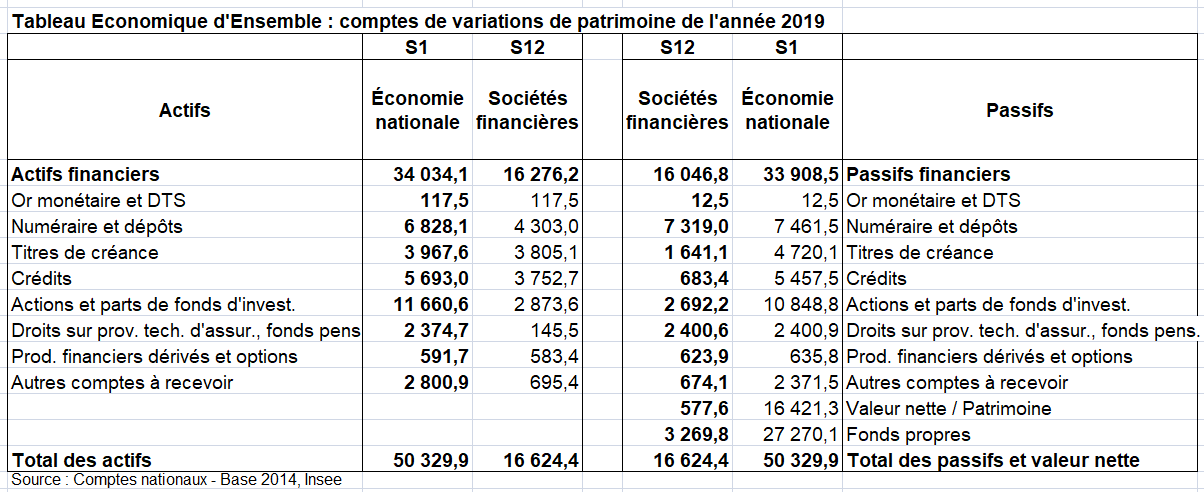

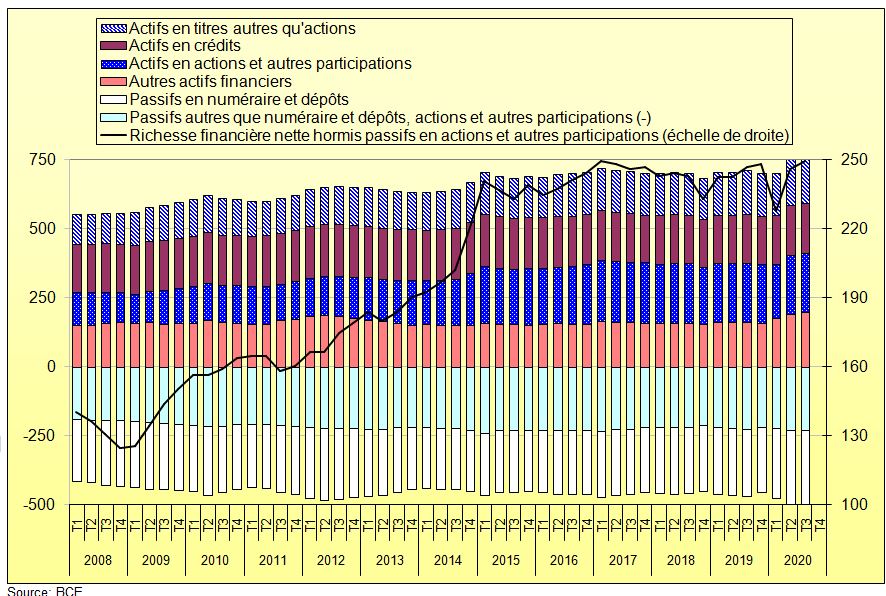

Le tableau suivant montre que les SF sont moins importantes par le montant de leur VA (3,9 % de la VA totale en 2019) que par l’ampleur de l’intermédiation financière qu’elles effectuent, ce que l’on mesure par exemple par le total du bilan (6,5 fois la somme des VA en 2019).

Les sociétés financières en 2019 (quelques agrégats des comptes courants) en milliards d’euros

Les sociétés financières en 2019 (quelques agrégats des comptes de patrimoine) en milliards d’euros

2/ Les entreprises du secteur des activités financières et d’assurance dans l’UE [5].

Le secteur des activités financières et d’assurance, telles que couvertes par la NACE Rév. 2, section K. Ce secteur d’activité n’est pas tout à fait le même que le secteur institutionnel des SF. Le champ est différent. Mais il n’en n’est pas loin. Le secteur des activités financières et d’assurance est organisé en trois divisions NACE au niveau à 2 chiffres :

- les activités de services financiers, à l’exception des assurances et des caisses de retraite (division 64),

- assurances, réassurances et caisses de retraite, hors sécurité sociale obligatoire (division 65),

- les activités auxiliaires des services financiers et des activités d’assurance (division 66).

Eurostat a étendu la couverture du service pour les données des statistiques structurelles sur les entreprises (SBS) et publie, pour la première fois, des données SBS sur le secteur des activités financières et d’assurance.

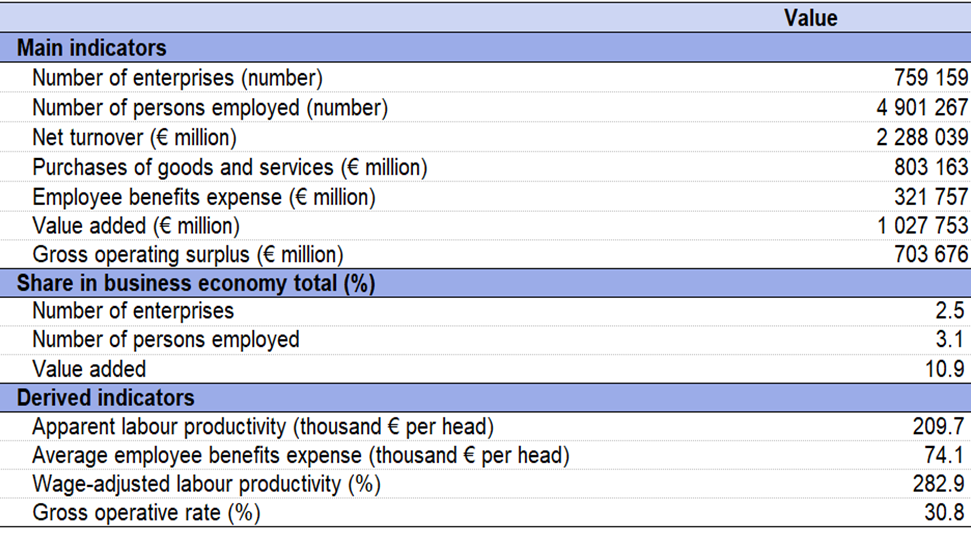

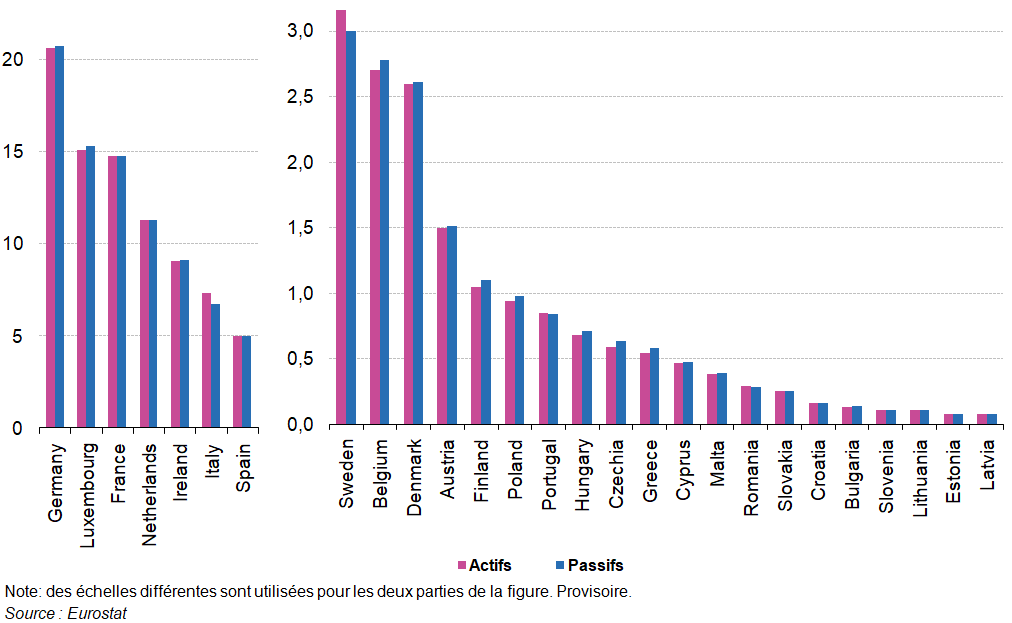

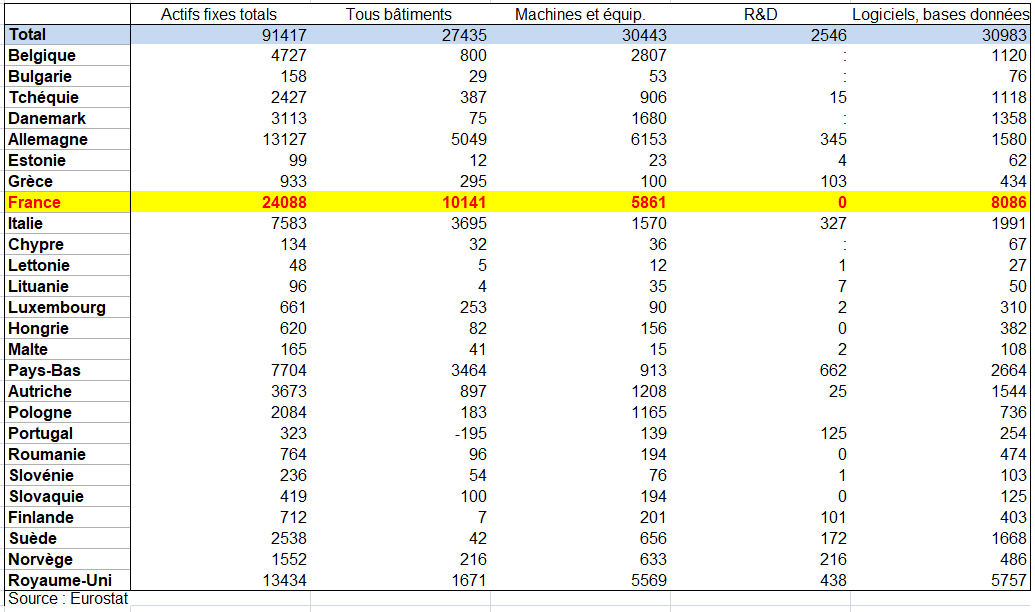

a) Principaux agrégats et ratios

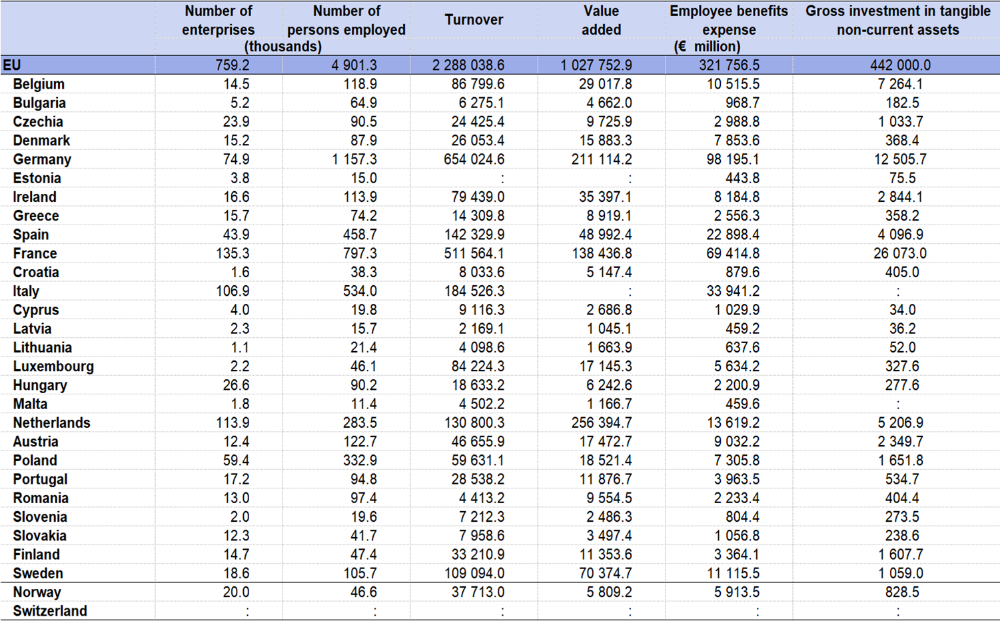

En 2021, le secteur des activités financières et d’assurance de l’ UE (section K) comprenait au total plus de 759 000 entreprises , ce qui représentait 2,5 % de toutes les entreprises actives dans l’ économie marchande (sections B à N et P à R, ainsi que Divisions S95 et S96). Ces entreprises employaient 4,9 millions de personnes et généraient un chiffre d’affaires net de 2,3 milliards d’euros (tableau suivant). En 2021, le secteur des activités financières et d’assurance a généré plus de 1 000 milliards d’euros de valeur ajoutée, ce qui représente 11 % de la valeur ajoutée de l’économie commerciale de l’UE.

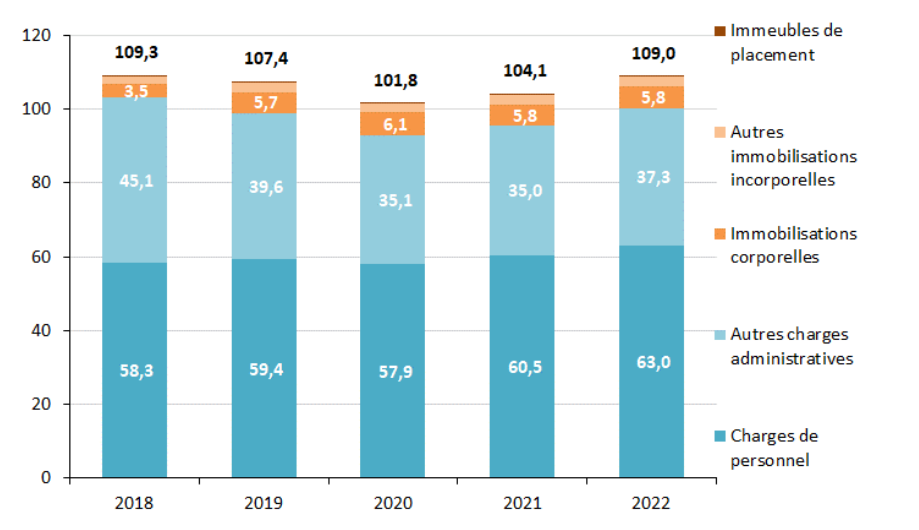

En 2021, le secteur des activités financières et d’assurance de l’UE a enregistré la productivité apparente du travail et les dépenses moyennes en matière d’avantages sociaux les plus élevées parmi toutes les sections de la NACE de l’économie marchande. La productivité apparente du travail dans le secteur des activités financières et d’assurance s’élevait à 209 700 € par personne occupée, ce qui représente une différence notable de 149 500 € par rapport à la moyenne de l’économie marchande de 60 200 € par personne occupée. De même, la dépense moyenne en matière d’avantages sociaux dans le secteur des activités financières et d’assurance s’élève à 74 100 € par salarié, ce qui représente une différence de 35 200 € par rapport à la moyenne de l’économie marchande de 39 000 € par salarié.

La combinaison de ces deux ratios dans le ratio de productivité du travail ajusté aux salaires montre dans quelle mesure la valeur ajoutée par personne occupée couvre les coûts moyens de personnel par salarié. En 2021, le secteur des activités financières et d’assurance a affiché un ratio de productivité du travail ajusté des salaires de 282,9 %, reflétant la productivité élevée du secteur. Il s’agit du deuxième ratio le plus élevé de toutes les sections de la NACE au sein de l’économie marchande, étant légèrement inférieur à celui de la fourniture d’électricité, de gaz, de vapeur et de climatisation (section D de la NACE). Le taux brut d’exploitation s’est élevé à 30,8 % pour le secteur des activités financières et d’assurance de l’UE en 2021. Ce chiffre a dépassé la moyenne de 13,2 % du taux brut d’exploitation de l’économie marchande, se classant au deuxième rang des sections de la NACE, après les activités immobilières (section NACE L). Le taux brut d’exploitation indique la part du chiffre d’affaires restant après paiement des biens et services achetés ainsi que des charges sociales (c’est-à-dire l’ excédent brut d’exploitation ).

Indicateurs clés, Activités financières et d’assurance (NACE Section K), UE, 2021

Source : Eurostat

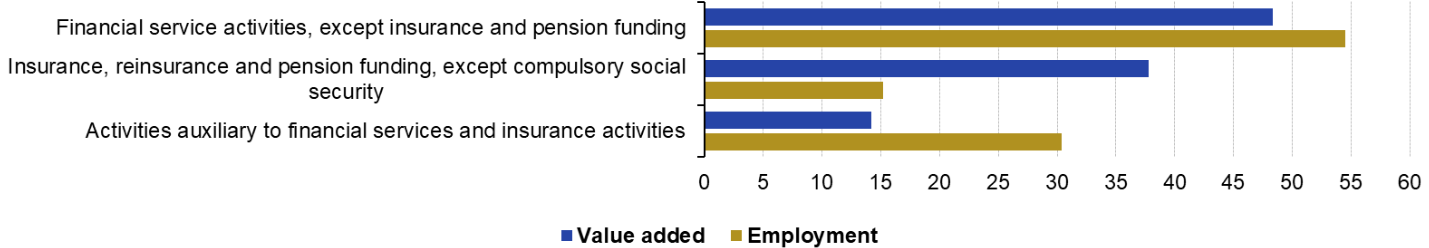

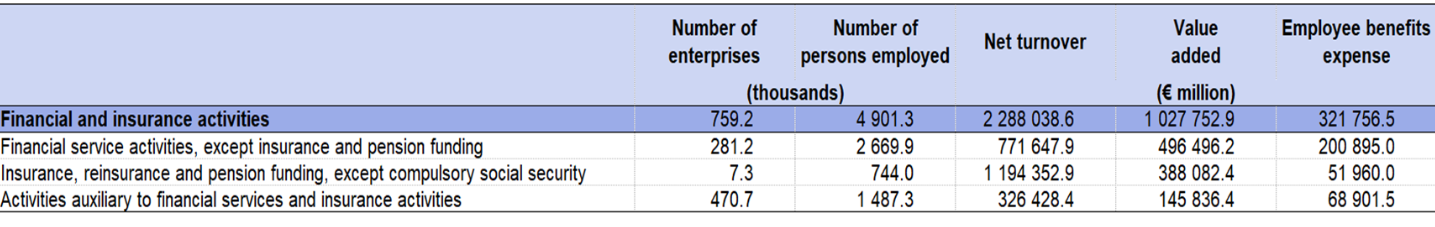

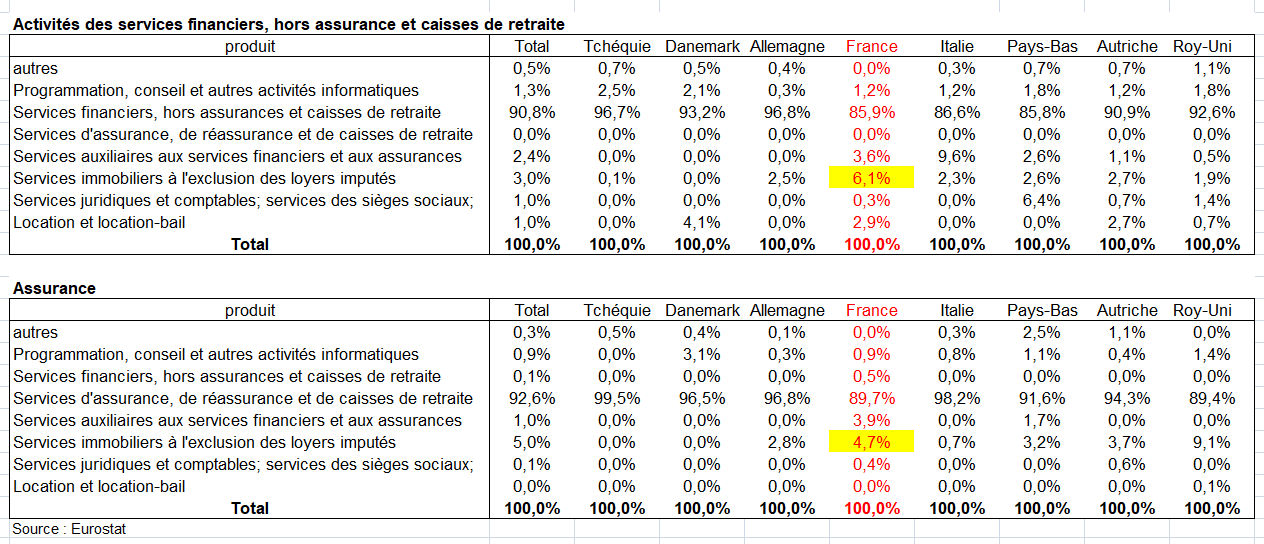

b) Décomposition des 3 secteurs d’activité

Le fichier SBS couvre uniquement les producteurs marchands du secteur des activités financières et d’assurance, c’est-à-dire ceux qui agissent dans les conditions du marché. En 2021, plus de la moitié des emplois de l’UE dans le secteur des activités financières et d’assurance étaient affectés au sous-secteur des activités de services financiers, à l’exception des assurances et des caisses de retraite (division 64), qui englobe les activités d’obtention et de redistribution de fonds à des fins autres que celles destinées à d’assurance, de retraite ou de sécurité sociale obligatoire. Il comprend, entre autres, l’intermédiation monétaire effectuée par les banques et les banques centrales, les activités des sociétés holding, ainsi que les fiducies, fonds et entités financières similaires (graphique suivant). Ce sous-secteur a également enregistré la valeur ajoutée la plus élevée.

En 2021, la division 64 comptait 281 200 entreprises et un effectif de 2,7 millions de personnes, contribuant à l’économie commerciale de l’UE avec une valeur ajoutée de 496,5 milliards d’euros et un chiffre d’affaires net de 771,6 milliards d’euros. Le chiffre d’affaires le plus élevé (1,2 billion d’euros) a été enregistré par le sous-secteur de l’assurance, de la réassurance et de la caisse de retraite, à l’exception de la sécurité sociale obligatoire (division 65), qui comprend l’assurance vie et l’assurance non-vie, la réassurance et la caisse de retraite. Ce chiffre d’affaires élevé a été généré par un très petit nombre d’entreprises, seulement 7 300, qualifiées de grandes entreprises. En 2021, ils employaient 744 000 personnes et généraient 388 milliards d’euros de valeur ajoutée. Le plus grand nombre d’entreprises, mais pour la plupart de plus petite taille, a été enregistré dans le sous-secteur des activités auxiliaires des services financiers et des activités d’assurance (division 66). Cette division comprend la fourniture de services impliqués ou étroitement liés aux activités de services financiers, mais ne fournissant pas eux-mêmes des services financiers, comme les bourses et la gestion de fonds communs de placement ou de fonds de pension. Ce sous-secteur employait 1,5 million de personnes, comme le montre le tableau suivant.

Analyse sectorielle des activités financières et d’assurance (section K de la NACE), UE, 2021

(part en % du total sectoriel)

Analyse sectorielle des indicateurs clés, Activités financières et d’assurance (NACE Section K), UE, 2021

Source : Eurostat

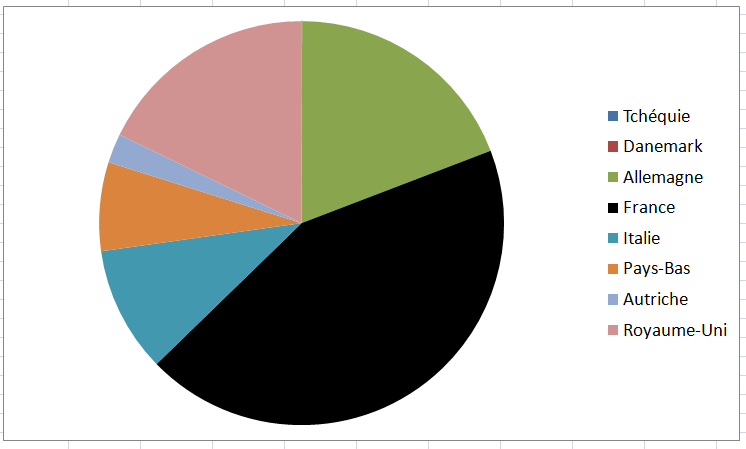

c) Aperçu par pays

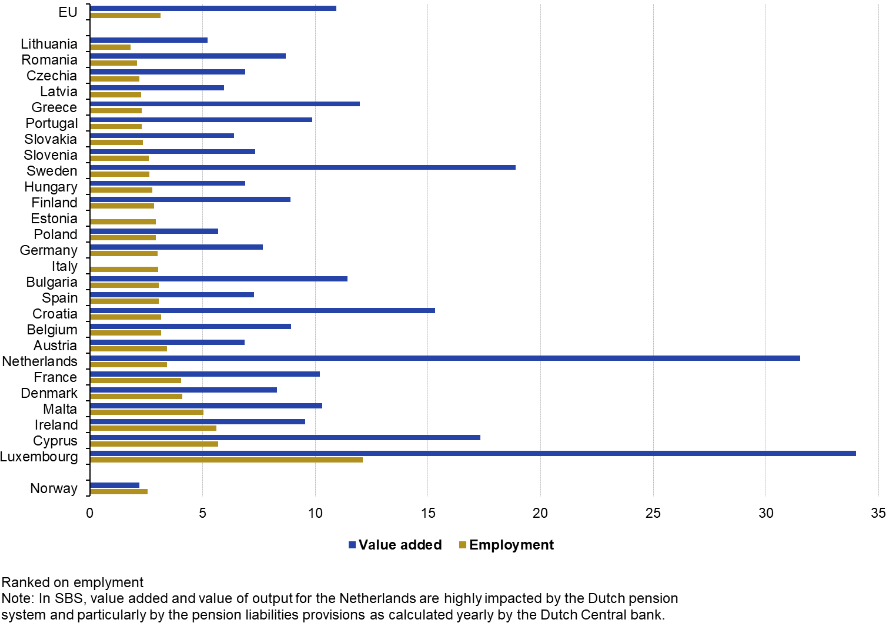

Le graphique suivant illustre le paysage diversifié des activités marchandes dans la contribution du secteur des activités financières et d’assurance à la valeur ajoutée de l’économie des entreprises. En 2021, cette proportion a varié de 5,2 % en Lituanie, 5,7 % en Pologne et 5,9 % en Lettonie à 18,9 % en Suède, 31,5 % aux Pays-Bas et a atteint la part la plus élevée à 34,0 % au Luxembourg. La part en termes d’emploi était beaucoup plus faible, variant de 1,8 % en Lituanie à 12,1 % au Luxembourg. Les moyennes de l’UE s’élevaient en 2021 à 10,9 % pour la valeur ajoutée et à 3,1 % pour l’emploi.

Importance relative des activités financières et d’assurance (section K de la NACE ; uniquement les activités de marché), UE, 2021 (part en % de la valeur ajoutée et de l’emploi dans l’économie marchande totale)

Source : Eurostat

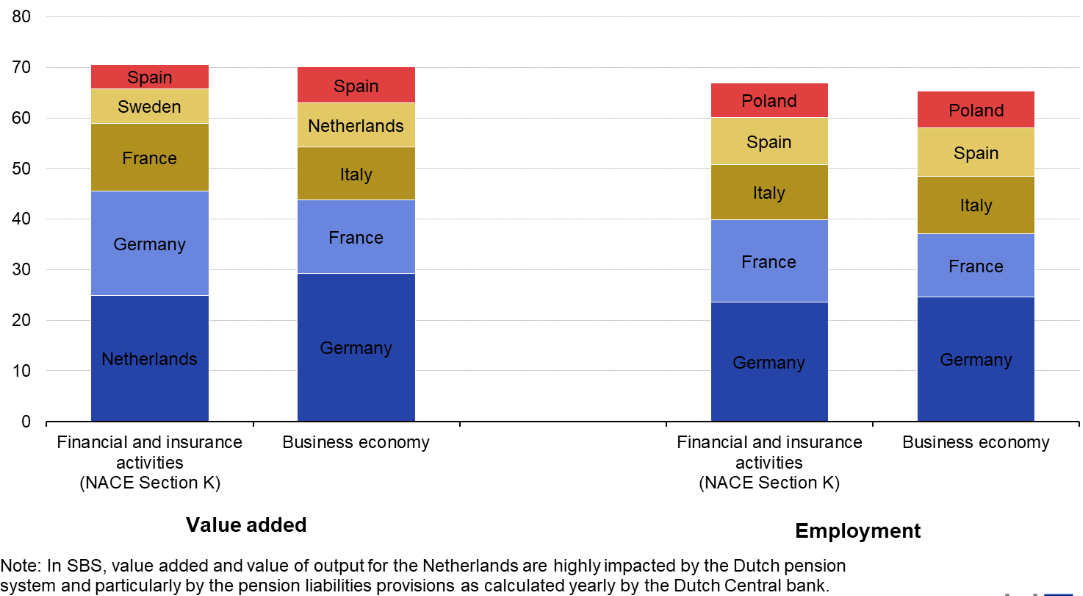

Parmi les cinq plus grands pays de l’UE, les Pays-Bas représentaient 24,9 % de la valeur ajoutée des activités de marché de l’UE dans le secteur des activités financières et d’assurance en 2021, bien au-dessus de leur part de 8,7 % de la valeur ajoutée dans l’économie commerciale de l’UE dans son ensemble. L’Allemagne arrive en deuxième position, représentant 20,5 % de la valeur ajoutée dans le secteur des activités financières et d’assurance de l’UE. La France, la Suède et l’Espagne complètent le top 5 avec respectivement 13,5 %, 6,8 % et 4,8 %. La contribution des cinq premiers pays dans le secteur des activités financières et d’assurance représente 70,6 % de la valeur ajoutée et 66,9 % de l’emploi. En termes d’emploi, le secteur des activités financières et d’assurance (uniquement les activités marchandes) en Allemagne représentait la part la plus élevée dans l’ensemble de l’économie marchande (23,6 %), suivi par la France, l’Italie, l’Espagne et la Pologne ( graphique suivant).

Concentration de la valeur ajoutée et de l’emploi, activités financières et d’assurance (section K de la NACE), UE, 2021 (part cumulée des cinq principaux États membres de l’UE en % du total de l’UE)

Source : Eurostat

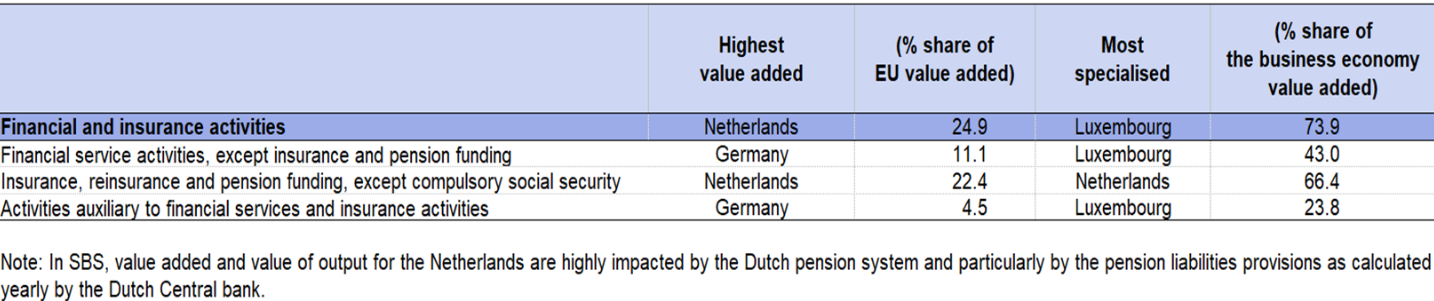

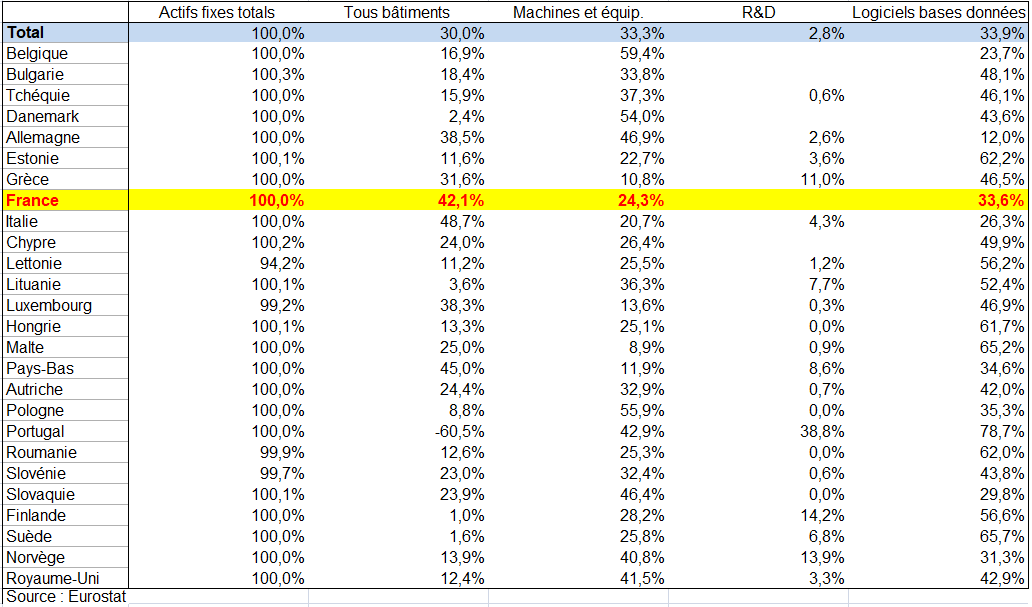

En termes de valeur ajoutée, l’Allemagne était le plus grand pays de l’UE dans deux des trois sous-secteurs des activités financières et d’assurance en 2021 (tableau suivant) : les activités de services financiers, hors assurance et caisse de retraite (division 64) et les activités auxiliaires des services financiers et d’assurance. activités (Division 66), tandis que le Luxembourg était le pays le plus spécialisé dans les deux sous-secteurs. Dans la division 65 (assurance, réassurance et caisse de retraite, hors sécurité sociale obligatoire), les Pays-Bas étaient le pays de l’UE le plus spécialisé et détenaient la part la plus élevée, soit 22,4 % de la valeur ajoutée de l’UE

États membres les plus grands et les plus spécialisés dans les activités financières et d’assurance (section K de la NACE), UE, 2021

Source : Eurostat

En termes absolus, les Pays-Bas ont généré 256,4 milliards d’euros, l’Allemagne 211,1 milliards d’euros et la France 184,5 milliards d’euros. En termes de chiffre d’affaires, l’Allemagne a accumulé en 2021 la valeur la plus élevée (654,0 milliards d’euros) dans le secteur des activités financières et d’assurance. Les deuxième et troisième valeurs les plus élevées ont été enregistrées en France (511,6 milliards d’euros) et en Italie (138,4 milliards d’euros). Ces trois mêmes pays dominent également l’emploi, l’Allemagne enregistrant le plus grand nombre de personnes employées dans le secteur des activités financières et d’assurance en 2021, soit près de 1,2 million de personnes.

Indicateurs clés, Activités financières et d’assurance (NACE Section K), UE, 2021

Source : Eurostat

IV – LA PRODUCTION

On étudie ici la production de 2 sous-secteurs institutionnels : banques et assurances.

1/ S12A: les intermédiaires financiers (IF) (banques)

a) La mesure de la production des banques en comptabilité nationale

Selon M. Beaujour, la comptabilité nationale définit la production comme une activité réalisée sous le contrôle et la responsabilité d’un agent économique, utilisant des moyens (travail, actifs fixes, biens et services consommables) pour créer des biens et des services. La différence entre la valeur des biens et des services produits et celle des biens et des services consommés est la valeur ajoutée du producteur ; elle donne la mesure de la richesse qu’il a créée [6].

La production totale est évaluée en agrégeant les résultats de mesures de natures différentes. La composante la plus importante est le montant des ventes enregistrées par le producteur : le chiffre d’affaires représente ainsi une part prépondérante de la production des entreprises non financières.

Il en va un peu différemment pour les banques qui fournissent des services d’intermédiation financière consistant à recevoir des dépôts et à accorder des prêts. Elles facturent une partie des services rendus (mise à disposition de cartes bancaires, frais de dossier, commissions diverses…), mais ces facturations ne couvrent pas en général la totalité des coûts engagés. Les banques se rémunèrent donc également en prélevant une marge d’intérêts, c’est-à-dire en prêtant à un taux supérieur à celui qu’elles versent sur les dépôts qu’elles reçoivent ou sur les emprunts qu’elles contractent.

En comptabilité nationale, les intérêts sont considérés comme des revenus de la propriété, c’est-à-dire des opérations de répartition de la valeur créée par le processus de production. Mais ne tenir compte que des facturations explicites de commissions dans la mesure de la production et de la valeur ajoutée des banques aboutirait le plus souvent à faire apparaître un résultat d’exploitation largement négatif. Cette anomalie est évitée en considérant qu’une partie de la marge d’intérêts des banques rémunère leur service d’intermédiation bancaire. L’ajustement opéré en comptabilité nationale consiste alors à réallouer une fraction de cette marge d’intérêts sur les opérations réalisées par les banques avec leur clientèle, à leur production. Ainsi, la valeur ajoutée et l’excédent d’exploitation sont accrus. En revanche, les soldes suivants (revenu disponible, épargne, capacité de financement) demeurent inchangés puisque l’ajout à la production est neutralisé par la réduction opérée sur la marge d’intérêts.

b) les méthodes d’évaluation de la production en comptabilité nationale

La production se décompose en :

- production facturée appelée aussi commissions (environ deux tiers de la production) : gestion de comptes, opérations de change, cartes bancaires, agios…

- service d’intermédiation financière indirectement mesuré (SIFIM) (environ un tiers de la production) : c’est la marge réalisée sur leurs clients non financiers, à la fois sur leurs crédits (prêts à des taux supérieurs à ceux auxquels ces intermédiaires se refinancent : taux interbancaire) et sur leurs dépôts (rémunérés à des taux inférieurs aux taux interbancaire)

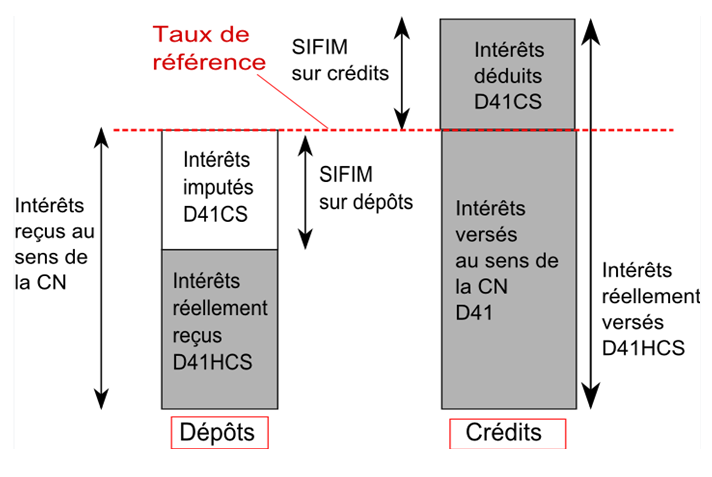

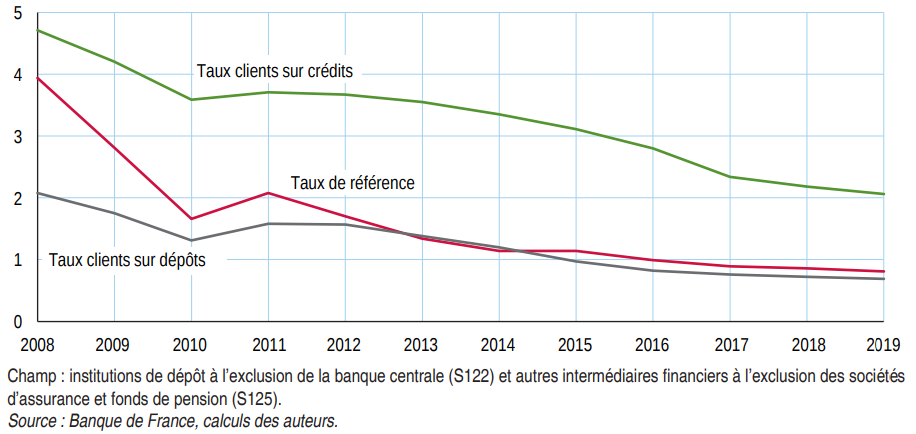

On considère que les banques facturent indirectement des services d’intermédiation financière. Le calcul de la production de SIFIM est réalisé en utilisant un taux de référence qui est le taux d’intérêt « pur » qui serait pratiqué si les SIFIM n’existaient pas. Normalement, les taux d’intérêt sur les crédits effectivement pratiqués par les banques sont supérieurs au taux de référence et les taux d’intérêt sur les dépôts sont inférieurs au taux de référence.

Selon les recommandations du système européen des comptes (SEC), le taux dit« de référence» doit être représentatif des conditions de refinancement des banques. En France, ce taux de référence est calculé à partir des opérations de prêt et de dépôt entre banques en rapportant les intérêts des crédits et des dépôts aux encours correspondants. Il y a une latitude pour ce calcul du taux de référence, le SEC n’imposant pas de formule.

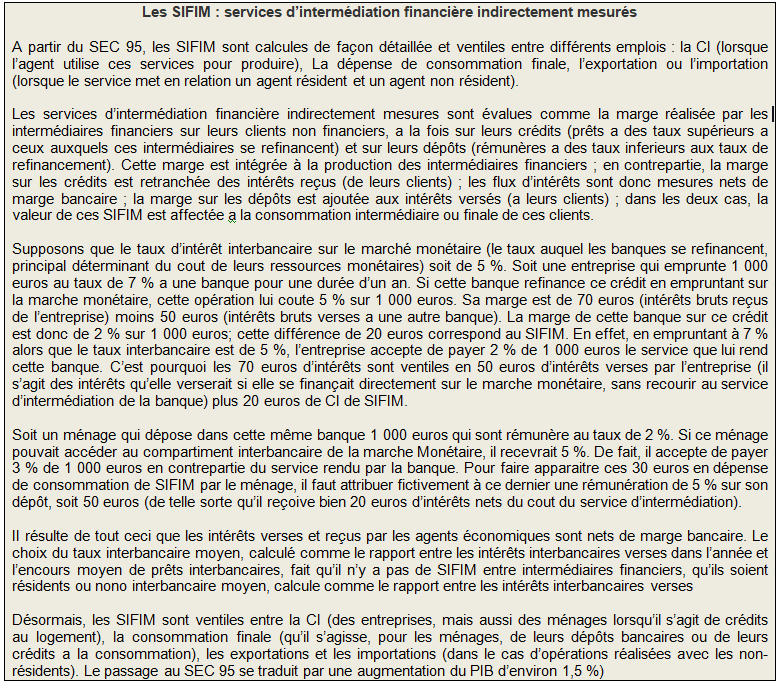

La production ou consommation de Sifim se calcule par le produit de la marge entre taux de référence et taux moyen pratiqué à la clientèle non financière par l’encours des dépôts et crédits de cette clientèle. Le calcul du Sifim est le suivant :

SIFIM – méthode de calcul

Les Sifim sont calculés comme la différence entre les taux d’intérêt effectifs à payer et à recevoir et un taux d’intérêt « de référence » ; ce taux de référence représente en théorie le coût « pur » de l’emprunt, c’est-à-dire un taux dont la prime de risque a été éliminée dans toute la mesure du possible, et qui ne comprend aucun service d’intermédiation. Dans la pratique, deux taux de référence sont calculés :

- le taux de référence interne : pour la répartition des Sifim nationaux ; il est déterminé comme le rapport entre les intérêts à recevoir sur les prêts et l’encours des prêts entre les Institutions financières ;

- le taux de référence externe : pour calculer les importations et les exportations de Sifim ; il s’agit du taux interbancaire moyen pondéré par les ratios des prêts et des dépôts entre institutions financières résidentes, d’une part, et institutions financières non-résidentes, d’autre part

Le calcul de la production de Sifim implique une correction symétrique des intérêts sur les crédits et sur les dépôts, si bien que la capacité de financement n’est pas affectée. Ainsi, le Sifim, qui correspond à la rémunération d’un service, n’est pas considéré comme une composante des intérêts (compte des revenus de propriété). En revanche, la production de Sifim intervient dans le calcul de la valeur ajoutée.

Les intérêts sont retraités de manière à ce que les intérêts versés par les intermédiaires financiers soient majorés par les Sifim sur les dépôts, et les intérêts que reçoivent les banques soient minorés par les Sifim sur les crédits. En d’autres termes, les intérêts reçus et versés par les banques au titre respectivement des crédits et des dépôts sont égaux aux intérêts que paieraient les clients de la banque s’ils avaient un accès direct au marché : les taux sur les dépôts et sur les crédits seraient identiques au taux de référence.

L’imputation des Sifim (produits et consommés par les clients) implique des corrections symétriques des opérations sur biens et services (production, consommation intermédiaire, consommation finale) et des opérations de répartition, intérêts sur les crédits et sur les dépôts, si bien que les capacités/besoins de financement des secteurs institutionnels ne sont pas affectés par l’imputation des Sifim. Les intérêts reçus et versés du compte d’affectation des revenus primaires sont des intérêts « purs » hors paiement du service d’intermédiation financière ; les taux d’intérêt sur les dépôts et les crédits sont égaux au taux de référence. En d’autres termes, par rapport aux flux effectifs d’intérêts, les intérêts versés par les intermédiaires financiers sont majorés par les Sifim sur les dépôts, et les intérêts que reçoivent les banques sont minorés par les Sifim sur les crédits.

c) Une nouvelle méthode d’estimation en base 2020

En base 2020, la nouvelle méthode améliore le calcul sur trois points :

- En base 2014, la méthode de calcul du Sifim s’appuyait sur les intérêts reçus et versés sur les crédits et les dépôts retracés dans les comptes de résultat des institutions financières sans information sur les secteurs institutionnels « clients ». La ventilation des intérêts par secteur institutionnel était réalisée à partir d’une ventilation des encours des comptes financiers, en devant faire l’hypothèse (forte) que les taux d’intérêts sont proches d’un secteur institutionnel à l’autre. En base 2020, les estimations mobilisent des données du reportage des institutions financières auprès de l’Autorité de contrôle prudentiel (ACPR) sur les intérêts reçus et versés qui croisent les types de dépôts et de crédits et les secteurs institutionnels « clients ». Ainsi, la Banque de France dispose désormais de données fines qui permettent d’améliorer significativement l’estimation des Sifim.

- Le périmètre des opérations couvertes par les Sifim a été étendu au crédit-bail et aux créances douteuses. Cette modification modifie légèrement les taux des crédits des sociétés non financières auprès des banques (de l’ordre de 6 points de pourcentage) entrant dans le calcul des Sifim.

- Les opérations de financement garantis par un titre (opérations de pensions livrées dans la terminologie des états bancaires) ont été ajoutées aux opérations interbancaires pour le calcul des taux de référence interne et externe, alors que ce n’était pas le cas en base 2014. Leur inclusion dans le périmètre des opérations interbancaires conduit mécaniquement à une baisse du taux de référence, car ces opérations génèrent de faibles montants d’intérêts mais présentent des encours importants

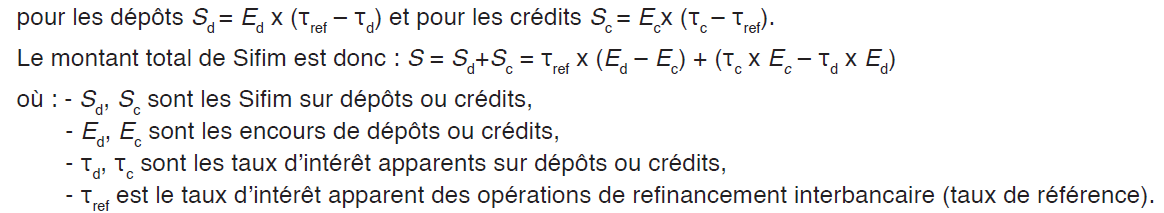

L’ensemble des modifications apportées au calcul des taux de référence et des taux apparents des crédits et des dépôts dans le cadre du passage à la base 2020 se traduit par une baisse en niveau des Sifim produits par les institutions financières résidentes, de l’ordre de – 6 Md€ en 2019 et 2020, sans effets sur leur taux de variation, qui reste inchangé dans la nouvelle base par rapport à la précédent. La révision de la production affecte les utilisations notamment celles des non-résidents. Les exportations de SIFIM sont ainsi révisées de l’ordre de – 1,5 Md€ entre 2015 et 2020

Sifim produit par les institutions financières résidentes en Md€

d) Une approche différente de celle de la comptabilité bancaire

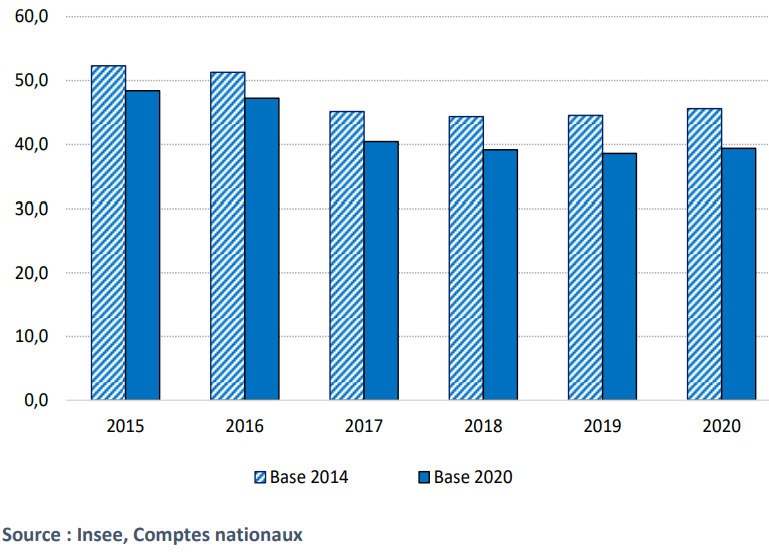

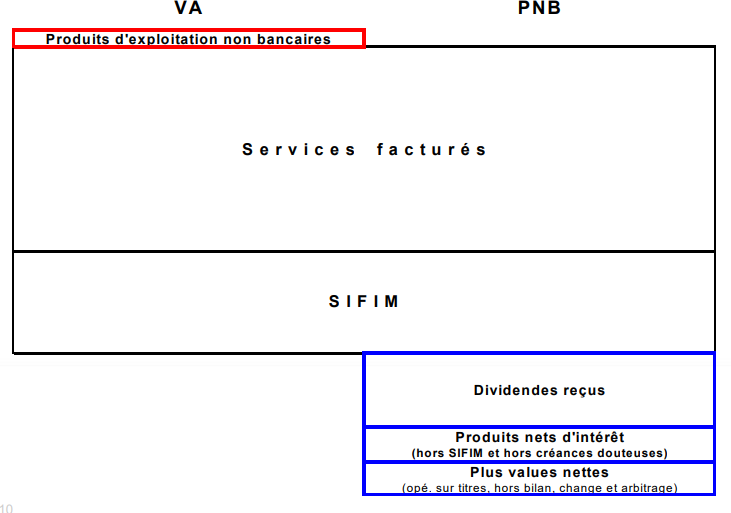

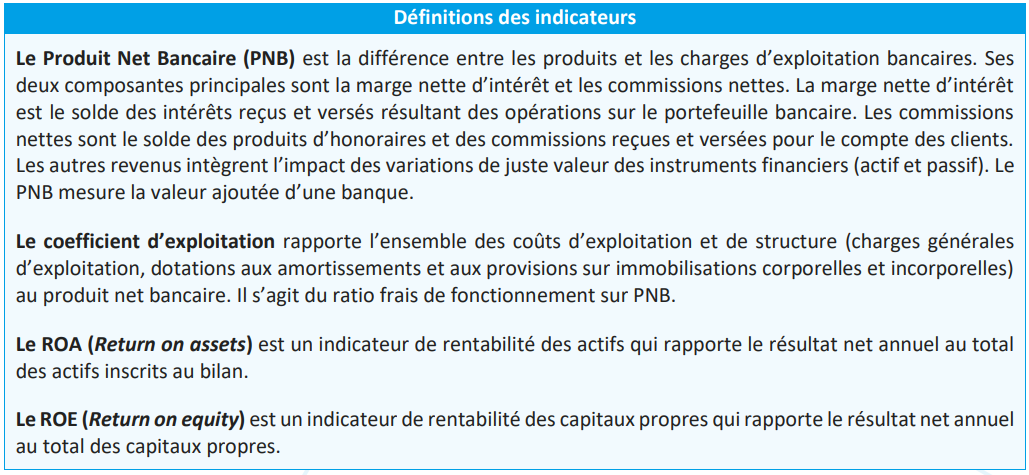

La valeur ajoutée au sens de la comptabilité nationale diffère donc du produit net bancaire (PNB) calculé dans le cadre de la comptabilité privée des établissements de crédit. En particulier, le PNB n’est pas grevé de certaines charges correspondant à des consommations intermédiaires, tandis qu’il intègre les revenus de la propriété ainsi que les plus ou moins-values liées à la détention d’actifs financiers. En effet, la comptabilité nationale considère que les revenus de la propriété sont des opérations de répartition et ne constituent pas en tant que tels une production. De même, les plus ou moins-values ainsi que tous les gains et pertes sur actifs financiers (y compris sur les opérations de change) sont enregistrés dans les comptes de réévaluation patrimoniale, ils n’ont pas la nature d’un revenu.

le PNB intègre, lui, toutes les ressources nettes que les établissements de crédit retirent de leurs activités bancaires, quelle que soit leur nature (commissions, intérêts, dividendes, plus-values). Ainsi, le PNB comprend toutes sortes de plus-values ou moins-values en sus des revenus reconnus par la comptabilité nationale, tels que les intérêts ou les dividendes. En revanche, la comptabilité nationale n’inclut pas les gains et les pertes de détention dégagés sur les actifs (corporels ou incorporels, produits ou non produits, financiers ou non financiers…) dans les comptes courants des agents, mais les affecte dans des comptes de réévaluation qui assurent la cohérence entre les acquisitions ou les cessions de ces actifs (retracées dans les comptes d’accumulation) et leurs stocks (retracés dans les comptes de patrimoine). Une large partie des revenus (au sens de la comptabilité privée) issus du métier de la banque de financement et d’investissement (BFI) ne sont donc pris en compte ni dans la mesure de la production de services bancaires, ni dans la répartition de revenus de la comptabilité nationale.

En revanche, le PNB ne tient pas compte de quelques productions annexes (production de logiciels pour compte propre…) et d’une partie des charges de fonctionnement (sous-traitance et autres services externalisés) qui sont reprises dans le calcul de la valeur ajoutée de la comptabilité nationale.

Table de passage entre le PNB et la valeur ajoutée en milliards d’euros

Le PNB consolidé publié par les banques dans leurs documents de référence ou leurs rapports trimestriels est fréquemment ventilé par lignes de métiers, distinguant principalement la banque de détail, la gestion d’actifs et la BFI. Cette décomposition n’est pas reprise dans les comptes nationaux car ils sont établis à partir des comptes sociaux individuels des établissements. Or le plan comptable ne prévoit pas de telles distinctions par activités qui sont néanmoins utilisées par les groupes bancaires. En l’absence d’informations statistiques adaptées, la production bancaire des comptes nationaux n’est donc pas décomposée par ligne de métiers. Un groupe de travail du Cnis (Conseil national de l’information statistique) a publié un rapport en avril 2012 qui expose cette problématique de la mesure de la production bancaire par type de métiers. Au titre de ses recommandations, ce rapport invite la Banque de France et l’Insee à étudier la possibilité d’établir un compte d’activité de la banque de détail en France.

J.M. Fournier et D. Marionnet ont mis ces formules sous forme de schémas montrant que ces deux grandeurs n’évoluent pas de la même façon [7]. La valeur ajoutée de la comptabilité nationale et le PNB ont connu des évolutions assez différentes jusqu’en 2012. Après une progression constante jusqu’en 2006, le PNB a fortement baissé dans le sillage de la crise financière, avant de rebondir en 2009. La valeur ajoutée a, quant à elle, quasiment stagné jusqu’en 2008 avant de se redresser en 2009 et 2010.

Ces différences de profils s’expliquent principalement par les résultats des opérations réalisées sur les marchés de capitaux, qui ont été favorables pendant toute la période allant de 1994 à 2006 et qui se sont ensuite fortement dégradés avec la crise financière. Confrontées à cette situation, les banques ont alors renforcé leurs marges d’intermédiation, ce qui s’est traduit par un net redressement des SIFIM en 2009 et 2010.

Écarts sur la production des banques

PNB/valeur ajoutée

Résultat net comptable/capacité de financement

en milliards d’euros

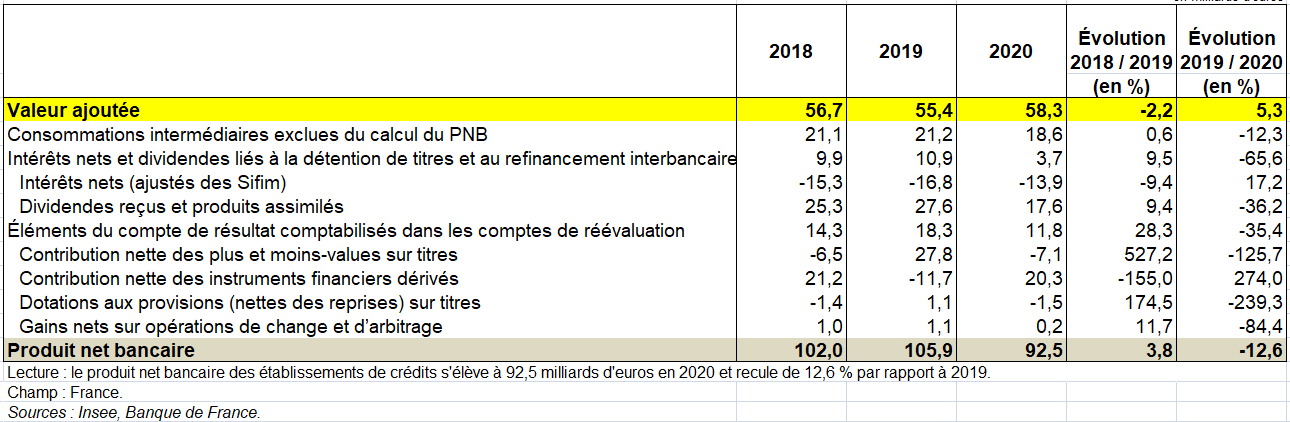

En 2020, le PNB des établissements de crédit diminue (– 13,3 milliards d’euros par rapport à 2019, tableau suivant) alors que la valeur ajoutée augmente (+ 2,9 milliards d’euros). Cette différence s’explique principalement par la forte diminution des intérêts nets et des dividendes liés à la détention de titres et au refinancement interbancaire (– 7,1 milliards d’euros) et à la variation des plus et moins-values sur titres (– 34,9 milliards d’euros) qui n’est pas totalement compensée par la variation des plus et moins-values sur instruments financiers dérivés (+ 31,9 milliards d’euros).

De la valeur ajoutée au produit net bancaire des établissements de crédit en milliards d’euros

d) La valeur ajoutée des banques est tirée par les commissions depuis plusieurs années.

La comptabilité nationale permet de décrire le passage de la production à la valeur ajoutée pour le secteur des intermédiaires financiers. En particulier, elle permet d’évaluer la composante des services d’intermédiation financière indirectement mesurés (Sifim) au sein de la production des banques et leur impact sur leur valeur ajoutée [8].

La production correspond à l’ensemble des produits fabriqués au cours de la période comptable. Dans le cas des institutions de dépôt, à l’exclusion de la banque centrale, elle comprend la production des services facturés au prix du producteur, la marge sur négociation d’instruments financiers et la production des services bancaires, c’est-à-dire les services d’intermédiation financière (Sifim). La production des services facturés au prix du producteur et la marge sur négociation d’instruments financiers représentent les services bancaires facturés sous forme de commissions. Les commissions des intermédiaires financiers sont en augmentation sur la période 2008-2019 et atteignent 91,5 milliards d’euros en 2019 (+ 1,8 % par an).

La production des services bancaires (ou Sifim) permet de mieux appréhender la valeur ajoutée des banques. Une partie substantielle du revenu des intermédiaires financiers provient des marges pratiquées sur les taux d’intérêt des dépôts et des crédits (voir ci dessus). La production des services bancaires augmente entre 2008 et 2014, mais est en diminution depuis, pour s’établir à 44,6 Mds d’euros en 2019. Compte tenu de 2 Mds de PEFP, le total de la production des banques est de 138,1 Mds.

La consommation intermédiaire correspond aux biens et services consommés au cours de la production, à l’exclusion des actifs fixes dont la consommation est enregistrée comme consommation de capital fixe. Les biens et services concernés sont soit transformés, soit entièrement consommés au cours du processus de production. La consommation intermédiaire croît en moyenne de 2 % par an entre 2008 et 2019 et atteint 74,9 milliards d’euros en 2019.

Enfin, la valeur ajoutée correspond à la production (ressources) de laquelle on retire la consommation intermédiaire (emplois). Les commissions et la consommation intermédiaire évoluent de la même manière sur la période ; la valeur ajoutée suit la tendance des Sifim, et se situe à 63,2 Mds d’euros en 2019 après un fort recul en 2017, de 4,7 Mds..

Composantes de la production des intermédiaires financiers et décomposition de celle-ci entre valeur ajoutée et consommations intermédiaires en milliards d’euros

2/ S12I: les sociétés d’assurance (assurance dommages, assurance vie, mutuelles…)

L’assurance est une activité par laquelle des unités institutionnelles ou des groupes d’unités se protègent contre les conséquences financières négatives d’événements incertains spécifiques…

Les activités d’assurance sont traditionnellement séparées en deux grandes catégories : l’assurance vie et l’assurance non-vie ; elles permettent toutes les deux aux agents économiques de se protéger financièrement contre des événements spécifiques incertains.

En souscrivant une assurance-vie, un assuré effectue des paiements réguliers à un assureur, en échange de quoi ce dernier s’engage à lui verser (à lui ou une autre personne désignée) une somme convenue ou bien une rente, soit à une date donnée si l’assuré est en vie, soit avant si l’assuré décède prématurément. L’assurance-non vie couvre tous les autres risques de la vie : accidents, maladie, automobile, incendie, etc.

L’assurance-vie couvre des risques « longs » sur plusieurs périodes, en opérant avant tout une redistribution temporelle des revenus individuels, c’est un moyen d’épargne, tandis que l’assurance non-vie couvre des risques « courts » dans la période courante, en opérant une redistribution entre agents économiques. Ainsi, les flux monétaires dans le cadre de l’assurance-vie sont principalement des opérations financières (patrimoniales) au même titre qu’un placement financier, et inversement ceux liés à l’assurance non-vie sont des opérations de redistribution (non-financières) affectant les revenus disponibles des agents concernés.

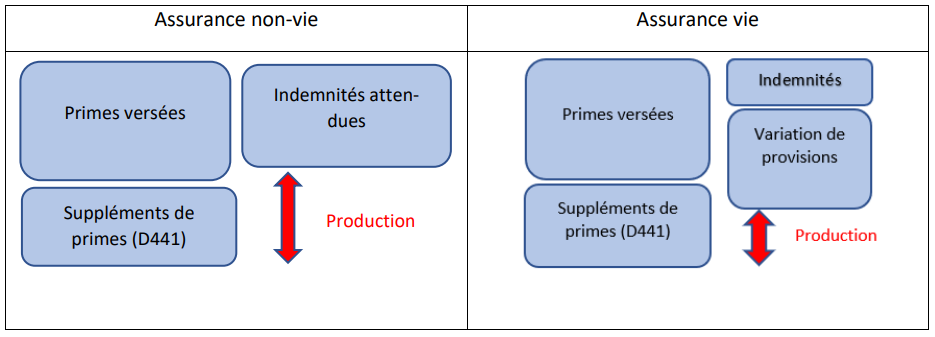

Le système de comptabilité nationale décrit pour les deux activités une production de service d’assurance. Elle est estimée comme l’écart entre les primes (ou cotisations) versées par les assurés aux assureurs et les indemnités (ou prestations) anticipées par les assureurs, augmenté des revenus de la propriétés générés par les réserves.

Pour l’assurance-dommage, les indemnités anticipées sont les indemnités attendues sur la période comptable. Les primes effectivement payées par les ménages sont égales aux indemnité attendues, augmentées du service d’assurance (coûts de production et marge de l’assureur), diminuées des revenus de la propriété générés (attendus) par le placement de la prime versée en début de période.

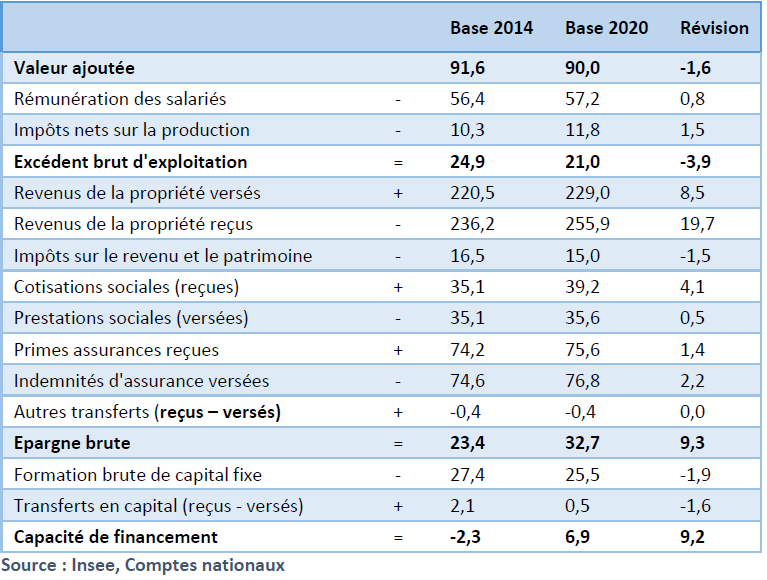

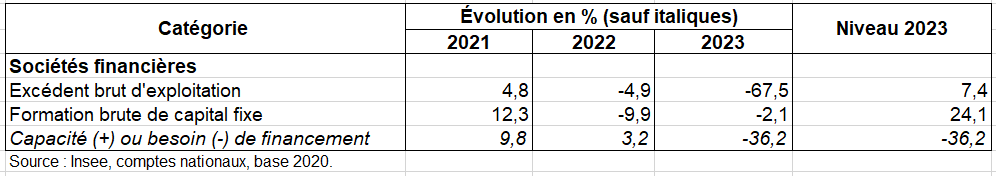

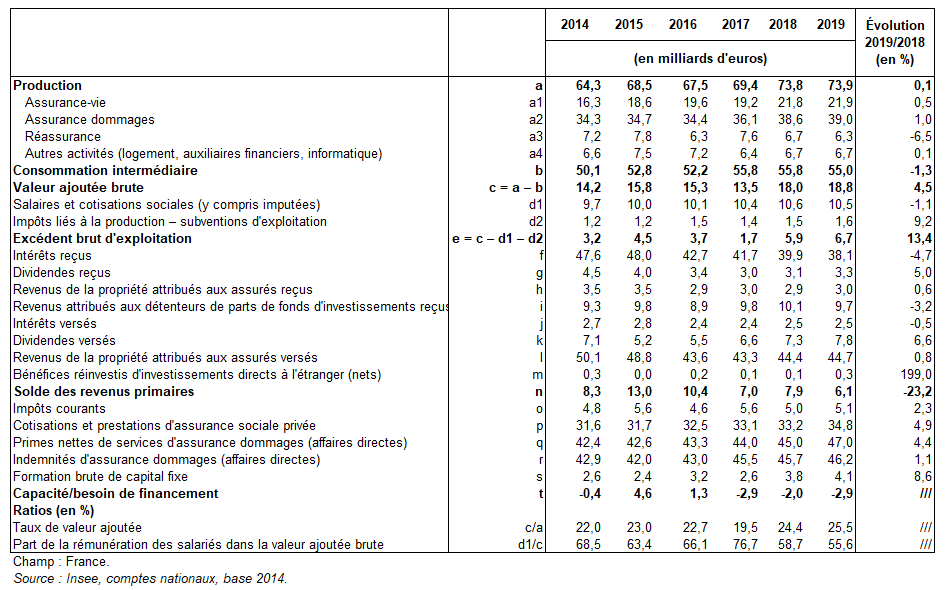

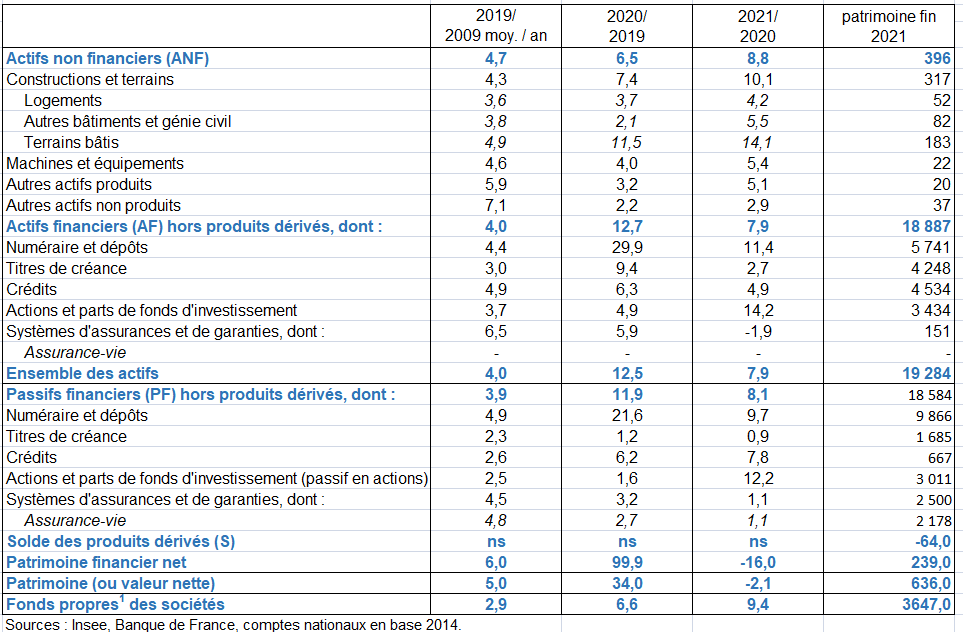

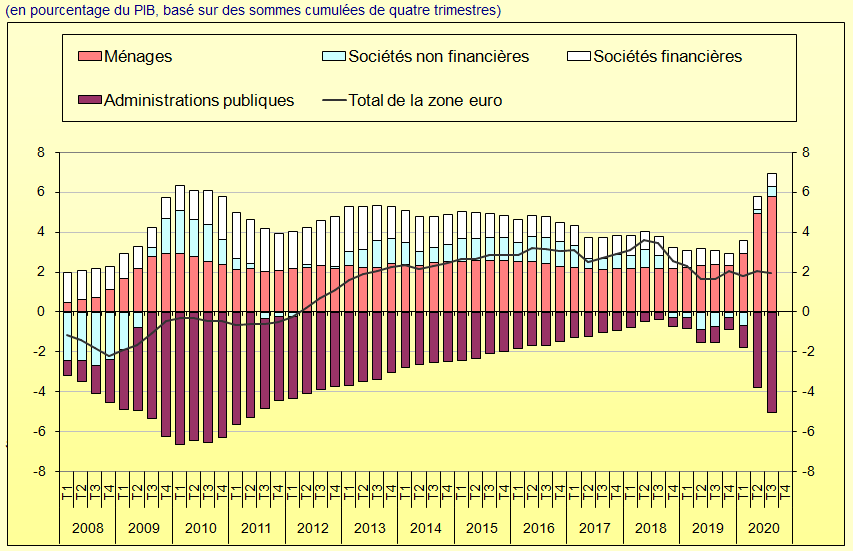

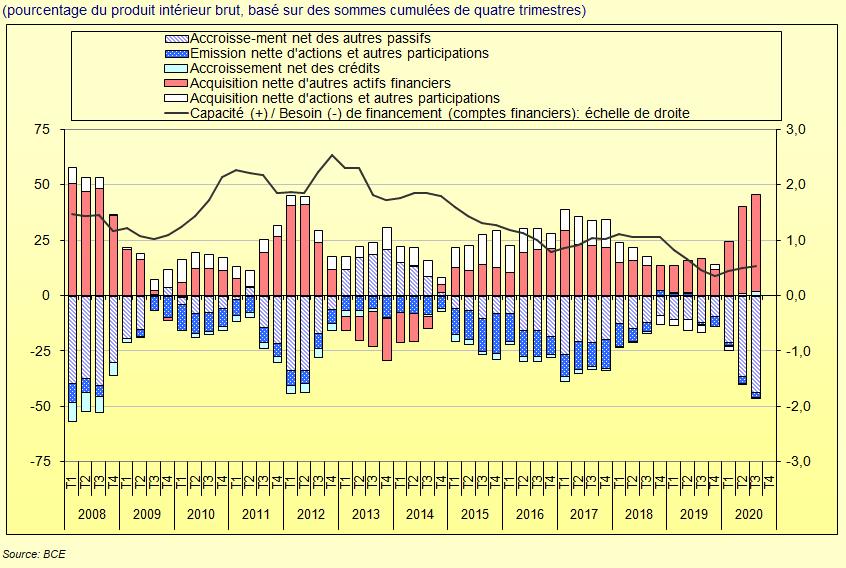

Pour l’assurance-vie, l’horizon de chaque contrat est lointain, le terme des indemnités (ou prestations) est complété par les variations de provisions qui sont (en variation) les indemnités futures qu’anticipent devoir verser l’assureur en vue des primes (ou cotisations) qu’ils collectent à date. Ainsi, la production est évaluée comme la somme de l’ensemble des primes (ou cotisations) et des revenus de la propriété issus du placement de ces primes (ou cotisations) minorée des indemnités (ou prestations) versés sur la période courante et de la variation des provisions mathématiques (schéma suivant)